Phân tích thị trường máy ảnh ô tô Hàn Quốc

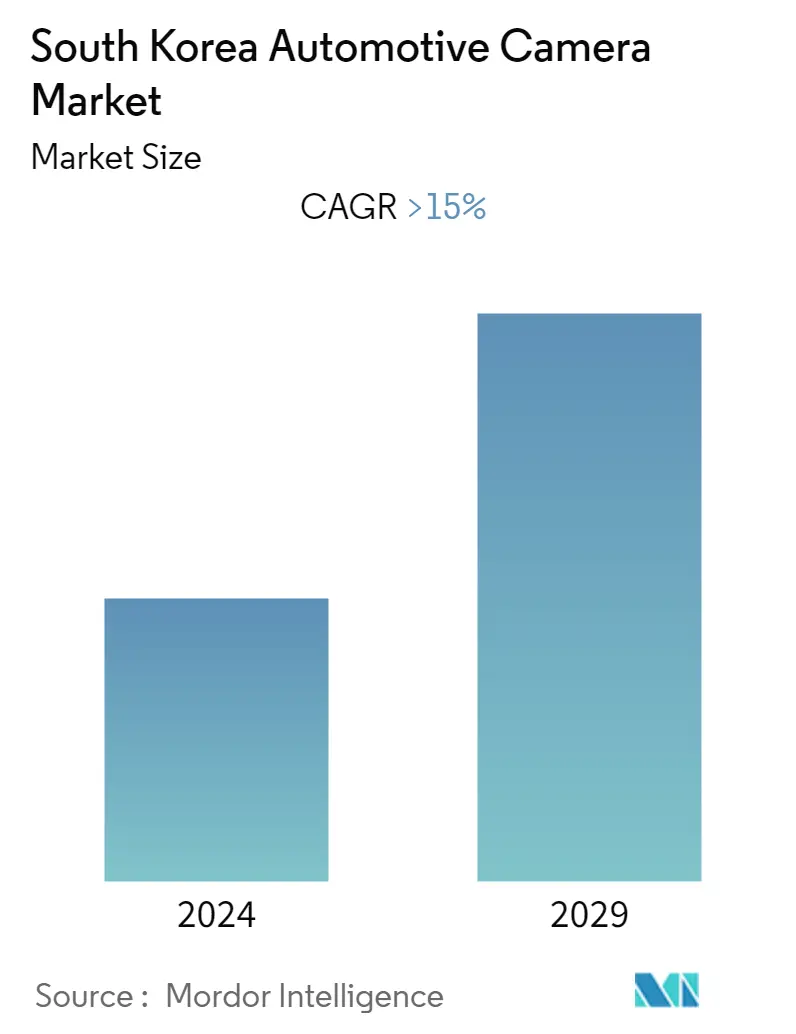

Thị trường máy ảnh ô tô Hàn Quốc dự kiến sẽ đạt tốc độ CAGR là 15% trong giai đoạn dự báo 2020-2025.

- Các yếu tố như sự thâm nhập thị trường ngày càng tăng của ô tô cao cấp và lắp đặt an toàn trên mỗi phương tiện đang thúc đẩy nhu cầu về hệ thống camera ô tô. Ngành công nghiệp ô tô ở Hàn Quốc dự kiến sẽ tiếp tục phát triển công nghệ nhanh chóng trong vài năm tới.

- Những tiến bộ mới nhất trong công nghệ camera như camera 360 độ ghép hình ảnh từ nhiều camera và hiển thị hình ảnh tổng hợp trên màn hình chia nhỏ, phanh khẩn cấp tự động, kiểm soát hành trình thích ứng và hệ thống cảnh báo va chạm đang trở nên phổ biến. Việc sản xuất hàng loạt camera dự kiến sẽ giúp giá thành giảm đáng kể. Tuy nhiên, do yêu cầu công nghệ tiên tiến cho sản xuất, việc thâm nhập thị trường của các công ty mới vẫn còn là một thách thức.

- Trong vài năm qua, doanh số bán ô tô toàn cầu đã sụt giảm và khu vực này càng bị ảnh hưởng nặng nề hơn bởi COVID-19. Hàn Quốc cũng là một trong những nước xuất khẩu ô tô và linh kiện ô tô lớn nhất ở châu Á - Thái Bình Dương. Châu Âu và Hoa Kỳ chiếm hơn 70% xuất khẩu của các nhà sản xuất ô tô trong nước. Tuy nhiên, sự gia tăng sản lượng dự kiến sẽ được nhìn thấy trong giai đoạn dự báo.

Xu hướng thị trường máy ảnh ô tô Hàn Quốc

Camera cảm biến để chứng kiến sự tăng trưởng nhanh nhất

Hệ thống sử dụng camera viễn thám đang dần trở thành một phần không thể thiếu trong hệ thống an toàn chủ động trên ô tô. Camera cảm biến cung cấp mức hiệu suất cao hơn so với camera lái xe đa năng đồng thời đáp ứng các tiêu chuẩn chất lượng ô tô cần thiết như một giải pháp tiết kiệm chi phí. Đây là những hệ thống an toàn thông minh với hai thành phần chính cảm biến từ xa (sử dụng công nghệ viễn thám) và máy tính xử lý. Cảm biến từ xa là thiết bị thu thập dữ liệu về điều kiện thực tế thông qua các cảm biến, chẳng hạn như radar, cảm biến siêu âm và camera. Máy tính xử lý nhận dữ liệu từ các camera và cảm biến này, sau đó đưa ra quyết định và gửi lệnh đến các hệ thống con của xe.

Với việc áp dụng ngày càng nhiều các tính năng ADAS trên ô tô, nhu cầu về camera cũng tăng lên đáng kể. Nhờ những xu hướng nói trên, số lượng lô hàng camera ô tô dự kiến sẽ vượt 170 triệu chiếc trên toàn cầu vào năm 2020 và thị trường camera ADAS dự kiến sẽ vượt 7 tỷ USD vào năm 2021.

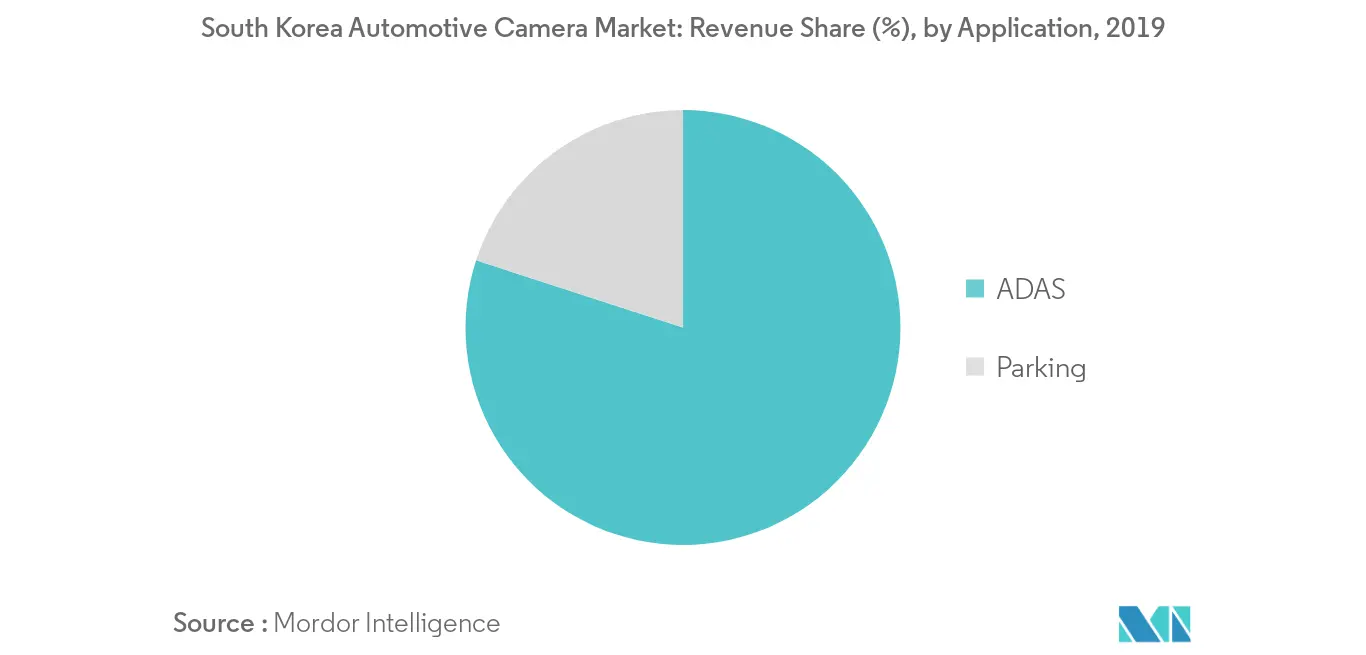

ADAS sẽ thúc đẩy thị trường máy ảnh ô tô

Nhu cầu về camera ô tô đang tăng nhanh do các ứng dụng đa dạng của nó trong các chức năng ADAS khác nhau. Ngoài ra, nó sẽ tiếp tục thống trị trong giai đoạn dự báo. Các công ty lớn trên thị trường đang giới thiệu công nghệ mới nhất của hệ thống camera để vượt lên trên các đối thủ cạnh tranh. Ví dụ, vào năm 2019, FLIR đã ra mắt phương tiện thử nghiệm tự lái tăng cường nhiệt mới nhất của mình, chứng minh cách camera nhiệt có thể cải thiện sự an toàn của hệ thống hỗ trợ người lái tiên tiến (ADAS) và lấp đầy khoảng trống về hiệu suất trong xe tự hành.

Cùng với các tính năng của ADAS, những người tham gia chính phủ và ngành sẽ giới thiệu nhiều sáng kiến khác nhau và tham gia hợp tác phát triển xe tự hành trong nước. Ví dụ,.

Chính phủ Hàn Quốc hiện đang tiến hành nghiên cứu khả thi sơ bộ cho dự án xe tự lái cấp 4 được tiến hành từ năm 2021 đến năm 2027 và sẽ khởi động dự án trình diễn ô tô bay vào năm 2025.

Ngoài ra, chính phủ sẽ cung cấp ít nhất 2 nghìn tỷ KRW để tăng mức độ độc lập về vật liệu chính và các bộ phận cần thiết cho ô tô trong tương lai từ 50% lên 80%, đồng thời hỗ trợ đào tạo 2.000 nhà nghiên cứu và kỹ sư vào năm 2025.

Vào năm 2020, BlackBerry Ltd. đã công bố hợp tác với công ty hàng đầu về công nghệ nhận dạng camera dựa trên AI, StradVision. StrandVision sẽ sử dụng Nền tảng phát triển phần mềm QNX trong một số Hệ thống hỗ trợ người lái nâng cao (ADAS) và Xe tự lái (AV) thế hệ tiếp theo của nhiều nhà sản xuất ô tô Hàn Quốc.

Tổng quan về ngành công nghiệp camera ô tô Hàn Quốc

Thị trường máy ảnh ô tô Hàn Quốc bị thống trị bởi nhiều công ty quốc tế và khu vực như Garmin Ltd., Panasonic Corporation, Continental AG và Denso Corporation. Các công ty lớn trên thị trường đang tung ra công nghệ máy ảnh tiên tiến để vượt lên trên các đối thủ cạnh tranh.

- Vào tháng 7 năm 2020, ZF đã ra mắt S-Cam4.8 với công nghệ thị giác nâng cao từ Mobileye, một Công ty của Intel. Máy ảnh này cũng là máy ảnh đầu tiên cung cấp khả năng nhìn ngang 100 độ.

- Vào tháng 3 năm 2019, Garmin Ltd. đã công bố phiên bản mới cho giải pháp camera dự phòng của mình với BC 40 hoàn toàn mới, camera dự phòng không dây đầu tiên của công ty có thiết bị định vị Garmin GPS hỗ trợ Wi-Fi tương thích và cho phép người lái xe tự tin quan sát một phạm vi rộng, tầm nhìn rõ ràng từ camera dự phòng trên màn hình điều hướng để giúp khuyến khích trải nghiệm lái xe an toàn hơn.

Dẫn đầu thị trường máy ảnh ô tô Hàn Quốc

Garmin Ltd

Continental AG

Panasonic Corporation

Bosch Mobility Solutions

Denso Corporation

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Phân khúc ngành công nghiệp máy ảnh ô tô của Hàn Quốc

Thị trường camera ô tô Hàn Quốc bao gồm các xu hướng và sự phát triển công nghệ mới nhất trong thị trường camera ô tô, nhu cầu về loại phương tiện, loại camera, loại ứng dụng và thị phần của các công ty sản xuất camera ô tô lớn.

| Xe khách |

| Xe thương mại |

| Xem camera |

| Camera cảm biến |

| ADAS |

| bãi đậu xe |

| Theo loại xe | Xe khách |

| Xe thương mại | |

| Theo loại | Xem camera |

| Camera cảm biến | |

| Theo loại ứng dụng | ADAS |

| bãi đậu xe |

Câu hỏi thường gặp về nghiên cứu thị trường máy ảnh ô tô Hàn Quốc

Quy mô thị trường máy ảnh ô tô Hàn Quốc hiện tại là bao nhiêu?

Thị trường máy ảnh ô tô Hàn Quốc dự kiến sẽ đạt tốc độ CAGR lớn hơn 15% trong giai đoạn dự báo (2024-2029)

Ai là người đóng vai trò quan trọng trong Thị trường máy ảnh ô tô Hàn Quốc?

Garmin Ltd, Continental AG, Panasonic Corporation, Bosch Mobility Solutions, Denso Corporation là những công ty lớn hoạt động tại Thị trường Máy ảnh Ô tô Hàn Quốc.

Thị trường máy ảnh ô tô Hàn Quốc này hoạt động trong những năm nào?

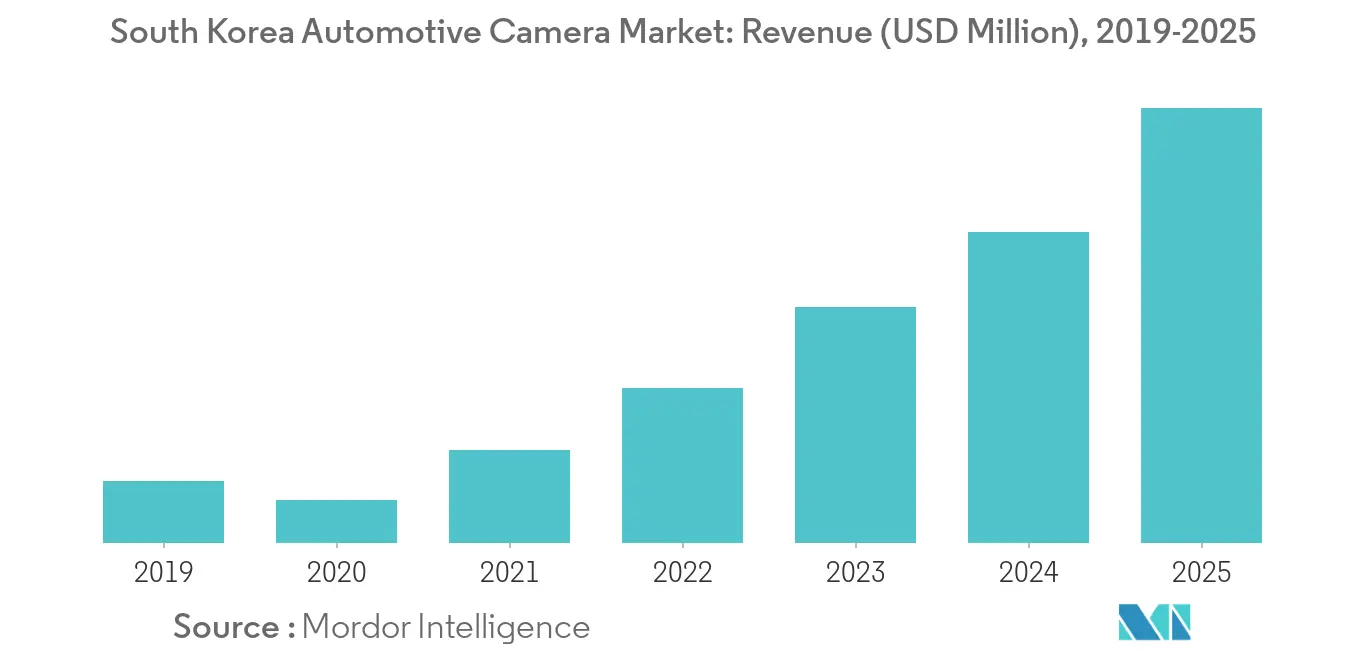

Báo cáo bao gồm quy mô thị trường lịch sử Thị trường máy ảnh ô tô Hàn Quốc trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường máy ảnh ô tô Hàn Quốc trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành công nghiệp máy ảnh ô tô Hàn Quốc

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Camera ô tô Hàn Quốc năm 2024, do Mordor Intelligence™ Industry Report tạo ra. Phân tích Camera ô tô của Hàn Quốc bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.