Phân tích thị trường hàng không vũ trụ và quốc phòng Hàn Quốc

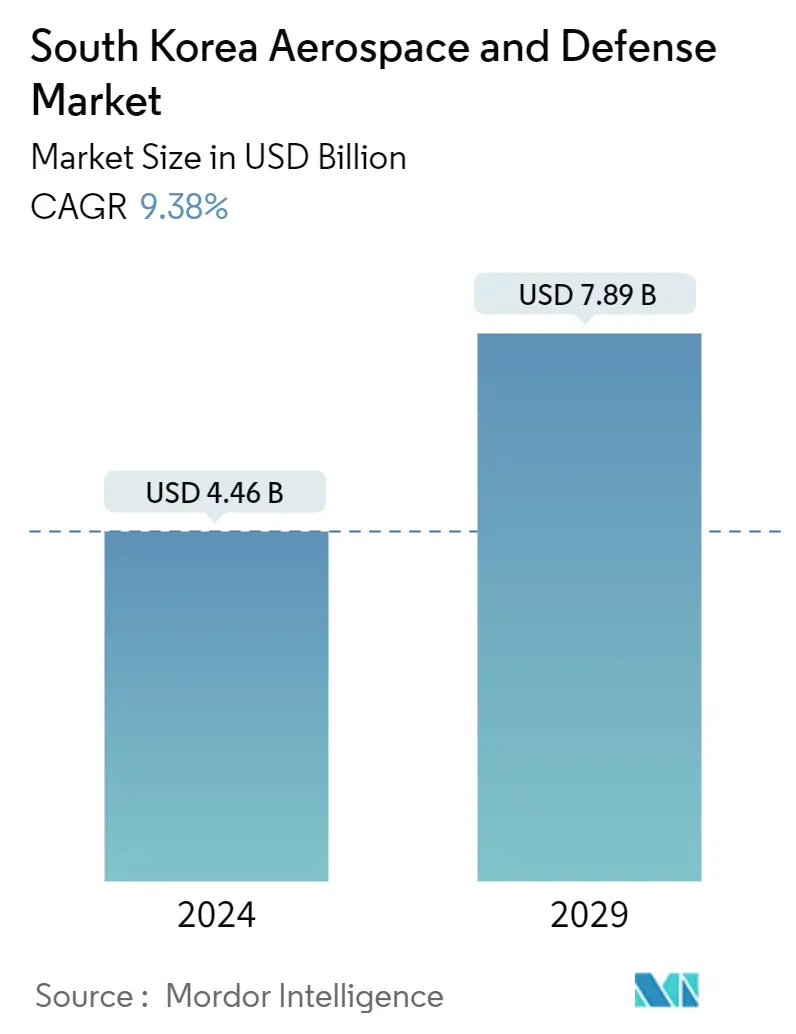

Quy mô Thị trường Hàng không Vũ trụ và Quốc phòng Hàn Quốc ước tính đạt 4,46 tỷ USD vào năm 2024 và dự kiến sẽ đạt 7,89 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 9,38% trong giai đoạn dự báo (2024-2029).

Ngành vận tải hàng không Hàn Quốc được coi là một trong những ngành hiệu quả nhất trên thế giới và tiếp tục phát triển mạnh mẽ và ổn định. Trong 20 năm qua, lưu lượng hành khách quốc tế của Hàn Quốc đã tăng đều đặn. Lưu lượng hàng không tăng, đầu tư vào cơ sở hạ tầng sân bay ngày càng tăng và nhu cầu về máy bay thương mại mới ngày càng tăng thúc đẩy sự phát triển của ngành hàng không trên cả nước.

Chính phủ Hàn Quốc đã chi khoảng 46 tỷ USD cho lĩnh vực quốc phòng vào năm 2022. Con số này giảm khoảng 9% vào năm 2022 nhưng tăng khoảng 5% trong giai đoạn 2019-2022 và 18% trong giai đoạn 2017-2022. Trong kế hoạch quốc phòng trung hạn 2022–2026, Bộ Quốc phòng đã tăng ngân sách quốc phòng lên 271,5 tỷ USD. Lĩnh vực hàng không quân sự được hưởng lợi từ sự đầu tư ngày càng tăng của chính phủ vào RD và mua sắm máy bay chiến đấu, trực thăng cũng như máy bay vận tải và huấn luyện tiên tiến từ các công ty trong nước. Hơn nữa, các mối đe dọa an ninh ngày càng tăng từ Triều Tiên và xung đột xuyên biên giới gia tăng ở các nước châu Á đã dẫn đến sự tập trung ngày càng tăng vào việc tăng cường khả năng phòng thủ của chính phủ Hàn Quốc.

Việc đất nước tập trung vào nội địa hóa thiết bị quốc phòng cũng mang lại triển vọng tăng trưởng to lớn cho các doanh nghiệp địa phương trong nước. Hàn Quốc là quốc gia dẫn đầu thế giới trong một số lĩnh vực công nghệ, nhưng chương trình không gian của nước này vẫn tụt hậu so với các nước láng giềng là Trung Quốc và Nhật Bản. Nước này cũng có kế hoạch thực hiện một số sáng kiến để tăng trưởng trong lĩnh vực vũ trụ trong giai đoạn dự báo.

Xu hướng thị trường hàng không vũ trụ và quốc phòng Hàn Quốc

Ngành bảo trì, sửa chữa và đại tu dự kiến sẽ đạt được mức tăng trưởng đáng kể.

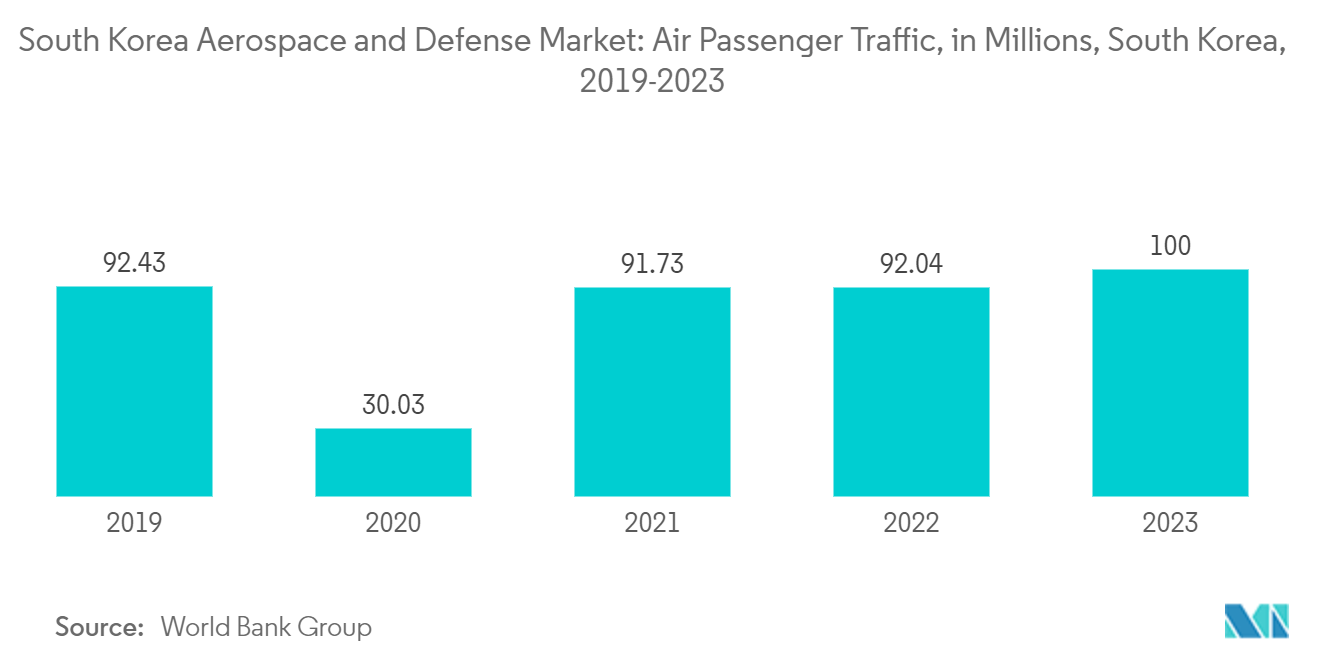

Hàn Quốc đã chứng kiến sự gia tăng số lượng hành khách đi máy bay trong vài năm qua. Vào năm 2022, 92 triệu hành khách hàng không đã đi qua Hàn Quốc, so với 91 triệu vào năm 2021. Do lượng hành khách dự kiến sẽ tăng trong giai đoạn dự báo, các hãng hàng không lớn như Air Busan, Air Premia và Korean Air đang đầu tư đáng kể vào việc nâng cao chất lượng dịch vụ của họ. các máy bay đã ngừng hoạt động trở lại hoạt động và khiến chúng có đủ khả năng bay để phục vụ nhu cầu vận chuyển cả hành khách và hàng hóa trên khắp đất nước và du lịch quốc tế. Vào tháng 11 năm 2023, Pratt Whitney thông báo rằng Korean Air đã đưa động cơ GTF đầu tiên vào đội bay của mình. Vào năm 2021, Korean Air đã trở thành thành viên của mạng lưới MRO của GTF, nơi hãng có thể tháo rời, lắp ráp và thử nghiệm hoàn toàn động cơ PW 1100G-JM cung cấp năng lượng cho đội máy bay A320neo của Korean Air.

Hàn Quốc có nền tảng quân sự vững mạnh với hàng nghìn máy bay quân sự đang hoạt động, tạo ra nhu cầu hàng năm trên 1 tỷ USD cho các bên MRO. Vào tháng 11 năm 2023, DAPA (Cơ quan Quản lý Chương trình Mua sắm Quốc phòng) và Boeing đã lên kế hoạch hợp tác để cải thiện khả năng MRO của quân đội Hàn Quốc, bao gồm cả công việc nâng cấp. DAPA đã phê duyệt chương trình hiện đại hóa phi đội máy bay chiến đấu F-15K hiện có của Hàn Quốc, cũng như mua thêm máy bay ATC (Air-to-Air Tanker). Theo DAPA, tổng chi phí của dự án hiện đại hóa F-15K sẽ lên tới 3,46 nghìn tỷ KRW (2,72 tỷ USD) và sẽ diễn ra từ năm 2024 đến năm 2034. DAPA cho biết mục đích của việc hiện đại hóa là tăng cường khả năng thực hiện nhiệm vụ và khả năng sống sót của 59 chiếc F-15 K của lực lượng. Nhờ những sáng kiến này từ các hãng hàng không, thị trường MRO trong nước kỳ vọng sẽ chứng kiến sự phát triển, đầu tư và cơ hội tăng trưởng thị trường đáng kể trong giai đoạn dự báo.

Phân khúc không gian được dự đoán sẽ cho thấy sự tăng trưởng đáng kể trong giai đoạn dự báo

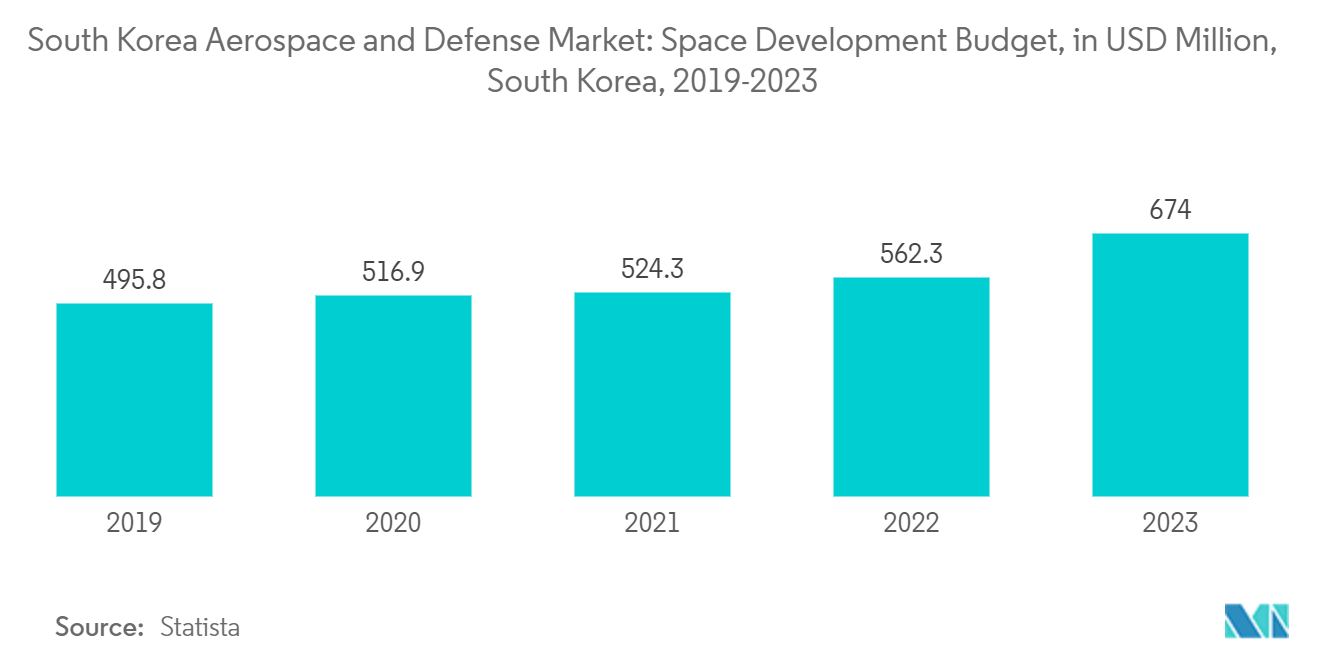

Ngành công nghiệp sản xuất vệ tinh của Hàn Quốc đã phát triển nhanh chóng trong những năm gần đây, đưa quốc gia này nổi lên như một nước đóng vai trò quan trọng trong ngành công nghiệp vũ trụ toàn cầu. Vào năm tài chính 2023, Hàn Quốc có kế hoạch chi 674 triệu USD cho các chương trình không gian. Một trong những động lực chính của ngành vệ tinh Hàn Quốc là Viện Nghiên cứu Hàng không Vũ trụ Hàn Quốc (KARI), cơ quan chính phủ chính của đất nước chịu trách nhiệm nghiên cứu, phát triển và sản xuất vệ tinh. KARI đã đóng một vai trò quan trọng trong việc phát triển các ứng dụng vệ tinh khác nhau.

Hàn Quốc cũng đã đầu tư mạnh vào nghiên cứu và phát triển (RD) để nâng cao năng lực sản xuất vệ tinh. Các nhà sản xuất vệ tinh của nước này đã tập trung phát triển các công nghệ tiên tiến như hình ảnh độ phân giải cao, viễn thám và hệ thống thông tin vệ tinh. Một số vụ phóng đáng chú ý được nước này thực hiện là vào tháng 8 năm 2022, khi KARI của Hàn Quốc sản xuất và phóng tàu quỹ đạo mặt trăng Danuri để khảo sát các tài nguyên mặt trăng như nước đá, uranium, helium-3, silicon và nhôm. Nó cũng dự kiến sẽ tạo ra một bản đồ địa hình để giúp lựa chọn các địa điểm hạ cánh trên mặt trăng trong tương lai. Ngành công nghiệp sản xuất vệ tinh của Hàn Quốc đã đạt được tiến bộ đáng kể trong những năm gần đây. Dự kiến nó sẽ tiếp tục quỹ đạo tăng trưởng, góp phần vào những tiến bộ của đất nước về công nghệ và ứng dụng vũ trụ do ngân sách không gian ngày càng tăng.

Tổng quan về ngành hàng không vũ trụ và quốc phòng Hàn Quốc

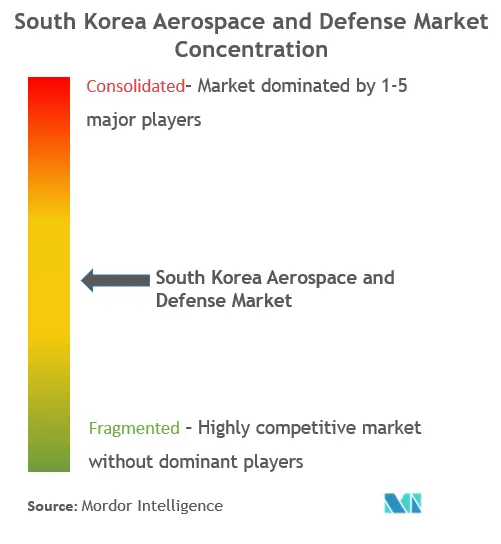

Thị trường hàng không vũ trụ và quốc phòng Hàn Quốc về bản chất là bán hợp nhất. Một số công ty chủ chốt trên thị trường là Tập đoàn Lockheed Martin, Korea Aerospace Industries Ltd, Hanwha Corporation, The Boeing Company và HD Hyundai Heavy Industries Co. Ltd. Những công ty này đang đầu tư đáng kể vào việc phát triển các sản phẩm công nghệ tiên tiến để phục vụ cho nhu cầu trong và ngoài nước. Nước này đã ưu tiên sản xuất hàng không vũ trụ và quốc phòng trong nước trong những năm gần đây bằng cách khuyến khích các doanh nghiệp địa phương phát triển các năng lực cần thiết. Các công ty trong nước cũng được kỳ vọng sẽ có được sự tăng trưởng lành mạnh trong giai đoạn dự báo, nhờ vào các khoản đầu tư, hợp tác và hợp tác quy mô lớn trong và ngoài nước với các công ty từ nước ngoài.

Các nhà lãnh đạo thị trường hàng không vũ trụ và quốc phòng Hàn Quốc

Lockheed Martin Corporation

Korea Aerospace Industries, Ltd.

HD Hyundai Heavy Industries Co., Ltd.

Hanwha Corporation

The Boeing Company

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường quốc phòng và hàng không vũ trụ Hàn Quốc

Tháng 4 năm 2023 Cơ quan Quản lý Chương trình Mua sắm Quốc phòng (DAPA) đã phê duyệt chương trình xây dựng nền tảng tác chiến điện tử không đối không (AEWP) mới. Chương trình AEWP dự kiến kéo dài từ năm 2024 đến năm 2032. Tổng chi phí của dự án AEWP ước tính là 1,41 tỷ USD.

Tháng 9 năm 2022 KT SAT Corporation Ltd (KT SAT), nhà cung cấp dịch vụ vệ tinh hàng đầu tại Hàn Quốc và Thales Alenia Space ký hợp đồng cung cấp vệ tinh liên lạc KOREASAT 6A. KORESAT 6A sẽ thay thế vệ tinh KORESAT 6 hiện tại và cung cấp cả Dịch vụ vệ tinh cố định (FSS) và Dịch vụ vệ tinh phát sóng (BSS) cho Hàn Quốc.

Phân khúc ngành công nghiệp hàng không vũ trụ và quốc phòng Hàn Quốc

Ngành hàng không vũ trụ và quốc phòng chủ yếu bao gồm các công ty sản xuất sản phẩm dùng cho quân sự. Hợp tác quốc tế, quan hệ đối tác, phát triển vũ khí và tài sản quốc phòng, các chương trình không gian và các yếu tố quan trọng khác tác động đến ngành công nghiệp quốc phòng và hàng không vũ trụ của Hàn Quốc.

Thị trường hàng không vũ trụ và quốc phòng Hàn Quốc được phân chia theo ngành và loại hình. Theo ngành, thị trường được phân chia thành sản xuất, thiết kế và kỹ thuật cũng như bảo trì, sửa chữa và đại tu. Theo loại, thị trường được phân chia thành hàng không vũ trụ và quốc phòng. Đối với mỗi phân khúc, quy mô và dự báo thị trường được thực hiện dựa trên giá trị (USD).

| Sản xuất, Thiết kế và Kỹ thuật |

| Bảo trì, Sửa chữa và Đại tu |

| Hàng không vũ trụ | Không gian |

| Hàng không dân dụng | |

| Phòng thủ | Quân đội |

| Hải quân | |

| Không quân |

| Ngành công nghiệp | Sản xuất, Thiết kế và Kỹ thuật | |

| Bảo trì, Sửa chữa và Đại tu | ||

| Kiểu | Hàng không vũ trụ | Không gian |

| Hàng không dân dụng | ||

| Phòng thủ | Quân đội | |

| Hải quân | ||

| Không quân | ||

Câu hỏi thường gặp về nghiên cứu thị trường quốc phòng và hàng không vũ trụ của Hàn Quốc

Thị trường hàng không vũ trụ và quốc phòng Hàn Quốc lớn đến mức nào?

Quy mô Thị trường Hàng không Vũ trụ và Quốc phòng Hàn Quốc dự kiến sẽ đạt 4,46 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 9,38% để đạt 7,89 tỷ USD vào năm 2029.

Quy mô thị trường hàng không vũ trụ và quốc phòng Hàn Quốc hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường Quốc phòng và Hàng không Vũ trụ Hàn Quốc dự kiến sẽ đạt 4,46 tỷ USD.

Ai là người chơi chính trong thị trường hàng không vũ trụ và quốc phòng Hàn Quốc?

Lockheed Martin Corporation, Korea Aerospace Industries, Ltd., HD Hyundai Heavy Industries Co., Ltd., Hanwha Corporation, The Boeing Company là những công ty lớn hoạt động trong Thị trường Quốc phòng và Hàng không Vũ trụ Hàn Quốc.

Thị trường Quốc phòng và Hàng không Vũ trụ Hàn Quốc này hoạt động trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Năm 2023, quy mô Thị trường Hàng không Vũ trụ và Quốc phòng Hàn Quốc ước tính đạt 4,04 tỷ USD. Báo cáo bao gồm quy mô lịch sử thị trường hàng không vũ trụ và quốc phòng Hàn Quốc trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô thị trường quốc phòng và hàng không vũ trụ Hàn Quốc trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành hàng không vũ trụ và quốc phòng Hàn Quốc

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu, quy mô và thị phần Hàng không vũ trụ và Quốc phòng Hàn Quốc năm 2024, do Mordor Intelligence™ Industry Report tạo ra. Phân tích Quốc phòng và Hàng không Vũ trụ của Hàn Quốc bao gồm triển vọng dự báo thị trường từ năm 2024 đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.