Phân tích thị trường động cơ đẩy tên lửa

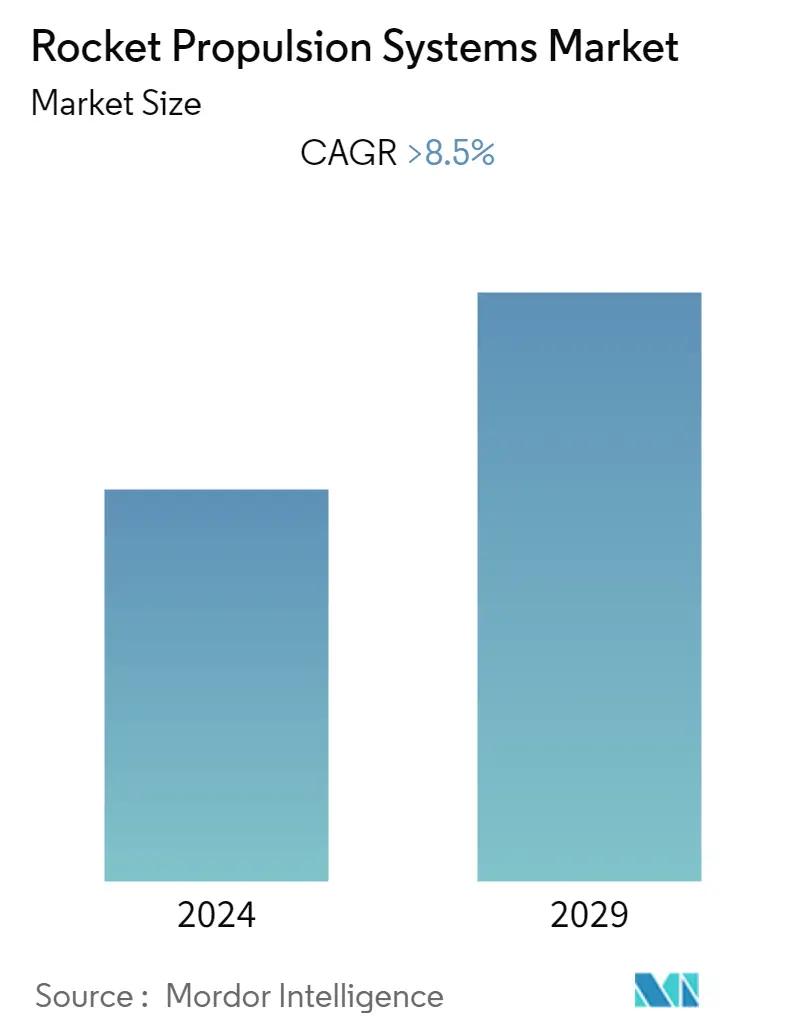

Thị trường hệ thống đẩy tên lửa dự kiến sẽ tăng từ 4.975,40 triệu USD vào năm 2020 lên 8.907,57 triệu USD vào năm 2026, đạt tốc độ CAGR trên 8,5% trong giai đoạn dự báo (2021 - 2026).

Khuôn khổ hoạt động của ngành vũ trụ khiến ngành này đặc biệt dễ bị tổn thương trước những cú sốc kinh tế. Sự tăng trưởng gần đây trong lĩnh vực vũ trụ đã tạo ra mức độ khởi nghiệp và hoạt động khởi nghiệp chưa từng có. Một số phân khúc ngành nhất định, chẳng hạn như khám phá không gian và khoa học, hoặc thậm chí sản xuất vệ tinh, có đặc điểm là khối lượng sản xuất thấp và mức độ chuyên môn hóa cao, với số lượng nhà cung cấp hạn chế. Những phân khúc này có xu hướng tập trung vào các doanh nghiệp vừa và nhỏ (SME). Tuy nhiên, cuộc khủng hoảng COVID-19 đã làm tăng nguy cơ tập trung ngành, loại bỏ các công ty nhỏ hơn và trẻ hơn, một số công ty phụ thuộc vào hợp đồng từ các công ty lớn hơn và gặp khó khăn do việc giao sản phẩm và triển khai sứ mệnh chậm do các biện pháp giãn cách xã hội và chuỗi cung ứng. sự chậm trễ.

Thị trường chủ yếu được thúc đẩy bởi các yếu tố như tăng cường đầu tư của các nền kinh tế lớn trên thế giới vào các trung tâm vũ trụ và phóng vệ tinh, tăng cường nỗ lực giảm lượng khí thải carbon bằng cách sử dụng nhiên liệu thay thế, tiến bộ công nghệ nhằm giảm chi phí sản xuất và tăng hiệu quả sử dụng nhiên liệu. Những công ty lớn trong ngành được các cơ quan chính phủ hỗ trợ với các khoản đầu tư cao liên quan đến không gian, cho phép họ chi nhiều hơn cho RD, cho phép họ đổi mới liên tục và đưa ra các công nghệ tiên tiến và hiệu quả hơn.

Xu hướng thị trường động cơ đẩy tên lửa

Tăng cường chi tiêu cho các hoạt động thám hiểm không gian

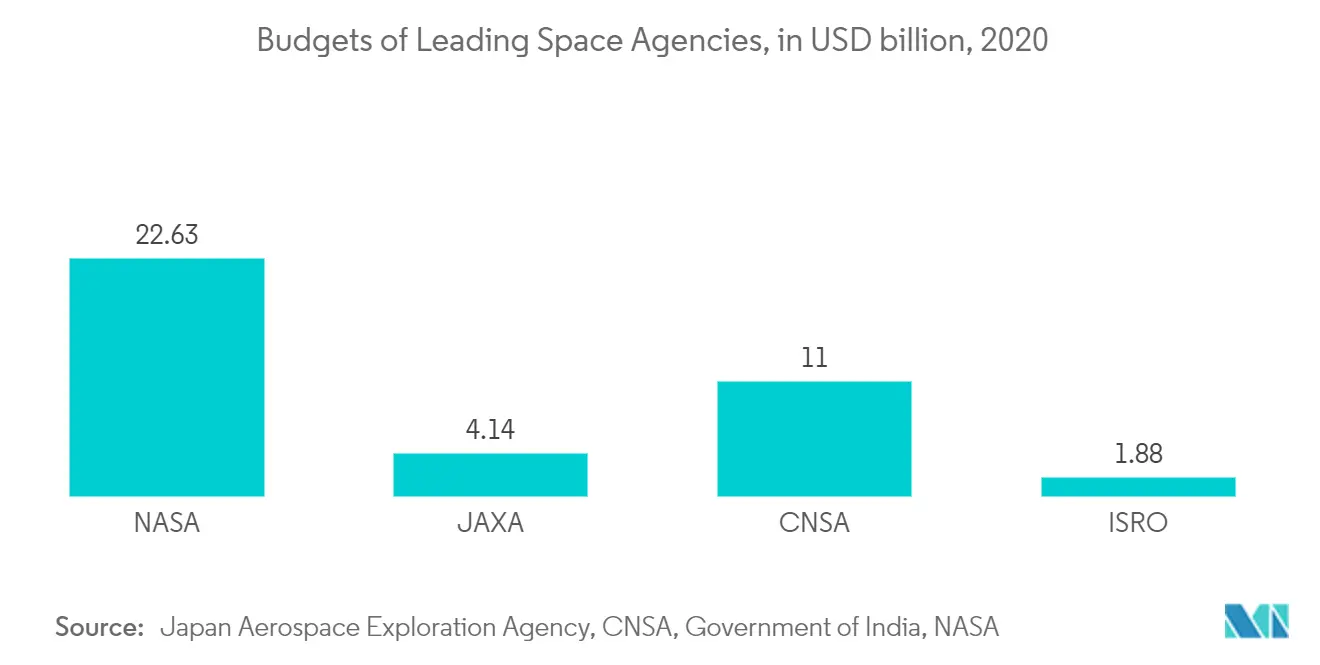

Các nền kinh tế lớn trên thế giới đang chi một phần đáng kể GDP của họ cho các hoạt động thám hiểm không gian và phóng các vệ tinh mới. Sự cạnh tranh giữa các cơ quan vũ trụ rất cao, điều này đã được chứng minh trong nhiều thập kỷ. Ngay cả trong kịch bản hiện tại, một số quốc gia đang đầu tư mạnh vào các hoạt động phóng vào không gian để đạt được các cột mốc quan trọng trong khám phá không gian và RD, điều này có thể giúp họ trở thành những quốc gia tiên phong trong các công nghệ vũ trụ mới. Trong khi ngân sách không gian của NASA năm 2019 ở mức hơn 22,63 tỷ USD cho các hoạt động thám hiểm không gian thì Trung Quốc đã phân bổ ngân sách hơn 11 tỷ USD cho CNSA vào năm 2019. Trong giai đoạn dự báo, xu hướng tương tự dự kiến sẽ tiếp tục và các quốc gia được dự báo chi mạnh tay cho các hoạt động thám hiểm không gian. Điều này đặc biệt là do một số chương trình không gian đầy tham vọng sẽ được triển khai trong vài năm tới. Kế hoạch phóng tàu thăm dò lên sao Hỏa của NASA, kế hoạch đưa tàu vũ trụ có người lái lên vũ trụ của ISRO và các dự án tương tự từ nhiều cơ quan vũ trụ khác dự kiến sẽ thu hút đầu tư lớn vào ngành phóng tàu vũ trụ, từ đó thúc đẩy thị trường hệ thống đẩy tên lửa.

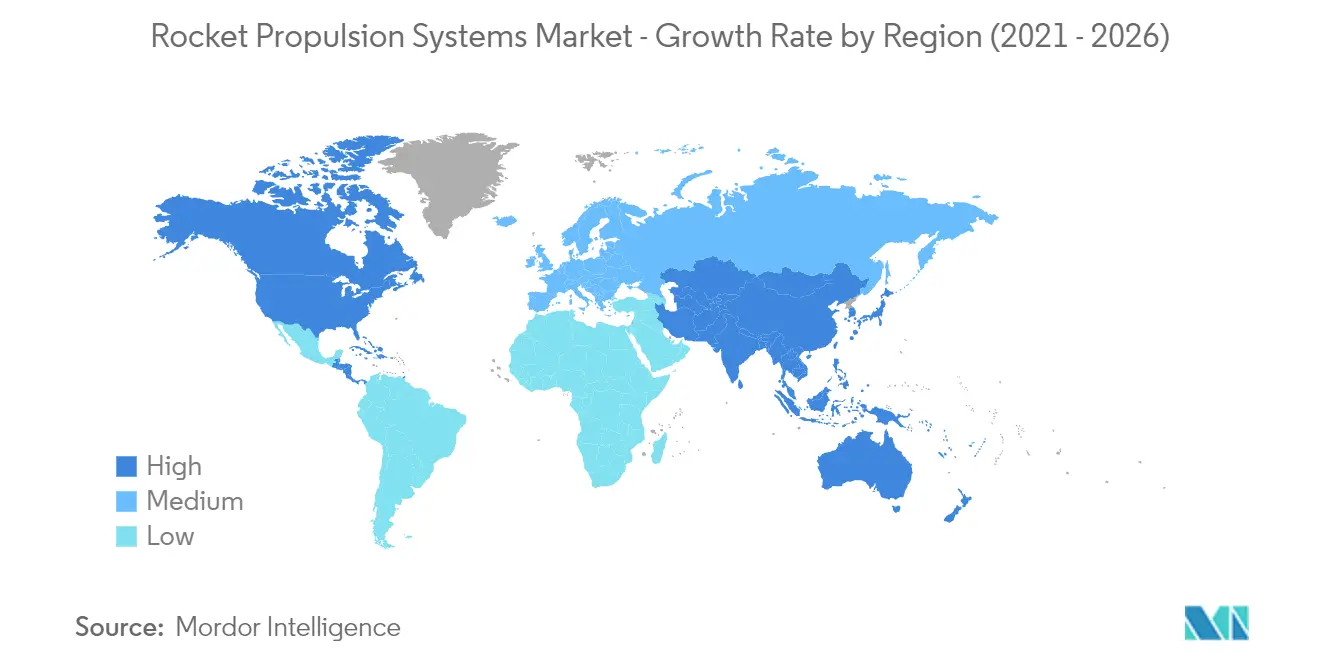

Châu Á-Thái Bình Dương sẽ chứng kiến mức tăng trưởng cao nhất trong giai đoạn dự báo

Các quốc gia trong khu vực Châu Á - Thái Bình Dương, như Trung Quốc và Ấn Độ, đang đầu tư mạnh vào các hoạt động thám hiểm không gian và dự kiến sẽ tiếp tục như vậy trong giai đoạn dự báo. Cơ quan Vũ trụ Ấn Độ hiện đang tập trung phát triển ngành công nghiệp phóng tàu vũ trụ bản địa. Chẳng hạn, năm 2018, Chính phủ Ấn Độ đã phê duyệt 1,31 tỷ USD để chế tạo 40 tên lửa PSLV và GSLV trong khoảng thời gian 5 năm tới để phóng vệ tinh liên lạc và tăng kết nối băng thông rộng cho khu vực nông thôn. Điều này có thể tăng cường cơ sở hạ tầng không gian và giảm sự phụ thuộc vào các vụ phóng tên lửa được mua từ nước ngoài. Ngoài ra, có rất nhiều dự án trong khu vực được xếp hàng trong giai đoạn dự báo. Ví dụ, từ Ấn Độ, có các dự án như Chandrayaan-3 vào năm 2021 và Gaganyaan vào năm 2021, trong đó cơ quan này đang có kế hoạch đưa phi hành gia lên vũ trụ. Cơ quan JAXA của Nhật Bản cũng đang lên kế hoạch đưa tàu thăm dò của mình lên bề mặt mặt trăng vào năm 2021. Nước này đang hỗ trợ sự phát triển hữu cơ của các công ty tư nhân bằng cách giúp họ đầu tư và thâm nhập thị trường hệ thống đẩy tên lửa trong nước. Năm 2019, một công ty khởi nghiệp hàng không vũ trụ của Nhật Bản, Interstellar Technologies, đã phóng thành công tên lửa không người lái Momo-3 do tư nhân phát triển đầu tiên của nước này. Sự hỗ trợ của chính phủ đối với các công ty tư nhân như vậy có thể giúp ích cho những nỗ lực không ngừng nhằm đạt được các vụ phóng ổn định và sản xuất hàng loạt tên lửa theo chu kỳ nhanh chóng trong giai đoạn sắp tới.

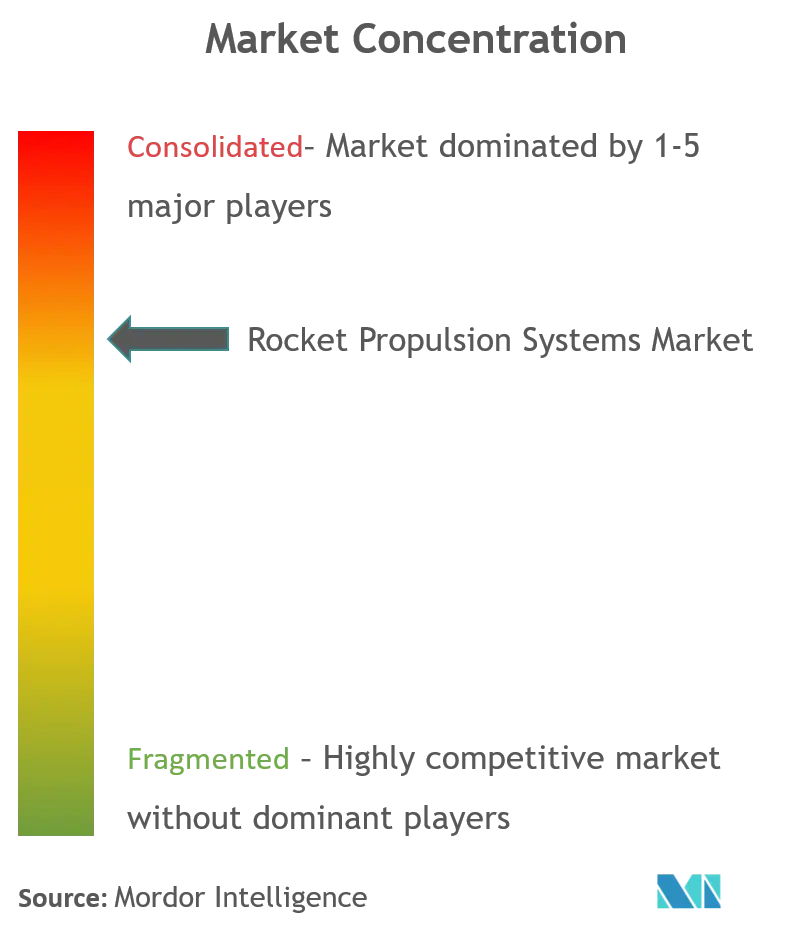

Tổng quan về ngành đẩy tên lửa

Thị trường hệ thống đẩy tên lửa được củng cố, với một số ít công ty chiếm thị phần đáng kể trên thị trường. Một số công ty nổi bật trên thị trường là Antrix Corporation Ltd, Safran SA, Aerojet Rocketdyne và Orbital ATK. Một số công ty đã thiết lập quan hệ đối tác lâu dài với các cơ quan chính phủ để nâng cấp và nâng cao khả năng khám phá không gian cũng như phát triển các chương trình tương lai của các quốc gia. Các công ty đang đầu tư mạnh vào RD để đổi mới các sản phẩm và công nghệ mới, tiên tiến có thể giúp ích cho những khám phá mới trong không gian. Các công ty lớn đang nghiên cứu các công nghệ nhiên liệu thay thế để tiết kiệm nhiên liệu và giảm lượng khí thải carbon. Chẳng hạn, vào tháng 12 năm 2019, Aerojet Rocketdyne thông báo rằng họ đang nghiên cứu máy đẩy Hall cho Gateway, một trạm vũ trụ được đề xuất trên quỹ đạo mặt trăng. Tương tự như vậy, vào tháng 2 năm 2020, tại Vương quốc Anh, Pulsar, một công ty phản ứng tổng hợp hạt nhân thuộc sở hữu tư nhân, đã chế tạo và thử nghiệm nguyên mẫu động cơ tên lửa chạy bằng năng lượng plasma có thể đẩy tàu vũ trụ với tốc độ 100.000 dặm/giờ, về mặt lý thuyết có thể giảm thời gian hành trình tới Sao Hỏa xuống khoảng 100 km/h. tới 50%. Những công nghệ đột phá như vậy dự kiến sẽ giúp việc thăm dò không gian và các hoạt động phóng liên quan nhanh hơn và khả thi hơn, từ đó hỗ trợ sự tăng trưởng của thị trường.

Dẫn đầu thị trường động cơ đẩy tên lửa

Safran SA

Aerojet RocketDyne

Mitsubishi Heavy Industries, Ltd.

Antrix Corporation Limited

Northrop Grumman Corporation

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường động cơ đẩy tên lửa

Vào tháng 2 năm 2021, Trung Quốc công bố kế hoạch tiến hành 40 vụ phóng vào vũ trụ vào năm 2021, trong đó việc xây dựng trạm vũ trụ đầu tiên của nước này là ưu tiên hàng đầu.

Vào tháng 3 năm 2021, NASA đã trao hợp đồng Hệ thống đẩy lên sao Hỏa (MAPS) cho Tập đoàn hệ thống Northrop Grumman, để cung cấp hỗ trợ lực đẩy và các sản phẩm cho các sứ mệnh bay vào vũ trụ tại Trung tâm bay vũ trụ Marshall của cơ quan ở Huntsville.

Vào tháng 11 năm 2020, ISRO đã phóng 10 vệ tinh lên quỹ đạo trên xe phóng PSLV-C49. Lần phóng này đánh dấu lần thứ hai tên lửa bay với cấu hình DL mới với hai động cơ chắc chắn, có dây đeo.

Phân khúc ngành công nghiệp đẩy tên lửa

Nghiên cứu cung cấp phân tích chuyên sâu về các loại hệ thống đẩy tên lửa khác nhau được tích hợp vào các phương tiện phóng vào không gian.

Thị trường hệ thống đẩy tên lửa được phân chia theo loại, người dùng cuối và địa lý. Dựa trên loại, thị trường được phân thành rắn, lỏng và lai. Theo người dùng cuối, thị trường được phân chia thành dân sự, thương mại và quân sự. Báo cáo cũng đề cập đến quy mô thị trường và dự báo về thị trường hệ thống đẩy tên lửa trên các khu vực chính. Đối với mỗi phân khúc, quy mô và dự báo thị trường được thực hiện dựa trên giá trị (triệu USD).

| Chất rắn |

| Chất lỏng |

| Hỗn hợp |

| Dân sự và Thương mại |

| Quân đội |

| Bắc Mỹ |

| Châu Âu |

| Châu á Thái Bình Dương |

| Phần còn lại của thế giới |

| Kiểu | Chất rắn |

| Chất lỏng | |

| Hỗn hợp | |

| Người dùng cuối | Dân sự và Thương mại |

| Quân đội | |

| Địa lý | Bắc Mỹ |

| Châu Âu | |

| Châu á Thái Bình Dương | |

| Phần còn lại của thế giới |

Câu hỏi thường gặp về nghiên cứu thị trường động cơ đẩy tên lửa

Quy mô thị trường hệ thống đẩy tên lửa hiện tại là bao nhiêu?

Thị trường Hệ thống Động cơ Đẩy Tên lửa dự kiến sẽ đạt tốc độ CAGR lớn hơn 8,5% trong giai đoạn dự báo (2024-2029)

Ai là người chơi chính trong Thị trường Hệ thống Động cơ Tên lửa?

Safran SA, Aerojet RocketDyne, Mitsubishi Heavy Industries, Ltd., Antrix Corporation Limited, Northrop Grumman Corporation là những công ty lớn hoạt động trong Thị trường Hệ thống Động cơ Tên lửa.

Khu vực nào phát triển nhanh nhất trong Thị trường Hệ thống Động cơ Tên lửa?

Châu Á-Thái Bình Dương được ước tính sẽ tăng trưởng với tốc độ CAGR cao nhất trong giai đoạn dự báo (2024-2029).

Khu vực nào có thị phần lớn nhất trong Thị trường Hệ thống Động cơ Đẩy Tên lửa?

Vào năm 2024, Châu Á Thái Bình Dương chiếm thị phần lớn nhất trong Thị trường Hệ thống Động cơ Tên lửa.

Thị trường hệ thống đẩy tên lửa này bao gồm những năm nào?

Báo cáo đề cập đến quy mô thị trường lịch sử của Thị trường Hệ thống Động cơ Tên lửa trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Hệ thống Động cơ Đẩy Tên lửa trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành công nghiệp đẩy tên lửa

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Động cơ đẩy tên lửa năm 2024, được tạo bởi Báo cáo Công nghiệp Mordor Intelligence™. Phân tích Động cơ đẩy tên lửa bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.