Phân tích thị trường AHSS ô tô Bắc Mỹ

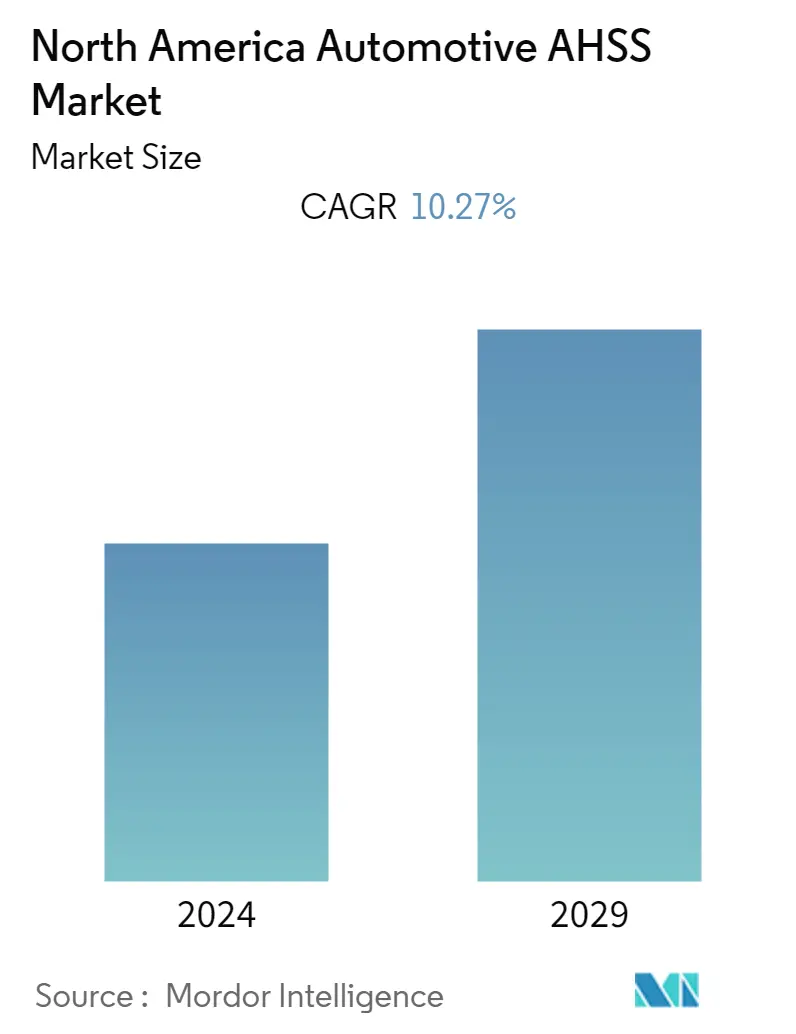

Thị trường AHSS ô tô Bắc Mỹ dự kiến sẽ đạt tốc độ CAGR khoảng 10,27% trong giai đoạn dự báo (2020 - 2025).

- Nhu cầu giảm trọng lượng để nâng cao hiệu suất và độ an toàn của xe đang ngày càng tăng trên thế giới và Bắc Mỹ là một trong những thị trường lớn nhất của Thị trường AHSS. Kết quả là, Thép cường độ cao tiên tiến (AHSS), một vật liệu quan trọng để giảm khối lượng phương tiện giao thông và là vật liệu phát triển nhanh nhất trong ngành công nghiệp ô tô ngày nay.

- Thép chiếm khoảng 70% trọng lượng trung bình của một chiếc ô tô. So với thép tiêu chuẩn, AHSS giúp giảm trọng lượng xe từ 23-35%, tương đương khoảng 165-250 kg đối với xe du lịch thông thường, giúp tiết kiệm 3 - 4,5 tấn khí nhà kính trong toàn bộ vòng đời của xe. Việc tiết kiệm lượng khí thải này đáng kể hơn nhiều so với lượng CO2 thải ra trong quá trình sản xuất hoàn toàn thép cần thiết cho ô tô.

- Ngoài ra, với sự xuất hiện của xe điện và lệnh cấm ngày càng tăng đối với việc sản xuất xe diesel bằng động cơ xăng và động cơ diesel, có thể phải đối mặt với mức tăng trưởng âm. Tuy nhiên, AHSS sẽ vẫn là yếu tố thúc đẩy do ứng dụng của nó trong thị trường phương tiện sử dụng nhiên liệu thay thế.

Xu hướng thị trường AHSS ô tô Bắc Mỹ

Sự phát triển liên tục trong công nghệ AHSS ô tô

Thành phần thép bao gồm 34% cấu trúc thân xe, các tấm, cửa và đóng cốp, giúp xe có khả năng hấp thụ năng lượng cũng như độ bền cao trong trường hợp xảy ra va chạm. 23% là động cơ và thép cacbon có thể gia công được cho các bánh răng chịu mài mòn. 12% được sử dụng trong hệ thống treo, sử dụng thép cán cường độ cao và phần còn lại trong bánh xe, lốp, bình xăng, hệ thống lái và phanh.

Để tạo ra cường độ cao hơn nhằm giảm kích thước và trọng lượng phần thép, các nhà sản xuất ô tô sử dụng ít vật liệu hơn, giúp giảm đáng kể trọng lượng của xe. Ngành thép đang tập trung phát triển các hợp kim khác nhau để gia công kết hợp, thép có độ bền kéo và độ dẻo cao, cùng với việc tối ưu hóa thành phần hóa học để đạt được cấu trúc vi mô đa pha của AHSS.

Những tiến bộ khác bao gồm khả năng mở rộng đối với thép ô tô có độ bền cao, cho phép thiết kế các bộ phận mỏng hơn để tối ưu hóa độ cứng nhưng vẫn duy trì hình dạng. AHSS như Nano Steel giúp cung cấp các loại thép và linh kiện mỏng hơn để sản xuất ở nhiệt độ phòng.

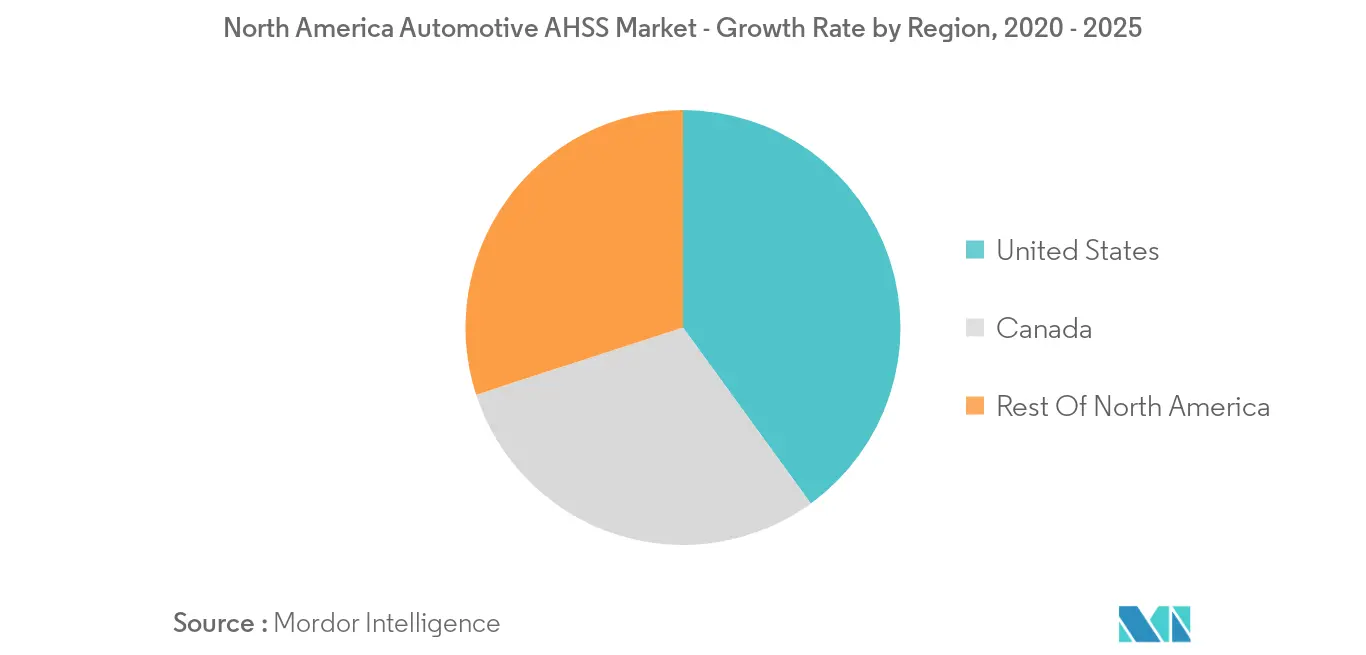

Hoa Kỳ vẫn là thị trường lớn nhất

Chính phủ Hoa Kỳ nâng định mức tiêu chuẩn nhiên liệu CAFÉ và định mức EPA Tier-3.

Tại Hoa Kỳ, Nền kinh tế nhiên liệu trung bình của doanh nghiệp (CAFE) đã thực thi luật nhằm cải thiện hiệu quả sử dụng nhiên liệu cho các loại ô tô vào năm 2025. Quy định về số dặm trên mỗi gallon (MPG) tăng trưởng ngày càng tăng, ở mức 5% mỗi năm đối với tất cả các loại xe. phân khúc ô tô.

Các nhà sản xuất đang nỗ lực giảm trọng lượng tổng thể của xe, giúp giảm năng lượng cần thiết để vận hành xe, từ đó tăng khả năng tiết kiệm nhiên liệu. Hệ thống Body-In-White là tâm điểm quan trọng đối với các nhà sản xuất ô tô đang tìm cách tiết kiệm nhiên liệu vì khả năng giảm trọng lượng của nó, tầm quan trọng đối với an toàn khi va chạm và tác động đến việc giảm trọng lượng tổng hợp cho các hệ thống phụ khác, chẳng hạn như hệ thống truyền động.

Thông thường vật liệu không được tái chế và gửi đến bãi chôn lấp. Cơ quan Bảo vệ Môi trường (EPA) đã đề xuất các nghiên cứu đánh giá vòng đời (LCA) để phát hiện lượng khí thải cao hơn trong toàn bộ vòng đời của xe. LCA xem xét các nguồn tài nguyên, năng lượng, khí thải, giai đoạn khai thác và giai đoạn cuối vòng đời cùng với việc xử lý và tái chế. Do đó, tầm quan trọng ngày càng tăng của công nghệ AHSS và quy trình tái chế của nó do các quy định nhằm hạn chế phát thải khí nhà kính từ các phương tiện giao thông.

Tổng quan về ngành AHSS ô tô Bắc Mỹ

Thị trường AHSS ô tô Bắc Mỹ được hợp nhất vừa phải với các công ty hiện có như United Steel Corporation, AG, SSAB AB, POSCO, ArcelorMittal SA, AK Steel Holding Corporation, Ltd.

Do nhu cầu về AHSS ngày càng tăng trong khu vực, các nhà sản xuất ô tô AHSS đang cố gắng giành lợi thế so với các đối thủ cạnh tranh bằng cách liên doanh, hợp tác, tung ra các sản phẩm mới với công nghệ tiên tiến. Chẳng hạn, Hyundai Santa Fe và Acura RDX 2019 đều phụ thuộc quá nhiều vào khung thép, với thành phần là thép cường độ cao 67% và 50%. Ngoài ra, các loại xe như Jeep Cherokee 2019, Mercedes-Benz G-Class 2019 và Subaru Forester 2019 sử dụng AHSS để cải thiện các quy định an toàn khi va chạm.

Dẫn đầu thị trường AHSS ô tô Bắc Mỹ

AK Steel Holdings CO. Ltd.

Saab AB

Thyssenkrupp

TATA Steel

Arcelor Mittal

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Phân khúc ngành công nghiệp AHSS ô tô ở Bắc Mỹ

Báo cáo Thị trường AHSS ô tô Bắc Mỹ bao gồm các xu hướng công nghệ mới nhất, chính sách của chính phủ nhằm quảng bá các tính năng AHSS trên xe và thị phần của các nhà sản xuất AHSS lớn trên khắp Bắc Mỹ.

| Kết cấu lắp ráp & đóng cửa |

| Cản trước |

| Đình chỉ |

| Người khác |

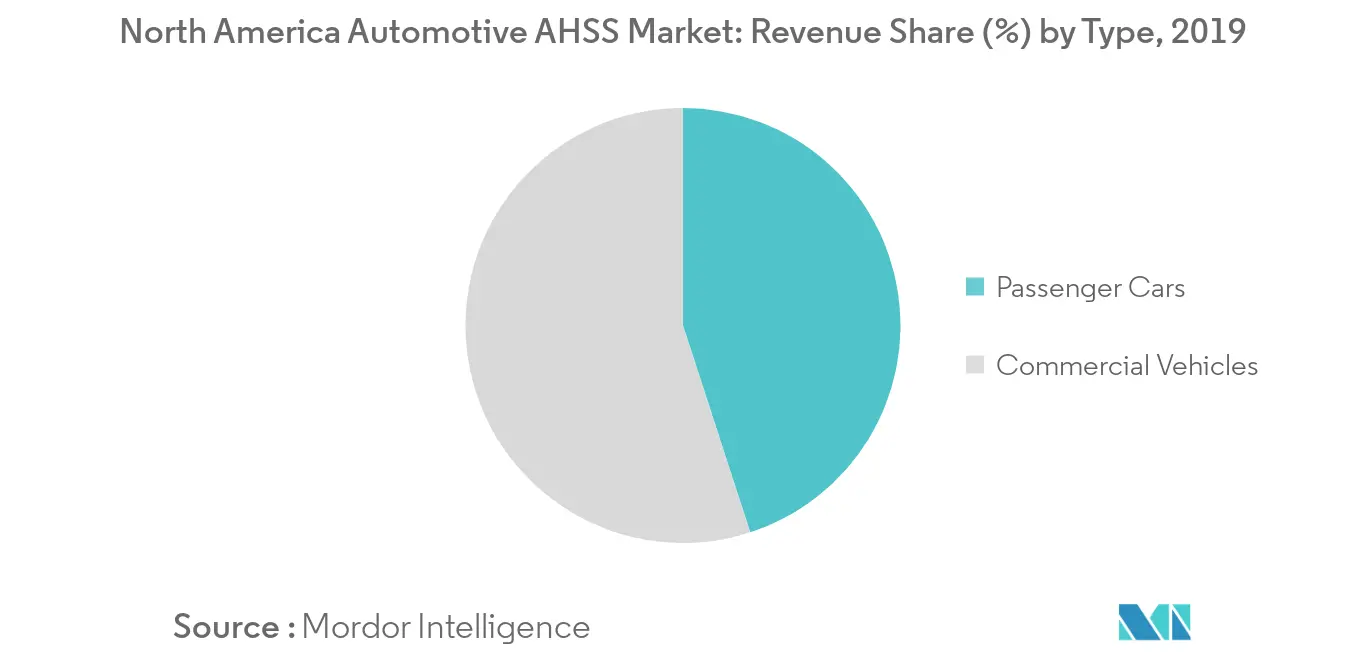

| Xe chở khách |

| Xe thương mại |

| Loại ứng dụng | Kết cấu lắp ráp & đóng cửa |

| Cản trước | |

| Đình chỉ | |

| Người khác | |

| Loại phương tiện | Xe chở khách |

| Xe thương mại |

Câu hỏi thường gặp về nghiên cứu thị trường AHSS ô tô ở Bắc Mỹ

Quy mô thị trường AHSS ô tô Bắc Mỹ hiện tại là bao nhiêu?

Thị trường AHSS ô tô Bắc Mỹ dự kiến sẽ đạt tốc độ CAGR là 10,27% trong giai đoạn dự báo (2024-2029)

Ai là người chơi chính trong Thị trường AHSS ô tô Bắc Mỹ?

AK Steel Holdings CO. Ltd., Saab AB, Thyssenkrupp, TATA Steel, Arcelor Mittal là những công ty lớn hoạt động tại Thị trường AHSS Ô tô Bắc Mỹ.

Thị trường AHSS ô tô Bắc Mỹ này hoạt động trong những năm nào?

Báo cáo bao gồm quy mô thị trường lịch sử của Thị trường AHSS Ô tô Bắc Mỹ trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường AHSS Ô tô Bắc Mỹ trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành AHSS ô tô Bắc Mỹ

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của AHSS Ô tô Bắc Mỹ năm 2024 do Mordor Intelligence™ Industry Report tạo ra. Phân tích AHSS ô tô Bắc Mỹ bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.