Phân tích thị trường Niobi

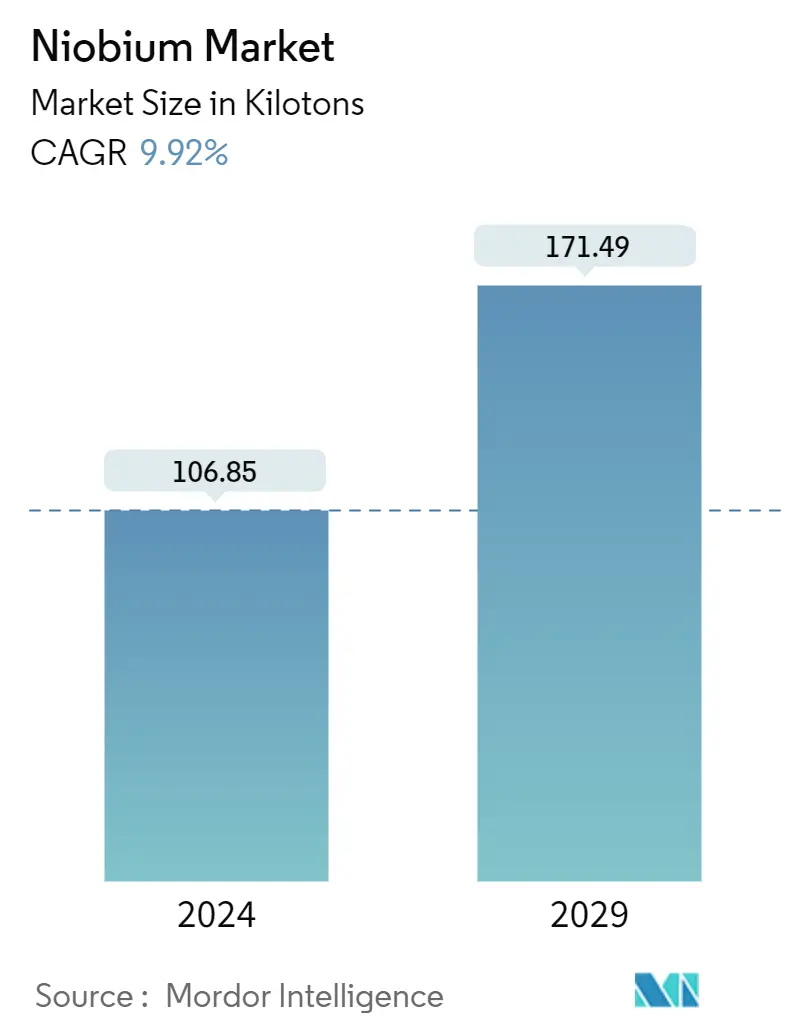

Quy mô thị trường Niobium ước tính là 106,85 kiloton vào năm 2024 và dự kiến sẽ đạt 171,49 kiloton vào năm 2029, tăng trưởng với tốc độ CAGR là 9,92% trong giai đoạn dự báo (2024-2029).

Đại dịch COVID-19 đã tác động tiêu cực đến thị trường vào năm 2020. Điều này là do các cơ sở và nhà máy sản xuất phải đóng cửa do lệnh đóng cửa và hạn chế. Sự gián đoạn chuỗi cung ứng và vận chuyển tiếp tục tạo ra trở ngại cho thị trường. Tuy nhiên, ngành này đã chứng kiến sự phục hồi vào năm 2021, do đó nhu cầu về thị trường được nghiên cứu đã phục hồi.

- Trong trung hạn, việc tăng cường sử dụng kết cấu thép và tăng nhu cầu về các phương tiện có trọng lượng nhẹ hơn và tiết kiệm nhiên liệu hơn là một số yếu tố thúc đẩy sự tăng trưởng của thị trường được nghiên cứu.

- Mặt khác, nguồn cung hạn chế và mối lo ngại về các vấn đề sức khỏe khi phơi nhiễm cấp tính được cho là sẽ cản trở sự tăng trưởng của thị trường.

- Tuy nhiên, việc sử dụng niobi dự kiến trong pin lithium-ion thế hệ tiếp theo cũng như các kỹ thuật tiên tiến và thiết kế mỏ được dự đoán sẽ mang lại nhiều cơ hội trong giai đoạn dự báo.

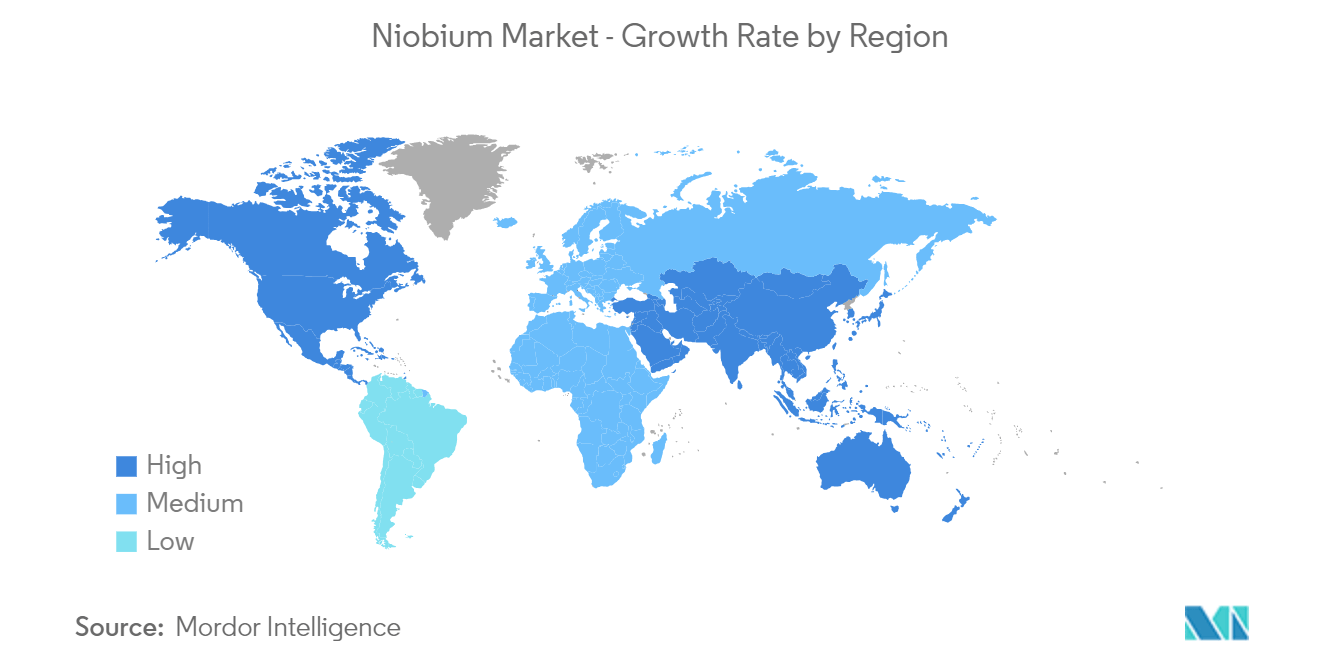

- Châu Á - Thái Bình Dương thống trị thị trường với lượng tiêu thụ lớn nhất từ các quốc gia như Trung Quốc và Nhật Bản.

Xu hướng thị trường Niobi

Ngành xây dựng chiếm lĩnh thị trường

- Ngành xây dựng là ngành tiêu thụ niobi lớn nhất trên thế giới. Trong ngành xây dựng, các sản phẩm tấm vi hợp kim niobi cường độ cao được sử dụng để xây dựng cầu, cầu cạn, nhà cao tầng, v.v. Máy móc hạng nặng, bình chịu áp lực, v.v., là những ứng dụng bổ sung của tấm vi hợp kim. Các phần kết cấu được sử dụng rộng rãi trong xây dựng dân dụng, tháp truyền tải, v.v., nơi niobi cạnh tranh với vanadi.

- Tương tự, thanh cốt thép được sử dụng trong các kết cấu bê tông lớn để tăng khả năng chịu tải trọng kéo. Các loại có đường kính lớn hơn, độ bền cao được sản xuất thông qua việc bổ sung niobi và vanadi, mặc dù một số nhà máy thép hiện đại cũng sử dụng làm mát bằng nước, điều này phủ nhận nhu cầu hợp kim vi lượng.

- Hơn nữa, niobi cũng đã tìm thấy ứng dụng trong các đường ray có độ bền cao và chống mài mòn cho đường ray hoạt động dưới tải trọng trục cao. Ngành công nghiệp xây dựng hiện đang thúc đẩy nhu cầu về thép Hợp kim thấp cường độ cao (HSLA), giúp tiết kiệm chi phí thông qua giảm trọng lượng trong các tòa nhà và ngăn ngừa sự cố cơ sở hạ tầng.

- Lĩnh vực xây dựng đã chứng kiến sự đầu tư lớn trong những năm gần đây. Theo Oxford Economics, ngành xây dựng toàn cầu dự kiến sẽ tăng thêm 4,5 nghìn tỷ USD, tương đương 42%, từ năm 2020 đến năm 2030 để đạt 15,2 nghìn tỷ USD. Ngoài ra, Trung Quốc, Ấn Độ, Hoa Kỳ và Indonesia dự kiến sẽ chiếm 58,3% tăng trưởng toàn cầu về xây dựng từ năm 2020 đến năm 2030.

- Sự tăng trưởng dân số, sự di cư từ quê hương đến các cụm ngành dịch vụ và xu hướng ngày càng tăng của các gia đình hạt nhân là một số yếu tố thúc đẩy việc xây dựng nhà ở trên toàn thế giới. Các yếu tố như di cư đô thị nhanh chóng ở các nền kinh tế lớn, chi tiêu của chính phủ tăng lên trên thị trường bất động sản để xây dựng nhà ở, cùng với nhu cầu ngày càng tăng về nhà ở cao cấp có thể sẽ có lợi cho sự tăng trưởng của thị trường được nghiên cứu.

- Hơn nữa, lĩnh vực xây dựng là trụ cột quan trọng cho sự tăng trưởng của nền kinh tế Ấn Độ. Chính phủ Ấn Độ đang tích cực đẩy mạnh xây dựng nhà ở, nhằm cung cấp nhà ở cho khoảng 1,3 tỷ người.

- Dự án Khu phức hợp dân cư Arkade Aspire trị giá 30 triệu USD bao gồm việc xây dựng một khu đất rộng 35.366 m2. khu dân cư phức hợp với hai tòa tháp dân cư 18 tầng ở Mumbai, Ấn Độ. Việc xây dựng bắt đầu vào quý 2 năm 2022 và dự kiến hoàn thành vào quý 1 năm 2025. Tại Bắc Mỹ, Hoa Kỳ chiếm thị phần lớn trong ngành xây dựng. Ngoài Hoa Kỳ, Canada và Mexico đóng góp đáng kể vào đầu tư vào lĩnh vực xây dựng.

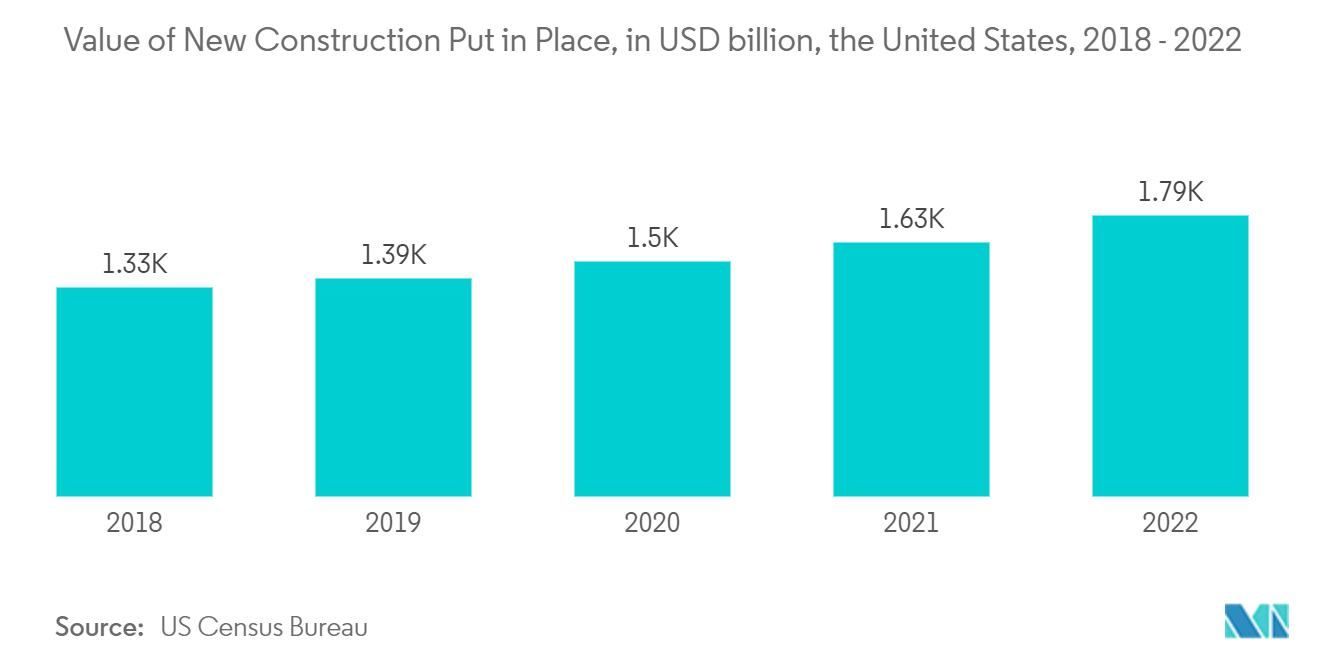

- Theo Cục Điều tra Dân số Hoa Kỳ, giá trị sản lượng xây dựng mới ở Hoa Kỳ lên tới 1.792,9 tỷ USD vào tháng 12 năm 2022. Khu vực phi nhà ở chiếm 997,14 tỷ USD vào tháng 3 năm 2023, ghi nhận mức tăng trưởng 18,8% so với cùng kỳ. kỳ năm trước.

- Hơn nữa, ở Canada, nhiều dự án của chính phủ, bao gồm Sáng kiến Nhà ở Giá cả phải chăng (AHI), Kế hoạch Xây dựng Mới của Canada (NBCP) và Sản xuất tại Canada, được thiết lập để hỗ trợ việc mở rộng lĩnh vực này. Vào tháng 8 năm 2022, chính phủ Canada đã công bố khoản đầu tư đáng kể hơn 2 tỷ USD để tài trợ cho ba sáng kiến quan trọng có thể giúp phát triển chung khoảng 17.000 ngôi nhà cho các gia đình trên toàn quốc, bao gồm hàng nghìn căn nhà ở giá phải chăng.

- Ngoài ra, lĩnh vực xây dựng châu Âu đã tăng trưởng 2,5% vào năm 2022 nhờ các khoản đầu tư mới từ Quỹ phục hồi EU. Niềm tin kinh doanh tăng lên vào đầu năm 2022, bất chấp áp lực về giá ở hầu hết các công ty xây dựng ở EU và dự kiến sẽ đạt mức trước đại dịch COVID-19. Hơn nữa, khi cuộc khủng hoảng do COVID-19 giảm bớt và các nhà xây dựng trở nên ít ngần ngại hơn trong việc đầu tư vào các tòa nhà công ty mới và cải tạo các tài sản hiện có. Xây dựng phi nhà ở dự kiến sẽ tăng tốc, do đó hỗ trợ tăng trưởng chung của thị trường xây dựng. Các dự án xây dựng lớn trong năm 2022 chiếm lĩnh vực xây dựng phi dân cư (văn phòng, bệnh viện, khách sạn, trường học và các tòa nhà công nghiệp), chiếm 31,3% tổng hoạt động.

- Do đó, sự tăng trưởng mạnh mẽ như vậy trong lĩnh vực xây dựng trên toàn thế giới có thể sẽ thúc đẩy nhu cầu tiêu thụ niobi trong giai đoạn dự báo.

Châu Á - Thái Bình Dương để thống trị thị trường

- Châu Á-Thái Bình Dương thống trị thị trường toàn cầu. Với việc sử dụng thép kết cấu ngày càng tăng và việc sử dụng ngày càng tăng trong ngành ô tô và hàng không vũ trụ ở các nước như Trung Quốc, Ấn Độ và Nhật Bản, việc tiêu thụ niobi ngày càng tăng trong khu vực.

- Mức tiêu thụ niobi rất cao trong sản xuất thép dưới dạng ferroniobium và ngành xây dựng đang phát triển mạnh ở một số nền kinh tế mới nổi, như Trung Quốc và Ấn Độ, cùng nhiều quốc gia khác. Chẳng hạn, theo Hiệp hội Thép Thế giới, Trung Quốc đã sản xuất khoảng 92,6 triệu tấn thép vào tháng 4 năm 2023 và tổng cộng 354,4 triệu tấn từ tháng 1 đến tháng 4 năm 2023, tăng 4,1% so với cùng kỳ năm 2022.

- Hơn nữa, theo Hiệp hội Sắt thép Trung Quốc, tiêu chuẩn của nền kinh tế Ngành thép của Trung Quốc đã được thúc đẩy nhờ nhu cầu gia tăng sau khi nước này phản ứng chậm lại trước đại dịch và những nỗ lực hỗ trợ nền kinh tế. Ngoài ra, ngành thép đang có xu hướng tăng trưởng vào năm 2023, được hỗ trợ bởi thị trường bất động sản ổn định và sự phục hồi của các ngành tiêu thụ thép khác như ô tô, tàu thủy và xây dựng. Điều này được kỳ vọng sẽ tác động tích cực tới thị trường.

- Trung Quốc là một trong những nhà sản xuất ô tô chở khách lớn nhất, do chuỗi cung ứng và hậu cần được cải thiện, hoạt động kinh doanh tăng lên và một loạt các biện pháp hỗ trợ tiêu dùng của đất nước, cùng các yếu tố khác góp phần tạo ra sản phẩm cho thị trường ô tô chở khách trong nước. Vì vậy, điều này đã làm tăng nhu cầu thị trường niobi từ phân khúc xe du lịch trong nước. Chẳng hạn, theo OICA, năm 2022, sản lượng ô tô du lịch ở Trung Quốc lên tới 2,38,36,083 chiếc, tăng 11% so với năm 2021.

- Hơn nữa, ngành công nghiệp ô tô trong nước đang chứng kiến xu hướng chuyển đổi khi xu hướng của người tiêu dùng đối với các phương tiện chạy bằng pin ngày càng cao. Hơn nữa, chính phủ Trung Quốc ước tính tỷ lệ thâm nhập sản xuất xe điện là 20% vào năm 2025. Điều này được phản ánh qua xu hướng bán xe điện ở nước này đạt mức cao kỷ lục vào năm 2022.

- Lĩnh vực cơ sở hạ tầng là một trụ cột quan trọng của nền kinh tế Ấn Độ. Chính phủ đang thực hiện nhiều sáng kiến khác nhau để đảm bảo tạo ra kịp thời cơ sở hạ tầng xuất sắc trong nước. Chính phủ đang tập trung vào đường sắt, phát triển đường bộ, nhà ở, phát triển đô thị và phát triển sân bay.

- Khu vực dân cư ở Ấn Độ đang có xu hướng ngày càng tăng, với sự hỗ trợ và các sáng kiến của chính phủ càng thúc đẩy nhu cầu. Theo Quỹ Công bằng Thương hiệu Ấn Độ (IBEF), Bộ Phát triển Nhà và Đô thị (MoHUA) đã phân bổ 9,85 tỷ USD trong ngân sách 2022-2023 để xây dựng nhà ở và tạo vốn để hoàn thành các dự án đang tạm dừng.

- Hơn nữa, Indonesia dự kiến sẽ bắt đầu xây dựng vào quý 2 các căn hộ trị giá 2,7 tỷ USD cho hàng nghìn công chức do chuyển đến thủ đô mới trên đảo Borneo. Hơn nữa, chính phủ Indonesia dự định tài trợ 80% cho dự án này thông qua đầu tư nước ngoài. Vì vậy, điều này dự kiến sẽ tạo ra nhu cầu tiêu thụ niobi tăng cao từ việc xây dựng nhà ở trong nước.

- Nhật Bản là nhà sản xuất thép thô lớn thứ ba trên toàn thế giới và là người dùng cuối chính của Thị trường Niobium. Sản lượng thép thô ở Nhật Bản giảm khoảng 7,4% vào năm 2022 so với năm trước do sản xuất ô tô phục hồi chậm và nhu cầu xuất khẩu yếu hơn trong bối cảnh nền kinh tế toàn cầu chậm lại. Theo dữ liệu của Liên đoàn Sắt thép Nhật Bản, sản lượng thép thô ở nước này đạt 89,2 triệu tấn vào năm 2022, so với 96,3 triệu tấn vào năm 2021.

- Xem xét các yếu tố nói trên, thị trường niobi châu Á-Thái Bình Dương được dự đoán sẽ tăng ổn định trong giai đoạn dự báo.

Tổng quan về ngành Niobi

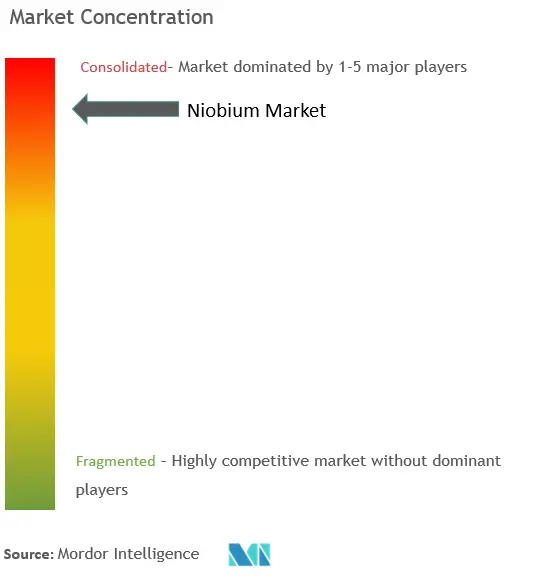

Thị trường Niobium có tính chất hợp nhất. Các công ty lớn trong thị trường này (không theo bất kỳ thứ tự cụ thể nào) bao gồm CBMM, CMOC, Magris Performance Materials, NioCorp Development Ltd, và Changsha South Tantalum Niobium Co.,Ltd., cùng với những công ty khác.

Lãnh đạo thị trường Niobi

CBMM

CMOC

Magris Performance Materials

NioCorp Development Ltd

Changsha South Tantalum Niobium Co.,Ltd.

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường Niobi

- Tháng 12 năm 2022 CBMM công bố khoản đầu tư đáng kể 80 triệu USD để mở rộng công suất oxit niobi từ 500 tấn lên 3.000 tấn vào năm 2024. Hợp tác với Echion Technologies, CBMM có kế hoạch thành lập cơ sở oxit niobium tại nhà máy Araxá ở Minas Gerais, Brazil, phù hợp với mục tiêu đạt công suất niobi oxit 40.000 tấn vào năm 2030.

- Tháng 3 năm 2022 CBMM thành lập quan hệ đối tác với Horwin Brasil, nhà sản xuất xe máy điện, với mục đích tăng cường khả năng tiếp cận năng lượng sạch và thúc đẩy khả năng di chuyển bằng điện trong nước. Thỏa thuận tập trung vào việc áp dụng pin lithium-ion với Niobium cho xe hai bánh chạy điện. Trong mối quan hệ hợp tác này, CBMM đã đầu tư 70 triệu reais vào năm 2022 và dự kiến sẽ đạt doanh thu 500 tấn niobi oxit. Mục tiêu của công ty là tăng doanh số sản phẩm niobi lên 50.000 tấn vào năm 2030.

- Tháng 1 năm 2022 Kymera International hoàn tất việc mua lại Telex Metals, nhà cung cấp toàn cầu các hạt tantalum, vonfram và niobi. Việc mua lại chiến lược này sẽ mở rộng hoạt động kinh doanh của Kymera sang vật liệu tantalum và niobi.

Phân đoạn ngành Niobi

Niobi là một kim loại hiếm, mềm, dễ uốn, có màu trắng xám. Niobi chủ yếu được sử dụng trong các hợp kim, bao gồm cả thép không gỉ. Nó cải thiện độ bền của hợp kim, đặc biệt ở nhiệt độ thấp. Hiện tại, công ty đang có động lực sản xuất pin lithium-ion.

Thị trường niobi được phân khúc dựa trên tần suất xuất hiện, loại, ứng dụng, ngành người dùng cuối và địa lý. Khi xảy ra, thị trường được phân chia thành cacbonatite và cộng sự và columbite-tantalite. Theo loại, thị trường được phân chia thành ferroniobium, niobium oxit, kim loại niobi và hợp kim niobi cấp chân không. Theo ứng dụng, thị trường được phân chia theo thép, siêu hợp kim, nam châm và tụ điện siêu dẫn, pin và các ứng dụng khác. Theo ngành người dùng cuối, thị trường được phân chia theo ngành xây dựng, ô tô và đóng tàu, hàng không vũ trụ và quốc phòng, dầu khí và các ngành công nghiệp người dùng cuối khác. Báo cáo cung cấp quy mô thị trường và dự báo cho 15 quốc gia trên khắp các khu vực chính. Đối với mỗi phân khúc, quy mô và dự báo thị trường đã được thực hiện trên cơ sở khối lượng (tấn) cho tất cả các phân khúc trên.

| Carbonatite và cộng sự |

| Columbit-Tantalite |

| Feroni |

| Niobi oxit |

| Niobi kim loại |

| Hợp kim Niobi cấp chân không |

| Thép |

| Siêu hợp kim |

| Nam châm và tụ điện siêu dẫn |

| Pin |

| Ứng dụng khác |

| Sự thi công |

| Ô tô và đóng tàu |

| Hàng không vũ trụ và quốc phòng |

| Dầu khí |

| Các ngành người dùng cuối khác |

| Châu á Thái Bình Dương | Trung Quốc |

| Ấn Độ | |

| Nhật Bản | |

| Hàn Quốc | |

| Phần còn lại của Châu Á-Thái Bình Dương | |

| Bắc Mỹ | Hoa Kỳ |

| Canada | |

| México | |

| Châu Âu | nước Đức |

| Vương quốc Anh | |

| Nga | |

| Nước Ý | |

| Phần còn lại của châu Âu | |

| Nam Mỹ | Brazil |

| Argentina | |

| Phần còn lại của Nam Mỹ | |

| Trung Đông và Châu Phi | Ả Rập Saudi |

| Nam Phi | |

| Phần còn lại của Trung Đông và Châu Phi |

| Tần suất xảy ra | Carbonatite và cộng sự | |

| Columbit-Tantalite | ||

| Kiểu | Feroni | |

| Niobi oxit | ||

| Niobi kim loại | ||

| Hợp kim Niobi cấp chân không | ||

| Ứng dụng | Thép | |

| Siêu hợp kim | ||

| Nam châm và tụ điện siêu dẫn | ||

| Pin | ||

| Ứng dụng khác | ||

| Công nghiệp người dùng cuối | Sự thi công | |

| Ô tô và đóng tàu | ||

| Hàng không vũ trụ và quốc phòng | ||

| Dầu khí | ||

| Các ngành người dùng cuối khác | ||

| Địa lý | Châu á Thái Bình Dương | Trung Quốc |

| Ấn Độ | ||

| Nhật Bản | ||

| Hàn Quốc | ||

| Phần còn lại của Châu Á-Thái Bình Dương | ||

| Bắc Mỹ | Hoa Kỳ | |

| Canada | ||

| México | ||

| Châu Âu | nước Đức | |

| Vương quốc Anh | ||

| Nga | ||

| Nước Ý | ||

| Phần còn lại của châu Âu | ||

| Nam Mỹ | Brazil | |

| Argentina | ||

| Phần còn lại của Nam Mỹ | ||

| Trung Đông và Châu Phi | Ả Rập Saudi | |

| Nam Phi | ||

| Phần còn lại của Trung Đông và Châu Phi | ||

Câu hỏi thường gặp về nghiên cứu thị trường Niobium

Thị trường Niobium lớn đến mức nào?

Quy mô thị trường Niobium dự kiến sẽ đạt 106,85 kiloton vào năm 2024 và tăng trưởng với tốc độ CAGR là 9,92% để đạt 171,49 kiloton vào năm 2029.

Quy mô thị trường Niobium hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường Niobium dự kiến sẽ đạt 106,85 kiloton.

Ai là người chơi chính trong thị trường Niobium?

CBMM, CMOC, Magris Performance Materials, NioCorp Development Ltd, Changsha South Tantalum Niobium Co.,Ltd. là những công ty lớn hoạt động tại thị trường Niobium.

Khu vực nào phát triển nhanh nhất ở Chợ Niobium?

Châu Á Thái Bình Dương được ước tính sẽ tăng trưởng với tốc độ CAGR cao nhất trong giai đoạn dự báo (2024-2029).

Khu vực nào có thị phần lớn nhất trong thị trường Niobium?

Vào năm 2024, Châu Á Thái Bình Dương chiếm thị phần lớn nhất trên Thị trường Niobium.

Thị trường Niobium này hoạt động trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Vào năm 2023, quy mô Thị trường Niobium ước tính là 96,25 kiloton. Báo cáo đề cập đến quy mô thị trường lịch sử của Thị trường Niobium trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Niobium trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành Niobi

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Niobium năm 2024 do Mordor Intelligence™ Industry Report tạo ra. Phân tích Niobium bao gồm triển vọng dự báo thị trường từ năm 2024 đến năm 2029 và tổng quan lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.