Phân tích thị trường hậu cần bên thứ ba (3PL) Nigeria

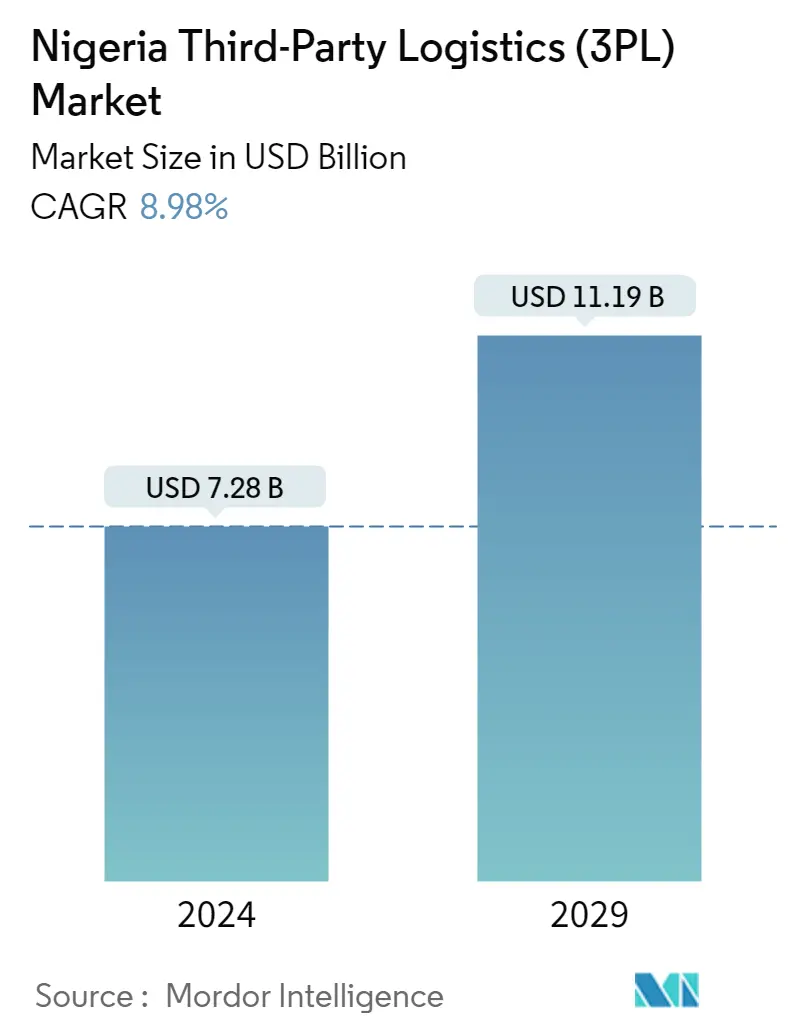

Quy mô Thị trường Logistics bên thứ ba Nigeria ước tính đạt 7,28 tỷ USD vào năm 2024 và dự kiến sẽ đạt 11,19 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 8,98% trong giai đoạn dự báo (2024-2029).

- COVID-19 đã ảnh hưởng nghiêm trọng đến Thị trường 3PL của Nigeria khi chuỗi cung ứng bị gián đoạn trên toàn thế giới. Sự tăng trưởng của 3PL Nigeria Sự tăng trưởng của thương mại nội lục địa thông qua Hiệp định Thương mại Tự do Lục địa Châu Phi (AfCFTA) là nguyên nhân thúc đẩy sự tăng trưởng của thị trường 3PL Nigeria. Hơn nữa, sự tăng trưởng trong lĩnh vực sản xuất và sự thay đổi trong mô hình tiêu dùng góp phần thúc đẩy tăng trưởng thị trường, từ đó làm tăng nhu cầu về dịch vụ logistics.

- Những hạn chế kinh tế chính là khoảng cách về cơ sở hạ tầng và chuỗi cung ứng rời rạc giữa các quốc gia. Các nước châu Phi phải đầu tư mạnh mẽ và có chiến lược vào cơ sở hạ tầng của mình.

- Cùng với việc phát triển cơ sở hạ tầng, việc đồng bộ hóa các quy định liên quan đến các lĩnh vực khác nhau (như dược phẩm) và các khối tiểu vùng là cần thiết để hỗ trợ thương mại và môi trường kinh doanh thuận lợi.

- Lĩnh vực hậu cần của Nigeria đang mở rộng do phát triển cơ sở hạ tầng về đường sắt và đường hàng không, cải thiện mối quan hệ với các nước khác, tăng trưởng trong lĩnh vực sản xuất và xuất khẩu cũng như thương mại điện tử.

- Theo một cuộc khảo sát do Phòng Thương mại và Công nghiệp Lagos thực hiện, nền kinh tế Nigeria mất doanh thu hàng năm ước tính là 3,46 nghìn tỷ naira (8,4 tỷ USD) do cơ sở hạ tầng kém, triển khai kém và tham nhũng tại các cảng, trong đó 2,5 nghìn tỷ naira ( 6 tỷ USD) là khoản lỗ thu nhập doanh nghiệp trên toàn nền kinh tế.

- Theo báo cáo, tỷ suất lợi nhuận của các doanh nghiệp sử dụng một số cơ sở hạ tầng quan trọng của đất nước, chẳng hạn như cảng Apapa, đã dần bị thu hẹp do chi phí hậu cần tăng đáng kể.

- Trong quý 1 năm 2021, cảng Apapa xử lý phần lớn các giao dịch xuất khẩu, với lượng hàng hóa trị giá 2,58 nghìn tỷ naira (6 tỷ USD), chiếm 88,91% tổng kim ngạch xuất khẩu. Port Harcourt đứng thứ hai với 167,29 tỷ naira (406 triệu USD), tương đương 5,75%. Doanh thu tại sân bay quốc tế Mohammed Murtala tăng 2,5% lên 75,4 tỷ naira (183 triệu USD).

- Về nhập khẩu, Cảng Apapa có nhiều giao dịch nhất, trị giá 2,92 nghìn tỷ naira (7,1 tỷ USD), chiếm 42,73% tổng lượng nhập khẩu. Đảo Tin Can đứng thứ hai với 1,2 nghìn tỷ naira (2,9 tỷ USD) hay 17,95%, Port Harcourt đứng thứ ba với 691,7 tỷ naira (1,6 tỷ USD) hay 10,10% và Sân bay quốc tế Muhammed Murtala đứng thứ ba với 625,7 tỷ nairas ( 1,52 tỷ USD) hay 9,13%.

Xu hướng thị trường hậu cần bên thứ ba (3PL) ở Nigeria

AfCFTA để tăng cường thương mại nội vùng

Thương mại nội khối châu Phi hiện bị giới hạn ở mức 15% tổng thương mại của châu Phi, cho thấy chuỗi giá trị nội khối mong manh so với châu Á, ở mức 80%. Với sự ra đời của Hiệp định Thương mại Tự do Lục địa Châu Phi (AfCFTA), khu vực thương mại tự do lớn nhất thế giới được 54 quốc gia ký kết và dự kiến sẽ cách mạng hóa thương mại trên khắp lục địa, khối lượng thương mại và do đó nền kinh tế của lục địa này dự kiến sẽ tăng trưởng đáng kể.

Thỏa thuận này sẽ tập trung vào việc tăng cường năng lực sản xuất trong bối cảnh toàn cầu có tính cạnh tranh cực kỳ cao. Với việc thỏa thuận được thực hiện, việc sản xuất và sản xuất các sản phẩm thiết yếu và giá trị gia tăng sẽ tăng lên, cải thiện đa dạng hóa kinh tế và đẩy nhanh chuyển đổi cơ cấu, tăng đầu tư và giảm sự phụ thuộc vào lực lượng lao động. Do đó, định hình khả năng cạnh tranh của nền kinh tế châu Phi thông qua tăng năng suất.

Theo Ngân hàng Thế giới, nếu được thực hiện đầy đủ để hài hòa các quy tắc đầu tư và cạnh tranh, hiệp định thương mại có thể tăng thu nhập khu vực lên tới 9%, lên 571 tỷ USD. Nó có tiềm năng tạo ra gần 18 triệu việc làm mới, nhiều việc làm trong số đó sẽ được trả lương cao hơn và chất lượng cao hơn, trong đó phụ nữ được hưởng lợi nhiều nhất. Tăng trưởng việc làm và thu nhập có thể giúp tới 50 triệu người thoát khỏi cảnh nghèo cùng cực vào năm 2035.

Theo báo cáo Tận dụng tối đa Khu vực thương mại tự do lục địa châu Phi, FDI tăng lên có thể thúc đẩy xuất khẩu của châu Phi lên tới 32% vào năm 2035, với xuất khẩu nội khối châu Phi tăng 109%, đặc biệt là trong lĩnh vực hàng hóa sản xuất. Tunisia (165%), Cameroon (144%), Ghana (132%), Tanzania (126%) và Nam Phi (61%) đều sẽ chứng kiến sự gia tăng xuất khẩu nội khối châu Phi.

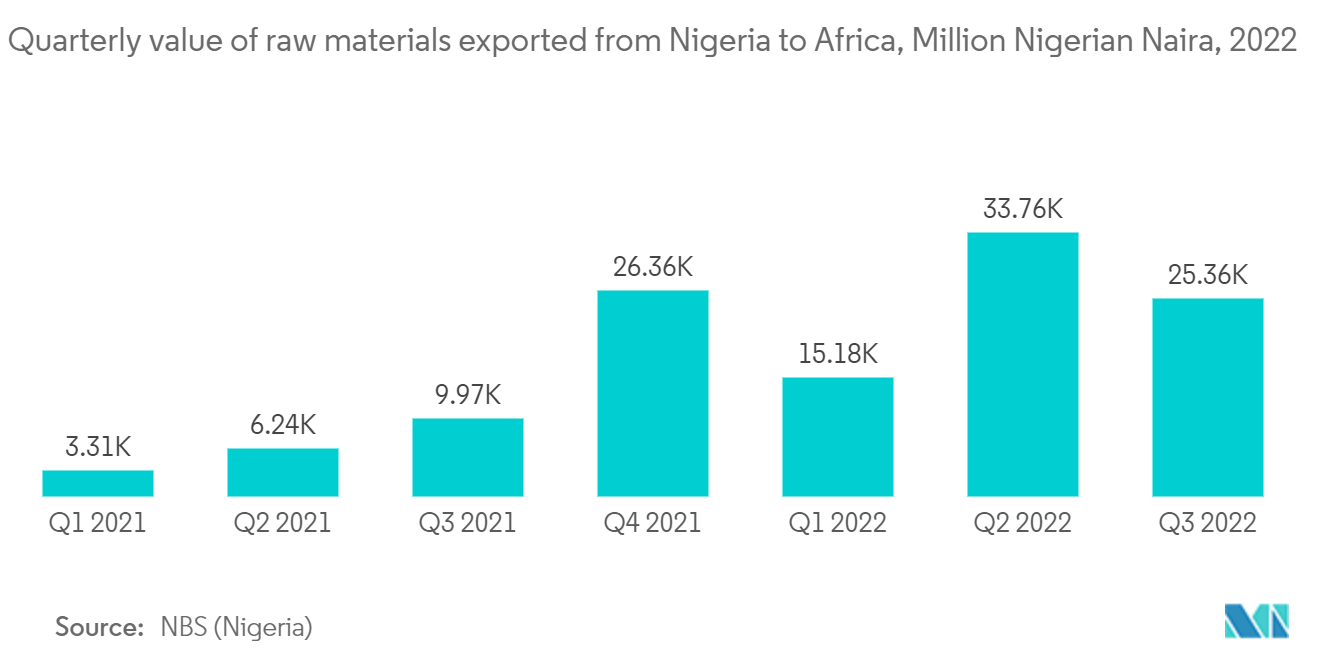

Sản lượng sản xuất và xuất khẩu tăng ở Nigeria

Dự án Sản xuất tại Nigeria để xuất khẩu (MINE) là sáng kiến của tổng thống nhằm phát triển các Đặc khu kinh tế (SEZ) đẳng cấp thế giới trên khắp Nigeria và thúc đẩy sản xuất hàng hóa Sản xuất tại Nigeria để xuất khẩu, trong khu vực và toàn cầu.

Dự án nhằm mục đích tăng mức đóng góp của ngành sản xuất vào GDP lên khoảng 20%, tạo ra 1,5 triệu việc làm trực tiếp mới và tạo ra hơn 30 tỷ USD hàng năm vào năm 2025. Hội đồng Điều hành Liên bang (FEC), Nhóm Quản lý Kinh tế (EMT) và Dự án Ban chỉ đạo của MINE, đất nước sẽ làm việc theo mô hình Đối tác công-tư (PPP) bền vững để phát triển các SEZ trên khắp Nigeria.

Theo Cục Thống kê Quốc gia (NBS), lĩnh vực sản xuất của Nigeria đã tăng 5,89% (so với cùng kỳ năm ngoái) theo giá trị thực trong quý 1 năm 2022, tăng 3,61% so với tốc độ tăng trưởng 2,28% của quý trước. Tốc độ tăng trưởng GDP danh nghĩa của ngành là 11,72% so với cùng kỳ trong quý 1 năm 2022, giảm 20,38% so với cùng kỳ năm 2021 (32,10%). Khu vực này đóng góp 10,20% vào tổng GDP theo giá trị thực trong Quý 1 năm 2022, tăng từ mức 9,93% trong quý 1 năm 2021 nhưng giảm từ mức 8,46% trong quý 4 năm 2021.

Sản xuất bao gồm sản xuất xi măng, thực phẩm, đồ uống và các sản phẩm thuốc lá; dệt may, quần áo, giày dép; gỗ và sản phẩm gỗ; bột giấy và các mặt hàng từ giấy; hóa chất; và dược phẩm. Lĩnh vực sản xuất cũng bao gồm sản xuất các sản phẩm phi kim loại, hàng nhựa và cao su, hàng điện và điện tử, kim loại cơ bản và sắt thép, xe có động cơ và lắp ráp chúng, cũng như các hàng hóa khác.

Theo báo cáo GDP quý 1 năm 2022, lĩnh vực sản xuất tăng trưởng 5,89% so với cùng kỳ năm ngoái, tăng 2,49% so với cùng kỳ năm 2021 và 3,61% so với quý trước trong Quý 4 năm 2021. Về mặt danh nghĩa, tăng trưởng của ngành tốc độ tăng trưởng là -2,96% theo quý. Tuy nhiên, tốc độ tăng trưởng thực tế của ngành là 2,85% so với quý trước.

Tổng quan về ngành hậu cần bên thứ ba (3PL) của Nigeria

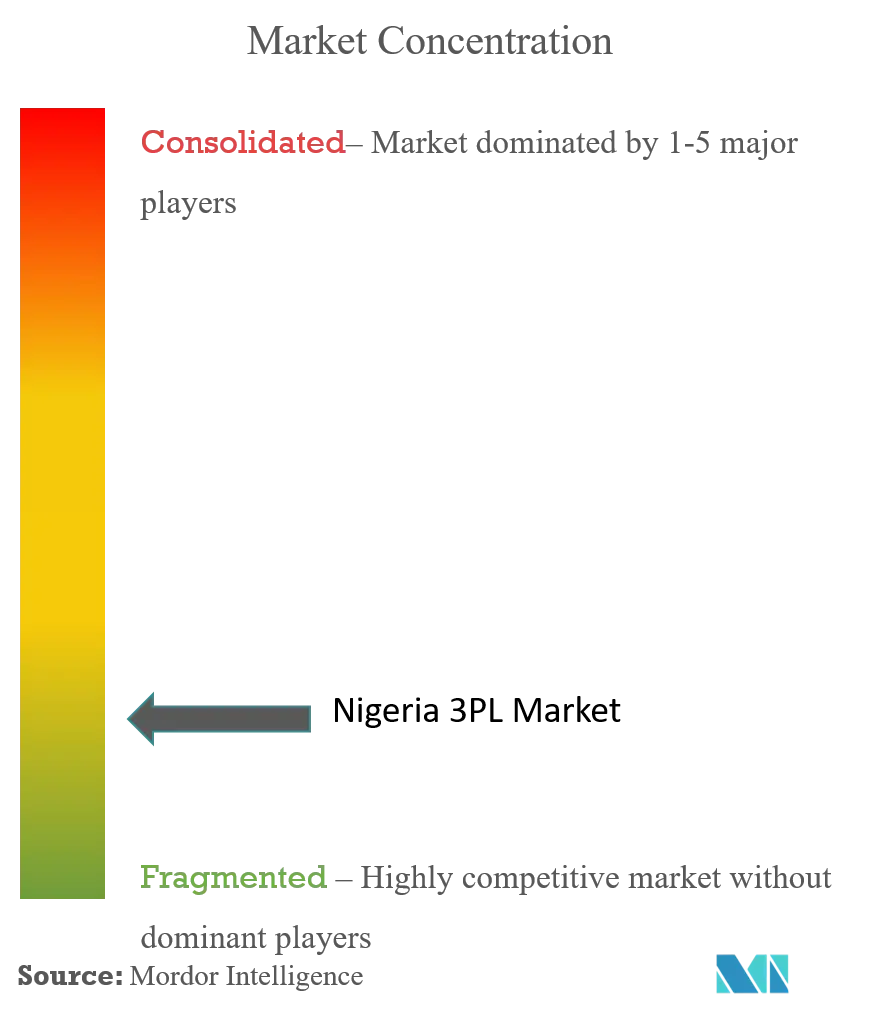

Thị trường hậu cần bên thứ ba (3PL) của Nigeria rất phân tán với số lượng lớn các công ty trong nước và quốc tế như FedEx, UPS, GMT Logistics, Maersk, DHL International GmbH, Creseada International Limited, Bollore Transport and Logistics, MSC (Vận chuyển Địa Trung Hải Công ty và nhiều người khác đóng vai trò chủ chốt. Với dân số đông đảo và những thay đổi về quy định trong nền kinh tế, quốc gia này kỳ vọng sẽ tăng trưởng nhanh chóng trong những năm tới. Các công ty trên toàn cầu đang đầu tư phát triển hoạt động kinh doanh của họ tại quốc gia này để nắm bắt cơ hội.

Các nhà lãnh đạo thị trường hậu cần bên thứ ba (3PL) Nigeria

Maersk

DHL International GmbH.

Creseada International Limited

Bollore Transport and Logistics

MSC (Mediterranean Shipping Company)

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường hậu cần bên thứ ba (3PL) Nigeria

- Tháng 6 năm 2022: Sau các cuộc đàm phán độc quyền được công bố vào ngày 20 tháng 12 năm 2021 và những ý kiến thuận lợi được đưa ra bởi từng cơ quan đại diện nhân viên được tham vấn, Tập đoàn Bollore đã ký một thỏa thuận với Tập đoàn MSC để bán 100% Bolloré Africa Logistics, bao gồm công ty vận tải của Tập đoàn Bollore và các hoạt động hậu cần ở Châu Phi, trên cơ sở giá trị doanh nghiệp, trừ lợi ích của cổ đông thiểu số, là 5,7 tỷ euro (6,07 tỷ USD).

- Tháng 1 năm 2022: Kuehne+Nagel, mở rộng mạng lưới văn phòng châu Phi, được quản lý và hỗ trợ bởi tháp điều khiển ở Durban, Nam Phi. Tháp điều khiển khu vực hoạt động như một điểm liên lạc duy nhất cho mạng tích hợp trải dài khắp lục địa, cho phép hiển thị toàn diện, bao gồm cả các địa điểm ở xa, đồng thời duy trì các tiêu chuẩn dịch vụ toàn cầu và giám sát chất lượng dữ liệu của Kuehne+Nagel.

Phân khúc ngành hậu cần bên thứ ba (3PL) của Nigeria

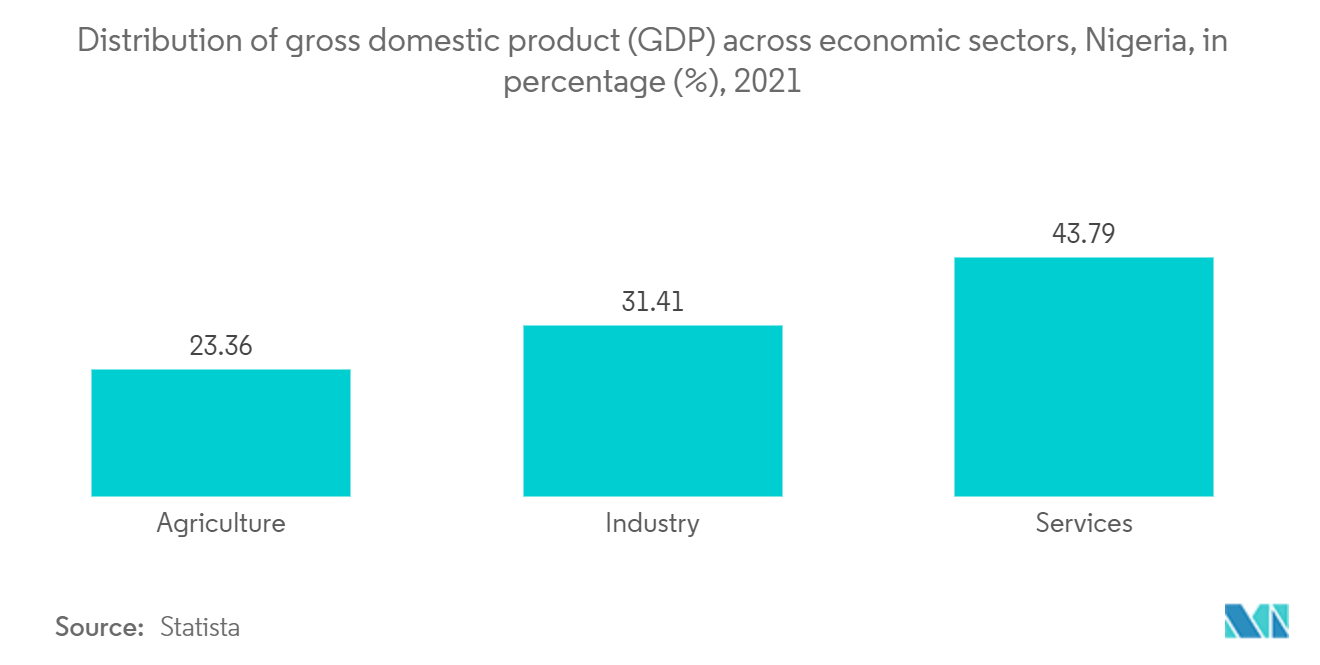

Nhà cung cấp 3PL (hậu cần bên thứ ba) cung cấp các dịch vụ hậu cần thuê ngoài, bao gồm việc quản lý một hoặc nhiều khía cạnh của hoạt động mua sắm và hoàn thiện đơn hàng. Báo cáo này bao gồm phân tích cơ bản đầy đủ về Thị trường Logistics bên thứ ba (3PL) Nigeria, bao gồm đánh giá nền kinh tế và sự đóng góp của các ngành trong nền kinh tế, tổng quan về thị trường, ước tính quy mô thị trường cho các phân khúc chính và các xu hướng mới nổi trong các phân khúc thị trường , động lực thị trường, xu hướng địa lý và tác động của COVID-19.

Thị trường hậu cần bên thứ ba (3PL) của Nigeria được phân chia theo loại hình (quản lý vận tải nội địa, quản lý vận tải quốc tế, kho bãi và phân phối giá trị gia tăng) và theo người dùng cuối (sản xuất và ô tô, dầu khí và hóa chất, thương mại phân phối (bán buôn và bán lẻ bao gồm thương mại điện tử), dược phẩm và chăm sóc sức khỏe, xây dựng và những người dùng cuối khác). Báo cáo đưa ra quy mô thị trường và dự báo cho Thị trường Hậu cần bên thứ ba (3PL) Nigeria về giá trị (Tỷ USD) cho tất cả các phân khúc trên.

| Quản lý vận tải nội địa |

| Quản lý vận tải quốc tế |

| Kho bãi và phân phối giá trị gia tăng |

| Sản xuất & Ô tô |

| Dầu Khí và Hóa Chất |

| Thương mại phân phối (Thương mại bán buôn và bán lẻ bao gồm thương mại điện tử) |

| Dược phẩm & Chăm sóc sức khỏe |

| Sự thi công |

| Người dùng cuối khác |

| Theo dịch vụ | Quản lý vận tải nội địa |

| Quản lý vận tải quốc tế | |

| Kho bãi và phân phối giá trị gia tăng | |

| Bởi người dùng cuối | Sản xuất & Ô tô |

| Dầu Khí và Hóa Chất | |

| Thương mại phân phối (Thương mại bán buôn và bán lẻ bao gồm thương mại điện tử) | |

| Dược phẩm & Chăm sóc sức khỏe | |

| Sự thi công | |

| Người dùng cuối khác |

Câu hỏi thường gặp về nghiên cứu thị trường hậu cần bên thứ ba (3PL) ở Nigeria

Thị trường hậu cần bên thứ ba (3PL) Nigeria lớn đến mức nào?

Quy mô thị trường Logistics bên thứ ba (3PL) của Nigeria dự kiến sẽ đạt 7,28 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 8,98% để đạt 11,19 tỷ USD vào năm 2029.

Quy mô thị trường hậu cần bên thứ ba (3PL) Nigeria hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường Hậu cần bên thứ ba (3PL) của Nigeria dự kiến sẽ đạt 7,28 tỷ USD.

Ai là người chơi chính trong Thị trường Hậu cần bên thứ ba (3PL) Nigeria?

Maersk, DHL International GmbH., Creseada International Limited, Bollore Transport and Logistics, MSC (Mediterranean Shipping Company) là những công ty lớn hoạt động tại Thị trường Hậu cần Bên thứ ba (3PL) Nigeria.

Thị trường Hậu cần bên thứ ba (3PL) Nigeria này tồn tại trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Vào năm 2023, quy mô Thị trường Hậu cần bên thứ ba (3PL) của Nigeria ước tính đạt 6,68 tỷ USD. Báo cáo bao gồm quy mô thị trường lịch sử của Thị trường Hậu cần bên thứ ba (3PL) Nigeria trong các năm 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô thị trường Hậu cần bên thứ ba (3PL) Nigeria trong các năm 2024, 2025, 2026 , 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành hậu cần của bên thứ ba Nigeria

Thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Dịch vụ hậu cần bên thứ ba Nigeria năm 2024, do Mordor Intelligence™ Industry Report tạo ra. Phân tích Hậu cần bên thứ ba của Nigeria bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.