Phân tích thị trường máy bay chở hàng Trung Đông và châu Phi

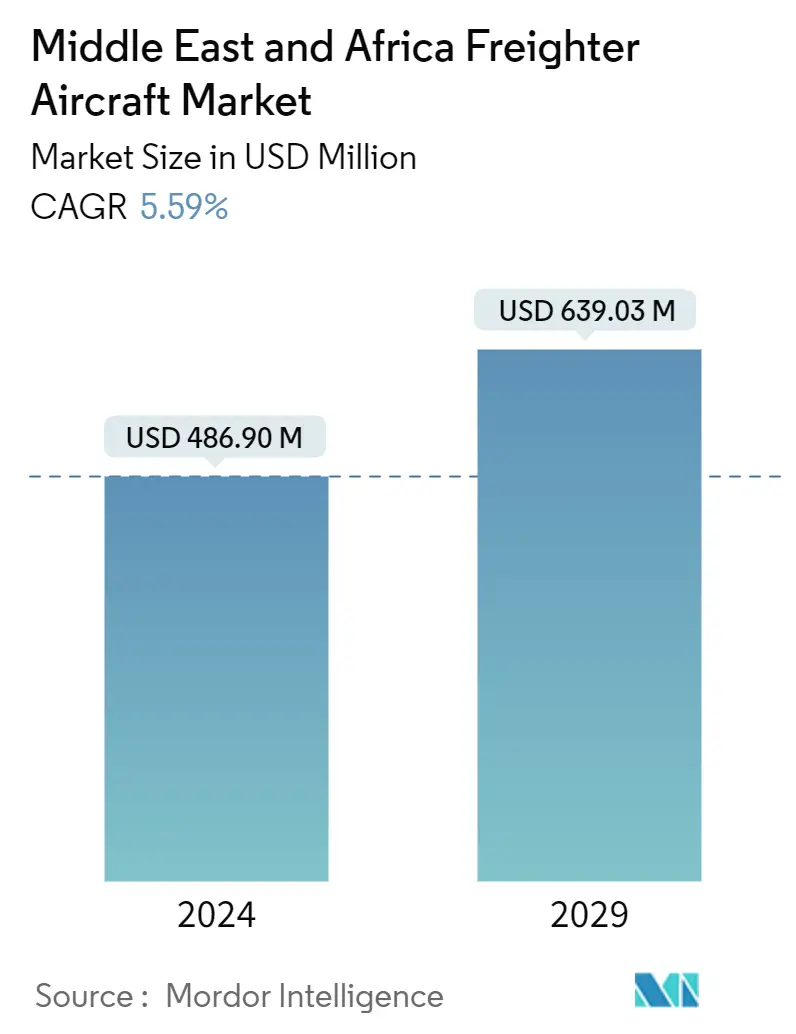

Quy mô Thị trường Máy bay chở hàng Trung Đông và Châu Phi ước tính đạt 486,90 triệu USD vào năm 2024 và dự kiến sẽ đạt 639,03 triệu USD vào năm 2029, tăng trưởng với tốc độ CAGR là 5,59% trong giai đoạn dự báo (2024-2029).

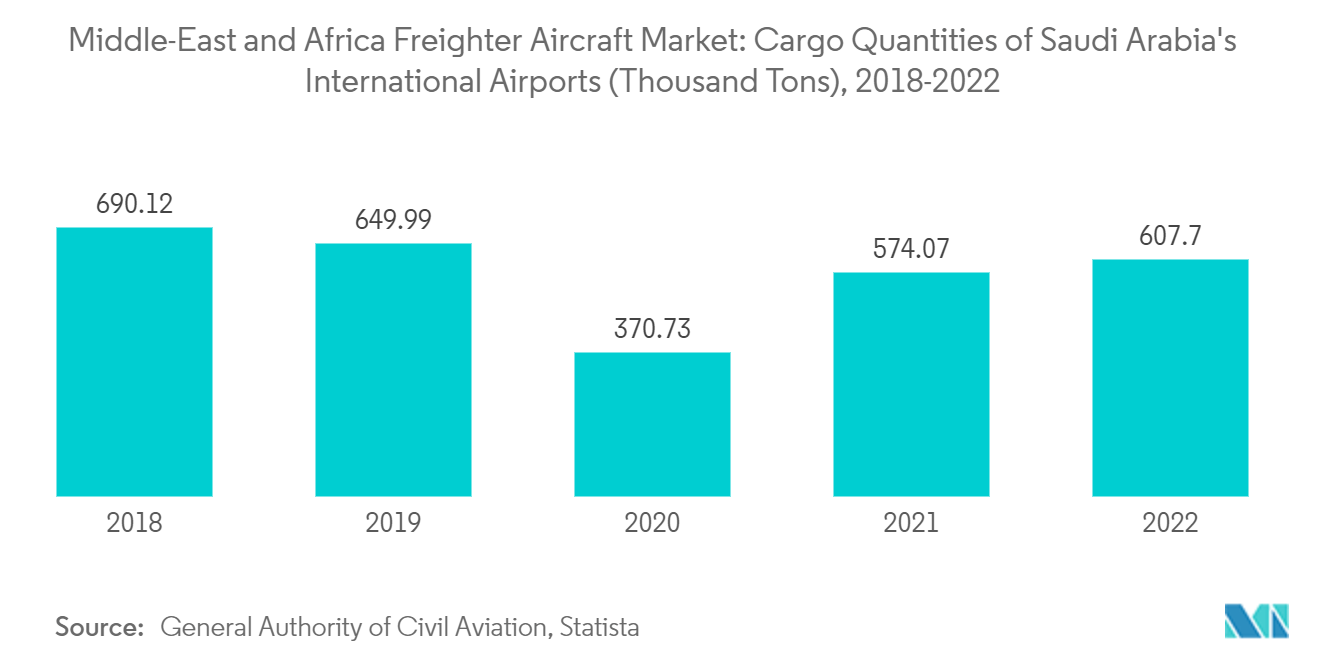

- Sự gia tăng nhu cầu vận chuyển hàng hóa bằng đường hàng không đã thúc đẩy nhu cầu toàn cầu về máy bay chở hàng. Sự tăng trưởng này được thúc đẩy bởi mối quan hệ thương mại ngày càng tăng giữa các quốc gia trên toàn thế giới. Các yếu tố chính thúc đẩy sự mở rộng của thị trường máy bay chở hàng bao gồm vị trí địa lý của Trung Đông và Châu Phi, nơi đóng vai trò là trung tâm kết nối giữa Châu Á, Châu Âu và Châu Phi. Ngoài ra, sự hỗ trợ của chính phủ về cơ sở hạ tầng góp phần vào sự tăng trưởng hàng hóa hàng không của khu vực.

- Đối với các hãng vận tải ở Trung Đông và Châu Phi, doanh thu từ hàng hóa đóng vai trò là thước đo quan trọng cho hiệu quả hoạt động tổng thể. Do đó, họ đang mở rộng các tuyến đường và bổ sung thêm máy bay chở hàng mới để phục vụ nhu cầu vận tải hàng không toàn cầu ngày càng tăng, nhằm tạo ra lợi nhuận cao hơn. Theo Dự báo thị trường toàn cầu của Airbus (GMF) năm 2021, các hãng hàng không ở Trung Đông dự kiến sẽ cần 3.020 chuyến giao máy bay chở khách và hàng hóa mới vào năm 2040.

- Vào tháng 8 năm 2023, Công ty Boeing và đơn vị kỹ thuật của Dubai Aerospace Enterprise (DAE) đã đồng ý thành lập một tuyến chuyển đổi chuyên chở hàng hóa mới ở Jordan. Sáng kiến này nhằm mục đích đưa dịch vụ đến gần hơn với khách hàng ở Trung Đông, Cộng đồng các Quốc gia Độc lập (CIS) và Bắc Phi, nắm bắt được phạm vi thị trường đang phát triển nhanh chóng. Tuy nhiên, các quy định về phát thải và an toàn đang phát triển dự kiến sẽ hạn chế sự tăng trưởng của thị trường

Xu hướng thị trường máy bay chở hàng Trung Đông và châu Phi

Phân khúc Turbofan thống trị thị trường trong giai đoạn dự báo

- Phân khúc máy bay phản lực cánh quạt hiện đang chiếm thị phần lớn nhất và dự kiến sẽ duy trì sự thống trị trong suốt giai đoạn dự báo. Sự tăng trưởng này có thể là do chi tiêu ngày càng tăng để mua máy bay chở hàng chuyên dụng mới và sự chú trọng ngày càng tăng vào việc chuyển đổi máy bay chở khách thành máy bay chở hàng. Đáng chú ý, các hãng hàng không Trung Đông chứng kiến lượng hàng hóa tăng 1,4% so với cùng kỳ vào tháng 8 năm 2023, theo dữ liệu từ Hiệp hội Vận tải Hàng không Quốc tế (IATA).

- Airbus giới thiệu máy bay chở hàng mới nhất, A350F, được thiết kế riêng cho thị trường chở hàng lớn, kết hợp những cải tiến tiên tiến từ dòng A350, giúp giảm mức tiêu thụ nhiên liệu và lượng khí thải CO2. Phục vụ cho các phân khúc tầm trung và đường dài, A330-200F, một máy bay chở hàng thế hệ mới khác của Airbus, đáp ứng các yêu cầu của ngành hàng hóa. Hơn nữa, việc chuyển đổi máy bay chở khách thành máy bay chở hàng, chẳng hạn như A330P2F và A321P2F, mang đến cho người dùng cuối một lựa chọn hiệu quả cao và tiết kiệm chi phí.

- Chẳng hạn, vào tháng 2 năm 2022, Qatar Airways đã ký hợp đồng trị giá 20 tỷ USD với Công ty Boeing để mua máy bay chở hàng B777X. Thỏa thuận bao gồm việc cung cấp 34 máy bay chở hàng Boeing B777-8 (biến thể chở hàng của mẫu B777X), cùng với cam kết bổ sung cho 16 chiếc khác trong tương lai. Những phát triển như vậy đã sẵn sàng để thúc đẩy tăng trưởng thị trường trên toàn khu vực trong suốt giai đoạn dự báo.

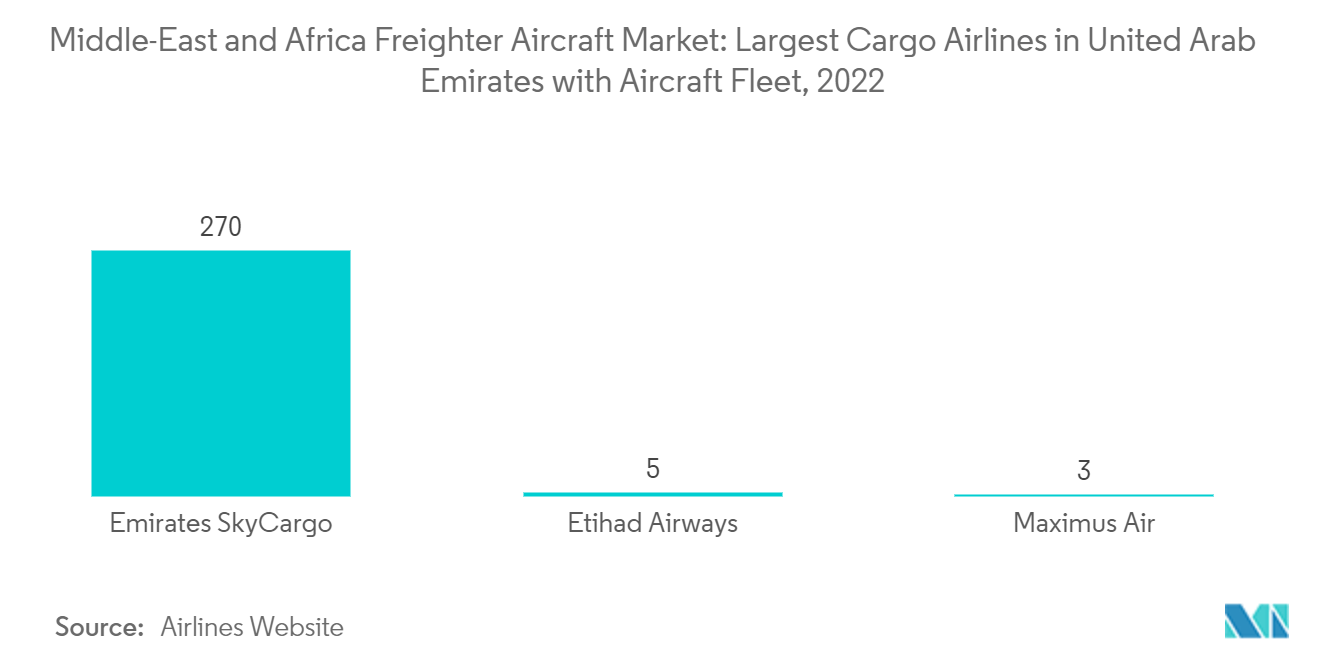

Các Tiểu vương quốc Ả Rập Thống nhất nắm giữ cổ phần cao nhất trên thị trường

- Các Tiểu vương quốc Ả Rập Thống nhất dự kiến sẽ thống trị thị trường máy bay chở hàng trên toàn khu vực do thương mại trong nước và quốc tế tăng vọt. Emirates đã tăng 32% tổng công suất hành khách và hàng hóa, đạt 48,2 tỷ ATKM trong năm 2022-23 khi hãng hàng không này khôi phục các dịch vụ hành khách trên mạng lưới của mình. Ví dụ vào tháng 6 năm 2023, Tập đoàn Công nghiệp Hàng không Vũ trụ Israel (IAI) đã công bố dự kiến khai trương cơ sở chuyển đổi hành khách sang vận chuyển hàng hóa (P2F) mới ở Abu Dhabi vào nửa cuối năm đó. Cơ sở này dự kiến có thể chuyển đổi tới 100 chiếc Boeing B777-300ERSF.

- Hơn nữa, hàng nghìn người mua sắm tại UAE đã sử dụng Emirates Delivers, nền tảng thương mại điện tử của Emirates SkyCargo, để mua hàng từ các nhà bán lẻ Hoa Kỳ kể từ khi ra mắt vào năm 2019. Ngoài ra, vào tháng 11 năm 2021, Emirates SkyCargo, công ty dẫn đầu trong ngành vận tải hàng không toàn cầu , đã công bố kế hoạch bổ sung hai chiếc Boeing B777F mới vào đội bay của mình vào năm 2022 và chuyển đổi bốn máy bay chở khách Boeing B777-300ER của hãng thành máy bay chở hàng từ năm 2023 đến năm 2024. Những phát triển này đang góp phần làm tăng nhu cầu về máy bay chở hàng và đầu tư nhiều hơn vào việc chuyển đổi máy bay cơ sở vật chất, thúc đẩy tăng trưởng thị trường trên toàn quốc trong những năm tới.

Tổng quan về ngành máy bay chở hàng Trung Đông và Châu Phi

Thị trường máy bay chở hàng Trung Đông và Châu Phi về bản chất là bán hợp nhất với sự hiện diện của rất ít công ty nắm giữ thị phần đáng kể trên thị trường. Một số công ty chủ chốt trên thị trường là Công ty Boeing, Airbus SE, ATR, Israel Aerospace Industries Ltd. và Singapore Technologies Engineering Ltd. Các công ty chủ chốt trên thị trường đang đầu tư mạnh vào nghiên cứu và phát triển cũng như thiết kế và phát triển máy bay chở hàng tiên tiến máy bay có công suất cao hơn. Các nhà sản xuất thiết bị gốc (OEM) lớn, chẳng hạn như Boeing và Airbus, tập trung vào việc mở rộng kinh doanh thông qua các thỏa thuận, quan hệ đối tác và hợp đồng với các công ty và hãng hàng không địa phương. Ví dụ vào tháng 2 năm 2023, EgyptAir đã nhận được bàn giao máy bay chở hàng thân hẹp được chuyển đổi đầu tiên, chiếc Boeing B737-800SF.

Dẫn đầu thị trường máy bay chở hàng Trung Đông và châu Phi

The Boeing Company

Airbus SE

ATR

Singapore Technologies Engineering Ltd.

Israel Aerospace Industries Ltd.

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường máy bay chở hàng Trung Đông và châu Phi

- Tháng 6 năm 2023 Israel Aerospace Industries (IAI) thông báo rằng họ đang có kế hoạch mở cơ sở chuyển đổi hành khách sang vận chuyển hàng hóa (P2F) mới ở Abu Dhabi vào nửa cuối năm nay. Cơ sở này có thể chuyển đổi tới 100 chiếc Boeing B777-300ERSF.

- Tháng 5 năm 2022 Saudia thông báo rằng họ sẽ đặt mua 7 chiếc chuyển đổi từ chở khách sang chở hàng cho Boeing B777-300 từ công ty kỹ thuật hàng không khởi nghiệp Mammoth Freighters. Động thái này sẽ tăng gấp đôi đội bay chở hàng của hãng hàng không.

Phân khúc ngành công nghiệp máy bay chở hàng ở Trung Đông và Châu Phi

Máy bay chở hàng hoặc máy bay chở hàng là máy bay có cánh cố định được thiết kế hoặc chuyển đổi để vận chuyển hàng hóa hơn là hành khách. Những chiếc máy bay như vậy thường không có tiện nghi dành cho hành khách và thường có một hoặc nhiều cửa lớn để chất hàng hóa. Vận tải hàng hóa có thể được điều hành bởi các hãng hàng không chở khách hoặc hàng hóa dân dụng, bởi các cá nhân hoặc bởi lực lượng vũ trang của từng quốc gia. Phạm vi của báo cáo cung cấp phân tích chi tiết về các nước Trung Đông và Châu Phi.

Thị trường máy bay chở hàng Trung Đông và Châu Phi được phân chia dựa trên loại máy bay, loại động cơ và quốc gia. Theo loại máy bay, thị trường được phân chia thành máy bay chở hàng chuyên dụng và phái sinh của máy bay không chở hàng. Theo loại động cơ, thị trường được phân loại thành động cơ phản lực cánh quạt và động cơ phản lực cánh quạt. Báo cáo cũng đưa ra quy mô thị trường và dự báo cho ba quốc gia trong khu vực.

Đối với mỗi phân khúc, quy mô và dự báo thị trường được thực hiện dựa trên giá trị (USD).

| Máy bay chở hàng chuyên dụng |

| Sản phẩm phái sinh của máy bay không chở hàng |

| Máy bay phản lực cánh quạt |

| Máy bay phản lực cánh quạt |

| các Tiểu Vương Quốc Ả Rập Thống Nhất |

| Ả Rập Saudi |

| Thổ Nhĩ Kỳ |

| Phần còn lại của Trung Đông và Châu Phi |

| Loại tàu bay | Máy bay chở hàng chuyên dụng |

| Sản phẩm phái sinh của máy bay không chở hàng | |

| Loại động cơ | Máy bay phản lực cánh quạt |

| Máy bay phản lực cánh quạt | |

| Quốc gia | các Tiểu Vương Quốc Ả Rập Thống Nhất |

| Ả Rập Saudi | |

| Thổ Nhĩ Kỳ | |

| Phần còn lại của Trung Đông và Châu Phi |

Câu hỏi thường gặp về nghiên cứu thị trường máy bay chở hàng Trung Đông và châu Phi

Thị trường máy bay chở hàng Trung Đông và Châu Phi lớn đến mức nào?

Quy mô Thị trường Máy bay chở hàng Trung Đông và Châu Phi dự kiến sẽ đạt 486,90 triệu USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 5,59% để đạt 639,03 triệu USD vào năm 2029.

Quy mô thị trường máy bay chở hàng Trung Đông và châu Phi hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường Máy bay chở hàng Trung Đông và Châu Phi dự kiến sẽ đạt 486,90 triệu USD.

Ai là người chơi chính trong Thị trường máy bay chở hàng Trung Đông và Châu Phi?

The Boeing Company, Airbus SE, ATR, Singapore Technologies Engineering Ltd., Israel Aerospace Industries Ltd. là những công ty lớn hoạt động tại Thị trường Máy bay Vận tải Hàng hóa Trung Đông và Châu Phi.

Thị trường Máy bay chở hàng Trung Đông và Châu Phi này diễn ra trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Năm 2023, quy mô Thị trường Máy bay chở hàng Trung Đông và Châu Phi ước tính đạt 459,68 triệu USD. Báo cáo đề cập đến quy mô lịch sử thị trường Máy bay chở hàng Trung Đông và Châu Phi trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Máy bay chở hàng Trung Đông và Châu Phi trong các năm 2024, 2025, 2026, 2027 , 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành máy bay chở hàng Trung Đông và châu Phi

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Máy bay chở hàng Trung Đông và Châu Phi năm 2024 do Mordor Intelligence™ Industry Report tạo ra. Phân tích Máy bay chở hàng Trung Đông và Châu Phi bao gồm triển vọng dự báo thị trường từ năm 2024 đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.