Phân tích thị trường đồ uống có cồn MEA

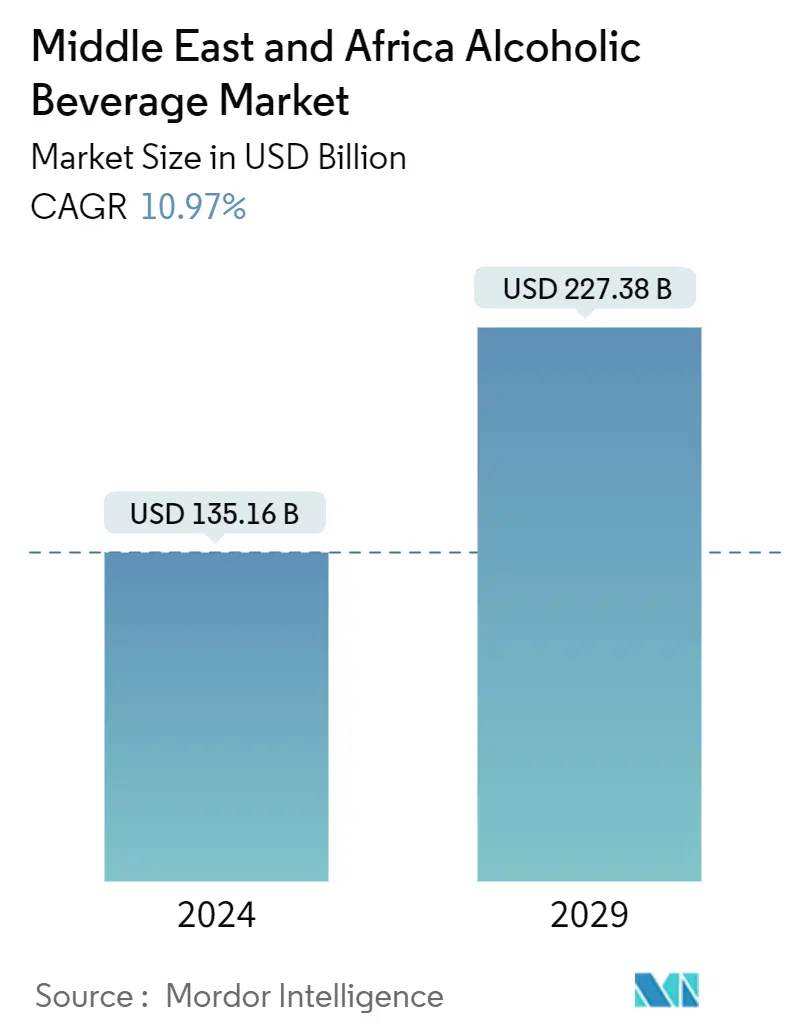

Quy mô Thị trường đồ uống có cồn ở Trung Đông và Châu Phi ước tính đạt 135,16 tỷ USD vào năm 2024 và dự kiến sẽ đạt 227,38 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 10,97% trong giai đoạn dự báo (2024-2029).

- Doanh số bán đồ uống có cồn ngày càng tăng do xu hướng xã hội hóa ngày càng tăng trên toàn thế giới. Ngoài ra, người ta dự đoán rằng sự phổ biến của các quán rượu, quán rượu và nhà hàng trong giai đoạn dự báo sẽ thúc đẩy hơn nữa việc mở rộng thị trường. Sự tăng trưởng của thị trường đồ uống có cồn ở Trung Đông và Châu Phi có thể được thúc đẩy bởi mức tiêu thụ rượu ngày càng tăng trong giới trẻ trong tương lai gần.

- Ngoài ra, nhu cầu ngày càng tăng về đồ uống có cồn cao cấp và sự tò mò của người tiêu dùng, đặc biệt là thế hệ trẻ, đang thúc đẩy họ thử các sản phẩm có cồn. Điều này được kỳ vọng sẽ tác động tích cực đến sự tăng trưởng của ngành đồ uống có cồn trong khu vực. Tuy nhiên, những hạn chế nghiêm ngặt, tăng thuế và thuế quan do chính phủ Trung Đông và châu Phi áp đặt dự kiến sẽ làm chậm tốc độ tăng trưởng trong khu vực.

- Nhu cầu ngày càng tăng đối với đồ uống không cồn cũng đang cản trở việc mở rộng ngành. Để thúc đẩy doanh số bán hàng, các công ty lớn hiện đang tập trung vào việc tung ra các loại nước ép và đồ uống có cồn có nồng độ cồn thấp hơn. Họ cũng đang phân tích hoạt động bán lẻ trên Internet từ nền tảng thương mại điện tử để tận dụng nhu cầu ngày càng tăng đối với các sản phẩm máy lọc phức hợp có giá trị gia tăng với mức giá cạnh tranh. Những đổi mới như vậy được dự đoán sẽ làm tăng khả năng thương mại hóa sản phẩm, sau đó có thể thúc đẩy việc mở rộng thị trường.

Xu hướng thị trường đồ uống có cồn MEA

Sự ưa chuộng ngày càng tăng đối với lượng cồn thấp theo khối lượng (ABV)

- Thị trường Trung Đông và Châu Phi đang chứng kiến sự gia tăng nhu cầu về đồ uống có nồng độ cồn thấp, đặc biệt là trong thế hệ millennial và thế hệ baby boomer. Điều này có thể là do ý thức về sức khỏe ngày càng tăng của các cá nhân và sự sẵn có của danh mục sản phẩm rộng hơn với hương vị được cải thiện, giúp người tiêu dùng dễ dàng lựa chọn sản phẩm theo sở thích của họ.

- Đồ uống có nồng độ ABV thấp thường chứa ít calo hơn và ít đường hơn so với đồ uống có nồng độ cồn cao hơn. Điều này thu hút người tiêu dùng từ khu vực Trung Đông và Châu Phi, những người có ý thức về lượng calo và lượng đường tiêu thụ của họ. Ngoài ra, nhiều người tiêu dùng hiện đang ưu tiên uống rượu có trách nhiệm và đồ uống có nồng độ ABV thấp cho phép họ thưởng thức đồ uống có cồn một cách điều độ, giảm nguy cơ tiêu thụ quá mức cũng như các hậu quả liên quan đến sức khỏe và xã hội.

- Bên cạnh đó, các nhà sản xuất đang tận dụng sự quan tâm ngày càng tăng của người tiêu dùng đối với rượu, bia, bia thủ công có nồng độ cồn thấp, từ đó giới thiệu những sản phẩm phù hợp với sở thích của người tiêu dùng. Ví dụ vào tháng 8 năm 2021, Leopard's Leap Wines đã tung ra loại rượu có độ cồn thấp tên là Chescato, sự pha trộn giữa Chenin Blanc và Moscato tại thị trường Nam Phi. Theo công ty tuyên bố, nồng độ cồn trong rượu Chescato là 8,5% Vol, trong khi nồng độ cồn thông thường trong rượu vang là khoảng 12,5–13,5%.

Nam Phi là nước nắm giữ cổ phần lớn nhất trong thị trường đồ uống có cồn trong khu vực

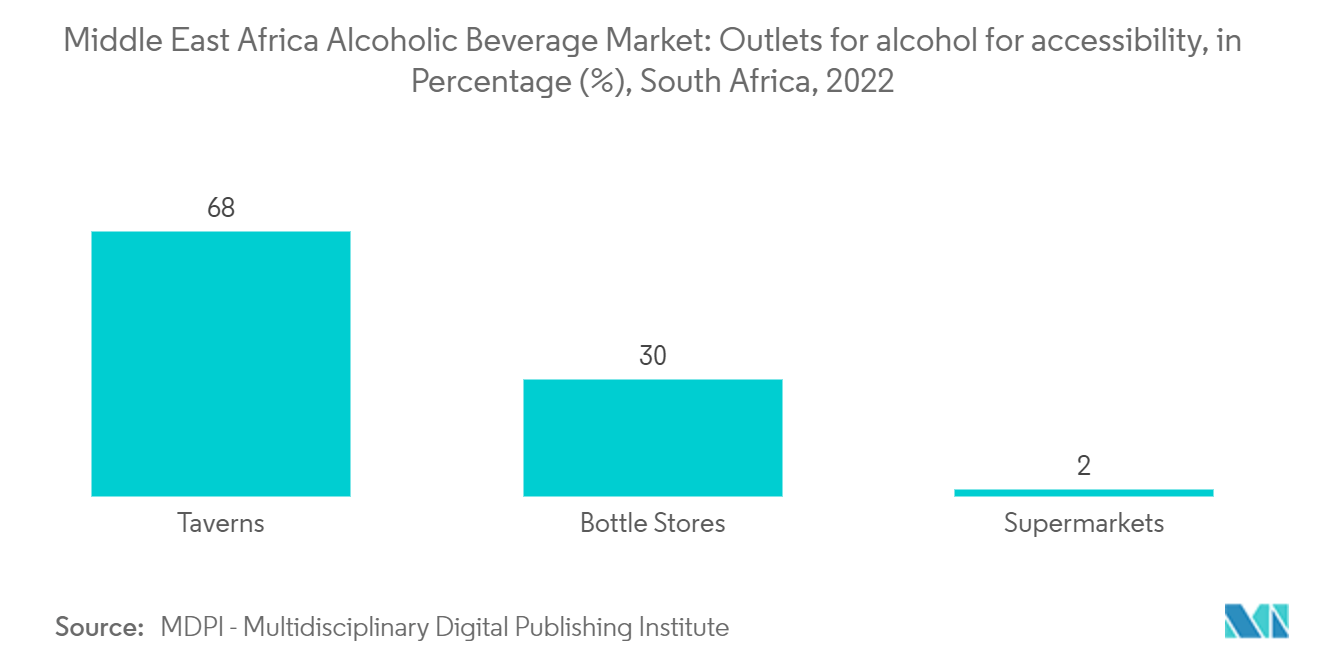

- Nam Phi là cổ đông lớn nhất về tiêu thụ đồ uống có cồn trong khu vực. Điều này chủ yếu là do ảnh hưởng của phương Tây đến thói quen ăn uống và xu hướng xã hội hóa ngày càng tăng. Theo Báo cáo Đánh giá Dân số Thế giới năm 2022, người Nam Phi uống rượu là một trong những người nghiện rượu nặng nhất trên toàn cầu và tiêu thụ 9,45 lít rượu mỗi người trong một năm.

- Các tài liệu về nguyên nhân và lý do uống rượu tập trung vào hai nguyên nhân dẫn đến việc uống rượu mọi người uống để giảm căng thẳng và mọi người uống do áp lực xã hội. Các yếu tố chính thúc đẩy tăng trưởng thị trường đồ uống có cồn trong trung hạn là sự sẵn có ngày càng nhiều của các thương hiệu và sản phẩm trên thị trường, cùng với sức mạnh liên tục của các thương hiệu có vị thế tốt.

- Trong giai đoạn dự báo, nhu cầu về đồ uống cao cấp được dự đoán sẽ làm tăng tiềm năng thị trường. Ngoài ra, nhiều doanh nghiệp địa phương đã bắt đầu thêm hoa bia trái cây vào bia thủ công để loại bỏ vị đắng và mang lại cảm giác ngon miệng, dễ chịu trong miệng. Ngoài ra, nhu cầu về bia đã tăng lên do số lượng người uống rượu trong xã hội tăng lên. Bia có nồng độ cồn thấp cũng trở nên phổ biến hơn, đặc biệt là ở những khách hàng trẻ mong muốn có lối sống lành mạnh và hạn chế uống rượu. Ngoài ra, sự mở rộng của thương mại điện tử, sự thâm nhập của Internet và sự phát triển của phương tiện truyền thông xã hội đã giúp các nhà sản xuất có thể phát triển các kênh bán lẻ và sự hiện diện trên thị trường hiệu quả hơn. Do đó, tất cả những yếu tố này đang thúc đẩy thị trường đồ uống có cồn ở khu vực này.

Tổng quan ngành đồ uống có cồn MEA

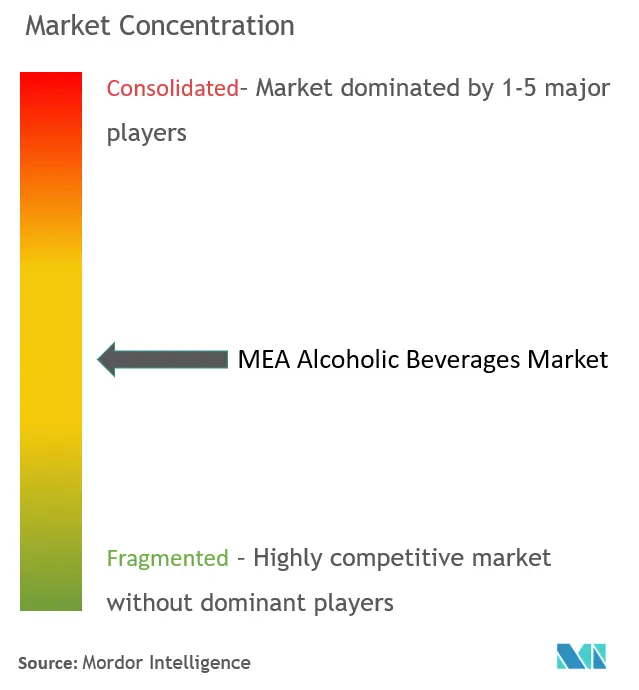

Thị trường đồ uống có cồn ở Trung Đông và Châu Phi bị phân mảnh vừa phải do một số công ty tư nhân tham gia chế biến rượu mạnh và rượu vang địa phương. Các công ty lớn đang tiến hành mở rộng địa lý và sáp nhập và mua lại để tăng doanh thu của họ. Ngược lại, các công ty tư nhân tập trung vào việc tiếp tục sản xuất đồ uống truyền thống và đồ uống có nguồn gốc từ phương Tây. Một số công ty lớn trong ngành này là Diageo PLC, Heineken Holdings NV, Delta Corporation Limited, Pernod Ricard SA và Anheuser-Busch InBev.

MEA dẫn đầu thị trường đồ uống có cồn

Diageo PLC

Heineken Holdings NV

Pernod Ricard SA

Anheuser-Busch InBev

Delta Corporation Limited

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường đồ uống có cồn MEA

- Tháng 10 năm 2023 Diageo thành lập doanh nghiệp rượu mạnh ở Tây và Trung Phi, dự định giới thiệu các thương hiệu Orijin, Captain Morgan Gold, Gordon's Moringa và Smirnoff cho khu vực mới này.

- Tháng 3 năm 2022 Diageo công bố ra mắt loại rượu whisky thủ công đầu tiên được sản xuất tại địa phương, Godawan Single Malt. Sản phẩm này có mặt tại Dubai vào tháng 4 năm 2022.

- Tháng 1 năm 2022 Le Clos trình làng loại rượu whisky pha trộn phiên bản giới hạn kỷ niệm 50 năm tuổi. Phiên bản độc quyền này là sự pha trộn hiếm có, được chế tác tỉ mỉ có nguồn gốc từ một số nhà máy chưng cất nổi tiếng nhất của Scotland. Bộ sưu tập được giới hạn ở 120 chai và được cung cấp độc quyền tại các cửa hàng Le Clos ở Sân bay Quốc tế Dubai (DXB) và thông qua nền tảng trực tuyến tại leclos.net.

Phân khúc ngành đồ uống có cồn MEA

Đồ uống có cồn là đồ uống có chứa ethanol, một loại rượu được sản xuất bằng quá trình lên men ngũ cốc, trái cây hoặc các nguồn đường khác.

Thị trường đồ uống có cồn ở Trung Đông và Châu Phi được phân chia theo loại sản phẩm thành bia, rượu vang và rượu mạnh. Dựa trên kênh phân phối, thị trường được chia thành kênh thương mại và kênh thương mại. Phân khúc phi thương mại còn được chia nhỏ thành các siêu thị/đại siêu thị, cửa hàng đặc sản, cửa hàng bán lẻ trực tuyến và các kênh phi thương mại khác. Thị trường cũng được phân chia theo địa lý vào Nam Phi, Các Tiểu vương quốc Ả Rập Thống nhất, Bahrain, Oman, Qatar và phần còn lại của Trung Đông và Châu Phi. Quy mô thị trường đã được thực hiện theo giá trị tính bằng USD cho tất cả các phân khúc nêu trên.

| Bia |

| Rượu |

| Rượu mạnh |

| Đang giao dịch | |

| Ngoại thương | Siêu thị/đại siêu thị |

| Cửa hàng đặc sản | |

| Cửa hàng bán lẻ trực tuyến | |

| Các kênh ngoại thương khác |

| Nam Phi |

| các Tiểu Vương Quốc Ả Rập Thống Nhất |

| Bahrain |

| Của riêng tôi |

| Qatar |

| Phần còn lại của Trung Đông và Châu Phi |

| Loại sản phẩm | Bia | |

| Rượu | ||

| Rượu mạnh | ||

| Kênh phân phối | Đang giao dịch | |

| Ngoại thương | Siêu thị/đại siêu thị | |

| Cửa hàng đặc sản | ||

| Cửa hàng bán lẻ trực tuyến | ||

| Các kênh ngoại thương khác | ||

| Địa lý | Nam Phi | |

| các Tiểu Vương Quốc Ả Rập Thống Nhất | ||

| Bahrain | ||

| Của riêng tôi | ||

| Qatar | ||

| Phần còn lại của Trung Đông và Châu Phi | ||

Câu hỏi thường gặp về nghiên cứu thị trường đồ uống có cồn ở Trung Đông và Châu Phi

Thị trường đồ uống có cồn ở Trung Đông và Châu Phi lớn đến mức nào?

Quy mô Thị trường đồ uống có cồn ở Trung Đông và Châu Phi dự kiến sẽ đạt 135,16 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 10,97% để đạt 227,38 tỷ USD vào năm 2029.

Quy mô thị trường đồ uống có cồn ở Trung Đông và Châu Phi hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường đồ uống có cồn ở Trung Đông và Châu Phi dự kiến sẽ đạt 135,16 tỷ USD.

Ai là người chơi chính trong thị trường đồ uống có cồn ở Trung Đông và Châu Phi?

Diageo PLC, Heineken Holdings NV, Pernod Ricard SA, Anheuser-Busch InBev, Delta Corporation Limited là những công ty lớn hoạt động tại Thị trường đồ uống có cồn Trung Đông và Châu Phi.

Khu vực nào phát triển nhanh nhất ở Thị trường đồ uống có cồn ở Trung Đông và Châu Phi?

Châu Phi được ước tính sẽ tăng trưởng với tốc độ CAGR cao nhất trong giai đoạn dự báo (2024-2029).

Khu vực nào có thị phần lớn nhất trong Thị trường đồ uống có cồn ở Trung Đông và Châu Phi?

Năm 2024, Châu Phi chiếm thị phần lớn nhất trong Thị trường đồ uống có cồn ở Trung Đông và Châu Phi.

Thị trường đồ uống có cồn ở Trung Đông và Châu Phi này diễn ra trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Năm 2023, quy mô Thị trường đồ uống có cồn ở Trung Đông và Châu Phi ước tính đạt 120,33 tỷ USD. Báo cáo bao gồm quy mô thị trường lịch sử của Thị trường đồ uống có cồn ở Trung Đông và Châu Phi trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường đồ uống có cồn ở Trung Đông và Châu Phi trong các năm 2024, 2025, 2026, 2027 , 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành đồ uống có cồn ở Trung Đông và Châu Phi

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của MEA năm 2024, được tạo bởi Báo cáo Công nghiệp Mordor Intelligence™. Phân tích đồ uống có cồn của MEA bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.

.webp)