Phân tích thị trường băng băng y tế

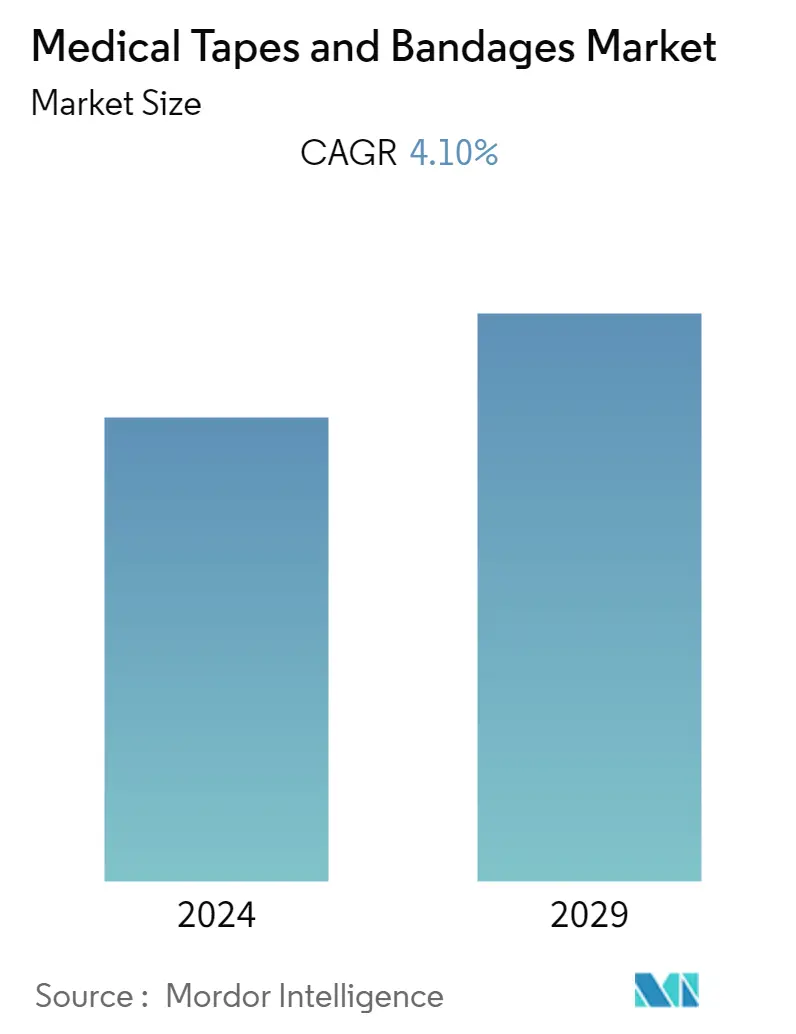

Thị trường băng băng y tế dự kiến sẽ đạt tốc độ CAGR là 4,1% trong giai đoạn dự báo (2022-2027).

Thị trường băng băng y tế đã bị ảnh hưởng đáng kể bởi đại dịch COVID-19, đặc biệt là trong giai đoạn đầu. Sự gián đoạn trong chuỗi cung ứng, sự trì hoãn các dịch vụ phẫu thuật của bệnh viện và phòng khám cũng như nhu cầu thấp từ các ngành công nghiệp của người dùng cuối đã tác động tiêu cực đến thị trường. Ví dụ theo tin tức do Nova Scotia Health công bố vào tháng 4 năm 2022, hầu hết các ca phẫu thuật tự chọn và không khẩn cấp đã bị trì hoãn tại Trung tâm Khoa học Y tế QEII ở Nova Scotia do số lượng bệnh nhân COVID-19 của bệnh viện ngày càng tăng. Điều này đã tác động tiêu cực đến nhu cầu về băng băng y tế trong môi trường lâm sàng. Hơn nữa, báo cáo có tiêu đề 'Chăm sóc vết thương trong đại dịch COVID-19 cải thiện kết quả thông qua việc tích hợp y tế từ xa' được xuất bản vào tháng 2 năm 2021, tuyên bố rằng các dịch vụ chăm sóc vết thương đã bị phân loại sai thành chăm sóc tự chọn và bệnh nhân có nguy cơ bị nhiễm trùng vết thương. Sau đó, y học từ xa đã cải thiện kết quả chăm sóc vết thương của bệnh nhân cũng như mang lại tỷ lệ hài lòng cao cho bệnh nhân với dịch vụ. Do đó, nhu cầu về băng băng y tế ban đầu ít hơn nhưng sau đó có tác động đáng kể đến thị trường do y tế từ xa.

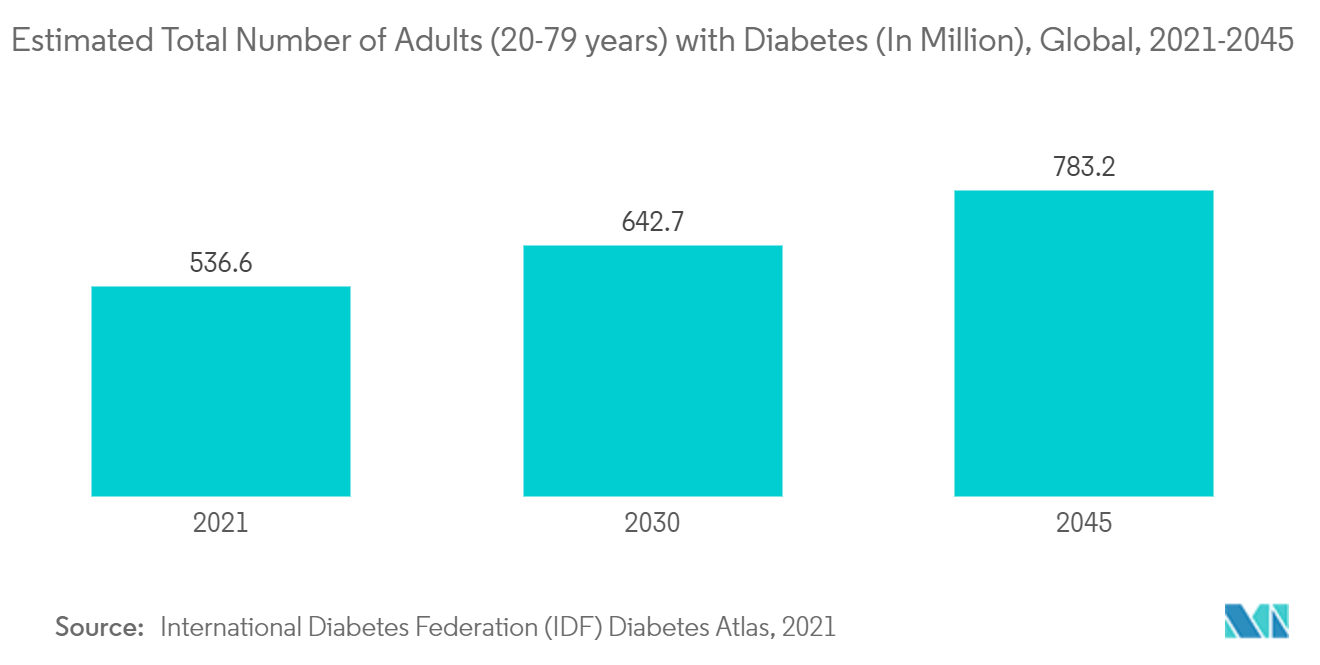

Động lực tăng trưởng chính của thị trường băng băng y tế là tỷ lệ nhiễm trùng vết thương ngày càng tăng và mối lo ngại về an toàn của bệnh nhân ngày càng tăng, cùng với gánh nặng ngày càng tăng về loét do tì đè và loét bàn chân do tiểu đường. Ví dụ, nghiên cứu có tiêu đề 'Vết thương của con người và gánh nặng của nó Bản tóm tắt ước tính cập nhật năm 2020' được xuất bản vào tháng 3 năm 2021 cho biết tỷ lệ mắc bệnh loét chân trên toàn cầu là từ 9,1 đến 26,1 triệu người mỗi năm. Loét bàn chân phổ biến hơn ở Bắc Mỹ (13%) so với châu Âu (5,1%) với tỷ lệ trung bình toàn cầu là 6,4%. Do đó, với sự gia tăng tỷ lệ vết thương và loét bàn chân, nhu cầu về băng băng y tế dự kiến sẽ tăng lên, điều này được dự đoán sẽ có tác động tích cực đến sự tăng trưởng của thị trường nghiên cứu.

Ngoài ra, gánh nặng ngày càng tăng của bệnh bàn chân do bệnh tiểu đường dự kiến sẽ tiếp tục bổ sung cho sự phát triển của thị trường băng băng y tế. Ví dụ, theo báo cáo có tiêu đề 'Gánh nặng hiện tại của bệnh bàn chân do tiểu đường' xuất bản vào tháng 2 năm 2021, tỷ lệ tái phát vết loét bàn chân do tiểu đường là khoảng 40% trong vòng 1 năm sau khi lành vết loét, gần 60% trong vòng 3 năm và 65% trong vòng 5 năm. Vì vậy, nhu cầu sử dụng băng băng y tế nhiều hơn trong việc chăm sóc bàn chân của bệnh nhân tiểu đường đúng cách. Do đó, do các yếu tố nêu trên, thị trường băng băng y tế dự kiến sẽ tăng trưởng trong giai đoạn dự báo.

Tuy nhiên, các yếu tố như chi phí băng cao cấp và tác dụng dị ứng của chất kết dính y tế dự kiến sẽ hạn chế thị trường băng băng y tế trong giai đoạn dự báo.

Xu hướng thị trường băng băng y tế

Phân khúc điều trị loét dự kiến sẽ có tốc độ tăng trưởng cao trong giai đoạn dự báo

Việc áp dụng băng và băng y tế trong phân khúc điều trị loét dự kiến sẽ tăng trưởng đáng kể vì tỷ lệ loét cao trong thời gian nghiên cứu. Ví dụ, theo Báo cáo chăm sóc bàn chân do bệnh tiểu đường quốc gia của Vương quốc Anh, được công bố vào tháng 4 năm 2022, tỷ lệ nhập viện thô trung bình vì loét bàn chân ở Anh trong giai đoạn 2019-2021 là 13 trên 10.000 dân. tỷ giá thô rất đáng kể có thể thúc đẩy sự tăng trưởng của thị trường nghiên cứu. Ngoài ra, báo cáo có tiêu đề Tổng quan về các ca phẫu thuật cấp cứu lớn được thực hiện tại các cơ sở thuộc sở hữu của bệnh viện năm 2019 xuất bản vào tháng 12 năm 2021, cho biết rằng 11,9 triệu ca phẫu thuật cấp cứu lớn đã diễn ra tại các cơ sở thuộc sở hữu của bệnh viện vào năm 2019. Do đó, có một lượng lớn các ca phẫu thuật cấp cứu đã diễn ra tại các cơ sở thuộc sở hữu của bệnh viện. nhu cầu về băng và băng y tế dự kiến sẽ tăng đáng kể trong suốt thời gian nghiên cứu.

Tỷ lệ mắc và tỷ lệ mắc bệnh loét bàn chân do tiểu đường (DFU) đang gia tăng trong thập kỷ trước với tỷ lệ mắc bệnh đái tháo đường (DM) ngày càng tăng. Ngoài ra, Bản đồ bệnh tiểu đường của Liên đoàn Đái tháo đường Quốc tế, ấn bản thứ 10 năm 2021 đã báo cáo rằng vào năm 2021, trên toàn cầu có khoảng 536.600.000 người mắc bệnh tiểu đường. Số lượng đáng kể các trường hợp mắc bệnh tiểu đường này sẽ có tác động tích cực đến thị trường loét bàn chân do tiểu đường. Hơn nữa, theo kết quả của một nghiên cứu có tiêu đề 'Tỷ lệ loét tì đè ở bệnh nhân trưởng thành nhập viện ở Ethiopia đánh giá hệ thống và phân tích tổng hợp' được công bố vào tháng 11 năm 2020, tỷ lệ phổ biến chung của loét tì đè ở Ethiopia là 11,7% vào năm 2019.

Do đó, do các yếu tố nêu trên, thị trường băng băng y tế dự kiến sẽ tăng trưởng ở phân khúc này trong giai đoạn dự báo của nghiên cứu.

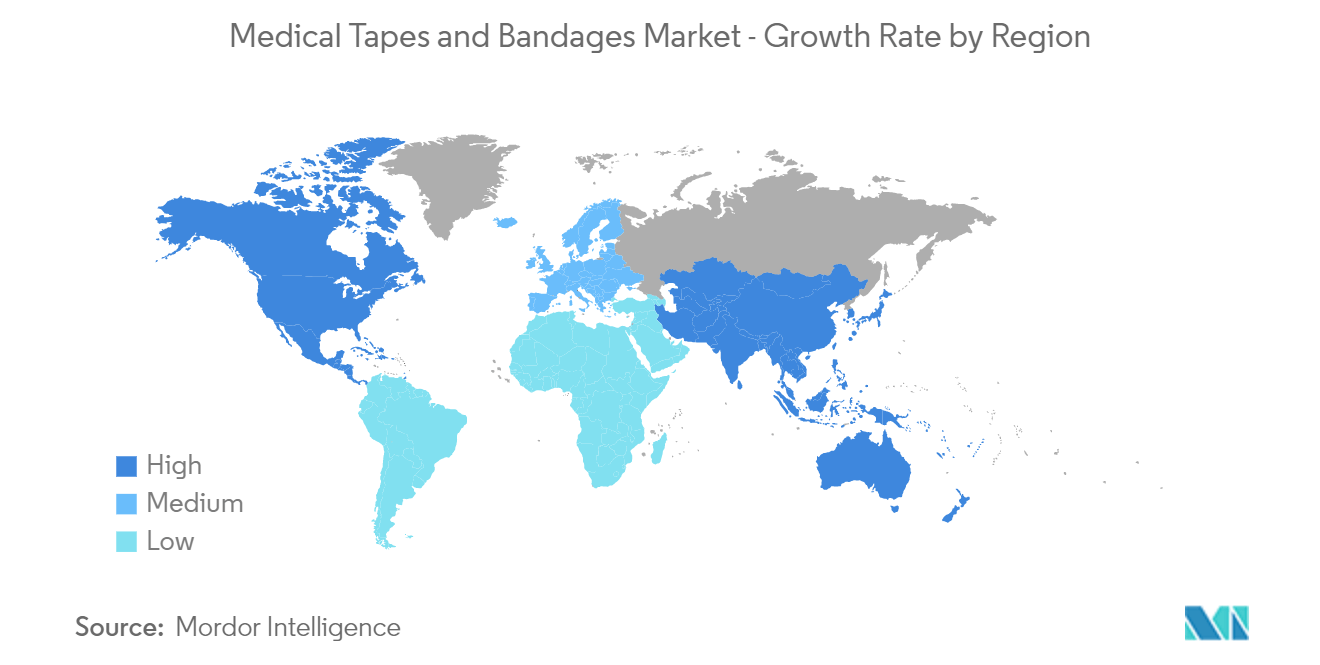

Bắc Mỹ dự kiến sẽ chiếm thị phần đáng kể trên thị trường trong giai đoạn dự báo

Bắc Mỹ dự kiến sẽ chiếm thị phần lớn trên thị trường băng băng y tế. Các yếu tố chính đằng sau quy mô thị trường lớn là nhận thức cao của cộng đồng bệnh nhân, dân số lão khoa ngày càng tăng, số trường hợp loét do tỳ đè ngày càng tăng trong dân số lão khoa và nhu cầu băng bó tăng cao. Theo nghiên cứu 'Tỷ lệ mắc, tỷ lệ mắc, thời gian nằm viện và chi phí của các vết loét do tì đè mắc phải tại cơ sở chăm sóc sức khỏe ở trẻ em Đánh giá hệ thống và phân tích tổng hợp' được công bố vào tháng 3 năm 2021, tỷ lệ lưu hành chung của vết loét do tì đè vào năm 2020 ở quần thể trẻ em dao động từ 0,47% đến 31,2% và tỷ lệ mắc dao động từ 3,7% đến 27%. Do đó, tỷ lệ mắc và tỷ lệ cao của bệnh loét do tì đè sẽ thúc đẩy nhu cầu về băng băng y tế, từ đó thúc đẩy thị trường.

Theo bài báo do Hiệp hội Bỏng Hoa Kỳ (ABA) xuất bản năm 2020, mỗi năm có hơn 450.000 ca bỏng nghiêm trọng xảy ra ở Hoa Kỳ cần được điều trị y tế. Tỷ lệ bỏng cao có thể sẽ thúc đẩy nhu cầu về băng băng y tế trong nước trong giai đoạn dự báo. Do đó, do các yếu tố nêu trên, thị trường băng băng y tế dự kiến sẽ tăng trưởng ở Hoa Kỳ trong giai đoạn dự báo của nghiên cứu.

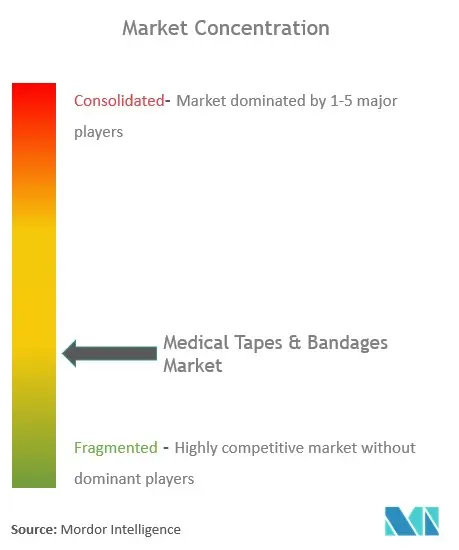

Tổng quan về ngành băng băng y tế

Thị trường băng băng y tế về bản chất bị phân mảnh do sự hiện diện của một số công ty hoạt động trên toàn cầu. Các công ty lớn bao gồm 3M Company, B. Braun SE, Cardinal Health., Johnson Johnson Services, Inc., Coloplast A/S, NITTO DENKO CORPOration, PAUL HARTMANN AG, Smith Nephew, Triage Meditech Pvt. Ltd, Henkel AG Co. KGaA, Tập đoàn Vật liệu BenQ và Tập đoàn McKesson (McKesson Medical-Surgic Inc.).

Dẫn đầu thị trường băng băng y tế

3M Company

B. Braun SE

Cardinal Health.

Johnson & Johnson Services, Inc.

Coloplast A/S

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường băng băng y tế

- Vào tháng 6 năm 2022, 3M đã ký thỏa thuận bán quyền của mình đối với các thương hiệu Neoplast và Neobun cũng như các tài sản liên quan ở Thái Lan và một số quốc gia Đông Nam Á khác, bao gồm cả tài sản sản xuất tại cơ sở Ladlumkaew, Thái Lan cho Selic Corp Public Company Limited (Selic). ). Danh mục sản phẩm Neoplast và Neobun bao gồm băng thể thao và y tế, băng và các sản phẩm thuốc cho ngành tiêu dùng và chăm sóc sức khỏe.

- Vào tháng 4 năm 2021, Giải pháp y tế chiến thuật và y sinh Tricol đã hợp tác để ra mắt thế hệ tiếp theo của Băng mô-đun OLAES. Bằng cách kết hợp hiệu quả chiến trường đã được chứng minh của HemCon ChitoGauze PRO với Băng mô-đun OLAES đã được thử nghiệm theo thời gian, hai công ty đã tạo ra một bộ sản phẩm tiện lợi tiên tiến - Băng mô-đun cầm máu OLAES.

Phân đoạn ngành băng băng y tế

Theo phạm vi của báo cáo, băng và băng y tế là một dải vải được sử dụng để băng vết thương, giữ băng tại chỗ, cố định bộ phận bị thương hoặc tạo áp lực. Băng y tế là một loại băng dính nhạy áp lực được sử dụng trong y học và sơ cứu để giữ băng hoặc các loại băng khác lên vết thương. Thị trường Băng Băng y tế được phân chia theo Loại sản phẩm (Băng và Băng), Ứng dụng (Điều trị vết thương trong phẫu thuật, Điều trị vết thương do chấn thương, Điều trị vết loét, Điều trị vết thương do bỏng và các loại khác), Người dùng cuối (Phòng khám, Bệnh viện, Cơ sở chăm sóc tại nhà và Khác) và Địa lý (Bắc Mỹ, Châu Âu, Châu Á-Thái Bình Dương, Trung Đông, Châu Phi và Nam Mỹ). Báo cáo thị trường cũng bao gồm quy mô và xu hướng thị trường ước tính cho 17 quốc gia khác nhau trên các khu vực chính trên toàn cầu. Báo cáo đưa ra giá trị (tính bằng triệu USD) cho các phân khúc trên.

| băng bó |

| Băng |

| Điều trị vết thương phẫu thuật |

| Điều trị vết thương do chấn thương |

| Điều trị loét |

| Điều trị vết thương bỏng |

| Người khác |

| Phòng khám |

| Bệnh viện |

| Cài đặt chăm sóc tại nhà |

| Người khác |

| Bắc Mỹ | Hoa Kỳ |

| Canada | |

| México | |

| Châu Âu | nước Đức |

| Vương quốc Anh | |

| Pháp | |

| Nước Ý | |

| Tây ban nha | |

| Phần còn lại của châu Âu | |

| Châu á Thái Bình Dương | Trung Quốc |

| Nhật Bản | |

| Ấn Độ | |

| Châu Úc | |

| Hàn Quốc | |

| Phần còn lại của Châu Á-Thái Bình Dương | |

| Trung Đông và Châu Phi | GCC |

| Nam Phi | |

| Phần còn lại của Trung Đông và Châu Phi | |

| Nam Mỹ | Brazil |

| Argentina | |

| Phần còn lại của Nam Mỹ |

| Theo loại sản phẩm | băng bó | |

| Băng | ||

| Theo ứng dụng | Điều trị vết thương phẫu thuật | |

| Điều trị vết thương do chấn thương | ||

| Điều trị loét | ||

| Điều trị vết thương bỏng | ||

| Người khác | ||

| Bởi người dùng cuối | Phòng khám | |

| Bệnh viện | ||

| Cài đặt chăm sóc tại nhà | ||

| Người khác | ||

| Địa lý | Bắc Mỹ | Hoa Kỳ |

| Canada | ||

| México | ||

| Châu Âu | nước Đức | |

| Vương quốc Anh | ||

| Pháp | ||

| Nước Ý | ||

| Tây ban nha | ||

| Phần còn lại của châu Âu | ||

| Châu á Thái Bình Dương | Trung Quốc | |

| Nhật Bản | ||

| Ấn Độ | ||

| Châu Úc | ||

| Hàn Quốc | ||

| Phần còn lại của Châu Á-Thái Bình Dương | ||

| Trung Đông và Châu Phi | GCC | |

| Nam Phi | ||

| Phần còn lại của Trung Đông và Châu Phi | ||

| Nam Mỹ | Brazil | |

| Argentina | ||

| Phần còn lại của Nam Mỹ | ||

Câu hỏi thường gặp về nghiên cứu thị trường băng băng y tế

Quy mô thị trường băng băng y tế hiện tại là bao nhiêu?

Thị trường Băng Băng Y tế dự kiến sẽ đạt tốc độ CAGR là 4,10% trong giai đoạn dự báo (2024-2029)

Ai là người đóng vai trò quan trọng trong Thị trường Băng Băng Y tế?

3M Company, B. Braun SE, Cardinal Health., Johnson & Johnson Services, Inc., Coloplast A/S là những công ty lớn hoạt động trong Thị trường Băng Băng Y tế.

Khu vực nào phát triển nhanh nhất trong Thị trường Băng Băng Y tế?

Châu Á Thái Bình Dương được ước tính sẽ tăng trưởng với tốc độ CAGR cao nhất trong giai đoạn dự báo (2024-2029).

Khu vực nào có thị phần lớn nhất trong Thị trường Băng Băng Y tế?

Vào năm 2024, Bắc Mỹ chiếm thị phần lớn nhất trong Thị trường Băng Băng Y tế.

Thị trường Băng Băng Y tế này hoạt động trong những năm nào?

Báo cáo đề cập đến quy mô thị trường lịch sử của Thị trường Băng Băng Y tế trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo Quy mô Thị trường Băng Băng Y tế trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành băng băng y tế

Thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Băng Băng y tế năm 2024, do Mordor Intelligence™ Industry Report tạo ra. Phân tích Băng Băng Y tế bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.