Phân tích thị trường xây dựng Malaysia

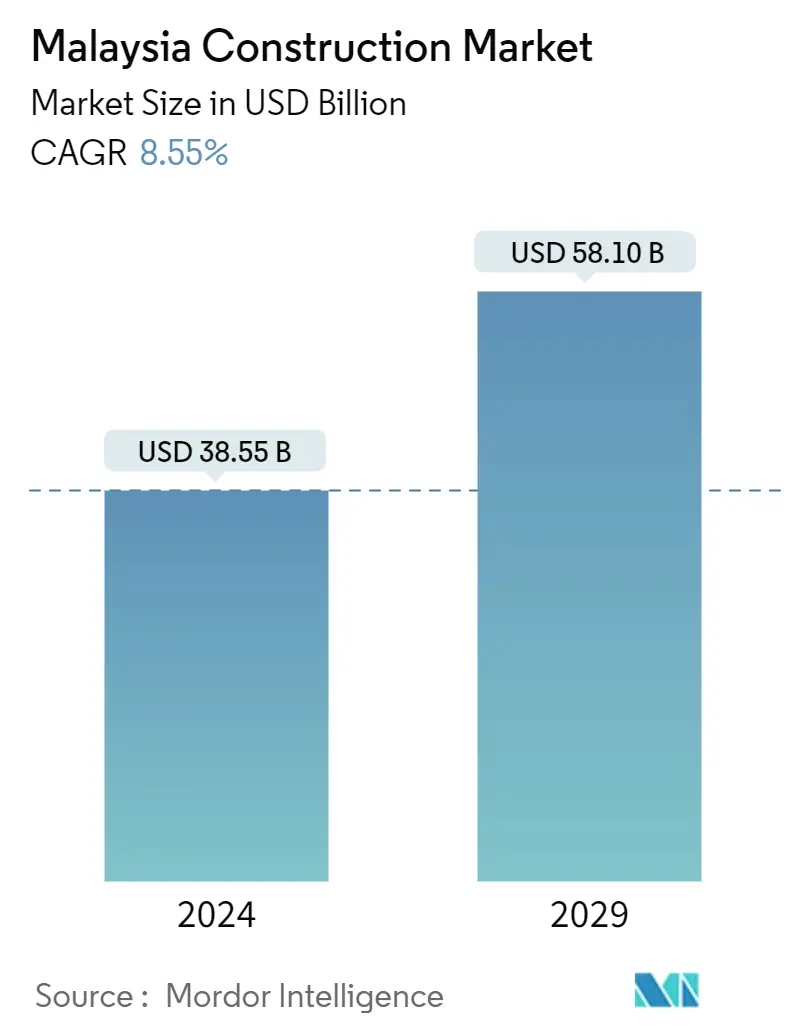

Quy mô Thị trường Xây dựng Malaysia ước tính đạt 38,55 tỷ USD vào năm 2024 và dự kiến sẽ đạt 58,10 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 8,55% trong giai đoạn dự báo (2024-2029).

- Trong thời kỳ dịch bệnh Covid-19, ngành xây dựng ở Malaysia bị ảnh hưởng nặng nề. Hầu hết các công việc xây dựng, ngoại trừ những công việc được phân loại là dịch vụ quan trọng hoặc thiết yếu, đã bị tạm dừng trong Lệnh Kiểm soát Di chuyển (MCO). Ngay cả sau khi MCO được dỡ bỏ, các nhà thầu vẫn tiếp tục gặp phải sự gián đoạn, chẳng hạn như phải kết hợp các quy trình vận hành tiêu chuẩn nghiêm ngặt về các biện pháp an toàn và sức khỏe (SOP) cho các công trường xây dựng. Sự gián đoạn như vậy đã ngăn cản họ thực hiện công việc của mình như dự kiến ban đầu và thường lệ.

- Thị trường xây dựng đã phát triển vượt bậc và hiện đóng góp đáng kể vào tăng trưởng kinh tế chung của quốc gia bằng cách tạo thu nhập, xây dựng vốn và tạo việc làm, tất cả đều hỗ trợ sự phát triển kinh tế xã hội và tổng sản phẩm quốc nội (GDP) của Malaysia. Yếu tố chính cản trở sự mở rộng của ngành xây dựng Malaysia là hỗ trợ tài chính. Do yêu cầu tài chính cao, các dự án xây dựng ngăn cản các nhà đầu tư tư nhân đầu tư. Chiến lược giảm chi tiêu cho các dự án cơ sở hạ tầng quan trọng nhằm giảm nợ quốc gia của Chính phủ phần lớn là nguyên nhân gây ra những thách thức mà ngành xây dựng hiện đang phải đối mặt.

- Ngành xây dựng dự kiến sẽ tăng trưởng nhờ đầu tư vào các dự án năng lượng và giao thông quy mô lớn. Vào tháng 9 năm 2021, Chính phủ đã công bố kế hoạch thành lập mô hình Đối tác công tư (PPP) 3.0, một cơ chế chuyên biệt để tài trợ cho các dự án cơ sở hạ tầng trong kế hoạch lần thứ 12 của Malaysia (12MP) từ năm 2021 đến năm 2025.

- Do sự mở rộng ngày càng tăng của cơ sở hạ tầng và xây dựng xanh, thị trường xây dựng Malaysia được dự đoán sẽ mở rộng trong những năm tới. Nhiều dự án giao thông, viễn thông và năng lượng sẽ dẫn đến nhu cầu đáng kể về thiết bị xây dựng. Trái ngược với kỹ thuật tạo công trình thông thường, công trình xanh bảo tồn tài nguyên thiên nhiên, tạo ra ít chất thải hơn và mang lại cho người dân những không gian lành mạnh.

- Vào tháng 12 năm 2021, Quốc hội Malaysia đã thông qua ngân sách Chính phủ năm 2022, phê duyệt khoản chi 332,1 tỷ MYR (81,8 tỷ USD). Ngân sách bao gồm phân bổ 75,6 tỷ MYR (18,6 tỷ USD) cho chi tiêu phát triển, cùng với một số ưu đãi nhằm cải thiện tỷ lệ việc làm và hỗ trợ doanh nghiệp.

Xu hướng thị trường xây dựng Malaysia

Đầu tư vào lĩnh vực cơ sở hạ tầng để thúc đẩy hoạt động xây dựng

Ngành xây dựng Malaysia đã có sự thúc đẩy đáng kể nhờ sự hồi sinh của một số dự án cơ sở hạ tầng quy mô lớn. Điều này đã khiến chỉ số cổ phiếu xây dựng trên Bursa Malaysia tăng 20,74% từ đầu năm đến nay, đạt mức cao nhất trong hai năm tính đến ngày 27 tháng 11 năm 2023.

Chỉ số xây dựng trên sàn giao dịch tăng lên 184,19 từ mức 152,51 vào tháng 1 năm 2023, đánh dấu mức cao nhất kể từ ngày 14 tháng 4 năm 2021.

Việc Chính phủ đẩy nhanh các dự án lớn, đặc biệt là cơ sở hạ tầng mạng lưới đường sắt và đường bộ, là động lực thúc đẩy sự tăng trưởng này, tăng cường khả năng di chuyển và kích thích các hoạt động kinh tế.

Các dự án cơ sở hạ tầng quan trọng trong nước bao gồm triển khai 5G, Đường cao tốc Bờ Đông 3, các dự án giảm nhẹ lũ lụt, Đường cao tốc Bờ Tây, Đường sắt Bờ Đông, Đường Spine Trung tâm, Đường sắt tốc độ cao 3 (MRT3), Đường cao tốc hạng nhẹ Bayan Lepas (BLLRT) ở Penang, Đường cao tốc Pan Borneo còn lại và Hệ thống Vận tải Nhanh Johor- Singapore.

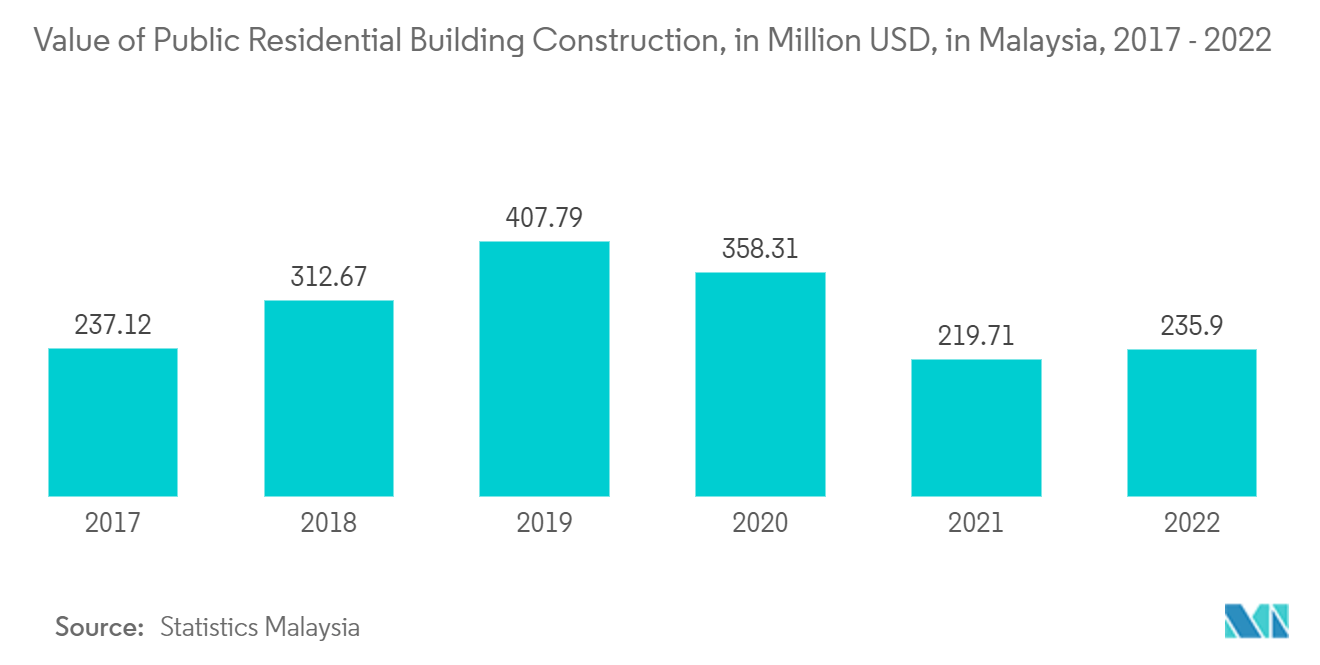

Gia tăng xây dựng nhà ở để thúc đẩy thị trường xây dựng

Hoạt động xây dựng ở Malaysia đã tăng quý thứ 5 liên tiếp, mặc dù tốc độ tăng trưởng đã chậm lại trong quý 2 năm 2023.

Theo dữ liệu từ Cục Thống kê Malaysia (DOSM), giá trị công việc được thực hiện trong lĩnh vực xây dựng đã tăng 8,1% so với cùng kỳ lên 32,4 tỷ MYR (7,05 tỷ USD) từ tháng 4 đến tháng 6 năm 2023.

Sự tăng trưởng trong sản lượng xây dựng chủ yếu được thúc đẩy bởi số lượng việc làm tăng lên trong lĩnh vực nhà ở, lĩnh vực này đã phục hồi và tăng trưởng 6,9% so với cùng kỳ năm ngoái. Ngoài ra, các hoạt động thương mại đặc biệt có mức tăng nhanh hơn 9,8% so với cùng kỳ năm ngoái.

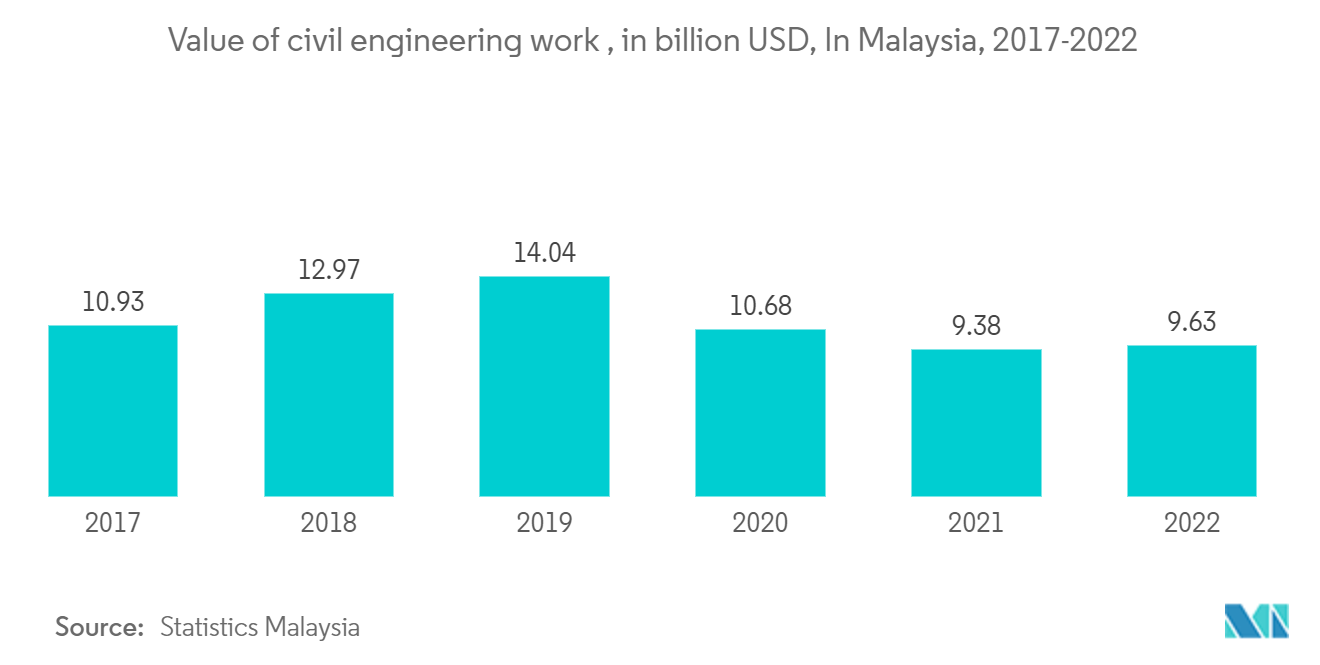

Tuy nhiên, kỹ thuật dân dụng, chiếm tỷ trọng lớn nhất trong sản lượng của ngành, tăng trưởng với tốc độ chậm hơn 10,4% so với cùng kỳ năm ngoái.

Mức tăng trưởng chậm nhất trong bốn quý chủ yếu là do cơ sở cao hơn do giá trị công việc được thực hiện ít nhiều giống nhau, dao động quanh mức 12,1 tỷ MYR (2,59 tỷ USD) trong ba quý tính đến quý 2-2023.

Theo các chủ dự án, sản lượng của khu vực tư nhân, chiếm 63,1% tổng sản lượng, tăng nhanh hơn 17,3% so với cùng kỳ (Quý 1 năm 2023 +10,6% so với cùng kỳ), trong khi tiến độ phát triển dự án xây dựng của chính phủ ghi nhận mức tăng trưởng bằng 0 so với cùng kỳ (Quý 1 năm 2023 +6,1% yoy) hoặc không thay đổi so với Quý 1 năm 2023.

Tổng quan ngành xây dựng Malaysia

Thị trường xây dựng Malaysia kém cạnh tranh hơn do các công ty quốc tế lớn nắm giữ thị phần lớn trên toàn thị trường. Hơn nữa, lĩnh vực xây dựng dân dụng và giao thông có tiềm năng tăng trưởng rất lớn trong giai đoạn dự báo, điều này sẽ tạo cơ hội cho những người tham gia thị trường khác. Một số công ty lớn trong Thị trường Xây dựng Malaysia là YTL Corporation Berhad, IJM Corporation Berhad, Gamuda Berhad, UEM Group Berhad và Malaysia Resources Corporation Berhad.

Dẫn đầu thị trường xây dựng Malaysia

YTL Corporation Berhad

IJM Corporation Berhad

Gamuda Berhad

UEM Group Berhad

Malaysian Resources Corporation Berhad

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường xây dựng Malaysia

- Tháng 10 năm 2023 Gamuda Bhd ký thỏa thuận liên doanh (JVA) với Sabah Energy Corp Sdn Bhd (SEC) và Kerjaya Kagum Hitech JV Sdn Bhd (KKHJV) để thực hiện sáng kiến tài chính tư nhân nhằm phát triển 4 tỷ MYR (USD) 0,86 tỷ đồng) Nhà máy thủy điện 187,5MW ở Tenom, Sabah.

- Tháng 7 năm 2023 IJM thành lập quan hệ đối tác với FMM Elmina Sdn. Bhd. để phát triển hai trung tâm hậu cần trên một khu đất rộng 22 mẫu Anh ở Thành phố Elmina, Shah Alam, đánh dấu sự phát triển bất động sản công nghiệp đầu tiên của họ ở Thung lũng Klang.

Phân khúc ngành xây dựng Malaysia

Trong bối cảnh được sử dụng rộng rãi nhất, xây dựng bao gồm các quá trình liên quan đến việc cung cấp các tòa nhà, cơ sở hạ tầng, cơ sở công nghiệp và các hoạt động liên quan cho đến hết vòng đời của chúng. Nó thường bắt đầu với việc lập kế hoạch, cấp vốn, thiết kế và tiếp tục cho đến khi tài sản được xây dựng và sẵn sàng sử dụng. Xây dựng cũng bao gồm công việc sửa chữa và bảo trì cũng như các công việc để mở rộng, mở rộng và cải thiện tài sản cũng như việc phá hủy, tháo dỡ hoặc ngừng hoạt động cuối cùng của tài sản đó.

Thị trường xây dựng của Malaysia được phân chia theo lĩnh vực (thương mại, dân cư, công nghiệp, cơ sở hạ tầng (xây dựng giao thông), năng lượng và xây dựng tiện ích) và theo loại hình xây dựng (thêm, phá dỡ và xây dựng mới).

Báo cáo đưa ra quy mô thị trường và dự báo cho thị trường xây dựng Malaysia xét về mặt giá trị (USD) cho tất cả các phân khúc trên.

| Xây dựng thương mại |

| Xây dựng khu dân cư |

| Xây dựng công nghiệp |

| Xây dựng cơ sở hạ tầng (Giao thông) |

| Xây dựng năng lượng và tiện ích |

| Bổ sung |

| Phá dỡ và xây dựng mới |

| Theo ngành | Xây dựng thương mại |

| Xây dựng khu dân cư | |

| Xây dựng công nghiệp | |

| Xây dựng cơ sở hạ tầng (Giao thông) | |

| Xây dựng năng lượng và tiện ích | |

| Theo loại công trình | Bổ sung |

| Phá dỡ và xây dựng mới |

Câu hỏi thường gặp về nghiên cứu thị trường xây dựng Malaysia

Thị trường xây dựng Malaysia lớn đến mức nào?

Quy mô Thị trường Xây dựng Malaysia dự kiến sẽ đạt 38,55 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 8,55% để đạt 58,10 tỷ USD vào năm 2029.

Quy mô thị trường xây dựng Malaysia hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường Xây dựng Malaysia dự kiến sẽ đạt 38,55 tỷ USD.

Ai là người chơi chính trong thị trường xây dựng Malaysia?

YTL Corporation Berhad, IJM Corporation Berhad, Gamuda Berhad, UEM Group Berhad, Malaysian Resources Corporation Berhad là những công ty lớn hoạt động tại Thị trường Xây dựng Malaysia.

Thị trường Xây dựng Malaysia này diễn ra trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Năm 2023, quy mô Thị trường Xây dựng Malaysia ước tính đạt 35,25 tỷ USD. Báo cáo đề cập đến quy mô thị trường lịch sử của Thị trường Xây dựng Malaysia trong các năm 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Xây dựng Malaysia trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành xây dựng Malaysia

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Thị trường Xây dựng Malaysia năm 2024 do Mordor Intelligence™ Industry Report tạo ra. Phân tích Xây dựng của Malaysia bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.