Phân tích thị trường Internet của những thứ y tế

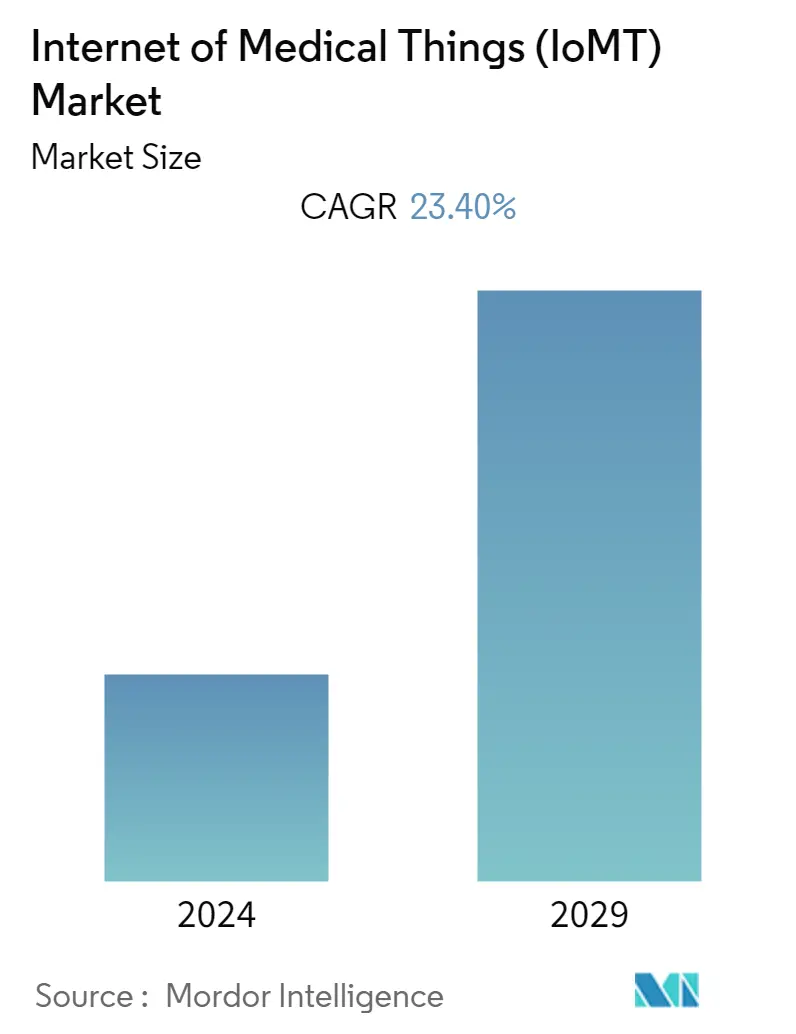

- Thị trường Internet of Medical Things (IoMT) được dự đoán sẽ đạt tốc độ CAGR là 23,4% trong giai đoạn dự báo. Nhu cầu giảm chi phí phân phối thuốc ngày càng tăng và sự thâm nhập ngày càng tăng của các thiết bị được kết nối là một số yếu tố quan trọng ảnh hưởng đến sự phát triển của thị trường IoMT. Nhu cầu cải thiện kết quả chăm sóc sức khỏe, cũng như sự phát triển của công nghệ mạng tốc độ cao, là những lĩnh vực đặc biệt hứa hẹn về tiến bộ thị trường trong các thiết bị IoMT. Tuy nhiên, nhu cầu về kỹ năng công nghệ IoT phù hợp trong các tổ chức chăm sóc sức khỏe được dự đoán sẽ cản trở sự tăng trưởng của thị trường. thị trường IoMT.

- Với một số ưu điểm như tăng cường an toàn cho bệnh nhân, giảm sai sót y tế, chuyển hồ sơ sức khỏe điện tử (EHR) liền mạch, quản lý bệnh tốt hơn, theo dõi từ xa các bệnh mãn tính và quản lý thuốc được cải thiện, các thiết bị y tế IoT có tiềm năng thay đổi hoạt động chăm sóc sức khỏe và cải thiện kết quả của bệnh nhân. đồng thời, giúp giảm chi phí và đưa ra quyết định chăm sóc sáng suốt hơn với tốc độ nhanh hơn và dễ dàng hơn. Sự thâm nhập ngày càng tăng của các thiết bị được kết nối là yếu tố thúc đẩy thị trường. Các thiết bị y tế được kết nối có thể kết nối với Internet thông qua WiFi, Bluetooth hoặc truyền sóng vô tuyến. Các thiết bị y tế này có khả năng kỹ thuật số ngoài chức năng thiết yếu là chẩn đoán, điều trị, chữa bệnh hoặc ngăn ngừa bệnh tật, cho phép chúng tích hợp và kết nối với các mạng và hệ thống khác. IoMT kết hợp dữ liệu (thông tin bệnh nhân hoặc dữ liệu hiệu suất), con người (bệnh nhân, bác sĩ lâm sàng và người chăm sóc) và các quy trình (cung cấp dịch vụ chăm sóc sức khỏe và hỗ trợ bệnh nhân) với sự trợ giúp của các thiết bị y tế được kết nối và ứng dụng y tế di động.

- Lợi ích của IoMT là nó cung cấp ít sai sót hơn và chẩn đoán chính xác hơn với chi phí thấp hơn, từ đó cải thiện kết quả chăm sóc sức khỏe thúc đẩy thị trường. Với Internet of Things và ứng dụng di động, bệnh nhân có thể gửi thông tin sức khỏe của mình cho bác sĩ, giúp bác sĩ theo dõi các bệnh mãn tính.

- Chi phí cho các giải pháp tương tác và kết nối cho các thiết bị y tế khác nhau rất cao. Hơn nữa, các dịch vụ hỗ trợ và bảo trì CNTT, bao gồm sửa đổi và nâng cấp phần mềm theo yêu cầu thay đổi của người dùng và duy trì cơ sở hạ tầng CNTT hiệu quả, là một khoản chi tiêu định kỳ. Điều này chiếm một phần lớn trong tổng chi phí sở hữu. Ngoài ra, việc phát triển giao diện tùy chỉnh sau bán hàng để tích hợp thiết bị yêu cầu xác minh và xác thực bổ sung để đảm bảo tính chính xác và đầy đủ của giải pháp. Điều này càng làm tăng tổng chi phí sở hữu của các nhà cung cấp dịch vụ chăm sóc sức khỏe. Do chi phí cao, các cơ sở chăm sóc sức khỏe nhỏ, đặc biệt là ở các nước mới nổi, không muốn thay thế hệ thống cũ của mình bằng các thiết bị hỗ trợ IoT tiên tiến.

- Sau COVID-19, ngành chăm sóc sức khỏe nhận thấy nhu cầu ngày càng tăng về các giải pháp chăm sóc sức khỏe để điều trị và theo dõi bệnh nhân nguy kịch. Để nâng cao hiệu quả làm việc của bác sĩ và các nhân viên điều tra khác, các bệnh viện và chính quyền địa phương đã tăng cường đầu tư vào các thiết bị mới và công nghệ IoMT. Do đó, nhu cầu về IoMT dự kiến sẽ tăng sau đại dịch COVID-19, cũng như tỷ lệ áp dụng công nghệ trong giai đoạn dự báo, do ngành chăm sóc sức khỏe phụ thuộc vào các thiết bị được kết nối.

Xu hướng thị trường Internet của những thứ y tế

Tăng sự thâm nhập của các thiết bị được kết nối

- Những tiến bộ công nghệ trong công nghệ thông tin chăm sóc sức khỏe đã dẫn đến những thay đổi đáng kể trong lĩnh vực chăm sóc sức khỏe. IoMT là một hệ thống gồm một số thiết bị y tế được kết nối với mạng và trao đổi dữ liệu sức khỏe mà không cần sự tương tác giữa con người với con người. Các hệ thống và thiết bị này được kết nối internet, cho phép theo dõi và chẩn đoán bệnh nhân từ xa. Ngoài ra, ưu điểm của IoMT là giúp hiểu rõ hơn về sức khỏe bệnh nhân và việc cung cấp dịch vụ chăm sóc dựa trên giá trị cho bệnh nhân mang lại lợi ích cho bệnh nhân, người trả tiền và nhà cung cấp.

- Các công cụ và thiết bị y tế IoT được sử dụng trong các tổ chức chăm sóc sức khỏe đang cách mạng hóa việc chăm sóc y tế theo những cách độc đáo. Các thiết bị được kết nối như máy theo dõi đường huyết, máy theo dõi ECG, máy đo nồng độ oxy trong mạch và máy đo huyết áp được đặt gần cơ thể bệnh nhân và đảm bảo nâng cao sự hài lòng của khách hàng bằng cách cung cấp dịch vụ và hỗ trợ y tế 24/24.

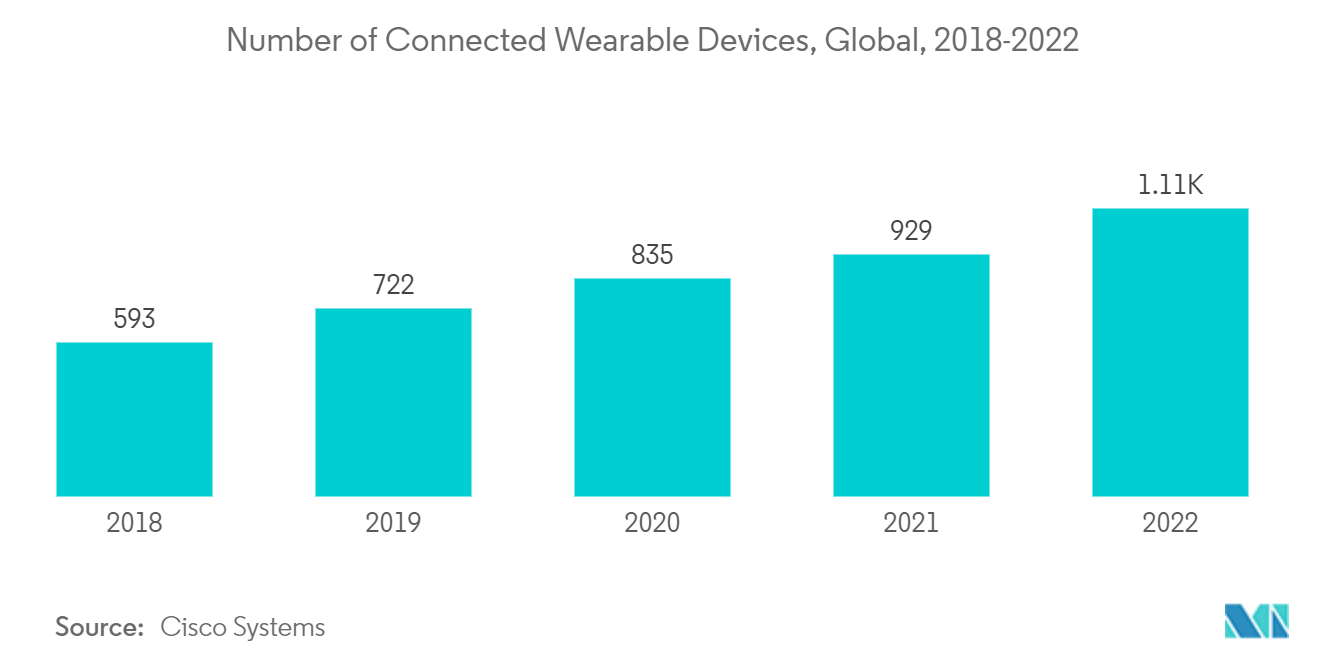

- Cisco ước tính hơn 50.000 triệu thiết bị sẽ được kết nối Internet trên toàn thế giới trong vòng 5 đến 6 năm nữa. Ước tính khoảng 30% các thiết bị được kết nối này sẽ được triển khai trong lĩnh vực y tế. Thách thức duy nhất đối với các nhà sản xuất trong việc áp dụng các thiết bị y tế được kết nối là chứng minh họ có thể mang lại lợi ích cho việc chăm sóc dựa trên giá trị như thế nào.

- Thị trường internet dành cho các mặt hàng y tế đang có sự tăng trưởng đáng kể do một số biến động và xu hướng của thị trường. Tăng trưởng được kích thích bằng cách mở rộng mối quan hệ giữa những người chơi chính và người dùng cuối cũng như giới thiệu hàng hóa mới. Ví dụ LifeQ và CONNEQT Inc. đã công bố thỏa thuận hợp tác nhằm cung cấp thông tin chi tiết về sức khỏe cho người dùng thiết bị đeo vào năm trước. Dây đeo này cung cấp thêm một cảm biến đầu ngón tay và bổ sung cho sản phẩm tập trung vào sức khỏe tim mạch của dây đeo.

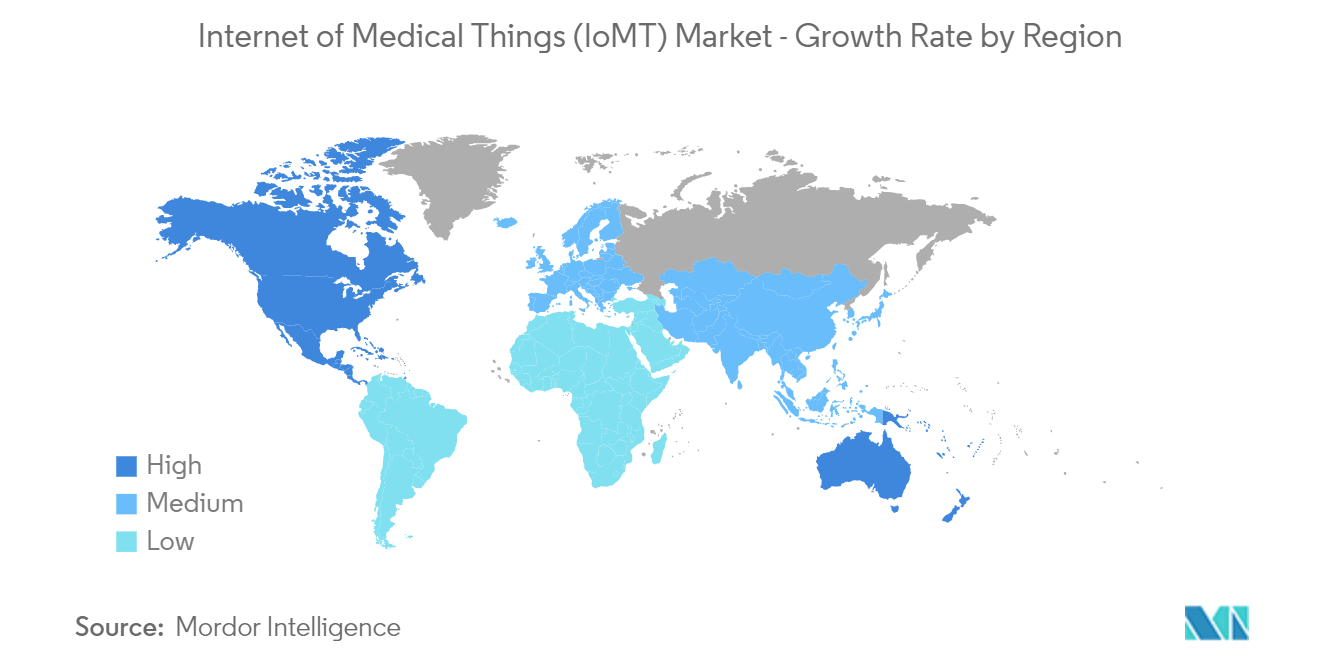

Bắc Mỹ là thị trường chính cho thiết bị IoMT

- Bắc Mỹ dự kiến sẽ chiếm thị phần lớn nhất trong thị trường thiết bị y tế IoT trong giai đoạn dự báo, do sự quan tâm ngày càng tăng đối với việc quản lý sức khỏe bản thân ở bệnh nhân và tỷ lệ mắc các bệnh mãn tính ngày càng tăng. Số lượng người dùng điện thoại thông minh ngày càng tăng, việc áp dụng công nghệ 5G ngày càng tăng và nhu cầu giải quyết chi phí chăm sóc sức khỏe ngày càng tăng dự kiến sẽ thúc đẩy tăng trưởng thị trường trong những năm tới.

- Hơn nữa, các yếu tố khác như việc áp dụng ngày càng nhiều các giải pháp CNTT chăm sóc sức khỏe, sự hiện diện của những người chơi chính và sự sẵn có của cơ sở hạ tầng tinh vi cũng đóng một vai trò quan trọng trong thị phần đáng kể của khu vực này. Ví dụ Aledade Inc., một công ty Mỹ có trụ sở tại Maryland có trụ sở chính tại Hoa Kỳ, là một công ty CNTT chăm sóc sức khỏe hợp tác với các cơ sở chăm sóc sức khỏe ban đầu để cải thiện kết quả sức khỏe của bệnh nhân. Thông qua các hợp đồng chấp nhận rủi ro với tất cả các loại người trả tiền, ACO của Aledade đã giúp đạt được kết quả sức khỏe tốt hơn cho hơn một triệu bệnh nhân, với sự tăng trưởng đáng kể về Medicare Advantage.

- Thị trường Internet vạn vật y tế (IoMT) Bắc Mỹ đã phát triển nhờ những tiến bộ công nghệ và khả năng tiếp cận dịch vụ chăm sóc sức khỏe cá nhân ngày càng tăng. Mặt khác, nhu cầu về cơ sở hạ tầng nhiều hơn và các chuyên gia được đào tạo trong bệnh viện và lĩnh vực y tế đã cản trở việc mở rộng thị trường. Nhu cầu về các thiết bị được kết nối trong lĩnh vực chăm sóc sức khỏe dự kiến sẽ tạo ra nhiều cơ hội khác nhau cho thị trường Internet vạn vật y tế (IoMT) Bắc Mỹ. Điều này sẽ giữ cho tương lai của thị trường mạnh mẽ và tiến bộ.

- Nhu cầu về thiết bị y tế ngày càng tăng do tỷ lệ mắc một số bệnh về lối sống ngày càng tăng tạo ra cơ hội to lớn cho các nhà sản xuất thiết bị y tế chăm sóc sức khỏe. Những người tham gia thị trường lớn sử dụng các phương pháp hợp tác để phân phối và sản xuất sản phẩm trên nhiều thị trường khác nhau. Nhu cầu đã tăng lên đáng kể từ các cá nhân trẻ và vận động viên. Các vận động viên bị chấn thương chủ yếu yêu cầu các sản phẩm chăm sóc khả năng vận động, dụng cụ chỉnh hình, nẹp và hỗ trợ tùy chỉnh và IoMT là công ty dẫn đầu thị trường trong lĩnh vực này.

- Do đó, những tiến bộ công nghệ có thể dẫn đến sự phát triển của các thiết bị mới và tiên tiến, từ đó thúc đẩy doanh số bán nhiệt kế, máy đo nồng độ oxy trong mạch, máy theo dõi bệnh tiểu đường và các sản phẩm khác. Khả năng tùy chỉnh đa dạng như vậy và sự tập trung nhiều hơn vào việc đáp ứng nhu cầu của bệnh nhân khiến các thương hiệu trở nên hấp dẫn hơn, cuối cùng trở thành thị phần lớn hơn trong khu vực này.

Tổng quan về ngành Internet của thiết bị y tế

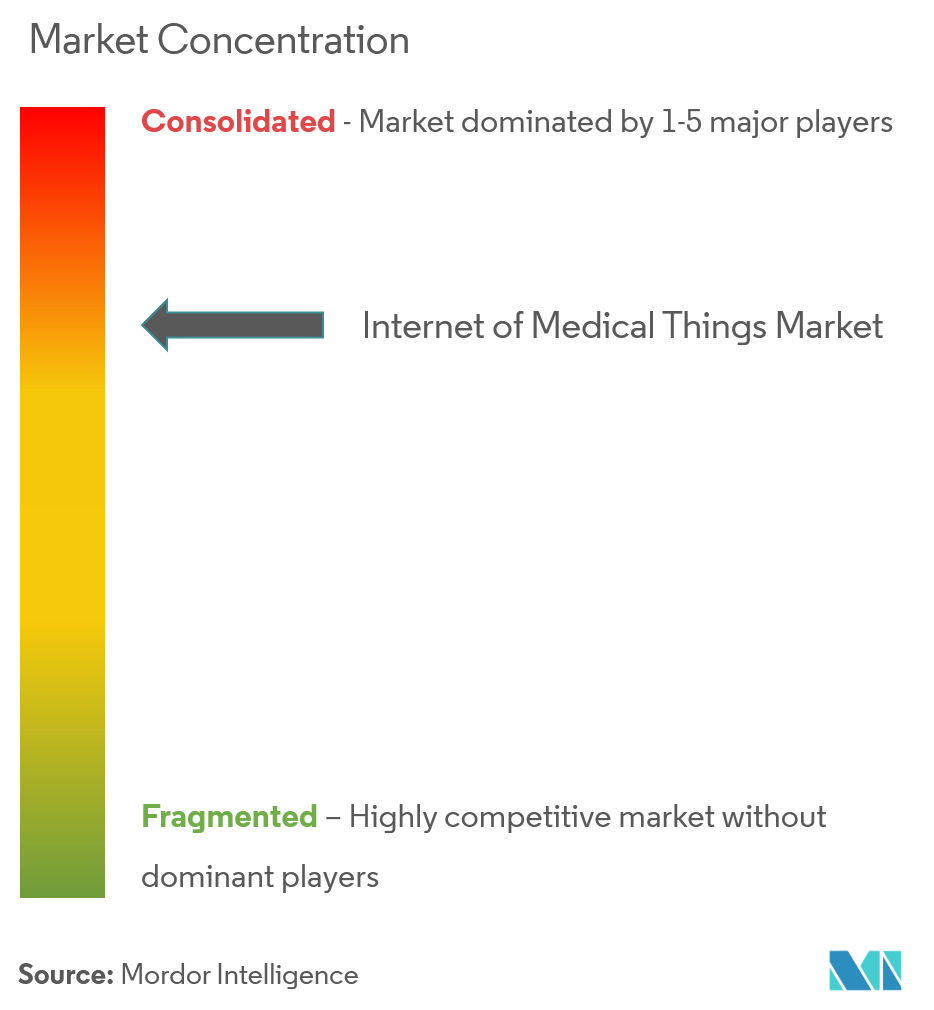

Những người chơi chính hiện đang thống trị thị trường IoT bằng chuyên môn công nghệ của họ và thị trường toàn cầu về IoT dự kiến sẽ được củng cố. GE Healthcare, Koninklijke Philips NV, Medtronic plc, Cisco Systems, Inc., IBM Corporation, Siemens AG, Welch Allyn, Inc., Boston Scientific Corporation, Johnson Johnson Services, Inc., và Biotronik là một số công ty lớn có mặt tại thị trường hiện nay. Tuy nhiên, phần lớn những người chơi này đang tham gia vào các hoạt động phát triển chiến lược mang tính cạnh tranh như hợp tác, triển khai đổi mới và ra mắt sản phẩm mới cũng như mở rộng thị trường để giành được vị trí dẫn đầu thị trường toàn cầu.

Vào tháng 6 năm 2022, PatientBond, nhà cung cấp SaaS gắn kết bệnh nhân dựa trên khoa học tiêu dùng, đã hợp tác với Zyter, Inc., một nền tảng hỗ trợ IoT và sức khỏe kỹ thuật số. Theo các điều khoản của thỏa thuận, Zyter giờ đây sẽ có thể sử dụng thông tin chi tiết về tâm lý người tiêu dùng chăm sóc sức khỏe độc quyền của PatientBond và quy trình làm việc năng động để cải thiện sự tham gia của bệnh nhân thông qua các kế hoạch chăm sóc cá nhân hóa và giao tiếp với bệnh nhân.

Hơn nữa, với sự tích hợp liền mạch với các hệ thống y tế, nhà cung cấp dịch vụ chăm sóc sức khỏe và người trả tiền có thể sử dụng nền tảng chăm sóc sức khỏe kỹ thuật số của Zyter để phân tầng rủi ro dựa trên AI cho bệnh nhân bằng cách sử dụng dữ liệu sinh lý và lâm sàng của bệnh nhân để hiểu rõ hơn và phân tích về sức khỏe, sự tham gia của bệnh nhân và quyền truy cập để có trải nghiệm đa kênh, quản lý sức khỏe cộng đồng để quản lý tình trạng mãn tính bằng cách sử dụng các kế hoạch chăm sóc, lộ trình chăm sóc và đánh giá chăm sóc cũng như đặt hàng và kê đơn các thiết bị để theo dõi liên tục.

Vào tháng 1 năm 2022, Hill Rom đã triển khai các cải tiến về đánh giá thể chất và kỹ thuật số để nâng cao dịch vụ chăm sóc được kết nối. Những cải tiến được tích hợp trong công nghệ PanOptic Plus và MacroView Plus mới là những bước thay đổi hoàn toàn trong nỗ lực giúp cải thiện kết quả của bệnh nhân thông qua khám sức khỏe định kỳ. Những thiết bị này là những công cụ tiên tiến được thiết kế để giúp các bác sĩ lâm sàng chẩn đoán sớm hơn và chính xác hơn về tình trạng tai và mắt, từ đó có thể cung cấp nhiều lựa chọn hơn để điều trị hiệu quả.

Hơn nữa, sau khi ra mắt thành công tại Hoa Kỳ vào tháng 5 năm 2022, những sản phẩm này hiện đã có mặt tại Liên minh Châu Âu, Vương quốc Anh, Trung Đông và Châu Phi. Do các yêu cầu về quy định và đăng ký, ngày ra mắt của từng quốc gia có thể khác nhau. Những thiết bị này sẽ có mặt tại Nhật Bản, Úc, New Zealand, Mexico, Colombia và Brazil vào cuối năm nay.

Healthnet Global, một công ty con của Bệnh viện Apollo, đã ra mắt Automated vào tháng 2 năm 2022. Automated là một hệ thống tự động hóa phòng nội trú cải tiến có thể theo dõi nhịp thở, nhịp tim và các thông số lâm sàng khác của bệnh nhân từ xa.

Vào tháng 2 năm 2022, Zyter Inc., một nền tảng hỗ trợ IoT và sức khỏe kỹ thuật số, và Qualcomm đã hợp tác để phát triển các ứng dụng và bảng điều khiển cho mạng riêng 5G. Mục tiêu của sự hợp tác là giúp hiển thị cách mạng riêng 5G hoạt động bằng cách cung cấp dịch vụ quản lý mạng, giao diện người dùng/bảng điều khiển và ba ứng dụng sẵn sàng sản xuất ban đầu, chẳng hạn như robot di động tự động (AMR), phân tích dựa trên LiDAR và AI -máy ảnh dựa trên.

Hơn nữa, mạng 5G và Wi-Fi công cộng hiện nay thiếu băng thông, độ trễ thấp, tính linh hoạt, khả năng kiểm soát bảo mật và quản lý mạng mà các tổ chức hiện đại yêu cầu, cản trở quá trình chuyển đổi kỹ thuật số của các nhà máy, nhà kho, bệnh viện, sân bay và thậm chí cả khu vực nông thôn. bất kỳ ngành nào đang tìm cách áp dụng các ứng dụng tiên tiến yêu cầu hiệu suất cao hơn, độ trễ thấp hơn, tính linh hoạt cao hơn, bảo mật được cải thiện và các tính năng quản lý mạng ưu việt mà mạng 5G và Wi-Fi công cộng hiện tại không thể cung cấp.

Dẫn đầu thị trường Internet về thiết bị y tế

GE Healthcare

Koninklijke Philips N.V.

Medtronic plc

Cisco Systems, Inc.

IBM Corporation

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường về Internet của những thứ y tế

- Tháng 9 năm 2022 Wipro GE Healthcare ra mắt phòng thí nghiệm cath được hỗ trợ bởi AI có tên Optima IGS320. Nó cải thiện tầm nhìn hình ảnh để tạo điều kiện thông minh và cung cấp dịch vụ chăm sóc sức khỏe chính xác. Chuyển động giàn xã hội cho phép sự linh hoạt trong quá trình phẫu thuật, giảm bớt gánh nặng hơn nữa và tăng sự chú ý của các bác sĩ.

- Tháng 5 năm 2022 Nuance, một bộ phận của Microsoft, đã hợp tác với Học viện Quản lý Y tế (Học viện) để ra mắt AI Collaborative, một nhóm ngành tập trung vào việc thúc đẩy chăm sóc sức khỏe thông qua trí tuệ nhân tạo và học máy. Hợp tác AI tăng tốc đổi mới trong y học chính xác, phát triển thuốc, hỗ trợ quyết định lâm sàng và các trường hợp sử dụng đầy hứa hẹn khác trong toàn bộ hệ sinh thái chăm sóc sức khỏe, đồng thời giải quyết sự mệt mỏi của bác sĩ, sự tham gia của bệnh nhân và khả năng tài chính của hệ thống y tế.

- Tháng 3 năm 2022 Tập đoàn Microsoft công bố những tiến bộ trong công nghệ đám mây dành cho chăm sóc sức khỏe và khoa học đời sống, bao gồm cả tính khả dụng rộng rãi của Dịch vụ dữ liệu sức khỏe Azure và các bản cập nhật cho Microsoft Cloud dành cho chăm sóc sức khỏe. Với việc hoàn tất việc mua lại Nuance Communications gần đây, Microsoft có vị trí đặc biệt để nâng cao khả năng của một tổ chức trong việc giúp đỡ người khác bằng cách tận dụng AI đáng tin cậy để giải quyết những thách thức cấp bách nhất và biến đổi tương lai của ngành chăm sóc sức khỏe cho tất cả mọi người.

Phân khúc ngành công nghiệp Internet của thiết bị y tế

Internet of Medical Things (IoMT), một tập hợp con của công nghệ Internet of Things (IoT), bao gồm các ứng dụng và thiết bị công nghệ thông tin y tế và chăm sóc sức khỏe được kết nối với nhau. Các thiết bị IoMT truyền dữ liệu qua mạng an toàn để kết nối bác sĩ, bệnh nhân và các thiết bị y tế như thiết bị chẩn đoán, thiết bị bệnh viện và công nghệ thiết bị đeo.

IoMT, còn được gọi là IoT chăm sóc sức khỏe, sử dụng tự động hóa, cảm biến và trí thông minh dựa trên máy, tương tự như các thiết bị IoT thông thường, để giảm sự phụ thuộc vào sự can thiệp của con người trong các quy trình chăm sóc sức khỏe định kỳ và hoạt động giám sát định kỳ. IoMT giảm nhu cầu đến văn phòng bác sĩ và bệnh viện không cần thiết bằng cách giúp bệnh nhân và nhà cung cấp khả năng tiếp cận tốt hơn với thông tin sức khỏe của bệnh nhân.

Thị trường Internet vạn vật y tế (IoMT) được phân chia theo Thiết bị (Thiết bị đeo, Thiết bị cố định, Thiết bị cấy ghép), Sản phẩm (Thiết bị theo dõi dấu hiệu quan trọng, Thiết bị tim cấy ghép, Thiết bị hô hấp, Hệ thống hình ảnh), Người dùng cuối (Bệnh viện, Phòng khám), và Địa lý (Bắc Mỹ, Châu Âu, Châu Á Thái Bình Dương, Nam Mỹ, Trung Đông và Châu Phi). Quy mô và dự báo thị trường được cung cấp dưới dạng giá trị (triệu USD) cho tất cả các phân khúc trên.

| Thiết bị đeo được |

| Thiết bị cố định |

| Thiết bị cấy ghép |

| Các loại thiết bị khác |

| Thiết bị theo dõi dấu hiệu quan trọng |

| Thiết bị tim cấy ghép |

| Thiết bị hô hấp |

| Máy gây mê |

| Hệ thống hình ảnh |

| Máy thở |

| Sản phẩm khác |

| Bệnh viện | |

| Phòng khám | |

| Người dùng cuối khác | Nhà dưỡng lão |

| Trung tâm chăm sóc dài hạn | |

| Cài đặt chăm sóc tại nhà |

| Bắc Mỹ |

| Châu Âu |

| Châu á Thái Bình Dương |

| Mỹ La-tinh |

| Trung Đông và Châu Phi |

| Theo loại thiết bị | Thiết bị đeo được | |

| Thiết bị cố định | ||

| Thiết bị cấy ghép | ||

| Các loại thiết bị khác | ||

| Theo loại sản phẩm | Thiết bị theo dõi dấu hiệu quan trọng | |

| Thiết bị tim cấy ghép | ||

| Thiết bị hô hấp | ||

| Máy gây mê | ||

| Hệ thống hình ảnh | ||

| Máy thở | ||

| Sản phẩm khác | ||

| Bởi người dùng cuối | Bệnh viện | |

| Phòng khám | ||

| Người dùng cuối khác | Nhà dưỡng lão | |

| Trung tâm chăm sóc dài hạn | ||

| Cài đặt chăm sóc tại nhà | ||

| Địa lý | Bắc Mỹ | |

| Châu Âu | ||

| Châu á Thái Bình Dương | ||

| Mỹ La-tinh | ||

| Trung Đông và Châu Phi | ||

Câu hỏi thường gặp về nghiên cứu thị trường về Internet của những thứ y tế

Quy mô thị trường Internet vạn vật y tế (IoMT) hiện tại là bao nhiêu?

Thị trường Internet vạn vật y tế (IoMT) dự kiến sẽ đạt tốc độ CAGR là 23,40% trong giai đoạn dự báo (2024-2029)

Ai là người chơi chính trong Thị trường Internet of Medical Things (IoMT)?

GE Healthcare, Koninklijke Philips N.V., Medtronic plc, Cisco Systems, Inc., IBM Corporation là những công ty lớn hoạt động trong thị trường Internet of Medical Things (IoMT).

Khu vực nào phát triển nhanh nhất trong Thị trường Internet of Medical Things (IoMT)?

Châu Á-Thái Bình Dương được ước tính sẽ tăng trưởng với tốc độ CAGR cao nhất trong giai đoạn dự báo (2024-2029).

Khu vực nào có thị phần lớn nhất trong Thị trường Internet of Medical Things (IoMT)?

Năm 2024, Bắc Mỹ chiếm thị phần lớn nhất trong Thị trường Internet of Medical Things (IoMT).

Thị trường Internet of Medical Things (IoMT) này hoạt động trong những năm nào?

Báo cáo đề cập đến quy mô lịch sử thị trường Internet of Medical Things (IoMT) trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô thị trường Internet of Medical Things (IoMT) trong các năm 2024, 2025, 2026 , 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành Internet về thiết bị y tế

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Internet of Medical Things năm 2023, được tạo bởi Mordor Intelligence™ Industry Reports. Phân tích Internet of Medical Things bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.