Phân tích thị trường xây dựng Indonesia

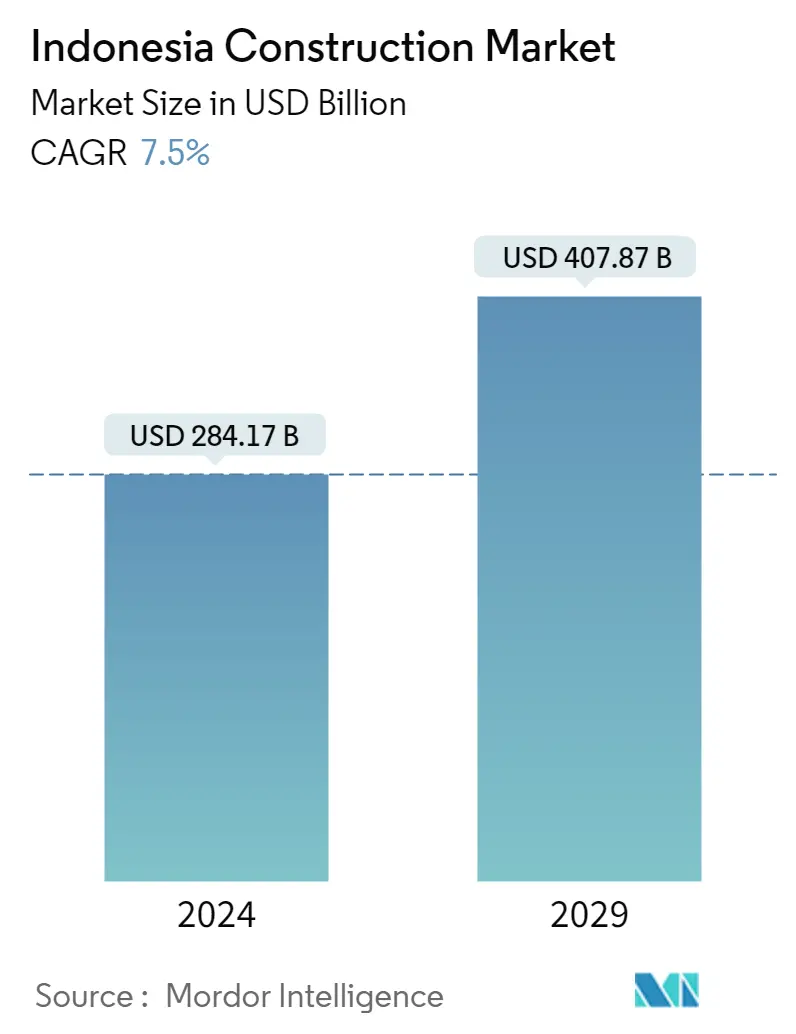

Quy mô Thị trường Xây dựng Indonesia ước tính đạt 284,17 tỷ USD vào năm 2024 và dự kiến sẽ đạt 407,87 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 7,5% trong giai đoạn dự báo (2024-2029).

Trong khi các chuyên gia thị trường tiếp tục kỳ vọng vào sự phục hồi rộng rãi trong lĩnh vực cơ sở hạ tầng của Indonesia từ năm 2022, thì sự gia tăng trở lại của các ca nhiễm COVID-19 trong những tháng gần đây và các hạn chế đi lại tương ứng đã gây ra một số gián đoạn hoạt động. Tuy nhiên, tác động sẽ không nghiêm trọng như năm 2020 hay đối với một số ngành khác, do xây dựng vẫn được xếp vào loại hoạt động thiết yếu và được phép tiếp tục.

Giá trị xây dựng của các dự án xây dựng ước tính đạt 157,47 nghìn tỷ IDR (10,97 tỷ USD) vào năm 2022, nhờ sự tăng trưởng trong lĩnh vực nhà ở và công nghiệp. Xu hướng ở các hạng mục khác như khách sạn, bán lẻ và văn phòng đang bắt đầu cho thấy sự tăng trưởng tích cực so với năm 2021, điều này có thể thúc đẩy thị trường xây dựng trong những năm tới.

Trên thị trường nhà ở, quy mô thị trường căn hộ dự kiến sẽ tăng trong khi nhà đất sẽ giảm nhẹ so với năm 2021. Nhìn chung, quy mô thị trường nhà đất lớn hơn căn hộ. Các ngôi nhà chủ yếu tập trung ở khu vực Greater Jakarta, với các vùng ngoại ô ở Bekasi, Bogor và Tangerang là khu vực chiếm ưu thế. Trong khi đó, căn hộ sẽ chiếm ưu thế ở tỉnh DKI Jakarta. Những phát hiện này chỉ ra rằng nhà đất tiếp tục xu hướng phát triển ở vùng ngoại ô và các căn hộ đang bắt đầu tiến tới phục hồi.

Xu hướng danh mục bán lẻ dự kiến sẽ tăng trưởng vào năm 2022. Việc xây dựng các trung tâm mua sắm dự kiến sẽ tăng nhẹ. Nhà phố và cửa hàng bán lẻ có thể tiếp tục xu hướng tăng vào năm 2022. Bán lẻ ước tính đạt 17,17 nghìn tỷ IDR (1,19 tỷ USD) vào năm 2022.

Các dự án văn phòng cũng cho thấy xu hướng ngày càng tăng, mặc dù chỉ ở mức độ nhẹ. Như vậy, tổng dự án xây dựng vào năm 2022 ước tính đạt 15,14 nghìn tỷ IDR (1,05 tỷ USD). Sự phát triển của các trung tâm dữ liệu có thể tăng thị phần đáng kể vào năm 2022, tức là 4,59 nghìn tỷ IDR (32,02 triệu USD) trong tổng giá trị xây dựng văn phòng.

Ngành này đã bị ảnh hưởng bởi sự chậm trễ trong việc thực hiện dự án và việc tái phân bổ một phần ngân sách của chính phủ cho dịch bệnh Covid-19. Chính phủ đã phân bổ lại 20,4% ngân sách năm 2020 (1,7 tỷ USD) cho các biện pháp cứu trợ COVID-19.

Indonesia là thị trường xây dựng có năng suất và lợi nhuận cao thứ hai ở châu Á, nơi có nhiều dự án xây dựng đang được triển khai trong các lĩnh vực dân cư và phi dân cư. Nhu cầu về bất động sản nhà ở là rất lớn và lĩnh vực bất động sản đang phát triển ở các thành phố lớn trên cả nước. Đầu tư vào các công trình công cộng là điểm mấu chốt trong kế hoạch của chính phủ nhằm cung cấp tài nguyên nước, đường sá và cơ sở hạ tầng định cư cho con người để phát triển lâu dài.

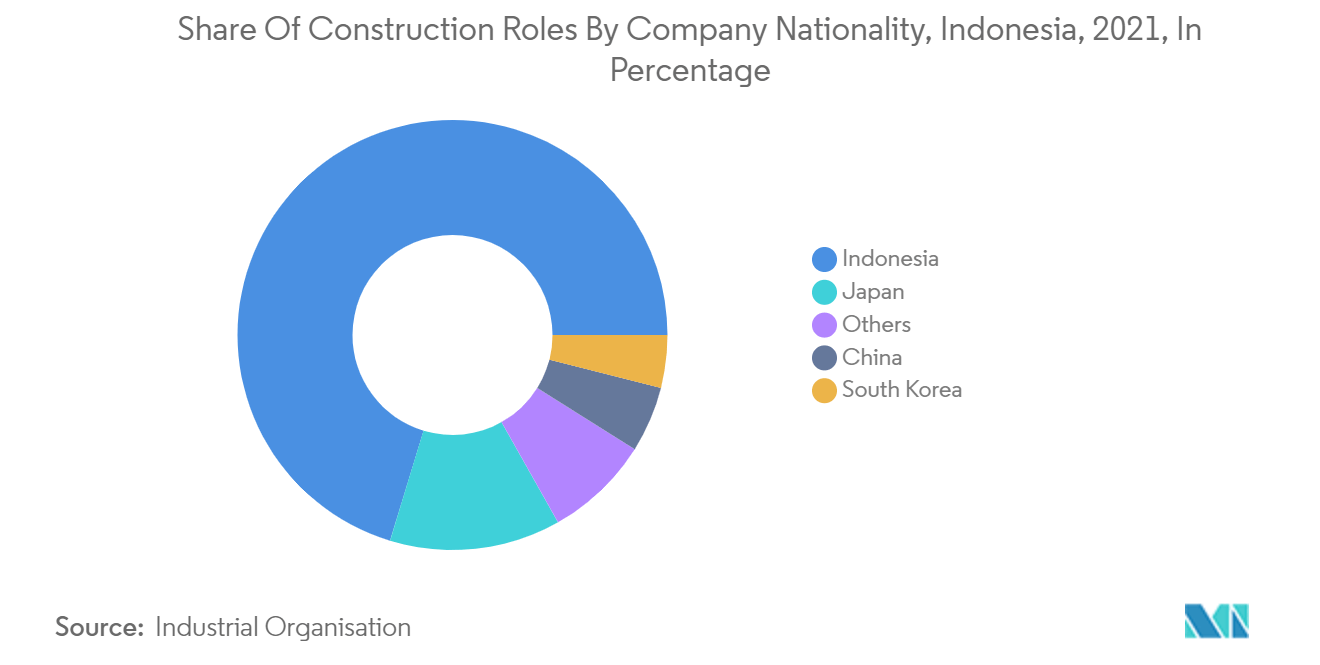

Lập trường dễ tiếp thu của Indonesia đối với Sáng kiến Vành đai và Con đường (BRI) của Trung Quốc sẽ mang lại lợi ích cho ngành xây dựng của nước này trong thập kỷ tới và giúp duy trì tốc độ phát triển nhanh chóng hiện nay. Vốn tư nhân và nước ngoài đóng vai trò quan trọng trong việc thu hẹp khoảng cách về cơ sở hạ tầng ngày càng lớn của đất nước.

Xu hướng thị trường xây dựng Indonesia

Kế hoạch phát triển cơ sở hạ tầng đang phát triển

Dữ liệu trong nửa đầu năm 2021 cho thấy một số dấu hiệu phục hồi, mặc dù với tốc độ thấp hơn nhiều so với kỳ vọng ban đầu. Vẫn còn một bức tranh hỗn hợp trong thời gian còn lại của năm. Kể từ đỉnh điểm vào tháng 7, số vụ việc đã được cải thiện và các hạn chế đã bắt đầu được nới lỏng ở Jakarta và một số vùng của Java. Tuy nhiên, số ca nhiễm vẫn tiếp tục gia tăng bên ngoài những khu vực này.

Chính phủ ban đầu phân bổ một tỷ lệ đáng kể (dưới 50%) ngân sách năm 2021 cho phát triển cơ sở hạ tầng, mặc dù phải đàm phán lại và phân bổ lại kinh phí cho chăm sóc sức khỏe. Như vậy, các dự án trong giai đoạn chuẩn bị xây dựng có thể chịu áp lực nặng nề, đặc biệt là các dự án sử dụng vốn nhà nước, ảnh hưởng đến tăng trưởng những tháng còn lại trong năm.

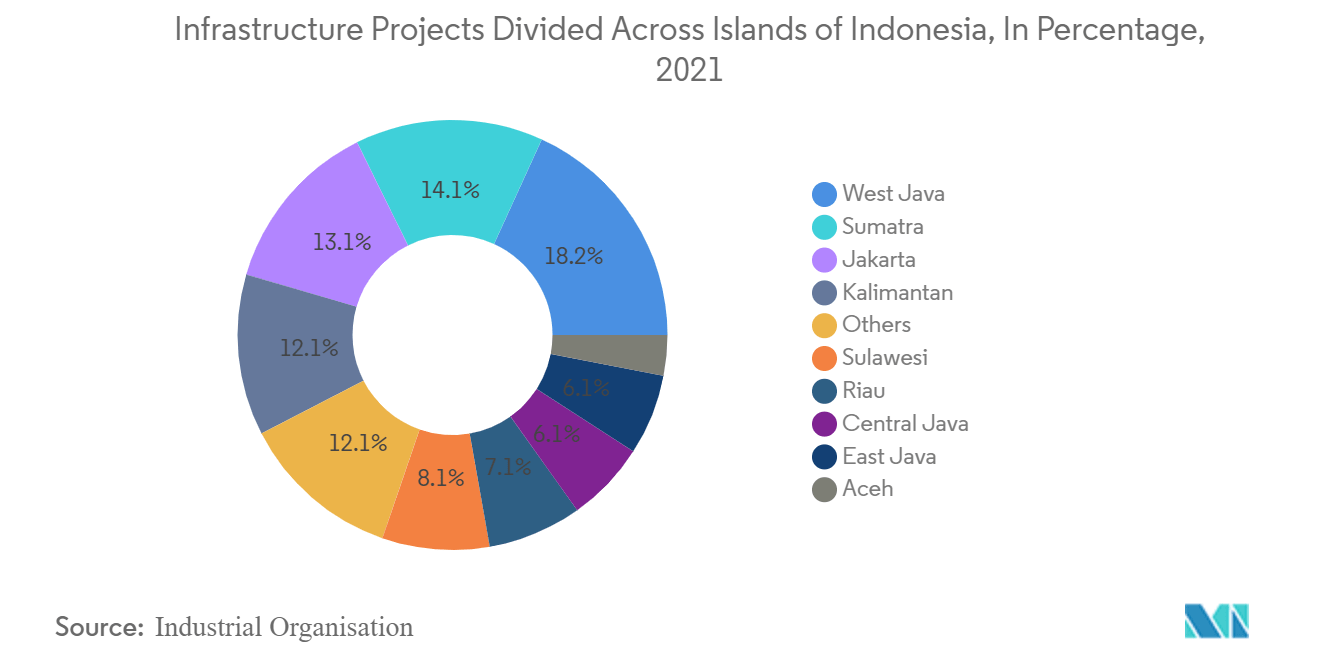

Tăng cường sự tham gia của các doanh nghiệp nhà nước

vai trò được trao cho các doanh nghiệp nhà nước (SOE) Indonesia đã thành lập và các công ty như Wijaya Karya, Adhi Karya Waskita Karya và Pembangunan Perumahan. Các SOE này tham gia vào các dự án cơ sở hạ tầng lớn trên thị trường, chẳng hạn như Cảng nước sâu Patimban ở Tây Java hoặc các công trình liên quan đến Hệ thống vận tải công cộng nhanh Jakarta.

Theo Kế hoạch phát triển trung hạn quốc gia (2020-2024 RPJMN), chính phủ có kế hoạch đầu tư 6 triệu tỷ IDR (412 tỷ USD) vào phát triển các dự án cơ sở hạ tầng giao thông, công nghiệp, năng lượng và nhà ở đến năm 2024. Vào tháng 11 năm 2020, chính phủ đã công bố cung cấp 42,38 nghìn tỷ IDR (2,6 tỷ USD) cho các doanh nghiệp nhà nước (SOE) vào năm 2021 để giúp nâng cao vai trò của họ trong việc hỗ trợ phục hồi kinh tế đất nước bằng cách tạo thêm việc làm và tiến hành các hoạt động kinh doanh.

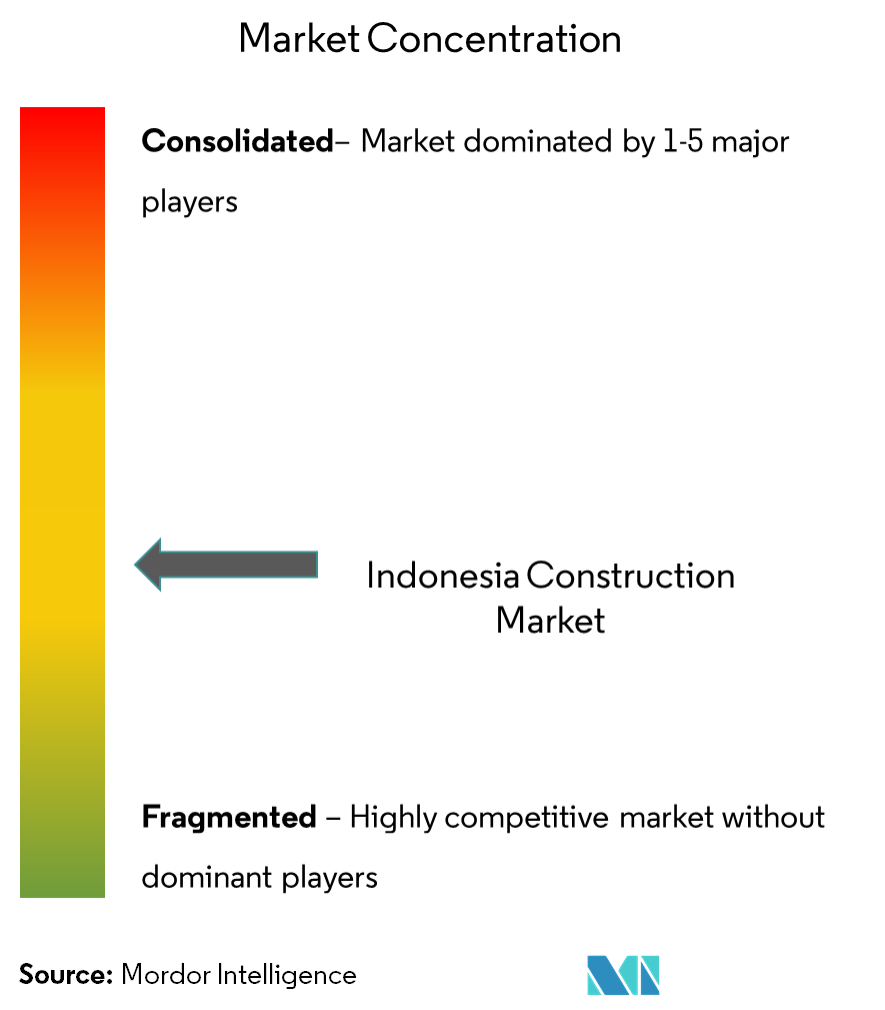

Tổng quan ngành xây dựng Indonesia

Thị trường xây dựng Indonesia ít cạnh tranh hơn với sự hiện diện của các công ty lớn trong nước và quốc tế. Thị trường xây dựng Indonesia mang đến cơ hội tăng trưởng trong giai đoạn dự báo, dự kiến sẽ thúc đẩy cạnh tranh thị trường. Thị trường bị phân mảnh vì nhiều người mới tham gia đang tập trung vào các dự án đóng gói để củng cố vị thế của họ trong số những công ty hàng đầu.

Dẫn đầu thị trường xây dựng Indonesia

Chiyoda Corp.

Wijaya Karya

Toyo Construction Co. Ltd

TBEA Co. Ltd

Hyundai Engineering & Construction Co. Ltd

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường xây dựng Indonesia

- Tháng 1 năm 2022 Tập đoàn Chiyoda (Chiyoda) thông báo đã ký Biên bản ghi nhớ (MOU) với PT Pertamina (Persero) (Pertamina) để cùng nghiên cứu phát triển và ứng dụng công nghệ Thu giữ, Sử dụng và Lưu trữ Carbon (CCUS).

- Tháng 1 năm 2022 Hyundai Engineering thông báo đã trúng thầu dự án LINE Indonesia trị giá 757 triệu USD. Công ty sẽ xây dựng trung tâm xử lý naphtha (NCC) cho tổ hợp LINE, tổ hợp hóa dầu siêu lớn đang được xúc tiến tại khu vực Cilegon cách Jakarta, thủ đô Indonesia 90 km về phía Tây Bắc.

Phân khúc ngành xây dựng Indonesia

Thị trường xây dựng bao gồm nhiều hoạt động bao gồm các dự án xây dựng sắp tới, đang diễn ra và đang phát triển trong các lĩnh vực khác nhau, bao gồm nhưng không giới hạn ở địa kỹ thuật (công trình ngầm) và kiến trúc thượng tầng trong các công trình dân cư, thương mại và công nghiệp, xây dựng cơ sở hạ tầng (như đường sá). , đường sắt và sân bay), và cơ sở hạ tầng liên quan đến sản xuất và truyền tải điện. Thị trường xây dựng Indonesia được phân chia theo lĩnh vực (xây dựng thương mại, dân cư, công nghiệp, cơ sở hạ tầng (giao thông) và xây dựng năng lượng và tiện ích). Báo cáo đưa ra quy mô thị trường và dự báo giá trị thị trường xây dựng Indonesia (tỷ USD).

| Xây dựng thương mại |

| Xây dựng khu dân cư |

| Xây dựng công nghiệp |

| Xây dựng cơ sở hạ tầng (Giao thông) |

| Xây dựng năng lượng và tiện ích |

| Theo ngành | Xây dựng thương mại |

| Xây dựng khu dân cư | |

| Xây dựng công nghiệp | |

| Xây dựng cơ sở hạ tầng (Giao thông) | |

| Xây dựng năng lượng và tiện ích |

Câu hỏi thường gặp về nghiên cứu thị trường xây dựng Indonesia

Thị trường xây dựng Indonesia lớn như thế nào?

Quy mô Thị trường Xây dựng Indonesia dự kiến sẽ đạt 284,17 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 7,5% để đạt 407,87 tỷ USD vào năm 2029.

Quy mô thị trường xây dựng Indonesia hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường Xây dựng Indonesia dự kiến sẽ đạt 284,17 tỷ USD.

Ai là người chơi chính trong thị trường xây dựng Indonesia?

Chiyoda Corp., Wijaya Karya, Toyo Construction Co. Ltd, TBEA Co. Ltd, Hyundai Engineering & Construction Co. Ltd là những công ty lớn hoạt động tại Thị trường Xây dựng Indonesia.

Thị trường Xây dựng Indonesia này diễn ra trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Vào năm 2023, quy mô Thị trường Xây dựng Indonesia ước tính đạt 264,34 tỷ USD. Báo cáo đề cập đến quy mô thị trường lịch sử của Thị trường Xây dựng Indonesia trong các năm 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Xây dựng Indonesia trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành xây dựng Indonesia

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Thị trường Xây dựng Indonesia năm 2024 do Mordor Intelligence™ Industry Report tạo ra. Phân tích Xây dựng của Indonesia bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.

.webp)