Phân tích thị trường Hexamethylenediamine

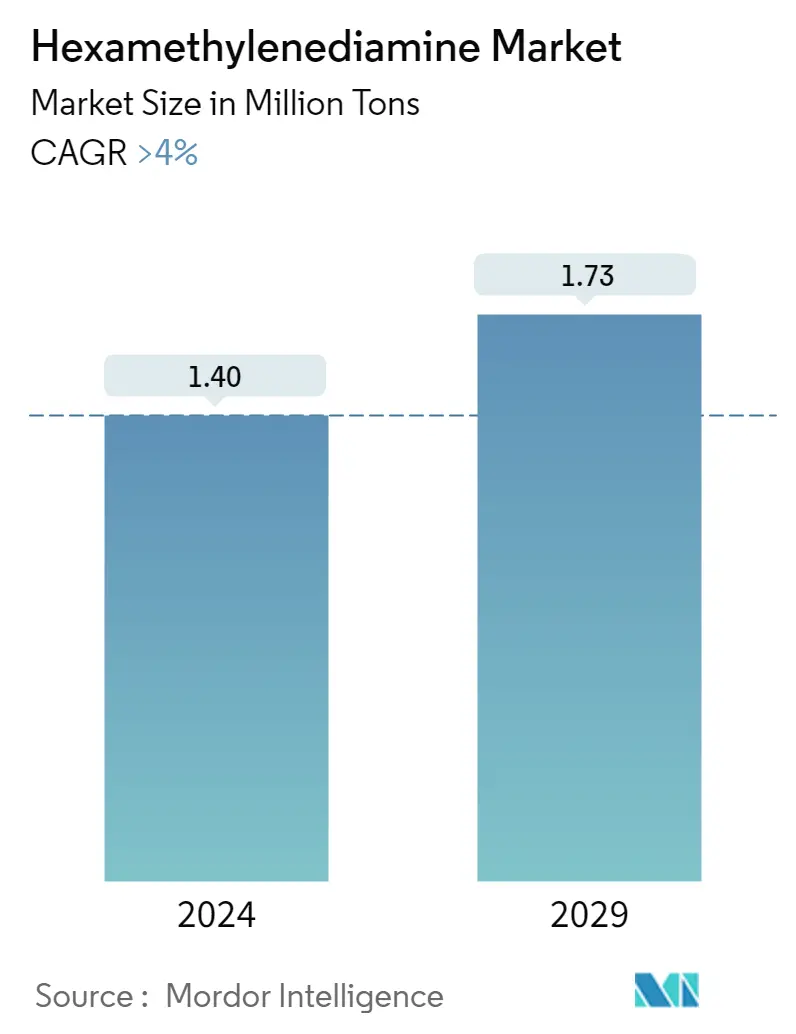

Quy mô thị trường Hexamethylenediamine ước tính là 1,40 triệu tấn vào năm 2024 và dự kiến sẽ đạt 1,73 triệu tấn vào năm 2029, tăng trưởng với tốc độ CAGR lớn hơn 4% trong giai đoạn dự báo (2024-2029).

Đại dịch COVID-19 đã ảnh hưởng tiêu cực đến thị trường hexamethylenediamine. Việc đóng cửa toàn quốc ở một số quốc gia và tình trạng thiếu lao động do các biện pháp giãn cách xã hội đã dẫn đến việc các cơ sở sản xuất ô tô phải đóng cửa, ảnh hưởng đến thị trường hexamethylenediamine. Tuy nhiên, sau đại dịch COVID, thị trường hexamethylenediamine đã phục hồi tốt do nhu cầu ngày càng tăng từ ngành dệt may và ô tô cho người dùng cuối.

- Việc tiêu thụ nhựa Nylon 66 ngày càng tăng và nhu cầu về hexamethylenediamine ngày càng tăng trong ngành công nghiệp ô tô và dệt may dự kiến sẽ thúc đẩy thị trường cho Hexamethylenediamine.

- Việc sử dụng dầu thầu dầu làm nguyên liệu thô thay thế cho quy trình sản xuất nylon dự kiến sẽ cản trở sự tăng trưởng của thị trường.

- Nhu cầu ngày càng tăng đối với các sản phẩm hexamethylenediamine dựa trên sinh học dự kiến sẽ tạo cơ hội cho thị trường trong giai đoạn dự báo.

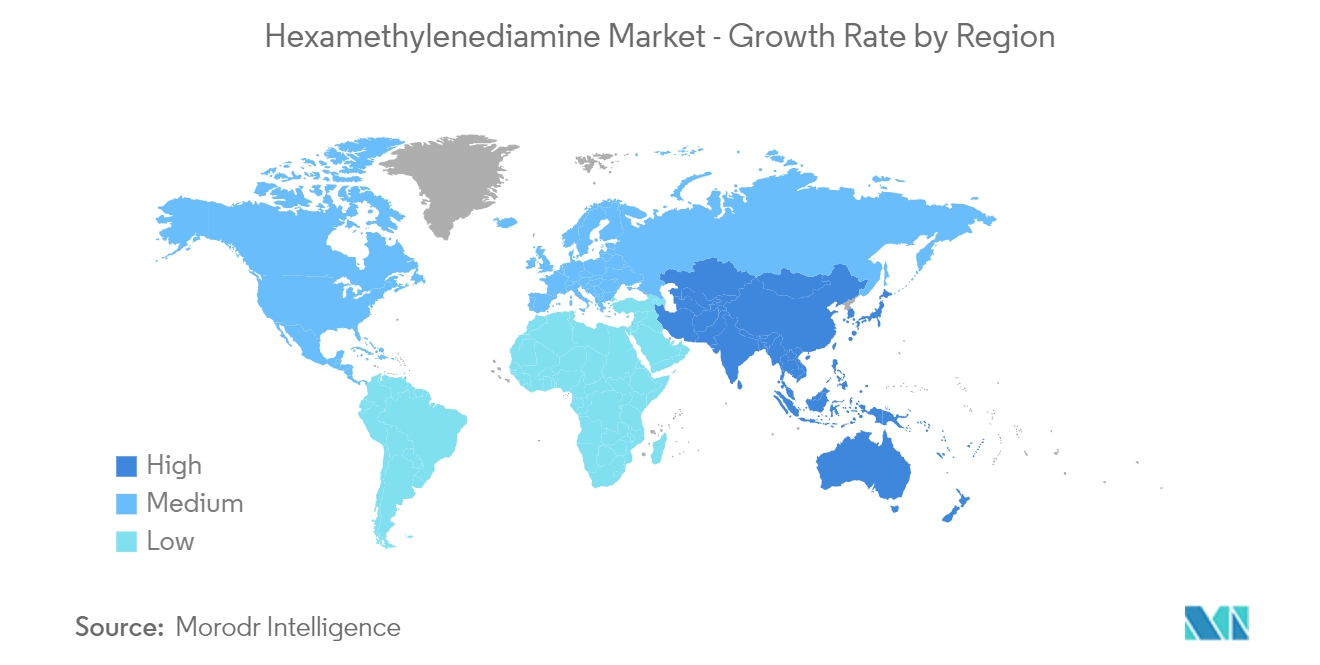

- Khu vực Châu Á - Thái Bình Dương dự kiến sẽ thống trị thị trường do nhu cầu về hexamethylenediamine ngày càng tăng từ các ngành công nghiệp dệt may và ô tô cho người dùng cuối.

Xu hướng thị trường Hexamethylenediamine

Ngành dệt may dành cho người dùng cuối chiếm lĩnh thị trường

- Một lượng lớn hexamethylenediamine được sản xuất được tiêu thụ để sản xuất nylon 66. Nylon 66 được tạo thành từ hai monome, mỗi monome chứa sáu nguyên tử carbon, hexamethylenediamine và axit adipic. Nylon 66 được sử dụng rộng rãi trong ngành dệt may.

- Nylon 66 được sử dụng để sản xuất chất liệu vải có độ bền và khả năng chống rách tốt hơn. Các loại vải làm từ nylon được sử dụng cho nhiều ứng dụng khác nhau và gia cố cho hàng dệt thiết bị ngoài trời.

- Châu Á-Thái Bình Dương và Châu Âu là những thị trường dệt may lớn nhất trên toàn cầu. Theo Ủy ban Châu Âu, hệ sinh thái dệt may của EU tạo ra giá trị và mở ra cơ hội đầu tư và đổi mới. Dệt may (TC) là một trong những ngành công nghiệp lớn nhất và đa dạng nhất châu Âu, với lực lượng lao động 1,5 triệu người.

- Theo Apparel Resources, năm 2022, thị trường dệt may ở Liên minh Châu Âu đạt doanh thu 200 tỷ EUR (217 tỷ USD). Nó được dự kiến sẽ tăng thêm trong những năm tới. Do đó, thị trường ngày càng tăng của các sản phẩm dệt may dự kiến sẽ thúc đẩy nhu cầu về hexamethylenediamine trong khu vực.

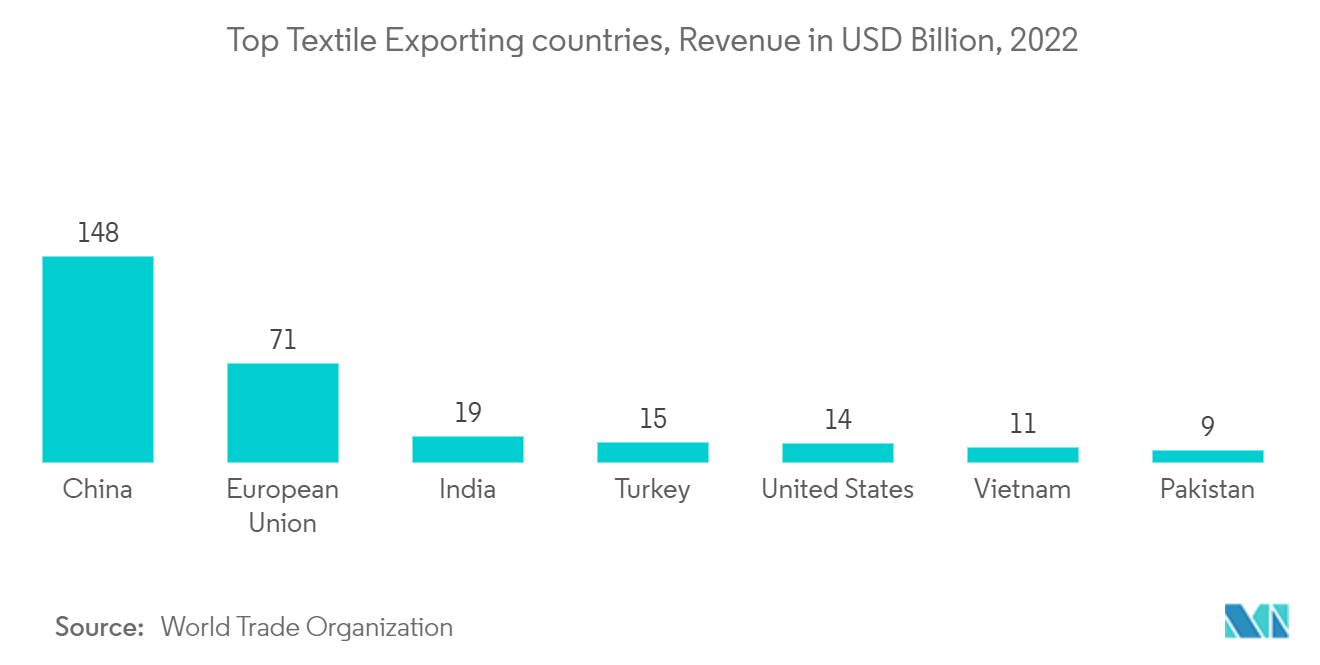

- Tương tự, theo Tổ chức Thương mại Thế giới, năm 2022, Trung Quốc là nước xuất khẩu dệt may đứng đầu toàn cầu, với giá trị xấp xỉ 148 tỷ USD. Tương tự, Liên minh châu Âu đứng ở vị trí thứ hai với giá trị xuất khẩu khoảng 71 tỷ USD. Giá trị xuất khẩu hàng dệt may dự kiến sẽ tiếp tục tăng trong những năm tới, qua đó thúc đẩy thị trường được nghiên cứu hiện tại.

- Ví dụ, ở Ấn Độ, với sự gia tăng đầu tư trực tiếp nước ngoài (FDI) vào ngành dệt may từ thập kỷ qua, sản lượng dệt may ngày càng tăng, do đó dẫn đến việc sử dụng keo dán gia tăng. Theo Tổ chức Công bằng Thương hiệu Ấn Độ, ngành dệt may của Ấn Độ dự kiến sẽ đạt 190 tỷ USD vào năm 2025-26.

- Do đó, phân khúc ngành dệt may dành cho người dùng cuối sẽ thống trị thị trường hexamethylenediamine trong giai đoạn dự báo.

Châu Á - Thái Bình Dương để thống trị thị trường

- Khu vực Châu Á - Thái Bình Dương dự kiến sẽ thống trị thị trường hexamethylenediamine do nhu cầu ngày càng tăng từ các ngành công nghiệp dệt may, ô tô và nhựa của người dùng cuối.

- Việc sử dụng sợi nylon ngày càng tăng trong ngành dệt may dự kiến sẽ thúc đẩy thị trường hexamethylenediamine trong khu vực trong những năm tới. Châu Á-Thái Bình Dương dự kiến sẽ thống trị thị trường toàn cầu nhờ ngành dệt may phát triển cao ở Trung Quốc, cùng với sự đầu tư liên tục vào lĩnh vực ô tô.

- Trung Quốc và Bangladesh là những thị trường dệt may lớn nhất trong khu vực. Theo Cục Thống kê Quốc gia Trung Quốc, khối lượng sản xuất dệt may ở Trung Quốc chiếm 38,2 tỷ mét vào năm 2022, so với 23,5 tỷ mét cùng kỳ năm trước. Do đó, sự gia tăng khối lượng sản xuất hàng dệt may dự kiến sẽ thúc đẩy thị trường được nghiên cứu hiện tại.

- Bangladesh là thị trường dệt may lớn thứ hai trong khu vực. Theo Tạp chí Thống kê Thương mại Thế giới năm 2023, nước này đã xuất khẩu hàng dệt may trị giá 45 tỷ USD vào năm 2022. Thị phần của nước này trong xuất khẩu quần áo toàn cầu đã tăng lên 7,9% vào năm 2022, so với mức 6,4% đã đăng ký vào năm trước. Do đó, sự tăng trưởng của thị trường dệt may sẽ thúc đẩy thị trường hexamethylenediamine trong nước.

- Việc tập trung vào việc giảm trọng lượng xe để tiết kiệm nhiên liệu hơn và giảm lượng khí thải sẽ làm tăng nhu cầu về nhựa nylon tổng hợp nhẹ trong các bộ phận dưới mui xe ô tô. Trung Quốc là nhà sản xuất ô tô lớn nhất trong khu vực. Theo OICA (Tổ chức Internationale des Constructeurs d'Automobiles), sản lượng ô tô tại Trung Quốc đạt tổng cộng 27,02 triệu chiếc vào năm 2022, tăng 3% so với cùng kỳ năm trước.

- Tương tự, Ấn Độ đã trở thành nhà sản xuất ô tô lớn thứ hai trong khu vực. Theo OICA, tổng sản lượng ô tô đạt 5,45 triệu chiếc vào năm 2022, cho thấy mức tăng trưởng 24% so với 4,39 triệu chiếc được đăng ký vào năm 2021.

- Hơn nữa, để đáp ứng nhu cầu ngày càng tăng ở Ấn Độ, nhiều nhà sản xuất đã công bố kế hoạch mở rộng nhằm tăng năng lực sản xuất ô tô trong nước. Chẳng hạn, vào tháng 1 năm 2023, MG Motor India tuyên bố đầu tư 100 triệu USD để mở rộng công suất và đạt mức tăng trưởng 70% vào cuối năm 2023. Do đó, sản lượng xe ô tô dự kiến sẽ thúc đẩy thị trường sợi nylon, từ đó thúc đẩy thị trường được nghiên cứu hiện tại.

- Nhìn chung, sự tăng trưởng trong các ngành công nghiệp như dệt may và ô tô cho người dùng cuối có thể sẽ thúc đẩy thị trường hexamethylenediamine trong khu vực trong giai đoạn dự báo.

Tổng quan về ngành Hexamethylenediamine

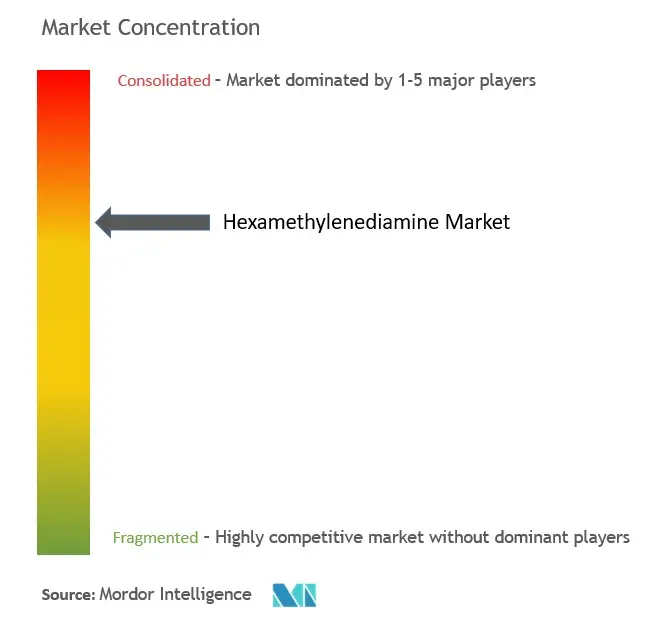

Thị trường hexamethylenediamine được củng cố một phần về bản chất. Một số công ty lớn trên thị trường (không theo bất kỳ thứ tự cụ thể nào) bao gồm BASF SE, Asahi Kasei Corporation, Evonik Industries AG, TORAY INDUSTRIES INC., và INVISTA, cùng nhiều công ty khác.

Dẫn đầu thị trường Hexamethylenediamine

BASF SE

Asahi Kasei Corporation

Evonik Industries AG

TORAY INDUSTRIES INC

INVISTA

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường Hexamethylenediamine

- Tháng 3 năm 2022 Tập đoàn Asahi Kasei công bố quan hệ đối tác chiến lược với Genomatica Inc. để thương mại hóa nylon 6,6 tái tạo được làm từ khối xây dựng hexamethylenediamine dựa trên sinh học của Genomatica. Sự hợp tác này sẽ giúp Tập đoàn Asahi Kasei tăng cường hơn nữa thị trường hexamethylenediamine.

- Tháng 1 năm 2022 BASF SE công bố kế hoạch xây dựng nhà máy hexamethylene diamine mới ở Chlaampe, Pháp. Nhà máy mới dự kiến sẽ nâng công suất sản xuất Hexamethylenediamine hàng năm của BASF lên 260.000 tấn. Việc sản xuất hexamethylenediamine dự kiến sẽ bắt đầu vào năm 2024.

Phân khúc ngành Hexamethylenediamine

Hexamethylenediamine là một hợp chất hữu cơ bao gồm chuỗi hydrocarbon hexamethylene kết thúc bằng các nhóm chức amin. Nó được sử dụng trong tổng hợp hữu cơ và trùng hợp các hợp chất phân tử cao. Hexamethylenediamine được sử dụng rộng rãi trong sản xuất polyamit, chẳng hạn như nylon 66, nylon 610, v.v. Nó cũng được sử dụng làm nhựa urê-formaldehyde, chất đóng rắn nhựa epoxy và chất liên kết ngang hữu cơ.

Thị trường hexamethylenediamine được phân chia theo ứng dụng, ngành người dùng cuối và địa lý. Theo ứng dụng, thị trường được phân chia thành sản xuất nylon, chất trung gian cho lớp phủ, chất diệt khuẩn và các ứng dụng khác (chất đóng rắn, chất bôi trơn, v.v.). Theo ngành công nghiệp của người dùng cuối, thị trường được phân chia thành các ngành dệt may, nhựa, ô tô và các ngành công nghiệp dành cho người dùng cuối khác (sơn và chất phủ, hóa dầu, v.v.). Báo cáo cũng đề cập đến quy mô thị trường và dự báo về hexamethylenediamine ở 15 quốc gia trên các khu vực chính. Quy mô và dự báo thị trường của mỗi phân khúc đều dựa trên khối lượng (tấn).

| Sản xuất nylon |

| Chất trung gian cho lớp phủ |

| Thuốc diệt khuẩn |

| Các ứng dụng khác (Chất bảo dưỡng, chất bôi trơn, v.v.) |

| Dệt may |

| Nhựa |

| ô tô |

| Các ngành công nghiệp dành cho người dùng cuối khác (Sơn và chất phủ, Hóa dầu, v.v.) |

| Châu á Thái Bình Dương | Trung Quốc |

| Ấn Độ | |

| Nhật Bản | |

| Hàn Quốc | |

| Phần còn lại của Châu Á-Thái Bình Dương | |

| Bắc Mỹ | Hoa Kỳ |

| Canada | |

| México | |

| Châu Âu | nước Đức |

| Vương quốc Anh | |

| Nước Ý | |

| Pháp | |

| Phần còn lại của châu Âu | |

| Nam Mỹ | Brazil |

| Argentina | |

| Phần còn lại của Nam Mỹ | |

| Trung Đông và Châu Phi | Ả Rập Saudi |

| Nam Phi | |

| Phần còn lại của Trung Đông và Châu Phi |

| Ứng dụng | Sản xuất nylon | |

| Chất trung gian cho lớp phủ | ||

| Thuốc diệt khuẩn | ||

| Các ứng dụng khác (Chất bảo dưỡng, chất bôi trơn, v.v.) | ||

| Công nghiệp người dùng cuối | Dệt may | |

| Nhựa | ||

| ô tô | ||

| Các ngành công nghiệp dành cho người dùng cuối khác (Sơn và chất phủ, Hóa dầu, v.v.) | ||

| Địa lý | Châu á Thái Bình Dương | Trung Quốc |

| Ấn Độ | ||

| Nhật Bản | ||

| Hàn Quốc | ||

| Phần còn lại của Châu Á-Thái Bình Dương | ||

| Bắc Mỹ | Hoa Kỳ | |

| Canada | ||

| México | ||

| Châu Âu | nước Đức | |

| Vương quốc Anh | ||

| Nước Ý | ||

| Pháp | ||

| Phần còn lại của châu Âu | ||

| Nam Mỹ | Brazil | |

| Argentina | ||

| Phần còn lại của Nam Mỹ | ||

| Trung Đông và Châu Phi | Ả Rập Saudi | |

| Nam Phi | ||

| Phần còn lại của Trung Đông và Châu Phi | ||

Câu hỏi thường gặp về nghiên cứu thị trường Hexamethylenediamine

Thị trường Hexamethylenediamine lớn đến mức nào?

Quy mô thị trường Hexamethylenediamine dự kiến sẽ đạt 1,40 triệu tấn vào năm 2024 và tăng trưởng với tốc độ CAGR lớn hơn 4% để đạt 1,73 triệu tấn vào năm 2029.

Quy mô thị trường Hexamethylenediamine hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường Hexamethylenediamine dự kiến sẽ đạt 1,40 triệu tấn.

Ai là người chơi chính trong thị trường Hexamethylenediamine?

BASF SE, Asahi Kasei Corporation, Evonik Industries AG, TORAY INDUSTRIES INC, INVISTA là những công ty lớn hoạt động trên thị trường Hexamethylenediamine.

Khu vực nào phát triển nhanh nhất trong Thị trường Hexamethylenediamine?

Châu Á Thái Bình Dương được ước tính sẽ tăng trưởng với tốc độ CAGR cao nhất trong giai đoạn dự báo (2024-2029).

Khu vực nào có thị phần lớn nhất trong thị trường Hexamethylenediamine?

Vào năm 2024, Châu Á Thái Bình Dương chiếm thị phần lớn nhất trên Thị trường Hexamethylenediamine.

Thị trường Hexamethylenediamine này hoạt động trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Vào năm 2023, quy mô Thị trường Hexamethylenediamine ước tính là 1,35 triệu tấn. Báo cáo đề cập đến quy mô thị trường lịch sử của Thị trường Hexamethylenediamine trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Hexamethylenediamine trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành Hexamethylenediamine

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Hexamethylenediamine năm 2024 do Mordor Intelligence™ Industry Report tạo ra. Phân tích hexamethylenediamine bao gồm triển vọng dự báo thị trường từ năm 2024 đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.