Phân tích thị trường thiết bị y tế có thể đeo được

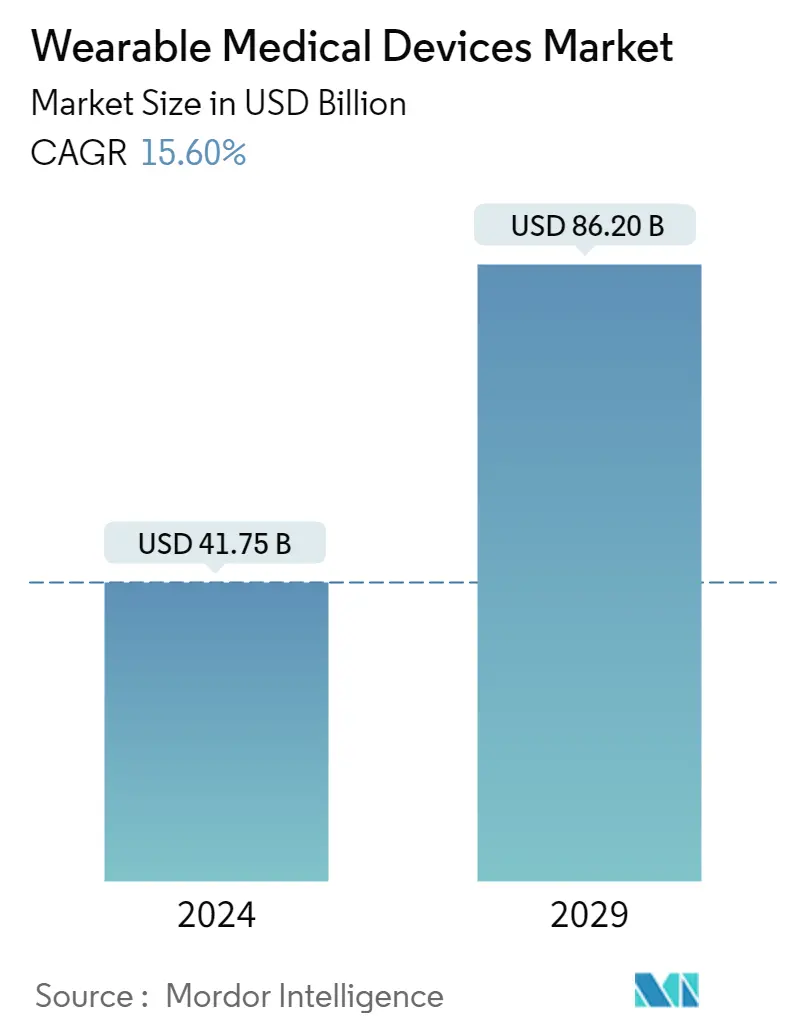

Quy mô Thị trường Thiết bị Y tế Thiết bị Đeo ước tính đạt 41,75 tỷ USD vào năm 2024 và dự kiến sẽ đạt 86,20 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 15,60% trong giai đoạn dự báo (2024-2029).

Thiết bị đeo đóng vai trò quan trọng trong việc dự đoán một số rối loạn nhất định bằng cách tích hợp các dấu hiệu sinh tồn thiết yếu với triệu chứng lâm sàng. Do đó, việc sử dụng các thiết bị đeo được trong nỗ lực chống lại Covid-19 đã được tăng cường. Nghiên cứu gần đây đã mở rộng về việc liệu dữ liệu rộng rãi mà thiết bị đeo thu thập được có thể dự đoán sự tấn công của vi-rút hay không.

Ví dụ theo một nghiên cứu được công bố trên NCBI vào tháng 7 năm 2022, 22 loại thiết bị công nghệ có thể đeo khác nhau, chẳng hạn như đồng hồ thông minh hoặc thiết bị theo dõi thể dục, thiết bị y tế, v.v., được sử dụng để xác định tình trạng lây nhiễm COVID-19. Việc áp dụng rộng rãi các thiết bị y tế có thể đeo trong thời kỳ đại dịch được kỳ vọng sẽ thúc đẩy tăng trưởng thị trường. Hơn nữa, sau đại dịch, thị trường dự kiến sẽ tăng trưởng nhanh chóng do sự gia tăng sử dụng các thiết bị đeo được để theo dõi các chỉ số sức khỏe quan trọng.

Thị trường thiết bị y tế có thể đeo đang phát triển với tốc độ nhanh hơn nhờ những đổi mới và tiến bộ công nghệ ngày càng tăng, vì chúng có thể cải thiện lối sống của dân chúng nói chung cũng như dân số bệnh nhân. Công nghệ thiết bị đeo cung cấp một chế độ thuận tiện để theo dõi các triệu chứng sinh lý, bao gồm vô số giải pháp y tế. Những thiết bị này không chỉ dễ sử dụng cho người tiêu dùng mà còn cung cấp dữ liệu thời gian thực để bác sĩ phân tích. Từ khả năng EKG của Apple Watch đến hệ thống theo dõi glucose liên tục mới, các công nghệ y tế thiết bị đeo có nhiều ứng dụng tiềm năng trong ngành chăm sóc sức khỏe.

Sự gia tăng trong việc tung ra các thiết bị đeo được của những người chơi chính trên thị trường dự kiến sẽ thúc đẩy tăng trưởng thị trường do sự gia tăng áp dụng các thiết bị như vậy để theo dõi các chỉ số sức khỏe quan trọng. Ví dụ vào tháng 8 năm 2022, GOQii đã ra mắt các thiết bị Smart Vital Ultra và GOQii Stream nhắm đến thanh niên và thanh thiếu niên. Hai sản phẩm này giúp người tiêu dùng có thể theo dõi sức sống của mình một cách dễ dàng.

Ngoài ra, việc các công ty gây quỹ để áp dụng các công nghệ tiên tiến như triển khai công nghệ trí tuệ nhân tạo (AI) trong thiết bị đeo để đo các dấu hiệu quan trọng được dự đoán sẽ thúc đẩy tăng trưởng thị trường trong giai đoạn dự báo do sự gia tăng áp dụng sản phẩm công nghệ tiên tiến. Ví dụ vào tháng 2 năm 2022, Respira Labs đã kết thúc vòng tài trợ trị giá 2,8 triệu USD để tiếp tục phát triển và sản xuất thiết bị đeo ở ngực sử dụng cộng hưởng âm thanh để đánh giá chức năng phổi và xác định những thay đổi về thể tích không khí trong phổi, điều này đặc biệt quan trọng đối với COPD, COVID-19 và bệnh nhân hen suyễn.

Tuy nhiên, các yếu tố như thiếu nhận thức về sự sẵn có của một số thiết bị đeo được ở các nước đang phát triển và kém phát triển cũng như giá thành cao của thiết bị đeo được là một trong những thách thức lớn đối với triển vọng tăng trưởng của thị trường.

Xu hướng thị trường thiết bị y tế có thể đeo được

Theo dõi bệnh nhân từ xa dự kiến sẽ có tốc độ tăng trưởng nhanh nhất trong giai đoạn dự báo

Việc triển khai Giám sát bệnh nhân từ xa (RPM) có thể cải thiện việc quản lý các rối loạn mãn tính bằng cách đo các chỉ số nguy cơ quan trọng, chẳng hạn như huyết áp và đường huyết. RPM có một số lợi thế cho bệnh viện và người dùng cuối, chẳng hạn như giảm thời gian nằm viện kéo dài, chi phí chăm sóc sức khỏe thấp và ít cuộc hẹn với bác sĩ hơn. Điều này cũng có thể giúp giảm chi phí liên quan đến việc điều trị các rối loạn mãn tính.

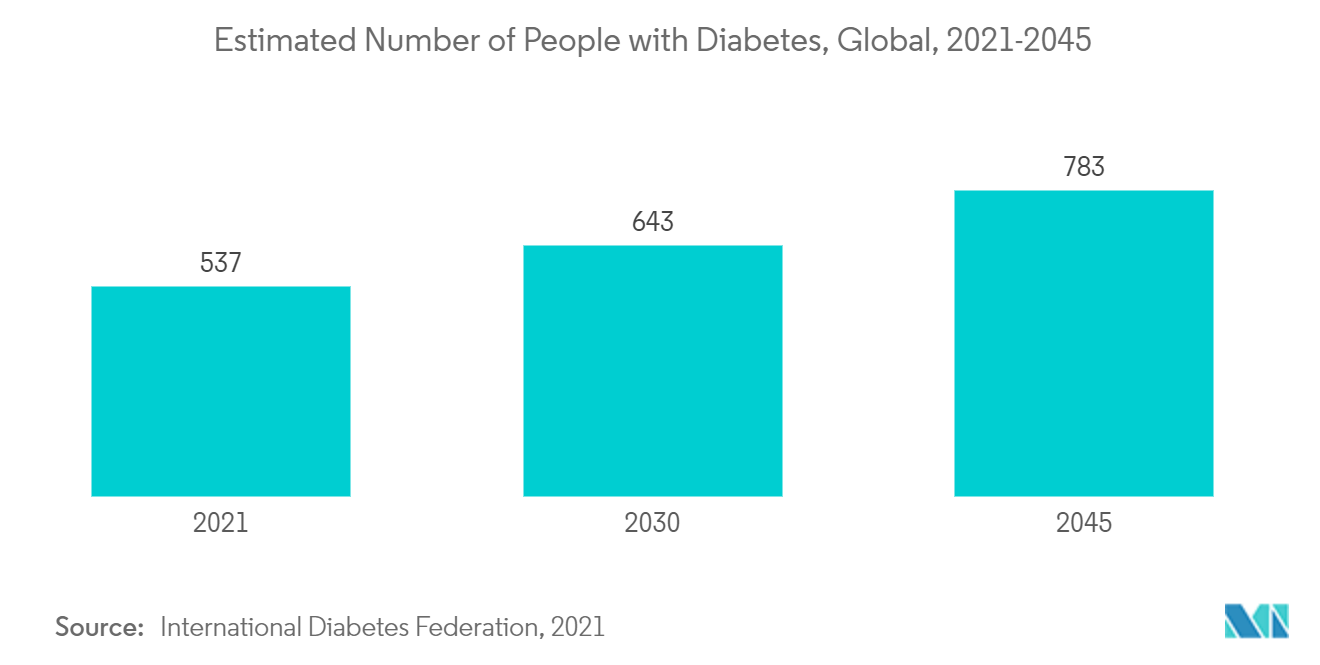

Sự gia tăng số lượng người mắc chứng rối loạn mãn tính và dân số già ngày càng tăng là những yếu tố chính thúc đẩy sự phát triển của các dịch vụ RPM trên toàn cầu. Theo Tổ chức Tim mạch Anh, tính đến tháng 8 năm 2022, ở Anh hiện có 7,6 triệu người đang sống chung với các bệnh về tim và tuần hoàn. Tuy nhiên, khi dân số già đi và mở rộng cũng như tỷ lệ sống sót sau các biến cố về tim và tuần hoàn được cải thiện, những con số này có thể tiếp tục tăng. Tỷ lệ mắc bệnh mãn tính cao như vậy ở các nước phát triển được dự đoán sẽ làm tăng thêm nhu cầu về các thiết bị theo dõi bệnh nhân từ xa, thúc đẩy sự tăng trưởng của phân khúc này.

Hơn nữa, sự gia tăng các sáng kiến từ các công ty chủ chốt trên thị trường nhằm tung ra các thiết bị theo dõi bệnh nhân từ xa cải tiến của họ trên thị trường được dự đoán sẽ thúc đẩy tăng trưởng thị trường của phân khúc này hơn nữa. Ví dụ vào tháng 3 năm 2022, BioIntelliSence đã ra mắt thiết bị đeo có thể sạc lại BioButton cấp y tế để chăm sóc bệnh nhân từ xa. Thiết bị này cho phép theo dõi liên tục nhiều thông số trên hơn 20 dấu hiệu sinh tồn và sinh trắc học sinh lý.

Do đó, nhờ các yếu tố nêu trên, phân khúc này dự kiến sẽ tăng trưởng trong giai đoạn dự báo.

Bắc Mỹ nắm giữ thị phần đáng kể và dự kiến sẽ duy trì sự thống trị của mình trong giai đoạn dự báo

Bắc Mỹ dự kiến sẽ chiếm một thị phần đáng kể trong thị trường thiết bị y tế có thể đeo nói chung, trong đó Hoa Kỳ đang nổi lên là nước đóng góp chính cho thị trường.

Hoa Kỳ chiếm thị phần lớn nhất trong thị trường thiết bị y tế có thể đeo do tỷ lệ mắc các bệnh liên quan đến tim mạch và lối sống cao cũng như việc áp dụng công nghệ y tế có thể đeo ngày càng tăng, cùng với chi phí y tế bình quân đầu người cao. Ngoài ra, chỗ đứng vững chắc của các công ty lớn như Garmin Ltd, Fitbit Inc. và Biotelemetry Inc. đều tập trung ở Hoa Kỳ và đang đầu tư vào nghiên cứu và phát triển các thiết bị đeo cải tiến.

Các mối quan hệ hợp tác ngày càng tăng trong việc phân phối các thiết bị y tế có thể đeo ở Hoa Kỳ dự kiến sẽ thúc đẩy sự tăng trưởng của thị trường này ở khu vực này do sự gia tăng trong việc áp dụng. Ví dụ vào tháng 4 năm 2022, Medtronic plc đã ký kết quan hệ đối tác chiến lược với BioIntelliSense cho bệnh viện độc quyền của Hoa Kỳ và quyền phân phối từ bệnh viện đến nhà sau cấp tính trong 30 ngày đối với thiết bị đeo đa thông số BioButton để theo dõi kết nối liên tục.

Hơn nữa, sự gia tăng phê duyệt các thiết bị đeo được của FDA dự kiến sẽ tiếp tục thúc đẩy tăng trưởng thị trường do sự phát triển của các thiết bị cải tiến từ các nhà cung cấp trên thị trường. Ví dụ vào tháng 6 năm 2022. thiết bị đeo được ECG của Medicalgorithmics, Qpatch, đã được FDA phê chuẩn. Thiết bị đeo ECG này được thiết kế để đo các tín hiệu ECG riêng lẻ và nhận được chẩn đoán rối loạn nhịp tim chính xác từ các đợt theo dõi lên đến 15 ngày.

Do đó, nhờ các yếu tố nêu trên, khu vực Bắc Mỹ dự kiến sẽ cho thấy sự tăng trưởng đáng kể do sự gia tăng áp dụng các thiết bị y tế đeo được công nghệ tiên tiến, sự gia tăng chi tiêu chăm sóc sức khỏe và sự gia tăng các sáng kiến từ các công ty thị trường trọng điểm.

Tổng quan về ngành thiết bị y tế có thể đeo được

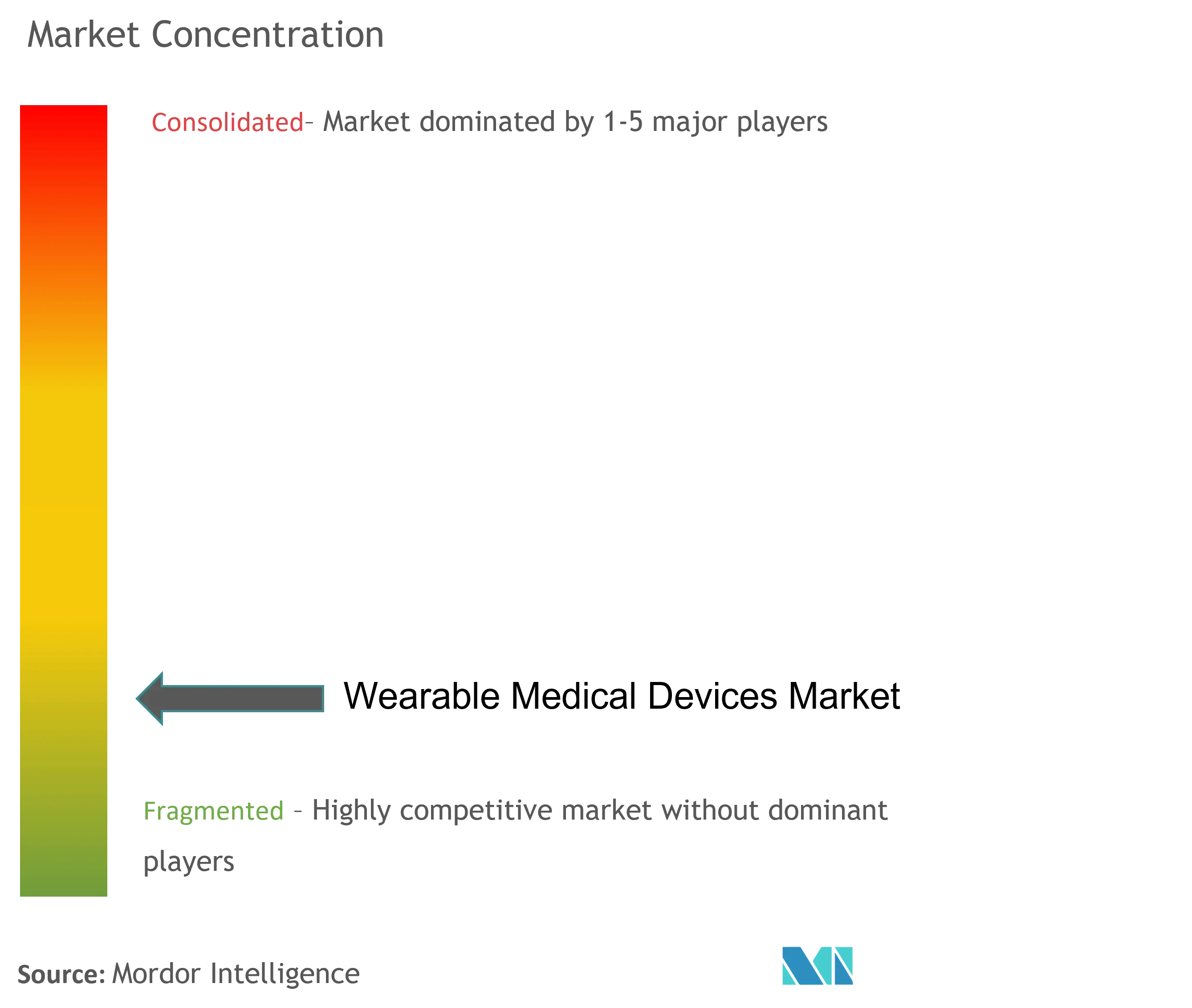

Thị trường thiết bị y tế đeo được đang bị phân mảnh do có sự hiện diện của nhiều người chơi hoạt động trên thị trường. Thị trường được thúc đẩy bởi sự ra mắt các sản phẩm sáng tạo của người chơi, tiến bộ công nghệ và người chơi mới nổi trên thị trường, cùng với những người khác. Một số công ty tham gia thị trường hoạt động trong thị trường này bao gồm Fitbit, Lifesense, Apple, Omron Corporation và Samsung, Philips, cùng với những công ty khác.

Dẫn đầu thị trường thiết bị y tế có thể đeo được

Lifesense

Apple

Samsung

Fitbit

Omron Corporation

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường thiết bị y tế có thể đeo được

- Tháng 11 năm 2022 Zepp Health ra mắt đồng hồ thông minh Amazfit Pop 2 độc quyền dành cho Ấn Độ. Thiết bị đeo thể dục này có sẵn trên nền tảng thương mại điện tử Flipkart.

- Tháng 10 năm 2022 OnePlus, một nhà sản xuất điện thoại thông minh Trung Quốc, ra mắt thiết bị đeo đồng hồ OnePlus Nord thuộc danh mục Nord của mình. Đồng hồ OnePlus Nord kết hợp với ứng dụng N Health trên điện thoại thông minh để đo và lưu trữ số bước, lượng calo đốt cháy và dữ liệu chất lượng giấc ngủ.

Phân khúc ngành thiết bị y tế có thể đeo được

Theo phạm vi của báo cáo, thiết bị y tế có thể đeo là thiết bị tự động có khả năng chẩn đoán hoặc theo dõi tình trạng y tế kết hợp với thông tin sức khỏe kỹ thuật số, thường được đeo trên cơ thể. Các thiết bị này sở hữu các tính năng như cảm biến sinh lý không xâm lấn, mô-đun xử lý dữ liệu, phản hồi y tế và khả năng truyền dữ liệu không dây. Thị trường thiết bị đeo được phân chia theo loại thiết bị (Thiết bị chẩn đoán (Thiết bị theo dõi dấu hiệu quan trọng, Thiết bị theo dõi giấc ngủ, Điện tâm đồ Thiết bị thai nhi và sản khoa, Thiết bị theo dõi thần kinh) và Thiết bị trị liệu), Ứng dụng (Thể thao và Thể dục, Theo dõi bệnh nhân từ xa và Chăm sóc sức khỏe tại nhà) , Loại sản phẩm (Đồng hồ, Dây đeo cổ tay, Tai nghe và các loại sản phẩm khác) và Địa lý (Bắc Mỹ, Châu Âu, Châu Á-Thái Bình Dương, Trung Đông và Châu Phi cũng như Nam Mỹ). Báo cáo đưa ra giá trị (tính bằng triệu USD) cho các phân khúc trên. Báo cáo thị trường cũng bao gồm quy mô và xu hướng thị trường ước tính cho 17 quốc gia khác nhau trên các khu vực chính trên toàn cầu. Báo cáo đưa ra giá trị (tính bằng triệu USD) cho các phân khúc trên.

| Thiết bị chẩn đoán | Thiết bị theo dõi dấu hiệu quan trọng |

| Thiết bị theo dõi giấc ngủ | |

| Điện tâm đồ Thiết bị thai nhi và sản khoa | |

| Thiết bị giám sát thần kinh | |

| Thiết bị trị liệu | Thiết bị kiểm soát cơn đau |

| Thiết bị phục hồi chức năng | |

| Thiết bị trị liệu hô hấp | |

| Thiết bị trị liệu khác |

| Thể thao và Thể hình |

| Giám sát bệnh nhân từ xa |

| Chăm sóc sức khỏe tại nhà |

| Đồng hồ |

| Dây đeo cổ tay |

| Đeo tai |

| Các loại sản phẩm khác |

| Bắc Mỹ | Hoa Kỳ |

| Canada | |

| México | |

| Châu Âu | Vương quốc Anh |

| nước Đức | |

| Pháp | |

| Nước Ý | |

| Tây ban nha | |

| Phần còn lại của châu Âu | |

| Châu á Thái Bình Dương | Trung Quốc |

| Nhật Bản | |

| Ấn Độ | |

| Châu Úc | |

| Hàn Quốc | |

| Phần còn lại của Châu Á-Thái Bình Dương | |

| Trung Đông và Châu Phi | GCC |

| Nam Phi | |

| Phần còn lại của Trung Đông và Châu Phi | |

| Nam Mỹ | Brazil |

| Argentina | |

| Phần còn lại của Nam Mỹ |

| Theo loại thiết bị | Thiết bị chẩn đoán | Thiết bị theo dõi dấu hiệu quan trọng |

| Thiết bị theo dõi giấc ngủ | ||

| Điện tâm đồ Thiết bị thai nhi và sản khoa | ||

| Thiết bị giám sát thần kinh | ||

| Thiết bị trị liệu | Thiết bị kiểm soát cơn đau | |

| Thiết bị phục hồi chức năng | ||

| Thiết bị trị liệu hô hấp | ||

| Thiết bị trị liệu khác | ||

| Theo ứng dụng | Thể thao và Thể hình | |

| Giám sát bệnh nhân từ xa | ||

| Chăm sóc sức khỏe tại nhà | ||

| Theo loại sản phẩm | Đồng hồ | |

| Dây đeo cổ tay | ||

| Đeo tai | ||

| Các loại sản phẩm khác | ||

| Theo địa lý | Bắc Mỹ | Hoa Kỳ |

| Canada | ||

| México | ||

| Châu Âu | Vương quốc Anh | |

| nước Đức | ||

| Pháp | ||

| Nước Ý | ||

| Tây ban nha | ||

| Phần còn lại của châu Âu | ||

| Châu á Thái Bình Dương | Trung Quốc | |

| Nhật Bản | ||

| Ấn Độ | ||

| Châu Úc | ||

| Hàn Quốc | ||

| Phần còn lại của Châu Á-Thái Bình Dương | ||

| Trung Đông và Châu Phi | GCC | |

| Nam Phi | ||

| Phần còn lại của Trung Đông và Châu Phi | ||

| Nam Mỹ | Brazil | |

| Argentina | ||

| Phần còn lại của Nam Mỹ | ||

Câu hỏi thường gặp về nghiên cứu thị trường thiết bị y tế có thể đeo được

Thị trường thiết bị y tế có thể đeo được lớn đến mức nào?

Quy mô thị trường thiết bị y tế có thể đeo được dự kiến sẽ đạt 41,75 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 15,60% để đạt 86,20 tỷ USD vào năm 2029.

Quy mô thị trường thiết bị y tế có thể đeo hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường Thiết bị Y tế Thiết bị đeo được dự kiến sẽ đạt 41,75 tỷ USD.

Ai là người chơi chính trong Thị trường thiết bị y tế có thể đeo được?

Lifesense, Apple, Samsung, Fitbit, Omron Corporation là những công ty lớn hoạt động trong Thị trường Thiết bị Y tế Thiết bị Đeo.

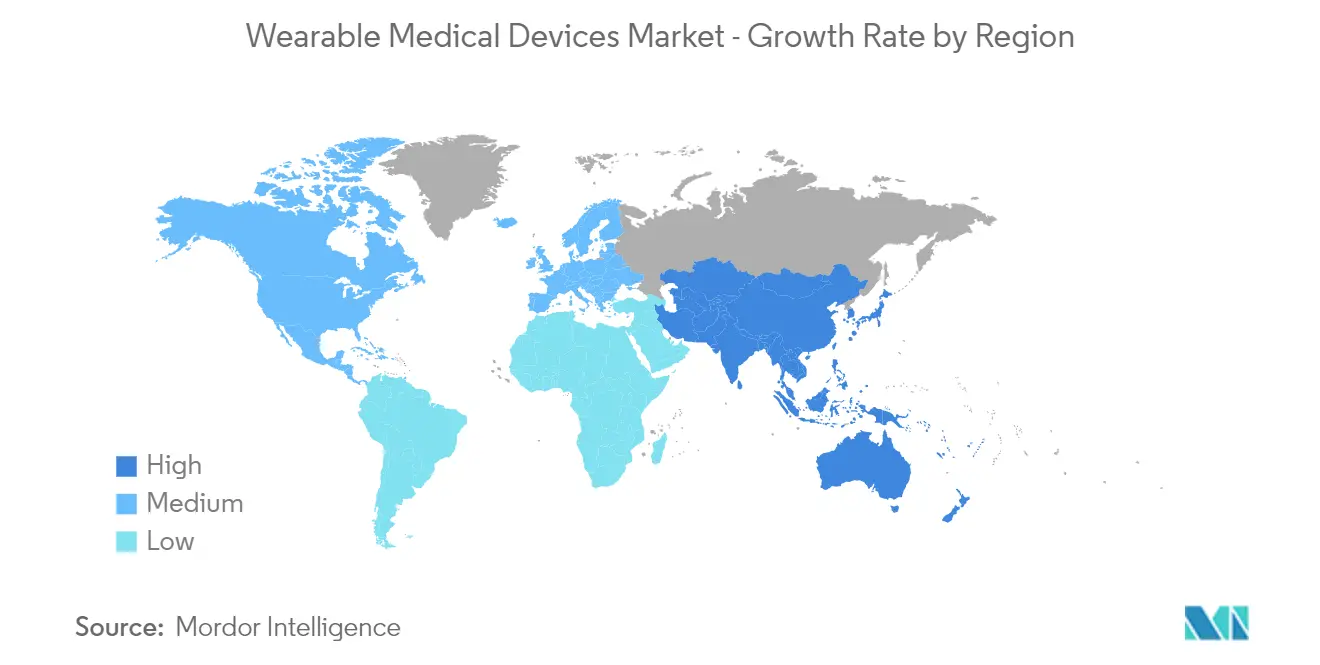

Khu vực nào phát triển nhanh nhất trong Thị trường thiết bị y tế có thể đeo được?

Châu Á Thái Bình Dương được ước tính sẽ tăng trưởng với tốc độ CAGR cao nhất trong giai đoạn dự báo (2024-2029).

Khu vực nào có thị phần lớn nhất trong Thị trường thiết bị y tế có thể đeo được?

Vào năm 2024, Bắc Mỹ chiếm thị phần lớn nhất trong Thị trường Thiết bị Y tế Thiết bị Đeo.

Thị trường thiết bị y tế có thể đeo này diễn ra trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Vào năm 2023, quy mô Thị trường Thiết bị Y tế Thiết bị Đeo được ước tính là 36,12 tỷ USD. Báo cáo bao gồm quy mô thị trường lịch sử của Thị trường thiết bị y tế có thể đeo trong các năm 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường thiết bị y tế có thể đeo trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành thiết bị y tế có thể đeo được

Thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Thiết bị y tế có thể đeo năm 2024, được tạo bởi Báo cáo Công nghiệp Mordor Intelligence™. Phân tích Thiết bị y tế có thể đeo bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.