Phân tích thị trường thiết bị nha khoa Pháp

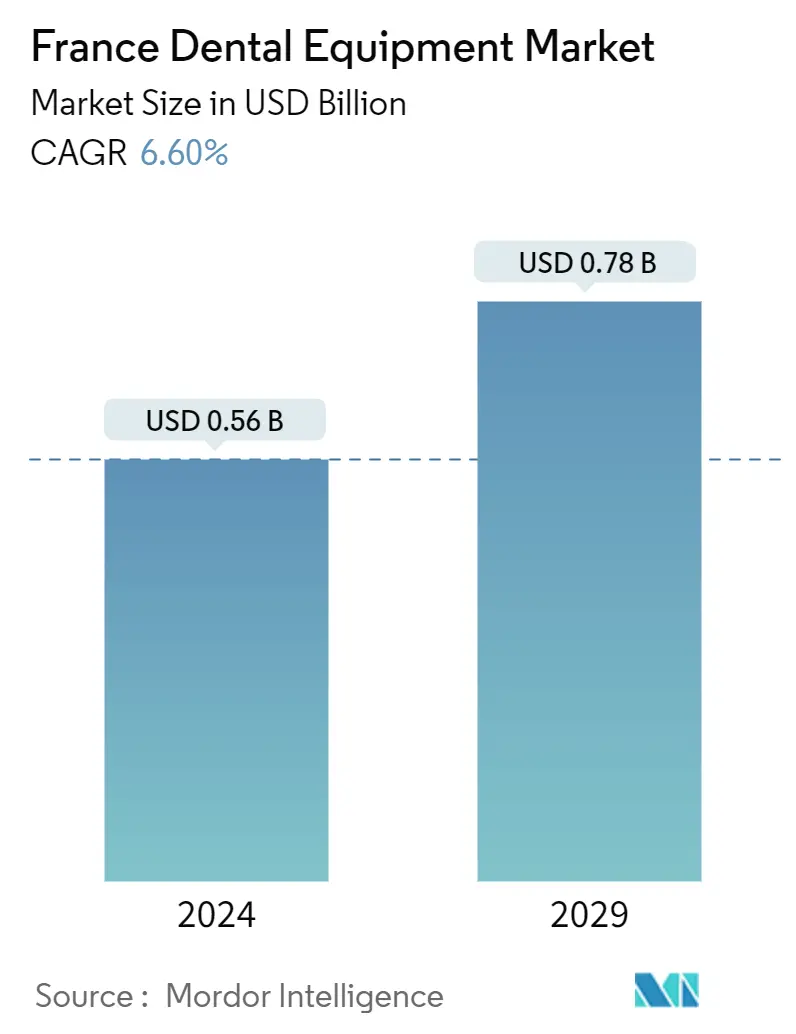

Quy mô Thị trường Thiết bị Nha khoa Pháp ước tính đạt 0,56 tỷ USD vào năm 2024 và dự kiến sẽ đạt 0,78 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 6,60% trong giai đoạn dự báo (2024-2029).

Đại dịch COVID-19 ban đầu ảnh hưởng đến thị trường thiết bị nha khoa Pháp, làm giảm dịch vụ chăm sóc nha khoa. Nguyên nhân chủ yếu là do lượng bệnh nhân COVID-19 đổ về quá lớn, dẫn đến việc đóng cửa và hạn chế các thủ tục không cần thiết, bao gồm cả điều trị nha khoa, ở Pháp. Ví dụ, một nghiên cứu được công bố trên tạp chí PLOS One của các nhà nghiên cứu Pháp vào tháng 12 năm 2021 đã nhấn mạnh rằng tỷ lệ nhiễm COVID-19 ở các nha sĩ được quan sát là 3,6%. Nghiên cứu cho biết thêm rằng việc đeo khẩu trang phẫu thuật trong các quy trình không tạo ra khí dung có liên quan đến nguy cơ nhiễm trùng COVID-19 và việc giảm số lượng bệnh nhân nha khoa giúp nhân viên y tế răng miệng giảm nguy cơ nhiễm trùng COVID-19. Tuy nhiên, trong giai đoạn hậu đại dịch, số ca mắc Covid-19 giảm, dẫn đến việc chẩn đoán và điều trị các bệnh về răng miệng được nối lại. Như vậy, sự bùng phát của dịch Covid-19 đã tác động tiêu cực đến sự tăng trưởng của thị trường trong giai đoạn sơ bộ. Hơn nữa, việc nối lại các dịch vụ chăm sóc nha khoa và sự gia tăng số lượng bệnh nhân nha khoa đến gặp nha sĩ đã giúp thị trường phát triển bình thường.

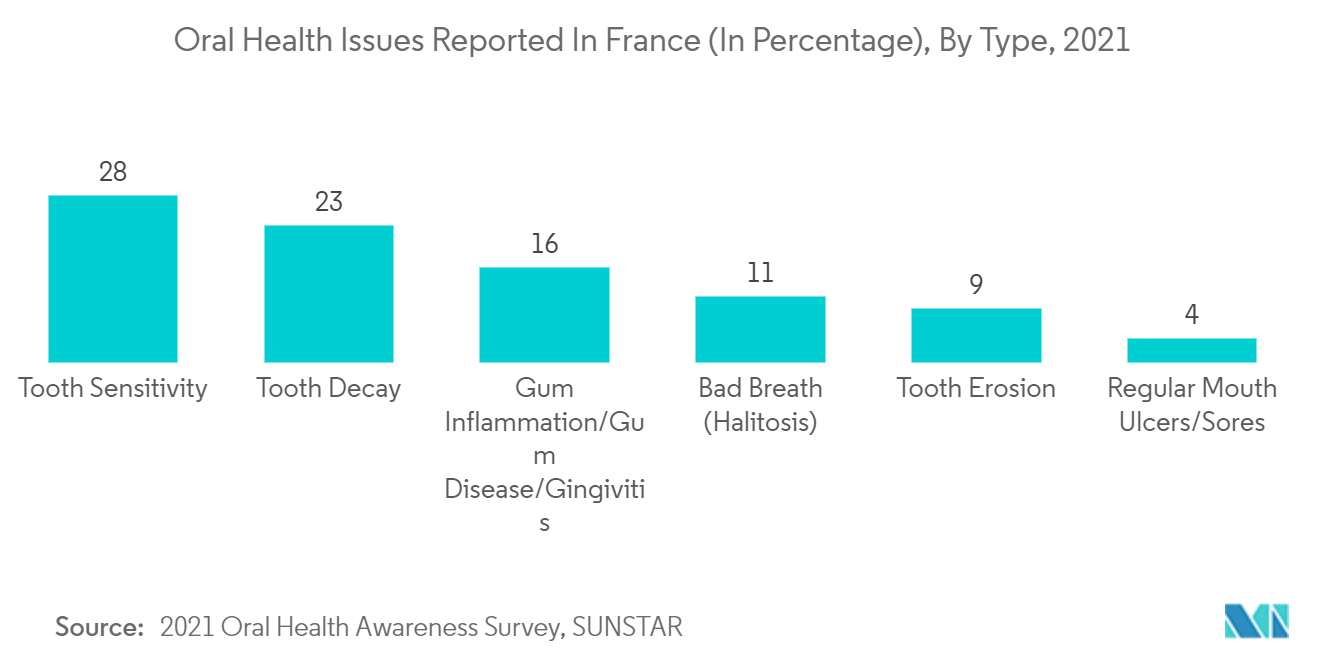

Hơn nữa, thị trường thiết bị nha khoa của Pháp dự kiến sẽ phát triển cùng với dân số già, nhu cầu về nha khoa thẩm mỹ ngày càng tăng, tỷ lệ mắc bệnh răng miệng ngày càng tăng và sự đổi mới trong các sản phẩm nha khoa.

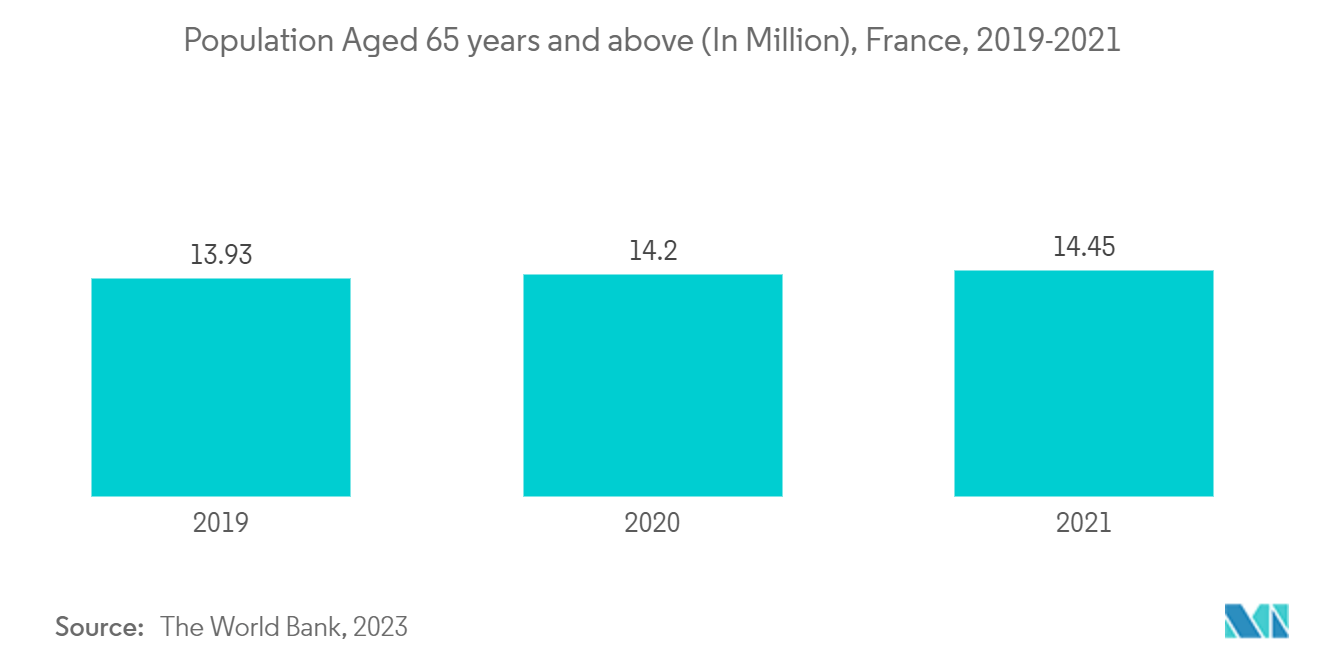

Dân số lão khoa ở Pháp đang mở rộng, điều này dự kiến sẽ làm tăng nhu cầu chẩn đoán và điều trị bệnh răng miệng do tỷ lệ mắc bệnh và các vấn đề về răng miệng tăng lên theo tuổi tác. Chẳng hạn, theo dữ liệu do Work Bank công bố vào năm 2023, số người từ 65 tuổi trở lên ở Pháp được ghi nhận là 14,45 triệu vào năm 2021, tăng 1,9% so với năm trước. Những người cao tuổi có sức khỏe nhận thức kém gặp khó khăn trong việc kiểm soát tình trạng bệnh lý, thuốc men hoặc các biện pháp tự chăm sóc khác, chẳng hạn như vệ sinh răng miệng. Do đó, nhu cầu về thiết bị nha khoa ở Pháp được dự đoán sẽ tăng lên. Do dân số già đi ngày càng tăng, số lượng ca cấy ghép nha khoa và phẫu thuật răng miệng được thực hiện ngày càng tăng.

Có một số yếu tố nguy cơ khác, chẳng hạn như hút thuốc, vệ sinh răng miệng kém, tiểu đường, dùng thuốc và các tình trạng di truyền, cũng liên quan đến sự gia tăng các bệnh về răng miệng. Tỷ lệ mắc bệnh răng miệng cao ở Pháp đã góp phần vào sự tăng trưởng của thị trường. Một nghiên cứu được công bố trên Cơ quan Lưu trữ Nha khoa Nhi khoa Châu Âu vào tháng 6 năm 2021 đã nhấn mạnh gánh nặng đáng kể của bệnh răng miệng ở Pháp. Nghiên cứu cho biết tỷ lệ sâu răng sớm ở trẻ em và sâu răng sớm ở trẻ em nghiêm trọng lần lượt là 15,8% và 5,9%. Do đó, với tỷ lệ mắc các bệnh khác nhau ngày càng tăng, dự kiến nhu cầu về thiết bị nha khoa sẽ tăng trong giai đoạn dự báo.

Hơn nữa, những người tham gia thị trường tham gia một cách chiến lược vào quan hệ đối tác và hợp tác để tăng cường thâm nhập vào Pháp, thúc đẩy sự tăng trưởng của thị trường trong khu vực. Ví dụ vào tháng 7 năm 2021, SpineGaurd đã công bố tăng cường quan hệ đối tác chiến lược với ConfiDent ABC. Thỏa thuận mở rộng liên quan đến việc trao đổi và chia sẻ tài sản trí tuệ mới ngoài việc sử dụng công nghệ DSG (Hướng dẫn phẫu thuật động) trong cấy ghép nha khoa. Hơn nữa, vào tháng 10 năm 2021, DentalMonitoring thông báo rằng họ đã huy động được 150 triệu USD (128,9 triệu EUR) trong vòng tài trợ mới. Với điều này, công ty cũng đã đạt được vị thế kỳ lân khi đạt được mức định giá hơn 1 tỷ USD (khoảng 859,6 triệu EUR). Với sự phát triển như vậy, dự đoán số lượng thiết bị nha khoa sẵn có ở Pháp sẽ tăng lên, điều này có khả năng thúc đẩy tăng trưởng thị trường trong những năm tới.

Do đó, do các yếu tố trên, bao gồm dân số lão khoa ngày càng mở rộng, tỷ lệ mắc bệnh răng miệng cao và sự phát triển quan trọng của những người tham gia thị trường, thị trường được nghiên cứu được dự đoán sẽ tăng trưởng trong giai đoạn phân tích. Tuy nhiên, chi phí phẫu thuật ngày càng tăng và thiếu sự hoàn trả chi phí chăm sóc nha khoa thích hợp có thể sẽ cản trở sự tăng trưởng của thị trường.

Xu hướng thị trường thiết bị nha khoa Pháp

Phân khúc răng giả dự kiến sẽ chứng kiến sự tăng trưởng đáng kể trong giai đoạn dự báo

Phục hình răng bao gồm các thiết bị, dụng cụ và vật tư tiêu hao để phục hồi và thay thế răng bị mất hoặc gãy. Phân khúc này dự kiến sẽ chứng kiến sự tăng trưởng đáng kể trong giai đoạn dự báo, do dân số lão khoa ngày càng tăng, thúc đẩy nghiên cứu về nha khoa phục hình và những phát triển quan trọng của những người tham gia thị trường.

Nha khoa phục hình có rất nhiều dụng cụ được sử dụng để chỉnh nha và thiết bị phục hình răng được áp dụng rộng rãi. Nhu cầu về răng giả cũng ngày càng tăng trên toàn quốc do số người già ngày càng tăng do độ tuổi cần cấy ghép và phục hình răng. Ví dụ, theo dữ liệu do Viện Thống kê và Nghiên cứu Kinh tế Quốc gia Pháp (INSEE) công bố vào năm 2021, dân số từ 65 tuổi trở lên dự kiến sẽ tăng mạnh từ năm 2021 đến năm 2040, phần lớn là do tốc độ tăng trưởng kinh tế ngày càng tăng. số người từ 75 tuổi trở lên tăng từ 21% lên 26% trong giai đoạn 2021-2040.

Ngoài ra, những phát triển quan trọng của các bên tham gia thị trường dự kiến sẽ thúc đẩy tăng trưởng của phân khúc. Ví dụ vào tháng 3 năm 2022, Anthogyr, một công ty thuộc Tập đoàn Straumann, đã ra mắt hệ thống cấy ghép mới, Axiom X3, tại Sallanches, Pháp. Hệ thống cấy ghép mới mang lại sự ổn định cho xương, khả năng thích ứng tích hợp sinh học của các giao thức và vấn đề, việc cắm vào có kiểm soát, neo chặn phổ quát, hướng dẫn và quản lý môi trường xương.

Ngoài ra, với nghiên cứu tiến bộ về nha khoa phục hình, bao gồm những cải tiến về cấy ghép và phục hồi răng, nhu cầu về các thủ tục phục hình răng dự kiến sẽ tăng lên, điều này được dự đoán sẽ thúc đẩy sự tăng trưởng của phân khúc này. Ví dụ, các nhà nghiên cứu Pháp đã công bố một nghiên cứu trên Tạp chí Nghiên cứu Răng giả vào tháng 10 năm 2022, trong đó nêu bật việc sử dụng siêu âm xung cường độ thấp (LIPUS) để kích thích quá trình tích hợp xương của cấy ghép nha khoa (hình thành xương). Nghiên cứu đã chứng minh rằng LIPUS kích thích sự hình thành xương đáng kể và đẩy nhanh quá trình chữa lành mô ở bề mặt xương-cấy ghép. Nghiên cứu cũng tuyên bố rằng LIPUS có độc tính thấp, khả năng miễn dịch và không xâm lấn, do đó khiến nó trở thành phương pháp điều trị bổ sung để tăng cường hình thành xương xung quanh cấy ghép titan.

Do đó, phân khúc phục hình răng dự kiến sẽ chứng kiến sự tăng trưởng đáng kể trong giai đoạn dự báo do các yếu tố nêu trên, bao gồm dân số lão khoa ngày càng mở rộng, sự phát triển quan trọng của những người tham gia thị trường và nghiên cứu tiến bộ về nha khoa phục hình.

Phân khúc vật tư tiêu hao nha khoa dự kiến sẽ chứng kiến sự tăng trưởng đáng kể trong giai đoạn dự báo

Vật tư tiêu hao nha khoa bao gồm vật liệu phục hồi răng, bộ chỉnh răng, niềng răng, chỉ khâu, dụng cụ cầm máu và các vật tư tiêu hao khác được sử dụng trong quy trình điều trị nha khoa điện tử. Phân khúc vật tư tiêu hao nha khoa dự kiến sẽ tăng trưởng đáng kể trong giai đoạn dự báo, do nhu cầu cao về vật tư tiêu hao nha khoa, những phát triển gần đây của những người chơi chính và nghiên cứu tiến bộ.

Những phát triển quan trọng, chẳng hạn như việc ra mắt sản phẩm của những người tham gia thị trường, dự kiến sẽ làm tăng lượng cung cấp vật tư nha khoa trong nước, điều này dự kiến sẽ thúc đẩy sự tăng trưởng của phân khúc này. Ví dụ vào tháng 9 năm 2021, nhà sản xuất bộ chỉnh răng Clear SmileDirectClub (SDC) đã thông báo rằng họ đang có kế hoạch tung ra các sản phẩm chỉnh nha của mình tại Pháp. Do đó, người ta dự đoán rằng việc giới thiệu công nghệ này sẽ dẫn đến sự gia tăng các quy trình cấy ghép nha khoa và mở rộng thị trường.

Ngoài ra, nghiên cứu đang diễn ra về vật liệu nha khoa và thực hành nha khoa phục hồi răng dự kiến sẽ tạo ra nhiều nhu cầu hơn về vật tư tiêu hao nha khoa, điều này được dự đoán sẽ thúc đẩy sự tăng trưởng của phân khúc này. Ví dụ, một nghiên cứu được công bố trên tạp chí Vật liệu vào tháng 10 năm 2021 bởi các nhà nghiên cứu Pháp đã nhấn mạnh tiềm năng cao của Vật liệu nha khoa giải phóng ion và Tổn thương sâu răng tạo lỗ trong phục hình răng. Nghiên cứu nhấn mạnh việc sử dụng các vật liệu giải phóng ion phục hồi cụ thể tùy thuộc vào tình huống lâm sàng của bệnh nhân và mức độ nhạy cảm với sâu răng ở răng trưởng thành vĩnh viễn để kiểm soát các tổn thương sâu răng tạo hang. Hơn nữa, một nghiên cứu được công bố trên Tạp chí Nha khoa vào tháng 10 năm 2021 đã đánh giá các phục hình composite bằng nhựa trước ở Pháp và một số quốc gia khác. Nghiên cứu đã chứng minh rằng tần suất duy trì phục hình bằng composite nhựa trước là cao nhất ở Pháp.

Do đó, phân khúc vật tư nha khoa dự kiến sẽ chứng kiến sự tăng trưởng đáng kể trong giai đoạn dự báo do các yếu tố nêu trên, bao gồm cả sự phát triển chính của những người tham gia thị trường và nghiên cứu tiến bộ.

Tổng quan về ngành thiết bị nha khoa Pháp

Thị trường thiết bị của Pháp có tính chất cạnh tranh do có sự hiện diện của một số công ty hoạt động trong nước. Các công ty chủ chốt hoạt động trên thị trường bao gồm 3M, Carestream Dental Ltd, PLANMECA OY, Miglionico srl và Straumann Holding AG.

Pháp dẫn đầu thị trường thiết bị nha khoa

3M

Carestream Dental Ltd

PLANMECA OY

Miglionico s.r.l.

Straumann Holding AG

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường thiết bị nha khoa Pháp

- Tháng 4 năm 2023 Henry Schein, Inc., một nhà cung cấp dịch vụ chăm sóc sức khỏe, mua lại phần lớn cổ phần sở hữu của Biotech Dental SAS, nhà cung cấp bộ chỉnh răng trong suốt, cấy ghép nha khoa và phần mềm nha khoa kỹ thuật số cải tiến có trụ sở tại Salon-de-Provence, Pháp.

- Tháng 1 năm 2023 Milestone Scientific, Inc., nhà phát triển dụng cụ phân phối thuốc vi tính hóa giúp tiêm thuốc không đau và chính xác, đã ký thỏa thuận phân phối với Thụy Điển Martina, nhà sản xuất và phân phối nha khoa ở Châu Âu. Theo thỏa thuận, Thụy Điển Martina đã được trao độc quyền tiếp thị Hệ thống gây mê răng đơn STA (STA) của Milestone tại các thị trường mới của Pháp, Tây Ban Nha và Bồ Đào Nha.

Phân khúc ngành thiết bị nha khoa của Pháp

Theo phạm vi của báo cáo, thiết bị nha khoa là công cụ mà các chuyên gia nha khoa sử dụng để điều trị nha khoa. Chúng bao gồm các công cụ để kiểm tra, thao tác, điều trị, phục hồi và loại bỏ răng cũng như các cấu trúc miệng xung quanh. Thị trường Thiết bị Nha khoa Pháp được phân chia theo Loại sản phẩm (Thiết bị chẩn đoán và tổng quát, Vật tư tiêu hao nha khoa và các Thiết bị nha khoa khác), Điều trị (Chỉnh nha, Nội nha, Nha chu, Phục hình răng) và Người dùng cuối (Bệnh viện, Phòng khám, Người dùng cuối khác). Báo cáo đưa ra giá trị (bằng USD) cho các phân khúc trên.

| Thiết bị chẩn đoán và tổng hợp | Laser nha khoa |

| Thiết bị X quang | |

| Sản phẩm khác | |

| Vật tư nha khoa | |

| Thiết bị nha khoa khác |

| chỉnh nha |

| nội nha |

| Nha chu |

| phục hình răng |

| Bệnh viện |

| Phòng khám |

| Người dùng cuối khác |

| Theo sản phẩm | Thiết bị chẩn đoán và tổng hợp | Laser nha khoa |

| Thiết bị X quang | ||

| Sản phẩm khác | ||

| Vật tư nha khoa | ||

| Thiết bị nha khoa khác | ||

| Bằng cách điều trị | chỉnh nha | |

| nội nha | ||

| Nha chu | ||

| phục hình răng | ||

| Bởi người dùng cuối | Bệnh viện | |

| Phòng khám | ||

| Người dùng cuối khác |

Câu hỏi thường gặp về nghiên cứu thị trường thiết bị nha khoa Pháp

Thị trường thiết bị nha khoa Pháp lớn đến mức nào?

Quy mô Thị trường Thiết bị Nha khoa Pháp dự kiến sẽ đạt 0,56 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 6,60% để đạt 0,78 tỷ USD vào năm 2029.

Quy mô Thị trường Thiết bị Nha khoa Pháp hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường Thiết bị Nha khoa Pháp dự kiến sẽ đạt 0,56 tỷ USD.

Ai là người chơi chính trong Thị trường Thiết bị Nha khoa Pháp?

3M, Carestream Dental Ltd, PLANMECA OY, Miglionico s.r.l., Straumann Holding AG là những công ty lớn hoạt động tại Thị trường Thiết bị Nha khoa Pháp.

Thị trường Thiết bị Nha khoa Pháp này hoạt động trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Năm 2023, quy mô Thị trường Thiết bị Nha khoa Pháp ước tính là 0,52 tỷ USD. Báo cáo đề cập đến quy mô thị trường lịch sử của Thị trường Thiết bị Nha khoa Pháp trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Thiết bị Nha khoa Pháp trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành Thiết bị Nha khoa Pháp

Thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Thiết bị nha khoa Pháp năm 2024, do Mordor Intelligence™ Industry Report tạo ra. Phân tích Thiết bị Nha khoa của Pháp bao gồm triển vọng dự báo thị trường từ năm 2024 đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.