Phân tích thị trường nhà ở tiền chế ở Châu Âu

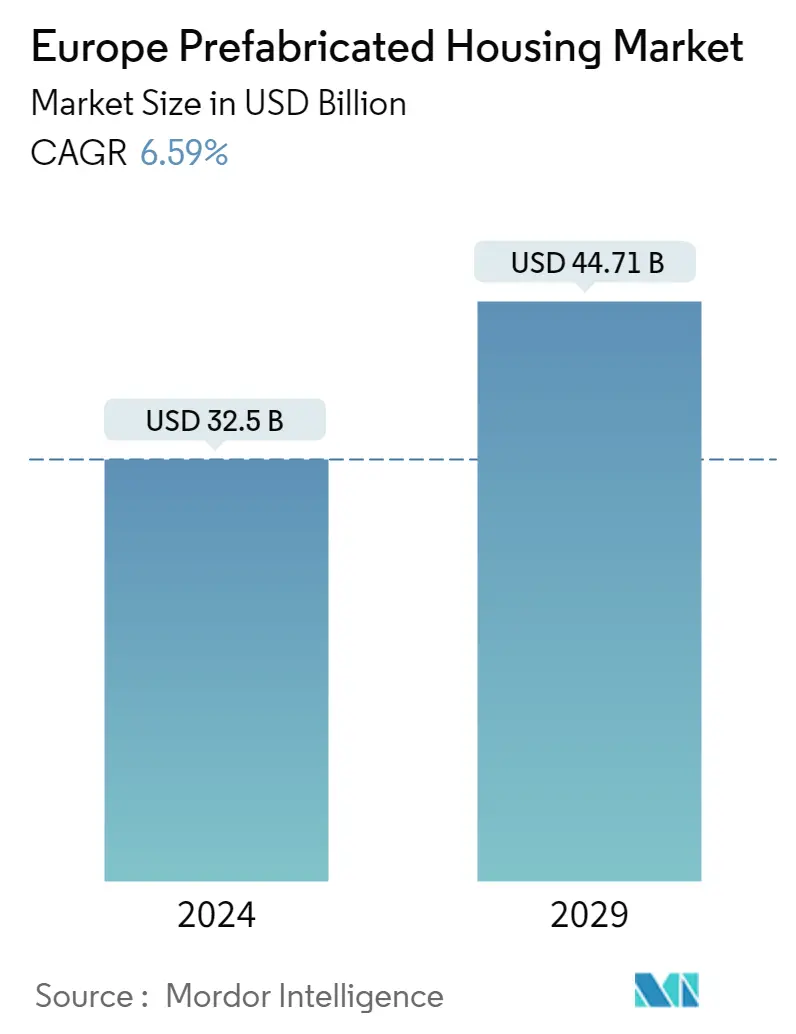

Quy mô Thị trường Nhà ở Tiền chế Châu Âu ước tính đạt 32,5 tỷ USD vào năm 2024 và dự kiến sẽ đạt 44,71 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 6,59% trong giai đoạn dự báo (2024-2029).

COVID-19 đã tác động tiêu cực đến thị trường nhà tiền chế ở Châu Âu. Đại dịch đã làm gia tăng đáng kể sự bất ổn của nhà cung cấp và nhà thầu trong lĩnh vực xây dựng của Châu Âu. Một số doanh nghiệp xây dựng đã phải tạm dừng hoạt động do hạn chế và phong tỏa. Tuy nhiên, nhu cầu về vật liệu đúc sẵn tăng cao do nhu cầu cấp thiết trong lĩnh vực bệnh viện và kiểm dịch. Nhà tiền chế là sự lựa chọn lý tưởng trong thời kỳ đại dịch vì việc xây dựng thông thường đòi hỏi một đội ngũ lớn.

Thị trường nhà ở tiền chế ở Châu Âu chủ yếu được thúc đẩy bởi các tòa nhà dân cư thấp đến trung tầng, nhà dự án và nhu cầu nhà ở công cộng. Theo một nghiên cứu thị trường được thực hiện bởi các chuyên gia trong ngành, khối lượng và giá cả của thị trường nhà ở đúc sẵn dự kiến sẽ được thúc đẩy thuận lợi bởi một số xu hướng. Nghiên cứu tập trung vào các khu vực sau Đức, Scandinavia, Vương quốc Anh, Thụy Sĩ, Áo và Ba Lan. Theo nghiên cứu, trong số nhà ở dành cho gia đình 1+2, nhà ở tiền chế dự kiến sẽ có mức độ phù hợp cao hơn. Về mặt địa lý, tăng trưởng tuyệt đối dự kiến sẽ được thúc đẩy bởi Đức, Vương quốc Anh và Scandinavia. Vương quốc Anh dự kiến sẽ bị tác động tiêu cực bởi Brexit và được dự báo sẽ tăng trưởng ổn định nhưng thấp hơn nhiều so với những con số tăng trưởng mạnh mẽ trong lịch sử.

Croatia có tỷ lệ nhà ở dành cho một hộ gia đình cao nhất đối với nhà tiền chế ở mức 95,5%. Tỷ lệ này là 84,5% ở Áo và 88,4% ở Đức. So với hầu hết các nước châu Âu, các tòa nhà dân cư nhiều tầng đúc sẵn rất phổ biến ở Đan Mạch và chiếm thị phần lớn. Nhà hoàn thiện vỏ, chìa khóa trao tay đang phát triển tốt hơn nhà lợp ngói.

Nhìn chung, việc mở rộng theo phương thức chìa khoá trao tay đã chiếm ưu thế ở nhiều nơi. Ở Tây Ban Nha, thị phần bán giải pháp chìa khóa trao tay là 86,3%. Giải pháp chìa khóa trao tay cũng phổ biến ở Hungary, Ba Lan, Thụy Sĩ, Pháp, Anh và Ý. Tuy nhiên, ở Đức, những ngôi nhà lát sàn lại ở ngay phía trước. Mặt khác, ở Croatia, giải pháp chìa khóa trao tay không hề phổ biến và chỉ chiếm 2,2% thị trường. Sự khác biệt về văn hóa có tác động lớn đến phương pháp xây dựng.

Trong khi xây dựng kiên cố là một ngoại lệ ở Thụy Điển và xây dựng khung gỗ chiếm ưu thế với tỷ lệ 95,2% thì ngược lại, xây dựng kiên cố chiếm tỷ trọng lớn nhất ở Croatia với 87,9%. Xây dựng kiên cố ở Đức có mức tăng thấp hơn so với xây dựng khung gỗ. Theo nghiên cứu, xây dựng kiên cố dự kiến sẽ tăng ở Áo, dù chỉ một chút.

Thị trường nhà ở tiền chế đang phát triển trên khắp châu Âu khi mọi người ngày càng tập trung vào các giải pháp chìa khóa trao tay phù hợp với tất cả các tiêu chí hiện đại. Sự chấp nhận của các công ty sản xuất và sự dễ dàng trong quá trình lập kế hoạch và đồng ý được kỳ vọng sẽ thúc đẩy nhu cầu hơn nữa. Xây dựng mô-đun đang trở nên phổ biến trên khắp khu vực châu Âu do sự gia tăng dân số và tình trạng thiếu nhà ở. Nó đang đạt được động lực như một phương tiện hiệu quả để xây dựng nhà ở giá rẻ.

Tại Ý, nhu cầu về nhà tiền chế, chống địa chấn bằng thép dự kiến sẽ trở nên phổ biến do tính hợp lệ và hiệu quả của chúng trong việc đảm bảo an toàn nhà ở. Nó có thể áp dụng được, đặc biệt ở những khu vực thường xuyên xảy ra các sự kiện địa chấn. Thụy Điển là một trong những thị trường phát triển nhất thế giới về xây dựng tiền chế, với tỷ lệ thâm nhập cao.

Thụy Điển là quốc gia dẫn đầu trong việc triển khai các hệ thống xây dựng bị phạt, nơi có khoảng 80% lĩnh vực nhà ở sử dụng các kết cấu và thành phần đúc sẵn trong các nhà máy. Sản xuất bên ngoài được sử dụng ở Thụy Điển để xây dựng ít nhất 45% số ngôi nhà mới và 30% số tòa nhà chung cư mới xây. Theo một nghiên cứu công nghiệp, khoảng 8/10 ngôi nhà biệt lập ở Thụy Điển được xây dựng bằng phương pháp hiện đại.

Xu hướng thị trường nhà ở tiền chế ở Châu Âu

Nhu cầu lớn về nhà ở tiền chế thúc đẩy thị trường

Hiện tại, bạn có thể thấy nhu cầu về các sản phẩm đúc sẵn với nhiều hình dạng và kích thước khác nhau trên toàn khu vực. Mọi người cũng sử dụng các sản phẩm kim loại đúc sẵn để đáp ứng nhu cầu kiến trúc hiện đại, nơi kết cấu tòa nhà bao gồm các yếu tố trang trí có hình dạng độc đáo. Có xu hướng tăng cường sử dụng các cấu kiện đúc sẵn trong lĩnh vực xây dựng do lợi ích về chi phí và hạn chế về thời gian. Quá trình đô thị hóa nhanh chóng và nhu cầu khắc phục tình trạng thiếu nhà ở đang tạo cơ hội cho thị trường cho các kết cấu đúc sẵn.

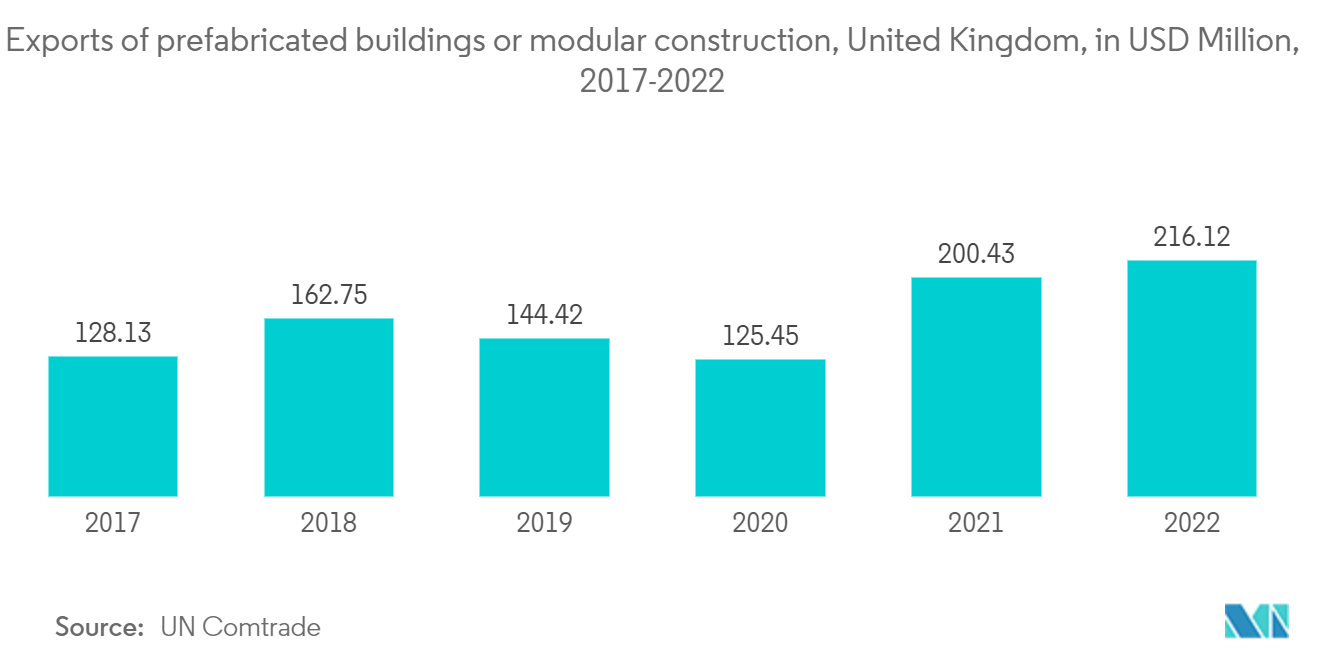

Thị trường xây dựng nhà tiền chế ở Vương quốc Anh đang chuyển đổi với sự tự tin và năng lực ngày càng tăng về các giải pháp xây dựng nhà tiền chế. Sự thâm nhập của nhà ở tiền chế ở Vương quốc Anh thấp hơn so với các nước châu Âu khác, chẳng hạn như Thụy Điển hoặc Đức. Theo một nguồn tin công nghiệp, trong số 200.000 ngôi nhà được xây dựng ở nước này mỗi năm, có khoảng 15.000 ngôi nhà là mô-đun. Công nghệ xây dựng mô-đun đã thu hút được nhiều sự chú ý hơn trong ngành xây dựng Châu Âu trong vài năm qua. Việc đầu tư ngày càng tăng vào lĩnh vực xây dựng mô-đun của Vương quốc Anh cũng đang thúc đẩy sự phát triển của ngành nhà lắp ghép. Homes, Legal General đã công bố kế hoạch cung cấp hàng nghìn ngôi nhà mô-đun hàng năm.

Mong muốn về những ngôi nhà chất lượng cao hơn, thân thiện với môi trường đang gia tăng trên khắp lục địa, với tỷ lệ lớn nhất là ở Vương quốc Anh và Đức. Lĩnh vực xây dựng đúc sẵn được dự đoán sẽ tăng trưởng đáng kể khi sản xuất bồi đắp được áp dụng ở châu Âu. Các doanh nghiệp đang triển khai các sản phẩm và kỹ thuật sản xuất thân thiện với môi trường để tạo sự khác biệt.

Sự nhấn mạnh vào hiệu quả sử dụng năng lượng đã dẫn đến việc phát minh ra các vật liệu hấp thụ năng lượng, bao gồm cả những ngôi nhà siêu nhỏ. Nhu cầu nhà tiền chế đang mở rộng khi ngày càng có nhiều người mua nhà mới tận dụng lợi ích của phương pháp xây dựng trong một thị trường có điều kiện kinh tế và nhân khẩu học được cải thiện. Sáu quốc gia Bắc Âu dự kiến sẽ bán được khoảng 70.100 chiếc vào cuối năm 2022, trong đó nhu cầu của Đức là rất lớn, đặc biệt là đối với các giải pháp chìa khóa trao tay.

Nhu cầu lớn về nhà ở cho nhiều gia đình đang thúc đẩy tăng trưởng thị trường

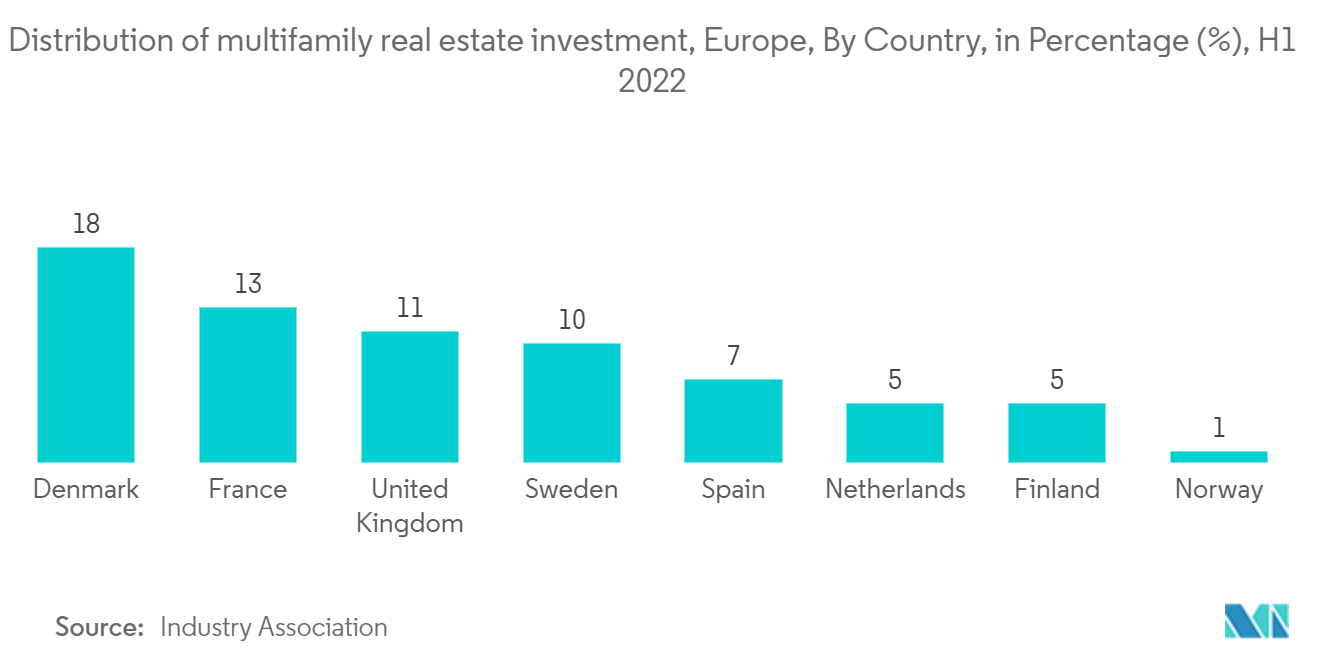

Vương quốc Anh, Pháp và Tây Ban Nha đã đạt được mức tăng đáng kể về đầu tư, với khối lượng tăng lần lượt là 43%, 31% và 48% so với cùng kỳ năm 2021. Tuy nhiên, môi trường kinh tế xã hội hiện tại có thể sẽ buộc hoạt động chậm lại trong thời gian tới. Q3. Tuy nhiên, chúng tôi dự đoán rằng hoạt động đầu tư sẽ tiếp tục hoạt động trở lại khi thị trường điều chỉnh theo những hoàn cảnh mới này, với các yếu tố cơ bản về nhu cầu cơ bản vững chắc hỗ trợ hoạt động phục hồi vào cuối năm 2022. Hơn 20% người thuê nhà ở Tây Ban Nha hiện phải trả hơn 40%. thu nhập của họ bằng tiền thuê nhà. Do đó, khả năng kiểm soát tiền thuê nhà đã được đưa lên chương trình nghị sự chính trị. Tình trạng bất ổn kinh tế hiện nay và khả năng ban hành các luật mới có thể là rào cản đối với các nhà đầu tư.

Trong nửa đầu năm 2022, sản lượng đa dòng ở Châu Âu cho thấy một bức tranh hỗn hợp. Các thị trường khác như Pháp, Ireland, Đức và Thụy Điển có sản lượng ổn định. Nó xảy ra ở Đức do nhu cầu liên tục từ các nhà đầu tư giàu vốn cổ phần, điều này hỗ trợ hiệu suất lợi nhuận. Trong khi điều này xảy ra, lợi suất ở Anh trở nên khó khăn hơn khi thị trường trưởng thành và các khoản đầu tư sớm vượt qua mức bảo lãnh ban đầu, làm tăng sự quan tâm của nhà đầu tư.

Tuy nhiên, tỷ giá thay đổi nhẹ ở các khu vực khác, chẳng hạn như Amsterdam, Madrid và Oslo, tăng lần lượt 25 bps, 15 bps và 10 bps trong quý 2 năm 2022. Các nhà đầu tư thận trọng hơn trước những bất ổn kinh tế và chính trị hiện tại. Các nhà đầu tư sử dụng nhiều đòn bẩy tạm thời rời khỏi thị trường trong khi chờ đợi kết quả của vài tháng tới với lãi suất, lạm phát và chi phí xây dựng.

Tổng quan về ngành công nghiệp nhà ở tiền chế ở Châu Âu

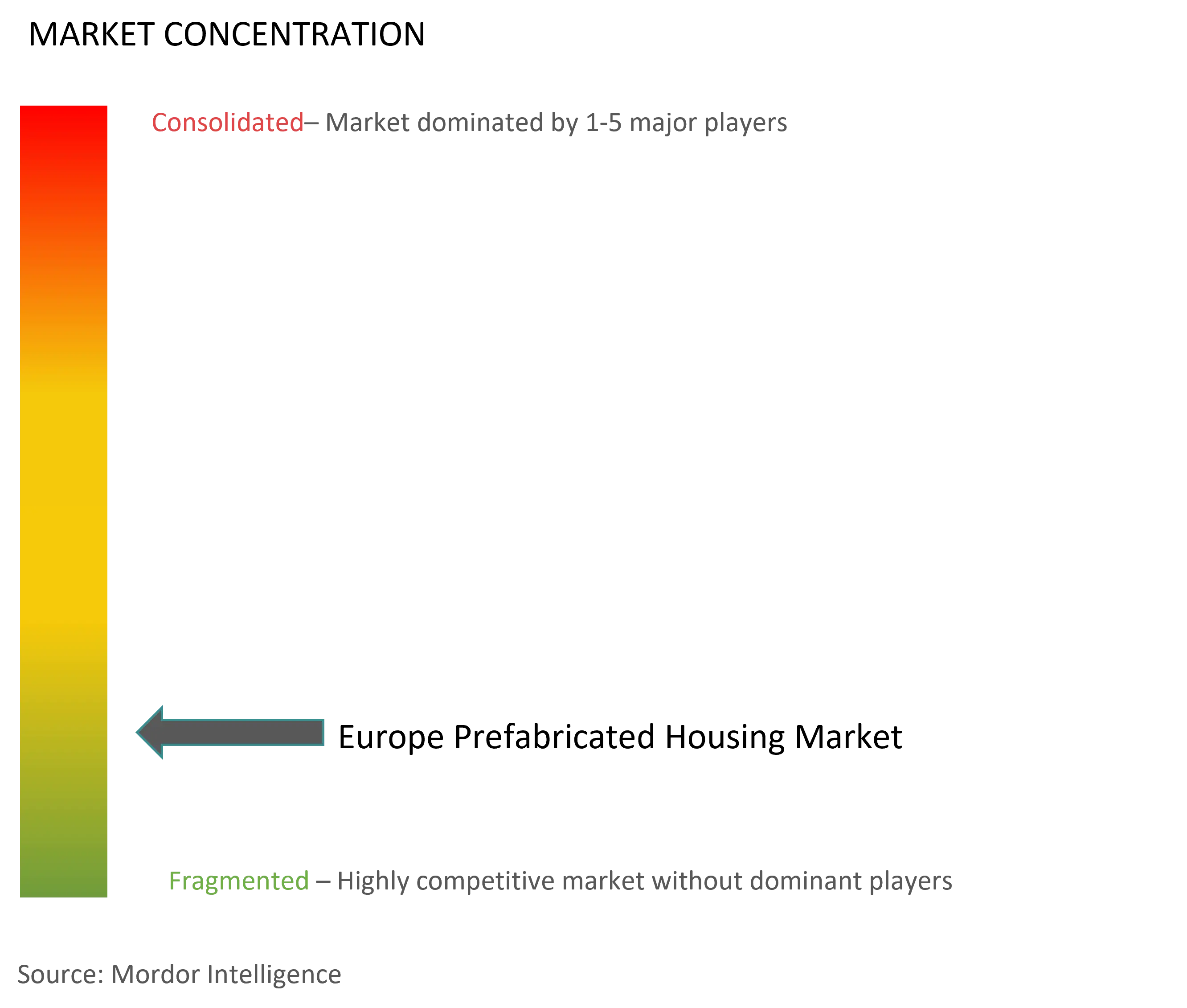

Thị trường nhà ở tiền chế của Châu Âu có tính cạnh tranh cao và phân mảnh, không có đối thủ nào chiếm thị phần lớn. Skanska AB, Peab AB, Swietelsky AG, Laing O'Rourke và Bouygues Batiment International là những công ty lớn. Thị trường dự kiến sẽ tăng trưởng trong giai đoạn dự báo do đầu tư xây dựng nhà lắp ghép tăng lên, các dự án lớn sắp tới trong nước và các yếu tố khác thúc đẩy thị trường. Các hệ thống và công trình xây dựng đúc sẵn có tiềm năng cao trong việc nâng cao hiệu quả và hiệu suất của ngành xây dựng Châu Âu theo hướng bền vững hơn. Các công ty đang sử dụng các vật liệu và kỹ thuật sản xuất thân thiện với môi trường để tạo sự khác biệt cho sản phẩm của họ so với các đối thủ cạnh tranh.

Dẫn đầu thị trường nhà ở tiền chế ở Châu Âu

Skanska AB

Peab AB

Swietelsky AG

Laing O'Rourke

Bouygues Batiment International

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường nhà ở tiền chế châu Âu

- Tháng 3 năm 2023 HAUBNER GROUP và SEMODU AG đề xuất xây dựng cơ sở sản xuất nhà ở mô-đun tiên tiến nhất Châu Âu nhằm đáp ứng mục tiêu xây dựng 400.000 căn hộ mỗi năm của chính phủ Đức. Tại cơ sở sản xuất hiện tại của HAUBNER GROUP ở Neumarkt in der Oberpfalz, họ sẽ xây dựng một cơ sở sản xuất với diện tích sàn tối đa là 40.000 m2. Một dây chuyền sản xuất các mô-đun tập trung vào quy trình sản xuất được sử dụng trong ngành công nghiệp ô tô sẽ được xây dựng tại địa điểm này. Nó nhằm mục đích thiết lập một nền tảng công nghệ cho giai đoạn công nghiệp hóa tiếp theo của việc phát triển nhà ở.

- Tháng 1 năm 2023 Khu nhà ở mô-đun lớn nhất Châu Âu hiện đang được xây dựng. Cảm ơn TopHat, công ty xây dựng nhà mô-đun 3D hàng đầu ở Vương quốc Anh. Nhà máy hiện đại rộng 650.000 mét vuông có thể sản xuất một ngôi nhà mỗi giờ, tạo ra 1.000 việc làm xanh mới, có tay nghề cao ở nhiều vị trí khác nhau. Sau khi được xây dựng, cơ sở này sẽ được trang bị dây chuyền sản xuất robot tiên tiến, tùy chỉnh và bắt đầu xuất xưởng những sản phẩm đầu tiên vào năm 2024. Tòa nhà mới có thể sẽ tuân theo các nguyên tắc BREEAM Excellent.

Phân khúc ngành công nghiệp nhà ở tiền chế ở Châu Âu

Chế tạo sẵn là phương pháp xây dựng trong đó các bộ phận của kết cấu tòa nhà được lắp ráp tại địa điểm sản xuất hoặc sản xuất, vận chuyển các cụm lắp ráp hoàn chỉnh hoặc một phần đến địa điểm nơi có kết cấu. Công việc này được thực hiện theo hai giai đoạn sản xuất các bộ phận ở một nơi không phải là vị trí cuối cùng và lắp đặt chúng tại đúng vị trí. Báo cáo bao gồm phân tích cơ bản đầy đủ về thị trường nhà ở tiền chế ở Châu Âu. Nó bao gồm đánh giá kinh tế và đóng góp của các thành phần kinh tế, tổng quan thị trường, ước tính quy mô thị trường cho các phân khúc chính, phân khúc thị trường mới nổi, động lực thị trường, xu hướng địa lý và tác động của Covid-19.

Thị trường nhà ở tiền chế của Châu Âu được phân chia theo loại (một gia đình và nhiều gia đình) và quốc gia (Đức, Vương quốc Anh, Pháp và phần còn lại của Châu Âu).

Báo cáo đưa ra quy mô thị trường nhà ở đúc sẵn ở Châu Âu và dự báo về giá trị (USD) cho tất cả các phân khúc trên.

| Gia Đình Độc Thân |

| Đa gia đình |

| nước Đức |

| Vương quốc Anh |

| Pháp |

| Phần còn lại của châu Âu |

| Theo loại | Gia Đình Độc Thân |

| Đa gia đình | |

| Theo quốc gia | nước Đức |

| Vương quốc Anh | |

| Pháp | |

| Phần còn lại của châu Âu |

Câu hỏi thường gặp về nghiên cứu thị trường nhà ở tiền chế ở Châu Âu

Thị trường nhà ở tiền chế châu Âu lớn đến mức nào?

Quy mô Thị trường Nhà ở Tiền chế Châu Âu dự kiến sẽ đạt 32,50 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 6,59% để đạt 44,71 tỷ USD vào năm 2029.

Quy mô thị trường nhà ở tiền chế châu Âu hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường Nhà ở Tiền chế Châu Âu dự kiến sẽ đạt 32,50 tỷ USD.

Ai là người chơi chính trong thị trường nhà ở tiền chế châu Âu?

Skanska AB, Peab AB, Swietelsky AG, Laing O'Rourke, Bouygues Batiment International là những công ty lớn hoạt động tại Thị trường Nhà tiền chế Châu Âu.

Thị trường Nhà ở Tiền chế Châu Âu này diễn ra trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Năm 2023, quy mô Thị trường Nhà ở Tiền chế Châu Âu ước tính đạt 30,49 tỷ USD. Báo cáo đề cập đến quy mô lịch sử thị trường Nhà ở tiền chế Châu Âu trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Nhà ở Tiền chế Châu Âu trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành công nghiệp nhà ở tiền chế ở Châu Âu

Thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu, quy mô và thị phần Nhà ở tiền chế Châu Âu năm 2024, được tạo bởi Báo cáo Công nghiệp Mordor Intelligence™. Phân tích Nhà ở tiền chế ở Châu Âu bao gồm triển vọng dự báo thị trường từ năm 2024 đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.