Phân tích thị trường dầu nhớt Ai Cập

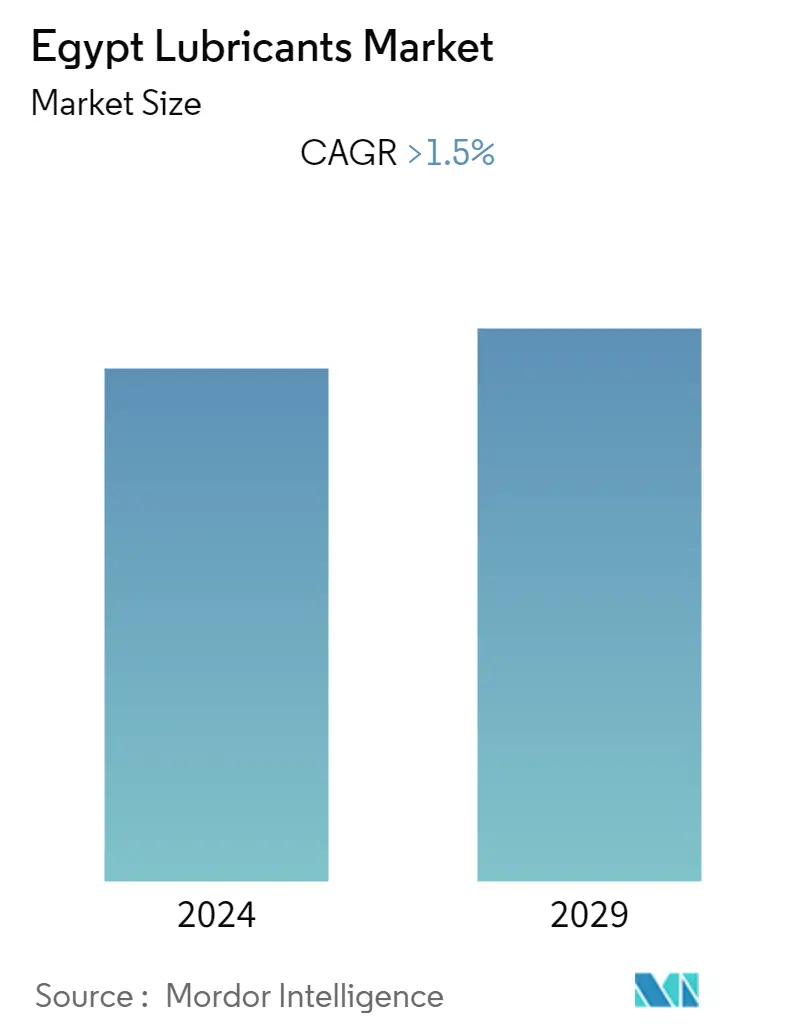

Quy mô thị trường dầu nhờn của Ai Cập là hơn 400 kiloton vào năm 2021 và thị trường dự kiến sẽ đạt tốc độ CAGR trên 1% trong giai đoạn dự báo (2022-2027).

Năm 2020, COVID-19 đã có tác động tiêu cực đến thị trường. Do tình hình đại dịch, đất nước bị phong tỏa, khiến người dân giảm sử dụng ô tô cá nhân và các phương thức di chuyển khác, làm giảm nhu cầu về dầu nhớt ô tô. Năm 2021, thị trường tiếp tục có xu hướng giảm. Theo dữ liệu của CEIC, số lượng xe du lịch bán ra trong nước là hơn 101.046 chiếc so với 167.792 chiếc vào năm ngoái. Điều này đã tác động tiêu cực đến thị trường dầu nhớt trong nước. Tuy nhiên, với những tiến bộ công nghệ mới nhất trong ô tô và nhiều ngành công nghiệp khác, thị trường dự kiến sẽ chứng kiến giai đoạn phục hồi trong giai đoạn dự báo.

- Các yếu tố chính có tác động tích cực đến thị trường được nghiên cứu là phát triển cơ sở hạ tầng và sản xuất ô tô.

- Trong lĩnh vực ô tô, sự đổi mới của ô tô điện có thể sẽ có tác động tích cực trong giai đoạn dự báo.

- Đại dịch hiện nay có khả năng cản trở sự phát triển của thị trường được nghiên cứu.

- Nhu cầu ngày càng tăng từ lĩnh vực năng lượng gió có thể mang lại cơ hội tăng trưởng lớn cho thị trường được nghiên cứu trong giai đoạn dự báo.

Xu hướng thị trường dầu nhớt Ai Cập

Nhu cầu về dầu động cơ ngày càng tăng

- Dầu động cơ thường được sử dụng cho các ứng dụng như giảm mài mòn, chống ăn mòn và vận hành trơn tru các bộ phận bên trong động cơ. Nó hoạt động bằng cách tạo ra một lớp màng mỏng giữa các bộ phận chuyển động để tăng cường truyền nhiệt và giảm lực căng khi tiếp xúc với các bộ phận.

- Theo dữ liệu của OICA, sản lượng ô tô du lịch tăng 28% trong năm 2020 so với năm ngoái. Điều này đã dẫn đến sự gia tăng tiêu thụ dầu động cơ trong lĩnh vực ô tô trong nước.

- Chính phủ Ai Cập đang đặt mục tiêu sản xuất 500.000 ô tô hàng năm vào năm 2022. Điều này được kỳ vọng sẽ thúc đẩy mức tiêu thụ dầu động cơ trong những năm tới.

- Hiện nay, dầu động cơ có quãng đường đi được nhiều đang có nhu cầu cao nhờ các đặc tính giúp ngăn ngừa rò rỉ dầu và giảm tiêu hao dầu.

- Trong những năm qua, sản xuất ô tô ngày càng tăng trong nước dẫn đến doanh số bán dầu động cơ tăng.

- Với những yếu tố nêu trên được kỳ vọng sẽ góp phần tăng thêm nhu cầu về dầu động cơ trong ngành công nghiệp ô tô.

Mảng phát điện chứng kiến tốc độ tăng trưởng sinh lời

- Sản xuất điện là một trong những lĩnh vực quan trọng nhất mà nếu không có nó thì hầu như mọi hoạt động sản xuất đều có thể bị dừng lại. Ở Ai Cập, tổng sản lượng của các cơ sở sản xuất năng lượng điện là 184 tỷ kWh, chiếm 115% lượng tiêu thụ của cả nước.

- Đất nước này đã chứng kiến sự tăng trưởng nhanh chóng về mức tiêu thụ điện trong những năm qua. tổng cộng Theo World Dara, cả nước tiêu thụ hơn 159 tỷ kWh điện mỗi năm.

- Độ ẩm, áp suất cao, tải trọng cao, độ rung và nhiệt độ là tất cả các biến số ảnh hưởng đến tua-bin, máy biến áp và động cơ tĩnh tại. Dầu bánh răng và tuabin thường được sử dụng để bôi trơn trong ngành này. Bôi trơn có khả năng tiết kiệm rất nhiều tiền bằng cách ngăn vòng bi bị mòn và hỏng sớm.

- Các yếu tố nêu trên có khả năng thúc đẩy thị trường dầu bôi trơn trong lĩnh vực sản xuất điện ở Ai Cập.

Tổng quan về ngành dầu nhớt Ai Cập

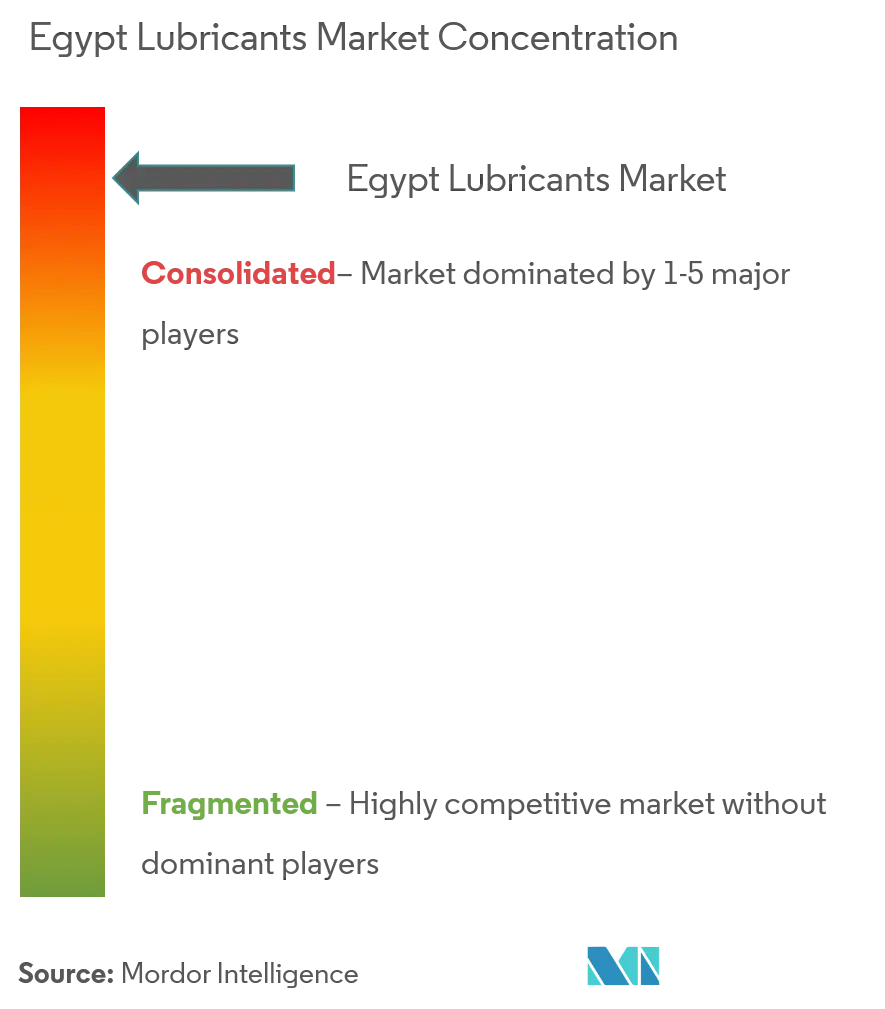

Thị trường dầu nhờn của Ai Cập được củng cố chặt chẽ trong số sáu công ty hàng đầu. Các công ty hàng đầu đã và đang sử dụng các chiến lược cạnh tranh và đầu tư để giữ và mở rộng cổ phần của mình. Các công ty chủ chốt, cụ thể là ExxonMobil Corporation, Hợp tác xã Soceite des Petroleum (Copetrole), Công ty Dầu khí Misr, Royal Dutch Shell PLC và Total, đang chiếm hơn 80% thị trường được nghiên cứu.

Dẫn đầu thị trường dầu nhờn Ai Cập

Exxon Mobil Corporation

Co-Operative Soceite des Petroleum (Copetrole)

Royal Dutch Shell PLC

Total

Misr Petroleum

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường dầu nhớt Ai Cập

- Vào tháng 3 năm 2021, Dầu bôi trơn EMA (ExxonMobil) đã ký kết hợp tác với TENDERD để cung cấp nhiều dịch vụ khác nhau, bao gồm cả dịch vụ dầu mỏ, cho khách hàng Ả Rập.

- Vào tháng 3 năm 2021, FUCHS đã công bố thành lập một công ty mới của Ai Cập. FUCHS EGYPT LUBRICANTS LLC là một công ty bán hàng hoàn toàn mới được thành lập vào năm 2021. Với trụ sở chính và nhà kho trung tâm ở Cairo, nguồn cung tập trung vào sản phẩm nhập khẩu từ Ả Rập Saudi và Châu Âu.

- Vào tháng 11 năm 2020, Total Marketing Middle East đã ký kết hợp tác với Tập đoàn Al Masaood. Sự hợp tác này đưa Al Masaood TBA trở thành nhà phân phối chính thức của TotalEnergies và mở rộng hơn nữa sự hiện diện của mình tại thị trường hậu mãi ô tô UAE.

Phân khúc ngành công nghiệp dầu nhờn của Ai Cập

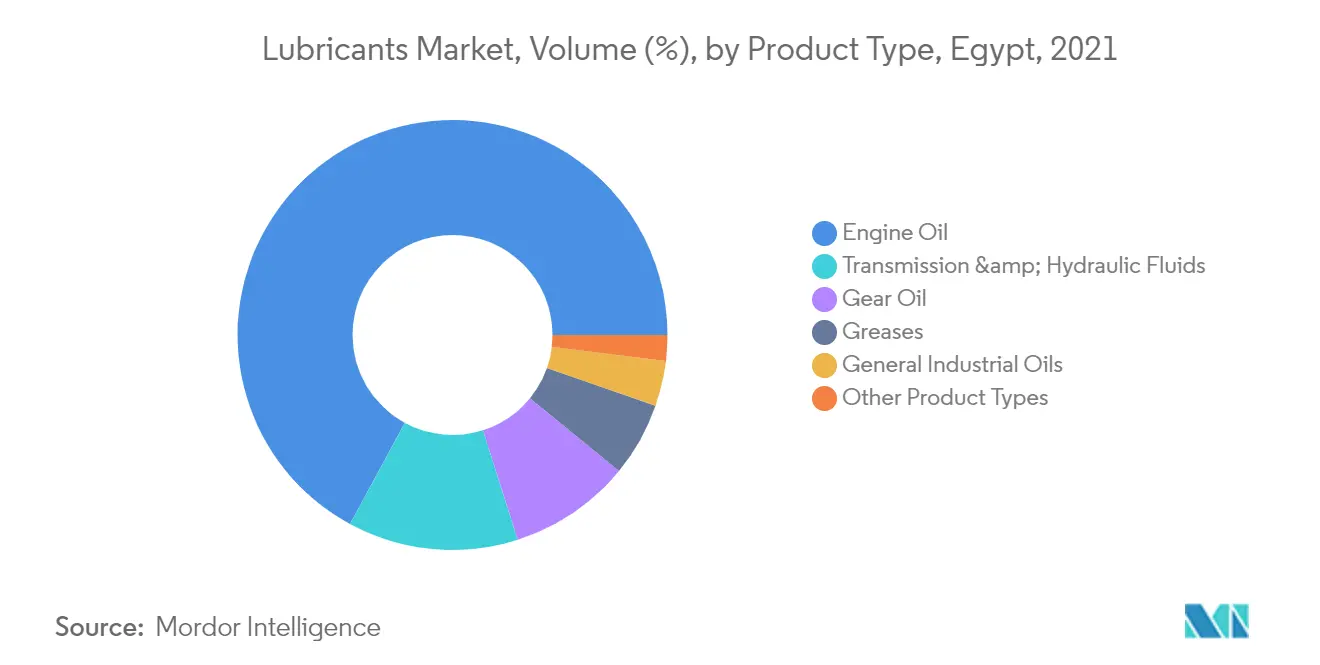

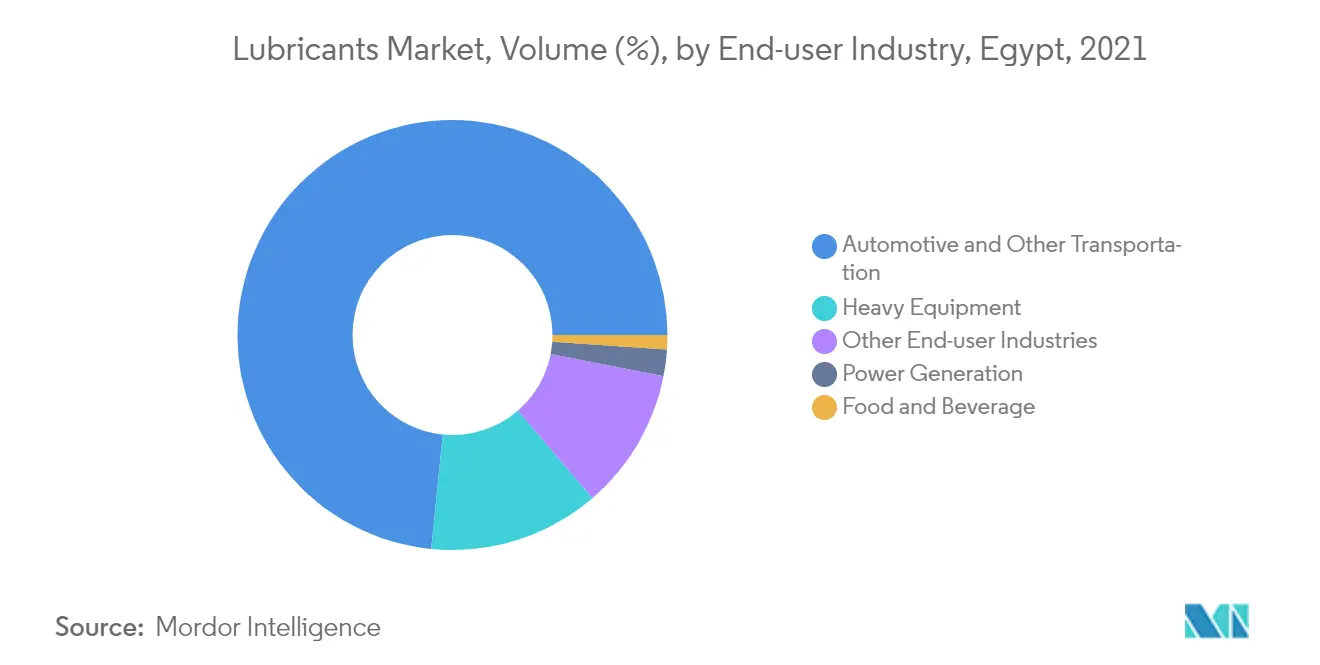

Sản phẩm dầu nhớt được sản xuất từ sự kết hợp giữa dầu gốc và phụ gia. Thành phần dầu gốc trong công thức dầu bôi trơn chủ yếu nằm trong khoảng 75-90%. Dầu gốc có đặc tính bôi trơn và chiếm tới 90% sản phẩm bôi trơn cuối cùng. Thị trường được phân chia theo loại sản phẩm và ngành công nghiệp của người dùng cuối. Theo loại sản phẩm, thị trường được phân chia theo dầu động cơ, dầu truyền động và thủy lực, dầu công nghiệp nói chung, dầu hộp số, dầu mỡ và các loại sản phẩm khác. Theo ngành người dùng cuối, thị trường được phân chia theo ngành sản xuất điện, ô tô và các phương tiện vận tải khác, thiết bị nặng, thực phẩm và đồ uống cũng như các ngành công nghiệp dành cho người dùng cuối khác. Đối với mỗi phân khúc, quy mô và dự báo thị trường được thực hiện dựa trên khối lượng (triệu lít).

| Dầu động cơ |

| Truyền động và chất lỏng thủy lực |

| Dầu công nghiệp tổng hợp |

| Dầu bánh răng |

| Dầu mỡ |

| Các loại sản phẩm khác |

| Sản xuất điện |

| Ô tô và vận tải khác |

| Thiết bị nặng |

| Đồ ăn và đồ uống |

| Các ngành người dùng cuối khác |

| Loại sản phẩm | Dầu động cơ |

| Truyền động và chất lỏng thủy lực | |

| Dầu công nghiệp tổng hợp | |

| Dầu bánh răng | |

| Dầu mỡ | |

| Các loại sản phẩm khác | |

| Công nghiệp người dùng cuối | Sản xuất điện |

| Ô tô và vận tải khác | |

| Thiết bị nặng | |

| Đồ ăn và đồ uống | |

| Các ngành người dùng cuối khác |

Câu hỏi thường gặp về nghiên cứu thị trường dầu nhớt ở Ai Cập

Quy mô thị trường dầu nhờn Ai Cập hiện tại là bao nhiêu?

Thị trường Dầu bôi trơn Ai Cập dự kiến sẽ đạt tốc độ CAGR lớn hơn 1,5% trong giai đoạn dự báo (2024-2029)

Ai là người chơi chính trong thị trường dầu nhờn Ai Cập?

Exxon Mobil Corporation, Co-Operative Soceite des Petroleum (Copetrole), Royal Dutch Shell PLC, Total, Misr Petroleum là những công ty lớn hoạt động tại Thị trường Dầu nhớt Ai Cập.

Thị trường Dầu bôi trơn Ai Cập này diễn ra trong những năm nào?

Báo cáo đề cập đến quy mô thị trường lịch sử của Thị trường Dầu bôi trơn Ai Cập trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Dầu bôi trơn Ai Cập trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành dầu nhớt Ai Cập

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Dầu bôi trơn Ai Cập năm 2024, do Mordor Intelligence™ Industry Reports tạo ra. Phân tích Dầu bôi trơn của Ai Cập bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.