Phân tích thị trường Dimethylformamide (DMF)

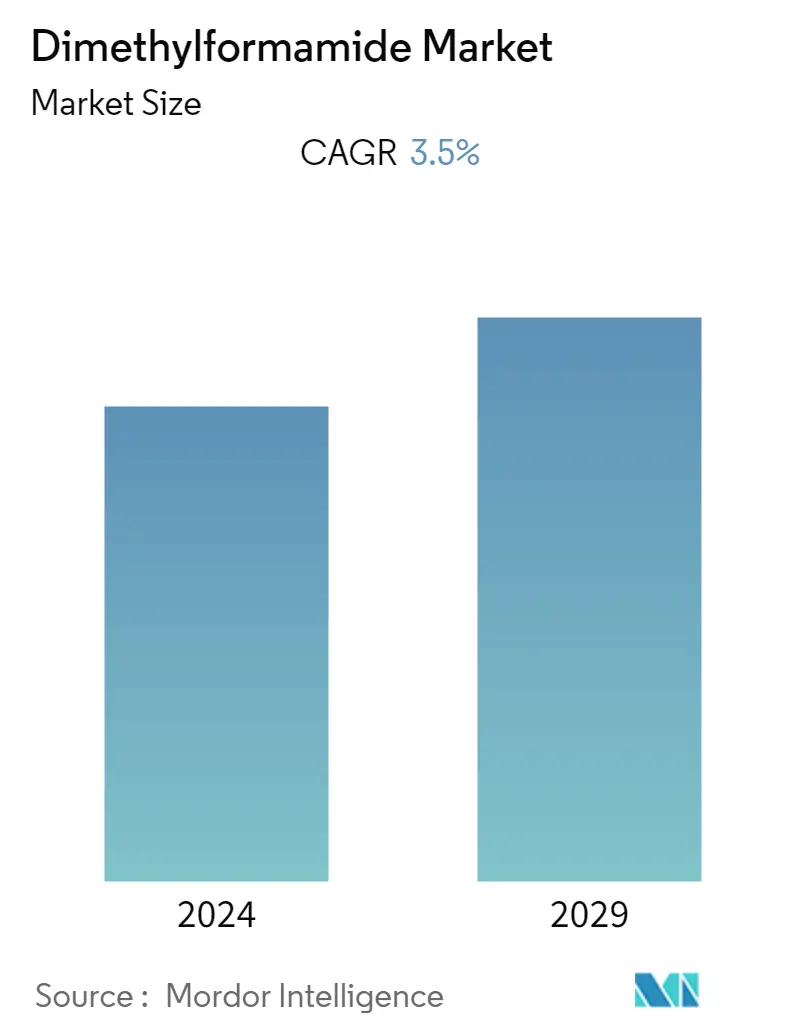

Thị trường dimethylformamide hiện ước tính trị giá 2,12 tỷ USD và dự kiến sẽ đạt 2,52 tỷ USD trong giai đoạn dự báo, đạt tốc độ CAGR khoảng 3,5% trong giai đoạn dự báo.

Thị trường bị ảnh hưởng tiêu cực bởi đại dịch Covid-19. Do các kịch bản đại dịch, một số quốc gia trên thế giới đã tiến hành phong tỏa để hạn chế sự lây lan của virus. Nhu cầu về dimethylformamide từ các ứng dụng khác nhau, chẳng hạn như xử lý hóa chất, dung môi và dệt may, đã bị ảnh hưởng nghiêm trọng do nhiều ngành công nghiệp khác nhau như xây dựng, điện, điện tử và các ngành khác ngừng hoạt động. Hiện tại, thị trường đã phục hồi sau đại dịch và đang tăng trưởng với tốc độ đáng kể.

- Trong trung hạn, các yếu tố thúc đẩy nhu cầu trên thị trường dimethylformamide là số lượng ứng dụng công nghiệp ngày càng tăng đối với DMF làm dung môi và nhu cầu ngày càng tăng từ ngành dược phẩm.

- Mặt khác, do mối lo ngại về sức khỏe ngày càng tăng, việc tiếp xúc lâu dài với dimethylformamide có thể gây ra các vấn đề về sức khỏe ở người và việc thay thế nó bằng các chất thay thế ít gây hại hơn như dimethyl sulfoxide dự kiến sẽ cản trở sự tăng trưởng của thị trường.

- Tuy nhiên, trong giai đoạn dự báo, việc sử dụng DMF ngày càng tăng trong các phòng thí nghiệm nghiên cứu có thể tạo ra cơ hội cho thị trường đã được xem xét.

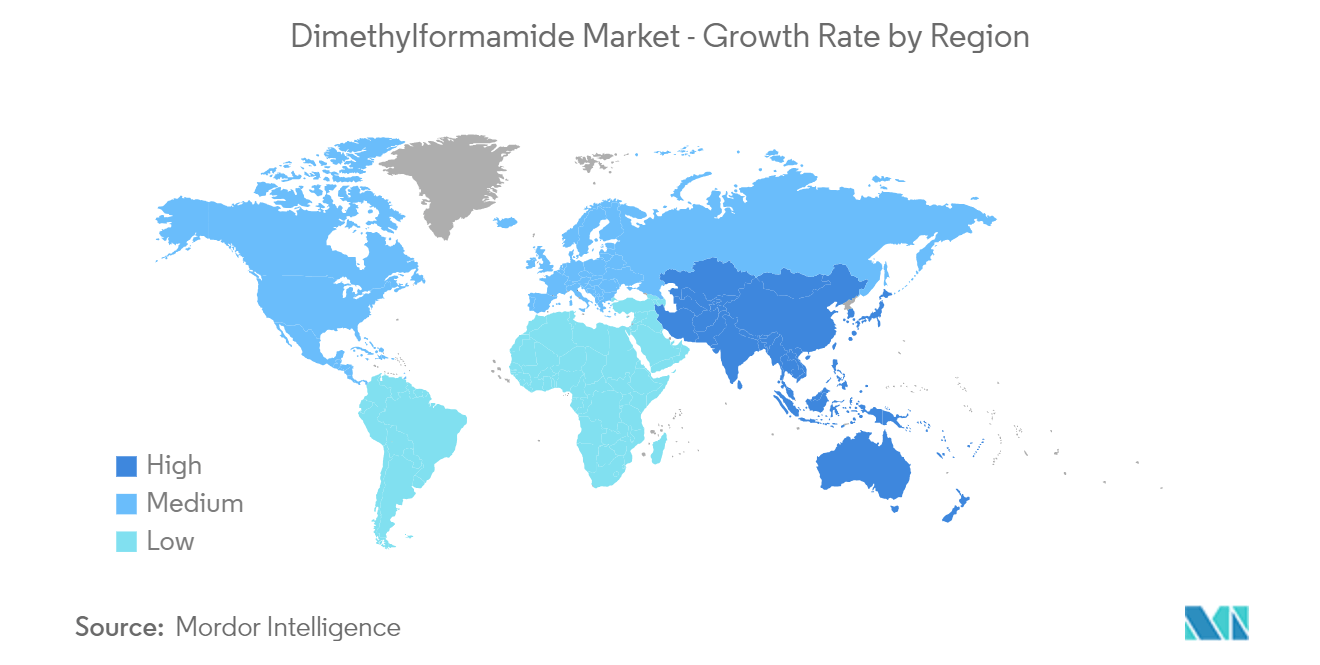

- Châu Á-Thái Bình Dương dự kiến sẽ thống trị thị trường toàn cầu nhờ các ngành công nghiệp chế biến hóa chất, công nghiệp dược phẩm và dệt may phát triển cao ở các nền kinh tế mới nổi như Trung Quốc, Ấn Độ và Nhật Bản.

Xu hướng thị trường Dimethylformamide (DMF)

Nhu cầu ngày càng tăng từ ngành dệt may

- Dimethylformamide (DMF) được sử dụng để tạo ra bùn polyurethane (PU). Bùn là sự kết hợp chất lỏng của nhựa polyurethane, chất độn và chất phụ gia được sử dụng làm chất phủ trong ngành da và may mặc.

- Ngoài ra, bùn PU còn được sử dụng trong sản xuất da tổng hợp. Quy trình sản xuất da tổng hợp bao gồm chuẩn bị bùn PU, phủ lớp phủ, sấy khô và xử lý và hoàn thiện.

- DMF thường được sử dụng làm dung môi thuốc nhuộm và chất màu trong các hoạt động in và nhuộm dệt. Nó hỗ trợ hòa tan thuốc nhuộm và phân bố đồng đều trên vải, tạo ra màu sắc rực rỡ và nhất quán.

- Nó cũng được sử dụng làm dung môi trong sản xuất sợi tổng hợp như acrylic, spandex và polyurethane. Nó hỗ trợ hòa tan và ổn định các dung dịch polymer trước khi ép đùn qua máy kéo sợi để tạo ra các sợi liên tục.

- DMF cũng được sử dụng làm dung môi cho các loại sơn, chất hoàn thiện và nhựa dệt và giày dép khác nhau. Nó tạo điều kiện cho việc hòa tan các thành phần phủ và cho phép phân bố đều trên bề mặt vải, cải thiện các chất lượng như chống thấm nước, chống cháy và độ bền.

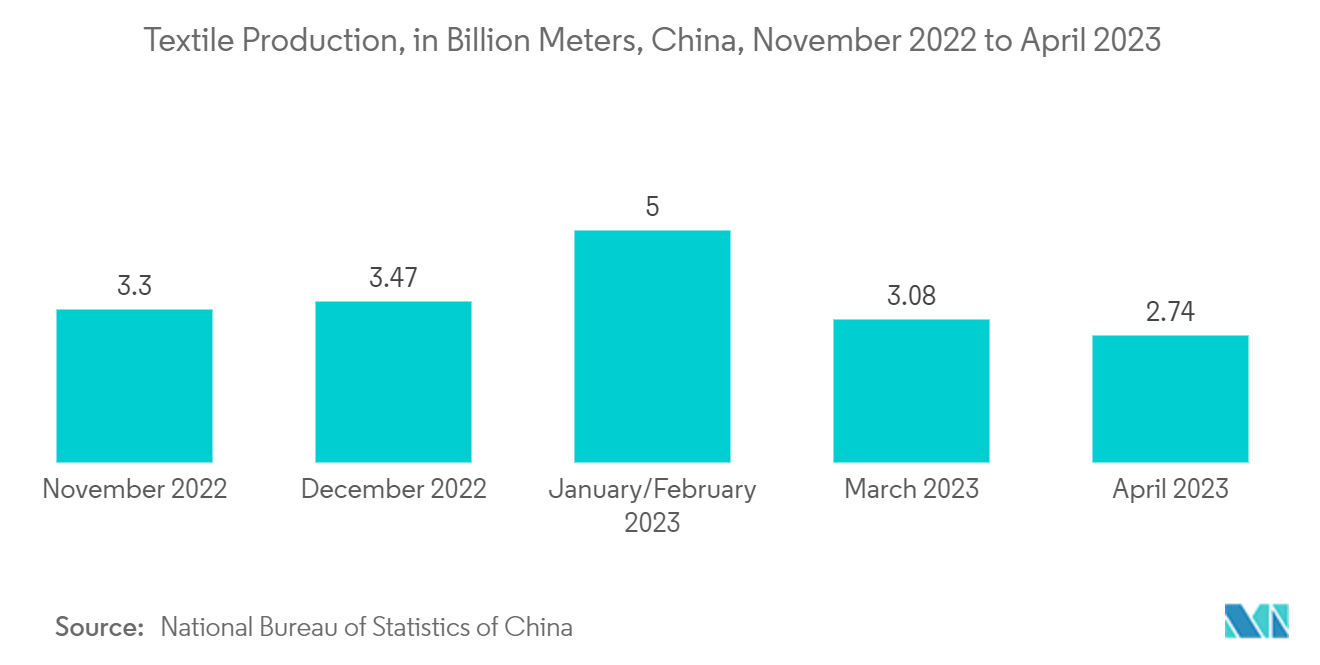

- Theo Cục Thống kê Quốc gia Trung Quốc, sản lượng dệt may ở Trung Quốc là 2,74 tỷ mét vào tháng 4 năm 2023 và 3,08 tỷ mét vào tháng 3 năm 2023.

- Hơn nữa, theo Tổ chức Công bằng Thương hiệu Ấn Độ, xuất khẩu dệt may của Ấn Độ (bao gồm cả hàng thủ công) đạt trị giá 21,15 tỷ USD từ tháng 4 đến tháng 10 năm 2023. Lĩnh vực này được dự đoán sẽ đạt trị giá 190 tỷ USD vào năm 2025-2026,

- Hơn nữa, Hội đồng các tổ chức dệt may quốc gia (NCTO) báo cáo rằng các lô hàng dệt may từ Hoa Kỳ trị giá 65,8 tỷ USD. Quốc gia này dẫn đầu thế giới về nghiên cứu và phát triển dệt may, chú trọng sản xuất sợi kháng khuẩn, áo giáp cứu sinh và các vật liệu đổi mới thích ứng với khí hậu.

- Khu vực Châu Á - Thái Bình Dương chiếm một phần khá lớn trong ngành công nghiệp giày dép. Về sản xuất và bán hàng, Trung Quốc và Ấn Độ là những nước dẫn đầu khu vực. Tại Trung Quốc, các nhà sản xuất giày dép lớn, bao gồm Nike, Skechers và Adidas, đã báo cáo doanh số bán hàng tăng mạnh sau khi nới lỏng lệnh phong tỏa. Theo thống kê của các công ty này, giao thông ở Trung Quốc đã trở lại bình thường sau đợt suy thoái vào tháng 12, với mức tăng mạnh vào dịp Tết Nguyên đán.

- Do đó, nhu cầu trong ngành dệt may dự kiến sẽ làm tăng nhu cầu về dimethylformamide trong giai đoạn dự báo.

Khu vực Châu Á - Thái Bình Dương chiếm lĩnh thị trường

- Châu Á-Thái Bình Dương được kỳ vọng sẽ dẫn đầu thị trường thế giới vì các ngành công nghiệp chế biến hóa chất, dược phẩm và dệt may ở đây phát triển tốt.

- Ngành dệt may sử dụng DMF để sản xuất sợi acrylic, sản phẩm polyurethane, da giả, màng và lớp phủ bề mặt. Cục Quản lý Thương mại Quốc tế cho biết châu Á-Thái Bình Dương là thị trường lớn nhất của ngành dệt may.

- Các ngành công nghiệp chế biến hóa chất như nông nghiệp, hóa dầu, polymer và tinh chế sử dụng nhiều dimethylformamide cho các ứng dụng khác nhau. Ấn Độ hiện đã được xếp hạng thứ sáu trong số mười nước sản xuất lớn nhất thế giới. Ngành hóa dầu đóng góp khoảng 30% nguyên liệu thô cho ngành hóa chất, dự kiến đạt 300 tỷ USD vào năm 2025.

- Sợi acrylic được sử dụng trong áo len, ủng, mũ, găng tay, trang phục thể thao, thảm, chăn, quần áo bảo hộ, tóc giả và nối tóc. Điều này làm tăng nhu cầu về dimethylformamide trong sản xuất sợi acrylic.

- Giá trị sản xuất ngành dệt may Trung Quốc đạt đỉnh xuất khẩu mới vào năm 2022, xuất siêu hơn 300 tỷ USD.

- Theo thống kê của Tổng cục Hải quan Trung Quốc, tổng giá trị xuất khẩu dệt may của Trung Quốc năm 2022 tăng 2,5% mỗi năm. Trung Quốc sẽ vẫn là nước xuất khẩu dệt may hàng đầu thế giới vào năm 2022, với kim ngạch xuất khẩu vượt 300 tỷ USD năm thứ ba liên tiếp Xuất khẩu từ toàn bộ chuỗi cung ứng da tăng 19,3% so với cùng kỳ năm trước, trong khi nhập khẩu giảm 12,3% so với cùng kỳ năm ngoái.

- Trung Quốc xuất xưởng 9,29 tỷ đôi giày vào năm 2022, tăng 6,6% so với năm 2021. Ngoài ra, Trung Quốc còn xuất khẩu 720 triệu đôi giày da trị giá 11,46 tỷ USD, tăng 7,8% và 14,9% mỗi năm. Trong khi đó, tổng giá trị nhập khẩu giày da là 71 triệu đôi và 2,8 tỷ USD, giảm lần lượt 0,2% và 0,8% so với năm trước.

- Ấn Độ xuất khẩu 78% giày dép sang châu Âu và Mỹ. Năm 2022, doanh thu thị trường giày dép Ấn Độ dự kiến đạt 23,73 tỷ USD. Danh mục giày dép da là danh mục lớn nhất thị trường, trị giá 16,62 tỷ USD vào năm 2022. Đến năm 2027, ngành giày dép Ấn Độ sẽ trị giá khoảng 27,84 tỷ USD.

- Vào tháng 7 năm 2022, Covestro công bố thành lập hai nhà máy sản xuất chất đàn hồi và phân tán polyurethane mới ở Thượng Hải. Những cơ sở mới này, được đặt trong địa điểm tích hợp của Covestro ở Thượng Hải, sẽ thể hiện tổng mức đầu tư vào khoảng hai con số triệu euro.

- Dimethylformamide được sử dụng để sản xuất thuốc trừ sâu nông nghiệp và hóa chất làm sạch trong ngành hóa dầu. Nó cũng sản xuất mực và thuốc nhuộm để in và nhuộm sợi. Theo Cục Thống kê Quốc gia Trung Quốc, khoảng 226.000 tấn thuốc trừ sâu hóa học đã được sản xuất tại Trung Quốc vào tháng 3 năm 2023.

- Yuanfar Chemical đã công bố ý định tăng công suất sản xuất dimethylformamide (DMF) trong nước lên 100.000 tấn vào tháng 11 năm 2022. Công ty có trụ sở tại Thành phố Cửu Giang, tỉnh Giang Tây và thuộc sở hữu của Henan Heart to Heart Group. Do đó, năng lực sản xuất tổng thể được dự đoán sẽ tăng lên gần 800.000 tấn. Hualu Hengsheng cũng có kế hoạch xây dựng thêm 150.000 tấn nhà máy DMF ở Kinh Châu vào cuối năm 2023.

- Việc sử dụng ngày càng nhiều dung môi công nghiệp và nhu cầu nghiên cứu và phát triển trong phòng thí nghiệm ngày càng tăng trong khu vực có thể sẽ là động lực thúc đẩy dimethylformamide trong những năm tới.

Tổng quan về ngành Dimethylformamide (DMF)

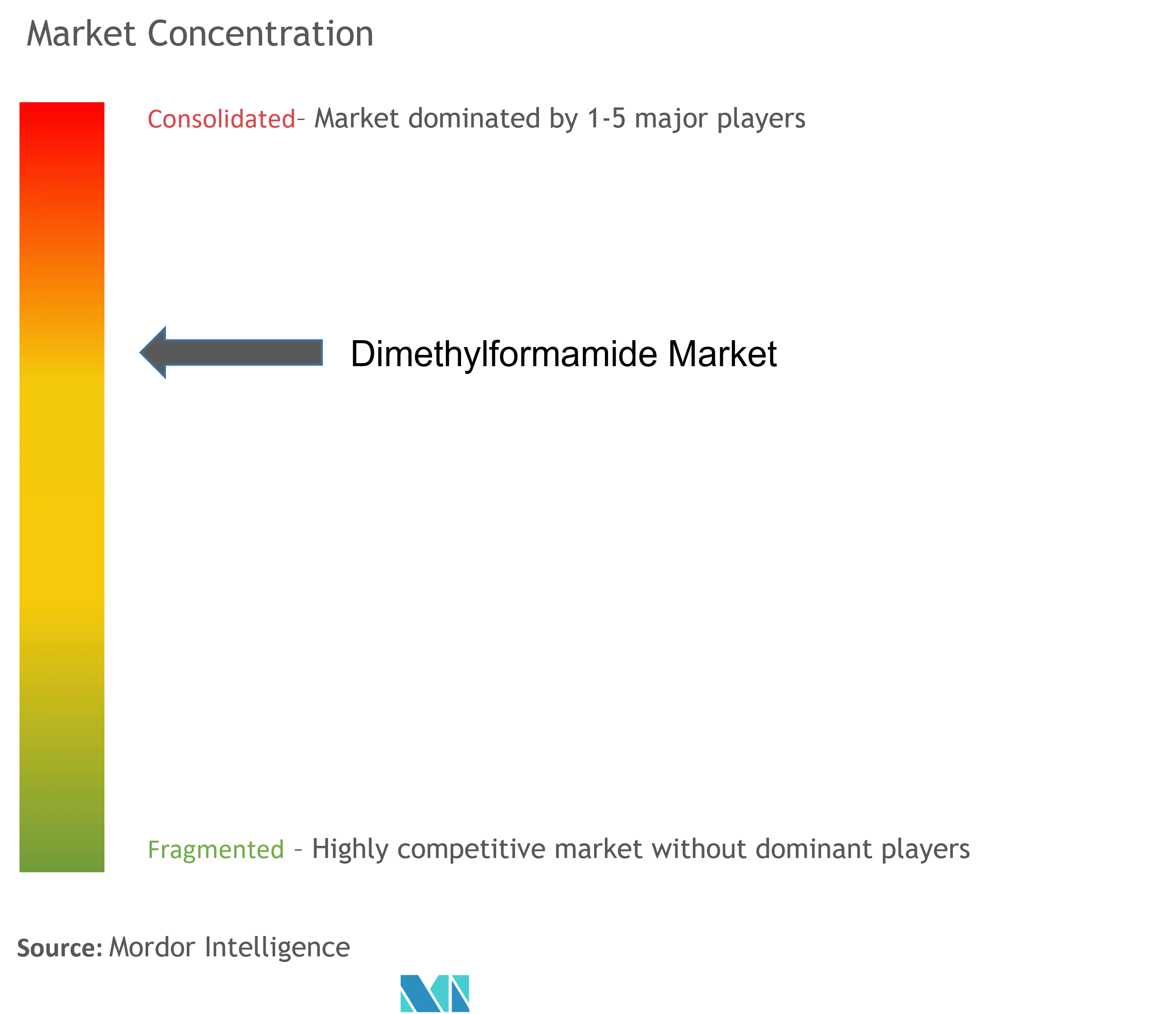

Thị trường dimethylformamide được củng cố một phần, với một số công ty lớn chiếm lĩnh một phần đáng kể. Một số công ty lớn là BASF SE, Luxi Group, Mitsubishi Gas Chemical Company Inc., Shandong Hualu HengshengChemical Co. Ltd và JiutianChemical Group Limited.

Dẫn đầu thị trường Dimethylformamide (DMF)

BASF SE

Luxi Group

Mitsubishi Gas Chemical Company Inc.

Shandong Hualu Hengsheng Chemical Co. Ltd

Jiutian Chemical Group Limited

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường Dimethylformamide (DMF)

Những phát triển gần đây liên quan đến những người chơi chính trên thị trường sẽ được đề cập trong nghiên cứu đầy đủ.

Phân khúc ngành Dimethylformamide (DMF)

Dimethylformamide là một hợp chất hữu cơ có công thức (CH3)2NC(O)H, thường được viết tắt là DMF. Nó là dung môi được sử dụng rộng rãi trong các phản ứng hóa học do tính chất có thể trộn được với nước và hầu hết các chất lỏng hữu cơ. Dimethylformamide không mùi, nhưng các mẫu cấp kỹ thuật hoặc phân hủy thường có mùi tanh do tạp chất dimethylamine.

Thị trường dimethylformamide được phân chia theo ứng dụng và khu vực. Thị trường được phân chia theo ứng dụng vào xử lý hóa chất và dung môi, dược phẩm, dệt may và các ứng dụng khác. Báo cáo cũng đề cập đến quy mô thị trường và dự báo về thị trường dimethylformamide ở 15 quốc gia trên các khu vực chính. Việc xác định quy mô và dự báo thị trường đã được thực hiện cho từng phân khúc dựa trên doanh thu (USD).

| Xử lý hóa chất và dung môi |

| Dược phẩm |

| Tài liệu |

| Ứng dụng khác |

| Châu á Thái Bình Dương | Trung Quốc |

| Ấn Độ | |

| Nhật Bản | |

| Hàn Quốc | |

| Phần còn lại của Châu Á-Thái Bình Dương | |

| Bắc Mỹ | Hoa Kỳ |

| Canada | |

| México | |

| Châu Âu | nước Đức |

| Vương quốc Anh | |

| Pháp | |

| Nước Ý | |

| Phần còn lại của châu Âu | |

| Nam Mỹ | Brazil |

| Argentina | |

| Phần còn lại của Nam Mỹ | |

| Trung Đông và Châu Phi | Ả Rập Saudi |

| Nam Phi | |

| Phần còn lại của Trung Đông và Châu Phi |

| Ứng dụng | Xử lý hóa chất và dung môi | |

| Dược phẩm | ||

| Tài liệu | ||

| Ứng dụng khác | ||

| Địa lý | Châu á Thái Bình Dương | Trung Quốc |

| Ấn Độ | ||

| Nhật Bản | ||

| Hàn Quốc | ||

| Phần còn lại của Châu Á-Thái Bình Dương | ||

| Bắc Mỹ | Hoa Kỳ | |

| Canada | ||

| México | ||

| Châu Âu | nước Đức | |

| Vương quốc Anh | ||

| Pháp | ||

| Nước Ý | ||

| Phần còn lại của châu Âu | ||

| Nam Mỹ | Brazil | |

| Argentina | ||

| Phần còn lại của Nam Mỹ | ||

| Trung Đông và Châu Phi | Ả Rập Saudi | |

| Nam Phi | ||

| Phần còn lại của Trung Đông và Châu Phi | ||

Câu hỏi thường gặp về nghiên cứu thị trường Dimethylformamide (DMF)

Quy mô thị trường Dimethylformamide hiện tại là bao nhiêu?

Thị trường Dimethylformamide dự kiến sẽ đạt tốc độ CAGR là 3,5% trong giai đoạn dự báo (2024-2029)

Ai là người chơi chính trong thị trường Dimethylformamide?

BASF SE, Luxi Group, Mitsubishi Gas Chemical Company Inc., Shandong Hualu Hengsheng Chemical Co. Ltd, Jiutian Chemical Group Limited là những công ty lớn hoạt động trên thị trường Dimethylformamide.

Khu vực nào phát triển nhanh nhất trong Thị trường Dimethylformamide?

Châu Á-Thái Bình Dương được ước tính sẽ tăng trưởng với tốc độ CAGR cao nhất trong giai đoạn dự báo (2024-2029).

Khu vực nào có thị phần lớn nhất trong Thị trường Dimethylformamide?

Năm 2024, Châu Á - Thái Bình Dương chiếm thị phần lớn nhất trên Thị trường Dimethylformamide.

Thị trường Dimethylformamide này hoạt động trong những năm nào?

Báo cáo đề cập đến quy mô thị trường lịch sử của Thị trường Dimethylformamide trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Dimethylformamide trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành Dimethylformamide

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Dimethylformamide năm 2024 do Mordor Intelligence™ Industry Report tạo ra. Phân tích Dimethylformamide bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.