Phân tích thị trường thép thô

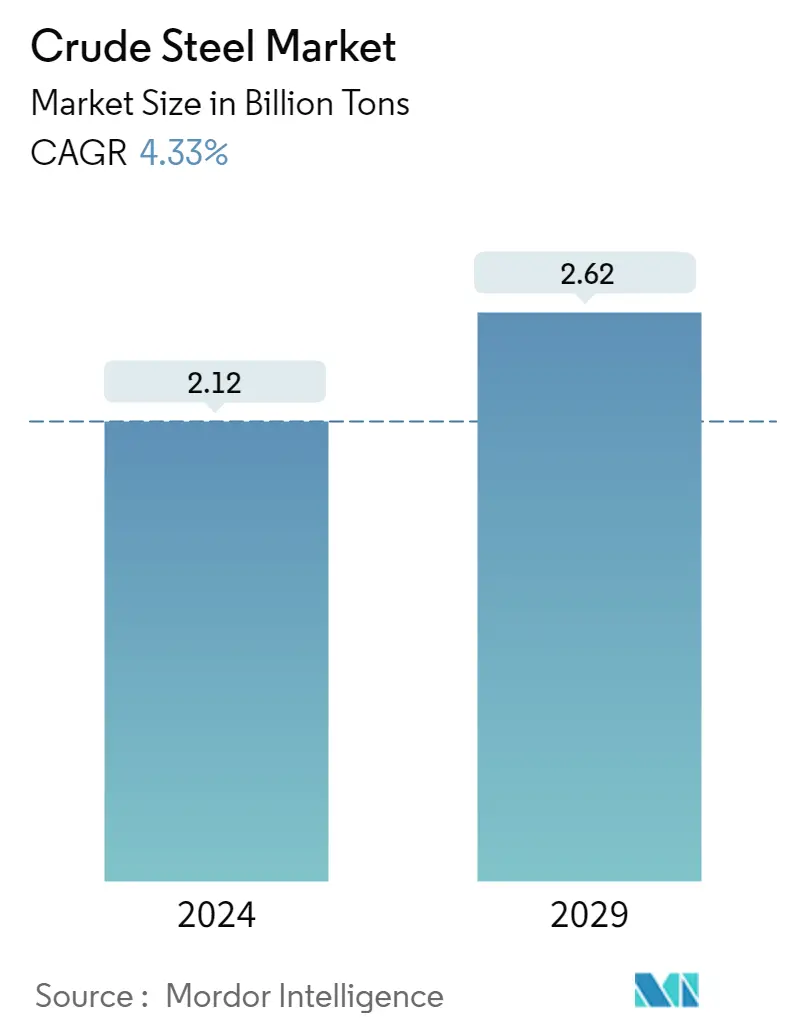

Quy mô Thị trường Thép thô ước tính đạt 2,12 tỷ tấn vào năm 2024 và dự kiến sẽ đạt 2,62 tỷ tấn vào năm 2029, tăng trưởng với tốc độ CAGR là 4,33% trong giai đoạn dự báo (2024-2029).

COVID-19 đã tác động tiêu cực đến thị trường vào năm 2020. Do đại dịch COVID-19, doanh số bán tất cả các loại xe trên toàn cầu trong năm 2020 đều giảm. Tuy nhiên, thị trường đã phục hồi vào năm 2021, qua đó nâng cao mức tiêu thụ thép thô trong sản xuất các bộ phận ô tô khác nhau. Năm 2021, nhu cầu về thép dầu tăng do nhu cầu trong các ngành công nghiệp khác nhau như xây dựng, công cụ và máy móc, năng lượng, giao thông vận tải và các ngành khác tăng lên.

- Trong trung hạn, nhu cầu ngày càng tăng từ ngành xây dựng và việc phục hồi sản xuất ô tô có thể sẽ thúc đẩy sự tăng trưởng của thị trường.

- Mặt khác, sự cạn kiệt tài nguyên thiên nhiên do sản xuất thép và sự sẵn có của các sản phẩm thay thế có thể sẽ cản trở sự tăng trưởng của thị trường được nghiên cứu.

- Xu hướng ngày càng tăng của nền kinh tế tuần hoàn, trong đó thép được quảng cáo là có đóng góp đáng kể thông qua việc phục hồi, tái sử dụng, tái sản xuất và tái chế, có thể đóng vai trò là cơ hội cho thị trường được nghiên cứu.

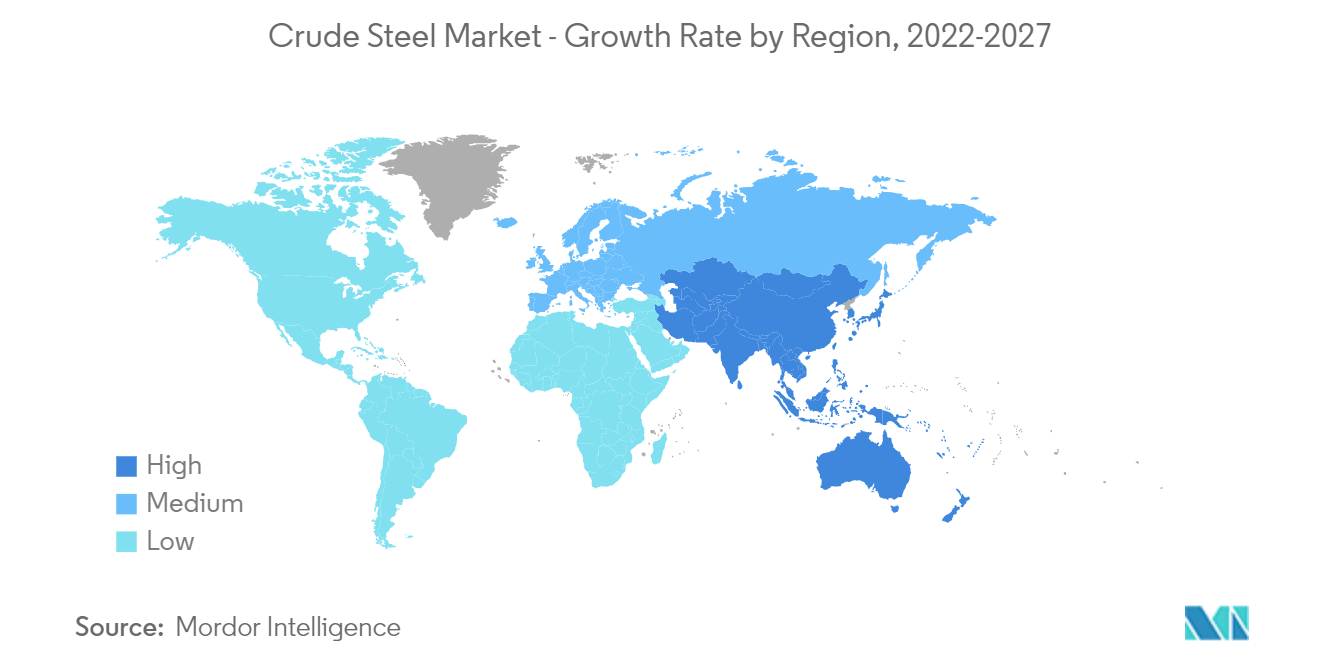

- Khu vực Châu Á - Thái Bình Dương dự kiến sẽ thống trị thế giới, với mức tiêu thụ đáng kể nhất từ các quốc gia như Trung Quốc và Ấn Độ.

Xu hướng thị trường thép thô

Nhu cầu ngày càng tăng từ ngành xây dựng và xây dựng

- Thép và hợp kim của nó là một trong những kim loại phổ biến nhất được sử dụng trên toàn thế giới trong lĩnh vực xây dựng. Thép cũng được sử dụng trên mái nhà và làm tấm ốp cho các bức tường bên ngoài. Các sản phẩm như tấm lợp, xà gồ, tường trong, trần, tấm ốp, tấm cách nhiệt cho tường ngoài đều được làm bằng thép.

- Theo Liên hợp quốc (LHQ), khoảng 50% dân số toàn cầu cư trú ở các thành phố đô thị, dự kiến sẽ chạm mốc 60% vào năm 2030. Tốc độ tăng trưởng kinh tế và nhân khẩu học phải hài hòa với nhu cầu thương mại, dân cư, và hoạt động xây dựng thể chế.

- Theo Kế hoạch 5 năm của Trung Quốc được công bố vào tháng 1 năm 2022, ngành xây dựng nước này ước tính sẽ đạt tốc độ tăng trưởng 6% vào năm 2022. Trung Quốc có kế hoạch tăng cường xây dựng các tòa nhà tiền chế để giảm ô nhiễm và chất thải từ các công trường xây dựng. Các bộ phận đúc sẵn, được sản xuất một phần hoặc toàn bộ, sau đó được vận chuyển đến công trường để lắp ráp, có thể chiếm trên 30% công trình xây dựng mới trong nước.

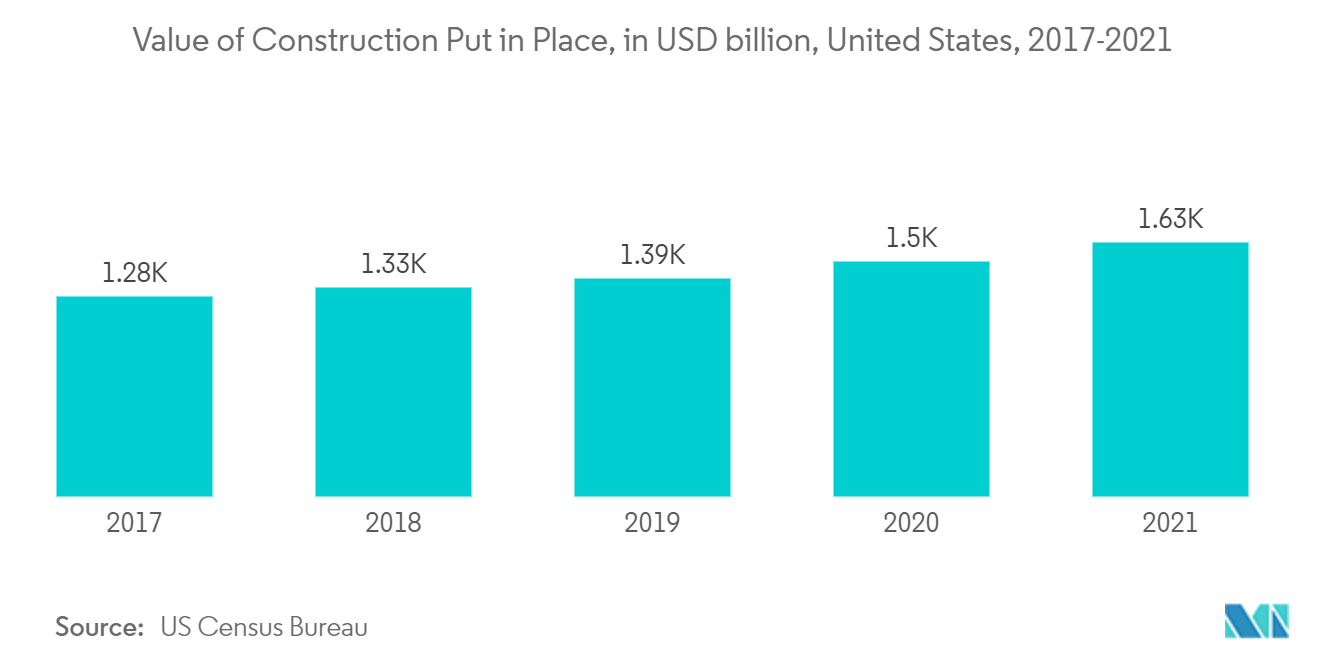

- Theo Cục điều tra dân số Hoa Kỳ, tổng giá trị xây dựng được đưa ra ở nước này đã tăng liên tục trong thập kỷ qua. Vào năm 2021, thỏa thuận này đạt 1.626,4 tỷ USD, tăng 8,5% so với giá trị (1.499,6 tỷ USD) đạt được vào năm 2020.

- Theo Viện Kiến trúc Hoa Kỳ, tổng số công trình xây dựng phi dân cư ở Hoa Kỳ dự kiến sẽ tăng lên 3,1% vào năm 2022. Cơ cấu khách sạn dự kiến sẽ tăng 8,8% vào năm 2022 và diện tích văn phòng tăng 0,1%. Sự gia tăng tiếp theo dự kiến sẽ thúc đẩy sự tăng trưởng của thị trường thép trong giai đoạn dự báo.

- Do đó, những xu hướng ngành như vậy dự kiến sẽ đồng thời thúc đẩy nhu cầu về thép trong lĩnh vực xây dựng và xây dựng.

Khu vực Châu Á – Thái Bình Dương chiếm lĩnh thị trường

- Khu vực Châu Á - Thái Bình Dương đã có sự tăng trưởng thuận lợi trong ngành thép thô, với các nước như Trung Quốc và Ấn Độ nắm giữ thị phần tiêu thụ đáng kể.

- Trung Quốc là nước sản xuất thép thô lớn nhất thế giới. Theo Hiệp hội Thép Thế giới, năm 2021, Trung Quốc chiếm hơn 50% sản lượng toàn cầu. Năm 2021, công suất sản xuất thép thô hàng năm của cả nước đạt 1.032,8 triệu tấn, giảm 3% so với 1064,7 triệu tấn sản xuất năm 2020. Sản lượng thép trong nước tăng trưởng mạnh là do nhu cầu ngày càng tăng từ các ngành công nghiệp tiêu dùng cuối cùng khác nhau..

- Việc mở rộng phân khúc ô tô ở Trung Quốc được dự đoán sẽ có lợi cho nhu cầu thép thô. Theo Tổ chức Quốc tế các nhà sản xuất ô tô (OICA), Trung Quốc là nước sản xuất ô tô lớn nhất, chiếm khoảng 32,5% sản lượng toàn cầu. Chỉ riêng cả nước đã sản xuất 2.60.82.220 chiếc vào năm 2021, tăng 3% so với 25.225.242 chiếc vào năm 2020.

- Hơn nữa, các công ty hàng không Trung Quốc đang có kế hoạch mua khoảng 7.690 máy bay mới trong 20 năm tới, trị giá khoảng 1,2 nghìn tỷ USD, dự kiến sẽ làm tăng thêm nhu cầu thị trường về thép thô.

- Theo báo cáo của Hiệp hội các nhà sản xuất ô tô Ấn Độ, SIAM, Ấn Độ đã sản xuất 4.399.112 chiếc ô tô du lịch và xe hạng nhẹ vào năm 2021. Ngoài ra, dự kiến sẽ có những cải cách của chính phủ, chẳng hạn như các chương trình Aatma Nirbhar Bharat và Sản xuất tại Ấn Độ. để thúc đẩy ngành công nghiệp ô tô.

- Theo báo cáo của IATA (Hiệp hội Vận tải Hàng không Quốc tế), Ấn Độ sẵn sàng trở thành thị trường hàng không lớn thứ ba toàn cầu vào cuối giai đoạn dự báo. Dự kiến, nước này sẽ có nhu cầu về 2.100 máy bay trong hai thập kỷ tới, chiếm hơn 290 tỷ USD doanh thu. Do những yếu tố này, nhu cầu thép thô từ lĩnh vực hàng không vũ trụ dự kiến sẽ tăng trong tương lai.

- Vì vậy, tất cả các yếu tố nêu trên có khả năng sẽ tác động đáng kể đến nhu cầu trên thị trường được nghiên cứu trong những năm tới.

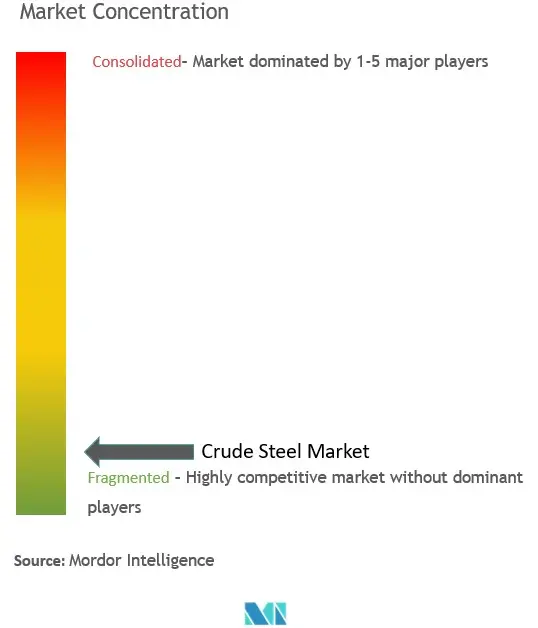

Tổng quan ngành thép thô

Thị trường được nghiên cứu bị phân mảnh, có mức độ cạnh tranh vừa phải giữa những người tham gia thị trường để tăng thị phần. Một số công ty chủ chốt trên thị trường (không theo thứ tự cụ thể) bao gồm China BaoWu Steel Group Corporation Limited, ArcelorMittal, Nippon Steel Corporation, HBIS GROUP và Shagang Group.

Dẫn đầu thị trường thép thô

NIPPON STEEL CORPORATION

ArcelorMittal

China BaoWu Steel Group Corporation Limited

HBIS GROUP

Shagang Group

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường thép thô

- Vào tháng 4 năm 2022, Tập đoàn Thép Baowu Trung Quốc tuyên bố mua lại Xinyu Iron Steel Co. (XISCO), một nhà sản xuất thép thuộc sở hữu nhà nước ở tỉnh Giang Tây, Trung Quốc, với việc chuyển nhượng 51% cổ phần. Việc mua lại này sẽ nâng cao năng lực sản xuất thép tổng thể của Baowu vì XISCO là nhà sản xuất thép lớn nhất ở tỉnh Giang Tây, với tổng sản lượng khoảng 9,89 triệu tấn vào năm 2020.

- Vào tháng 1 năm 2022, sản lượng thép thô của Tata Steel Ltd đã tăng 16% so với cùng kỳ năm trước lên 14,16 triệu tấn vào cuối quý 3 vào ngày 31 tháng 12 năm 2021. Tổng lượng giao hàng của công ty tăng 4% ở mức 13 tấn so với cùng kỳ nhờ nền kinh tế tiếp tục phục hồi.

- Vào tháng 12 năm 2021, JFE Steel Corporation và Nucor, một doanh nghiệp có trụ sở tại Hoa Kỳ, sẽ trở thành chủ sở hữu chung của California Steel Industries (CSI), một nhà sản xuất thép có trụ sở tại Hoa Kỳ. Thỏa thuận này sẽ biến CSI trở thành công ty liên doanh với 51% quyền sở hữu của Nucor và 49% của JFE Steel. Năng lực sản xuất thép thô của Nucor là khoảng 22,7 triệu tấn mỗi năm.

Phân khúc ngành thép thô

Thép thô là sản phẩm thép rắn đầu tiên được hình thành trên quá trình hóa rắn của thép lỏng. Các sản phẩm thép thô khác nhau bao gồm phôi, tấm, phôi, phôi thép và các sản phẩm khác. Sản phẩm thép thô cũng là sản phẩm bán thành phẩm vì chúng cần được xử lý thêm để tạo ra thép thành phẩm. Thị trường thép thô được phân chia theo thành phần, quy trình sản xuất, ngành người dùng cuối và địa lý. Theo thiết kế, thị trường được phân chia thành thép tĩnh điện và thép bán tĩnh điện. Thị trường được phân chia theo quy trình sản xuất thành lò oxy cơ bản (BOF) và lò hồ quang điện (EAF). Theo ngành công nghiệp của người dùng cuối, thị trường được phân chia thành xây dựng, vận tải, công cụ và máy móc, năng lượng, hàng tiêu dùng và các ngành công nghiệp dành cho người dùng cuối khác. Báo cáo cũng đề cập đến quy mô thị trường và dự báo về thị trường thép thô tại 15 quốc gia trên khắp khu vực miền Trung. Quy mô thị trường và dự đoán cho từng phân khúc dựa trên khối lượng (triệu tấn) và doanh thu (triệu USD).

| thép giết chết |

| Thép bán sát trùng |

| Lò oxy cơ bản (BOF) |

| Lò hồ quang điện (EAF) |

| Xây dựng và xây dựng |

| Vận tải |

| Dụng cụ và Máy móc |

| Năng lượng |

| Hàng tiêu dùng |

| Các ngành người dùng cuối khác |

| Châu á Thái Bình Dương | Trung Quốc |

| Ấn Độ | |

| Nhật Bản | |

| Hàn Quốc | |

| Phần còn lại của Châu Á-Thái Bình Dương | |

| Bắc Mỹ | Hoa Kỳ |

| Canada | |

| México | |

| Châu Âu | nước Đức |

| Vương quốc Anh | |

| Nước Ý | |

| Pháp | |

| Phần còn lại của châu Âu | |

| Nam Mỹ | Brazil |

| Argentina | |

| Phần còn lại của Nam Mỹ | |

| Trung Đông và Châu Phi | Ả Rập Saudi |

| Nam Phi | |

| Phần còn lại của Trung Đông và Châu Phi |

| Thành phần | thép giết chết | |

| Thép bán sát trùng | ||

| Quy trình sản xuất | Lò oxy cơ bản (BOF) | |

| Lò hồ quang điện (EAF) | ||

| Công nghiệp người dùng cuối | Xây dựng và xây dựng | |

| Vận tải | ||

| Dụng cụ và Máy móc | ||

| Năng lượng | ||

| Hàng tiêu dùng | ||

| Các ngành người dùng cuối khác | ||

| Địa lý | Châu á Thái Bình Dương | Trung Quốc |

| Ấn Độ | ||

| Nhật Bản | ||

| Hàn Quốc | ||

| Phần còn lại của Châu Á-Thái Bình Dương | ||

| Bắc Mỹ | Hoa Kỳ | |

| Canada | ||

| México | ||

| Châu Âu | nước Đức | |

| Vương quốc Anh | ||

| Nước Ý | ||

| Pháp | ||

| Phần còn lại của châu Âu | ||

| Nam Mỹ | Brazil | |

| Argentina | ||

| Phần còn lại của Nam Mỹ | ||

| Trung Đông và Châu Phi | Ả Rập Saudi | |

| Nam Phi | ||

| Phần còn lại của Trung Đông và Châu Phi | ||

Câu hỏi thường gặp về nghiên cứu thị trường thép thô

Thị trường thép thô lớn đến mức nào?

Quy mô thị trường thép thô dự kiến sẽ đạt 2,12 tỷ tấn vào năm 2024 và tăng trưởng với tốc độ CAGR là 4,33% để đạt 2,62 tỷ tấn vào năm 2029.

Quy mô thị trường thép thô hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường Thép thô dự kiến sẽ đạt 2,12 tỷ tấn.

Ai là người chơi chính trong thị trường thép thô?

NIPPON STEEL CORPORATION, ArcelorMittal, China BaoWu Steel Group Corporation Limited, HBIS GROUP, Shagang Group là những công ty lớn hoạt động trên thị trường thép thô.

Khu vực nào phát triển nhanh nhất trong Thị trường Thép thô?

Châu Á-Thái Bình Dương được ước tính sẽ tăng trưởng với tốc độ CAGR cao nhất trong giai đoạn dự báo (2024-2029).

Khu vực nào có thị phần lớn nhất trong thị trường thép thô?

Năm 2024, Châu Á - Thái Bình Dương chiếm thị phần lớn nhất trên Thị trường Thép thô.

Thị trường Thép thô này diễn ra trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Năm 2023, quy mô Thị trường Thép thô ước tính là 2,03 tỷ tấn. Báo cáo đề cập đến quy mô thị trường lịch sử của Thị trường Thép thô trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Thép thô trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành thép thô

Thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Thép thô năm 2024 do Mordor Intelligence™ Industry Report tạo ra. Phân tích Thép thô bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.