Phân tích thị trường công nghệ phòng sạch

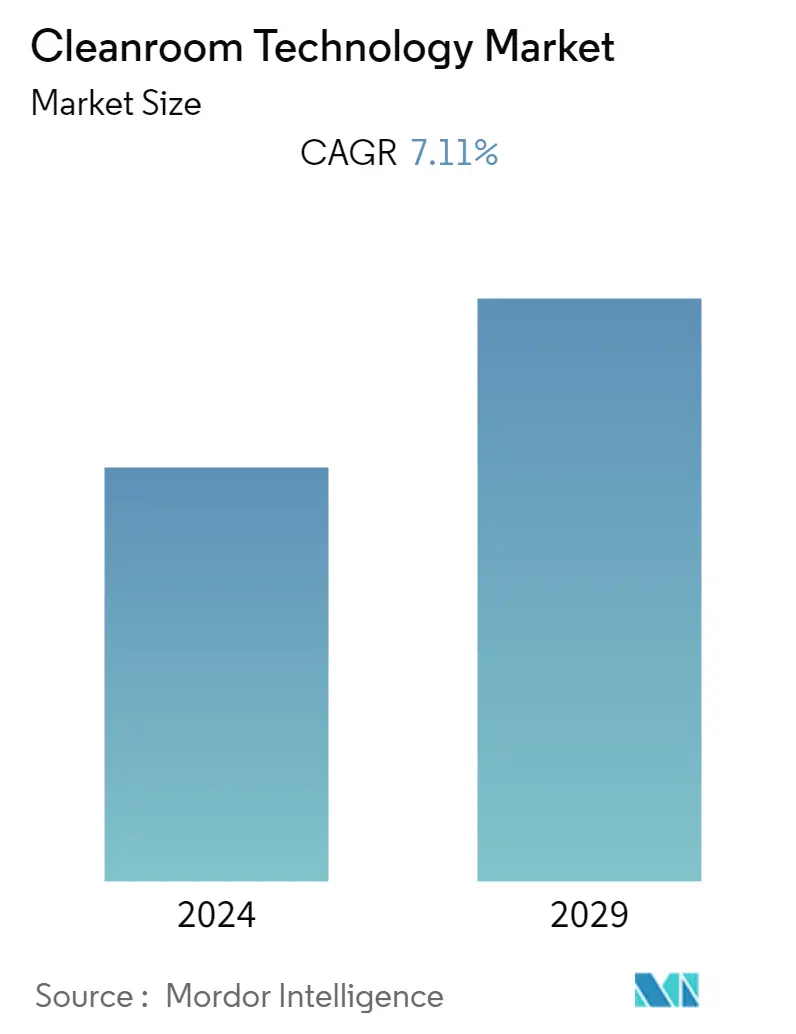

Thị trường công nghệ phòng sạch được định giá 8,17 tỷ USD vào năm trước và dự kiến sẽ đạt tốc độ CAGR là 7,11%, đạt 12,11 tỷ USD trong 5 năm tới.

- Do nhu cầu ngày càng tăng về công nghệ phòng sạch tiên tiến trong các ngành công nghiệp khác nhau, nơi việc kiểm soát ô nhiễm nghiêm ngặt là rất quan trọng để đảm bảo an toàn và hiệu quả của sản phẩm và quy trình, mục tiêu là điều chỉnh và giảm thiểu ô nhiễm một cách hiệu quả. Điều này liên quan đến việc duy trì kiểm soát chính xác mức độ bụi, vi sinh vật trong không khí, khí dung và các hạt bay hơi trên cơ sở mỗi mét khối.

- Sự phát triển của phòng sạch, hiện đại bắt đầu trong Chiến tranh thế giới thứ hai để cải thiện chất lượng và độ tin cậy của thiết bị đo được sử dụng trong sản xuất súng, xe tăng và máy bay. Trong thời gian này, các bộ lọc HEPA cũng được phát triển để chứa các chất gây ô nhiễm phóng xạ, vi khuẩn hoặc hóa học nguy hiểm phát sinh từ các thí nghiệm phân hạch hạt nhân cũng như nghiên cứu về chiến tranh hóa học và sinh học. Sự phát triển của phòng sạch đã đạt được động lực nhờ chương trình du hành vũ trụ của NASA vào những năm 1950 và 1960. Chính trong thời gian này, khái niệm 'dòng chảy tầng' đã được đưa ra, đánh dấu một bước ngoặt trong công nghệ phòng sạch.

- Đáng chú ý, khái niệm này đã trở nên phổ biến rộng rãi trong thời kỳ Covid-19 nhờ sự gia tăng đáng kể trong sản xuất thiết bị điện tử cùng với sự đầu tư lớn vào ngành dược phẩm để sản xuất vắc xin. Sự ra đời của công nghệ vắc xin mRNA và tốc độ phê duyệt và sản xuất vắc xin COVID-19 nổi bật là những đổi mới đáng kinh ngạc. Hiện tại, có một số loại vắc xin dựa trên mRNA đang được triển khai và một điểm chung của tất cả chúng là nhu cầu xử lý vô trùng. Hơn nữa, đại dịch làm tăng nhu cầu về bộ dụng cụ PPE và găng tay, dẫn đến việc sản xuất bộ dụng cụ PPE tăng lên, từ đó hỗ trợ tăng trưởng thị trường.

- Với nhu cầu ngày càng tăng về thiết bị điện tử, các nhà cung cấp công nghệ phòng sạch đang chứng kiến hoạt động kinh doanh ngày càng gia tăng. Do đó, chính phủ từ các quốc gia phát triển và đang phát triển đang nỗ lực hết sức để đảm bảo có đủ phòng sạch để xử lý mọi tình huống khan hiếm trong nước. Chẳng hạn, Đạo luật CHIPS 2022 đã chính thức được chính phủ Hoa Kỳ thông qua vào năm 2022. Theo đạo luật này, Chính phủ Hoa Kỳ muốn các công ty Hoa Kỳ xây dựng phòng sạch tại Hoa Kỳ để sản xuất chất bán dẫn thay vì gia công phòng sạch ở nước ngoài. Sau khi đưa ra đạo luật này, các nhà sản xuất chất bán dẫn nước ngoài cũng đã lên kế hoạch xây dựng phòng sạch mới có trụ sở tại Hoa Kỳ để nhận được sự tài trợ của chính phủ Hoa Kỳ.

- Phòng sạch đang trở nên phổ biến ở nhiều thị trường người dùng cuối khác nhau vì môi trường được kiểm soát đã trở thành điều cần thiết để duy trì các sản phẩm chất lượng cao. Tuy nhiên, chi phí xây dựng phòng sạch không chỉ cực kỳ tốn kém mà chi phí vận hành còn có thể phụ thuộc vào số lượng trao đổi không khí cần thiết và hiệu quả lọc. Việc vận hành có thể cực kỳ tốn kém, vì việc duy trì chất lượng không khí thích hợp có nghĩa là căn phòng phải hoạt động liên tục. Chưa kể, hoạt động tiết kiệm năng lượng và liên tục tuân thủ các tiêu chuẩn phòng sạch khiến phòng sạch trở thành một trong những cơ sở hạ tầng quan trọng nhất cho công nghệ sản xuất và phòng thí nghiệm. Điều này dự kiến sẽ thách thức sự tăng trưởng của thị trường.

- Phòng sạch đã được thiết lập sâu rộng như một phần không thể thiếu trong quy trình sản xuất, đặc biệt là trong sản xuất chất bán dẫn và điện tử, vì độ sạch có thể được đảm bảo trong điều kiện vô trùng và được quy định, tránh ô nhiễm có thể xảy ra bởi vi khuẩn và chất ô nhiễm có hại. Đại dịch COVID-19 khiến nhu cầu về vô số nguồn cung cấp và các điều kiện đặt ra trở nên nghiêm trọng đến mức công nghệ phòng sạch phải được đưa lên hàng đầu trong quá trình phát triển sản xuất, làm nền tảng cho hành động ngăn chặn vi rút.

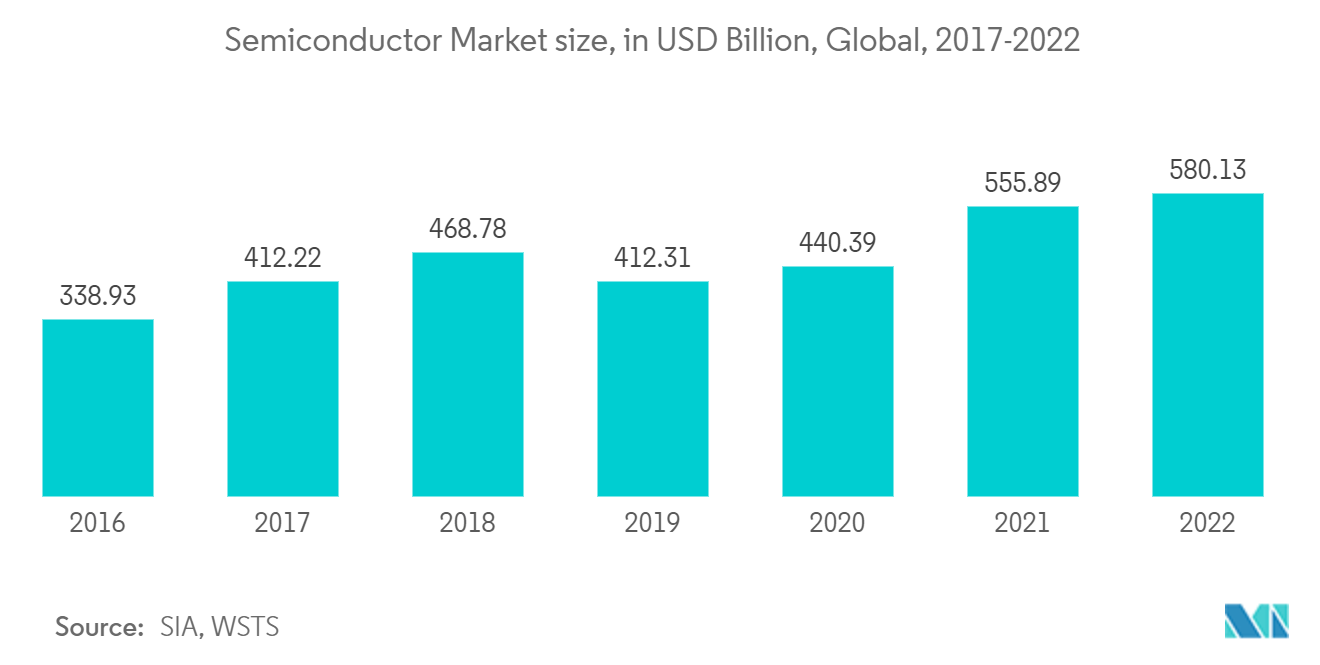

- Do đó, sự thúc đẩy đáng kể trong ngành bán dẫn được thúc đẩy bởi các lệnh phong tỏa do đại dịch năm ngoái cũng như sự thay đổi thói quen của người tiêu dùng, do sự gia tăng làm việc từ xa, đào tạo từ xa, chơi game, giải trí và mua sắm trên Internet - đã làm tăng đáng kể nhu cầu về các thiết bị điện tử tiêu dùng đến mức nhu cầu về chất bán dẫn đã vượt xa sản xuất. Nhu cầu về chất bán dẫn tiếp tục tăng vượt xa khả năng cung cấp toàn cầu khi quá trình số hóa mở rộng sang mọi khía cạnh của cuộc sống hàng ngày. Nhiều nhà chế tạo lớn nhất thế giới, như Intel và Công ty Sản xuất Chất bán dẫn Đài Loan (TSMC), đang mở rộng công suất với các cơ sở chế tạo mới để đáp ứng nhu cầu đó, điều này đã tác động tích cực đến thị trường được nghiên cứu.

Xu hướng thị trường công nghệ phòng sạch

Sản xuất chất bán dẫn trở thành người dùng cuối lớn nhất

- Phòng sạch là một phần cần thiết của sản xuất chất bán dẫn vì ngành này phụ thuộc rất nhiều vào môi trường phòng sạch để sản xuất các thiết bị vi điện tử nhạy cảm. Chip bán dẫn được sử dụng trong mọi thiết bị máy tính - từ đồ vật gia đình như điện thoại di động đến các máy móc phức tạp như xe cộ, công nghệ quốc phòng hoặc tàu vũ trụ. Chúng được sản xuất bằng vật liệu có độ nhạy cao để tạo ra các lớp mỏng manh cần được gia công cẩn thận. Do đó, các nhiệm vụ như sản xuất, thử nghiệm và đóng gói chip bán dẫn phải được thực hiện trong môi trường phòng sạch được kiểm soát.

- Phòng sạch chất bán dẫn là một trong những phòng sạch có yêu cầu khắt khe nhất. Khi độ rộng đường truyền quang khắc xuống dưới 0,1 micron, các phòng sạch này thường được phân loại phòng sạch loại 10 hoặc 100 (ISO-4 hoặc ISO-5). Ngoài ra, phòng sạch bán dẫn có yêu cầu chặt chẽ về nhiệt độ và độ ẩm. Những phòng sạch như vậy có thể có kích thước khác nhau từ 500 SF đến 500.000 SF; thông thường, phòng sạch bán dẫn sử dụng bộ lọc ULPA thay vì bộ lọc HEPA để ngăn chặn ngay cả những hạt siêu nhỏ nhất xâm nhập vào phòng sạch. Trong khi bộ lọc HEPA có thể bắt được 99,97% hạt ở mức 0,3u thì bộ lọc ULPA có thể bắt được 99,999% ở mức 0,12u.

- Do băng thông cực nhỏ, quy trình sản xuất trong phòng sạch bán dẫn rất nhạy cảm với sự thay đổi nhiệt độ và độ ẩm. Thông thường, phòng sạch bán dẫn cần độ ẩm tương đối +1 độ F và +5% hoặc 10%. Điều này đòi hỏi phải có bộ xử lý không khí chuyên dụng cho từng phòng có bộ phận nóng và lạnh. Hầu hết các phòng sạch bán dẫn đều có thiết bị làm lạnh và nồi hơi chuyên dụng để hỗ trợ hệ thống HVAC. Hơn nữa, nhân viên làm việc trong phòng sạch bán dẫn thường mặc bộ đồ thỏ, đi ủng, mũ trùm đầu, khẩu trang và găng tay để ngăn các hạt xâm nhập vào phòng sạch. Sau khi mặc quần áo, nhân viên thường đi qua vòi sen khí trong phòng sạch, thổi khí được lọc HEPA để loại bỏ bất kỳ hạt nào bên ngoài quần áo phòng sạch của họ.

- Hơn nữa, đầu tư ngày càng tăng vào ngành công nghiệp bán dẫn trên toàn thế giới là động lực tăng trưởng chính cho thị trường. Chẳng hạn, vào tháng 8 năm 2022, chính phủ Hoa Kỳ đã thông qua Đạo luật Khoa học và CHIPS nhằm thúc đẩy sản xuất chip bán dẫn trong nước. Nó cho phép chính phủ trợ cấp khoảng 52 tỷ USD cho hoạt động nghiên cứu và sản xuất chất bán dẫn ở Mỹ và khoảng 24 tỷ USD tín dụng thuế đầu tư cho các nhà sản xuất chip bán dẫn.

- Do đó, nhu cầu ngày càng tăng về công nghệ nano và chất bán dẫn đòi hỏi phải thực hiện các quy trình phòng sạch phức tạp hơn. Học viện Bách khoa Rensselaer (RPI) cung cấp cơ sở Phòng sạch chế tạo vi mô và nano (MNCR), nằm trong Trung tâm Vật liệu, Thiết bị và Hệ thống Tích hợp (CMDIS), nơi cung cấp chương trình BYOND cho sinh viên đại học đang tìm cách thiết lập nền tảng vững chắc và tiếp thu đào tạo để có được sự nghiệp trong lĩnh vực này.

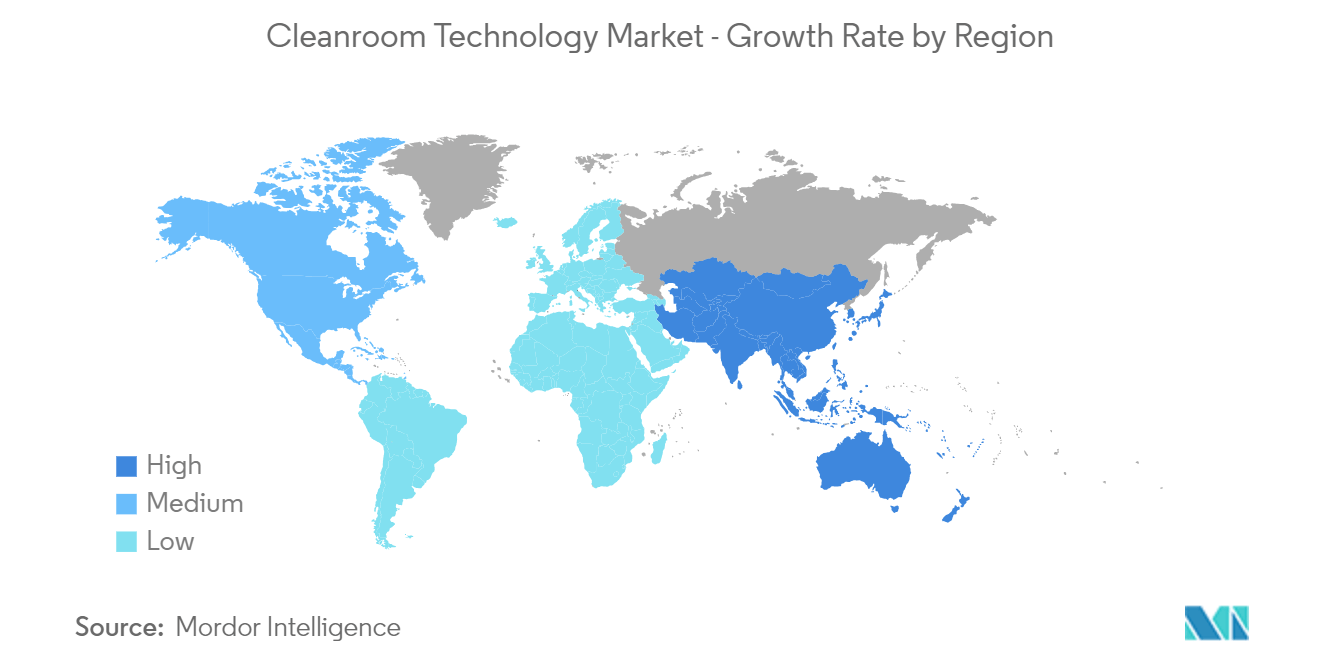

- Với ngành công nghiệp bán dẫn mở rộng đáng kể và sự thống trị của nó trong khu vực APAC, khu vực này dự kiến sẽ mang lại tiềm năng tăng trưởng đáng kể cho thị trường được nghiên cứu. Cơ sở phòng sạch hiện đại đầu tiên trên toàn cầu có thể được xây dựng từ những năm 1960 và cơ sở phòng sạch này đã được giới thiệu đến Châu Á đang phát triển, bao gồm cả Malaysia, vào những năm 1980.

- Phòng sạch chuyển từ Mỹ sang châu Á vào những năm 1990 do sự phát triển của ngành sản xuất chất bán dẫn và vi điện tử. Các công ty Mỹ như Intel, Dell, Motorola, v.v. đã thành lập cơ sở sản xuất của họ ở châu Á trong thời kỳ đó, điều này đã thúc đẩy sự phát triển của ngành công nghiệp phòng sạch ở châu Á.

Bắc Mỹ dự kiến sẽ nắm giữ thị phần đáng kể

- Người ta dự đoán rằng Bắc Mỹ sẽ có mức tăng trưởng đáng kể trong giai đoạn dự kiến, chủ yếu là do doanh số bán hàng hậu mãi tăng lên và sự chuyển đổi sang các kỹ thuật khai thác gỗ cắt theo chiều dài đã được sửa đổi trong khu vực.

- Sự tăng trưởng này phần lớn là do ngành công nghệ sinh học đang phát triển và vẫn còn non trẻ, đặc biệt là so với các ngành công nghiệp ô tô, hóa chất và thép. Sự tăng trưởng của ngành công nghệ sinh học là một câu chuyện độc đáo nhưng nó lại dựa trên những nền tảng chung cho các phân khúc khác của ngành công nghiệp Mỹ.

- Nhiều năm nghiên cứu, cả do chính phủ và tư nhân tài trợ, tiếp tục cung cấp nền tảng kiến thức không gì sánh bằng trên thế giới. Thông qua sản xuất sinh học, sinh khối bền vững trên khắp Hoa Kỳ đã được chuyển đổi thành các sản phẩm mới và cung cấp giải pháp thay thế cho hoạt động sản xuất hóa chất, thuốc, nhiên liệu, vật liệu, v.v.

- Ví dụ vào tháng 9 năm 2022, Tổng thống Biden đã ký Sắc lệnh hành pháp (EO) về 'Thúc đẩy đổi mới công nghệ sinh học và sản xuất sinh học vì một nền kinh tế sinh học Mỹ bền vững, an toàn và bảo đảm'. Trong EO, Tổng thống đã đặt ra tầm nhìn của mình về cách tiếp cận toàn chính phủ nhằm thúc đẩy công nghệ sinh học và sản xuất sinh học bằng cách tạo ra một chương trình nghiên cứu nêu rõ các nhu cầu RD cơ bản và lấy cảm hứng từ việc sử dụng sẽ dẫn đến các giải pháp đổi mới về y tế, biến đổi khí hậu, năng lượng, an ninh lương thực, nông nghiệp, khả năng phục hồi của chuỗi cung ứng và an ninh kinh tế và quốc gia.

- Với lĩnh vực công nghệ sinh học đang phát triển, công nghệ phòng sạch đã nhận được sự đầu tư đáng kể từ các công ty trong khu vực. Ví dụ vào tháng 11 năm 2022, Charles River Laboratoires International, Inc. đã công bố mở rộng cơ sở sản xuất và phát triển hợp đồng liệu pháp tế bào (CDMO) ở Memphis, Tenn. Không gian mở rộng phù hợp cho việc sản xuất liệu pháp tế bào thương mại và lâm sàng, cùng với một cơ sở bổ sung. chín (9) dãy phòng xử lý hiện đại, bổ sung thêm 16 phòng sạch.

- Hơn nữa, các nước trong khu vực phần lớn mong muốn tăng cường sản xuất chip, dự kiến sẽ giúp Mỹ phát triển các công nghệ chiến lược trong tương lai, bao gồm AI, 5G, điện toán lượng tử, v.v., điều này sẽ quyết định vai trò lãnh đạo kinh tế và quân sự toàn cầu trong nhiều thập kỷ tới. đến. Theo một báo cáo mới của Hiệp hội Công nghiệp Bán dẫn, chính phủ Hoa Kỳ có cơ hội chiến lược để đảo ngược quỹ đạo suy giảm sản xuất chip kéo dài hàng thập kỷ ở Mỹ, tăng cường an ninh quốc gia, làm cho chuỗi cung ứng trở nên linh hoạt hơn và biến quốc gia này trở thành một trong những quốc gia có khả năng phục hồi tốt nhất. những nơi hấp dẫn trên thế giới để sản xuất chất bán dẫn. Sự tăng trưởng này dự kiến sẽ mang lại sức hút lớn cho thị trường công nghệ phòng sạch Bắc Mỹ khi các công ty đã công bố kế hoạch chuyên môn hóa khu vực này trong vài năm tới.

Tổng quan ngành công nghệ phòng sạch

Trong thị trường công nghệ phòng sạch, sự cạnh tranh khốc liệt chiếm ưu thế do sự phân mảnh của ngành thiết bị phòng sạch, với nhiều nhà cung cấp tranh giành thị phần. Trong số các nhà cung cấp này, đặc biệt là ở phân khúc hàng tiêu dùng, sự cạnh tranh khốc liệt thể hiện rõ khi họ tìm cách chiếm lĩnh thị phần lớn hơn. Những công ty chủ chốt trong lĩnh vực này bao gồm M+W Group GmbH, Azbil Corporation, Taikisha Global Limited, Kimberly Clark Corporation, Ardmac Ltd, v.v.

Vào tháng 5 năm 2023, Exyte Singapore, một công ty Kỹ thuật, Mua sắm và Xây dựng (EPC) nổi tiếng chuyên về cơ sở công nghệ cao, đã nhận được Giải thưởng Doanh nghiệp Quốc tế SBR danh giá ở hạng mục Xây dựng Công nghiệp. Giải thưởng này ghi nhận thành tích xuất sắc của công ty trong việc thiết kế và xây dựng cơ sở mới cho GlobalFoundries (GF), một công ty bán dẫn ở Singapore. Cơ sở hiện đại trải rộng trên diện tích phòng sạch 23.000 m2 và bao gồm Tòa nhà Tiện ích Trung tâm (CUB) và các văn phòng hành chính. Nó sẽ có khả năng sản xuất 450.000 tấm wafer (300mm) hàng năm. Sau khi hoàn thành, cơ sở ở Singapore của GF sẽ có tổng công suất khoảng 1,5 triệu tấm bán dẫn (300mm) mỗi năm.

Trong cùng tháng đó, Azbil Production (Thailand) Co. Ltd., một công ty con sản xuất đặt tại Chonburi, Thái Lan, đã công bố kế hoạch xây dựng một nhà máy mới. Mục đích chính của việc mở rộng này là củng cố hệ thống sản xuất toàn cầu của công ty, hỗ trợ phát triển kinh doanh ở nước ngoài. Cơ sở mới sẽ nâng cao năng lực sản xuất và cho phép sản xuất nhiều loại mặt hàng hơn nhằm đáp ứng nhu cầu ngày càng tăng khi hoạt động kinh doanh ở nước ngoài của Tập đoàn Azbil tiếp tục phát triển. Ngoài ra, nó sẽ đáp ứng nhu cầu của khách hàng nước ngoài của Tập đoàn về sản xuất tiên tiến các sản phẩm khác nhau.

Dẫn đầu thị trường công nghệ phòng sạch

M+W Group

Azbil Corporation

Taikisha Global Limited

Kimberly Clark Corporation

Ardmac Ltd

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường công nghệ phòng sạch

- Tháng 8 năm 2023 Bosch tiết lộ kế hoạch thành lập một trung tâm thử nghiệm chất bán dẫn hiện đại cho chip và cảm biến ở Malaysia. Cơ sở này tự hào có diện tích rộng hơn 18.000 mét vuông, bao gồm các phòng sạch sẽ, không gian văn phòng và các phòng thí nghiệm RD chuyên dụng được thiết kế để chứa tới 400 cộng sự.

- Tháng 7 năm 2023 Analog Devices Inc. công bố ý định nâng cao năng lực phòng sạch để tối ưu hóa quy trình sản xuất. Là một phần trong khoản đầu tư mới nhất của họ, công ty cũng sẽ giới thiệu chương trình đào tạo bảo trì chất bán dẫn. Khoản đầu tư đáng kể trị giá 1 tỷ USD này sẵn sàng thúc đẩy sự tăng trưởng và hiệu quả của cơ sở bán dẫn của họ ở Beaverton. Đáng chú ý, việc mở rộng sẽ mang lại thêm 25.000 feet vuông, nâng công suất phòng sạch lên mức ấn tượng 118.000 feet vuông.

- Tháng 7 năm 2023 Tập đoàn Labconco giới thiệu Bàn làm sạch ngang Nexus. Máy hút mùi dòng chảy tầng mang tính đột phá này là loại máy hút mùi đầu tiên trong ngành tích hợp trí thông minh hoàn chỉnh trên máy. Trạm làm việc dòng chảy tầng cải tiến đặt ra một chuẩn mực mới trong lĩnh vực này bằng cách cung cấp khả năng bảo vệ chưa từng có chống lại sự nhiễm bẩn cho các mẫu và quy trình không nguy hiểm.

Phân khúc ngành công nghệ phòng sạch

Trong môi trường được kiểm soát với mức độ ô nhiễm hạt tối thiểu, nhiệt độ, độ ẩm, áp suất phòng, số lượng hạt và bụi cụ thể sẽ đạt được và duy trì bằng cách sử dụng thiết bị phòng sạch, vách ngăn chuyên dụng là hệ thống tường, trần và sàn phòng sạch. Ngoài những thứ này, các vật tư tiêu hao như quần áo, găng tay, khăn lau, hệ thống chân không, chất khử trùng, chất khử trùng, v.v., cũng được sử dụng.

Thị trường công nghệ phòng sạch được phân chia theo thành phần (loại thiết bị (buồng tắm khí trong phòng sạch, hệ thống HVAC, hệ thống luồng không khí tầng, bộ lọc hiệu suất cao, tủ hút ẩm và bộ lọc quạt), theo loại vật tư tiêu hao (quần áo, găng tay, khăn lau, hệ thống chân không, chất khử trùng, một loại vật tư tiêu hao khác)), theo người dùng cuối (dược phẩm, công nghệ sinh học, thiết bị y tế, bệnh viện, sản xuất chất bán dẫn và những người dùng cuối khác) và theo địa lý (Bắc Mỹ, Châu Âu, Châu Á Thái Bình Dương, Phần còn lại của thế giới (Châu Mỹ Latinh, Trung Đông và Châu Phi).

Quy mô và dự báo thị trường được cung cấp dưới dạng giá trị bằng USD cho tất cả các phân khúc trên.

| Loại thiết bị | Vòi sen phòng sạch |

| Hệ thống HVAC | |

| Hệ thống luồng không khí tầng | |

| Bộ lọc hiệu quả cao | |

| Tủ hút ẩm | |

| Bộ lọc quạt | |

| Loại vật tư tiêu hao | Trang phục |

| Găng tay | |

| khăn lau | |

| Hệ thống chân không | |

| Thuốc khử trùng | |

| Các loại vật tư tiêu hao khác |

| Dược phẩm |

| Công nghệ sinh học |

| Các thiết bị y tế |

| Bệnh viện |

| Sản xuất chất bán dẫn |

| Người dùng cuối khác |

| Bắc Mỹ |

| Châu Âu |

| Châu á Thái Bình Dương |

| Phần còn lại của thế giới (Châu Mỹ Latinh, Trung Đông và Châu Phi) |

| Theo thành phần | Loại thiết bị | Vòi sen phòng sạch |

| Hệ thống HVAC | ||

| Hệ thống luồng không khí tầng | ||

| Bộ lọc hiệu quả cao | ||

| Tủ hút ẩm | ||

| Bộ lọc quạt | ||

| Loại vật tư tiêu hao | Trang phục | |

| Găng tay | ||

| khăn lau | ||

| Hệ thống chân không | ||

| Thuốc khử trùng | ||

| Các loại vật tư tiêu hao khác | ||

| Bởi người dùng cuối | Dược phẩm | |

| Công nghệ sinh học | ||

| Các thiết bị y tế | ||

| Bệnh viện | ||

| Sản xuất chất bán dẫn | ||

| Người dùng cuối khác | ||

| Theo địa lý | Bắc Mỹ | |

| Châu Âu | ||

| Châu á Thái Bình Dương | ||

| Phần còn lại của thế giới (Châu Mỹ Latinh, Trung Đông và Châu Phi) | ||

Câu hỏi thường gặp về nghiên cứu thị trường công nghệ phòng sạch

Quy mô thị trường công nghệ phòng sạch hiện tại là bao nhiêu?

Thị trường Công nghệ Phòng sạch dự kiến sẽ đạt tốc độ CAGR là 7,11% trong giai đoạn dự báo (2024-2029)

Ai là người chơi chính trong Thị trường Công nghệ Phòng sạch?

M+W Group, Azbil Corporation, Taikisha Global Limited, Kimberly Clark Corporation, Ardmac Ltd là những công ty lớn hoạt động trong Thị trường Công nghệ Phòng sạch.

Khu vực nào phát triển nhanh nhất trong Thị trường Công nghệ Phòng sạch?

Châu Á Thái Bình Dương được ước tính sẽ tăng trưởng với tốc độ CAGR cao nhất trong giai đoạn dự báo (2024-2029).

Khu vực nào có thị phần lớn nhất trong Thị trường Công nghệ Phòng sạch?

Năm 2024, Bắc Mỹ chiếm thị phần lớn nhất trong Thị trường Công nghệ Phòng sạch.

Thị trường Công nghệ Phòng sạch này diễn ra trong những năm nào?

Báo cáo bao gồm quy mô thị trường lịch sử Thị trường Công nghệ Phòng sạch trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Công nghệ Phòng sạch trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành công nghệ phòng sạch

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Công nghệ Phòng sạch năm 2024 do Mordor Intelligence™ Industry Report tạo ra. Phân tích Công nghệ Phòng sạch bao gồm triển vọng dự báo thị trường từ năm 2024 đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.