Phân tích thị trường thiết bị xây dựng Trung Quốc

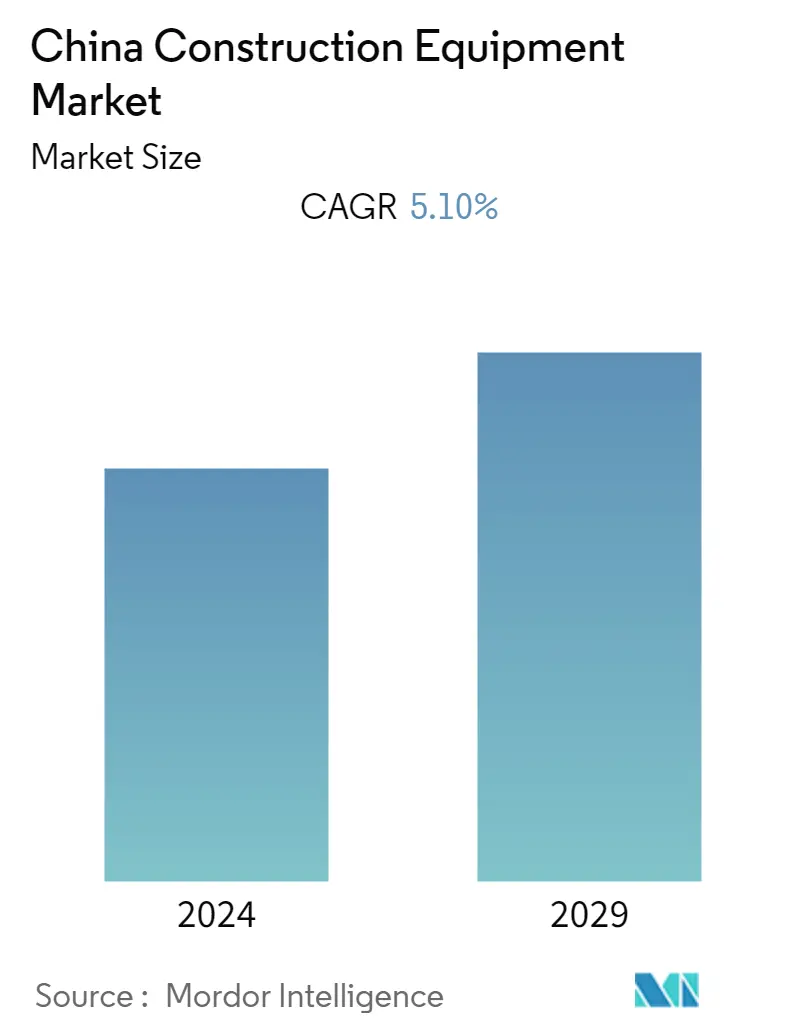

Hiện thị trường thiết bị xây dựng Trung Quốc được định giá 50 tỷ USD. Dự kiến sẽ đạt 68 tỷ USD, đạt tốc độ CAGR là 5,55% trong 5 năm tới.

Đại dịch COVID-19 đã ảnh hưởng nặng nề đến ngành xây dựng ở Trung Quốc. Ngành xây dựng ở Trung Quốc đã ghi nhận mức giảm 6,9% trong quý đầu tiên của năm 2020. Lĩnh vực sản xuất ở Trung Quốc là nơi tiêu thụ chính các thiết bị xây dựng như máy xúc lật và cần cẩu. Tuy nhiên, Chỉ số nhà quản lý mua hàng (PMI) đã giảm xuống 49,4, cho thấy nền kinh tế đang suy thoái do PMI dưới 50 được coi là dấu hiệu chính cho thấy kinh tế Trung Quốc đang suy thoái. Sự gián đoạn trong hoạt động của chuỗi cung ứng, sự gián đoạn trong sản xuất quy mô lớn, hạn chế đi lại và doanh số bán thiết bị giảm là nguyên nhân khiến thị trường giảm tốc độ tăng trưởng. Sự gia tăng xây dựng trên khắp đất nước được nhận thấy sau đại dịch do các hạn chế trong nước được nới lỏng. Thị trường được kỳ vọng sẽ đương đầu với mọi tổn thất xảy ra trong đại dịch và tăng trưởng với một tốc độ nhất định.. Hơn nữa, các nhà sản xuất đang thực hiện các kế hoạch dự phòng nhằm giảm thiểu những bất ổn trong kinh doanh trong tương lai nhằm duy trì sự liên tục với khách hàng trong các lĩnh vực quan trọng của ngành thiết bị xây dựng. Ví dụ,.

- Năm 2020, Sany Heavy Industry đã tăng đầu tư vào RD lên 954 triệu USD, tăng 33,2 % so với năm 2019 và số lượng nhân viên RD đạt 5436, tăng 69% so với năm 2019. Do đó, Sany Heavy Industry đã có thể tung ra các sản phẩm cải tiến mới như siêu máy xúc cỡ lớn SY870, SY980 và SY1250, dòng sản phẩm máy xúc thông minh thế hệ mới và cần cẩu bánh xích 4000 tấn SCC40000A đã giúp công ty khắc phục tình trạng sụt giảm doanh số trong đại dịch COVID-19.

Về lâu dài, việc ngày càng tập trung vào cơ sở hạ tầng, phát triển tự động hóa trong quy trình xây dựng và sản xuất cũng như giới thiệu các thiết bị xây dựng điện như máy xúc điện dự kiến sẽ có tác động đáng kể đến sự tăng trưởng của thị trường được nghiên cứu. Thị trường máy móc xây dựng đường bộ chứng kiến sự gia tăng đáng kể do các chương trình phát triển đường bộ ngày càng được thực hiện, chẳng hạn như Sáng kiến Vành đai và Con đường.

Bên cạnh việc là nhà sản xuất thiết bị xây dựng lớn nhất thế giới, Trung Quốc còn là thị trường lớn nhất về máy móc xây dựng trên thế giới. Các hoạt động xây dựng nông thôn, quá trình đô thị hóa nhanh chóng và sự phát triển của quan hệ đối tác công tư đã thúc đẩy nhu cầu về thiết bị xây dựng. Trung Quốc cũng có một trong những chuỗi cung ứng máy móc xây dựng tốt nhất trên thế giới, với tất cả các bộ phận của chuỗi cung ứng đều ở Trung Quốc.

Xu hướng cho thuê máy móc xây dựng ngày càng gia tăng. Mua thiết bị mới liên quan đến chi phí cao, bảo trì và các vấn đề liên quan đến lưu trữ. Cho thuê cũng đang trở thành một khả năng khả thi cho các doanh nghiệp mới hơn. Trên thực tế, đối với các ứng dụng xây dựng ngắn hạn, việc thuê máy móc được các nhà thầu xây dựng ưu tiên hơn là mua ban đầu vì việc thuê cho phép sử dụng máy móc một cách tối ưu.

Những người trả tiền chính đang mở rộng năng lực sản xuất và tung ra các sản phẩm mới để đáp ứng nhu cầu ngày càng tăng về thiết bị xây dựng. Ví dụ.

- Vào tháng 2 năm 2022, Sany Heavy Industry đã công bố xẻng thủy lực dẫn động điện loại SY2600E 300 tấn mới sẽ được sản xuất tại nhà máy Tô Châu ở Trung Quốc. SY2600E dài 15 m, cao 8 m và có dung tích gầu 15 mét khối. Nó được cung cấp năng lượng bởi một bộ truyền động điện bao gồm hệ thống điều khiển điện tử hoàn toàn với tám máy bơm và ba van. Máy xúc được thiết kế đặc biệt cho các ứng dụng khai thác mỏ hạng nặng. Vào tháng 10 năm 2022, XCMG Port Machinery bắt đầu hoạt động tại nhà máy mới của họ ở Từ Châu, Trung Quốc. Nhà máy mới sản xuất máy xếp container, xe nâng hàng, máy móc di động khác tại cảng và cần trục, cầu bờ và các máy móc cảng lớn khác với công suất hàng năm là 2000 chiếc.

Xu hướng thị trường thiết bị xây dựng Trung Quốc

Nhu cầu về máy xúc ngày càng tăng để thúc đẩy thị trường.

Trung Quốc là thị trường lớn nhất về thiết bị xây dựng trên thế giới. Máy xúc chiếm khoảng 60% tổng doanh số bán thiết bị xây dựng ở Trung Quốc. Theo Hiệp hội Máy xây dựng Trung Quốc, nước này có khoảng 25 nhà sản xuất máy xúc, nhiều hơn bất kỳ quốc gia nào trên thế giới. Vào năm 2021, 274357 máy xúc đã được bán ở Trung Quốc.

Sany Heavy Industry là công ty dẫn đầu thị trường máy đào ở Trung Quốc, với thị phần ước tính khoảng 18% vào năm 2021 tính theo số lượng.

Lý do đằng sau sự phổ biến của máy xúc ở Trung Quốc là do việc thực hiện các dự án cơ sở hạ tầng lớn ở Trung Quốc. Năm 2021, chính phủ Trung Quốc đã chi 3,4 nghìn tỷ USD để phát triển cơ sở hạ tầng ở Trung Quốc. Phát triển cơ sở hạ tầng ở Trung Quốc chủ yếu tập trung vào việc xây dựng đường cao tốc, đường sắt cao tốc, sân bay, cầu, bến cảng và hệ thống tàu điện ngầm. Những siêu dự án này cần đào đất để đặt nền móng trên quy mô lớn nên không thể thực hiện việc đào bằng tay. Vì vậy, các thiết bị xây dựng như máy xúc được yêu cầu phải thực hiện việc đào đất tại các địa điểm của các siêu dự án này.

Máy xúc có công suất từ 5 đến 40 tấn và sử dụng bánh xích cũng như bánh xe để di chuyển, do đó khiến chúng trở thành một trong những thiết bị xây dựng linh hoạt nhất.

Một yếu tố chính khác thúc đẩy nhu cầu về máy đào ở Trung Quốc là nhu cầu về máy đào ngày càng tăng trong ngành khai thác mỏ. Năm 2021, Trung Quốc sản xuất 4126 triệu tấn than, 12,9 triệu ounce vàng và chiếm 9,1% tổng sản lượng đồng trên thế giới, đưa Trung Quốc trở thành nhà sản xuất than và vàng lớn nhất và là nhà sản xuất đồng lớn thứ ba trên thế giới. Hơn nữa, chính phủ Trung Quốc đã tăng hạn ngạch sản xuất khoáng sản đất hiếm lên 20% do nhu cầu ngày càng tăng đối với xe điện hoặc phương tiện năng lượng mới để sản xuất pin. Tất cả những yếu tố này đang dẫn đến sự bùng nổ về doanh số bán xẻng khai thác hoặc máy xúc siêu lớn (công suất từ 300 tấn trở lên) vì máy xúc là thiết bị được sử dụng nhiều nhất để đào mỏ.

Sản phẩm mới ra mắt từ những công ty chủ chốt nhằm đáp ứng nhu cầu ngày càng tăng về máy xúc cũng được dự đoán sẽ thúc đẩy thị trường trong 5 năm tới. Ví dụ,.

- Vào tháng 10 năm 2022, Sany Heavy Machinery đã ra mắt SY19E máy đào nhỏ gọn chạy hoàn toàn bằng điện loại 2 tấn. Máy được thiết kế và phát triển đặc biệt để sử dụng trên các công trường xây dựng ở các thành phố đông đúc.

máy xúc trên thị trường xây dựng Trung Quốc trong 5 năm tới.

Đầu tư ngày càng tăng vào ngành xây dựng Trung Quốc

Các dự án lớn đang triển khai ở Trung Quốc cần rất nhiều máy móc và vật liệu để di chuyển từ vùng này sang vùng khác của đất nước. Các dự án như dự án Đường ống khí đốt tự nhiên Zhongwei Ji'an, Tuyến đường sắt Liễu Châu-Ngô Châu, Sáng kiến Vành đai và Con đường và Đường cao tốc Phật Sơn Zhengshen là một số trong nhiều dự án yêu cầu triển khai nhiều thiết bị xây dựng. Trung Quốc công bố đầu tư 3,4 nghìn tỷ USD vào các dự án cơ sở hạ tầng vào năm 2021. Ví dụ:.

- Vào tháng 8 năm 2022, Trung Quốc công bố một gói kích thích khác dành cho chi tiêu cơ sở hạ tầng trị giá 146 tỷ USD.

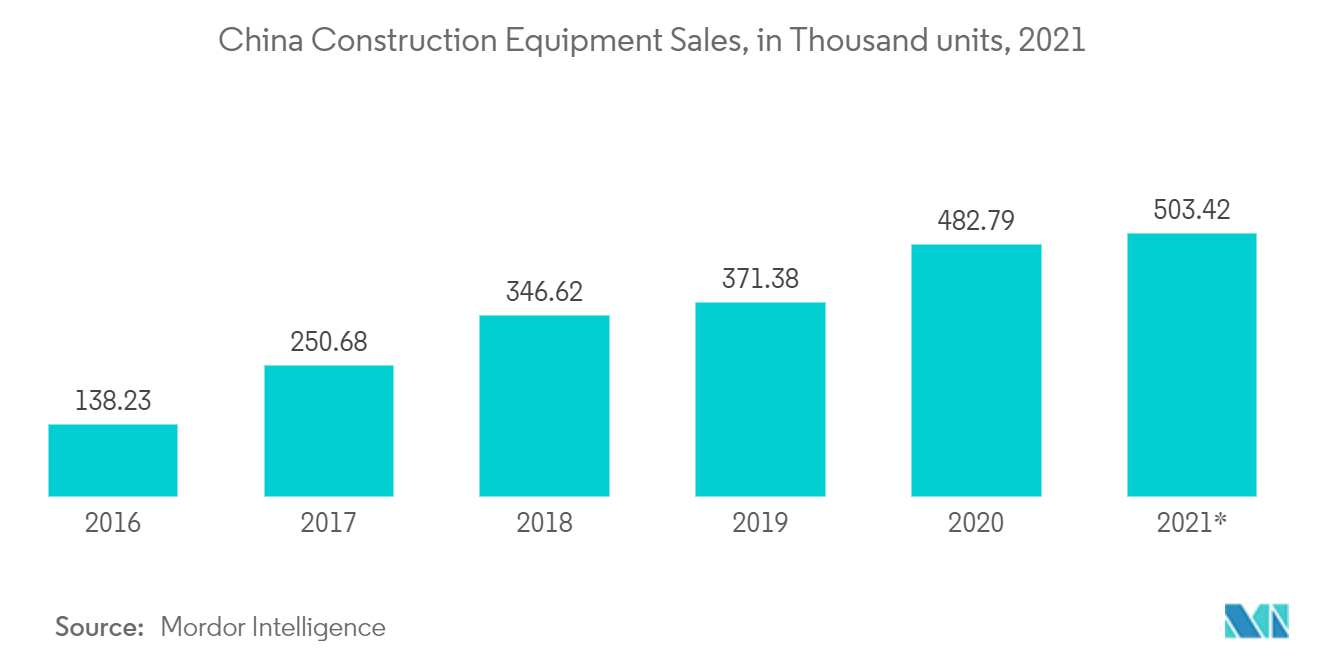

Doanh số bán thiết bị xây dựng của Trung Quốc đạt khoảng 50 tỷ USD và chiếm 20% thị trường thiết bị xây dựng toàn cầu vào năm 2021. Các nhà sản xuất máy móc xây dựng lớn nhất thế giới đã thành lập cơ sở sản xuất và liên doanh tại Trung Quốc. Các lệnh cấm đầu tư nước ngoài vào phát triển đất đai, khách sạn sang trọng, cao ốc văn phòng, trung tâm triển lãm quốc tế, xây dựng và vận hành các công viên giải trí lớn cũng đã được bãi bỏ. Điều này có thể sẽ thúc đẩy sự tăng trưởng của thị trường thiết bị xây dựng do nhu cầu về thiết bị xây dựng trong nước ngày càng tăng.

Sáng kiến Vành đai và Con đường dự kiến sẽ tạo ra nhu cầu ngày càng tăng về thiết bị xây dựng. Sáng kiến Vành đai và Con đường, dự án hàng đầu của Trung Quốc, là động lực quan trọng cho thiết bị xây dựng ở Trung Quốc. Mặc dù tất cả các dự án xây dựng đều được thực hiện ở nước ngoài, nhưng máy móc được mua và vận chuyển từ Trung Quốc khi chính phủ giảm thuế cho các công ty xây dựng mua thiết bị tham gia Sáng kiến Vành đai và Con đường. Kobelco, Tadano, Caterpillar và Liebherr đang nỗ lực tăng cường sự hiện diện của họ ở nước này khi họ dự đoán nhu cầu lớn từ sáng kiến hàng đầu của đất nước, Vành đai và Con đường.

Chẳng hạn, việc mở rộng vận chuyển đường sắt đô thị Thượng Hải trị giá 44,23 tỷ USD. Nó bao gồm chín dự án đường sắt và sáu tuyến tàu điện ngầm cùng với ba tuyến đường sắt liên tỉnh. Dự kiến tổng chiều dài dự án là 286 km. Mạng lưới này nhằm mục đích tạo ra các kết nối tốt hơn giữa hai sân bay Thượng Hải và hai nhà ga đường sắt lớn.

Ngoài ra, Trung Quốc còn là trung tâm sản xuất quan trọng của các nhà sản xuất thiết bị quốc tế. Thông qua liên doanh, đầu tư toàn bộ sở hữu hoặc mua lại, tất cả các nhà sản xuất quốc tế hàng đầu, bao gồm Caterpillar, Terex, Manitowoc, Komatsu, Hitachi, Kobelco, Volvo, Liebherr, Wirtgen, Fayat, Doosan và Hyundai, đều có cơ sở sản xuất tại Trung Quốc. Một số hoạt động này, như nhà máy cần cẩu tháp của Manitowoc ở Zhangjiaguang, là cơ sở sản xuất toàn cầu quan trọng nhất của họ.

Kết quả là, các công ty lớn đang thành lập các cơ sở sản xuất ở các vùng khác nhau của Trung Quốc để tận dụng nhu cầu ngày càng tăng về máy móc xây dựng. Mặc dù tình hình cạnh tranh trong nước rất gay gắt nhưng nhiều công ty toàn cầu đang cạnh tranh với các nhà sản xuất máy móc xây dựng địa phương để tăng thị phần trên thị trường. Ví dụ,.

- Vào tháng 5 năm 2021, Công ty Khoa học Công nghệ Công nghiệp nặng Zoomlion đã khánh thành giai đoạn thứ hai của nhà máy tháp cẩu thông minh tại Thành phố Cgangde ở miền trung Trung Quốc. Nhà máy có tổng diện tích 49,33 ha và là nhà máy sản xuất cần cẩu tháp gió lớn nhất thế giới.

Tổng quan về ngành thiết bị xây dựng Trung Quốc

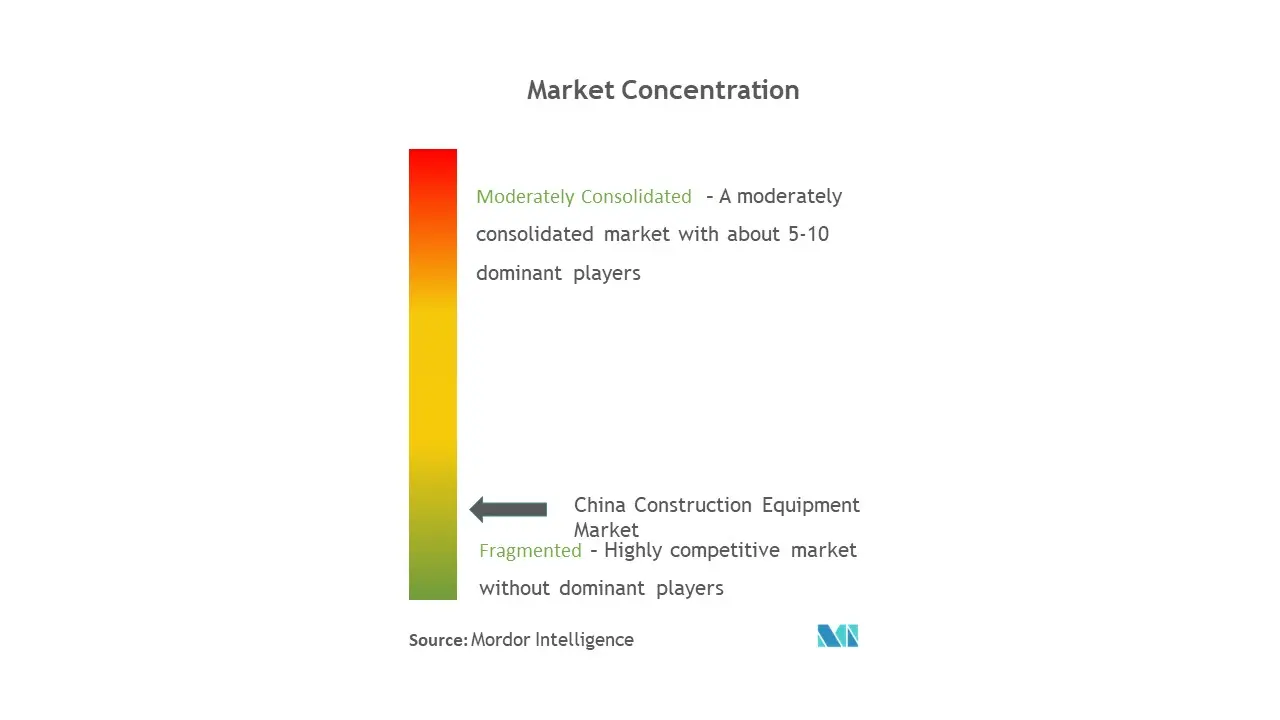

Thị trường thiết bị xây dựng Trung Quốc rất phân tán. Thị trường bị thống trị bởi các công ty địa phương như Sany, XCMG, Zoomlion, Liugong và Shantui. v.v. Do có nhiều công ty quốc tế và khu vực đặc trưng cho thị trường máy móc xây dựng, các nhà sản xuất xây dựng đang cố gắng vượt qua các đối thủ cạnh tranh bằng cách liên doanh và tung ra các sản phẩm mới với công nghệ tiên tiến. Ví dụ,.

- Tháng 9 năm 2022 ZAT24000H là cần cẩu hạng nặng có sức nâng trên 2000 tấn được Zoomlion chế tạo chuyên dụng để nâng các thiết bị năng lượng gió. Đây là cần cẩu chạy mọi địa hình có trọng tải lớn nhất thế giới ngay khi xuất xưởng. Sản phẩm này có thể đáp ứng đầy đủ các yêu cầu lắp đặt quạt có chiều cao từ 160 m trở xuống và có hiệu suất nâng mạnh mẽ, tính tiện lợi cao và khả năng thích ứng rộng với các điều kiện làm việc khác nhau nhờ hệ thống điều khiển và thiết kế cấu trúc độc đáo, được cung cấp bởi kỹ thuật số và công nghệ thông minh.

- Tháng 9 năm 2022 Công ty TNHH Máy xây dựng Shantui ra mắt máy ủi tự hành, không người lái đầu tiên trên thế giới. Máy ủi được phát triển bởi Công ty TNHH Máy xây dựng Shantui và Đại học Khoa học và Công nghệ Huazhong (HUST).

Lãnh đạo thị trường thiết bị xây dựng Trung Quốc

Sany heavy industry Co. Ltd.

Xuzhou Construction Machinery Group Co., Ltd.

Zoomlion Heavy Industry Science and Technology Co., Ltd.

LiuGong, officially Guangxi LiuGong Machinery Co., Ltd.

Shantui Construction Machinery Co., Ltd.

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường thiết bị xây dựng Trung Quốc

- Tháng 11 năm 2022 XCMG xác nhận đã ký hợp đồng mua hàng trị giá 60 triệu USD với bốn nhà cung cấp lớn trên toàn cầu là Kawasaki Heavy Industries, Linde Hydrainics AG, Danfoss A/S và Daimler SE, nhằm xây dựng mạng lưới chuỗi cung ứng toàn cầu cao cấp và duy trì khả năng phục hồi trong ngành sản xuất thiết bị xây dựng toàn cầu. Các hợp đồng đã được ký kết tại Hội chợ triển lãm nhập khẩu quốc tế Trung Quốc (CIIE) đang diễn ra ở Thượng Hải.

- Tháng 11 năm 2022 XCMG chọn hộp số Allison làm nhà cung cấp hộp số độc quyền cho cần cẩu trên mọi địa hình. Hộp số 4970 Specialty Series (SP) mới của Allison sẽ ra mắt trên mẫu cần cẩu mọi địa hình XCMG XCA400L8.

- Tháng 10 năm 2022 Shantui giao chiếc máy ủi DL300G đầu tiên cho một khách hàng ở Hồng Kông. Máy sẽ được triển khai trong các dự án xây dựng uy tín như xây dựng đường băng thứ ba của Sân bay Quốc tế Hồng Kông, bãi rác SUEZ và Sân gôn Discovery Bay ở Hồng Kông.

- Tháng 8 năm 2022 XCMG công bố chế tạo máy xúc thủy lực XE7000 thứ hai. XE7000 mới có thiết kế máy xúc lật với dung tích gầu lớn hơn và hiệu suất vận hành cao hơn, được khẳng định là đáp ứng đầy đủ nhu cầu của khách hàng khai thác mỏ.

Phân khúc ngành công nghiệp thiết bị xây dựng Trung Quốc

Thiết bị xây dựng được định nghĩa là bất kỳ loại thiết bị nào được sử dụng để thi công, hoàn thiện, lắp đặt, vận hành hoặc bảo trì bất kỳ dự án hoặc công trình xây dựng nào. Thiết bị xây dựng cũng được sử dụng trong các công việc vận chuyển đất trong quá trình xây dựng đường, cầu, đập. Một số loại thiết bị xây dựng như máy xúc và máy xúc lật cũng được sử dụng để khai thác mỏ.

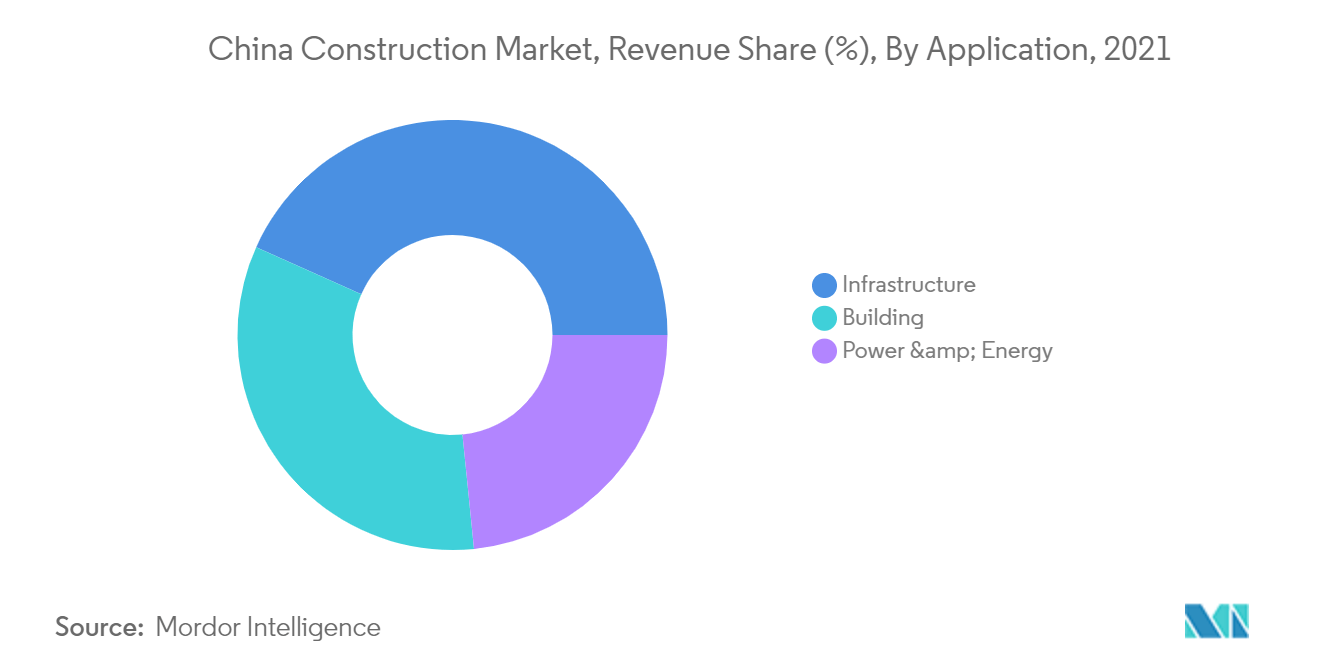

Thị trường thiết bị xây dựng Trung Quốc được phân chia theo loại máy móc, loại truyền động, kênh bán hàng và loại ứng dụng. Theo loại máy móc, thị trường được phân chia thành cần cẩu, máy xúc, máy xúc, máy xúc lật và máy xúc lật, và máy san đất. Theo loại ổ đĩa, thị trường được phân chia thành thông thường, hybrid và điện. Theo kênh bán hàng, thị trường được phân thành OEM và hậu mãi. Theo loại ứng dụng, thị trường được phân chia thành tòa nhà, cơ sở hạ tầng và năng lượng. Báo cáo cũng cung cấp quy mô thị trường và dự báo về giá trị tính bằng tỷ USD và khối lượng tính bằng đơn vị cho tất cả các phân khúc nêu trên.

| Máy trục |

| Bộ xử lý kính thiên văn |

| Máy xúc |

| Máy xúc và máy xúc lật |

| Máy chấm điểm động cơ |

| Thông thường |

| Lai và điện |

| OEM |

| Hậu mãi |

| Xây dựng |

| Cơ sở hạ tầng |

| Năng lượng |

| Loại máy móc | Máy trục |

| Bộ xử lý kính thiên văn | |

| Máy xúc | |

| Máy xúc và máy xúc lật | |

| Máy chấm điểm động cơ | |

| Loại ổ | Thông thường |

| Lai và điện | |

| Kênh bán hàng | OEM |

| Hậu mãi | |

| Loại ứng dụng | Xây dựng |

| Cơ sở hạ tầng | |

| Năng lượng |

Câu hỏi thường gặp về nghiên cứu thị trường thiết bị xây dựng Trung Quốc

Quy mô thị trường thiết bị xây dựng Trung Quốc hiện tại là bao nhiêu?

Thị trường Thiết bị Xây dựng Trung Quốc dự kiến sẽ đạt tốc độ CAGR là 5,10% trong giai đoạn dự báo (2024-2029)

Ai là người chơi chính trong thị trường thiết bị xây dựng Trung Quốc?

Sany heavy industry Co. Ltd., Xuzhou Construction Machinery Group Co., Ltd., Zoomlion Heavy Industry Science and Technology Co., Ltd., LiuGong, officially Guangxi LiuGong Machinery Co., Ltd., Shantui Construction Machinery Co., Ltd. là những công ty lớn hoạt động tại Thị trường Thiết bị Xây dựng Trung Quốc.

Thị trường Thiết bị Xây dựng Trung Quốc này bao gồm những năm nào?

Báo cáo đề cập đến quy mô thị trường lịch sử của Thị trường Thiết bị Xây dựng Trung Quốc trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Thiết bị Xây dựng Trung Quốc trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành thiết bị xây dựng Trung Quốc

Thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Thiết bị xây dựng Trung Quốc năm 2024, do Mordor Intelligence™ Industry Report tạo ra. Phân tích Thiết bị Xây dựng Trung Quốc bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.