Phân tích thị trường dược phẩm Canada

Quy mô Thị trường Dinh dưỡng Canada ước tính đạt 8,65 tỷ USD vào năm 2024 và dự kiến sẽ đạt 11,61 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 6,05% trong giai đoạn dự báo (2024-2029).

Đại dịch Covid-19 tấn công nhiều ngành nhưng tạm thời ảnh hưởng tiêu cực đến ngành dinh dưỡng tại Canada. Mọi người đã sử dụng các chất bổ sung khác nhau trong thời gian xảy ra đại dịch để xây dựng khả năng miễn dịch chống lại vi rút. Ví dụ theo Cục Thống kê Canada, doanh số bán vitamin và thực phẩm bổ sung ở Canada đã tăng từ 940,61 CAD trong quý 2 năm 2020 lên 1.088,29 CAD trong quý 2 năm 2021. Nhu cầu về các loại thực phẩm bổ sung khác nhau tăng cao này đã dẫn đến nhu cầu về dược phẩm dinh dưỡng ở thị trường Canada tăng vọt.

Nhu cầu ngày càng tăng về dược phẩm dinh dưỡng có lợi ích y tế là một trong những yếu tố chính thúc đẩy sự tăng trưởng của thị trường dược phẩm dinh dưỡng. Chúng chứa chất chống oxy hóa, men vi sinh và axit béo không bão hòa đa, giúp kiểm soát các vấn đề sức khỏe như béo phì, bệnh tim mạch, ung thư, cholesterol, viêm khớp và tiểu đường. Nhu cầu ngày càng tăng đối với dinh dưỡng cá nhân hóa là một trong những xu hướng quan trọng của thị trường dược phẩm dinh dưỡng, điều này có thể kích thích tăng trưởng thị trường hơn nữa.

Xu hướng dinh dưỡng cá nhân hóa đang phát triển, đặc biệt ở những người mắc các bệnh liên quan đến đường ruột, nơi mà việc điều trị thông thường không hiệu quả. Vấn đề lớn nhất mà các công ty dinh dưỡng hoạt động ở Canada phải đối mặt là tuân thủ các quy định nghiêm ngặt về sức khỏe ở Canada. Không giống như nhiều quốc gia trên thế giới, Canada có những quy định rất nghiêm ngặt về việc bán thực phẩm bổ sung.

Xu hướng thị trường dược phẩm dinh dưỡng Canada

Tăng chi tiêu cho sức khỏe và thể chất

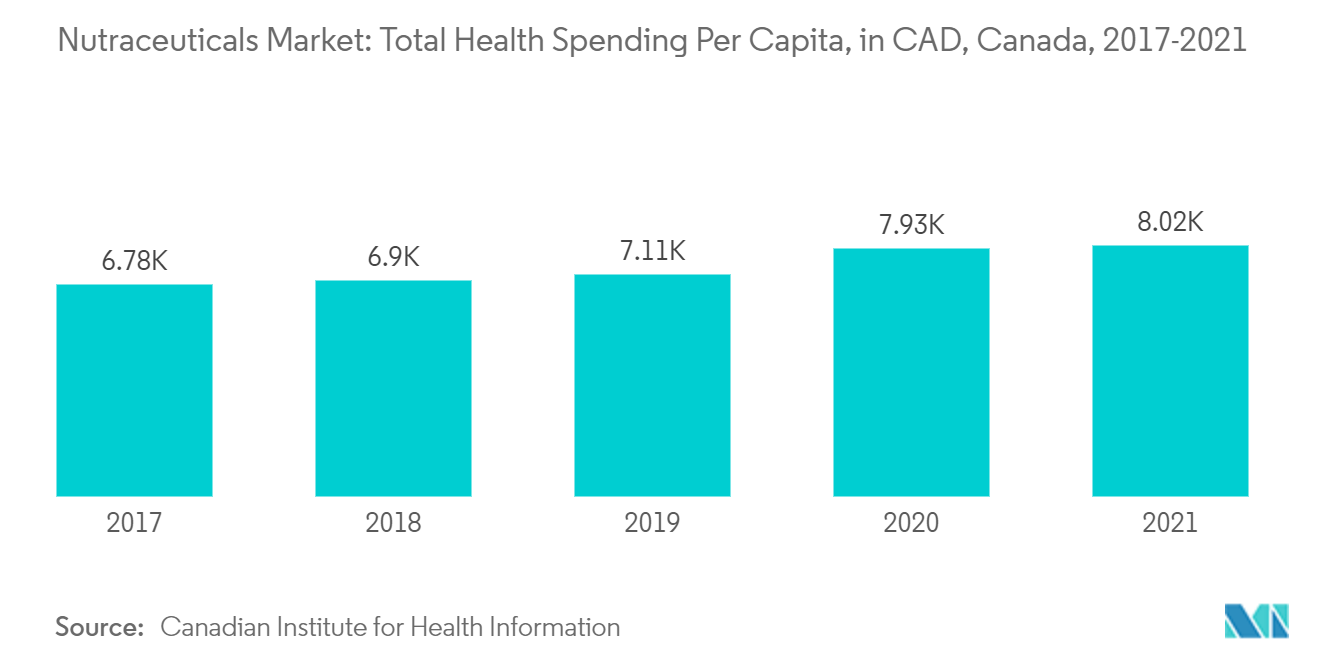

Mối quan tâm ngày càng tăng về lối sống lành mạnh đã khiến người dân trong nước quan tâm đến các sản phẩm dinh dưỡng. Chi tiêu ngày càng tăng cho sức khỏe và thể chất đã dẫn đến sự gia tăng nhu cầu thị trường đối với các sản phẩm dinh dưỡng. Thị trường thực phẩm dinh dưỡng và thực phẩm bổ sung đang bùng nổ với sự quan tâm ngày càng tăng của người tiêu dùng đối với thực phẩm có chứa các hợp chất hoạt tính sinh học, giúp ngăn ngừa nhiều bệnh tật. Ngoài ra, mối lo ngại ngày càng tăng về chăm sóc sức khỏe phòng ngừa đang thúc đẩy tăng trưởng thị trường. Theo báo cáo gần đây của Viện Thông tin Y tế Canada, tổng số tiền chi cho chăm sóc sức khỏe ở Canada vào năm 2022 dự kiến sẽ đạt 331 tỷ CAD. Chi tiêu tăng lên là kết quả của đại dịch năm 2020, khiến chi tiêu tăng đột biến. Sự tăng trưởng này là do chi tiêu ngày càng tăng cho các sản phẩm chăm sóc sức khỏe và sức khỏe. Người dân trong nước quan tâm nhiều hơn đến việc đầu tư vào dược phẩm dinh dưỡng vì lợi ích phòng ngừa các bệnh mãn tính của chúng. Ngoài ra, dược phẩm còn giúp bổ sung dinh dưỡng thiết yếu vào chế độ ăn hàng ngày, từ đó giúp mang lại lối sống lành mạnh.

Kênh bán lẻ ngoại tuyến thống trị phân khúc

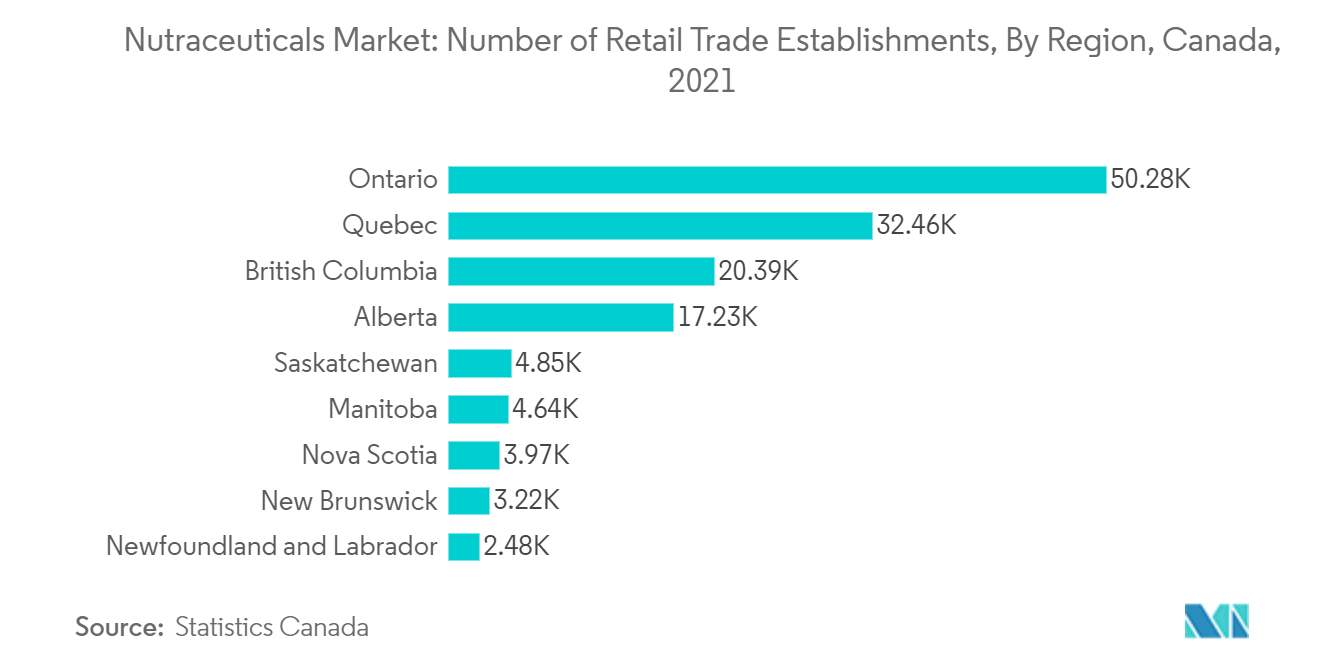

Các kênh bán lẻ ngoại tuyến phục vụ phần lớn doanh số bán thực phẩm dinh dưỡng trong nước. Các hiệu thuốc và cửa hàng thuốc phục vụ phần lớn doanh số bán thực phẩm dinh dưỡng, đặc biệt là thực phẩm bổ sung sức khỏe và chế độ ăn uống. Người tiêu dùng chủ yếu ưa thích kênh này vì có nhiều loại sản phẩm, giúp họ lựa chọn theo nhu cầu và so sánh lợi ích. Ngoài ra, do các đặc tính chức năng cao của dược phẩm dinh dưỡng nên doanh số bán hàng của chúng thông qua các cửa hàng chuyên biệt trong nước cao hơn. Theo Thống kê Canada, tính đến năm 2021, có 556 cửa hàng thực phẩm bổ sung có mặt ở vùng Ontario của đất nước, phục vụ số lượng cao nhất ở Canada. Hơn nữa, người tiêu dùng thích siêu thị/đại siêu thị để mua thực phẩm và đồ uống chức năng vì có nhiều chủng loại, giá cả phải chăng và chiết khấu tốt. Mối liên hệ cá nhân liên quan đến việc mua các loại dược phẩm dinh dưỡng khác nhau, đặc biệt là thực phẩm bổ sung, thông qua các kênh bán lẻ ngoại tuyến khác nhau đã dẫn đến sự phát triển của thị trường dược phẩm dinh dưỡng ở Canada.

Tổng quan về ngành Dược phẩm Canada

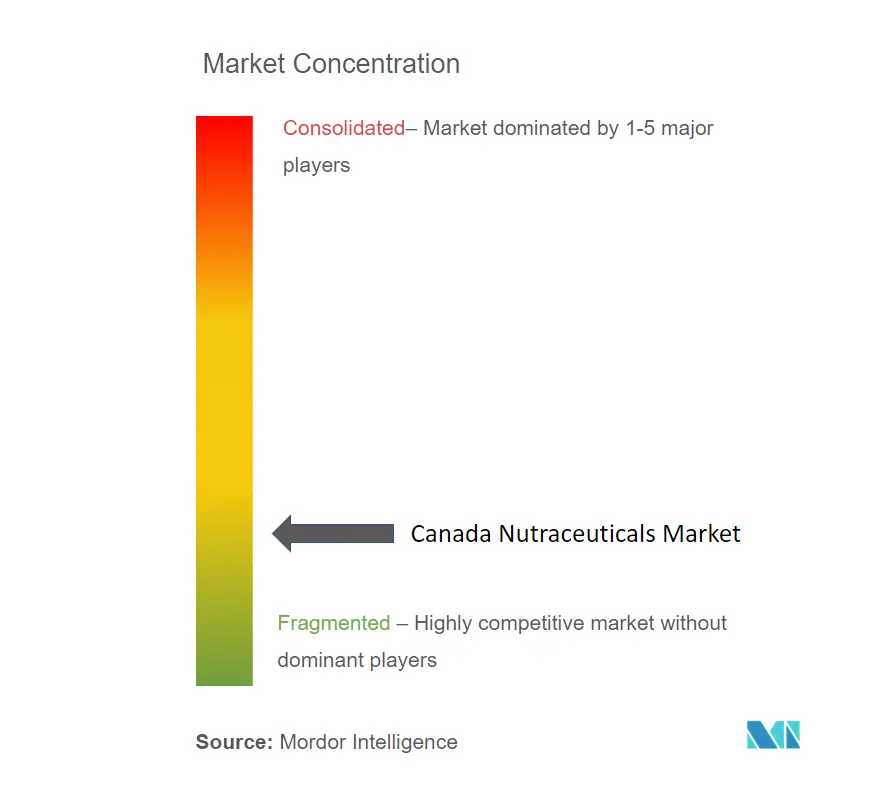

Thị trường có tính cạnh tranh cao, với sự hiện diện của nhiều công ty toàn cầu. Các công ty hoạt động tích cực nhất trên thị trường dược phẩm dinh dưỡng ở Canada là General Mills Inc., The Kellogg Company, Nestle SA, HerbaLife International of America Inc. và PepsiCo Inc. ra mắt sản phẩm. Các công ty trong thị trường dược phẩm dinh dưỡng đang mở rộng danh mục sản phẩm của họ để củng cố cơ sở người tiêu dùng và tăng cường khả năng hiển thị thương hiệu của họ trên thị trường. Những cải tiến hoặc ra mắt sản phẩm mới chiếm thị phần lớn trên thị trường, theo sau là chiến lược mở rộng. Các công ty lớn đang tập trung giới thiệu các sản phẩm mới để phục vụ lợi ích của người tiêu dùng. Nhận thức về sức khỏe ngày càng tăng của người tiêu dùng đã dẫn đến việc các công ty sản xuất nhiều thành phần sức khỏe tự nhiên khác nhau. Bao gồm chiết xuất thực vật là một trong những chiến lược được các nhà sản xuất chính áp dụng trên thị trường đồ uống chức năng và thực phẩm bổ sung.

Các nhà lãnh đạo thị trường dinh dưỡng Canada

HerbaLife International of America Inc.

The Kellogg Company

PepsiCo Inc.

General Mills Inc.

Nestlé S.A.

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường dinh dưỡng Canada

- Vào tháng 10 năm 2022, với việc ra mắt dòng sản phẩm VitaBeans, Nestlé và Natures Bounty gia nhập thị trường vitamin và thực phẩm bổ sung Canada. Ngoài việc dành cho người ăn chay, đậu còn không chứa gluten hoặc gelatin và không có màu sắc hoặc hương vị nhân tạo.

- Vào tháng 6 năm 2022, Công ty Kellogg thông báo sẽ tách thành ba công ty tập trung vào ngũ cốc, đồ ăn nhẹ và thực phẩm có nguồn gốc thực vật. Theo báo cáo của Kellogg's, Global Snacking Co có kế hoạch tập trung vào đồ ăn nhẹ, ngũ cốc và mì cũng như bữa sáng đông lạnh ở Bắc Mỹ. Một Công ty ngũ cốc Bắc Mỹ sẽ tập trung vào ngũ cốc ở Hoa Kỳ, Canada và vùng Caribe, và một Công ty thực vật sẽ chuyên về các sản phẩm có nguồn gốc thực vật, do MorningStar Farms chủ trì.

- Vào tháng 9 năm 2021, Lactalis Canada đã giới thiệu Sữa chua Astro PROTEIN FIBER, một loại sữa chua chứa nhiều protein và chất xơ. Astro PROTEIN FIBER Yogourt được ra mắt với bốn hương vị Dứa với yến mạch, Hương vị đơn giản với một chút mật ong và yến mạch, Quả việt quất với một chút mật ong và yến mạch, và Hương vani với yến mạch.

Phân khúc ngành công nghiệp dược phẩm dinh dưỡng của Canada

Dược phẩm dinh dưỡng là sản phẩm cung cấp dinh dưỡng cùng với các lợi ích sức khỏe khác. Nó có nhiều lợi ích sinh lý, bảo vệ cơ thể con người chống lại các bệnh mãn tính. Thị trường Dinh dưỡng của Canada được phân chia theo loại hình và kênh phân phối. Theo loại, thị trường được phân chia thành thực phẩm chức năng, đồ uống chức năng và thực phẩm bổ sung. Danh mục thực phẩm chức năng còn được chia nhỏ thành ngũ cốc chức năng, bánh bánh kẹo chức năng, các sản phẩm từ sữa chức năng, đồ ăn nhẹ chức năng và các thực phẩm chức năng khác. Tương tự, đồ uống chức năng được chia thành nước tăng lực, đồ uống thể thao, nước trái cây tăng cường, đồ uống thay thế sữa và sữa, và đồ uống chức năng khác, và thực phẩm bổ sung được chia thành vitamin, khoáng chất, thực vật, enzyme, axit béo, protein, và các chất bổ sung chế độ ăn uống khác. Hơn nữa, dựa trên các kênh phân phối, thị trường được phân chia thành các cửa hàng đặc sản, siêu thị/đại siêu thị, cửa hàng tiện lợi, cửa hàng thuốc/hiệu thuốc, cửa hàng bán lẻ trực tuyến và các kênh phân phối khác. Đối với mỗi phân khúc, quy mô và dự báo thị trường được thực hiện trên cơ sở giá trị (tính bằng triệu USD).

| Thực phẩm chức năng | Ngũ cốc chức năng |

| Bánh & Bánh kẹo chức năng | |

| Sữa chức năng | |

| Đồ ăn nhẹ chức năng | |

| Thực phẩm chức năng khác | |

| Nước giải khát chức năng | Nước uống tăng lực |

| Uống thể thao | |

| Nước ép tăng cường | |

| Sữa và đồ uống thay thế sữa | |

| Đồ uống chức năng khác | |

| Thực phẩm bổ sung | Vitamin |

| Khoáng sản | |

| Thuộc thực vật | |

| enzym | |

| Axit béo | |

| Chất đạm | |

| Thực phẩm bổ sung khác |

| Cửa hàng đặc sản |

| Siêu thị/Đại siêu thị |

| Cửa hang tiện lợi |

| Cửa hàng thuốc/Hiệu thuốc |

| Cửa hàng bán lẻ trực tuyến |

| Các kênh phân phối khác |

| Kiểu | Thực phẩm chức năng | Ngũ cốc chức năng |

| Bánh & Bánh kẹo chức năng | ||

| Sữa chức năng | ||

| Đồ ăn nhẹ chức năng | ||

| Thực phẩm chức năng khác | ||

| Nước giải khát chức năng | Nước uống tăng lực | |

| Uống thể thao | ||

| Nước ép tăng cường | ||

| Sữa và đồ uống thay thế sữa | ||

| Đồ uống chức năng khác | ||

| Thực phẩm bổ sung | Vitamin | |

| Khoáng sản | ||

| Thuộc thực vật | ||

| enzym | ||

| Axit béo | ||

| Chất đạm | ||

| Thực phẩm bổ sung khác | ||

| Kênh phân phối | Cửa hàng đặc sản | |

| Siêu thị/Đại siêu thị | ||

| Cửa hang tiện lợi | ||

| Cửa hàng thuốc/Hiệu thuốc | ||

| Cửa hàng bán lẻ trực tuyến | ||

| Các kênh phân phối khác | ||

Câu hỏi thường gặp về nghiên cứu thị trường dược phẩm dinh dưỡng Canada

Thị trường Dinh dưỡng Canada lớn đến mức nào?

Quy mô Thị trường Dinh dưỡng Canada dự kiến sẽ đạt 8,65 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 6,05% để đạt 11,61 tỷ USD vào năm 2029.

Quy mô thị trường dược phẩm dinh dưỡng Canada hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường Dinh dưỡng Canada dự kiến sẽ đạt 8,65 tỷ USD.

Ai là người chơi chính trong Thị trường Dinh dưỡng Canada?

HerbaLife International of America Inc., The Kellogg Company, PepsiCo Inc., General Mills Inc., Nestlé S.A. là những công ty lớn hoạt động tại Thị trường Dinh dưỡng Canada.

Thị trường Dinh dưỡng Canada này diễn ra trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Năm 2023, quy mô Thị trường Dinh dưỡng Canada ước tính đạt 8,16 tỷ USD. Báo cáo bao gồm quy mô thị trường lịch sử của Thị trường Dinh dưỡng Canada trong các năm 2018, 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Dinh dưỡng Canada trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành Dược phẩm Canada

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Dược phẩm Canada năm 2024, được tạo bởi Báo cáo Công nghiệp Mordor Intelligence™. Phân tích của Canada Nutraceuticals bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.