Phân tích thị trường hợp đồng sản xuất dược phẩm sinh học

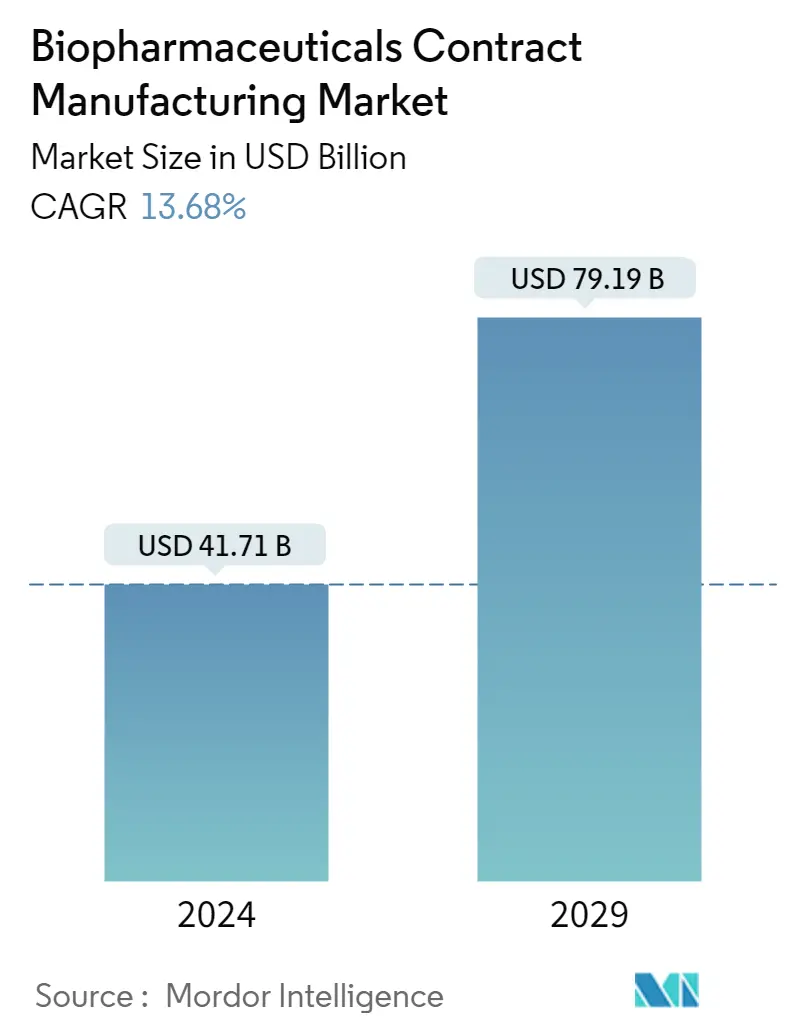

Quy mô Thị trường Sản xuất Hợp đồng Dược phẩm Sinh học ước tính đạt 41,71 tỷ USD vào năm 2024 và dự kiến sẽ đạt 79,19 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 13,68% trong giai đoạn dự báo (2024-2029).

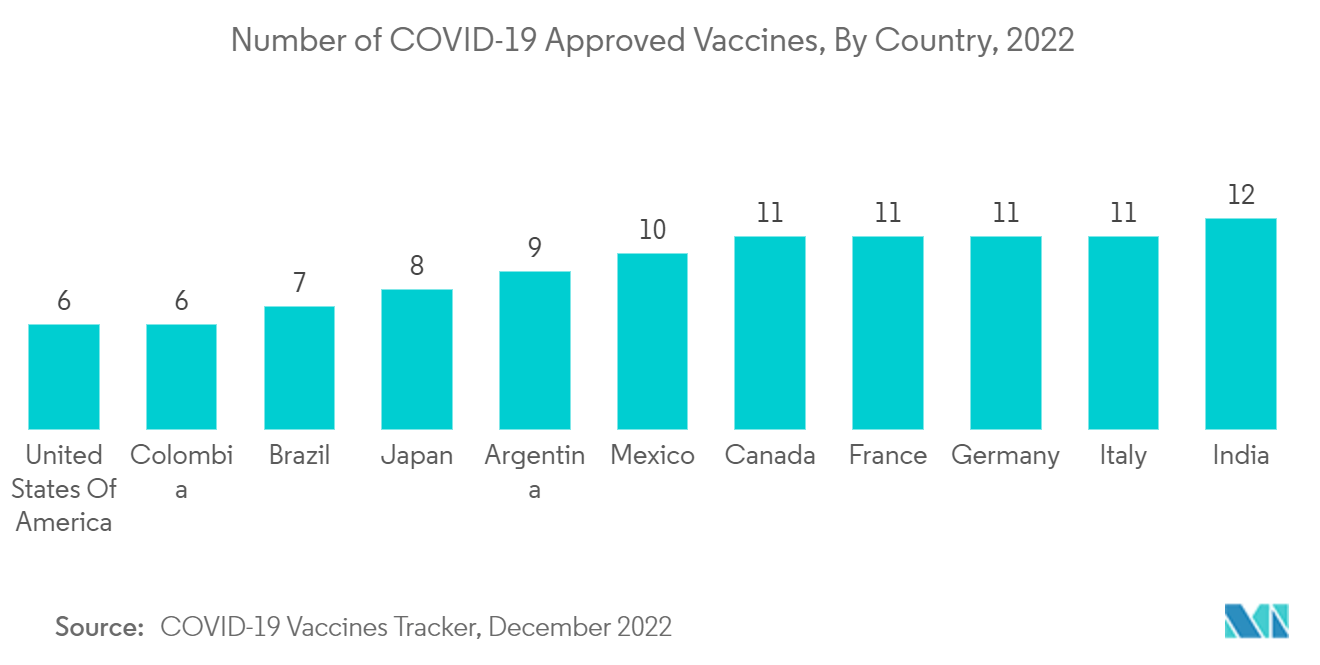

Đại dịch COVID-19 đã tác động đáng kể đến thị trường sản xuất hợp đồng dược phẩm sinh học. Các hợp đồng liên quan đến đại dịch COVID-19 đã mang lại lợi ích to lớn cho ngành tổ chức sản xuất và phát triển hợp đồng (CDMO). Theo một bài báo trên Contract Pharma, ngày 2022 tháng 2 năm 2022, đại dịch COVID-19 đã cướp đi hai năm nỗ lực to lớn của CMO dược phẩm sinh học thế giới. Khả năng phục hồi của ngành được thể hiện bằng tốc độ đáng kinh ngạc trong việc vượt qua các trở ngại. Bài báo cũng tuyên bố rằng doanh thu của CDMO dược phẩm sinh học đã tăng trung bình 29% đối với protein tái tổ hợp, vắc xin, kháng thể đơn dòng và sinh học chính thống. Trên thực tế, một số người đã báo cáo mức tăng trưởng doanh thu lên tới 40%-80% trong khoảng thời gian từ năm 2020 đến năm 2021. Ngoài ra, theo một bài báo xuất bản vào tháng 6 năm 2021 trên BioProcess International, sự gia tăng công suất CMO do đại dịch thúc đẩy được dự đoán sẽ mang lại lợi ích cho toàn bộ ngành công nghiệp, đặc biệt là sản xuất các liệu pháp tế bào và gen. Đại dịch COVID-19 đã thúc đẩy danh mục CMO dược phẩm sinh học vốn đang có xu hướng đi lên. Mô hình tăng trưởng cơ bản dài hạn dự kiến sẽ tiếp tục.

Hơn nữa, một số CMO dược phẩm sinh học cung cấp các dịch vụ từ sản xuất thuốc đến sản xuất thuốc cho các tổ chức khác trong trường hợp protein/peptide, kháng thể, vắc xin và các chất sinh học khác. Ví dụ vào tháng 3 năm 2022, Bharat Biotech đã hợp tác với công ty dược phẩm sinh học Tây Ban Nha Biofabri để phát triển, sản xuất và tiếp thị một loại vắc xin phòng bệnh lao mới. Vắc xin lao mới, 'MTBVAC', đang được Biofabri sản xuất và phát triển với sự hợp tác chặt chẽ với Đại học Zaragoza, Sáng kiến vắc xin phòng chống AIDS quốc tế (IAVI) và Sáng kiến vắc xin phòng bệnh lao (TBVI). Vào tháng 9 năm 2021, Baxter BioPharma Solutions, một CMO chuyên về dược phẩm tiêm (tiêm), đã đồng ý cung cấp dịch vụ sản xuất vô trùng cho NVX-CoV2373, ứng cử viên vắc xin hạt nano tái tổ hợp COVID-19 của Novavax với tá dược Matrix-M. Thỏa thuận này dự kiến sẽ thúc đẩy hoạt động sản xuất quy mô thương mại cần thiết cho việc sản xuất và phân phối vắc xin tại thị trường Anh và Châu Âu. Những hoạt động như vậy của các bên tham gia thị trường dự kiến sẽ thúc đẩy sự tăng trưởng của thị trường sản xuất hợp đồng vắc xin trong thời gian nghiên cứu.

Hơn nữa, các sáng kiến chiến lược của những người tham gia thị trường, chẳng hạn như quan hệ đối tác sản xuất theo hợp đồng, dự kiến sẽ thúc đẩy sự tăng trưởng của thị trường được nghiên cứu. Ví dụ vào tháng 4 năm 2022, ChimeronBio thông báo rằng họ đã ký thỏa thuận sản xuất với FUJIFILM DiosynthBiotechnologists (FDB) để nâng cao danh mục ung thư của mình bao gồm các phòng khám. ChimeronBio đã chọn FUJIFILM DiosynthBiotechnology làm đối tác để chuyển giao và mở rộng quy trình sản xuất dược chất của mình.

Tuy nhiên, các yêu cầu pháp lý nghiêm ngặt và chi phí hậu cần ngày càng tăng là những yếu tố cản trở sự phát triển của thị trường được nghiên cứu.

Xu hướng thị trường sản xuất hợp đồng dược phẩm sinh học

Phân khúc vắc xin dự kiến sẽ chiếm thị phần đáng kể trên thị trường trong giai đoạn dự báo

Phân khúc vắc xin chiếm thị phần đáng kể trong thị trường sản xuất hợp đồng dược phẩm sinh học. Nó được dự đoán sẽ cho thấy một xu hướng tương tự trong giai đoạn dự báo do những tiến bộ ngày càng tăng trong liệu pháp kháng thể đơn dòng.

Đại dịch COVID-19 cho thấy tiềm năng sản xuất và gia công vắc xin như một nguồn doanh thu bền vững cho các công ty hoạt động trên thị trường được nghiên cứu. Sau vắc xin COVID-19, việc giới thiệu thuốc tăng cường dự kiến sẽ tạo ra bối cảnh thuận lợi cho sự phát triển của các nhà cung cấp CMO. Ví dụ vào tháng 10 năm 2021, Novartis đã công bố thỏa thuận ban đầu về việc sử dụng năng lực và khả năng sản xuất của mình để giải quyết đại dịch COVID-19 bằng cách mở rộng hỗ trợ cho việc đổ đầy và hoàn thiện vắc xin Pfizer-BioNTech COVID-19. Novartis dự kiến hoàn thành ít nhất 24 triệu liều vào năm 2022 bằng khả năng sản xuất vô trùng tại nhà máy Hoạt động Kỹ thuật Novartis ở Ljubljana, Slovenia. Do đó, việc gia tăng thỏa thuận CMO đối với vắc xin COVID-19 dự kiến sẽ thúc đẩy sự tăng trưởng của phân khúc này.

Ngoài ra, các sáng kiến của nhiều chính phủ và tổ chức y tế trên toàn thế giới nhằm cung cấp vắc xin cho tất cả người dân cũng góp phần vào sự phát triển của thị trường được nghiên cứu. Ví dụ, theo WHO, vào tháng 2 năm 2022, Bộ Y tế Djibouti, với sự hỗ trợ kỹ thuật của WHO và UNICEF, đã phát động chiến dịch tiêm phòng bại liệt quốc gia kéo dài 5 ngày để tiêm chủng cho khoảng 150.000 trẻ em ở Djibouti. Những đợt thúc đẩy vắc xin này tập trung vào các biện pháp phòng ngừa các bệnh khác nhau dự kiến sẽ thúc đẩy sự tăng trưởng của thị trường được nghiên cứu trong thời gian nghiên cứu.

Các chiến lược khác nhau được những người tham gia thị trường áp dụng, chẳng hạn như ra mắt sản phẩm, sáp nhập và mua lại, được kỳ vọng sẽ thúc đẩy sự tăng trưởng của phân khúc này. Chẳng hạn, vào tháng 1 năm 2022, Recipharm AB đã báo cáo một thỏa thuận với một công ty dược phẩm lớn để hỗ trợ sản xuất vắc xin từ cơ sở của họ ở Kaysersberg, Pháp. Công ty đã đầu tư gần 14 triệu EUR vào hoạt động sản xuất vắc xin tại địa điểm này.

Do đó, phân khúc này dự kiến sẽ chứng kiến sự tăng trưởng đáng kể trong giai đoạn dự báo do các yếu tố nêu trên.

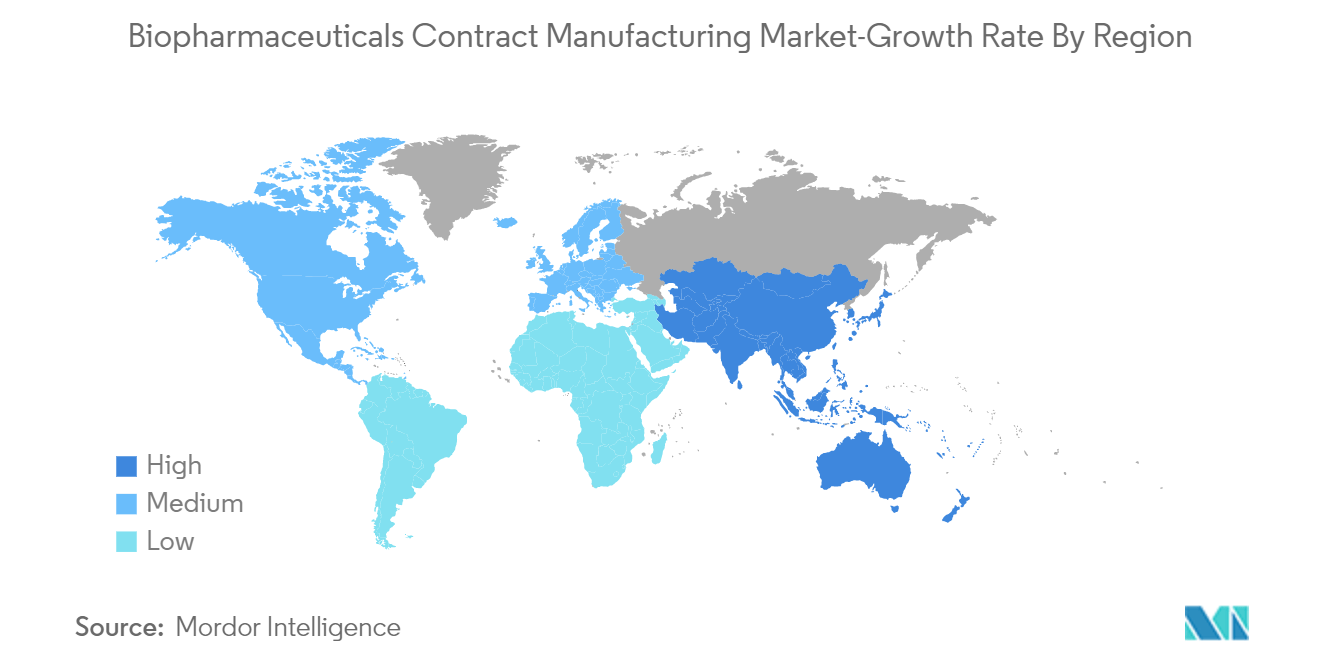

Bắc Mỹ dự kiến sẽ chiếm một thị phần đáng kể trên thị trường và dự kiến sẽ làm điều tương tự trong giai đoạn dự báo

Tại Bắc Mỹ, Mỹ dự kiến sẽ nắm giữ thị phần lớn trên thị trường sản xuất theo hợp đồng dược phẩm sinh học do có sự hiện diện của một số công ty dược phẩm sinh học có năng lực sản xuất lớn, dẫn đến mức tiêu thụ sinh học cao ở khu vực này. Theo bản cập nhật tháng 1 năm 2022 của CDC, tỷ lệ mắc bệnh lao đã tăng 9,4% trong năm 2021 (2,4 trường hợp trên 100.000 người) so với những năm trước ở Hoa Kỳ. Khi gánh nặng bệnh mãn tính dự kiến sẽ tăng lên, nhu cầu về thuốc sinh học được sử dụng để điều trị các tình trạng đó cũng tăng theo. Do đó, nhu cầu về các sản phẩm sản xuất theo hợp đồng dự kiến sẽ tăng lên.

Hơn nữa, một số người tham gia thị trường đang tham gia vào việc thực hiện các sáng kiến chiến lược như sáp nhập và thỏa thuận hợp tác. Ví dụ vào tháng 3 năm 2021, Baxter International Inc. đã đồng ý để Baxter BioPharma Solutions (BPS) cung cấp các dịch vụ sản xuất vô trùng thực hiện/hoàn thiện và cung cấp bao bì cho khoảng 60-90 triệu liều vắc xin Moderna COVID-19 vào năm 2021.

Do đó, do các yếu tố nêu trên, thị trường dự kiến sẽ chứng kiến sự tăng trưởng đáng kể trong khu vực trong giai đoạn dự báo.

Tổng quan về ngành sản xuất dược phẩm sinh học theo hợp đồng

Thị trường sản xuất hợp đồng dược phẩm sinh học được hợp nhất và bao gồm một số công ty lớn. Về thị phần, một số công ty lớn hiện đang chiếm lĩnh thị trường. Một số công ty hiện đang thống trị thị trường là Boehringer Ingelheim GmbH, Lonza, Inno Biologics Sdn Bhd, Rentschler Biotechnologists GmbH, JRS Pharma (Celonic), Samsung BioLogics, WuXi Biologics, AGC Biologics, ProBioGen AG và FUJIFILM Diosynth Biotechnology USA Inc.

Dẫn đầu thị trường sản xuất dược phẩm sinh học theo hợp đồng

Boehringer Ingelheim GmbH

JRS Pharma (Celonic)

Lonza Group

Rentschler Biotechnologie GmbH

Inno Biologics Sdn Bhd

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường sản xuất dược phẩm sinh học

- Tháng 9 năm 2022 Shuttle Pharmaceuticals Holdings Inc. ký thỏa thuận với TCG GreenChem, Inc. để sản xuất Ropidoxuridine, loại thuốc gây nhạy cảm lâm sàng hàng đầu của công ty, để sử dụng trong việc bào chế sản phẩm thuốc thử nghiệm trong các thử nghiệm lâm sàng về Ropidoxuridine và RT về bệnh ung thư.

- Tháng 1 năm 2022 INCOG BioPharma Services, tổ chức sản xuất và phát triển hợp đồng (CDMO) có trụ sở tại Indiana chuyên về thuốc tiêm vô trùng, thông báo rằng việc xây dựng cơ sở sản xuất và trụ sở toàn cầu tại Fishers sắp hoàn thành.

Phân khúc ngành sản xuất dược phẩm sinh học theo hợp đồng

Theo phạm vi của báo cáo, tổ chức sản xuất theo hợp đồng (CMO) là một công ty phục vụ các công ty khác trong ngành dược phẩm sinh học trên cơ sở hợp đồng để cung cấp các dịch vụ toàn diện từ phát triển thuốc đến sản xuất thuốc. Thị trường sản xuất hợp đồng dược phẩm sinh học được phân chia theo loại sản phẩm và địa lý. Theo loại sản phẩm, thị trường được phân chia thành peptide/protein, kháng thể, vắc xin, thuốc sinh học tương tự và các loại sản phẩm khác. Theo địa lý, báo cáo xem xét thị trường sản xuất hợp đồng dược phẩm sinh học ở Bắc Mỹ, Châu Âu, Châu Á - Thái Bình Dương, Trung Đông và Châu Phi và Nam Mỹ. Báo cáo đưa ra quy mô thị trường và dự báo về giá trị tính bằng triệu USD cho các phân khúc trên.

| Peptide/Protein |

| Kháng thể |

| Vắc-xin |

| Thuốc sinh học tương tự |

| Các loại sản phẩm khác |

| Bắc Mỹ | Hoa Kỳ |

| Canada | |

| México | |

| Châu Âu | nước Đức |

| Vương quốc Anh | |

| Pháp | |

| Nước Ý | |

| Tây ban nha | |

| Phần còn lại của châu Âu | |

| Châu á Thái Bình Dương | Trung Quốc |

| Nhật Bản | |

| Ấn Độ | |

| Châu Úc | |

| Hàn Quốc | |

| Phần còn lại của Châu Á-Thái Bình Dương | |

| Trung Đông và Châu Phi | GCC |

| Nam Phi | |

| Phần còn lại của Trung Đông và Châu Phi | |

| Nam Mỹ | Brazil |

| Argentina | |

| Phần còn lại của Nam Mỹ |

| Loại sản phẩm | Peptide/Protein | |

| Kháng thể | ||

| Vắc-xin | ||

| Thuốc sinh học tương tự | ||

| Các loại sản phẩm khác | ||

| Địa lý | Bắc Mỹ | Hoa Kỳ |

| Canada | ||

| México | ||

| Châu Âu | nước Đức | |

| Vương quốc Anh | ||

| Pháp | ||

| Nước Ý | ||

| Tây ban nha | ||

| Phần còn lại của châu Âu | ||

| Châu á Thái Bình Dương | Trung Quốc | |

| Nhật Bản | ||

| Ấn Độ | ||

| Châu Úc | ||

| Hàn Quốc | ||

| Phần còn lại của Châu Á-Thái Bình Dương | ||

| Trung Đông và Châu Phi | GCC | |

| Nam Phi | ||

| Phần còn lại của Trung Đông và Châu Phi | ||

| Nam Mỹ | Brazil | |

| Argentina | ||

| Phần còn lại của Nam Mỹ | ||

Câu hỏi thường gặp về nghiên cứu thị trường sản xuất dược phẩm sinh học

Thị trường sản xuất hợp đồng dược phẩm sinh học lớn đến mức nào?

Quy mô Thị trường Sản xuất Hợp đồng Dược phẩm Sinh học dự kiến sẽ đạt 41,71 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 13,68% để đạt 79,19 tỷ USD vào năm 2029.

Quy mô thị trường sản xuất hợp đồng dược phẩm sinh học hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường Sản xuất Hợp đồng Dược phẩm Sinh học dự kiến sẽ đạt 41,71 tỷ USD.

Ai là người chơi chính trong thị trường sản xuất hợp đồng dược phẩm sinh học?

Boehringer Ingelheim GmbH, JRS Pharma (Celonic), Lonza Group, Rentschler Biotechnologie GmbH, Inno Biologics Sdn Bhd là những công ty lớn hoạt động trong Thị trường Sản xuất Hợp đồng Dược phẩm Sinh học.

Khu vực nào phát triển nhanh nhất trong Thị trường Sản xuất Hợp đồng Dược phẩm Sinh học?

Châu Á-Thái Bình Dương được ước tính sẽ tăng trưởng với tốc độ CAGR cao nhất trong giai đoạn dự báo (2024-2029).

Khu vực nào có thị phần lớn nhất trong Thị trường Sản xuất Hợp đồng Dược phẩm Sinh học?

Vào năm 2024, Bắc Mỹ chiếm thị phần lớn nhất trong Thị trường Sản xuất Hợp đồng Dược phẩm Sinh học.

Thị trường sản xuất hợp đồng dược phẩm sinh học này bao gồm những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Vào năm 2023, quy mô Thị trường Sản xuất Hợp đồng Dược phẩm Sinh học ước tính là 36,69 tỷ USD. Báo cáo đề cập đến quy mô lịch sử của Thị trường Sản xuất Hợp đồng Dược phẩm Sinh học trong các năm 2021, 2022 và 2023. Báo cáo cũng dự báo Quy mô Thị trường Sản xuất Hợp đồng Dược phẩm Sinh học trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành sản xuất hợp đồng dược phẩm sinh học

Thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu trong Hợp đồng Sản xuất Dược phẩm Sinh học năm 2024, được tạo bởi Báo cáo Công nghiệp Mordor Intelligence™. Phân tích Hợp đồng Sản xuất Dược phẩm Sinh học bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.