Phân tích thị trường túi nguy hiểm sinh học

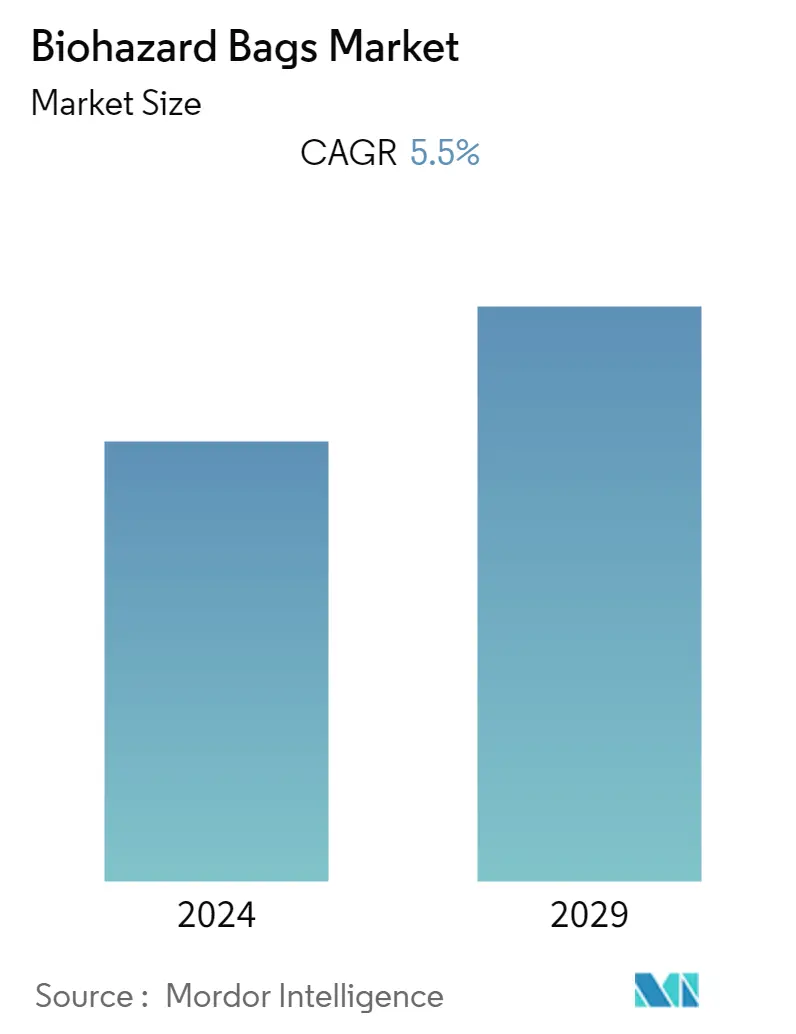

Thị trường túi nguy hiểm sinh học dự kiến sẽ đạt tốc độ CAGR là 5,5% trong giai đoạn dự báo.

- COVID-19 đã tác động đáng kể đến thị trường túi nguy hiểm sinh học do nhu cầu quản lý chất thải y sinh ngày càng tăng để ngăn ngừa lây nhiễm. Ví dụ, Ấn Độ đã tạo ra 56.898 tấn chất thải y sinh liên quan đến COVID-19 trong khoảng thời gian từ tháng 6 năm 2020 đến năm 2021, theo một báo cáo tin tức tháng 6 năm 2021. Ứng dụng Covid BMW cũng được giới thiệu vào tháng 5 năm 2021 để theo dõi chất thải sinh học Covid-19 (BMW) và đảm bảo xử lý an toàn. Ứng dụng này được tạo ra và lưu trữ thay mặt cho Ban kiểm soát ô nhiễm trung ương Ấn Độ để thu thập dữ liệu về chất thải y sinh, dẫn đến nhu cầu về túi nguy hiểm sinh học tăng lên.

- Mặc dù thị trường bị thu hẹp nhẹ kể từ khi số ca nhiễm COVID-19 giảm, nhưng các sáng kiến nâng cao nhận thức của chính phủ nhằm giảm chất thải y tế và xử lý hợp lý dự kiến sẽ thúc đẩy nhu cầu về túi nguy hiểm sinh học trong giai đoạn phân tích.

- Hơn nữa, sự tăng trưởng của thị trường được nghiên cứu bị ảnh hưởng tích cực bởi lượng mẫu trong phòng thí nghiệm chẩn đoán ngày càng tăng, số lượng giường bệnh ngày càng tăng ở các nước đang phát triển và nhận thức về quản lý chất thải bệnh viện. Theo bảng điều khiển về Virus Corona 2023 của Tổ chức Y tế Thế giới (WHO), tổng cộng 13,2 tỷ liều vắc xin đã được sử dụng trên toàn cầu tính đến ngày 21 tháng 2 năm 2023, sử dụng ống tiêm dùng một lần, góp phần tạo ra chất thải y sinh. Do đó, gánh nặng tiêm chủng cao cho thấy tính hữu ích cao của túi nguy hiểm sinh học trong việc xử lý và quản lý chất thải đó một cách an toàn trên toàn thế giới, thúc đẩy tăng trưởng thị trường trong giai đoạn dự báo.

- Các sáng kiến của chính phủ nhằm giảm thiểu chất thải y sinh hoặc chất thải nguy hại sinh học cũng đang thúc đẩy tăng trưởng trên thị trường được nghiên cứu. Ví dụ vào tháng 8 năm 2022, Chính phủ Nhật Bản và Chương trình Phát triển Liên Hợp Quốc (UNDP) đã khởi động một dự án mới nhằm hỗ trợ các cơ quan y tế quốc gia và các bên liên quan quan trọng khác ở Bangladesh, Bhutan và Maldives nhằm giải quyết sự gia tăng chưa từng thấy về chất thải y tế lây nhiễm do đại dịch COVID-19 gây ra khiến các cơ sở xử lý rác thải quá tải. Dự án cải thiện quản lý chất thải lây nhiễm trị giá 11 triệu USD trong hai năm dự kiến sẽ góp phần vào sự tăng trưởng của thị trường.

- Hơn nữa, Quy tắc sửa đổi quản lý chất thải nhựa sửa đổi năm 2021, được chính phủ công bố vào tháng 8 năm 2021, cấm các mặt hàng nhựa sử dụng một lần vào năm 2022. Theo hướng dẫn mới, độ dày của túi xách nhựa đã tăng từ 50 lên 75 micron từ ngày 30. Tháng 9 năm 2021 và lên tới 120 micron có hiệu lực từ ngày 31 tháng 12 năm 2022. Những sáng kiến này của chính phủ dự kiến sẽ thúc đẩy nhu cầu về túi nguy hiểm sinh học được sử dụng trong các cơ sở chăm sóc sức khỏe khác nhau như phòng khám nha sĩ, bệnh viện và phòng thí nghiệm chẩn đoán.

- Nhận thức và sáng kiến ngày càng tăng về xử lý chất thải nguy hại sinh học cũng được kỳ vọng sẽ thúc đẩy tăng trưởng thị trường. Ví dụ, một bài báo đăng trên Tạp chí Cureus vào tháng 12 năm 2021 cho biết rằng, theo hướng dẫn của chính phủ, mọi cơ sở y tế, dù là viện y tế lớn hay phòng khám nhỏ, đều phải đảm bảo quản lý chất thải y sinh phù hợp ở cấp cơ sở của họ. Do đó, tầm quan trọng ngày càng tăng của việc quản lý chất thải y sinh được kỳ vọng sẽ thúc đẩy tính hữu ích của túi đựng chất thải sinh học nguy hiểm trong bệnh viện và phòng khám.

- Tóm lại, do tầm quan trọng ngày càng tăng và nhận thức về chất thải y sinh cũng như các sáng kiến của chính phủ, thị trường được nghiên cứu được dự đoán sẽ chứng kiến sự tăng trưởng trong giai đoạn phân tích. Tuy nhiên, sự hiện diện của các lựa chọn thay thế có khả năng cản trở sự tăng trưởng của thị trường.

Xu hướng thị trường túi nguy hiểm sinh học

Phân khúc bệnh viện dự kiến sẽ chiếm thị phần đáng kể trong giai đoạn dự báo

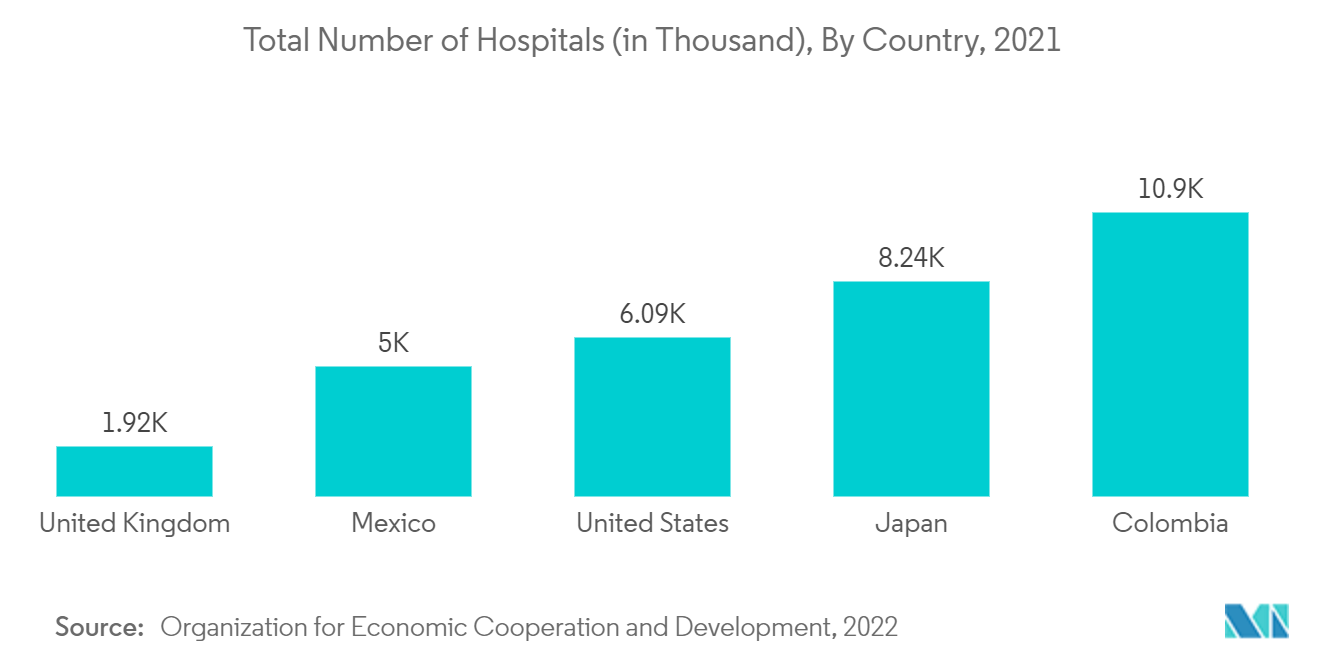

- Các bệnh viện dự kiến sẽ có sự tăng trưởng đáng kể do số lượng bệnh nhân mắc các bệnh truyền nhiễm và mãn tính ngày càng tăng. Chúng cũng là nguồn thải chất thải nguy hại sinh học lớn nhất, dẫn đến nhu cầu cao về túi đựng chất thải nguy hại sinh học trong bệnh viện.

- Theo Thống kê Y tế Nông thôn của Chính phủ Ấn Độ, có tổng cộng 761 bệnh viện huyện, 1.224 bệnh viện phân khu (SDH), 5.951 trung tâm y tế cộng đồng (CHC), 30.579 trung tâm y tế ban đầu (PHC) và 1.57.819 chi nhánh. trung tâm (SC) tính đến tháng 3 năm 2021 ở Ấn Độ. Do lượng chất thải nguy hại sinh học cao được tạo ra trong quá trình phẫu thuật hoặc chẩn đoán, số lượng lớn bệnh viện và trung tâm cộng đồng dự kiến sẽ thúc đẩy tăng trưởng phân khúc trong giai đoạn dự báo.

- Ngoài ra, báo cáo Chỉ số Y tế năm 2021 của Vương quốc Ả Rập Xê Út chỉ ra rằng có 13,6 triệu lượt khám tại phòng cấp cứu, 0,5 triệu ca phẫu thuật, 232.216 ca sinh nở và 186 triệu cuộc điều tra trong phòng thí nghiệm vào năm 2021 ở Ả Rập Xê Út. Do đó, nhóm bệnh nhân lớn cần can thiệp y tế dự kiến sẽ góp phần vào sự tăng trưởng của phân khúc trong giai đoạn dự báo.

- Hơn nữa, nhiều bệnh viện mời thầu quản lý chất thải y tế tại cơ sở của họ. Ví dụ vào tháng 2 năm 2022, Viện Khoa học Y tế Khu vực (RIMS), Imphal, đã ban hành hệ thống đấu thầu hai giai đoạn mời các đề xuất từ các công ty đã đăng ký Chợ điện tử của Chính phủ (GeM) để cung cấp túi đựng rác thải sinh học nguy hiểm cho bệnh viện hoặc túi thu gom rác thải y tế để sử dụng trong Bệnh viện RIMS, Imphal. Hơn nữa, tất cả các bệnh viện chính phủ và tư nhân đều chịu trách nhiệm quản lý chất thải y tế an toàn và hiệu quả, dẫn đến việc sử dụng túi nguy hiểm sinh học ngày càng tăng trong các bệnh viện trên toàn thế giới và thúc đẩy tăng trưởng phân khúc.

- Hơn nữa, vào tháng 5 năm 2021, Mylab Discovery Solutions đã nhận được sự chấp thuận của Hội đồng Nghiên cứu Y tế Ấn Độ (ICMR) cho loại xét nghiệm kháng nguyên nhanh tự sử dụng đối với COVID-19, CoviSelf. Bộ sản phẩm bao gồm một bộ hướng dẫn, một miếng gạc mũi, một ống chiết chứa sẵn, một thẻ xét nghiệm và một túi nguy hiểm sinh học. Do đó, việc sử dụng túi nguy hiểm sinh học trong các thiết bị y tế dùng một lần khác nhau cho mục đích bệnh viện dự kiến sẽ thúc đẩy tăng trưởng phân khúc trong giai đoạn phân tích.

- Do đó, do các yếu tố nói trên, chẳng hạn như số lượng bệnh nhân trong bệnh viện cao, số lượng bệnh viện ngày càng tăng trên toàn thế giới và các sáng kiến của các bệnh viện nhằm tăng cường sử dụng túi nguy hiểm sinh học, nên tốc độ tăng trưởng của phân khúc này dự kiến sẽ tăng trong giai đoạn dự báo.

Bắc Mỹ dự kiến sẽ nắm giữ một thị phần đáng kể trên thị trường và dự kiến sẽ làm điều tương tự trong giai đoạn dự báo

- Bắc Mỹ dự kiến sẽ chiếm thị phần đáng kể trong ngành túi đựng rác thải sinh học. Điều này là do một số yếu tố, chẳng hạn như số lượng bệnh nhân mắc nhiều bệnh truyền nhiễm và mãn tính khác nhau, nhận thức ngày càng tăng của người dân và các bên liên quan trong ngành chăm sóc sức khỏe về quản lý chất thải nguy hại sinh học và sự hiện diện mạnh mẽ của các công ty trong ngành trong khu vực.

- Hoa Kỳ là một trong những nước đóng góp lớn nhất cho thị trường túi nguy hiểm sinh học do quốc gia này có gánh nặng ung thư cao. Theo Thống kê Ung thư năm 2022 của Hiệp hội Ung thư Hoa Kỳ, 1.918.030 trường hợp ung thư mới được dự đoán sẽ xảy ra ở Hoa Kỳ vào năm 2022. Chất thải tạo ra tại các trung tâm ung thư đặc biệt nguy hiểm vì điều trị ung thư thường liên quan đến hóa trị và xạ trị, gây nguy hiểm cho bệnh nhân, nhân viên và du khách. Nhiều loại thuốc và phương pháp chẩn đoán cũng sử dụng đồng vị phóng xạ, có thể gây đột biến nếu tiếp xúc mà không được bảo vệ. Do đó, gánh nặng ung thư cao ở nước này dự kiến sẽ thúc đẩy sự tăng trưởng của thị trường túi nguy hiểm sinh học trong giai đoạn dự báo.

- Ngoài lượng bệnh nhân cao, các sáng kiến chiến lược được các bên tham gia thị trường áp dụng cũng đang góp phần vào sự phát triển của thị trường túi đựng chất nguy hiểm sinh học trong khu vực. Ví dụ vào tháng 2 năm 2021, Vonco Products LLC, nhà sản xuất thiết bị y tế kín chất lỏng, túi chất lỏng và giải pháp ngăn ngừa nhiễm trùng, đã tăng cường sản xuất túi vận chuyển nguy hiểm sinh học 95kPa để đáp ứng nhu cầu ngày càng tăng về vận chuyển an toàn chất thải nguy hại sinh học. Việc mở rộng sản xuất cho thấy nhu cầu cao về túi nguy hiểm sinh học trong khu vực, dự kiến điều này cũng sẽ tiếp tục trong giai đoạn dự báo.

- Do đó, có tính đến các yếu tố nêu trên, chẳng hạn như số lượng bệnh nhân mắc bệnh ung thư cao và các sáng kiến của công ty đang phát triển, sự tăng trưởng của thị trường được nghiên cứu được dự đoán ở khu vực Bắc Mỹ.

Tổng quan về ngành túi nguy hiểm sinh học

Thị trường túi nguy hiểm sinh học bị phân mảnh và bao gồm nhiều người chơi quan trọng. Tuy nhiên, một số công ty lớn hiện đang thống trị thị trường về thị phần. Các công ty thống trị này bao gồm Thermo Fisher Scientific, International Plastics Inc, Harbor Group (SP Bel-Art), Merck KGaA và Inteplast Group Corporation (Minigrip, LLC).

Dẫn đầu thị trường túi nguy hiểm sinh học

Thermo Fisher Scientific

International Plastics Inc

Merck KGaA

Inteplast Group Corporation (Minigrip, LLC)

Harbour Group (SP Bel-Art)

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường túi nguy hiểm sinh học

- Tháng 4 năm 2022 Cơ quan quản lý trước phán quyết (AAR) Tây Bengal đã công bố vào tháng 4 năm 2022 rằng các dịch vụ được cung cấp cho Chính quyền Tiểu bang để thu gom và xử lý chất thải y tế sinh học được miễn thuế GST.

- Tháng 1 năm 2022 Tập đoàn Thành phố Nam Delhi (SDMC) đã thiết lập các số điện thoại đường dây trợ giúp thu gom chất thải y tế từ nơi ở của bệnh nhân Covid-19.

Phân khúc ngành túi nguy hiểm sinh học

Theo phạm vi, túi nguy hiểm sinh học được thiết kế để thu gom chất thải y sinh. Chất thải y sinh là bất kỳ chất thải nào như chất thải động vật, vi sinh vật, bệnh lý và chất dịch cơ thể của con người cần được xử lý đúng cách.

Thị trường túi nguy hiểm sinh học được phân chia theo nguyên liệu sản phẩm (LDPE, HDPE, giấy bóng kính và polypropylen), ứng dụng (nhiễm trùng, chất thải y tế, hóa chất dược phẩm, v.v.), người dùng cuối (bệnh viện, phòng thí nghiệm chẩn đoán và những nơi khác) và địa lý ( Bắc Mỹ, Châu Âu, Châu Á - Thái Bình Dương, Trung Đông và Châu Phi và Nam Mỹ). Báo cáo cũng bao gồm quy mô và xu hướng thị trường ước tính cho 17 quốc gia trên các khu vực chính trên toàn cầu.

Báo cáo đưa ra giá trị (tính bằng triệu USD) cho các phân khúc trên.

| LDPE |

| HDPE |

| giấy bóng kính |

| Polypropylen |

| Nhiễm trùng |

| Chất thải y tế |

| Hóa chất & Dược phẩm |

| Ứng dụng khác |

| Bệnh viện |

| Phòng thí nghiệm chẩn đoán |

| Người dùng cuối khác |

| Bắc Mỹ | Hoa Kỳ |

| Canada | |

| México | |

| Châu Âu | nước Đức |

| Vương quốc Anh | |

| Pháp | |

| Nước Ý | |

| Tây ban nha | |

| Phần còn lại của châu Âu | |

| Châu á Thái Bình Dương | Trung Quốc |

| Nhật Bản | |

| Ấn Độ | |

| Châu Úc | |

| Hàn Quốc | |

| Phần còn lại của Châu Á-Thái Bình Dương | |

| Trung Đông và Châu Phi | GCC |

| Nam Phi | |

| Phần còn lại của Trung Đông và Châu Phi | |

| Nam Mỹ | Brazil |

| Argentina | |

| Phần còn lại của Nam Mỹ |

| Theo chất liệu sản phẩm | LDPE | |

| HDPE | ||

| giấy bóng kính | ||

| Polypropylen | ||

| Theo ứng dụng | Nhiễm trùng | |

| Chất thải y tế | ||

| Hóa chất & Dược phẩm | ||

| Ứng dụng khác | ||

| Bởi người dùng cuối | Bệnh viện | |

| Phòng thí nghiệm chẩn đoán | ||

| Người dùng cuối khác | ||

| Địa lý | Bắc Mỹ | Hoa Kỳ |

| Canada | ||

| México | ||

| Châu Âu | nước Đức | |

| Vương quốc Anh | ||

| Pháp | ||

| Nước Ý | ||

| Tây ban nha | ||

| Phần còn lại của châu Âu | ||

| Châu á Thái Bình Dương | Trung Quốc | |

| Nhật Bản | ||

| Ấn Độ | ||

| Châu Úc | ||

| Hàn Quốc | ||

| Phần còn lại của Châu Á-Thái Bình Dương | ||

| Trung Đông và Châu Phi | GCC | |

| Nam Phi | ||

| Phần còn lại của Trung Đông và Châu Phi | ||

| Nam Mỹ | Brazil | |

| Argentina | ||

| Phần còn lại của Nam Mỹ | ||

Câu hỏi thường gặp về nghiên cứu thị trường túi nguy hiểm sinh học

Quy mô thị trường túi sinh học nguy hiểm hiện tại là bao nhiêu?

Thị trường Túi nguy hiểm sinh học dự kiến sẽ đạt tốc độ CAGR là 5,5% trong giai đoạn dự báo (2024-2029)

Ai là người chơi chính trong Thị trường Túi Biohazard?

Thermo Fisher Scientific, International Plastics Inc, Merck KGaA, Inteplast Group Corporation (Minigrip, LLC), Harbour Group (SP Bel-Art) là những công ty lớn hoạt động trong Thị trường Túi Biohazard.

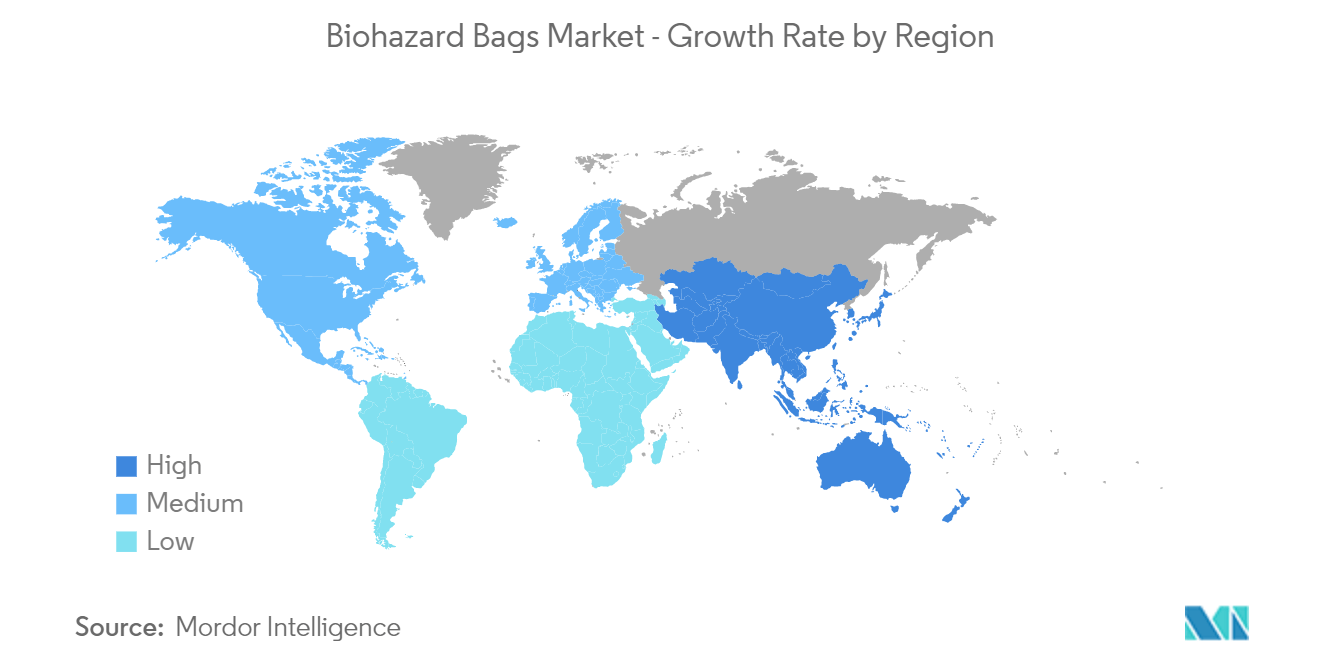

Khu vực nào phát triển nhanh nhất trong Thị trường Túi Biohazard?

Châu Á Thái Bình Dương được ước tính sẽ tăng trưởng với tốc độ CAGR cao nhất trong giai đoạn dự báo (2024-2029).

Khu vực nào có thị phần lớn nhất trong Thị trường Túi Biohazard?

Vào năm 2024, Bắc Mỹ chiếm thị phần lớn nhất trong Thị trường Túi nguy hiểm sinh học.

Thị trường Túi Biohazard này diễn ra trong những năm nào?

Báo cáo đề cập đến quy mô thị trường lịch sử của Thị trường Túi Biohazard trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Túi Biohazard trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành túi nguy hiểm sinh học

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Túi nguy hiểm sinh học năm 2024 do Mordor Intelligence™ Industry Reports tạo ra. Phân tích Túi nguy hiểm sinh học bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.