Quy mô thị trường thức ăn cho thú cưng ở Úc

| Giai Đoạn Nghiên Cứu | 2017 - 2029 | |

| Kích Thước Thị Trường (2024) | 4.11 Tỷ đô la Mỹ | |

| Kích Thước Thị Trường (2029) | 5.24 Tỷ đô la Mỹ | |

| Thị phần lớn nhất theo vật nuôi | Chó | |

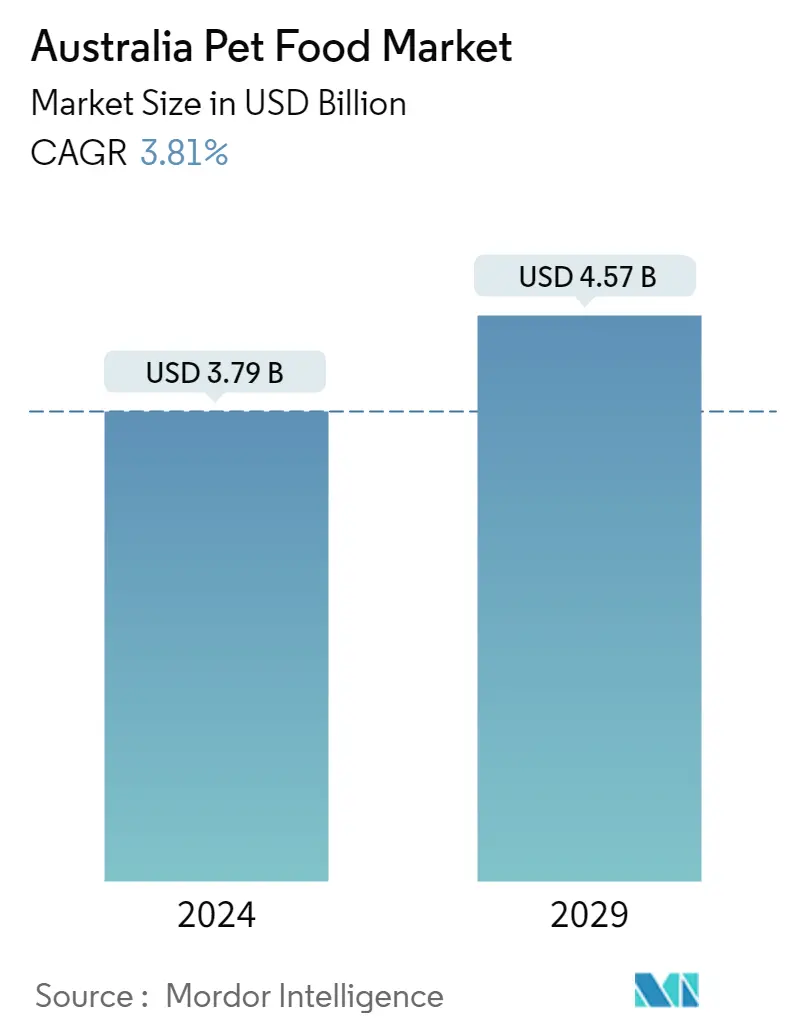

| CAGR (2024 - 2029) | 3.81 % | |

| Tăng trưởng nhanh nhất theo thú cưng | Chó | |

| Tập Trung Thị Trường | Thấp | |

Các bên chính | ||

| ||

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào |

Phân tích thị trường thức ăn cho thú cưng ở Úc

Quy mô Thị trường Thức ăn Vật nuôi Úc ước tính đạt 3,79 tỷ USD vào năm 2024 và dự kiến sẽ đạt 4,57 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 3,81% trong giai đoạn dự báo (2024-2029).

Chó thống trị thị trường thức ăn cho thú cưng ở Úc do số lượng thú cưng ở nước này cao

- Úc là một trong những quốc gia yêu thích thú cưng nhất trên toàn cầu, nơi các bậc cha mẹ nuôi thú cưng coi thú cưng là một phần không thể thiếu trong gia đình họ, từ đó làm gia tăng xu hướng nhân hóa thú cưng ở nước này. Năm 2022, Úc chiếm 12,2% thị trường thức ăn cho thú cưng ở châu Á - Thái Bình Dương, trở thành quốc gia lớn thứ ba trong khu vực. Hầu hết các bậc cha mẹ nuôi thú cưng ở Úc đều thuộc nhóm dân số trẻ hơn. Ví dụ vào năm 2021, 70% người nuôi thú cưng là Gen Z ở Úc.

- Mặc dù Úc phải đối mặt với một số vấn đề, bao gồm hạn hán, cháy rừng và đại dịch COVID-19 vào năm 2020, thị trường thức ăn cho thú cưng ở Úc đã tăng 17,2% từ năm 2017 đến năm 2021. Sự tăng trưởng này gắn liền với mức độ nhân bản hóa thú cưng cao hơn và việc nhận nuôi thú cưng ngày càng tăng trong cùng thời gian.

- Ở Úc, chó chiếm thị phần lớn trên thị trường thức ăn cho thú cưng, chiếm 1,6 tỷ USD vào năm 2022. Tỷ trọng chó cao hơn là do dân số của chúng cao hơn, chiếm 22,2% tổng số thú cưng của Úc vào năm 2022. Chó tương thích với khí hậu và cũng phù hợp với lối sống ngoài trời của các bậc cha mẹ nuôi thú cưng trong nước, điều này được ước tính sẽ khiến chó trở thành phân khúc thú cưng phát triển nhanh nhất, với tốc độ CAGR là 4,4% trong giai đoạn dự báo.

- Các loài động vật và mèo khác là vật nuôi chính sau chó vào năm 2022, nơi cá và chim được nuôi nhiều nhất và được tìm thấy ở phần lớn các hộ gia đình. Chúng có tác dụng xoa dịu, kích thích sức khỏe tinh thần của toàn bộ ngôi nhà, do đó khiến các vật nuôi khác trở thành phân khúc phát triển nhanh nhất sau chó, với tốc độ CAGR là 3,3% trong giai đoạn dự báo.

- Do đó, việc nhân bản hóa thú cưng và tăng cường nhận nuôi thú cưng được ước tính sẽ thúc đẩy thị trường thức ăn cho thú cưng ở Úc, dự kiến sẽ đạt tốc độ CAGR là 3,8% trong giai đoạn dự báo.

Xu hướng thị trường thức ăn cho thú cưng ở Úc

- Việc nhận nuôi chó ngày càng tăng trong thời kỳ đại dịch được thúc đẩy bởi hệ sinh thái thú cưng đang phát triển và nhu cầu đồng hành

- Sự phổ biến ngày càng tăng của các loài động vật khác do sở thích thay đổi của người nuôi thú cưng đang thúc đẩy việc nhận nuôi chúng ở nước này

Tổng quan về ngành thức ăn cho thú cưng ở Úc

Thị trường Thực phẩm Thú cưng Úc bị phân mảnh, với năm công ty hàng đầu chiếm 24,59%. Các công ty lớn trong thị trường này là Colgate-Palmolive Company (Hill's Pet Nutrition Inc.), EBOS Group Limited, Mars Incorporated, Nestle (Purina) và Real Pet Food Co. (sắp xếp theo thứ tự bảng chữ cái).

Các nhà lãnh đạo thị trường thức ăn cho thú cưng ở Úc

Colgate-Palmolive Company (Hill's Pet Nutrition Inc.)

EBOS Group Limited

Mars Incorporated

Nestle (Purina)

Real Pet Food Co.

Other important companies include ADM, Clearlake Capital Group, L.P. (Wellness Pet Company Inc.), IB Group (Drools Pet Food Pvt. Ltd.), Petway Petcare, Schell & Kampeter Inc. (Diamond Pet Foods).

* Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường thức ăn cho thú cưng ở Úc

- Tháng 7 năm 2023 Hill's Pet Nutrition giới thiệu các sản phẩm protein côn trùng và cá minh thái được chứng nhận MSC (Hội đồng quản lý biển) mới dành cho vật nuôi có đường da và dạ dày nhạy cảm. Chúng chứa vitamin, axit béo omega-3 và chất chống oxy hóa.

- Tháng 5 năm 2023 Nestle Purina ra mắt đồ ăn vặt mới cho mèo dưới nhãn hiệu Friskies Playfuls - Treats của Friskies. Những món ăn này có hình dạng tròn và có hương vị gà, gan, cá hồi và tôm cho mèo trưởng thành.

- Tháng 4 năm 2023 Mars Incorporated mở trung tâm nghiên cứu và phát triển thức ăn cho thú cưng đầu tiên ở Châu Á-Thái Bình Dương. Cơ sở mới này, được gọi là trung tâm thú cưng APAC, sẽ hỗ trợ phát triển sản phẩm của công ty.

Báo cáo Thị trường Thức ăn Vật nuôi Úc - Mục lục

1. TÓM TẮT & KẾT QUẢ CHÍNH

2. BÁO CÁO ƯU ĐÃI

3. GIỚI THIỆU

- 3.1 Giả định nghiên cứu & Định nghĩa thị trường

- 3.2 Phạm vi nghiên cứu

- 3.3 Phương pháp nghiên cứu

4. XU HƯỚNG NGÀNH CHÍNH

- 4.1 Số lượng thú cưng

- 4.1.1 Những con mèo

- 4.1.2 Chó

- 4.1.3 Thú cưng khác

- 4.2 Chi tiêu cho thú cưng

- 4.3 Khung pháp lý

- 4.4 Phân tích chuỗi giá trị và kênh phân phối

5. PHÂN PHỐI THỊ TRƯỜNG (bao gồm quy mô thị trường tính bằng Giá trị tính bằng USD và Khối lượng, Dự báo đến năm 2029 và phân tích triển vọng tăng trưởng)

- 5.1 Sản phẩm thức ăn cho thú cưng

- 5.1.1 Đồ ăn

- 5.1.1.1 Theo sản phẩm phụ

- 5.1.1.1.1 Thức ăn khô cho thú cưng

- 5.1.1.1.1.1 Bởi Sub Dry Pet Food

- 5.1.1.1.1.1.1 đá vụn

- 5.1.1.1.1.1.2 Thức ăn khô cho thú cưng khác

- 5.1.1.1.2 Thức ăn ướt cho thú cưng

- 5.1.2 Dinh dưỡng/Thực phẩm bổ sung dành cho thú cưng

- 5.1.2.1 Theo sản phẩm phụ

- 5.1.2.1.1 Hoạt chất sinh học sữa

- 5.1.2.1.2 Axit béo omega-3

- 5.1.2.1.3 Probiotic

- 5.1.2.1.4 Protein và Peptide

- 5.1.2.1.5 Vitamin và các khoáng chất

- 5.1.2.1.6 Thực phẩm dinh dưỡng khác

- 5.1.3 Đồ ăn cho thú cưng

- 5.1.3.1 Theo sản phẩm phụ

- 5.1.3.1.1 Món ăn giòn

- 5.1.3.1.2 Điều trị nha khoa

- 5.1.3.1.3 Đồ ăn khô và khô đông lạnh

- 5.1.3.1.4 Món ăn mềm & dai

- 5.1.3.1.5 Món ăn khác

- 5.1.4 Chế độ ăn thú y cho thú cưng

- 5.1.4.1 Theo sản phẩm phụ

- 5.1.4.1.1 Bệnh tiểu đường

- 5.1.4.1.2 Độ nhạy tiêu hóa

- 5.1.4.1.3 Chế độ ăn kiêng chăm sóc răng miệng

- 5.1.4.1.4 thận

- 5.1.4.1.5 Bệnh đường tiết niệu

- 5.1.4.1.6 Chế độ ăn thú y khác

- 5.2 Vật nuôi

- 5.2.1 Những con mèo

- 5.2.2 Chó

- 5.2.3 Thú cưng khác

- 5.3 Kênh phân phối

- 5.3.1 Cửa hang tiện lợi

- 5.3.2 Kênh trực tuyến

- 5.3.3 Cửa hàng đặc sản

- 5.3.4 Siêu thị/Đại siêu thị

- 5.3.5 Các kênh khác

6. CẢNH BÁO CẠNH TRANH

- 6.1 Những bước đi chiến lược quan trọng

- 6.2 Phân tích thị phần

- 6.3 Cảnh quan công ty

- 6.4 Hồ sơ công ty

- 6.4.1 ADM

- 6.4.2 Clearlake Capital Group, L.P. (Wellness Pet Company Inc.)

- 6.4.3 Colgate-Palmolive Company (Hill's Pet Nutrition Inc.)

- 6.4.4 EBOS Group Limited

- 6.4.5 IB Group (Drools Pet Food Pvt. Ltd.)

- 6.4.6 Mars Incorporated

- 6.4.7 Nestle (Purina)

- 6.4.8 Petway Petcare

- 6.4.9 Real Pet Food Co.

- 6.4.10 Schell & Kampeter Inc. (Diamond Pet Foods)

7. CÂU HỎI CHIẾN LƯỢC CHÍNH CHO CEO PET FOOD

8. RUỘT THỪA

- 8.1 Tổng quan toàn cầu

- 8.1.1 Tổng quan

- 8.1.2 Khung năm lực lượng của Porter

- 8.1.3 Phân tích chuỗi giá trị toàn cầu

- 8.1.4 Động lực thị trường (DRO)

- 8.2 Nguồn & Tài liệu tham khảo

- 8.3 Danh sách bảng & hình

- 8.4 Thông tin chi tiết chính

- 8.5 Gói dữ liệu

- 8.6 Bảng chú giải thuật ngữ

Phân khúc ngành công nghiệp thức ăn cho thú cưng của Úc

Thực phẩm, Dinh dưỡng/Thực phẩm bổ sung dành cho thú cưng, Thức ăn cho thú cưng, Chế độ ăn dành cho thú y dành cho thú cưng được phân loại thành các phân khúc trong Sản phẩm thức ăn cho thú cưng. Mèo, Chó được bao gồm trong các phân đoạn của Thú cưng. Cửa hàng tiện lợi, Kênh trực tuyến, Cửa hàng đặc sản, Siêu thị/Đại siêu thị được chia thành các phân khúc theo Kênh phân phối.

- Úc là một trong những quốc gia yêu thích thú cưng nhất trên toàn cầu, nơi các bậc cha mẹ nuôi thú cưng coi thú cưng là một phần không thể thiếu trong gia đình họ, từ đó làm gia tăng xu hướng nhân hóa thú cưng ở nước này. Năm 2022, Úc chiếm 12,2% thị trường thức ăn cho thú cưng ở châu Á - Thái Bình Dương, trở thành quốc gia lớn thứ ba trong khu vực. Hầu hết các bậc cha mẹ nuôi thú cưng ở Úc đều thuộc nhóm dân số trẻ hơn. Ví dụ vào năm 2021, 70% người nuôi thú cưng là Gen Z ở Úc.

- Mặc dù Úc phải đối mặt với một số vấn đề, bao gồm hạn hán, cháy rừng và đại dịch COVID-19 vào năm 2020, thị trường thức ăn cho thú cưng ở Úc đã tăng 17,2% từ năm 2017 đến năm 2021. Sự tăng trưởng này gắn liền với mức độ nhân bản hóa thú cưng cao hơn và việc nhận nuôi thú cưng ngày càng tăng trong cùng thời gian.

- Ở Úc, chó chiếm thị phần lớn trên thị trường thức ăn cho thú cưng, chiếm 1,6 tỷ USD vào năm 2022. Tỷ trọng chó cao hơn là do dân số của chúng cao hơn, chiếm 22,2% tổng số thú cưng của Úc vào năm 2022. Chó tương thích với khí hậu và cũng phù hợp với lối sống ngoài trời của các bậc cha mẹ nuôi thú cưng trong nước, điều này được ước tính sẽ khiến chó trở thành phân khúc thú cưng phát triển nhanh nhất, với tốc độ CAGR là 4,4% trong giai đoạn dự báo.

- Các loài động vật và mèo khác là vật nuôi chính sau chó vào năm 2022, nơi cá và chim được nuôi nhiều nhất và được tìm thấy ở phần lớn các hộ gia đình. Chúng có tác dụng xoa dịu, kích thích sức khỏe tinh thần của toàn bộ ngôi nhà, do đó khiến các vật nuôi khác trở thành phân khúc phát triển nhanh nhất sau chó, với tốc độ CAGR là 3,3% trong giai đoạn dự báo.

- Do đó, việc nhân bản hóa thú cưng và tăng cường nhận nuôi thú cưng được ước tính sẽ thúc đẩy thị trường thức ăn cho thú cưng ở Úc, dự kiến sẽ đạt tốc độ CAGR là 3,8% trong giai đoạn dự báo.

| Đồ ăn | Theo sản phẩm phụ | Thức ăn khô cho thú cưng | Bởi Sub Dry Pet Food | đá vụn |

| Thức ăn khô cho thú cưng khác | ||||

| Thức ăn ướt cho thú cưng | ||||

| Dinh dưỡng/Thực phẩm bổ sung dành cho thú cưng | Theo sản phẩm phụ | Hoạt chất sinh học sữa | ||

| Axit béo omega-3 | ||||

| Probiotic | ||||

| Protein và Peptide | ||||

| Vitamin và các khoáng chất | ||||

| Thực phẩm dinh dưỡng khác | ||||

| Đồ ăn cho thú cưng | Theo sản phẩm phụ | Món ăn giòn | ||

| Điều trị nha khoa | ||||

| Đồ ăn khô và khô đông lạnh | ||||

| Món ăn mềm & dai | ||||

| Món ăn khác | ||||

| Chế độ ăn thú y cho thú cưng | Theo sản phẩm phụ | Bệnh tiểu đường | ||

| Độ nhạy tiêu hóa | ||||

| Chế độ ăn kiêng chăm sóc răng miệng | ||||

| thận | ||||

| Bệnh đường tiết niệu | ||||

| Chế độ ăn thú y khác |

| Những con mèo |

| Chó |

| Thú cưng khác |

| Cửa hang tiện lợi |

| Kênh trực tuyến |

| Cửa hàng đặc sản |

| Siêu thị/Đại siêu thị |

| Các kênh khác |

| Sản phẩm thức ăn cho thú cưng | Đồ ăn | Theo sản phẩm phụ | Thức ăn khô cho thú cưng | Bởi Sub Dry Pet Food | đá vụn |

| Thức ăn khô cho thú cưng khác | |||||

| Thức ăn ướt cho thú cưng | |||||

| Dinh dưỡng/Thực phẩm bổ sung dành cho thú cưng | Theo sản phẩm phụ | Hoạt chất sinh học sữa | |||

| Axit béo omega-3 | |||||

| Probiotic | |||||

| Protein và Peptide | |||||

| Vitamin và các khoáng chất | |||||

| Thực phẩm dinh dưỡng khác | |||||

| Đồ ăn cho thú cưng | Theo sản phẩm phụ | Món ăn giòn | |||

| Điều trị nha khoa | |||||

| Đồ ăn khô và khô đông lạnh | |||||

| Món ăn mềm & dai | |||||

| Món ăn khác | |||||

| Chế độ ăn thú y cho thú cưng | Theo sản phẩm phụ | Bệnh tiểu đường | |||

| Độ nhạy tiêu hóa | |||||

| Chế độ ăn kiêng chăm sóc răng miệng | |||||

| thận | |||||

| Bệnh đường tiết niệu | |||||

| Chế độ ăn thú y khác | |||||

| Vật nuôi | Những con mèo | ||||

| Chó | |||||

| Thú cưng khác | |||||

| Kênh phân phối | Cửa hang tiện lợi | ||||

| Kênh trực tuyến | |||||

| Cửa hàng đặc sản | |||||

| Siêu thị/Đại siêu thị | |||||

| Các kênh khác | |||||

Định nghĩa thị trường

- CHỨC NĂNG - Thức ăn cho thú cưng thường nhằm mục đích cung cấp dinh dưỡng đầy đủ và cân bằng cho thú cưng nhưng chủ yếu được sử dụng làm sản phẩm chức năng. Phạm vi bao gồm thực phẩm và chất bổ sung được vật nuôi tiêu thụ, bao gồm cả chế độ ăn của thú y. Các chất bổ sung/dinh dưỡng được cung cấp trực tiếp cho vật nuôi được xem xét trong phạm vi.

- ĐẠI LÝ - Các công ty tham gia bán lại thức ăn cho vật nuôi mà không có giá trị gia tăng đã bị loại khỏi phạm vi thị trường để tránh bị tính trùng.

- Người tiêu dùng cuối cùng - Chủ sở hữu vật nuôi được coi là người tiêu dùng cuối cùng trên thị trường được nghiên cứu.

- KÊNH PHÂN PHỐI - Siêu thị/đại siêu thị, cửa hàng đặc sản, cửa hàng tiện lợi, kênh trực tuyến và các kênh khác được xem xét trong phạm vi. Các cửa hàng độc quyền cung cấp các sản phẩm cơ bản và tùy chỉnh liên quan đến thú cưng được coi là nằm trong phạm vi cửa hàng chuyên biệt.

Phương Pháp Nghiên Cứu

Mordor Intelligence tuân theo phương pháp bốn bước trong tất cả các báo cáo của chúng tôi.

- Bước 1 XÁC ĐỊNH CÁC BIẾN CHÍNH: Để xây dựng một phương pháp dự báo mạnh mẽ, các biến số và yếu tố được xác định ở Bước 1 được kiểm tra dựa trên các số liệu lịch sử có sẵn của thị trường. Thông qua một quá trình lặp đi lặp lại, các biến số cần thiết cho dự báo thị trường được thiết lập và mô hình được xây dựng trên cơ sở các biến số này.

- Bước 2 Xây dựng mô hình thị trường: Ước tính quy mô thị trường cho những năm dự báo là ở dạng danh nghĩa. Lạm phát không phải là một phần của việc định giá và giá bán trung bình (ASP) được giữ không đổi trong suốt thời gian dự báo.

- Bước 3 Xác thực và hoàn thiện: Trong bước quan trọng này, tất cả các số liệu thị trường, biến số và nhận định của nhà phân tích đều được xác thực thông qua mạng lưới rộng khắp các chuyên gia nghiên cứu chính từ thị trường được nghiên cứu. Những người trả lời được lựa chọn theo các cấp độ và chức năng để tạo ra một bức tranh tổng thể về thị trường được nghiên cứu.

- Bước 4 Kết quả nghiên cứu: Báo cáo tổng hợp, nhiệm vụ tư vấn tùy chỉnh, cơ sở dữ liệu và nền tảng đăng ký