Phân tích thị trường vốn mạo hiểm Châu Á Thái Bình Dương

Hoạt động tài trợ của VC ở khu vực APAC vẫn không nhất quán trong đại dịch COVID-19 trong quý 2 năm 2020. Trong khi khối lượng giao dịch VC, sau khi giảm từ 621 vào tháng 4 xuống 463 vào tháng 5, đã tăng nhẹ lên 476 vào tháng 6, thì giá trị giao dịch được ghi nhận giảm liên tục từ 8,5 tỷ USD trong tháng 4 lên 7,6 tỷ USD trong tháng 5 và 6,6 tỷ USD trong tháng 6.

Công nghệ giáo dục và bán lẻ tạp hóa trực tuyến là những lĩnh vực đang ngày càng trở nên quan trọng nhờ việc tăng cường sử dụng các nền tảng trực tuyến trong thời kỳ dịch bệnh COVID-19. Các công ty hoạt động trong lĩnh vực chăm sóc sức khỏe và hệ thống y tế cũng đang thu hút được sự chú ý. Trung Quốc tiếp tục dẫn đầu hoạt động tài trợ vốn mạo hiểm (VC) cả về số lượng cũng như giá trị và dẫn trước các quốc gia cùng ngành ở khu vực Châu Á - Thái Bình Dương (APAC) trong quý 2 (Q2) năm 2020.

Trung Quốc tiếp tục duy trì sự thống trị của mình khi quốc gia này chiếm gần 50% tổng khối lượng giao dịch VC trong Quý 2. Tỷ trọng của Trung Quốc trong tổng giá trị thương vụ cũng cao hơn mốc 70% trong cả ba tháng của Quý 2. Một số thỏa thuận đáng chú ý được công bố tại Trung Quốc trong quý 2 bao gồm 1 tỷ USD do nhà sản xuất thiết bị thử nghiệm COVID-19 MGI Tech huy động; Nền tảng học tập trực tuyến Zuoyebang huy động được 750 triệu USD; và 500 triệu USD do công ty khởi nghiệp tạp hóa trực tuyến MissFresh huy động được.

Ấn Độ, Nhật Bản, Hàn Quốc và Singapore là bốn thị trường hàng đầu khác xét theo số lượng giao dịch trong khi Ấn Độ, Singapore, Nhật Bản và Australia là bốn thị trường hàng đầu khác xét về giá trị. Hầu hết các quốc gia trong khu vực đều có một số dấu hiệu phục hồi trong tháng 6 nhưng vẫn chưa chạm đến mức của tháng 4.

Xu hướng thị trường vốn mạo hiểm Châu Á Thái Bình Dương

Nền kinh tế Internet và Fintech đang bùng nổ của châu Á

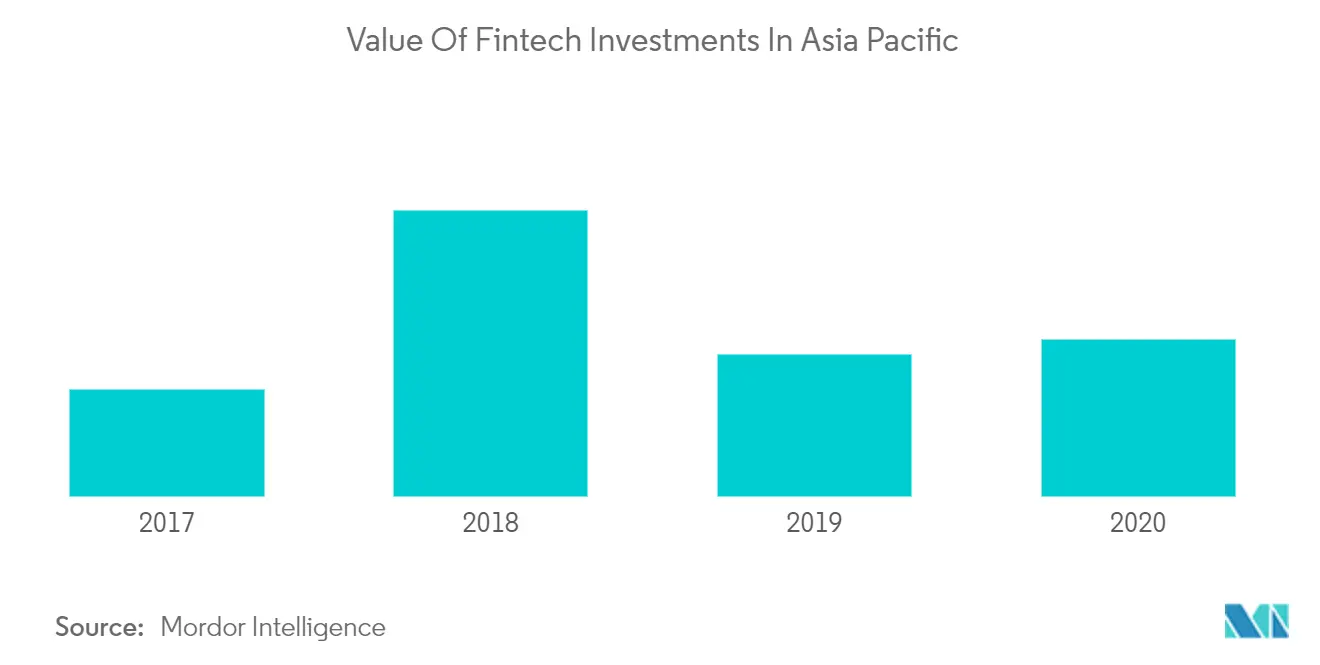

Đại dịch hiện nay đang dẫn đến việc tăng khả năng tiếp cận (và nhu cầu) các dịch vụ ngân hàng số. Có tới 50% người tiêu dùng ở APAC không sử dụng dịch vụ ngân hàng; 70% là không có tài khoản ngân hàng hoặc không có tài khoản ngân hàng. 70% thương nhân SME chỉ chấp nhận tiền mặt vào năm 2019. Sự bùng phát của Covid-19 đã thúc đẩy mạnh mẽ quá trình chuyển đổi sang một thế giới không tiền mặt của khu vực Châu Á Thái Bình Dương, với sự tăng trưởng chưa từng có về số lượng giao dịch thanh toán điện tử trong bối cảnh số lần rút và gửi tiền mặt giảm mạnh. Các dịch vụ ngân hàng, thanh toán kỹ thuật số và cho vay đã thúc đẩy đáng kể bánh xe kinh tế tiến lên trong suốt thời gian phong tỏa. Vì nhiều công ty fintech là những công ty khởi nghiệp nên sự nhanh nhẹn của họ trong việc xoay vòng hoạt động để cung cấp các dịch vụ chuyên biệt khi khách hàng cần đã củng cố ngành này.

Bất chấp sự gián đoạn do đại dịch gây ra, các quỹ đầu tư mạo hiểm đã bơm 2,7 tỷ USD vào các công ty fintech trong nước vào năm 2020, mức rót vốn cao thứ hai vào lĩnh vực này kể từ năm 2019 khi nó đạt đỉnh 3,5 tỷ USD. Thanh toán vẫn là lĩnh vực đầu tư nóng nhất, tiếp theo là các công ty bảo hiểm dựa trên công nghệ và các nhà quản lý tài sản dựa trên công nghệ. Sự cạnh tranh trong lĩnh vực bảo hiểm bắt đầu nóng lên khi các công ty bảo hiểm đương nhiệm tăng cường tập trung vào kỹ thuật số do đại dịch và các công ty thanh toán thích hợp nỗ lực mở rộng sang lĩnh vực bảo hiểm. Ngoài các mô hình nền tảng và thanh toán, các giải pháp B2B, bao gồm tài chính nhúng và giải pháp 'mua ngay, trả sau', có thể sẽ là một lĩnh vực đầu tư hấp dẫn vào năm 2021. Ngoài blockchain, dự kiến cũng sẽ đạt được sức hút như các giải pháp dựa trên blockchain và kỹ thuật số. việc cung cấp tài sản trở nên phổ biến hơn.

Đầu tư VC ngày càng tăng của Ấn Độ

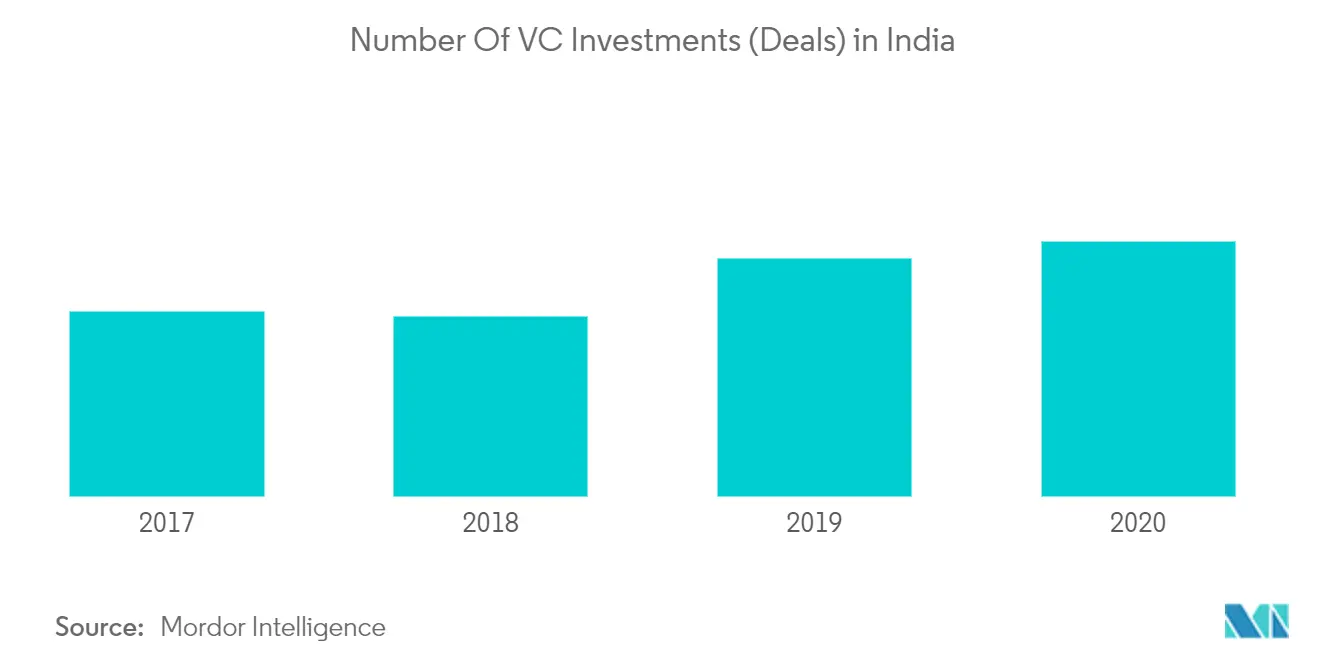

Năm 2020 thực sự đặc biệt đối với Ấn Độ, với tác động đáng kể của Covid-19 đối với nền kinh tế và hệ thống chăm sóc sức khỏe của nước này. Covid-19 đóng một vai trò quan trọng trong việc thúc đẩy đáng kể xu hướng kỹ thuật số trên các lĩnh vực, điều này được phản ánh trong dòng tiền đầu tư mạo hiểm (VC) và sự xuất hiện của các mô hình kinh doanh mới, được thành lập bằng kỹ thuật số trong các lĩnh vực. Năm 2020 chứng kiến dòng giao dịch mạnh mẽ, với gần 10 tỷ USD đầu tư mạo hiểm - cao hơn tất cả các năm trước, ngoại trừ năm 2019.

Hoạt động gây quỹ đáng kể với 3 tỷ USD được huy động bởi các quỹ tập trung vào Ấn Độ vào năm 2020, cao hơn 40% so với các quỹ nổi tiếng năm 2019 bao gồm Sequoia, Elevation Partners, Falcon Edge và Lightspeed, tất cả đều đóng các quỹ mới cho khoản đầu tư của Ấn Độ vào năm 2020, bất chấp đại dịch. Xét về các lĩnh vực chính nhận đầu tư, công nghệ tiêu dùng, SaaS và fintech tiếp tục dẫn đầu, chiếm 75% tổng đầu tư mạo hiểm vào năm 2020. Các phân ngành chính nhận đầu tư bao gồm công nghệ giáo dục, công nghệ thực phẩm, trò chơi, truyền thông và giải trí trong công nghệ tiêu dùng; giải pháp theo chiều dọc trong SaaS; và thanh toán trong fintech.

Tổng cộng, 22 công ty khởi nghiệp đã huy động được hơn 100 triệu USD vào năm 2020 từ VC và các nhà đầu tư vốn cổ phần tăng trưởng, trong đó phần lớn tập trung vào công nghệ tiêu dùng. Triển vọng đầu tư của VC có vẻ mạnh mẽ trong tương lai với hoạt động đầu tư phục hồi về mức trước Covid trong nửa cuối năm, sau khi giá trị giao dịch giảm ~ 60% trong thời gian từ tháng 4 đến tháng 6 so với tháng 1 đến tháng 3 năm 2020.

Tổng quan về ngành đầu tư mạo hiểm Châu Á Thái Bình Dương

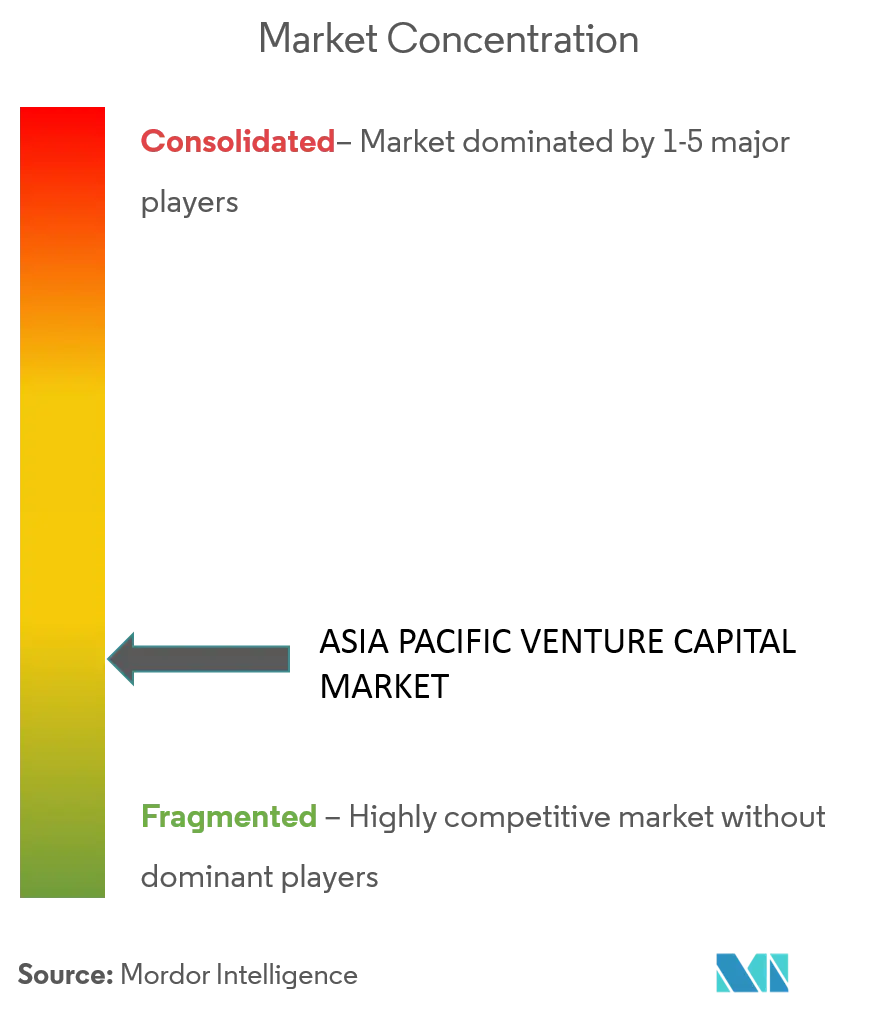

Thị trường vốn mạo hiểm Châu Á Thái Bình Dương có tính cạnh tranh cao, với sự hiện diện của cả các doanh nghiệp trong nước và quốc tế. Thị trường được nghiên cứu mang lại cơ hội tăng trưởng trong giai đoạn dự báo, dự kiến sẽ thúc đẩy hơn nữa sự cạnh tranh trên thị trường. Với nhiều người chơi nắm giữ cổ phần đáng kể, thị trường được nghiên cứu có tính cạnh tranh.

Dẫn đầu thị trường vốn mạo hiểm Châu Á Thái Bình Dương

East Ventures

500 Durian

SG INNOVATE

Sequoia Capital

Insignia Ventures Partners

Wavemaker Partners

Global Founders Capital

SEEDS Capital

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường vốn mạo hiểm Châu Á Thái Bình Dương

- Tháng 3 năm 2022, XPeng có trụ sở tại Trung Quốc dẫn đầu khoản đầu tư vào quỹ mới trị giá khoảng 200 triệu USD. Quỹ này tập trung vào việc hỗ trợ các công ty khởi nghiệp công nghệ tiên tiến và sản xuất xe điện. Quỹ này có tên là Rockets Capital và bao gồm các nhà đầu tư vốn như eGarden, IDG Capital, 5Y Capital, Sequioa China và GGV Capital.

- Tháng 12 năm 2021, Razorpay Software Private Limited có trụ sở tại Ấn Độ, đã huy động được 375 triệu USD trong vòng cấp vốn lớn nhất cho đến nay. Công ty cổng thanh toán được định giá 7,5 tỷ USD. Vòng cấp vốn được dẫn dắt bởi Lone Pine Capital LLC, TCV và Alkeon Capital Management. Các nhà đầu tư hiện tại của công ty bao gồm Tiger Global Management, Y Combinator, Sequoia Capital, Ribbit Capital và GIC.

Phân khúc ngành đầu tư mạo hiểm Châu Á Thái Bình Dương

Vốn mạo hiểm ở châu Á đã đóng một vai trò kinh tế quan trọng trong sự phát triển của khu vực và dự kiến sẽ đóng một vai trò quan trọng hơn nữa trong tương lai. Một trong những công ty đầu tư mạo hiểm hàng đầu khu vực cho biết, bối cảnh khởi nghiệp ở châu Á đang cho thấy tiềm năng đầu tư ngày càng tăng khi đại dịch đã thay đổi động lực trong dài hạn. Thị trường vốn mạo hiểm Châu Á Thái Bình Dương có thể được phân chia theo các quốc gia khác nhau trong khu vực (Trung Quốc, Ấn Độ, Nhật Bản, Hàn Quốc, Indonesia, Malaysia và các quốc gia khác), theo ngành hoặc lĩnh vực được đầu tư vào (fintech, hậu cần hoặc LogiTech, chăm sóc sức khỏe, CNTT , giáo dục EdTech, v.v.) và theo giai đoạn (giai đoạn đầu, giai đoạn tăng trưởng mở rộng và giai đoạn cuối).

| Trung Quốc |

| Ấn Độ |

| Nhật Bản |

| Hàn Quốc |

| Indonesia |

| Malaysia |

| Người khác |

| công nghệ tài chính |

| Hậu cần và Logitech |

| Chăm sóc sức khỏe |

| NÓ |

| Giáo dục và Edtech |

| Người khác |

| Giai đoạn đầu |

| Tăng trưởng và mở rộng |

| Giai đoạn cuối |

| Theo quốc gia | Trung Quốc |

| Ấn Độ | |

| Nhật Bản | |

| Hàn Quốc | |

| Indonesia | |

| Malaysia | |

| Người khác | |

| Theo ngành/lĩnh vực | công nghệ tài chính |

| Hậu cần và Logitech | |

| Chăm sóc sức khỏe | |

| NÓ | |

| Giáo dục và Edtech | |

| Người khác | |

| Theo giai đoạn | Giai đoạn đầu |

| Tăng trưởng và mở rộng | |

| Giai đoạn cuối |

Câu hỏi thường gặp về nghiên cứu thị trường vốn mạo hiểm Châu Á Thái Bình Dương

Quy mô thị trường đầu tư mạo hiểm Châu Á Thái Bình Dương hiện nay là bao nhiêu?

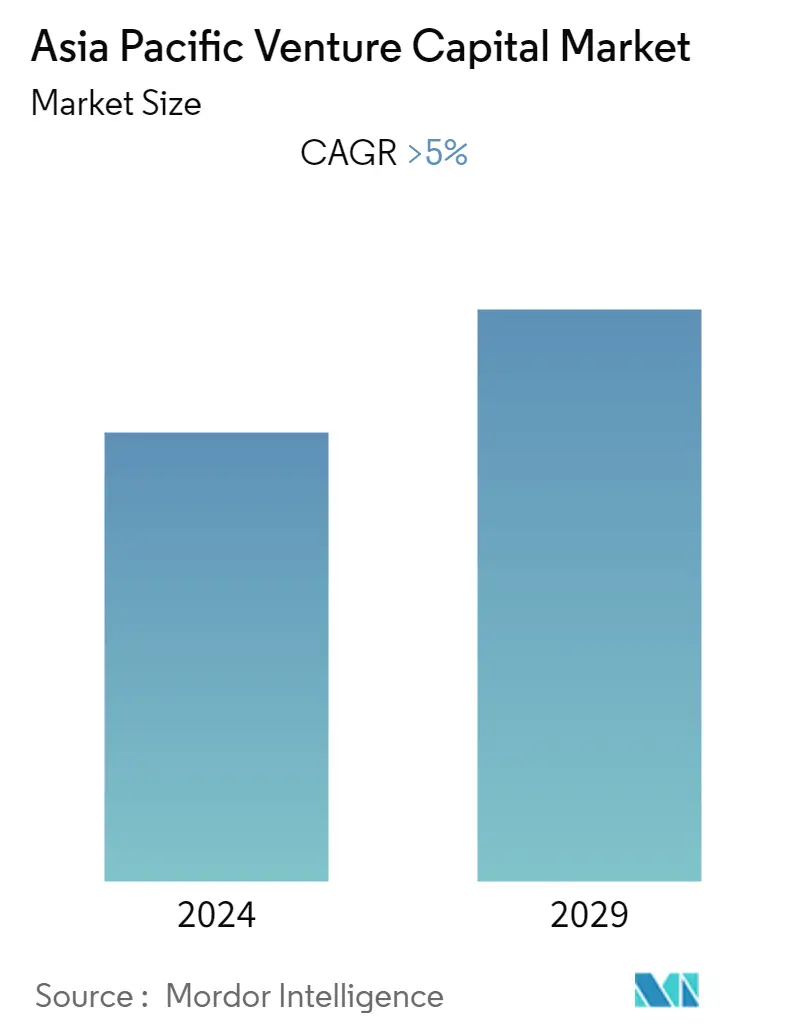

Thị trường vốn mạo hiểm Châu Á Thái Bình Dương dự kiến sẽ đạt tốc độ CAGR lớn hơn 5% trong giai đoạn dự báo (2024-2029)

Ai là người chơi chủ chốt trong Thị trường đầu tư mạo hiểm Châu Á Thái Bình Dương?

East Ventures, 500 Durian, SG INNOVATE, Sequoia Capital, Insignia Ventures Partners, Wavemaker Partners, Global Founders Capital, SEEDS Capital là những công ty lớn hoạt động tại Thị trường vốn mạo hiểm Châu Á Thái Bình Dương.

Thị trường đầu tư mạo hiểm Châu Á Thái Bình Dương này diễn ra trong những năm nào?

Báo cáo đề cập đến quy mô thị trường lịch sử của Thị trường đầu tư mạo hiểm Châu Á Thái Bình Dương trong các năm 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Đầu tư mạo hiểm Châu Á Thái Bình Dương trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành đầu tư mạo hiểm Châu Á Thái Bình Dương

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Quỹ đầu tư mạo hiểm Châu Á Thái Bình Dương năm 2024, do Mordor Intelligence™ Industry Reports tạo ra. Phân tích Quỹ đầu tư mạo hiểm Châu Á Thái Bình Dương bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.