Phân tích thị trường điện châu Á-Thái Bình Dương

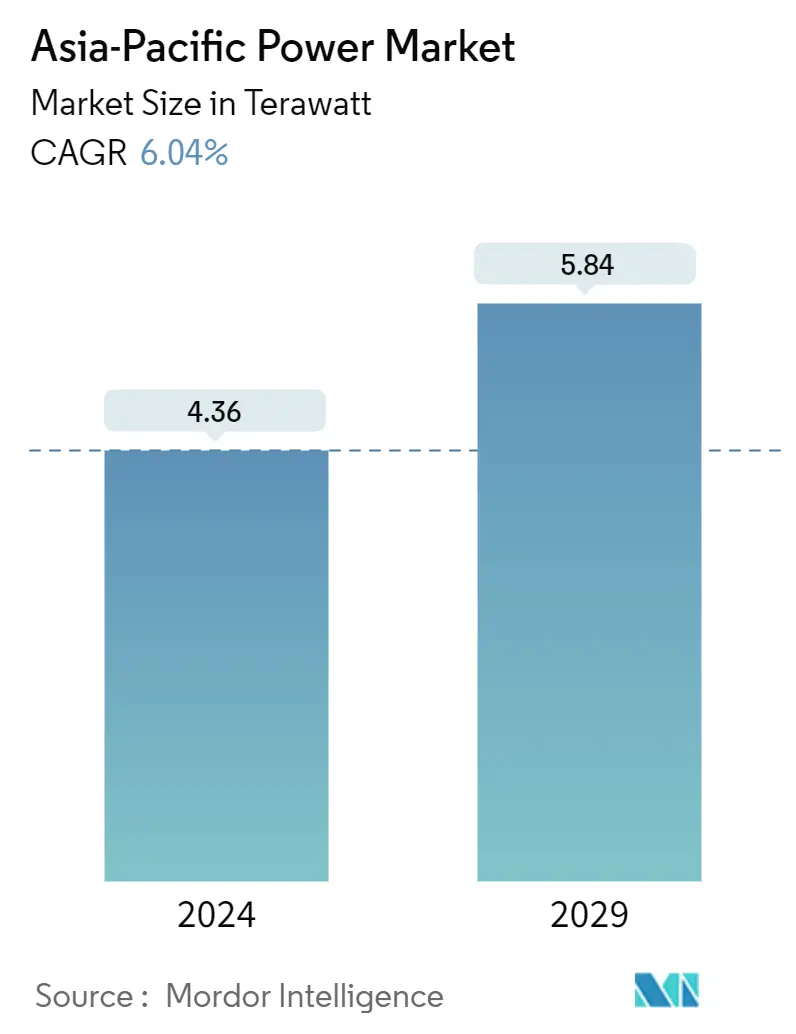

Quy mô Thị trường điện châu Á-Thái Bình Dương ước tính là 4,36 terawatt vào năm 2024 và dự kiến sẽ đạt 5,84 terawatt vào năm 2029, tăng trưởng với tốc độ CAGR là 6,04% trong giai đoạn dự báo (2024-2029).

- Trong trung hạn, các yếu tố như nhu cầu điện ngày càng tăng trong các phân khúc dân cư, thương mại và công nghiệp cũng như sự thúc đẩy của chính phủ đối với việc áp dụng các nguồn năng lượng tái tạo cùng với đầu tư ngày càng tăng vào ngành điện dự kiến sẽ thúc đẩy thị trường.

- Mặt khác, khoản đầu tư lớn cần thiết để thiết lập và hiện đại hóa mạng lưới sản xuất, truyền tải và phân phối điện cũng như đầu tư yếu kém của khu vực tư nhân cùng với kế hoạch đóng cửa các nhà máy điện đốt than dự kiến sẽ cản trở sự tăng trưởng của ngành. chợ.

- Tuy nhiên, các mẫu pin mặt trời mới được chế tạo bằng công nghệ màng mỏng sử dụng lớp phủ mỏng cadmium Telluride trong pin mặt trời, có hiệu suất cao hơn và chi phí thấp hơn, có thể là một cơ hội trong lĩnh vực này.

Xu hướng thị trường điện châu Á-Thái Bình Dương

Nhiệt điện chiếm lĩnh thị trường

- Khu vực Châu Á Thái Bình Dương bao gồm một lượng đáng kể các nguồn năng lượng nhiên liệu hóa thạch, mà trong những thời kỳ trước đó đã trở thành lựa chọn hàng đầu của các nước lớn để sản xuất điện bằng cách sử dụng tua bin hơi nước, tức là các nhà máy nhiệt điện.

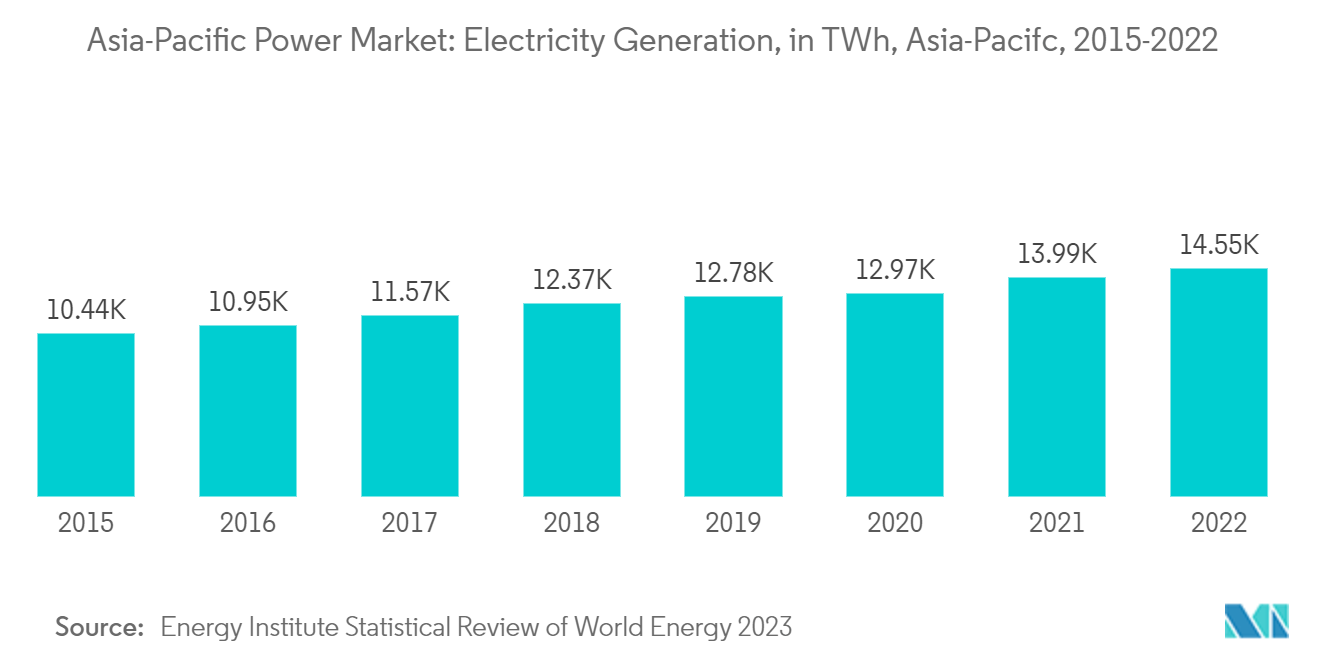

- Sản lượng điện ở Châu Á-Thái Bình Dương đạt khoảng 14546,4 TWh vào năm 2022. Trong số tất cả các phân khúc, nhiệt điện đóng góp cao nhất, với thị phần khoảng 67,7% vào năm 2022.

- Tính đến tháng 1 năm 2023, Trung Quốc có số lượng nhà máy nhiệt điện than đang vận hành cao nhất thế giới. Tính đến tháng 1 năm 2023, Trung Quốc có khoảng 3092 đơn vị nhà máy nhiệt điện than đang vận hành, 499 nhà máy điện than đang xây dựng và 112 nhà máy điện than đã công bố. Do đó, xu hướng như vậy sẽ thúc đẩy ngành nhiệt điện trong những năm tới.

- Ngoài than đá, quốc gia này còn có tỷ lệ sản xuất điện đáng kể từ nhiên liệu hóa thạch như khí đốt tự nhiên. Tính đến tháng 1/2023, cả nước có gần 377 nhà máy điện khí đang vận hành. Đơn vị cho các nhà máy điện khí có thể sẽ tăng trong những năm tới do có nhiều dự án sắp ra mắt. Tính đến tháng 1 năm 2023, Trung Quốc có khoảng 238 nhà máy điện khí đang được xây dựng và 78 dự án nhà máy điện khí đã công bố.

- Hơn nữa, Thái Lan cũng phụ thuộc đáng kể vào nguồn năng lượng nhiệt. Năm 2022, khí đốt tự nhiên chiếm công suất phát điện cao nhất ở Thái Lan, với khoảng 114,64 nghìn GWh, tiếp theo là than và than non.

- Vào tháng 10 năm 2022, Mitsubishi Power công bố hoàn thành nhà máy điện chạy bằng khí đốt tự nhiên công suất 2.650 MW ở Chonburi, Thái Lan. Công ty đã giao các đoàn tàu điện M701JAC cho chủ sở hữu chung của nhà máy Gulf Energy Development PCL và Mitsui Co., Ltd. Nhà máy điện Gulf SRC (GSRC) là dự án điện độc lập chạy bằng khí đốt đầu tiên do hai công ty trực thuộc phát triển. liên doanh Công ty Phát triển Điện lực Độc lập (IPD). Hai tổ máy 660 MW đầu tiên tại nhà máy GSRC lần lượt đi vào hoạt động vào tháng 3 năm 2021 và tháng 10 năm 2021. Tổ máy thứ ba và thứ tư được hoàn thành vào năm 2022.

- Như vậy, những quan điểm trên đề cập rõ ràng rằng, các nhà máy nhiệt điện có khả năng thống trị thị trường điện châu Á - Thái Bình Dương nhờ chi phí xây dựng và vận hành cạnh tranh cũng như việc tiếp tục đầu tư vào lĩnh vực nhiệt điện.

Ấn Độ được kỳ vọng sẽ có thị phần đáng kể trên thị trường

- Ấn Độ là một trong những nền kinh tế lớn trên thế giới và là nơi có thị trường điện rộng lớn đã được tự do hóa hoàn toàn. Ngành điện lực ở Ấn Độ bao gồm việc sản xuất, truyền tải, phân phối và bán năng lượng điện ở Ấn Độ.

- Ấn Độ là một trong những thị trường sản xuất và tiêu thụ điện nổi bật ở khu vực châu Á - Thái Bình Dương. Sản xuất điện dựa trên nhiên liệu hóa thạch, đặc biệt là khí đốt tự nhiên và than đá, chiếm tỷ trọng đáng kể, mở đường cho việc tăng cường triển khai thị trường điện trong nước.

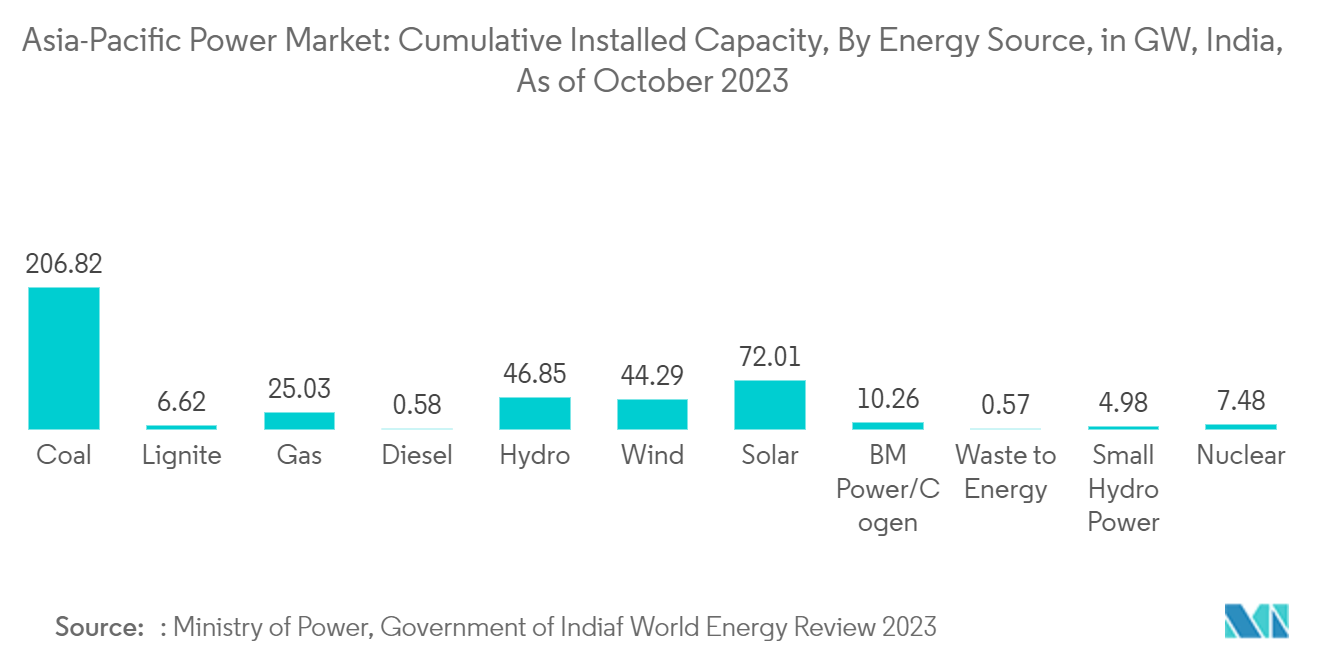

- Theo thống kê của Bộ Điện lực, tính đến tháng 10 năm 2023, tổng sản lượng điện chủ yếu là nhiên liệu hóa thạch, chiếm hơn 56% (~6% từ khí tự nhiên, 1,6% từ than non, ~0,1% từ dầu diesel và ~49% từ than) điện được sản xuất ở Ấn Độ, tiếp theo là năng lượng tái tạo, chiếm khoảng 41,4% (11,2% từ thủy điện, 10,3% từ gió, 16,1% từ năng lượng mặt trời, 1,2% từ thủy điện nhỏ và 2,6% từ năng lượng khác). nguồn). Mặc dù tỷ trọng các nguồn năng lượng tái tạo đang tăng nhanh trong nước, các nguồn năng lượng dựa trên nhiên liệu hóa thạch, đặc biệt là các nhà máy nhiệt điện than, có thể sẽ thống trị lĩnh vực này trong thời gian ngắn. Kịch bản như vậy trong ngành sản xuất điện dự kiến sẽ ảnh hưởng đến sự tăng trưởng của thị trường điện trong giai đoạn dự báo.

- Ngành điện ở Ấn Độ đang trải qua quá trình chuyển đổi nhanh chóng do dân số ngày càng tăng, nhu cầu năng lượng ngày càng tăng và ngành công nghiệp đang phát triển. Hơn nữa, cơ cấu sản xuất điện của Ấn Độ đã chuyển sang sử dụng khí đốt tự nhiên và các nguồn năng lượng tái tạo trong thập kỷ qua.

- Lĩnh vực năng lượng tái tạo được quản lý bởi Bộ Năng lượng Mới và Tái tạo (MNRE), cơ quan này chịu trách nhiệm xây dựng và thực thi các luật và quy định về năng lượng tái tạo của Ấn Độ, bao gồm cả hệ thống Biểu thuế đầu vào (FIT).

- Ví dụ kể từ năm 2022, Bộ Năng lượng mới và tái tạo (MNRE) cung cấp Hỗ trợ tài chính trung ương (CFA) lên tới 2,5 triệu INR cho mỗi công viên năng lượng mặt trời để chuẩn bị Báo cáo dự án chi tiết (DPR). Ngoài ra, CFA lên tới 2 triệu INR mỗi MW hoặc 30% chi phí dự án, bao gồm cả chi phí kết nối lưới, tùy theo mức nào thấp hơn, cũng được cung cấp. Ngoài ra, CFA trị giá 2 triệu INR/MW được phân bổ theo tỷ lệ 60:40 cho việc phát triển cơ sở hạ tầng nội bộ của công viên năng lượng mặt trời cho SPPD và để phát triển hệ thống truyền tải bên ngoài cho Tiện ích Truyền tải Trung tâm (CTU)/Tiện ích Truyền tải Nhà nước (STU) tương ứng.

- Ấn Độ cũng là một trong những thị trường năng lượng tái tạo lớn nhất ở châu Á-Thái Bình Dương. Công suất lắp đặt năng lượng tái tạo của Ấn Độ đạt hơn 132 GW tính đến tháng 11 năm 2023, không bao gồm thủy điện. Năng lượng mặt trời, gió và năng lượng sinh học là những nguồn năng lượng tái tạo chính ở nước này. Tính đến tháng 11 năm 2023, các nguồn năng lượng tái tạo, bao gồm cả thủy điện, chiếm khoảng 41,4% tổng cơ cấu sản xuất điện.

- Vì vậy, với những điểm dẫn trên, Ấn Độ được kỳ vọng sẽ có thị phần đáng kể trên thị trường do tiêu thụ điện lớn và đầu tư lớn vào các dự án điện.

Tổng quan ngành điện châu Á - Thái Bình Dương

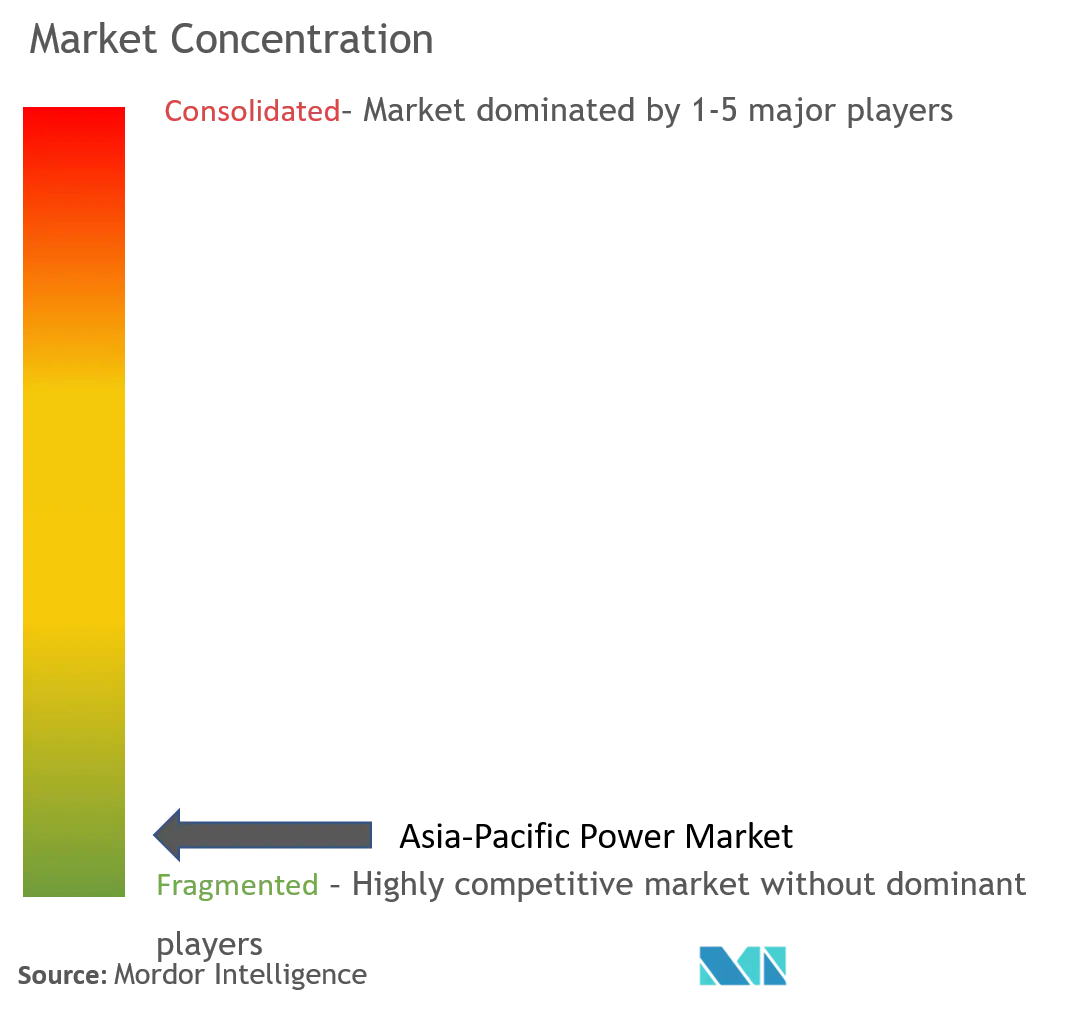

Thị trường điện châu Á-Thái Bình Dương bị phân mảnh. Một số công ty chủ chốt trên thị trường (không theo thứ tự cụ thể) bao gồm Tập đoàn Xây dựng Điện lực Trung Quốc, NTPC Limited, Công ty Điện lực Tokyo Holdings, Tập đoàn Lưới điện Nhà nước Trung Quốc và Tập đoàn Điện lực Hàn Quốc, cùng nhiều công ty khác.

Dẫn đầu thị trường điện châu Á-Thái Bình Dương

NTPC Limited

Tokyo Electric Power Company Holdings

State Grid Corporation of China

Korea Electric Power Corporation

Power Construction Corporation of Chin

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường điện châu Á - Thái Bình Dương

- Vào tháng 11 năm 2023, Amazon Inc., một công ty công nghệ đa quốc gia của Mỹ, đã khai trương một trang trại gió có công suất 198 megawatt (MW) đặt tại Osmanabad, Maharashtra, Ấn Độ. Sự bổ sung này đánh dấu dự án năng lượng gió và năng lượng mặt trời thứ 50 của Amazon ở Ấn Độ, qua đó đạt hơn 1,1 gigawatt (GW). Từ năm 2014 đến năm 2022, các trang trại gió và năng lượng mặt trời của công ty đã đóng một vai trò quan trọng trong việc tạo ra khoảng 349 triệu USD (2.885 INR Crores) trong đầu tư kinh tế cho cộng đồng người Ấn Độ.

- Vào tháng 10 năm 2022, Tenaga Nasional Berhad thông báo rằng họ đã nhận được Thư dự định từ Bộ Năng lượng và Tài nguyên thiên nhiên Malaysia để phát triển một nhà máy điện khí chu trình hỗn hợp 2,1 GW. Nhà máy sẽ được đặt tại Kapar, bang Selangor (miền trung Malaysia).

Phân khúc ngành điện châu Á-Thái Bình Dương

Sản xuất điện là điện được tạo ra từ nhiều nguồn sơ cấp khác nhau như than, thủy điện, năng lượng mặt trời, nhiệt điện, v.v. Trong lĩnh vực điện lực, đây là một bước trước khi cung cấp cho người dùng cuối. Sau đó là quá trình truyền tải và phân phối. Theo đó, năng lượng được tạo ra sẽ được phân phối qua đường dây điện áp cao (đường dây truyền tải) và đường dây điện áp thấp (đường dây phân phối) theo yêu cầu của người dùng cuối.

Thị trường điện Châu Á Thái Bình Dương được phân chia thành nguồn phát điện, truyền tải và phân phối điện (TD) và địa lý. Theo nguồn phát điện, thị trường được phân chia thành nhiệt điện, thủy điện, năng lượng tái tạo và các nguồn khác. Báo cáo cũng đề cập đến quy mô thị trường và dự báo thị trường điện tại các quốc gia lớn trong khu vực. Đối với mỗi phân khúc, quy mô và dự báo thị trường được thực hiện dựa trên công suất lắp đặt (TW).

Câu hỏi thường gặp về nghiên cứu thị trường điện châu Á-Thái Bình Dương

Thị trường điện châu Á - Thái Bình Dương lớn đến mức nào?

Quy mô Thị trường điện châu Á-Thái Bình Dương dự kiến sẽ đạt 4,36 terawatt vào năm 2024 và tăng trưởng với tốc độ CAGR là 6,04% để đạt 5,84 terawatt vào năm 2029.

Quy mô thị trường điện châu Á-Thái Bình Dương hiện nay là bao nhiêu?

Vào năm 2024, quy mô Thị trường điện châu Á-Thái Bình Dương dự kiến sẽ đạt 4,36 terawatt.

Ai là người chơi chính trong Thị trường điện châu Á-Thái Bình Dương?

NTPC Limited, Tokyo Electric Power Company Holdings, State Grid Corporation of China, Korea Electric Power Corporation, Power Construction Corporation of Chin là những công ty lớn hoạt động tại Thị trường Điện Châu Á - Thái Bình Dương.

Thị trường điện châu Á-Thái Bình Dương này diễn ra trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Vào năm 2023, quy mô Thị trường điện châu Á-Thái Bình Dương ước tính là 4,10 terawatt. Báo cáo đề cập đến quy mô thị trường lịch sử Thị trường điện châu Á-Thái Bình Dương trong các năm 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường điện châu Á-Thái Bình Dương trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành điện châu Á-Thái Bình Dương

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Thị trường Điện Châu Á-Thái Bình Dương năm 2024 do Mordor Intelligence™ Industry Reports tạo ra. Phân tích của Sức mạnh Châu Á-Thái Bình Dương bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.