Phân tích thị trường thiết bị X-Ray di động Châu Á Thái Bình Dương

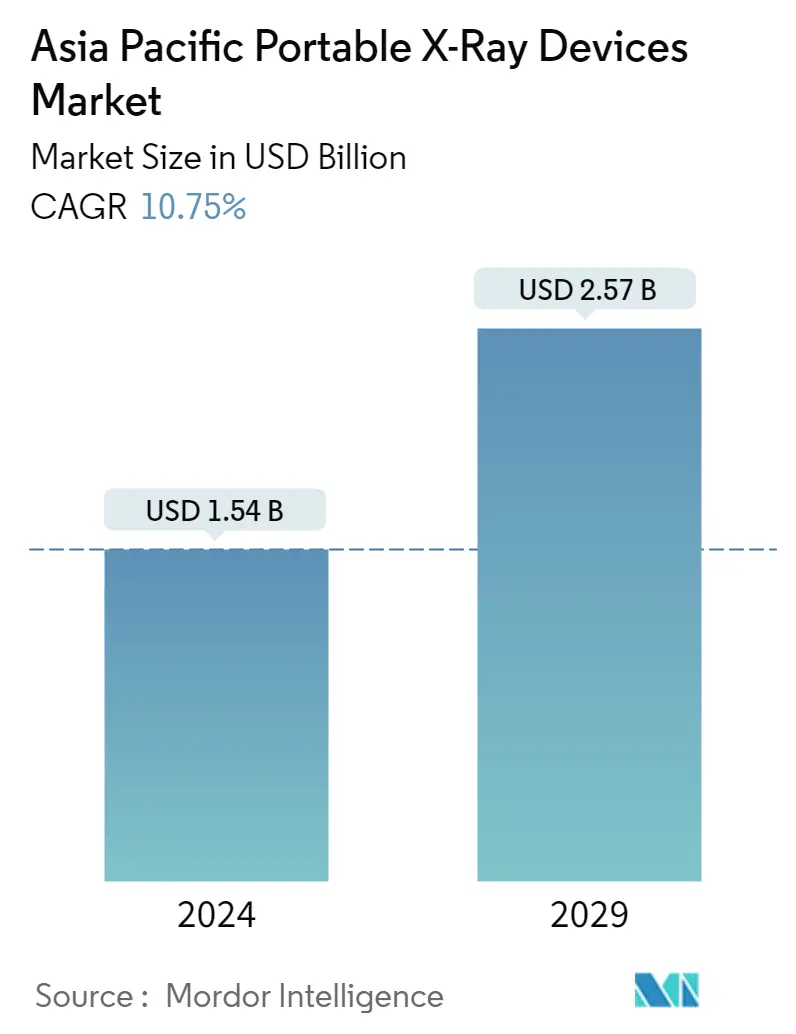

Quy mô Thị trường Thiết bị X-Ray cầm tay Châu Á Thái Bình Dương ước tính đạt 1,54 tỷ USD vào năm 2024 và dự kiến sẽ đạt 2,57 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 10,75% trong giai đoạn dự báo (2024-2029).

Trong đại dịch COVID-19, số lượt đến bệnh viện và trung tâm chẩn đoán để chụp X-quang đã giảm trong thời kỳ đầu đại dịch ở các quốc gia Châu Á - Thái Bình Dương. Ví dụ, theo một bài báo được xuất bản bởi BMC Cancer vào tháng 12 năm 2022, một nghiên cứu được thực hiện ở Nhật Bản cho thấy rằng COVID-19 có tác dụng phụ kéo dài đối với việc chăm sóc bệnh ung thư ở Nhật Bản, bao gồm khám, chẩn đoán và phẫu thuật, với những ảnh hưởng đáng kể đến vú. ung thư, trong số những người khác. Do đó, do đại dịch COVID-19, các thủ tục chụp X-quang như chụp nhũ ảnh đã bị ảnh hưởng đáng kể trong giai đoạn đại dịch ban đầu. Tuy nhiên, do đại dịch đã lắng xuống, hình ảnh chụp X-quang đã trở lại bình thường nên thị trường được nghiên cứu dự kiến sẽ có mức tăng trưởng ổn định trong giai đoạn dự báo của nghiên cứu.

Các yếu tố chính góp phần vào sự tăng trưởng của thị trường thiết bị X-quang cầm tay ở Châu Á-Thái Bình Dương là gánh nặng bệnh tật ngày càng tăng cần chẩn đoán và sự tiến bộ công nghệ ngày càng tăng của thiết bị X-quang.

Bệnh lao là một trong những bệnh chính cần chụp X-quang ngực để chẩn đoán chính xác bệnh. Tỷ lệ mắc bệnh lao ngày càng tăng ở các nước châu Á dự kiến sẽ thúc đẩy sự tăng trưởng của thị trường trong giai đoạn dự báo của nghiên cứu. Ví dụ, theo một bài báo được WHO xuất bản vào năm 2022, 30 quốc gia có gánh nặng bệnh lao cao trên thế giới chiếm 87% tổng số ca mắc bệnh ước tính trên toàn thế giới vào năm 2021, trong đó Trung Quốc chiếm 7,4% số ca, cao thứ ba. vào năm 2021. Theo cùng một nguồn tin, Trung Quốc cũng được coi là quốc gia có gánh nặng cao về bệnh lao (TB), bệnh lao liên quan đến Virus gây suy giảm miễn dịch ở người (HIV) và bệnh lao đa kháng thuốc/kháng rifampicin (MDR/RR-TB) đối với khoảng thời gian từ năm 2021 đến năm 2025.

Hơn nữa, theo Báo cáo bệnh lao năm 2022 của Ấn Độ được công bố vào tháng 3 năm 2022, số bệnh nhân mắc bệnh lao (TB) ở Ấn Độ được ước tính sẽ tăng 19% vào năm 2021 so với năm trước. Nguồn tin cũng cho biết, tổng số bệnh nhân lao mới mắc (mới và tái phát) được thông báo trong năm 2021 là 19,33,381.

Hơn nữa, tỷ lệ mắc bệnh răng miệng ngày càng tăng và tình trạng sức khỏe răng miệng ngày càng suy giảm ở các nước châu Á - Thái Bình Dương dự kiến sẽ thúc đẩy việc sử dụng các thiết bị chụp X-quang nha khoa trong giai đoạn dự báo của nghiên cứu. Ví dụ, theo một bài báo do PubMed Central xuất bản vào tháng 11 năm 2022, một nghiên cứu được thực hiện ở Trung Quốc cho thấy sức khỏe răng miệng của bệnh nhân nha khoa cần phải được cải thiện ở nước này vì phần lớn bệnh nhân được cho là có tình trạng sức khỏe răng miệng kém. hành vi cư xử. Do đó, sự suy giảm sức khỏe răng miệng cũng được cho là sẽ thúc đẩy tăng trưởng thị trường.

Hơn nữa, việc ra mắt sản phẩm ngày càng tăng của các công ty lớn trên thị trường cũng được kỳ vọng sẽ thúc đẩy tăng trưởng thị trường. Chẳng hạn, vào tháng 3 năm 2021, Fujifilm India Pvt. Ltd. đã ra mắt hệ thống X quang kỹ thuật số di động 'FDR Nano.' Thiết bị mới này cung cấp hình ảnh có độ phân giải cao với liều lượng tia X thấp trong môi trường chăm sóc sức khỏe.

Do đó, các yếu tố nói trên, chẳng hạn như tỷ lệ mắc bệnh răng miệng và bệnh lao ngày càng tăng cũng như việc các công ty lớn trên thị trường tung ra sản phẩm ngày càng tăng, được kỳ vọng sẽ thúc đẩy tăng trưởng của thị trường. Tuy nhiên, chi phí thiết bị cao dự kiến sẽ cản trở sự tăng trưởng của thị trường.

Xu hướng thị trường thiết bị X-Ray di động Châu Á Thái Bình Dương

Phân khúc chụp nhũ ảnh dự kiến sẽ tăng trưởng với tốc độ CAGR đáng kể trong giai đoạn dự báo của nghiên cứu

Chụp nhũ ảnh đề cập đến một kỹ thuật chẩn đoán và sàng lọc tiêu chuẩn được sử dụng để sàng lọc các mô vú nhằm kiểm tra sự hiện diện của khối u ác tính. Quá trình này bao gồm việc sử dụng tia X năng lượng thấp để phát hiện sớm ung thư vú. Tỷ lệ mắc bệnh ung thư vú ngày càng tăng và những tiến bộ công nghệ ngày càng tăng trong chụp nhũ ảnh được kỳ vọng sẽ thúc đẩy tăng trưởng của phân khúc.

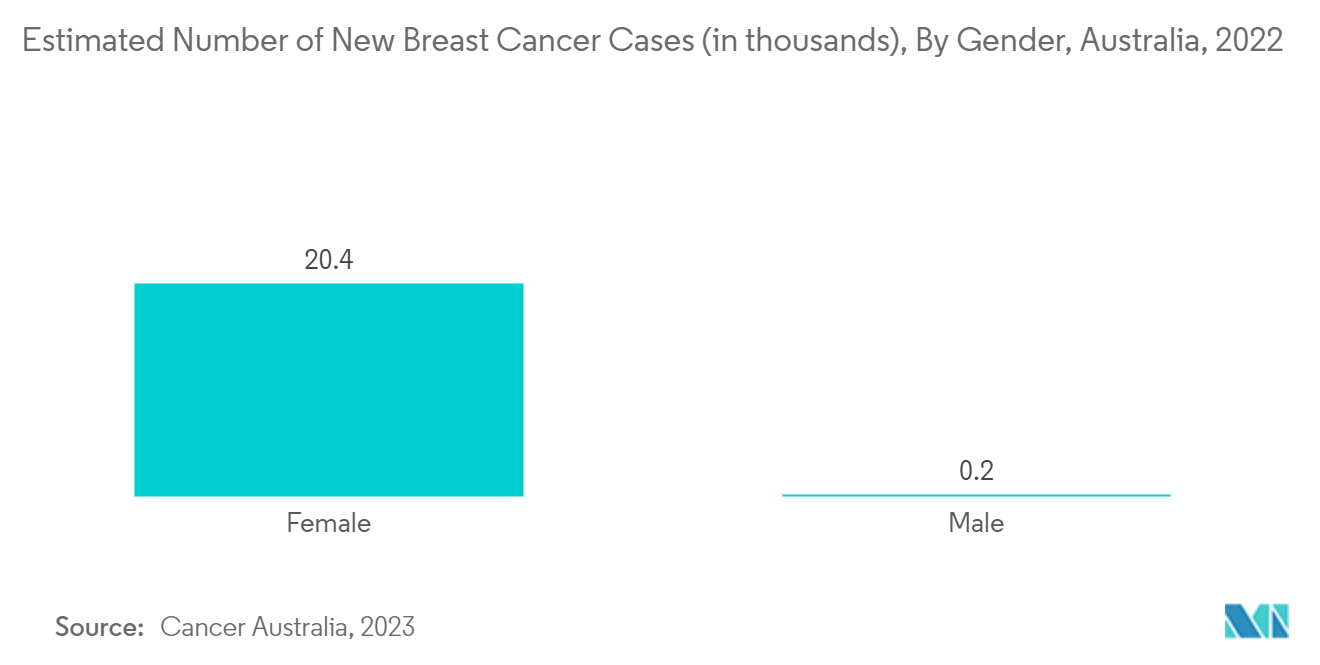

Ví dụ, theo dữ liệu được Cancer Australia cập nhật vào tháng 1 năm 2023, ước tính có 20.640 trường hợp ung thư vú mới được chẩn đoán ở Úc vào năm 2022, trong đó 212 trường hợp là nam và 20.428 nữ. Nguồn tin cũng cho biết người ta ước tính rằng một người có nguy cơ 1 trên 15 (hoặc 6,7%) được chẩn đoán mắc bệnh ung thư vú ở tuổi 85 vào năm 2022 tại Úc. Do đó, tỷ lệ mắc bệnh ung thư vú cao ở Úc dự kiến sẽ thúc đẩy việc áp dụng phương pháp chụp nhũ ảnh, điều này sẽ thúc đẩy sự phát triển của phân khúc này.

Hơn nữa, theo báo cáo hai năm một lần do Hội đồng Nghiên cứu Y tế Ấn Độ (ICMR) công bố vào tháng 12 năm 2022, tỷ lệ ca ung thư trung bình trên toàn quốc vào năm 2022 ở Ấn Độ là 100,4 trên 100.000, với số lượng lớn phụ nữ (ước tính 105,4 trên 100.000 người). 100.000) được chẩn đoán mắc bệnh ung thư vú. Nguồn tin cũng cho biết ước tính có khoảng 182.000 người đang sống chung với bệnh ung thư vú ở Ấn Độ vào năm 2022 và con số này dự kiến sẽ đạt 250.000 vào năm 2030. Do đó, do gánh nặng ung thư vú ở nước này cao nên nhu cầu chụp X-quang tuyến vú dự kiến sẽ tăng cao. tăng lên, điều này sẽ thúc đẩy sự tăng trưởng của phân khúc được nghiên cứu.

Hơn nữa, việc tung ra thị trường các sản phẩm có công nghệ tiên tiến cũng đang thúc đẩy sự tăng trưởng của phân khúc này. Ví dụ vào tháng 10 năm 2022, GenWorks đã ra mắt Braster Pro để sàng lọc ung thư vú ở Ấn Độ và đã chứng minh rằng việc kết hợp Braster với các thiết bị sàng lọc khác như chụp nhũ ảnh có thể tăng hiệu quả lên tới 9%. Việc tung ra các sản phẩm tiên tiến như vậy dự kiến sẽ thúc đẩy sự tăng trưởng của phân khúc thị trường.

Do đó, các yếu tố nêu trên, chẳng hạn như lợi ích ngày càng tăng của chụp nhũ ảnh kỹ thuật số và tỷ lệ mắc ung thư vú ngày càng tăng, được kỳ vọng sẽ thúc đẩy tăng trưởng của phân khúc này.

Nhật Bản dự kiến sẽ nắm giữ thị phần đáng kể trong giai đoạn dự báo của nghiên cứu

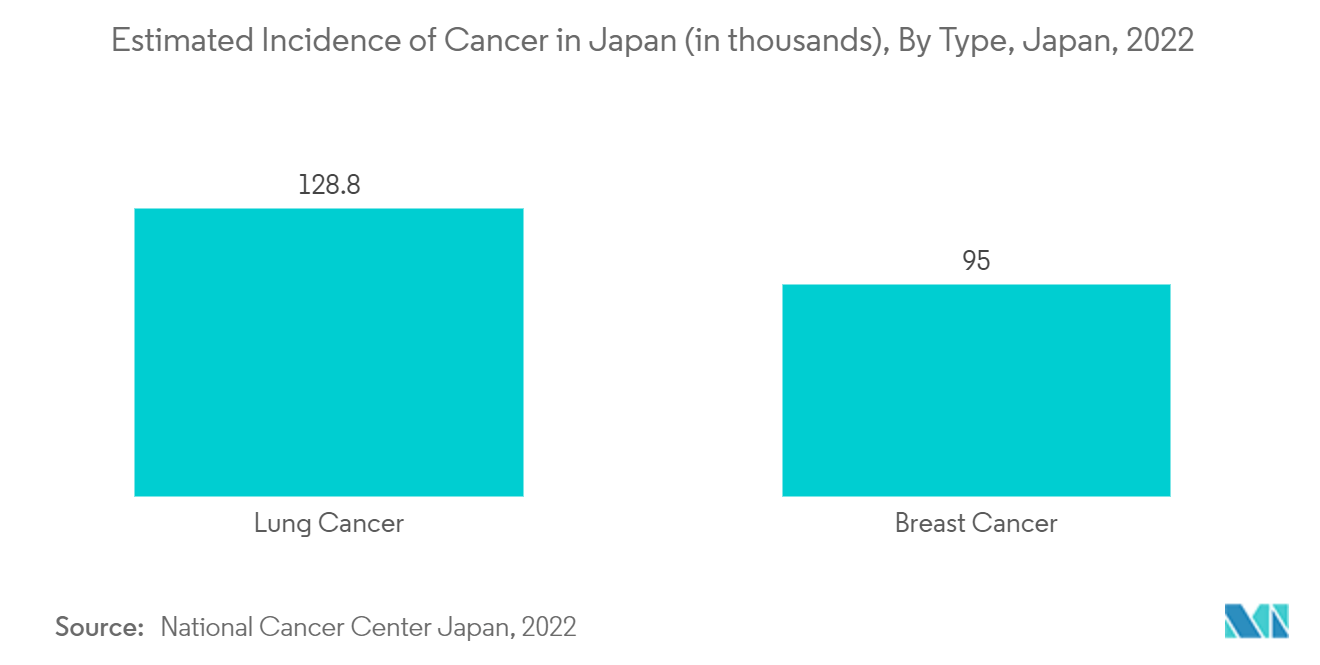

Các yếu tố chính thúc đẩy sự tăng trưởng của thị trường Nhật Bản là tỷ lệ chẩn đoán X-quang ngày càng tăng để sàng lọc các bệnh như ung thư vú và ung thư phổi, sự ra mắt ngày càng nhiều các sản phẩm công nghệ tiên tiến, dân số lão khoa ngày càng tăng cũng như hoạt động nghiên cứu và phát triển ngày càng tăng. về nhiều loại bệnh trong nước.

Ví dụ, theo dữ liệu do Trung tâm Ung thư Quốc gia Nhật Bản công bố vào tháng 6 năm 2022, dự kiến sẽ có khoảng 1.019.000 trường hợp ung thư mới ở Nhật Bản vào năm 2022, trong đó có 95.000 trường hợp ung thư vú mới. Do đó, gánh nặng cao về bệnh ung thư vú ở nước này dự kiến sẽ thúc đẩy việc sử dụng các thiết bị X-quang như chụp nhũ ảnh trong giai đoạn dự báo của nghiên cứu.

Hơn nữa, theo dữ liệu do Tổ chức Loãng xương Quốc tế (IOF) công bố vào tháng 6 năm 2022, ước tính có 13 triệu người mắc bệnh loãng xương ở Nhật Bản vào năm 2022. Chứng rối loạn xương này dẫn đến tình trạng gãy xương dễ gãy gây đau đớn và tàn tật, thường dẫn đến gãy xương lâu dài. - Mất khả năng vận động và khả năng độc lập lâu dài ở người lớn tuổi và có thể được chẩn đoán bằng phương pháp chụp X-quang. Do đó, tỷ lệ mắc bệnh loãng xương cao ở Nhật Bản cũng được cho là sẽ thúc đẩy tăng trưởng của phân khúc này.

Hơn nữa, sự phát triển của những người tham gia thị trường ở Nhật Bản cũng được kỳ vọng sẽ thúc đẩy tăng trưởng thị trường. Ví dụ, vào tháng 11 năm 2022, Canon Inc. đã lắp đặt hệ thống chụp X-quang CT sản xuất trong nước có hệ thống máy dò đếm photon tại Trung tâm Thử nghiệm Lâm sàng Nghiên cứu Ung thư Khám phá Quốc gia Nhật Bản.

Do đó, các yếu tố nói trên, chẳng hạn như tỷ lệ mắc các bệnh cần chẩn đoán bằng X-quang ngày càng tăng ở Nhật Bản, được kỳ vọng sẽ thúc đẩy tăng trưởng của thị trường.

Tổng quan về ngành thiết bị X-Ray di động Châu Á Thái Bình Dương

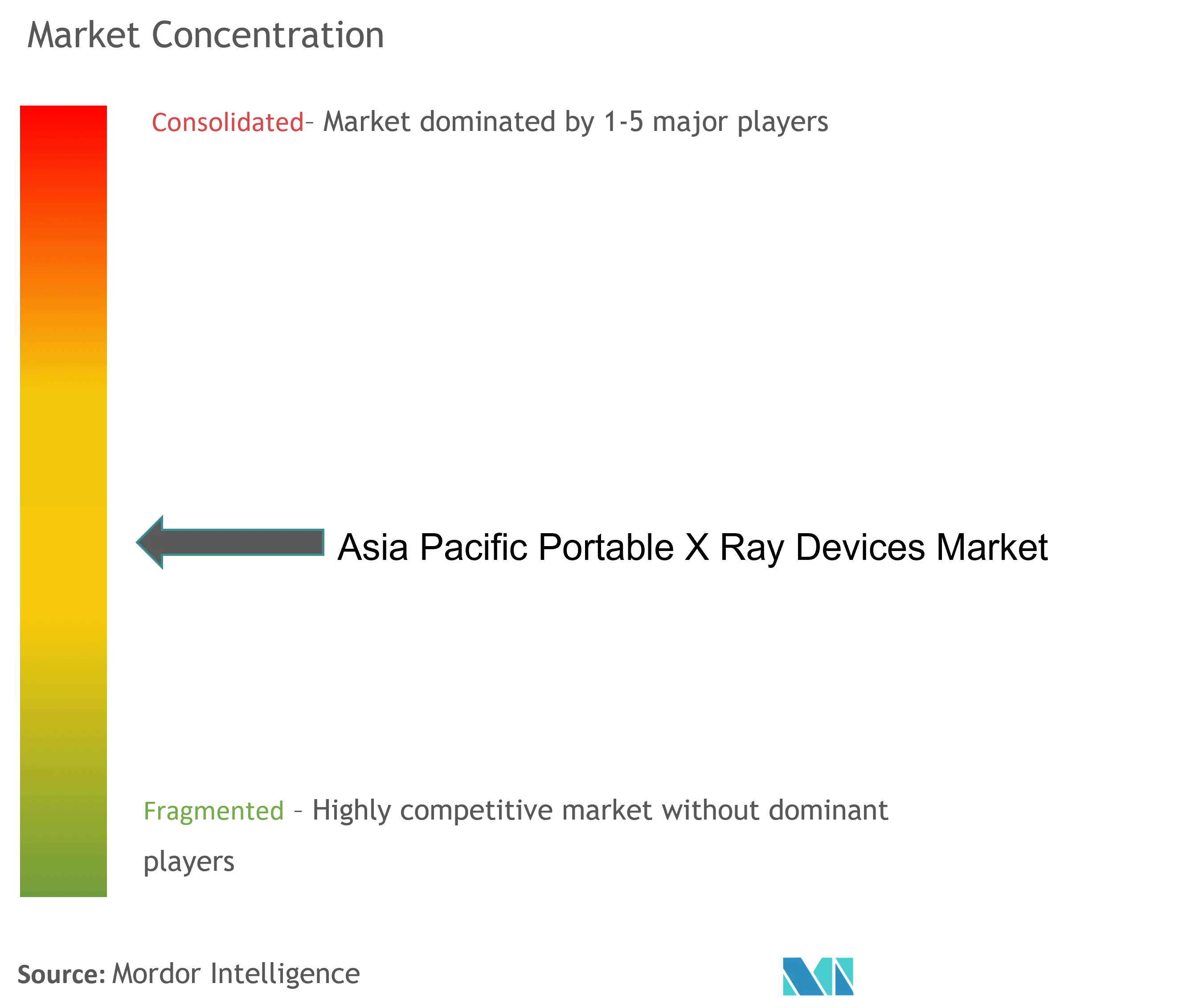

Thị trường thiết bị X-quang cầm tay ở Châu Á-Thái Bình Dương có tính cạnh tranh vừa phải và bao gồm một số người chơi. Về thị phần, một số công ty lớn hiện đang thống trị thị trường. Một số công ty nổi bật đang mạnh mẽ thực hiện việc mua lại và liên doanh với các công ty khác để củng cố vị thế của họ trên thị trường trong khu vực. Các công ty lớn trong lĩnh vực thiết bị X-quang di động ở Châu Á-Thái Bình Dương là Canon Inc., Carestream Health Inc., Fujifilm Holdings Corporation, GE Healthcare, Hitachi Ltd, Hologic Inc., Koninklijke Philips NV và Samsung, cùng nhiều hãng khác.

Dẫn đầu thị trường thiết bị X-Ray di động Châu Á Thái Bình Dương

Samsung Group

Carestream Health

Koninklijke Philips N.V.

Fujifilm Holdings Corporation

Hitachi, Ltd.

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường thiết bị X-Ray di động Châu Á Thái Bình Dương

- Tháng 2 năm 2023 Carestream Health Ấn Độ ra mắt hệ thống Chụp X-quang Carestream Motion Mobile công suất cao. Hệ thống được trang bị đầy đủ để thực hiện đầy đủ các hoạt động kiểm tra chụp X quang tổng quát.

- Tháng 7 năm 2022 Tập đoàn FUJIFILM mở hai trung tâm sàng lọc sức khỏe NURA mới tập trung vào sàng lọc bệnh ung thư và lối sống ở Ấn Độ; các trung tâm sẽ được trang bị hệ thống chụp nhũ ảnh.

Phân khúc ngành thiết bị X-Ray di động Châu Á Thái Bình Dương

Theo phạm vi của báo cáo, thiết bị X-quang di động là thiết bị chụp ảnh X-quang kỹ thuật số không dây dành cho các nhà cung cấp dịch vụ y tế di động như bác sĩ và nhân viên sơ cứu trong các tình huống tại hiện trường, trong quá trình chăm sóc tại nhà và tại viện dưỡng lão. đối với các tổ chức viện trợ định hướng y tế, tàu và giàn khoan ngoài khơi. Tia X là một dạng bức xạ điện từ có năng lượng cao và bước sóng rất ngắn, có khả năng xuyên qua các vật liệu và vật thể rắn, bao gồm cả cơ thể. Thị trường thiết bị X-quang cầm tay Châu Á Thái Bình Dương được phân chia theo công nghệ (X-quang tương tự và X-quang kỹ thuật số), ứng dụng (X-quang nha khoa, chụp nhũ ảnh, X-quang ngực và X-quang bụng), loại thiết bị ( thiết bị chụp X-quang cầm tay và thiết bị chụp X-quang di động cũng như khu vực địa lý (Trung Quốc, Nhật Bản, Ấn Độ, Úc, Hàn Quốc và phần còn lại của Châu Á - Thái Bình Dương). Báo cáo đưa ra giá trị (tính bằng USD) cho các phân khúc trên.

| X-quang tương tự |

| X-quang kỹ thuật số |

| X-quang nha khoa |

| Chụp nhũ ảnh |

| X-quang ngực |

| X-quang bụng |

| Thiết bị X-quang cầm tay |

| Thiết bị X-quang di động |

| Trung Quốc |

| Nhật Bản |

| Ấn Độ |

| Châu Úc |

| Hàn Quốc |

| Phần còn lại của Châu Á-Thái Bình Dương |

| Theo công nghệ | X-quang tương tự |

| X-quang kỹ thuật số | |

| Theo ứng dụng | X-quang nha khoa |

| Chụp nhũ ảnh | |

| X-quang ngực | |

| X-quang bụng | |

| Theo phương thức | Thiết bị X-quang cầm tay |

| Thiết bị X-quang di động | |

| Địa lý | Trung Quốc |

| Nhật Bản | |

| Ấn Độ | |

| Châu Úc | |

| Hàn Quốc | |

| Phần còn lại của Châu Á-Thái Bình Dương |

Câu hỏi thường gặp về nghiên cứu thị trường thiết bị X-Ray di động Châu Á Thái Bình Dương

Thị trường thiết bị X-Ray di động Châu Á Thái Bình Dương lớn như thế nào?

Quy mô Thị trường Thiết bị X-Ray di động Châu Á Thái Bình Dương dự kiến sẽ đạt 1,54 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 10,75% để đạt 2,57 tỷ USD vào năm 2029.

Quy mô Thị trường Thiết bị X-Ray Di động Châu Á Thái Bình Dương hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường Thiết bị X-Ray Di động Châu Á Thái Bình Dương dự kiến sẽ đạt 1,54 tỷ USD.

Ai là người chơi chính trong Thị trường Thiết bị X-Ray Di động Châu Á Thái Bình Dương?

Samsung Group, Carestream Health, Koninklijke Philips N.V., Fujifilm Holdings Corporation, Hitachi, Ltd. là những công ty lớn hoạt động tại Thị trường Thiết bị X-Ray Di động Châu Á Thái Bình Dương.

Thị trường Thiết bị X-Ray Di động Châu Á Thái Bình Dương này hoạt động trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Vào năm 2023, quy mô Thị trường Thiết bị X-Ray Di động Châu Á Thái Bình Dương ước tính đạt 1,39 tỷ USD. Báo cáo đề cập đến quy mô lịch sử thị trường của Thị trường Thiết bị X-Ray Di động Châu Á Thái Bình Dương trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo Quy mô Thị trường Thiết bị X-Ray Di động Châu Á Thái Bình Dương trong các năm 2024, 2025, 2026 , 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành Thiết bị X-Ray di động Châu Á Thái Bình Dương

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Thiết bị X-Ray di động Châu Á Thái Bình Dương năm 2024, được tạo bởi Báo cáo Công nghiệp Mordor Intelligence™. Phân tích Thiết bị X-Ray di động Châu Á Thái Bình Dương bao gồm triển vọng dự báo thị trường từ năm 2024 đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.