Phân tích thị trường bảo hiểm thú cưng châu Á-Thái Bình Dương

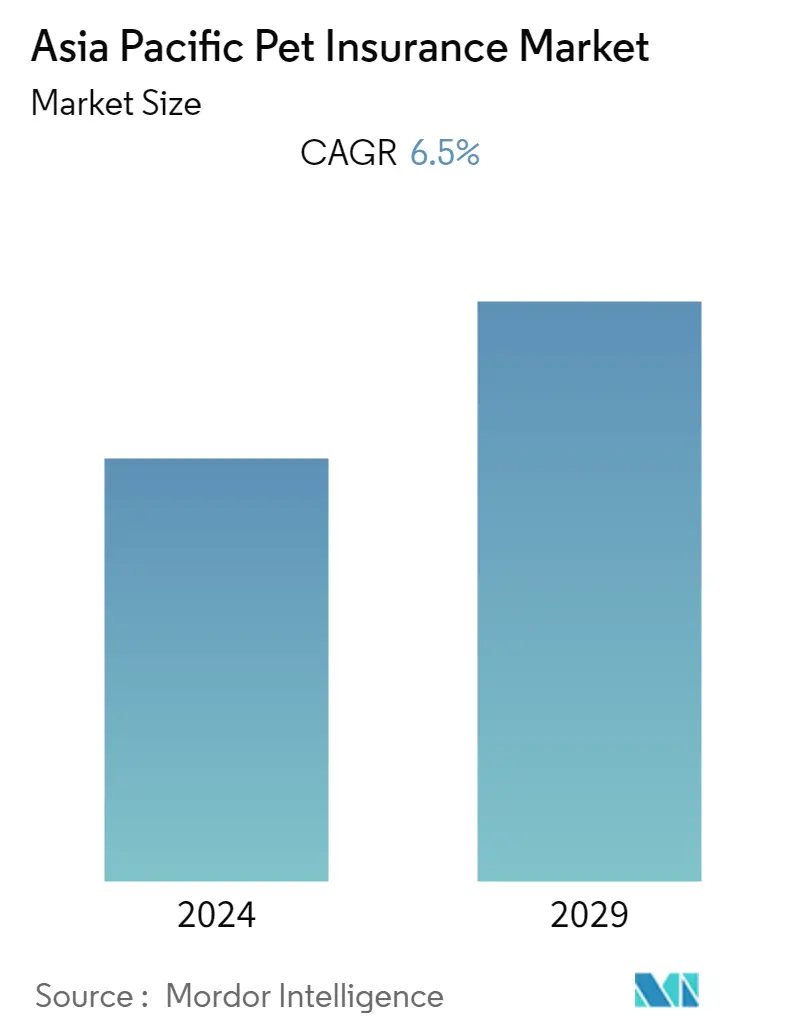

Thị trường bảo hiểm thú cưng châu Á-Thái Bình Dương được dự đoán sẽ tăng trưởng với tốc độ CAGR gần 6,5% trong giai đoạn dự báo (2022-2027).

Đại dịch COVID-19 dự kiến sẽ tác động đến thị trường bảo hiểm thú cưng ở khu vực Châu Á - Thái Bình Dương vì đại dịch CVOID-19 rất phổ biến trong khu vực và nơi xuất hiện đại dịch là Trung Quốc. Đại dịch đã ảnh hưởng đến vật nuôi theo nhiều cách khác nhau, chẳng hạn như các phòng khám thú cưng bị đóng cửa nên các quy trình chẩn đoán và điều trị mới hoặc đang diễn ra cho vật nuôi bị ảnh hưởng, nhiều vật nuôi bị bỏ lại một mình do các hạn chế về khóa cửa và nguy cơ mắc bệnh COVID-19 từ chủ sở hữu của họ hoặc tiếp xúc gần gũi với một số người khác. Ví dụ, theo một nghiên cứu được công bố vào tháng 5 năm 2020 có tiêu đề 'Chó bị nhiễm vi-rút Corona từ chủ, phân tích di truyền cho thấy', người ta quan sát thấy rằng chó có thể nhiễm COVID-19 từ chủ và phát hiện thấy RNA và kháng thể của vi-rút ở chó, đồng thời phát hiện ra rằng chó có thể sống. virus ở một trong những con chó. Hơn nữa, COVID-19 có tác động đáng kể đến việc nhận nuôi thú cưng (đặc biệt là động vật bị bỏ rơi), điều này dự kiến sẽ tác động đáng kể đến thị trường được nghiên cứu. Ví dụ theo một bài báo xuất bản vào tháng 12 năm 2020, có tiêu đề 'Ngày càng có nhiều người nhận nuôi những người bạn đồng hành có lông trong bối cảnh đại dịch', chủ tịch Tổ chức Người vì Động vật (PFA) Gautam Buddha Nagar, Ấn Độ, ban đầu trong thời kỳ đại dịch, tỷ lệ bỏ rơi thú cưng rất cao nhưng sau đó, tỷ lệ chấp nhận cũng tăng lên sau tháng 7-tháng 8 năm 2020. Do đó, COVID-19 dự kiến sẽ có tác động đáng kể đến thị trường bảo hiểm thú cưng châu Á-Thái Bình Dương.

Việc nhận nuôi thú cưng ngày càng tăng trong khu vực dự kiến sẽ là yếu tố thúc đẩy tăng trưởng chính cho thị trường bảo hiểm thú cưng trong khu vực dẫn đến việc nhận nuôi thú cưng ngày càng tăng, số lượng bảo hiểm thú cưng cũng dự kiến sẽ tăng do chi phí tự chi trả cho vật nuôi trong khu vực có giá rất cao và bảo hiểm có thể chi trả khoản đó. Ví dụ theo báo cáo Khảo sát Động lực lao động, thu nhập và hộ gia đình ở Úc (HILDA) năm 2021, 2/3 người Úc nuôi thú cưng, trong đó 48% nuôi chó và 37% nuôi mèo, tiếp theo là cá, chim và động vật hoang dã. những con thú khác. Ngoài ra, theo cùng một nguồn, khoảng 59% người nuôi thú cưng chỉ nuôi một loài động vật, so với 24% có hai loài và 17% có ba loài trở lên. Tương tự, theo báo cáo khảo sát do Bộ Nông nghiệp, Thực phẩm và Nông thôn Hàn Quốc công bố, vào năm 2020, có 6,38 triệu hộ gia đình được báo cáo là có nuôi thú cưng, tăng 8% so với 5,91 triệu hộ gia đình vào năm 2019 và chi tiêu trung bình cho chó được báo cáo là 176.000 KRW và 149.900 KRW cho mèo. Do đó, tỷ lệ chấp nhận thú cưng cao trong khu vực dự kiến sẽ thúc đẩy tăng trưởng thị trường bảo hiểm thú cưng ở khu vực Châu Á - Thái Bình Dương trong giai đoạn dự báo.

Chi phí cao liên quan đến việc chăm sóc thú cưng và nâng cao nhận thức về bảo hiểm thú cưng là một yếu tố khác được cho là sẽ đóng vai trò quan trọng trong sự phát triển của thị trường bảo hiểm thú cưng vì chi phí chăm sóc thú cưng cao có thể buộc chủ vật nuôi phải sở hữu bảo hiểm cho thú cưng của họ. giảm chi phí tự chi trả của họ. Ví dụ theo một bài báo xuất bản vào tháng 12 năm 2020 có tiêu đề 'Người nuôi thú cưng Trung Quốc kêu gọi các quy định chặt chẽ hơn trong bối cảnh chi phí bác sĩ thú y cao', một cuộc kiểm tra thực tế tại bệnh viện tốn 479 CNY trong khi chi phí rửa răng khoảng 528 CNY, một mức khá cao. Ngoài ra, theo cùng một nguồn tin, một trong những người chủ của con mèo cho biết đã trả 1.500 CNY cho việc điều trị cho nó. Hơn nữa, việc quảng bá bảo hiểm vật nuôi và ra mắt các sản phẩm mới trong khu vực dự kiến sẽ làm tăng việc áp dụng bảo hiểm vật nuôi, điều này dự kiến sẽ có tác động tích cực đến thị trường được nghiên cứu. Ví dụ, Chính phủ Hàn Quốc đã lên kế hoạch triển khai một chương trình nhằm thúc đẩy việc áp dụng bảo hiểm vật nuôi tại địa phương theo 110 mục chương trình nghị sự nhiệm vụ quốc gia của họ. Do đó, nhờ các yếu tố nêu trên, thị trường bảo hiểm thú cưng ở Châu Á - Thái Bình Dương dự kiến sẽ tăng trưởng trong giai đoạn dự báo của nghiên cứu. Tuy nhiên, việc thiếu nhận thức và mức độ chấp nhận bảo hiểm thú cưng thấp ở các nền kinh tế mới nổi trong khu vực dự kiến sẽ hạn chế sự tăng trưởng của thị trường được nghiên cứu trong giai đoạn dự báo.

Xu hướng thị trường bảo hiểm thú cưng châu Á-Thái Bình Dương

Các bệnh mãn tính theo chính sách dự kiến sẽ chiếm tỷ trọng đáng kể trong giai đoạn dự báo

Một số bệnh mãn tính ảnh hưởng đến vật nuôi bao gồm ung thư, bệnh gan, tiểu đường và rối loạn nội tiết cùng những bệnh khác cần được chăm sóc và điều trị lâu dài, do đó, tình trạng mãn tính ở vật nuôi được cho là rất tốn kém đối với người nuôi và vì những bệnh mãn tính này là rất phổ biến, việc áp dụng bảo hiểm thú cưng cho các bệnh mãn tính dự kiến sẽ cao vì nó có thể tiết kiệm chi phí đáng kể cho chủ sở hữu và thú cưng cũng có thể được điều trị đầy đủ kịp thời, do đó phân khúc nghiên cứu dự kiến sẽ phát triển trong thời kỳ dự báo. Ví dụ, theo một nghiên cứu được công bố vào tháng 2 năm 2020, có tiêu đề 'Nghiên cứu tỷ lệ mắc và mô bệnh học về khối u ở chó ở Bengaluru, Ấn Độ', người ta nhận thấy rằng tỷ lệ mắc bệnh ung thư ở chó ngày càng tăng qua các năm do tuổi thọ ngày càng tăng. kỳ vọng và tiến bộ công nghệ trong kỹ thuật chẩn đoán thú y và ung thư là một trong những nguyên nhân hàng đầu khiến chó ở độ tuổi khoảng 10 tuổi, với 50% trong số chúng mắc bệnh và khoảng 1/4 chúng không thể tử vong và do đó, việc áp dụng bảo hiểm vật nuôi cho bệnh mãn tính dự kiến sẽ tăng trong giai đoạn dự báo.

Hơn nữa, theo một nghiên cứu có tiêu đề 'Đánh giá dài hạn các yếu tố rủi ro đối với khối u ở chó được đăng ký tại Tây An, Trung Quốc', mối lo ngại ngày càng tăng do tỷ lệ mắc khối u ở chó cưng ở Trung Quốc ngày càng tăng và theo Kết quả nghiên cứu, phát hiện, loại khối u phổ biến nhất được tìm thấy trong hệ thống sinh sản (39,84%), tiếp theo là khối u ở da (28,05%), khối u tiêu hóa (18,70%) và khối u mắt (4,47%). Ngoài ra, với những tiến bộ công nghệ trong phương pháp chẩn đoán và điều trị bệnh cho vật nuôi, số lượng quy trình điều trị và chẩn đoán ngày càng tăng, điều này được kỳ vọng sẽ làm tăng việc áp dụng bảo hiểm vật nuôi trong khu vực và khai thác tiềm năng của thị trường. các công ty trong khu vực đang tung ra các kế hoạch sinh lợi mới dự kiến sẽ có tác động đáng kể đến thị trường. Ví dụ vào tháng 3 năm 2022, Công ty TNHH Bảo hiểm Future Generali Ấn Độ (FGII) đã ra mắt FG Dog Health Cover, bảo hiểm sức khỏe toàn diện cho chó cưng bao gồm bệnh giai đoạn cuối, phẫu thuật và nhập viện cũng như tỷ lệ tử vong cùng với các tính năng khác. Do đó, do các yếu tố nêu trên, phân khúc bệnh mãn tính dự kiến sẽ chiếm thị phần đáng kể trong thị trường bảo hiểm vật nuôi ở Châu Á - Thái Bình Dương trong giai đoạn dự báo.

Trung Quốc dự kiến sẽ là thị trường chính trong thị trường bảo hiểm y tế châu Á-Thái Bình Dương trong giai đoạn dự báo

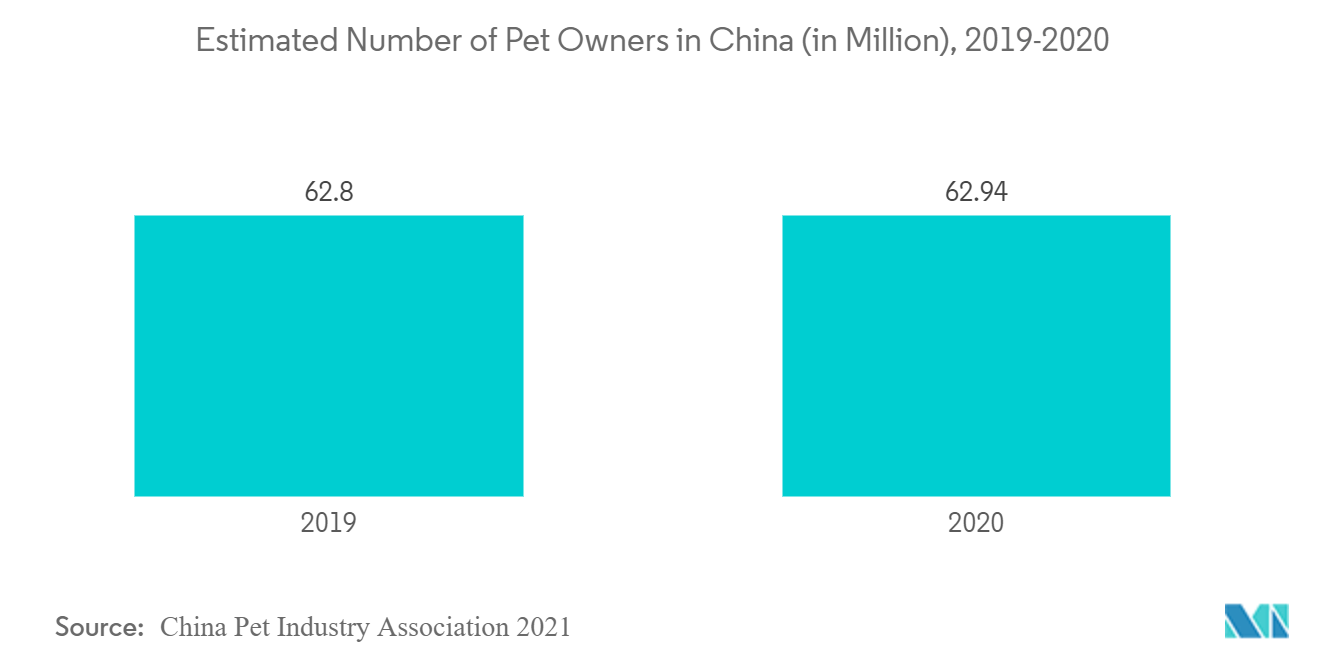

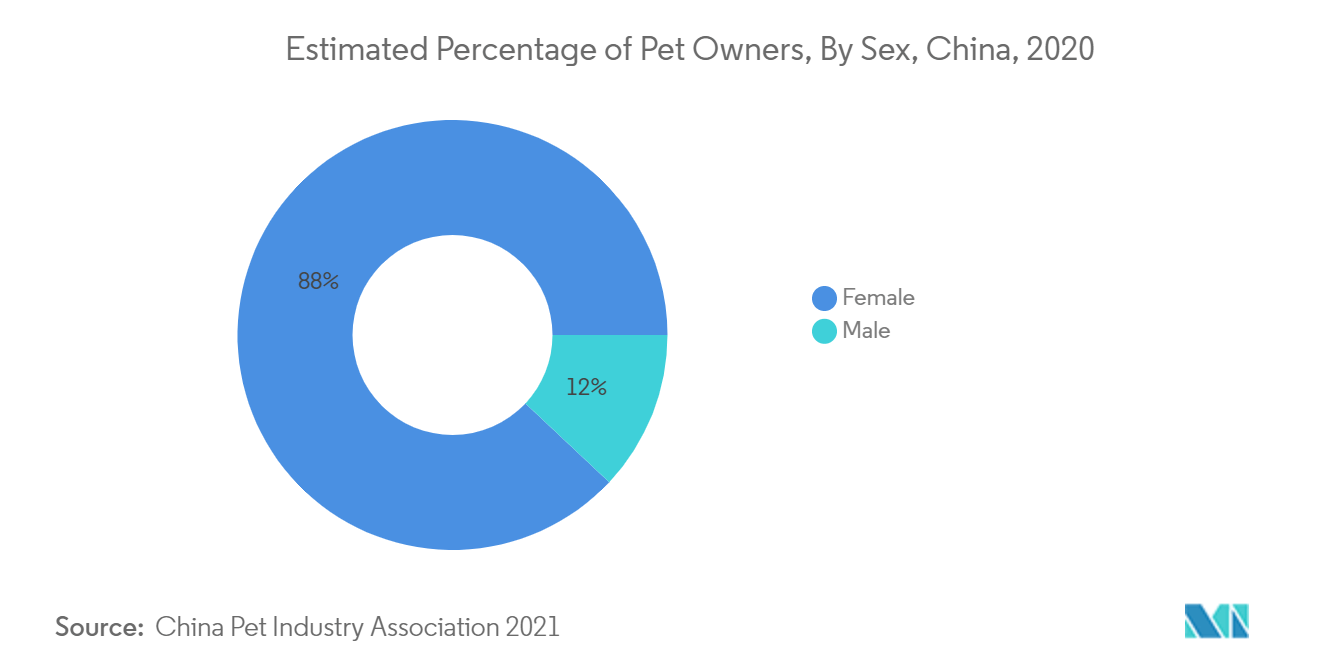

Tại thị trường bảo hiểm y tế châu Á-Thái Bình Dương, Trung Quốc dự kiến sẽ chiếm thị phần đáng kể trong thị trường được nghiên cứu do có số lượng lớn vật nuôi trong nước và việc áp dụng chúng ngày càng tăng cùng với gánh nặng bệnh tật ngày càng tăng ở vật nuôi trong nước.. Ví dụ theo báo cáo tháng 1 năm 2022 của Pethadoop, một nền tảng chuyên về lĩnh vực thú cưng của Trung Quốc, tính đến năm ngoái, có khoảng 58 triệu con mèo cưng và 54 triệu con chó cưng sống trong các hộ gia đình thành thị ở Trung Quốc và mèo chiếm 59,5% tổng số vật nuôi thuộc sở hữu của 30.000 người được hỏi. Ngoài ra, theo cùng một nguồn tin, xu hướng sở hữu thú cưng đang gia tăng ở Trung Quốc, đây được coi là yếu tố thúc đẩy chính cho sự phát triển của thị trường được nghiên cứu ở nước này. Hơn nữa, theo báo cáo tháng 6 năm 2022 do Ủy ban Thương mại và Đầu tư Úc công bố, các yếu tố đang thúc đẩy sự gia tăng sở hữu thú cưng ở Trung Quốc bao gồm thu nhập tùy ý tăng khiến các hộ gia đình có thể chi nhiều hơn cho thú cưng; dân số ngày càng già đang tìm kiếm bạn đồng hành với động vật vì thế hệ lớn tuổi của Trung Quốc thường chỉ có một con, điều này đã làm tăng sự chú trọng đối xử với vật nuôi như những đứa trẻ thay thế; và, thế hệ trẻ Trung Quốc đang kết hôn muộn hơn và trao cho thú cưng của họ nhiều địa vị hơn trong gia đình. Do đó, việc áp dụng vật nuôi ở Trung Quốc dự kiến sẽ tăng lên trong giai đoạn dự báo, điều này dự kiến sẽ thúc đẩy thị trường bảo hiểm vật nuôi ở Trung Quốc. Hơn nữa, chi phí cao liên quan đến việc chẩn đoán và điều trị cho vật nuôi dự kiến sẽ làm tăng việc áp dụng bảo hiểm vật nuôi ở nước này vì chi phí thú y thường rất cao ở Trung Quốc. Ví dụ, theo báo cáo tháng 2 năm 2022 của Hiệp hội Công nghiệp Thú cưng Trung Quốc, bao gồm cả chi phí chăm sóc sức khỏe, vào năm 2021, chi tiêu trung bình cho chó là khoảng 406 USD, trong khi đối với mèo là 280 USD ở Trung Quốc. Do đó, nhờ những yếu tố nêu trên, Trung Quốc được kỳ vọng sẽ là thị trường lớn trong thị trường bảo hiểm thú cưng ở khu vực châu Á - Thái Bình Dương.

Tổng quan về ngành bảo hiểm thú cưng châu Á-Thái Bình Dương

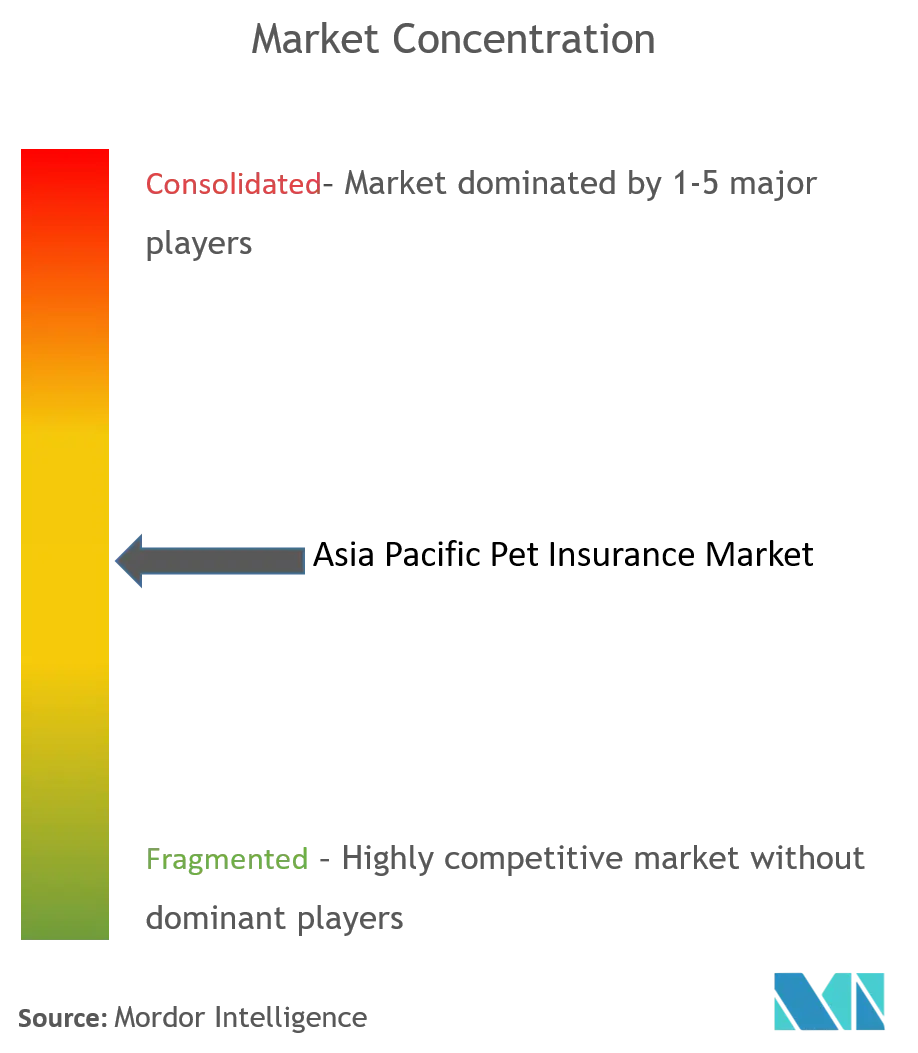

Thị trường bảo hiểm thú cưng châu Á-Thái Bình Dương có tính cạnh tranh vừa phải và bao gồm một số công ty trong khu vực. Các công ty như Anicom Holdings Inc, The New India Assurance Company Limited, Pet Insurance Australia, Rakuten Inc, The People's Insurance Company of China và Guide Dogs Pet Insurance Australia, cùng nhiều công ty khác, nắm giữ thị phần đáng kể trên thị trường.

Dẫn đầu thị trường bảo hiểm thú cưng châu Á-Thái Bình Dương

Anicom Holdings Inc

Pet Insurance Australia

Medibank Private Limited

rakuten inc

ipet Insurance

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường bảo hiểm thú cưng châu Á-Thái Bình Dương

- Vào tháng 8 năm 2022, InsuranceDekho hợp tác với Công ty bảo hiểm Future Generali Ấn Độ để triển khai bảo hiểm sức khỏe cho chó ở Ấn Độ với mức phí bảo hiểm khởi điểm hàng năm khoảng 324 INR.

- Vào tháng 4 năm 2021, Oyen Sdn Bhd và MSIG Insurance (Malaysia) Bhd đã hợp tác phát triển oyen.my, một nền tảng bảo hiểm chỉ dành cho kỹ thuật số cho phép chủ sở hữu mua và quản lý bảo hiểm y tế thú cưng trực tuyến.

Phân khúc ngành bảo hiểm thú cưng ở Châu Á-Thái Bình Dương

Theo phạm vi, bảo hiểm thú cưng đề cập đến hợp đồng bảo hiểm do chủ vật nuôi mua nhằm giúp giảm bớt chi phí chung của các hóa đơn thú y đắt đỏ. Bảo hiểm như vậy ít nhiều giống với chính sách bảo hiểm y tế cho con người. Bảo hiểm thú cưng thường chi trả cho các thủ tục thú y thường tốn kém, toàn bộ hoặc một phần. Thị trường bảo hiểm thú cưng ở Châu Á-Thái Bình Dương được phân chia theo chính sách (tai nạn, bệnh mãn tính và các bệnh khác), động vật (chó, mèo và những người khác), nhà cung cấp (tư nhân và công cộng) và địa lý (Trung Quốc, Nhật Bản, Ấn Độ, Úc, Hàn Quốc và phần còn lại của Châu Á-Thái Bình Dương). Báo cáo đưa ra giá trị (tính bằng triệu USD) cho các phân khúc trên.

| Tai nạn |

| Bệnh mãn tính |

| Người khác |

| Chó |

| Con mèo |

| Người khác |

| Công cộng |

| Riêng tư |

| Trung Quốc |

| Nhật Bản |

| Ấn Độ |

| Châu Úc |

| Hàn Quốc |

| Phần còn lại của Châu Á-Thái Bình Dương |

| Theo chính sách | Tai nạn |

| Bệnh mãn tính | |

| Người khác | |

| theo động vật | Chó |

| Con mèo | |

| Người khác | |

| Theo nhà cung cấp | Công cộng |

| Riêng tư | |

| Địa lý | Trung Quốc |

| Nhật Bản | |

| Ấn Độ | |

| Châu Úc | |

| Hàn Quốc | |

| Phần còn lại của Châu Á-Thái Bình Dương |

Câu hỏi thường gặp về nghiên cứu thị trường bảo hiểm thú cưng ở Châu Á-Thái Bình Dương

Quy mô Thị trường Bảo hiểm Thú cưng Châu Á Thái Bình Dương hiện tại là bao nhiêu?

Thị trường Bảo hiểm Thú cưng Châu Á Thái Bình Dương dự kiến sẽ đạt tốc độ CAGR là 6,5% trong giai đoạn dự báo (2024-2029)

Ai là người chơi chính trong Thị trường Bảo hiểm Thú cưng Châu Á Thái Bình Dương?

Anicom Holdings Inc, Pet Insurance Australia, Medibank Private Limited, rakuten inc, ipet Insurance là những công ty lớn hoạt động tại Thị trường Bảo hiểm Thú cưng Châu Á Thái Bình Dương.

Thị trường Bảo hiểm Thú cưng Châu Á Thái Bình Dương này bao gồm những năm nào?

Báo cáo đề cập đến quy mô thị trường lịch sử của Thị trường Bảo hiểm Thú cưng Châu Á Thái Bình Dương trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Bảo hiểm Thú cưng Châu Á Thái Bình Dương trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành bảo hiểm thú cưng Châu Á Thái Bình Dương

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Bảo hiểm thú cưng Châu Á Thái Bình Dương năm 2024 do Mordor Intelligence™ Industry Reports tạo ra. Phân tích Bảo hiểm thú cưng Châu Á Thái Bình Dương bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.

.webp)