Phân tích thị trường phụ gia nhiên liệu APAC

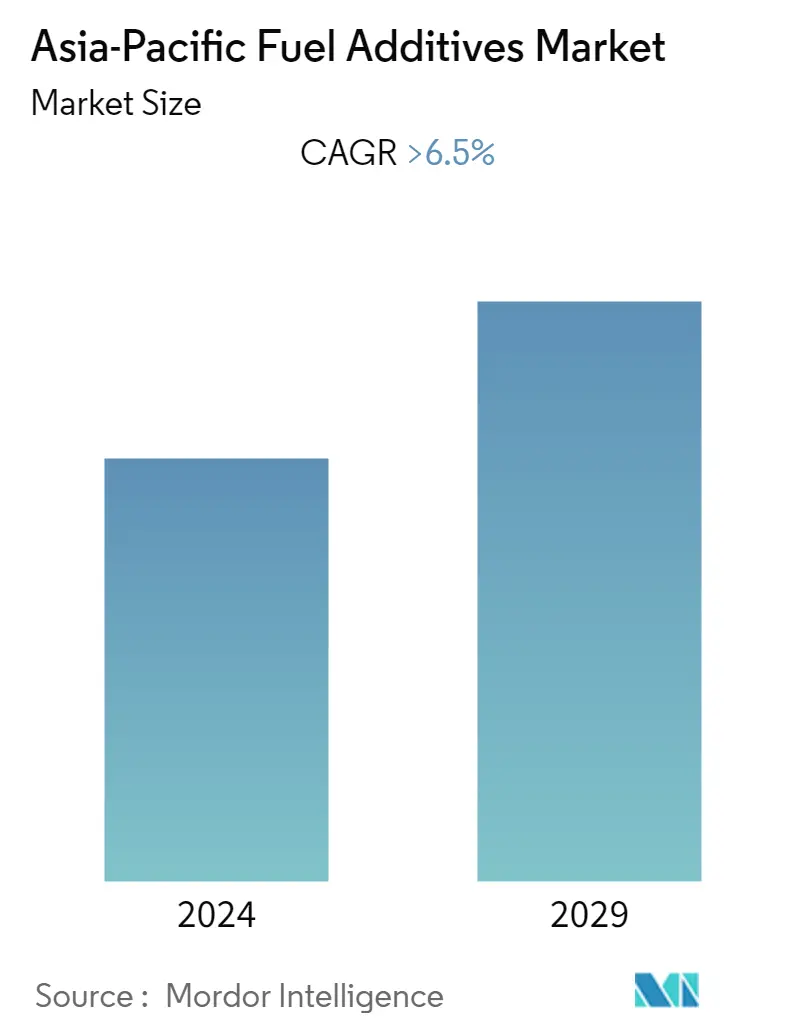

Thị trường phụ gia nhiên liệu châu Á-Thái Bình Dương được ước tính sẽ chứng kiến sự tăng trưởng đáng kể, với tốc độ CAGR ước tính khoảng 6,5%, trong giai đoạn dự báo. Các yếu tố chính thúc đẩy thị trường được nghiên cứu là việc ban hành các quy định nghiêm ngặt về môi trường và lưu lượng hành khách tăng lên góp phần vào sự tăng trưởng của thị trường hàng không.

- Nhu cầu ngày càng tăng và sự thâm nhập của xe điện chạy pin (BEV) được dự đoán sẽ cản trở sự tăng trưởng của thị trường trong những năm tới.

- Việc thúc đẩy nhu cầu về dầu diesel có hàm lượng lưu huỳnh cực thấp (ULSD) có thể sẽ tạo ra cơ hội cho thị trường trong tương lai.

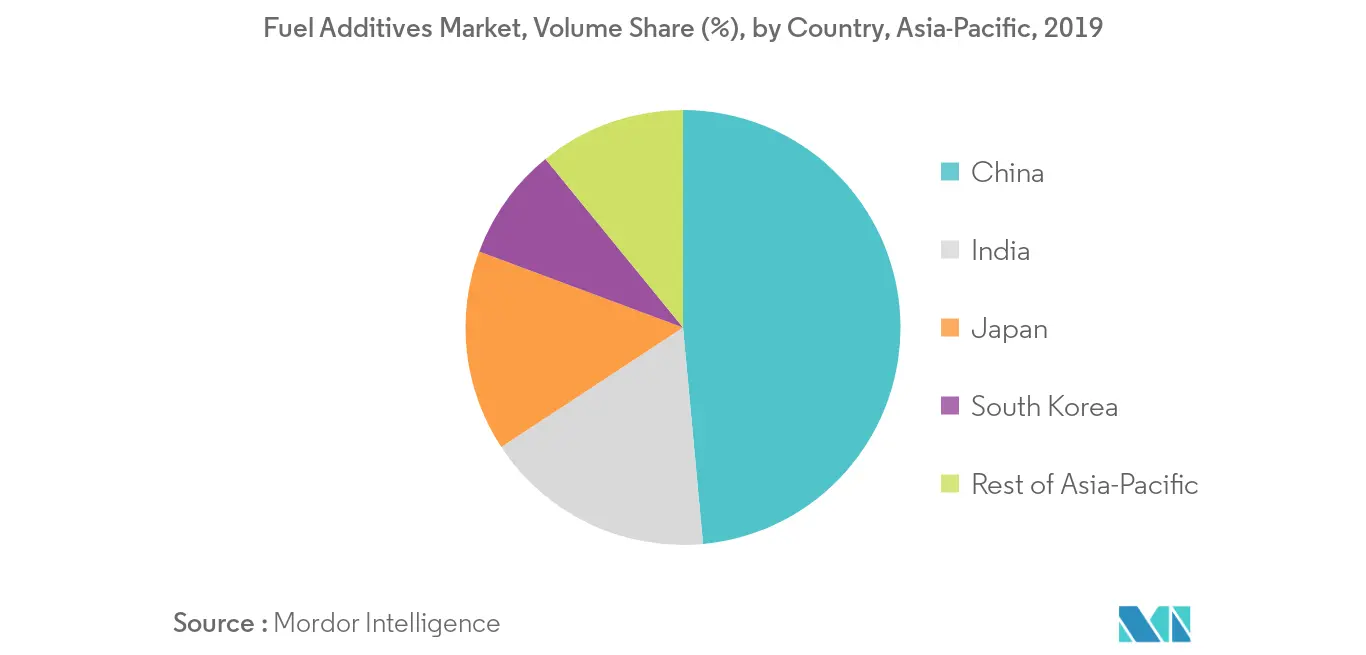

- Trung Quốc chiếm thị phần lớn nhất và dự kiến sẽ tiếp tục thống trị trong giai đoạn dự báo.

Xu hướng thị trường phụ gia nhiên liệu APAC

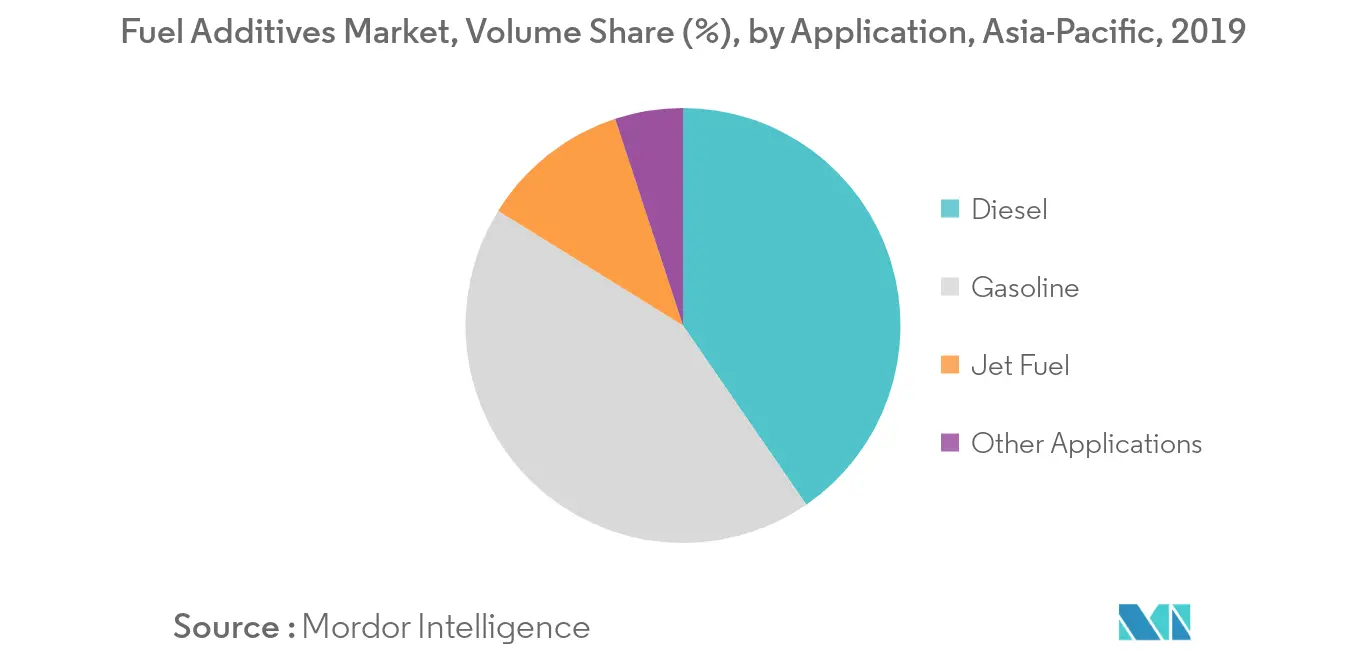

Xăng thống trị thị trường

- Xăng là ứng dụng chính của phụ gia nhiên liệu xét về thị phần.

- Công nghệ và nhiên liệu động cơ xăng không ngừng phát triển và đặt ra những thách thức mới. Sự tăng trưởng trong tiêu thụ phụ gia xăng phần lớn phản ánh yêu cầu thiết kế động cơ và sự phát triển trong hoạt động lọc dầu. Ngoài ra, chi phí phụ gia cũng thấp hơn 0,3% giá xăng bán lẻ trung bình.

- Sự phổ biến ngày càng tăng của các hệ thống cung cấp nhiên liệu thế hệ mới, như hệ thống phun xăng trực tiếp (GDI), có khả năng thúc đẩy nhu cầu về phụ gia nhiên liệu.

- Hệ thống cung cấp nhiên liệu phun cổng từng là tiêu chuẩn. Tuy nhiên, công nghệ phun xăng trực tiếp hay GDI mới đang trở thành trang bị tiêu chuẩn trên nhiều mẫu xe mới, đặc biệt là ở các loại xe hiệu suất cao. Trong hệ thống cung cấp nhiên liệu cải tiến này, kim phun được đặt bên trong buồng đốt giúp cải thiện quá trình đốt cháy nhằm tạo ra hiệu suất tốt hơn, cải thiện mức tiết kiệm xăng và ít khí thải hơn. cặn bám trong hệ thống GDI cực kỳ khó loại bỏ và cần nhiều chất phụ gia nhiên liệu hơn.

- Sự thâm nhập thị trường của động cơ phun xăng trực tiếp (GDI) đang tăng lên nhanh chóng, điều này đóng vai trò quan trọng trong việc thúc đẩy nhu cầu thị trường về phụ gia nhiên liệu xăng với số lượng đáng kể.

- Do đó, do những lý do nêu trên, các ứng dụng phụ gia nhiên liệu liên quan đến xăng có thể chiếm thị phần cao nhất trong giai đoạn dự báo.

Trung Quốc thống trị thị trường

- Trung Quốc là nước tiêu thụ nhiên liệu lớn nhất ở khu vực châu Á - Thái Bình Dương và thứ hai trên thế giới, sau Hoa Kỳ.

- Ngành công nghiệp máy bay Trung Quốc có mức tăng trưởng đáng kể trong những năm qua. Theo Boeing, ước tính Trung Quốc sẽ cần khoảng 7.600 máy bay thương mại mới, trị giá 1,2 nghìn tỷ USD, trong hai thập kỷ tới.

- Đầu tư nước ngoài vào Trung Quốc cũng đã được mở rộng sang lĩnh vực hàng không, dự kiến sẽ đạt tốc độ CAGR là 6%, nhờ vị trí địa lý của Trung Quốc, giúp dễ dàng tiếp cận thị trường hàng công nghiệp ở các nước láng giềng cũng như các nước khác. trên toàn cầu, biến nó thành điểm truy cập chính cho các nhà sản xuất và nhà cung cấp.

- Trung Quốc là nhà sản xuất ô tô lớn nhất thế giới. Ngành ô tô của đất nước đang hình thành quá trình phát triển sản phẩm, trong đó quốc gia này tập trung vào sản xuất các sản phẩm nhằm đảm bảo tiết kiệm nhiên liệu và giảm thiểu khí thải (do lo ngại về môi trường ngày càng tăng do ô nhiễm gia tăng trong nước).

- Sản lượng dự kiến sẽ đạt 30 triệu chiếc vào năm 2020 nhờ sáng kiến 'Made in China 2025' hỗ trợ nâng cấp sản xuất hàng loạt chi phí thấp hiện có lên sản xuất tiên tiến có giá trị gia tăng cao hơn. 'Kế hoạch phát triển ô tô trung và dài hạn', được đưa ra vào năm 2017, với mục tiêu đưa Trung Quốc trở thành cường quốc ô tô mạnh mẽ trong 10 năm tới.

- Do tất cả các yếu tố như vậy, thị trường phụ gia nhiên liệu trong nước dự kiến sẽ có mức tăng trưởng ổn định trong giai đoạn dự báo.

Tổng quan về ngành phụ gia nhiên liệu APAC

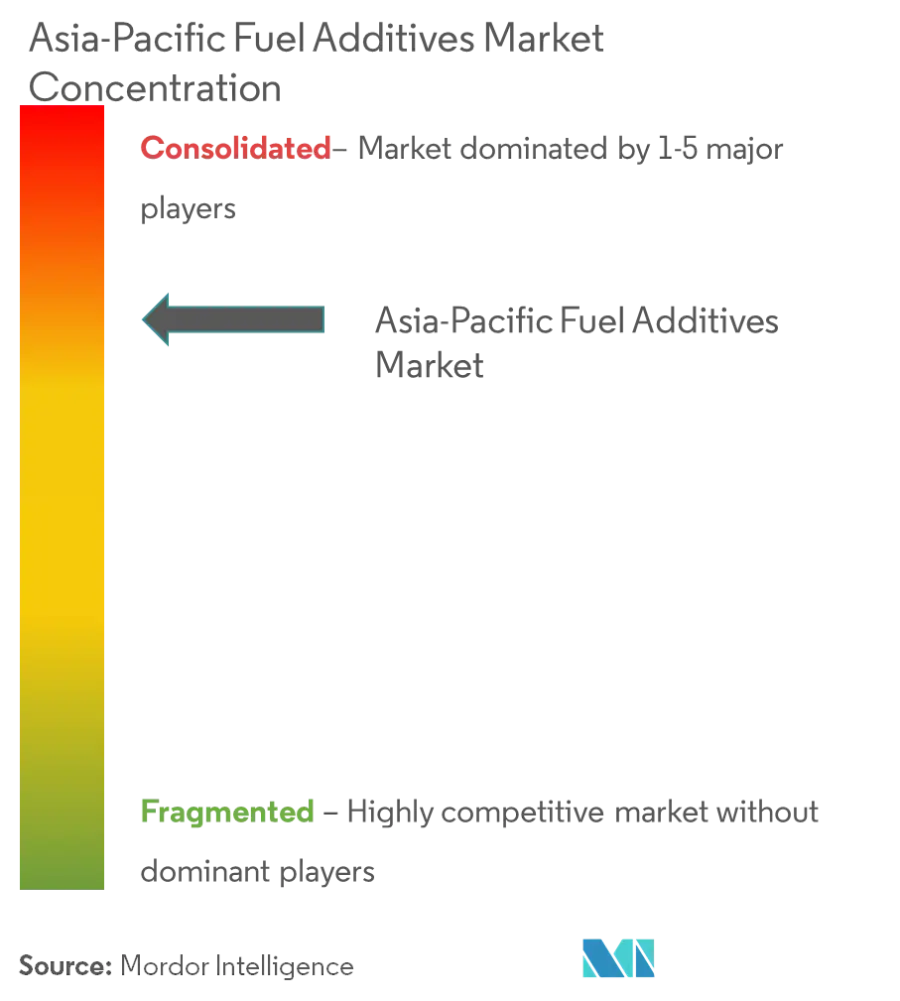

Thị trường phụ gia nhiên liệu châu Á-Thái Bình Dương được củng cố một phần về bản chất. Các công ty lớn bao gồm Afton Chemical, The Lubrizol Corporation, Innospec Inc., BASF SE và LANXESS, cùng nhiều công ty khác.

Dẫn đầu thị trường phụ gia nhiên liệu APAC

Afton Chemical

The Lubrizol Corporation

Innospec Inc.

BASF SE

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Phân khúc ngành phụ gia nhiên liệu APAC

Báo cáo thị trường phụ gia nhiên liệu châu Á-Thái Bình Dương bao gồm:.

| Kiểm soát tiền gửi |

| Chất cải thiện cetane |

| Phụ gia bôi trơn |

| Chất chống oxy hóa |

| Chống ăn mòn |

| Bộ cải thiện dòng lạnh |

| Đại lý chống sốc |

| Các loại sản phẩm khác |

| Dầu diesel |

| Xăng |

| Nhiên liệu máy bay phản lực |

| Ứng dụng khác |

| Trung Quốc |

| Ấn Độ |

| Nhật Bản |

| Hàn Quốc |

| Phần còn lại của Châu Á-Thái Bình Dương |

| Loại sản phẩm | Kiểm soát tiền gửi |

| Chất cải thiện cetane | |

| Phụ gia bôi trơn | |

| Chất chống oxy hóa | |

| Chống ăn mòn | |

| Bộ cải thiện dòng lạnh | |

| Đại lý chống sốc | |

| Các loại sản phẩm khác | |

| Ứng dụng | Dầu diesel |

| Xăng | |

| Nhiên liệu máy bay phản lực | |

| Ứng dụng khác | |

| Địa lý | Trung Quốc |

| Ấn Độ | |

| Nhật Bản | |

| Hàn Quốc | |

| Phần còn lại của Châu Á-Thái Bình Dương |

Câu hỏi thường gặp về nghiên cứu thị trường phụ gia nhiên liệu APAC

Quy mô thị trường phụ gia nhiên liệu châu Á-Thái Bình Dương hiện nay là bao nhiêu?

Thị trường phụ gia nhiên liệu châu Á-Thái Bình Dương dự kiến sẽ đạt tốc độ CAGR lớn hơn 6,5% trong giai đoạn dự báo (2024-2029)

Ai là người chơi chính trong thị trường phụ gia nhiên liệu châu Á-Thái Bình Dương?

Afton Chemical, The Lubrizol Corporation, Innospec Inc. và BASF SE là những công ty lớn hoạt động tại Thị trường Phụ gia Nhiên liệu Châu Á-Thái Bình Dương.

Thị trường phụ gia nhiên liệu châu Á-Thái Bình Dương này diễn ra trong những năm nào?

Báo cáo bao gồm quy mô thị trường lịch sử của Thị trường Phụ gia Nhiên liệu Châu Á-Thái Bình Dương trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo Quy mô Thị trường Phụ gia Nhiên liệu Châu Á-Thái Bình Dương trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành phụ gia nhiên liệu châu Á-Thái Bình Dương

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Phụ gia nhiên liệu Châu Á-Thái Bình Dương năm 2024, do Mordor Intelligence™ Industry Reports tạo ra. Phân tích Phụ gia Nhiên liệu Châu Á-Thái Bình Dương bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.