Phân tích thị trường thực phẩm bổ sung châu Á Thái Bình Dương

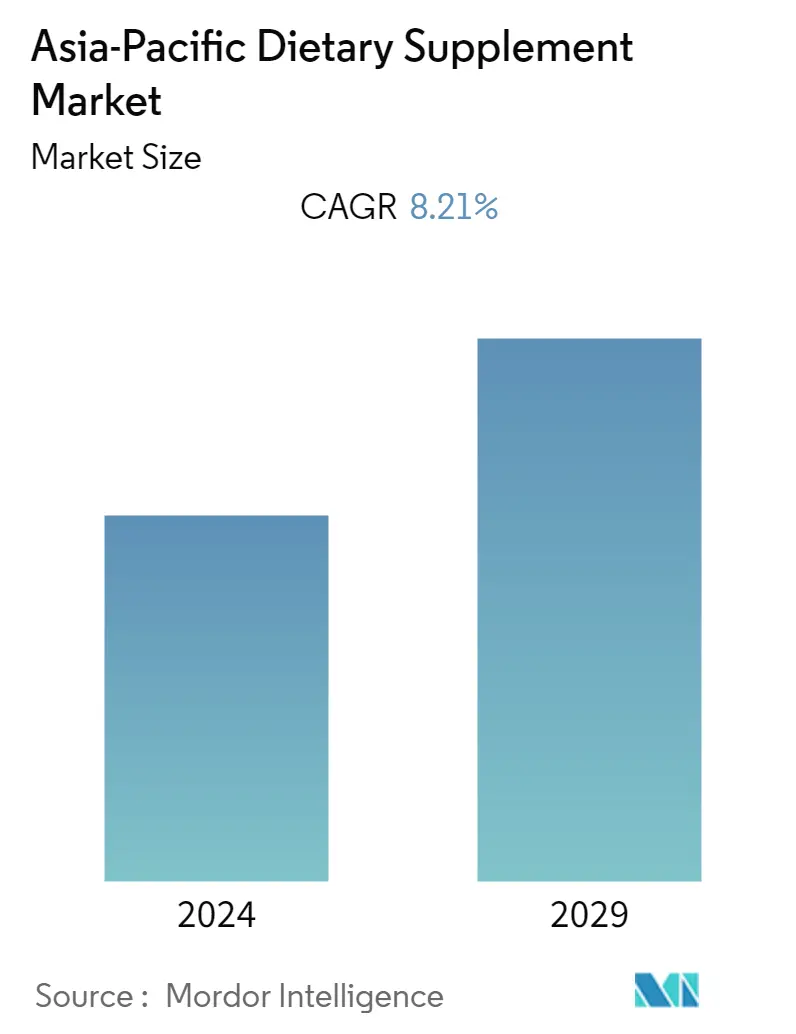

Thị trường thực phẩm bổ sung châu Á-Thái Bình Dương ước tính sẽ đạt tốc độ CAGR là 8,21% trong 5 năm tới.

- Nhận thức ngày càng tăng về nhu cầu bổ sung chế độ ăn uống ở khu vực Châu Á - Thái Bình Dương dự kiến sẽ có tác động thuận lợi trên thị trường. Ngoài ra, dinh dưỡng cá nhân hóa đang ngày càng được người tiêu dùng thuộc mọi lứa tuổi ở khu vực Châu Á - Thái Bình Dương ưa chuộng. Khu vực này có một thị trường mới nổi về các sản phẩm dinh dưỡng và cá nhân hóa, dự kiến sẽ thúc đẩy thị trường hơn nữa trong giai đoạn dự báo.

- Trong suốt thời gian dự kiến, nhận thức ngày càng tăng của người tiêu dùng về sức khỏe và hạnh phúc của chính họ được dự đoán sẽ là động lực chính cho thị trường thực phẩm bổ sung. Do lịch trình bận rộn và lối sống ngày càng phát triển, lực lượng lao động trong khu vực phải vật lộn để đáp ứng nhu cầu về chất dinh dưỡng từ sữa. Ngành công nghiệp này được dự đoán sẽ phát triển ngày càng phụ thuộc vào các chất bổ sung để đáp ứng nhu cầu dinh dưỡng do tính tiện lợi cao của chúng.

- Trong suốt giai đoạn dự kiến, việc mở rộng thị trường được dự đoán sẽ được hỗ trợ bởi chi tiêu chăm sóc sức khỏe ngày càng tăng, dân số già đi, mối quan tâm ngày càng tăng đối với chăm sóc sức khỏe phòng ngừa và sự quan tâm ngày càng tăng đến việc đạt được sức khỏe thông qua dinh dưỡng. Nhu cầu về quản lý năng lượng và cân nặng được dự đoán sẽ tăng lên khi ngày càng có nhiều phòng tập thể dục, câu lạc bộ sức khỏe và trung tâm thể hình, cùng với sự gia tăng nhận thức về thể dục của người tiêu dùng trẻ tuổi.

- Thị trường thực phẩm bổ sung sẽ được hưởng lợi từ sự chấp nhận ngày càng tăng của thể thao như một nghề nghiệp bằng cách tăng nhu cầu về dinh dưỡng thể thao. Yếu tố thành công chính của thực phẩm bổ sung là nghiên cứu và phát triển, đòi hỏi nguồn tài chính đáng kể. Tuy nhiên, các quy định nghiêm ngặt về ghi nhãn sản phẩm và yêu cầu về lợi ích sức khỏe được dự đoán sẽ gây khó khăn cho việc bổ sung chế độ ăn uống trong suốt giai đoạn dự báo.

Xu hướng thị trường thực phẩm bổ sung châu Á Thái Bình Dương

Tăng chi tiêu y tế ở các nước châu Á - Thái Bình Dương

- Chăm sóc sức khỏe như một ngành công nghiệp đóng góp rất nhiều cho nền kinh tế tổng thể. Nhấn mạnh vào quản lý chăm sóc, tập trung vào việc chi trả theo giá trị và lạm phát chung ngày càng tăng là những yếu tố chính ảnh hưởng đến chi phí chăm sóc sức khỏe. Các quốc gia đang phát triển trên khắp châu Á-Thái Bình Dương đã chi mạnh tay cho chăm sóc sức khỏe và phúc lợi.

- Mức chi tiêu cao của các quốc gia này cho thấy hành vi của người tiêu dùng đang thay đổi đối với dịch vụ chăm sóc sức khỏe và nhu cầu ngày càng tăng đối với các sản phẩm chăm sóc sức khỏe như thực phẩm bổ sung. Các nước đang phát triển khác như Hàn Quốc, Trung Quốc và Ấn Độ đang tạo ra nhu cầu cho thị trường, dự kiến sẽ tăng trong giai đoạn dự báo.

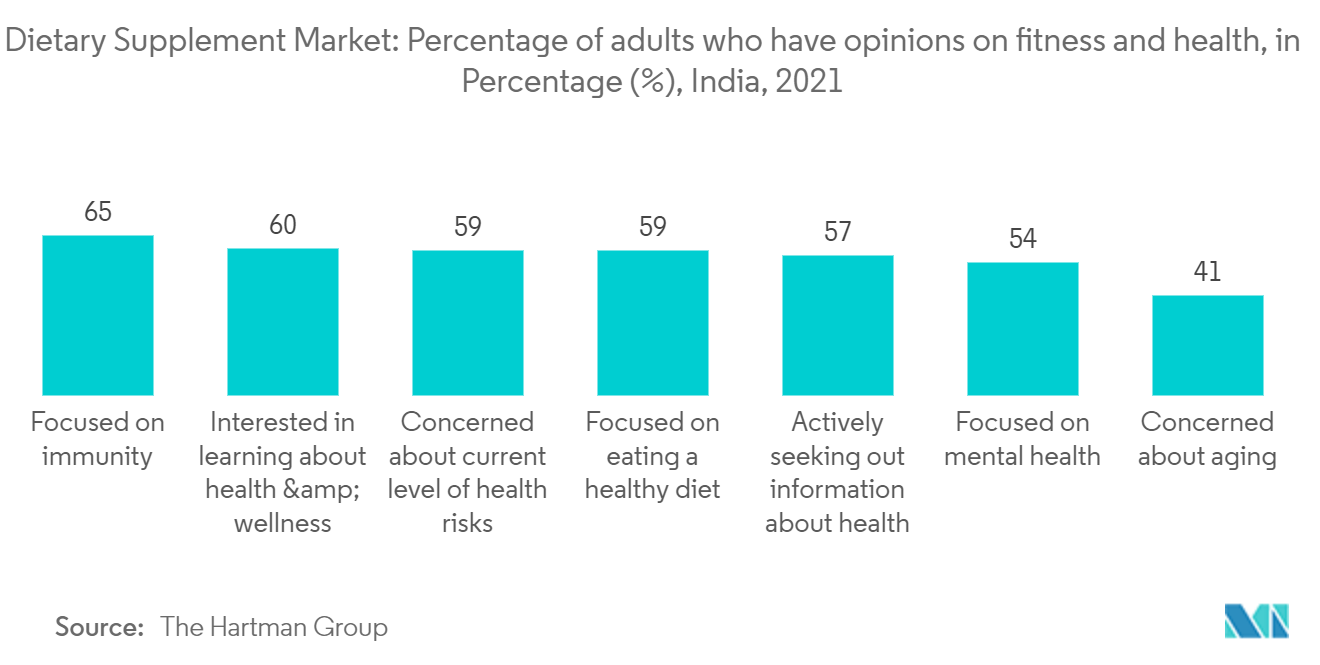

- Vào năm 2021, Khảo sát của Tập đoàn Hartman tiết lộ rằng gần 65% người Ấn Độ cho biết họ đã tăng cường chú ý đến khả năng miễn dịch của mình trong năm trước. Hơn 62% số người được hỏi cho biết sức khỏe và sự an toàn của gia đình họ quan trọng hơn. Do đó, sự ưa thích về sức khỏe và thể chất là yếu tố thúc đẩy chính.

- Theo một bài báo đăng trên Thư viện Y khoa Quốc gia (NLM), tỷ lệ mắc chứng mất trí nhớ ở những người từ 65 tuổi trở lên đã tăng từ 5,9% lên 7,3% ở Hàn Quốc, đặt gánh nặng kinh tế xã hội lên Hàn Quốc. Sự suy giảm chức năng nhận thức đã tăng lên do dân số già ngày càng tăng ở Hàn Quốc và nguy cơ mắc các bệnh mãn tính cũng như các triệu chứng trầm cảm cao hơn. Vì vậy, điều này đặt ra nhu cầu về các chất bổ sung sức khỏe não bộ để hỗ trợ chức năng nhận thức trên khắp Hàn Quốc.

- Ví dụ, vào tháng 9 năm 2022, Trung Quốc đã khởi động Dự án Não Trung Quốc (CBP) đầy tham vọng để tập trung vào ba lĩnh vực rộng lớn, đó là cơ sở thần kinh của các chức năng nhận thức, chẩn đoán và điều trị rối loạn não cũng như điện toán lấy cảm hứng từ não và được ngân sách đầu tư 746 USD. triệu. Điều này chắc chắn sẽ tạo cơ hội cho các nhà sản xuất thực phẩm bổ sung sức khỏe não bộ. Do đó, nhận thức của người dân ngày càng tăng và các sáng kiến khác nhau của chính phủ trong khu vực này thúc đẩy thị trường thực phẩm bổ sung.

Ấn Độ là thị trường thực phẩm bổ sung tăng trưởng nhanh nhất

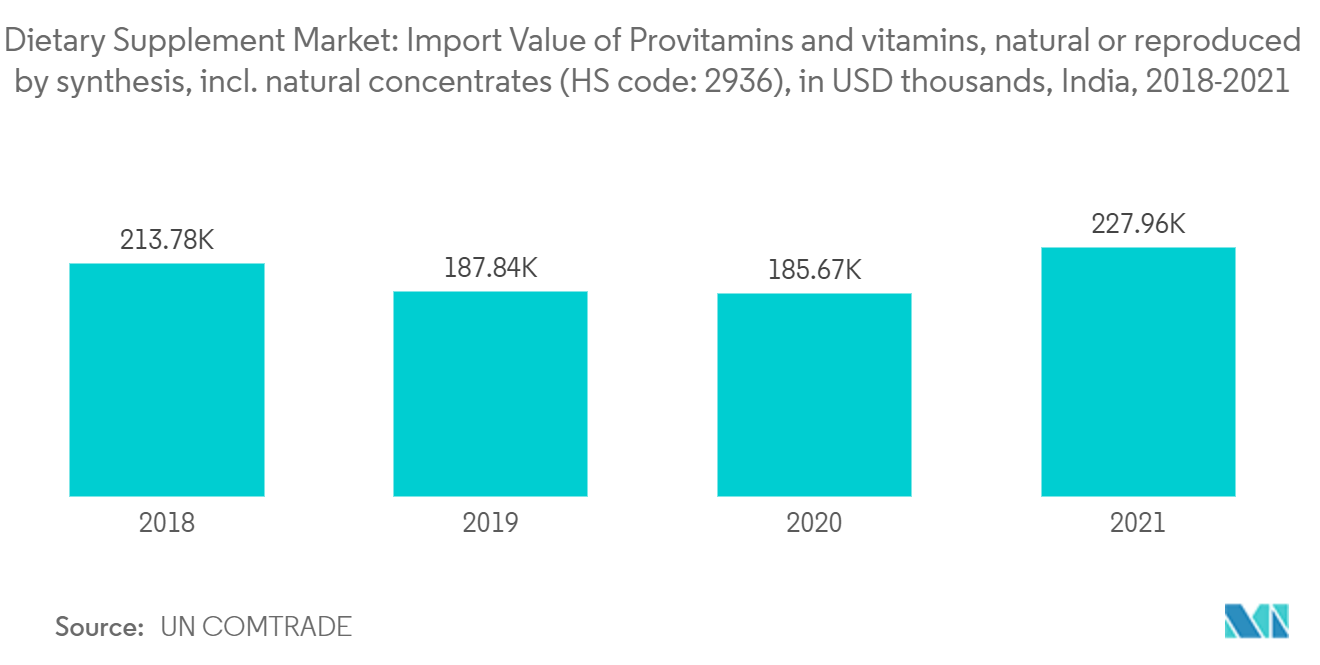

- Ấn Độ đã chứng kiến sự tăng trưởng đáng kể trong thị trường thực phẩm bổ sung trong những năm qua, khiến nước này trở thành một trong những thị trường phát triển nhanh nhất trong khu vực. Những thay đổi trong thói quen ăn uống, thiếu hoạt động thể chất và lối sống ít vận động đã góp phần gây ra nhiều bệnh liên quan đến lối sống như tiểu đường, huyết áp cao, béo phì, các vấn đề về tim mạch, v.v.

- Hơn nữa, nhận thức ngày càng tăng đã khiến người tiêu dùng nhận thức rõ hơn về nhu cầu dinh dưỡng của họ. Với việc người tiêu dùng không thể đáp ứng nhu cầu dinh dưỡng thông qua chế độ ăn uống thông thường, họ bắt đầu nhận ra giá trị của chất bổ sung dinh dưỡng trong việc lấp đầy khoảng trống dinh dưỡng, do đó, làm tăng doanh số bán thực phẩm bổ sung trong nước.

- Người tiêu dùng ưa chuộng lựa chọn sản phẩm có giá trị dinh dưỡng cao hơn các sản phẩm khác. Nhu cầu và doanh số bán các loại thực phẩm bổ sung sức khỏe khác nhau tăng mạnh trên toàn khu vực do các cá nhân quan tâm đến việc mua chất dinh dưỡng tăng cường sức khỏe nhận thức. Nhu cầu về các sản phẩm có nhãn sạch ngày càng tăng trên thị trường, do đó nhu cầu về các thành phần không biến đổi gen và không chứa gluten trong thực phẩm bổ sung ngày càng tăng.

- Ví dụ, OZiva là thương hiệu dinh dưỡng tích cực có nhãn sạch hàng đầu của Ấn Độ kết hợp thực phẩm hiện đại với Ayurv truyền thống. Hơn nữa, theo ENTRACKR, thu nhập hoạt động của Oziva trong năm tài chính 2021 là 721 triệu INR. So sánh năm tài chính với năm trước, có sự tăng trưởng đáng kể. Công ty chăm sóc sức khỏe và sức khỏe Ấn Độ Oziva bán các sản phẩm có nguồn gốc thực vật trực tuyến. Do đó, xu hướng tăng trưởng đáng kể trong phân khúc ở khu vực này là động lực chính.

- Do đó, lịch trình làm việc bận rộn và thời gian làm việc kéo dài của mọi người đã dẫn đến sự lơ là đối với chế độ ăn uống, sức khỏe và thể chất hàng ngày của họ, dẫn đến nhiều vấn đề sức khỏe khác nhau như căng thẳng, trầm cảm, thay đổi tâm trạng và khả năng miễn dịch tổng thể. Do đó, mọi người ngày càng tập trung vào sức khỏe phòng ngừa và ưa chuộng các chất bổ sung mang lại lợi ích sức khỏe nâng cao mà không có tác dụng có hại. Do những yếu tố này, sự phát triển của các sản phẩm bổ sung sức khỏe trong chế độ ăn uống ở khu vực này dự kiến sẽ tiếp tục phát triển trong những năm tới.

Tổng quan về ngành thực phẩm bổ sung Châu Á Thái Bình Dương

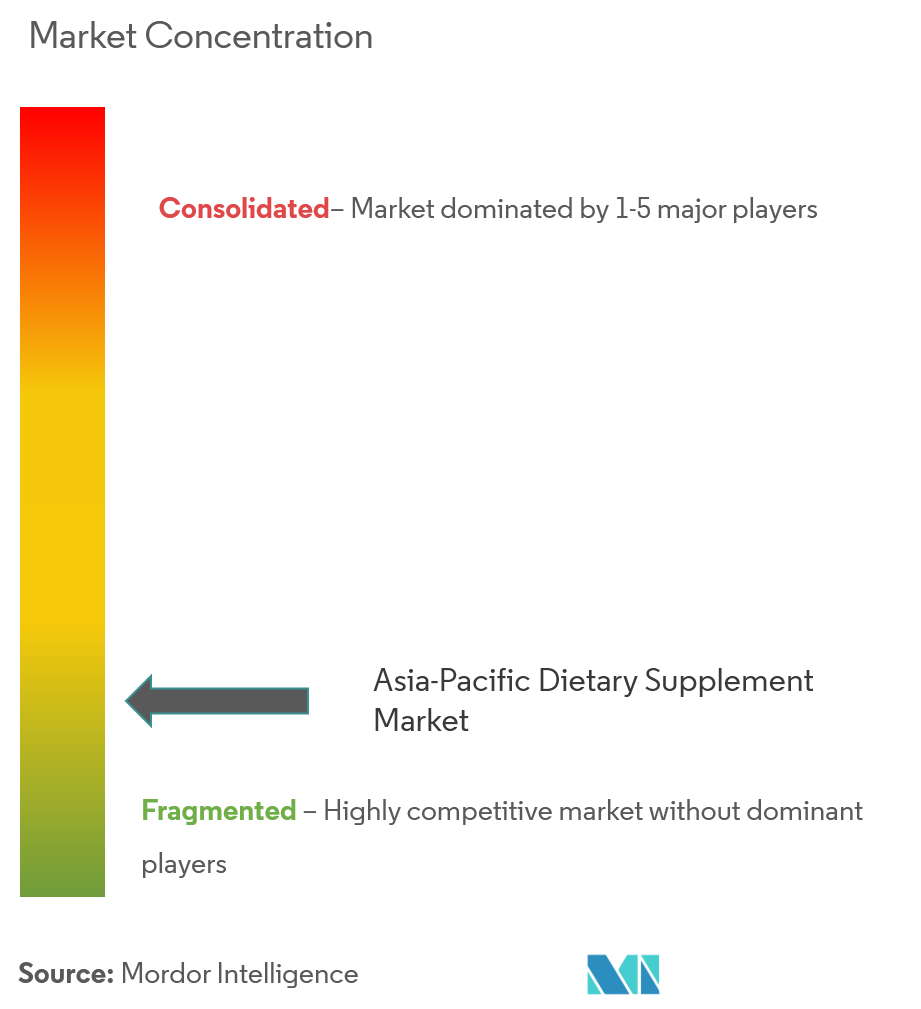

Thị trường thực phẩm bổ sung trong khu vực được dự đoán sẽ mang lại những cơ hội đầu tư lớn, đặc biệt là cho các sản phẩm chiết xuất từ thảo dược và Ayurveda. Điều này là do nguồn nguyên liệu thô dồi dào ở Ấn Độ và các nước Đông Nam Á. Do đó, những người chơi chính đang tham gia vào việc đổi mới sản phẩm và cải thiện quy trình sản xuất thực phẩm bổ sung hữu cơ và thảo dược của họ. Các công ty lớn trong khu vực là Abbott Laboratories, The Carlyle Group, GlaxoSmithKline PLC, Amway Corp. và Bayer AG.

Dẫn đầu thị trường thực phẩm bổ sung Châu Á Thái Bình Dương

Abbott Laboratories

Bayer AG

Amway Corporation

GlaxoSmithKline plc

The Carlyle Group

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường thực phẩm bổ sung châu Á Thái Bình Dương

- Tháng 3 năm 2023 EZZ tung ra năm sản phẩm mới từ não đến sức khỏe khớp và sức khỏe bà mẹ trong bối cảnh nhu cầu tiêu dùng ngày càng tăng ở Trung Quốc. Các sản phẩm dành cho mọi lứa tuổi từ trẻ em đến người già, tập trung vào việc hỗ trợ chức năng não, sự phát triển trí não của thai nhi và sức khỏe của mắt.

- Tháng 6 năm 2021 Amway Ấn Độ công bố ra mắt Nutrilite Vitamin C Cherry Plus, dành cho những người có khả năng miễn dịch yếu nhờ lợi ích của công nghệ giải phóng kéo dài.

- Tháng 3 năm 2021 DSM ra mắt ampli-D, một dạng bổ sung vitamin D có tác dụng nhanh gấp ba lần tại Úc.

Phân khúc ngành thực phẩm bổ sung ở Châu Á Thái Bình Dương

Thực phẩm bổ sung chủ yếu được tiêu thụ để tăng cường hấp thụ các thành phần dinh dưỡng thiết yếu trong cơ thể con người.

Báo cáo thị trường về thực phẩm bổ sung được chia theo loại thành vitamin, khoáng chất, protein và axit amin, thực phẩm bổ sung thảo dược, axit béo, men vi sinh và các loại khác. theo kênh phân phối. Thị trường được phân chia thành các siêu thị/đại siêu thị, hiệu thuốc và cửa hàng thuốc, cửa hàng tiện lợi/tạp hóa, cửa hàng bán lẻ trực tuyến và các kênh phân phối khác. Theo địa lý, thị trường được phân chia thành Trung Quốc, Nhật Bản, Ấn Độ, Úc và phần còn lại của Châu Á - Thái Bình Dương.

Việc xác định quy mô thị trường đã được thực hiện theo giá trị bằng USD cho tất cả các phân khúc nêu trên.

| Vitamin |

| Khoáng sản |

| Protein và Axit Amin |

| Bổ sung thảo dược |

| Axit béo |

| Probiotic |

| Các loại khác |

| Siêu thị/Đại siêu thị |

| Hiệu thuốc và cửa hàng thuốc |

| Cửa hàng tiện lợi/tạp hóa |

| Cửa hàng bán lẻ trực tuyến |

| Các kênh phân phối khác |

| Trung Quốc |

| Nhật Bản |

| Ấn Độ |

| Châu Úc |

| Phần còn lại của Châu Á-Thái Bình Dương |

| Kiểu | Vitamin |

| Khoáng sản | |

| Protein và Axit Amin | |

| Bổ sung thảo dược | |

| Axit béo | |

| Probiotic | |

| Các loại khác | |

| Kênh phân phối | Siêu thị/Đại siêu thị |

| Hiệu thuốc và cửa hàng thuốc | |

| Cửa hàng tiện lợi/tạp hóa | |

| Cửa hàng bán lẻ trực tuyến | |

| Các kênh phân phối khác | |

| Địa lý | Trung Quốc |

| Nhật Bản | |

| Ấn Độ | |

| Châu Úc | |

| Phần còn lại của Châu Á-Thái Bình Dương |

Câu hỏi thường gặp về nghiên cứu thị trường thực phẩm bổ sung châu Á Thái Bình Dương

Quy mô thị trường bổ sung chế độ ăn uống châu Á-Thái Bình Dương hiện nay là bao nhiêu?

Thị trường thực phẩm bổ sung châu Á-Thái Bình Dương dự kiến sẽ đạt tốc độ CAGR là 8,21% trong giai đoạn dự báo (2024-2029)

Ai là người chơi chính trong thị trường thực phẩm bổ sung châu Á-Thái Bình Dương?

Abbott Laboratories, Bayer AG, Amway Corporation, GlaxoSmithKline plc, The Carlyle Group là những công ty lớn hoạt động tại Thị trường Thực phẩm bổ sung Châu Á - Thái Bình Dương.

Thị trường bổ sung chế độ ăn uống châu Á-Thái Bình Dương này bao gồm những năm nào?

Báo cáo đề cập đến quy mô lịch sử của Thị trường Thực phẩm bổ sung Châu Á-Thái Bình Dương trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo Quy mô Thị trường Thực phẩm Bổ sung Châu Á-Thái Bình Dương trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành thực phẩm bổ sung dinh dưỡng Châu Á Thái Bình Dương

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Thực phẩm bổ sung Châu Á Thái Bình Dương năm 2024 do Mordor Intelligence™ Industry Reports tạo ra. Phân tích Thực phẩm bổ sung dinh dưỡng Châu Á Thái Bình Dương bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.

.webp)