Phân tích thị trường băng tải APAC

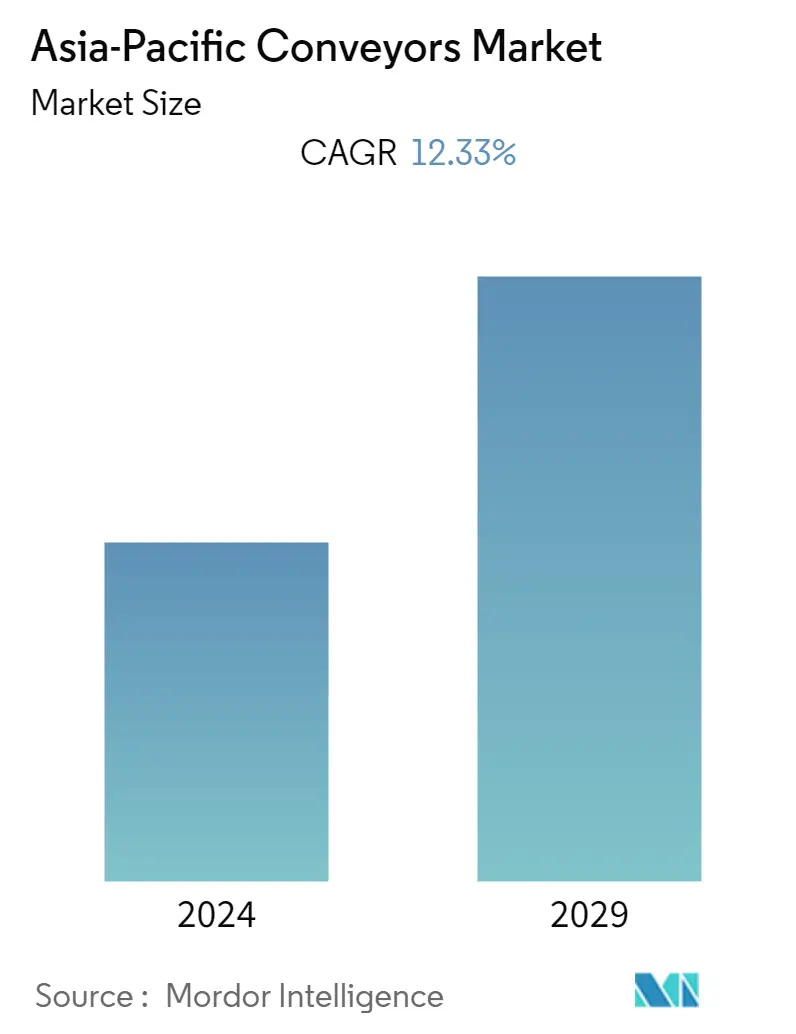

Thị trường băng tải châu Á-Thái Bình Dương dự kiến sẽ đạt tốc độ CAGR là 12,33% trong giai đoạn dự báo từ 2020 đến 2025. Châu Á-Thái Bình Dương là khu vực đóng góp nổi bật cho sự phát triển của băng tải trên toàn cầu. Nhu cầu ngày càng tăng về băng tải trong các ngành công nghiệp như sản xuất, ô tô và thương mại điện tử thúc đẩy sự phát triển của thị trường. Sản xuất là một trong những trụ cột quan trọng của nền kinh tế châu Á-Thái Bình Dương và đang trải qua quá trình chuyển đổi nhanh chóng. Có thông tin cho rằng các công ty sản xuất cấp thấp đang chuyển sang Đông Nam Á để cắt giảm chi phí, bao gồm cả các công ty sản xuất ô tô và điện tử, điều này dự kiến sẽ làm tăng việc áp dụng băng tải.

- Theo NDRC (Ủy ban Cải cách và Phát triển Quốc gia), đầu tư của Trung Quốc vào ngành sản xuất đã tăng đáng kể trong 8 tháng đầu năm 2019. Từ tháng 1 năm 2019 đến tháng 8 năm 2019, khoản đầu tư này tăng 12% so với cùng kỳ năm ngoái, tăng nhanh 0,9 điểm% so với cùng kỳ năm ngoái. đó là vào khoảng thời gian từ tháng 1 đến tháng 7. Theo Kế hoạch 5 năm về Sản xuất Thông minh lần thứ 13, Trung Quốc đặt mục tiêu thiết lập các hệ thống tự động hóa và hoàn thành quá trình chuyển đổi vào năm 2025. Ngày càng có nhiều công ty áp dụng băng tải trong khu vực để giảm chi phí sản xuất và duy trì lợi thế cạnh tranh so với các nền kinh tế phương Tây. Những trường hợp như vậy dự kiến sẽ tác động tích cực đến các hệ thống tự động hóa như băng tải trong khu vực.

- Tài nguyên thiên nhiên và việc thu mua chúng tạo ra những cơ hội quan trọng trên thị trường cho băng tải trong khu vực, giúp tự động hóa quy trình. Bối cảnh rộng lớn mang đến những con đường mới cho các bên hậu cần giới thiệu băng tải nhằm tạo điều kiện thuận lợi cho quá trình chuyển đổi nguyên liệu. Các phân khúc sân bay, bưu điện, bưu kiện và kho hàng đã thúc đẩy nhu cầu về băng tải và hệ thống phân loại. Ngoài ra, ngành sản xuất đã ghi nhận sự gia tăng nhu cầu về hệ thống phân loại tự động được tích hợp trên băng chuyền, giúp giảm tỷ lệ lỗi, từ đó tăng hiệu quả tổng thể của mô-đun hậu cần kho tổng hợp, từ đó loại bỏ mọi sự giám sát và mất mát liên quan.

- Khu vực này đang chứng kiến các hoạt động mua bán và sáp nhập đáng kể. Chẳng hạn, vào tháng 3 năm 2019, Daifku đã hoàn tất việc mua lại Vega Conveyors và Automation Private Limited, một nhà cung cấp xử lý vật liệu nổi tiếng có trụ sở tại Ấn Độ. Việc mua lại dự kiến sẽ tăng cường chiến lược nội địa hóa của công ty. Dự kiến nó sẽ được hưởng lợi từ nhu cầu tự động hóa ngày càng tăng ở khu vực Châu Á - Thái Bình Dương. Vào tháng 12 năm 2019, Habasit, một công ty giải pháp băng tải và xử lý dây đai, đã mua lại Namil Belt Industrial Co., Ltd. và Korea Belt Services tại Hàn Quốc. Việc mua lại sẽ mở rộng mức độ dịch vụ của Habasit dành cho người tiêu dùng tại thị trường Hàn Quốc. Công ty ở Hàn Quốc sẽ tiếp tục cung cấp nhiều loại băng tải Habasit, truyền động điện và dây đai xử lý.

- Sự bùng phát của COVID-19 dự kiến sẽ ảnh hưởng đáng kể đến chi tiêu công nghiệp trong khu vực trong một khoảng thời gian nhất định, do tình trạng không hoạt động của nhiều ngành được chính phủ trong khu vực coi là không thiết yếu đang phải đối mặt với những tổn thất đáng kể dự kiến sẽ ảnh hưởng đến hoạt động kinh doanh của họ. chi tiêu công nghệ trong các hệ thống tự động hóa như băng tải, cho đến cuối năm 2021. Theo nghiên cứu năm 2020 của Mastercard, thương mại điện tử đang gia tăng ở Châu Á Thái Bình Dương, với 30% người dân ở Úc, 49% ở Ấn Độ, 55% ở Trung Quốc và 34% ở Nhật Bản có kế hoạch mua hàng trực tuyến nhiều hơn. Đồng thời, người tiêu dùng cho rằng việc mua sắm tại cửa hàng sẽ ít hơn ở đây với 38% ở Úc, 68% ở Ấn Độ, 57% ở Trung Quốc và 40% ở Nhật Bản. Hoạt động cao như vậy của lĩnh vực thương mại điện tử trong khu vực dự kiến sẽ làm tăng nhu cầu về hệ thống hậu cần và kho bãi hiệu quả như băng tải.

Xu hướng thị trường băng tải APAC

Bán lẻ dự kiến sẽ chiếm thị phần đáng kể

- Ngành bán lẻ đã chuyển đổi đáng kể trong khu vực với sự ra đời của các giải pháp tự động hóa và dựa trên CNTT. Để tối ưu hóa việc sử dụng không gian cửa hàng và duy trì lợi nhuận, các nhà bán lẻ đang áp dụng các giải pháp phân phối và lưu kho tự động. Lĩnh vực bán lẻ sử dụng băng tải để phân phối và lưu kho, phân loại và chuyển hàng chéo. Sự tăng trưởng trong mua sắm thông qua phương thức trực tuyến ở khu vực Châu Á - Thái Bình Dương đã tạo ra một môi trường thị trường thuận lợi. Bán lẻ là một trong những ngành quan trọng trong đó yêu cầu về băng tải và phân loại là rất cần thiết. Nó giúp ích rất nhiều cho các nhà bán lẻ trực tuyến trong việc phân loại hàng hóa và tăng hiệu quả giao hàng tốt. Hơn nữa, các công ty bán lẻ cũng đang thích ứng với công nghệ này để thực hiện giao hàng chặng cuối.

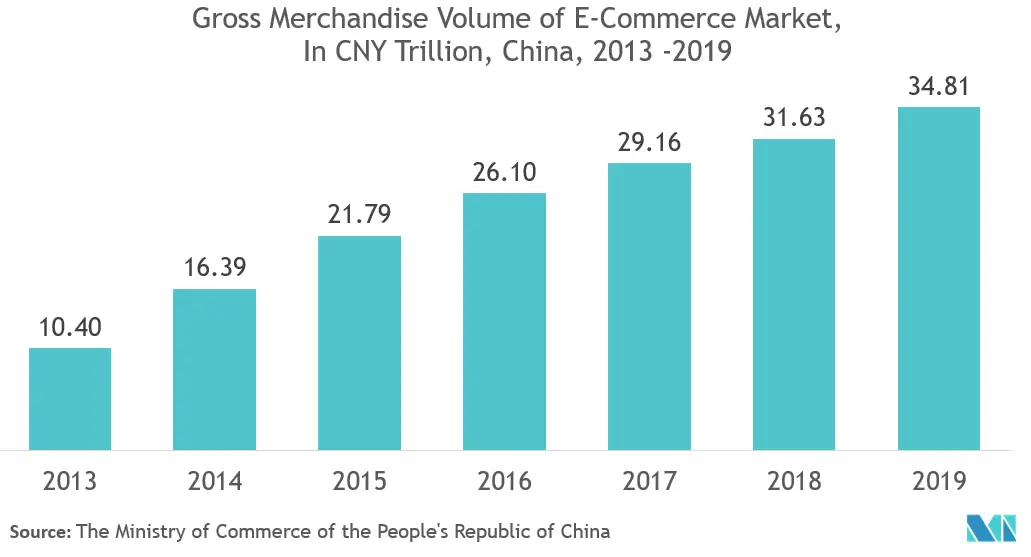

- Hơn nữa, việc sử dụng bán lẻ trực tuyến ngày càng tăng, cùng với việc thay đổi hành vi của người tiêu dùng đối với việc mua hàng, có thể tác động tích cực đến việc áp dụng hệ thống băng tải và phân loại. Ngoài ra, các công ty đã đầu tư vào cơ sở phân loại dự kiến sẽ tăng công suất do nhu cầu ngày càng tăng. Châu Á Thái Bình Dương đã nổi lên như một trong những trung tâm thương mại điện tử lớn nhất thế giới. Khu vực này đã chứng kiến sự tăng trưởng nhanh chóng trong thương mại điện tử bán lẻ do dân số tầng lớp trung lưu ngày càng tăng ở Trung Quốc, Ấn Độ và Indonesia cũng như sự phổ biến của các thiết bị di động.

- Vào tháng 4 năm 2019, chuyên gia tự động hóa hậu cần Swisslog, thành viên của Tập đoàn KUKA, đã nhận được đơn đặt hàng từ IKEA Supply (Malaysia) trị giá 43 triệu EUR. Tọa lạc tại Pulai Indah, Trung tâm Phân phối do Inter IKEA điều hành sẽ là trung tâm phân phối khu vực lớn nhất ở khu vực Châu Á Thái Bình Dương. Inter IKEA đã chọn Swisslog Malaysia vì kinh nghiệm địa phương trong việc triển khai các giải pháp kho pallet cho các dự án lớn. Swisslog sẽ cung cấp giải pháp tự động hóa xử lý vật liệu từ đầu đến cuối được tích hợp đầy đủ cho Inter IKEA. Dự án bao gồm 215.000 vị trí pallet của giá đỡ, 21 cần cẩu xếp chồng pallet trong kho Vectura, hệ thống băng tải pallet ProMove, Hệ thống Monorail điện và phần mềm Swisslog SynQ.

- Theo IBEF, thị trường thương mại điện tử Ấn Độ dự kiến sẽ tăng lên 200 tỷ USD vào năm 2026 từ mức 38,5 tỷ USD vào năm 2017. Nhu cầu về các thương hiệu quốc tế và sản phẩm nước ngoài chất lượng tốt hơn trong số những người mua sắm Ấn Độ được kết nối kỹ thuật số ngày càng tăng do nhu cầu về các thương hiệu quốc tế và sản phẩm nước ngoài chất lượng tốt hơn. nâng cao mức thu nhập và nhận thức. Ở Ấn Độ, mô hình tiêu thụ sản phẩm đang thay đổi với tốc độ đáng kể. Dân số tầng lớp trung lưu ngày càng tăng có thể sẽ thúc đẩy nhu cầu về hệ thống phân loại để phục vụ nhu cầu ngày càng tăng của lĩnh vực bán lẻ. Với chi phí công việc ngày càng tăng và tiền mặt tăng thêm, thị trường thiết bị tự động hóa của Ấn Độ như băng tải đang phát triển, chủ yếu được thúc đẩy bởi các ngành bán lẻ, bưu chính và bưu kiện.

Ấn Độ được kỳ vọng sẽ chứng kiến sự tăng trưởng đáng kể

- Sự gia tăng đầu tư cơ sở hạ tầng của chính phủ và đầu tư từ các ngành công nghiệp cũng như sáng kiến 'Sản xuất tại Ấn Độ' dự kiến sẽ thúc đẩy nhu cầu về hệ thống băng tải ở Ấn Độ. Chính phủ Ấn Độ đặt mục tiêu tăng tỷ trọng của ngành sản xuất trong tổng sản phẩm quốc nội (GDP) lên 25% vào năm 2022, từ mức 17% vào năm 2018. Do đó, các nhà sản xuất có thể sẽ kết hợp các hệ thống tự động hóa như băng tải để đạt được mục tiêu này. Băng tải và máy phân loại là thiết bị xử lý vật liệu truyền thống trong nhiều năm qua ở Ấn Độ. Ngày nay, sự kết hợp của thiết bị xử lý vật liệu, bao gồm hệ thống lưu trữ và truy xuất tự động, băng tải và AGV, đang được triển khai trên các chuỗi cung ứng của các ngành công nghiệp khác nhau.

- Vào tháng 12 năm 2019, BYD Ấn Độ, một công ty con của Tập đoàn BYD, đã mở rộng sang kinh doanh thiết bị xử lý vật liệu của Ấn Độ, trở thành công ty Ấn Độ duy nhất cung cấp các sản phẩm MHE với pin lithium-ion phosphate. Trọng tâm chính của công ty là 3PL (hậu cần bên thứ ba), kho bãi và các công ty hậu cần. Theo BYD Ấn Độ, lĩnh vực kho bãi và hậu cần của Ấn Độ dự kiến sẽ thu hút gần 10 tỷ USD đầu tư trong những năm tới. Tối ưu hóa quy trình và tiến bộ công nghệ của ngành kho bãi là động lực chính thúc đẩy sự tăng trưởng của ngành logistics.

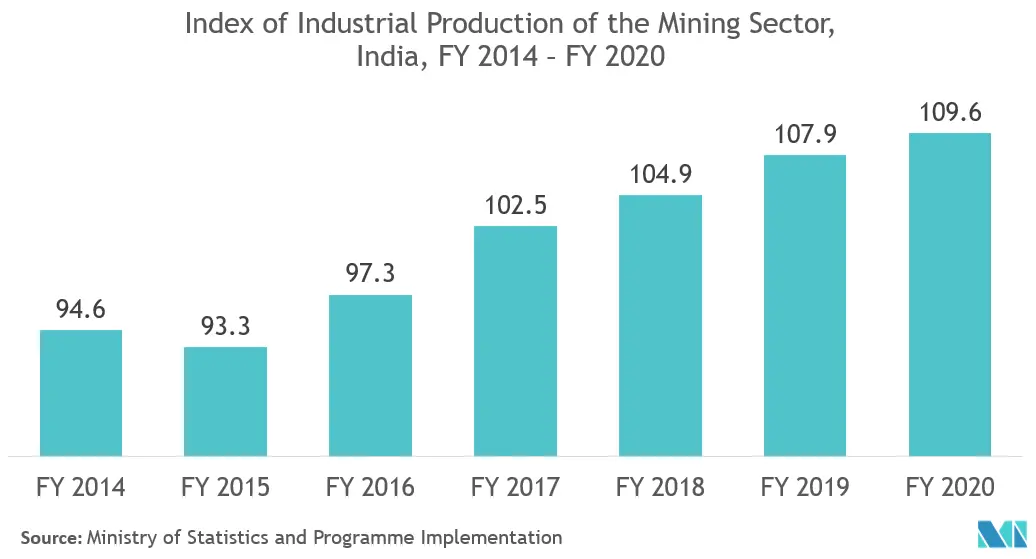

- Băng tải mang lại những lợi thế đáng kể trong ngành khai thác mỏ, bao gồm tải nhanh hơn, giảm tải cho mạng lưới đường bộ, tiết kiệm chi phí dầu diesel, môi trường sạch hơn và ngăn chặn nạn ăn cắp vặt có thể xảy ra. Vào tháng 6 năm 2020, Coal India Ltd đã thông báo đầu tư 15.700 INR crore vào băng tải sẽ thay thế đường di chuyển giữa các mỏ và toa xe. Giai đoạn đầu tiên sẽ nâng cấp cơ sở hạ tầng tại 35 mỏ, mỗi mỏ có công suất 4 triệu tấn mỗi năm (MTPA). Điều này liên quan đến chi phí vốn (Capex) khoảng 12.300 INR crore và tổng công suất là 406 MTPA. Giai đoạn 2 bao gồm 14 dự án trong đó bốn công ty con sẽ chi 3.400 INR crore cho tổng công suất 100,5 MTPA.

- Thị trường Ấn Độ được dự đoán là một trong những thị trường hàng không lớn nhất thế giới vào năm 2026, giúp các sân bay của Ấn Độ sẵn sàng cho tương lai. Ngoài ra, theo Bộ trưởng Hàng không Dân dụng, Ấn Độ có kế hoạch xây dựng 100 sân bay mới với khoản đầu tư 60 tỷ USD trong 10-15 năm tới để giúp việc đi lại bằng đường hàng không trở nên hợp lý hơn. Những yếu tố này thúc đẩy nhu cầu về băng tải trong nước. Ngành công nghiệp ô tô dành cho người dùng cuối trong nước, vốn xử lý khối lượng nguyên liệu lớn và có tỷ lệ thông lượng cao, cũng dự kiến sẽ lựa chọn hệ thống băng tải.

Tổng quan về ngành băng tải APAC

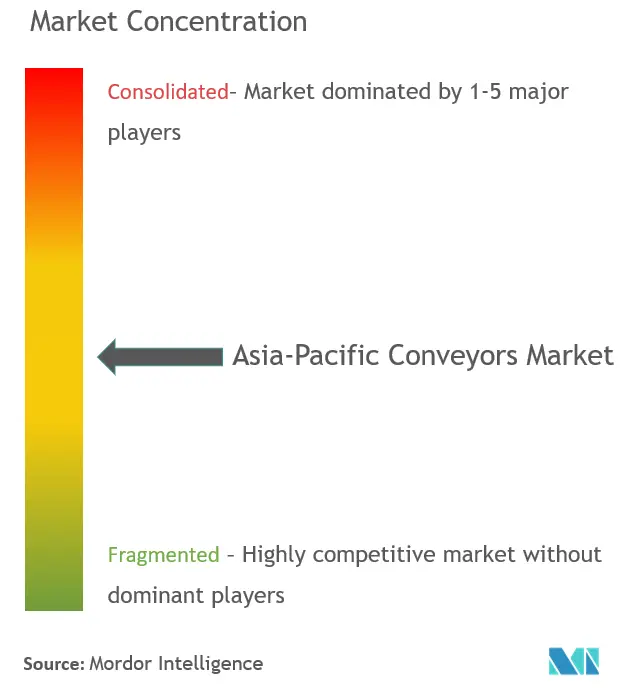

Thị trường Băng tải Châu Á - Thái Bình Dương có tính cạnh tranh cao do có sự hiện diện của nhiều công ty trong nước và quốc tế. Thị trường dường như bị phân mảnh vừa phải, với những người chơi quan trọng áp dụng các chiến lược như đổi mới sản phẩm cũng như mua bán và sáp nhập. Một số công ty lớn trên thị trường là Daifuku Co. Ltd, BEUMER Group, Murata Machinery, Ltd., v.v.

- Tháng 1 năm 2020 - Daifuku Ấn Độ đã nhận được Giải thưởng SCALE 2019 cho công ty tốt nhất trong hạng mục 'Tự động hóa nội bộ hậu cần' do Liên đoàn Công nghiệp Ấn Độ trao tặng. Giải thưởng SCALE (Chuỗi Cung ứng Hậu cần Xuất sắc) là sáng kiến của Viện Hậu cần của CII nhằm ghi nhận những ý tưởng đổi mới và sự xuất sắc của các công ty trong chuỗi cung ứng và lĩnh vực xử lý nguyên vật liệu.

- Tháng 10 năm 2019 - Tập đoàn BEUMER đã được Sân bay Quốc tế Bengaluru ở Ấn Độ chọn để cung cấp nhà ga thứ hai mới nhất của mình với hệ thống xử lý hành lý linh hoạt và hiệu quả nhằm hỗ trợ tăng công suất.

Dẫn đầu thị trường băng tải APAC

Daifuku Co. Ltd

Murata Machinery, Ltd.

SSI Schaefer AG

KUKA AG (Swisslog AG)

BEUMER Group

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Phân khúc ngành băng tải APAC

Hệ thống băng tải là các thiết bị hoặc cụm cơ khí được sử dụng để vận chuyển các vật liệu khác nhau mà không tốn nhiều công sức. Có nhiều loại hệ thống băng tải khác nhau, thường bao gồm một khung hỗ trợ bánh xe, con lăn hoặc dây đai, trên đó vật liệu di chuyển từ nơi này sang nơi khác. Phạm vi nghiên cứu hiện chỉ tập trung vào khu vực Châu Á - Thái Bình Dương.

| Thắt lưng |

| Trục lăn |

| Pallet |

| Trên không |

| Sân bay |

| Bán lẻ |

| ô tô |

| Chế tạo |

| Đồ ăn và đồ uống |

| Dược phẩm |

| Khai thác mỏ |

| Châu Úc |

| Trung Quốc |

| Ấn Độ |

| Nhật Bản |

| Indonesia |

| Malaysia |

| Singapore |

| Hàn Quốc |

| Đài Loan |

| nước Thái Lan |

| Loại sản phẩm | Thắt lưng |

| Trục lăn | |

| Pallet | |

| Trên không | |

| Ngành người dùng cuối | Sân bay |

| Bán lẻ | |

| ô tô | |

| Chế tạo | |

| Đồ ăn và đồ uống | |

| Dược phẩm | |

| Khai thác mỏ | |

| Quốc gia | Châu Úc |

| Trung Quốc | |

| Ấn Độ | |

| Nhật Bản | |

| Indonesia | |

| Malaysia | |

| Singapore | |

| Hàn Quốc | |

| Đài Loan | |

| nước Thái Lan |

Câu hỏi thường gặp về nghiên cứu thị trường băng tải APAC

Quy mô thị trường băng tải châu Á-Thái Bình Dương hiện tại là bao nhiêu?

Thị trường băng tải châu Á-Thái Bình Dương dự kiến sẽ đạt tốc độ CAGR là 12,33% trong giai đoạn dự báo (2024-2029)

Ai là người chơi chính trong thị trường băng tải châu Á-Thái Bình Dương?

Daifuku Co. Ltd, Murata Machinery, Ltd., SSI Schaefer AG, KUKA AG (Swisslog AG), BEUMER Group là những công ty lớn hoạt động tại Thị trường Băng tải Châu Á - Thái Bình Dương.

Thị trường băng tải châu Á-Thái Bình Dương này diễn ra trong những năm nào?

Báo cáo đề cập đến quy mô thị trường lịch sử Thị trường Băng tải Châu Á-Thái Bình Dương trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo Quy mô Thị trường Băng tải Châu Á-Thái Bình Dương trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành băng tải châu Á-Thái Bình Dương

Thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Băng tải Châu Á-Thái Bình Dương năm 2024, được tạo bởi Báo cáo Công nghiệp Mordor Intelligence™. Phân tích của Băng tải Châu Á-Thái Bình Dương bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.