Phân tích thị trường thức ăn hỗn hợp APAC

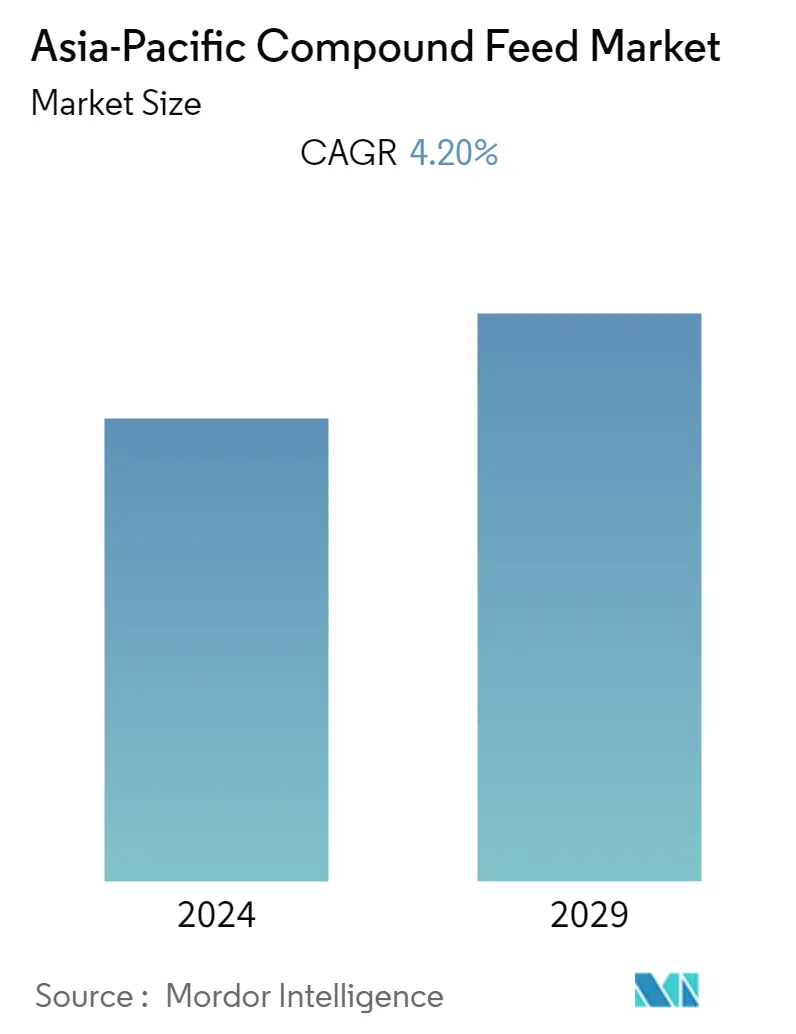

Thị trường thức ăn hỗn hợp châu Á-Thái Bình Dương ước tính đạt tốc độ CAGR là 4,2% trong giai đoạn dự báo.

- Châu Á-Thái Bình Dương chiếm thị trường rộng lớn nhất và được dự đoán sẽ vẫn là nơi tiêu thụ thức ăn hỗn hợp hàng đầu trong những năm tới. Thu nhập tăng, mức tiêu thụ thịt cao và sản lượng thịt cao là nguyên nhân dẫn đến sự thống trị của khu vực. Trung Quốc, Việt Nam, Malesia, Ấn Độ và Indonesia là những nước tiêu thụ thức ăn hỗn hợp lớn trong khu vực.

- Trung Quốc và Ấn Độ là những thị trường hàng đầu của khu vực này, đóng góp phần lớn vào nhu cầu ngày càng tăng. Trung Quốc là một trong những nhà sản xuất thức ăn hỗn hợp lớn nhất thế giới, chiếm một nửa sản lượng ở khu vực này.

- Mối quan tâm ngày càng tăng đối với sức khỏe của động vật và các sáng kiến của chính phủ thúc đẩy thị trường thức ăn hỗn hợp ở Châu Á. Mặc dù vậy, sự sẵn có dễ dàng của nguyên liệu thô và việc kiểm soát chất lượng, giá cả biến động là những hạn chế lớn đối với thị trường thức ăn hỗn hợp.

Xu hướng thị trường thức ăn hỗn hợp APAC

Sự gia tăng sản xuất thịt và nhu cầu lớn về protein từ thịt

- Ở châu Á, ngành chăn nuôi là một phần thiết yếu của sự phát triển nông nghiệp đã tăng trưởng đáng kể trong vài thập kỷ qua. Chăn nuôi quy mô lớn giúp đáp ứng nhu cầu ngày càng tăng về sản phẩm chăn nuôi. Ngoài ra, các động vật trang trại như gia cầm, lợn, gia súc, v.v., đóng một vai trò kinh tế và xã hội thiết yếu ở các nước châu Á.

- Với tốc độ tăng trưởng kinh tế nhanh chóng, nhu cầu về protein trong thịt tăng lên đáng kể ở châu Á, đặc biệt là ở Ấn Độ, Malaysia, Trung Quốc và Thái Lan. Nhu cầu ngày càng tăng về protein từ thịt đã thúc đẩy sản xuất và tiêu thụ thịt trong khu vực, nơi mà việc sử dụng thức ăn hỗn hợp tăng lên đáng kể và được dự đoán sẽ còn tăng hơn nữa trong giai đoạn dự báo.

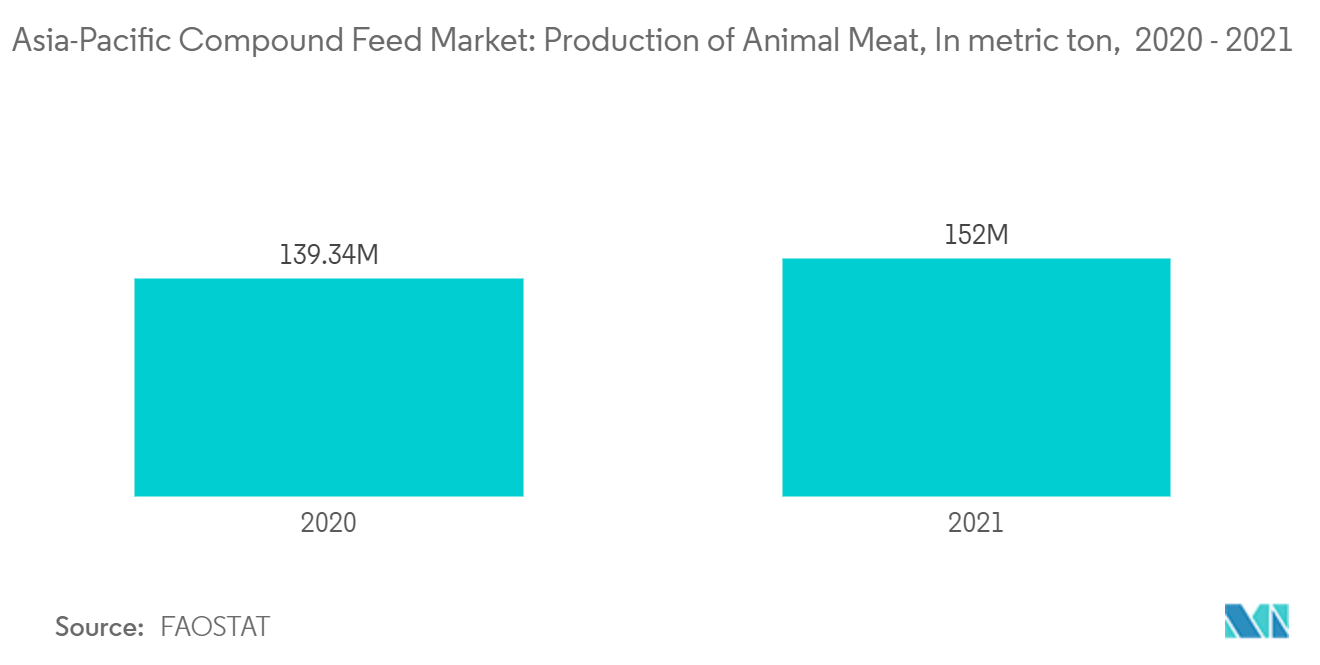

- Theo Tổ chức Lương thực và Nông nghiệp (FAO), năm 2021, tổng sản lượng thịt động vật đã tăng từ 145,4 triệu tấn năm 2018 lên 152 triệu tấn vào năm 2019 để đáp ứng nhu cầu tiêu thụ thịt ngày càng tăng ở các nước như Ấn Độ, Trung Quốc và Philippines. Do đó, sản lượng và nhu cầu thịt tăng đột biến sẽ giúp tăng nhu cầu về thức ăn hỗn hợp trong khu vực trong giai đoạn dự báo.

Trung Quốc thống trị thị trường

- Trung Quốc là một trong những nhà sản xuất thức ăn hỗn hợp lớn nhất trên toàn cầu do nhu cầu tiêu thụ thịt cao và số lượng động vật đông đúc. Sự hiện diện của các trang trại gia cầm quy mô lớn trong nước, sự gia tăng số lượng vật nuôi, nhu cầu về protein động vật phải chăng và sự tập trung liên tục của các nhà sản xuất gia cầm vào việc tăng năng suất thông qua tỷ lệ chuyển đổi thức ăn (FCR) cao hơn bằng cách tăng sử dụng thức ăn hỗn hợp là những yếu tố được dự đoán sẽ làm tăng nhu cầu sản xuất thức ăn chăn nuôi.

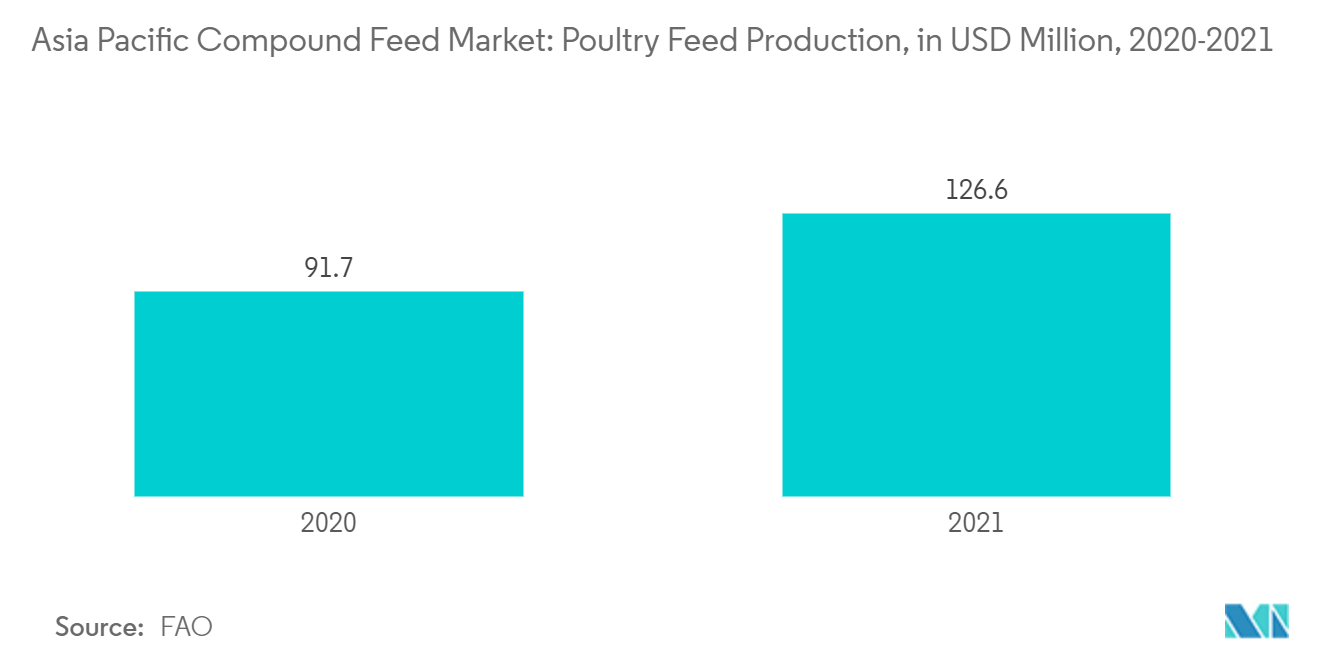

- Tại Trung Quốc, tiêu thụ thịt gia cầm tăng lên 22.913 nghìn tấn vào năm 2021 và dự kiến sẽ tăng lên 23.311 nghìn tấn vào năm 2028. Điều này có thể dẫn đến sự phát triển của gia cầm trong nước. Theo Tổ chức Lương thực và Nông nghiệp (FAO), sản lượng thịt gia cầm đã tăng lên 24,6 triệu tấn vào năm 2021 từ mức 20,6 triệu tấn vào năm 2018.

- Những tác động kéo dài của cuộc chiến thương mại Mỹ-Trung có thể bù đắp cho xu hướng giá thức ăn chăn nuôi thương mại trong nước giảm mạnh, chủ yếu do nguồn cung nguyên liệu thức ăn thô thiếu hụt. Ngoài ra, việc tăng nhu cầu về các sản phẩm từ thịt sẽ giúp tăng nhu cầu về thức ăn hỗn hợp trong nước.

Tổng quan về ngành thức ăn hỗn hợp APAC

Thị trường thức ăn hỗn hợp Châu Á Thái Bình Dương bị phân mảnh, trong đó các công ty lớn nắm giữ một phần nhỏ thị phần. Cargill Inc., Charoen Pokphand Foods, Archer Daniels Midland Company, Nutreco và Alltech Inc., là một số công ty lớn trong khu vực này. Các công ty lớn tập trung vào việc mua lại các nhà máy thức ăn chăn nuôi nhỏ và tăng năng lực sản xuất. Một số công ty tăng cường sự hiện diện về mặt địa lý bằng cách mở rộng hoạt động bán hàng sang các khu vực khác.

Dẫn đầu thị trường thức ăn hỗn hợp APAC

Cargill Inc.

Charoen Pokphand Foods

ADM Animal Nutrition

Alltech Inc.

Nutreco

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường thức ăn hỗn hợp APAC

- Tháng 5 năm 2022 ADM Animal Nutrition, công ty hàng đầu thế giới về dinh dưỡng động vật, mua lại một nhà máy thức ăn chăn nuôi ở Polomolok, Nam Cotabato, từ South Sunrays Milling Corporation. Việc bổ sung này là một bước tiến trong việc cung cấp nhiều loại sản phẩm tiên tiến nhằm đáp ứng nhu cầu của Châu Á về các sản phẩm cải tiến và chất lượng cao trên thị trường dinh dưỡng vật nuôi.

- Tháng 10 năm 2021 ADM mở rộng năng lực dinh dưỡng toàn cầu với việc thành lập ADM Food Technology (Pinghu), một cơ sở sản xuất hương vị hoàn toàn tự động, hiện đại ở Pinghu, tỉnh Chiết Giang, Trung Quốc. Cơ sở hương vị mới, tiên tiến nhất ở Pinghu sẽ đóng vai trò là trung tâm cung cấp hương vị của ADM ở châu Á-Thái Bình Dương, cho phép ADM tận dụng kiến thức chuyên môn và công nghệ tiên tiến cũng như xây dựng kho chứa thức ăn ADM để đáp ứng hơn nữa nhu cầu của khách hàng và thúc đẩy chiến lược tăng trưởng của chúng tôi.

Phân khúc ngành thức ăn hỗn hợp APAC

Thức ăn hỗn hợp là thức ăn gia súc, được tạo ra bằng cách trộn một số nguyên liệu thô và phụ gia. Chúng được dùng làm thức ăn cho gia súc và động vật thủy sản.

Báo cáo thị trường thức ăn hỗn hợp Châu Á Thái Bình Dương được phân chia theo thành phần (ngũ cốc, hạt có dầu, dầu, mật đường và chất bổ sung), chất bổ sung (vitamin, axit amin, kháng sinh, enzyme, chất chống oxy hóa, chất axit hóa, men vi sinh prebiotic), loại động vật (động vật nhai lại, lợn, gia cầm, thủy sản và các loại khác), và địa lý (Trung Quốc, Ấn Độ, Thái Lan, Nhật Bản, Hàn Quốc và Úc).

Thị trường cung cấp quy mô thị trường về mặt giá trị tính bằng triệu USD.

| Ngũ cốc |

| Hạt có dầu |

| Dầu |

| Mật đường |

| thực phẩm bổ sung |

| Các thành phần khác |

| Vitamin |

| Axit amin |

| Thuốc kháng sinh |

| Enzyme |

| Chất chống oxy hóa |

| chất axit hóa |

| Prebiotic và Probiotic |

| Các chất bổ sung khác |

| Thức ăn cho động vật nhai lại |

| Thức ăn cho lợn |

| Thức ăn gia cầm |

| Thức ăn thủy sản |

| Các loại động vật khác |

| Trung Quốc |

| Ấn Độ |

| Nhật Bản |

| nước Thái Lan |

| Việt Nam |

| Châu Úc |

| Phần còn lại của Châu Á Thái Bình Dương |

| Thành phần | Ngũ cốc |

| Hạt có dầu | |

| Dầu | |

| Mật đường | |

| thực phẩm bổ sung | |

| Các thành phần khác | |

| Thực phẩm bổ sung | Vitamin |

| Axit amin | |

| Thuốc kháng sinh | |

| Enzyme | |

| Chất chống oxy hóa | |

| chất axit hóa | |

| Prebiotic và Probiotic | |

| Các chất bổ sung khác | |

| Các loại động vật | Thức ăn cho động vật nhai lại |

| Thức ăn cho lợn | |

| Thức ăn gia cầm | |

| Thức ăn thủy sản | |

| Các loại động vật khác | |

| Địa lý | Trung Quốc |

| Ấn Độ | |

| Nhật Bản | |

| nước Thái Lan | |

| Việt Nam | |

| Châu Úc | |

| Phần còn lại của Châu Á Thái Bình Dương |

Câu hỏi thường gặp về nghiên cứu thị trường thức ăn hỗn hợp APAC

Quy mô thị trường thức ăn hỗn hợp châu Á-Thái Bình Dương hiện nay là bao nhiêu?

Thị trường thức ăn hỗn hợp châu Á-Thái Bình Dương dự kiến sẽ đạt tốc độ CAGR là 4,20% trong giai đoạn dự báo (2024-2029)

Ai là người chơi chính trong Thị trường thức ăn hỗn hợp châu Á-Thái Bình Dương?

Cargill Inc., Charoen Pokphand Foods, ADM Animal Nutrition, Alltech Inc., Nutreco là những công ty lớn hoạt động tại Thị trường thức ăn hỗn hợp Châu Á - Thái Bình Dương.

Thị trường thức ăn hỗn hợp châu Á-Thái Bình Dương này diễn ra trong những năm nào?

Báo cáo bao gồm quy mô thị trường lịch sử Thị trường thức ăn hỗn hợp châu Á-Thái Bình Dương trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường thức ăn hỗn hợp châu Á-Thái Bình Dương trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành thức ăn hỗn hợp Châu Á-Thái Bình Dương

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Thức ăn hỗn hợp Châu Á-Thái Bình Dương năm 2024, do Mordor Intelligence™ Industry Reports tạo ra. Phân tích Thức ăn hỗn hợp Châu Á-Thái Bình Dương bao gồm triển vọng dự báo thị trường đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.