Phân tích thị trường viễn thông UAE

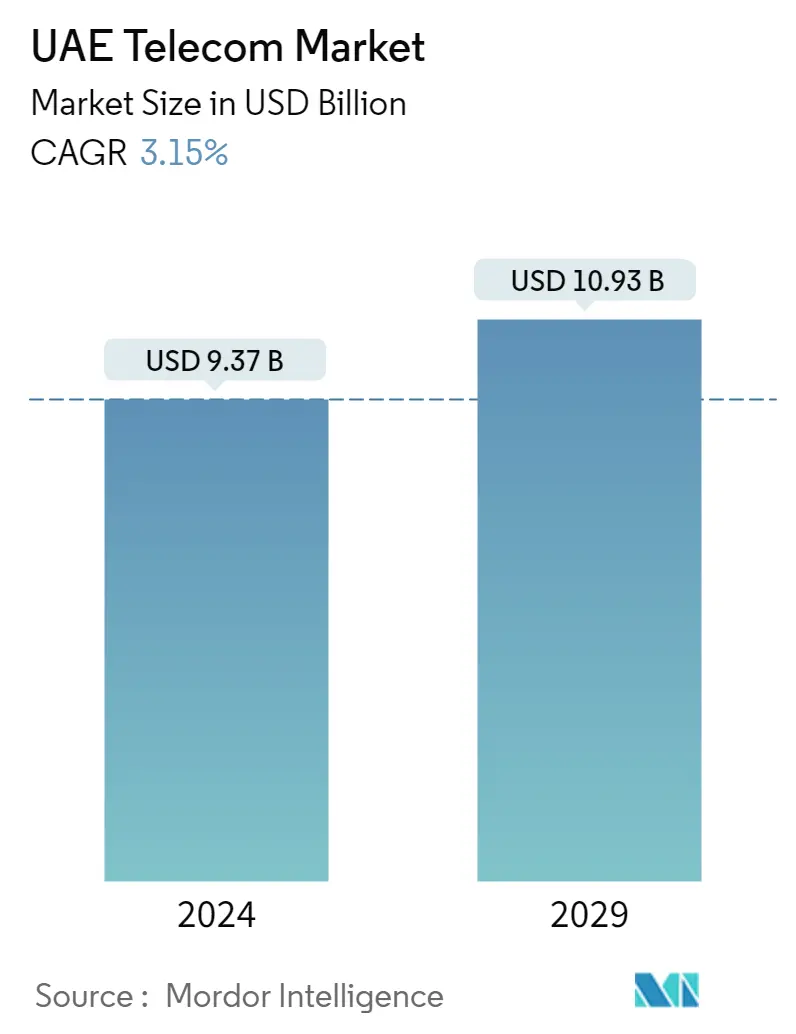

Quy mô Thị trường Viễn thông UAE ước tính đạt 9,37 tỷ USD vào năm 2024 và dự kiến sẽ đạt 10,93 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 3,15% trong giai đoạn dự báo (2024-2029).

Thị trường viễn thông UAE đã trải qua sự thay đổi đáng kể trong vài năm qua nhờ nhiều sáng kiến khác nhau được chính phủ thực hiện nhằm thúc đẩy cơ sở hạ tầng internet và kết nối băng thông rộng của đất nước, tăng trưởng tiêu thụ dữ liệu từ các doanh nghiệp và cá nhân, tăng trưởng triển khai 5G trên toàn quốc và nhiều hoạt động khác. đổi mới của các nhà cung cấp thị trường viễn thông lớn hoạt động tại Các Tiểu vương quốc Ả Rập Thống nhất.

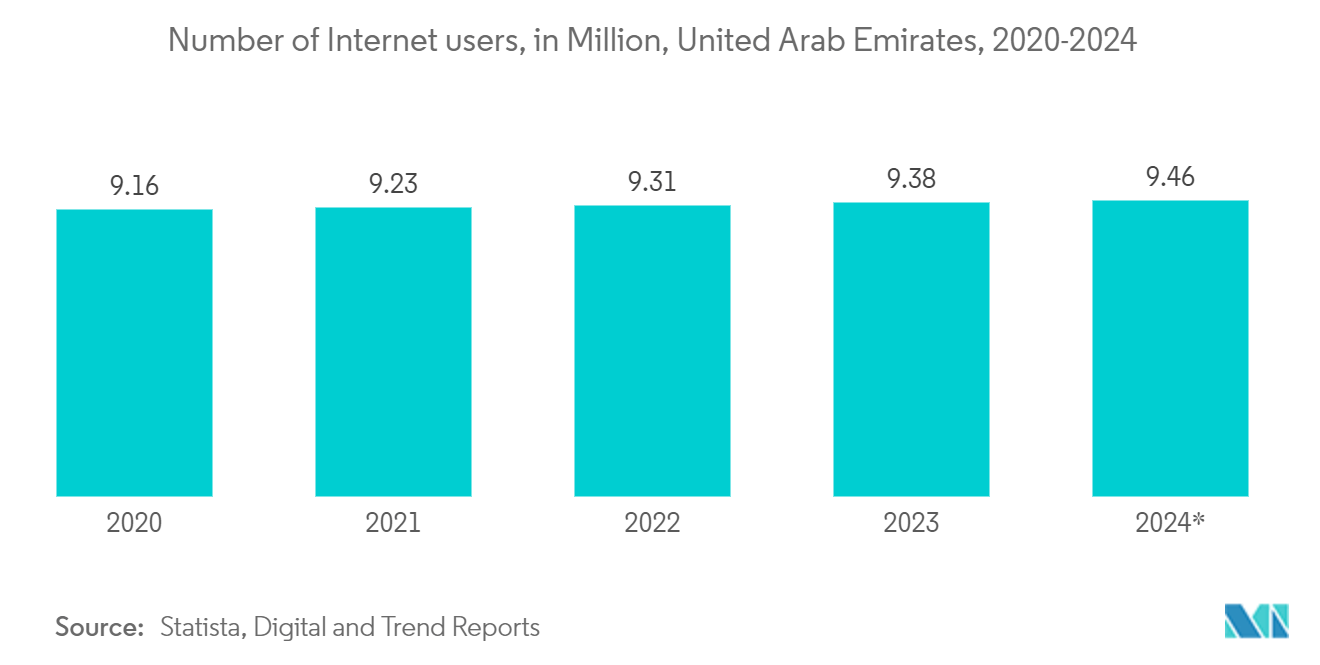

- Theo Ngân hàng Thế giới, 100% dân số cả nước đều có quyền truy cập internet. Với tỷ lệ dân số sử dụng điện thoại thông minh ngày càng tăng, chất lượng dịch vụ được nâng cao do các nhà khai thác cung cấp cũng như nâng cấp công nghệ và cơ sở hạ tầng, người dùng Internet dự kiến sẽ còn tăng thêm.

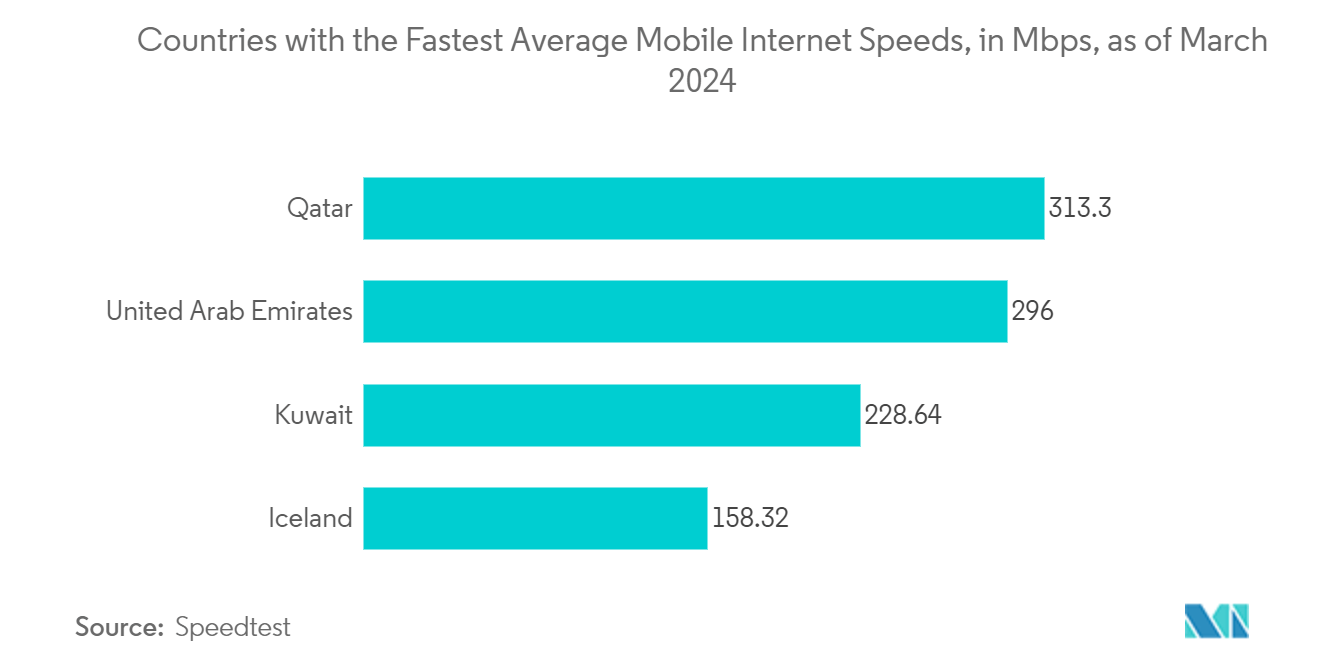

- Sự thâm nhập ngày càng tăng của 5G và sự ra đời của 6G dự kiến sẽ thúc đẩy sự tăng trưởng của thị trường. Chẳng hạn, tốc độ tải xuống trung bình trên mạng 5G thuộc hàng nhanh nhất thế giới và tốc độ băng thông rộng cố định thuộc hàng cao nhất. Đây là kết quả của việc chi tiêu cơ sở hạ tầng gần đây ưu tiên cáp quang thay vì mạng đồng cập nhật và 5G.

- Với phạm vi phủ sóng mạng 5G ngày càng mở rộng, việc áp dụng 5G đang tăng lên đều đặn trên toàn khu vực. Theo GSMA, có nhiều dấu hiệu cho thấy vùng phủ sóng 5G đang mở rộng. Đến cuối năm 2021, Các Tiểu vương quốc Ả Rập Thống nhất đã đạt được 90% dân số được phủ sóng 5G.

- Chi tiêu ngày càng tăng cho truyền thông là một trong những yếu tố chính góp phần vào sự tăng trưởng của thị trường. Thị trường chủ yếu được hưởng lợi từ sự thâm nhập của điện thoại thông minh ngày càng tăng và nhu cầu cao về dịch vụ viễn thông từ các cá nhân và doanh nghiệp trong vài năm qua. Quốc gia này đang đẩy nhanh việc áp dụng chiến lược kỹ thuật số trong các ngành khác nhau và ưu tiên tích hợp tất cả người dân thông qua các dịch vụ internet chất lượng cao, điều này sẽ tạo cơ hội cho các nhà cung cấp dịch vụ internet di động trong nước mở rộng dịch vụ kết nối di động của họ, bao gồm 2G, 3G, 4G và 5G.

- Tuy nhiên, do quốc gia này phụ thuộc nhiều vào các nguồn bên ngoài để cân bằng sự thiếu hụt kỹ năng, nên quốc gia này có thể phải đối mặt với những thách thức trong những năm tới vì sự phụ thuộc vào nhân tài nước ngoài có thể dẫn đến tình trạng dễ bị tổn thương nếu quy định về thị thực thay đổi, hạn chế nguồn lao động có tay nghề. Ngoài ra, lực lượng lao động chủ yếu là người nước ngoài có thể ảnh hưởng đến sự đại diện của công dân Các Tiểu vương quốc Ả Rập Thống nhất trong lĩnh vực này, ảnh hưởng đến sự tham gia của quốc gia đó vào ngành viễn thông. Để đối phó với những thách thức này, ngành viễn thông của UAE cần đạt được sự cân bằng giữa việc tận dụng lợi thế của nhân tài nước ngoài và đầu tư vào phát triển chuyên môn địa phương.

- Mặc dù cuộc khủng hoảng COVID-19 tiếp tục gây ra thách thức cho các nhà cung cấp dịch vụ viễn thông, nhưng nó cũng mang đến những cơ hội mới trong lĩnh vực chăm sóc sức khỏe, giáo dục và các lĩnh vực khác. Sự thích ứng hoặc thay đổi liên tục trong hành vi giao tiếp của người tiêu dùng được dự đoán sẽ ảnh hưởng đến động lực trong tương lai của ngành viễn thông UAE. Khách hàng lựa chọn các dịch vụ số như đặt hàng trực tuyến, thanh toán di động và các công cụ cộng tác mạnh mẽ sẽ là tiêu chuẩn mới cho các nhà cung cấp dịch vụ viễn thông sau khủng hoảng. Các công ty viễn thông nên tiếp tục đầu tư vào cơ sở hạ tầng mạng của mình để đáp ứng những nhu cầu này trong tương lai.

Xu hướng thị trường viễn thông UAE

Dịch vụ dữ liệu và nhắn tin nắm giữ thị phần lớn

- Các dịch vụ dữ liệu và nhắn tin đang chứng kiến sự gia tăng nhu cầu ở Các Tiểu vương quốc Ả Rập Thống nhất do nhu cầu ngày càng tăng về các dịch vụ internet hiệu quả và đáng tin cậy trong các doanh nghiệp khi xu hướng số hóa đang trên đà phát triển. Ngoài ra, việc triển khai 5G ngày càng tăng, các gói dữ liệu và nhắn tin đi kèm tiết kiệm chi phí từ các nhà cung cấp trên thị trường, cơ sở hạ tầng mạng mạnh mẽ cùng với các trường hợp sử dụng ngày càng tăng của trí tuệ nhân tạo, IoT, Nhà thông minh, metaverse và trò chơi đám mây UHD đang thúc đẩy nhu cầu về dữ liệu và tăng trưởng dịch vụ nhắn tin của phân khúc.

- Các nhà cung cấp lớn trên thị trường đang tung ra các dịch vụ băng rộng sáng tạo để tăng thêm nguồn doanh thu mới và nâng cao trải nghiệm của người dùng doanh nghiệp và dân cư về kết nối Internet tốc độ cao trong môi trường trong nhà, từ đó cho thấy nhu cầu về mạng cố định.

- Ví dụ vào tháng 6 năm 2023, Nokia đã thông báo rằng Du, từ Công ty Viễn thông Tích hợp Emirates, đang triển khai Cổng đa truy cập (MAG) của Nokia để cung cấp dịch vụ băng rộng cho người dùng doanh nghiệp và dân cư qua truy cập không dây cố định (FWA) 4G/5G. đến các dịch vụ di động. Công ty viễn thông này đang tận dụng các cổng Nokia FastMile 5G, MAG và các dịch vụ chuyên nghiệp của Nokia. Hơn nữa, theo khảo sát của ITU và OECD, số lượng kết nối băng thông rộng di động trên 100 dân ở UAE ước tính sẽ tăng 16,4% vào năm 2028.

- Yêu cầu về Internet đang tăng lên do các ngành chuyển sang giải pháp đám mây và áp dụng các công nghệ tiên tiến trong quy trình kinh doanh, đồng thời người tiêu dùng đang hướng tới mua sắm trực tuyến trong nước, thúc đẩy cả dịch vụ dữ liệu Cố định và di động. Ngoài ra, số lượng người dùng internet và người dùng mạng xã hội cao cũng làm tăng thêm sự tăng trưởng của thị trường.

- Hơn nữa, các nhà cung cấp trên thị trường đang giới thiệu các gói tin nhắn và dữ liệu sáng tạo và linh hoạt, thu hút người tiêu dùng sử dụng dịch vụ của họ. Ví dụ gói Wasel Flexi của Etaluat cho phép khách hàng tự lập gói theo nhu cầu di động của họ. Đối với các doanh nghiệp vừa và nhỏ, công ty cũng cung cấp các Gói chỉ dữ liệu linh hoạt và giàu lợi ích, cung cấp dữ liệu siêu âm với lựa chọn từ 500MB đến 100GB, chỉ từ 29 AED/tháng. Hơn nữa, Du cung cấp SIM chỉ dữ liệu cho khách hàng trả sau và gói Flexi cho khách hàng trả trước, cung cấp Dữ liệu kép trong sáu tháng đối với gói 4GB trở lên.

- Nhìn chung, nhu cầu về dịch vụ dữ liệu và nhắn tin có xu hướng tăng với tốc độ đáng kể trong những năm tới, phần lớn được hỗ trợ bởi sự phát triển của Internet và phương tiện truyền thông xã hội, việc áp dụng các công nghệ tiên tiến trong các doanh nghiệp, nhu cầu kết nối tốc độ cao và đáng tin cậy ngày càng tăng, các dịch vụ đổi mới ra mắt bởi các nhà cung cấp thị trường cùng với gói tin nhắn và dữ liệu hiệu quả về mặt chi phí do các nhà cung cấp viễn thông cung cấp.

Mạng di động sẽ là phân khúc tăng trưởng nhanh nhất

- Việc sử dụng thiết bị trên mỗi người dùng ngày càng tăng, tỷ lệ thay thế cao và người dùng chuyển từ điện thoại truyền thống sang điện thoại thông minh với giá giảm là những yếu tố quan trọng góp phần vào sự tăng trưởng của phân khúc mạng di động.

- Ngoài ra, 5G cũng đã được giới thiệu và tốc độ Internet di động tăng lên dự kiến sẽ thúc đẩy hơn nữa sự tăng trưởng của phân khúc mạng di động trong nước. Ngoài ra, Các Tiểu vương quốc Ả Rập Thống nhất có một thị trường di động mạnh mẽ do các công ty lớn thống trị, bao gồm Etaluat và Du, những công ty phần lớn thuộc sở hữu của chính phủ. Các công ty hoạt động tại các quốc gia này mở rộng kinh doanh khi mạng di động liên tục phát triển.

- Ví dụ Vào tháng 2 năm 2023, Du đã hợp tác với Huawei để phát triển công nghệ 5.5G (5G-Advanced) nhằm cung cấp tốc độ dữ liệu nhanh hơn đáng kể, độ trễ thấp hơn và tăng hiệu quả sử dụng năng lượng. Họ cũng đã chọn Nokia để nâng cấp mạng 5G hiện có của mình, với nhà cung cấp cung cấp các dịch vụ như thay thế thiết bị và phân chia vận chuyển tự động. Etisalat sẽ ra mắt mạng độc lập 5G thương mại vào cuối tháng 2 năm 2023.

- Hơn nữa, Cơ quan quản lý chính phủ kỹ thuật số và viễn thông của đất nước đã khởi xướng chương trình United IX, hợp nhất các nền tảng trao đổi lưu lượng truy cập internet của các nhà cung cấp viễn thông e và du. Chương trình được hoàn thành vào tháng 11 năm 2022.

- Mạng di động ngày càng phát triển trong nước đã làm tăng nhu cầu về dịch vụ dữ liệu và nhắn tin. Việc triển khai công nghệ 5G đã tăng tốc độ Internet và tạo điều kiện cho việc truyền dữ liệu mượt mà và hiệu quả hơn. Điều này đã dẫn đến sự gia tăng các hoạt động ngốn dữ liệu như truyền phát video độ phân giải cao, chơi game trực tuyến và các ứng dụng sử dụng nhiều băng thông khác.

- Các Tiểu vương quốc Ả Rập Thống nhất đã chứng kiến sự gia tăng ổn định và đáng kể về số lượng thuê bao viễn thông trong những năm gần đây. Việc tích cực triển khai và áp dụng công nghệ 5G của các nhà khai thác viễn thông lớn đã thu hút người tiêu dùng đang tìm kiếm kết nối nhanh hơn và đáng tin cậy hơn. Sự thúc đẩy hướng tới công nghệ tiên tiến này đã khuyến khích nhiều người đăng ký hơn. Ngoài ra, quốc gia này đứng thứ hai trong cuộc khảo sát của Speedtest, với tốc độ Internet di động trung bình là 175,34 Mbps. Những tiến bộ công nghệ như vậy do các nhà cung cấp dịch vụ viễn thông di động trong khu vực giới thiệu đã thúc đẩy nhu cầu về dịch vụ viễn thông di động.

Tổng quan về ngành viễn thông UAE

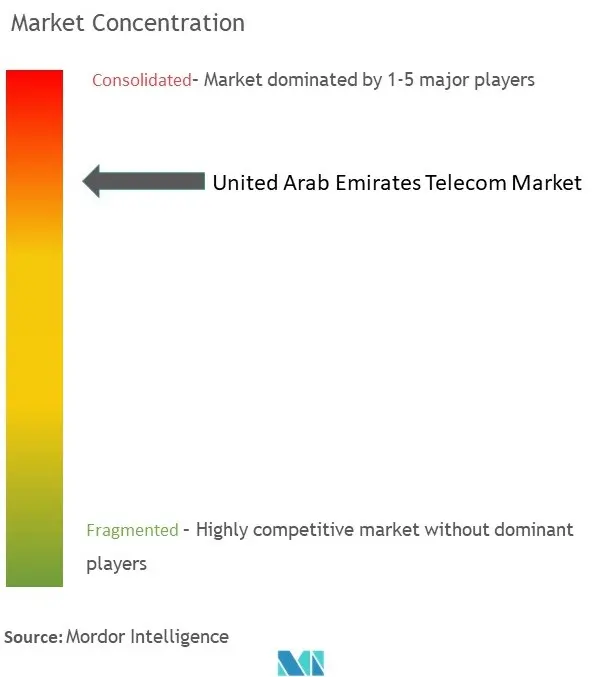

Thị trường viễn thông UAE được hợp nhất, với các công ty cơ bản, như Etisalat (Công ty Tập đoàn Viễn thông Emirates PJSC), Truyền thông Vệ tinh Al Yah (Yahsat), Công ty Viễn thông Tích hợp Emirates (du) và OSN (Orbit Showtime Network chiếm phần lớn thị phần Ngoài ra, từng người chơi đang triển khai mạng 5G bằng cách hợp tác với nhiều nhà cung cấp cơ sở hạ tầng 5G khác nhau trên toàn cầu.

- Tháng 4 năm 2023 - Etaluat by E công bố cải tiến các gói di động dành cho doanh nghiệp của mình với nhiều dữ liệu hơn và các lợi ích khác hơn bao giờ hết mà không phải trả thêm phí nhằm đáp ứng nhu cầu luôn thay đổi của khách hàng trong hệ sinh thái kinh doanh năng động. Business First Plus và Business Xtreme có kế hoạch cung cấp cho người tiêu dùng phân bổ dữ liệu cao hơn để đáp ứng nhu cầu ngày càng tăng về dịch vụ dữ liệu của doanh nghiệp.

- Tháng 3 năm 2023 - OSN thông báo rằng họ đã mở rộng hợp tác với Warner Bros. Discovery bằng cách ký kết một thỏa thuận cấp phép mới có thời hạn nhiều năm để biến OSN trở thành ngôi nhà độc quyền cho nội dung HBO trong khu vực.

Các nhà lãnh đạo thị trường viễn thông UAE

Etisalat (Emirates Telecommunication Group Company PJSC)

Emirates Integrated Telecommunications Company (du)

OSN (Orbit Showtime Network)

AL Yah Satellite Communications Company PJSC (Yahsat)

Thuraya Telecommunications Company

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường viễn thông UAE

- Tháng 8 năm 2023 - Etisalat by E thông báo phát hành Wi-Fi dưới dạng Dịch vụ, sản phẩm mới nhất của họ. Giải pháp sáng tạo này được tạo ra để cải thiện kết nối của các doanh nghiệp bằng cách mở rộng tín hiệu và phạm vi phủ sóng Wi-Fi trên toàn bộ tòa nhà của họ. Gói toàn diện cho phép các công ty UAE được hưởng lợi từ Wi-Fi được cải thiện mà không phải chịu chi phí nâng cấp cơ sở hạ tầng thông qua lắp đặt toàn diện, hỗ trợ 24/7 và giảm OPEX (chi phí vận hành).

- Tháng 4 năm 2023 - Công ty Viễn thông Thuraya công bố thỏa thuận đầu tư với Astrocast, nhà điều hành mạng Quỹ đạo Trái đất thấp và Internet vạn vật (IoT) hàng đầu. Thỏa thuận này nhằm mục đích gia hạn thỏa thuận hợp tác kỹ thuật ban đầu được ký kết giữa Astrocast và Thuraya thêm bốn năm nữa, hỗ trợ sự phát triển thị trường của họ trong lĩnh vực viễn thông.

Phân khúc ngành viễn thông UAE

Viễn thông hoặc Viễn thông đề cập đến tất cả các trạng thái truyền dữ liệu, giọng nói và video và mô tả việc trao đổi thông tin điện tử trên một khoảng cách rất xa. Nó bao gồm nhiều công nghệ truyền tải thông tin và cơ sở hạ tầng truyền thông, bao gồm điện thoại cố định, điện thoại di động, điện thoại di động, vệ tinh, cáp quang, truyền hình, thông tin liên lạc vi sóng, đài phát thanh, internet và điện báo.

Ngành viễn thông ở UAE được phân chia theo các dịch vụ viễn thông (dịch vụ thoại [có dây, không dây], dịch vụ dữ liệu và nhắn tin, dịch vụ OTT và truyền hình trả tiền) và kết nối viễn thông (mạng cố định, mạng di động). Báo cáo đưa ra dự báo thị trường và quy mô giá trị (USD) cho tất cả các phân khúc trên.

| Dịch vụ thoại | Có dây |

| Không dây | |

| Dịch vụ dữ liệu và nhắn tin | |

| Dịch vụ OTT và PayTV |

| Mạng cố định |

| Mạng điện thoại di động |

| Dịch vụ viễn thông | Dịch vụ thoại | Có dây |

| Không dây | ||

| Dịch vụ dữ liệu và nhắn tin | ||

| Dịch vụ OTT và PayTV | ||

| Kết nối viễn thông | Mạng cố định | |

| Mạng điện thoại di động |

Câu hỏi thường gặp về nghiên cứu thị trường viễn thông UAE

Thị trường viễn thông UAE lớn đến mức nào?

Quy mô Thị trường Viễn thông UAE dự kiến sẽ đạt 9,37 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 3,15% để đạt 10,93 tỷ USD vào năm 2029.

Quy mô thị trường viễn thông UAE hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường Viễn thông UAE dự kiến sẽ đạt 9,37 tỷ USD.

Ai là người chơi chính trong thị trường viễn thông UAE?

Etisalat (Emirates Telecommunication Group Company PJSC), Emirates Integrated Telecommunications Company (du), OSN (Orbit Showtime Network), AL Yah Satellite Communications Company PJSC (Yahsat), Thuraya Telecommunications Company là những công ty lớn hoạt động tại Thị trường Viễn thông UAE.

Thị trường Viễn thông UAE này hoạt động trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Vào năm 2023, quy mô Thị trường Viễn thông UAE ước tính đạt 9,08 tỷ USD. Báo cáo đề cập đến quy mô thị trường lịch sử của Thị trường Viễn thông UAE trong các năm 2019, 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô Thị trường Viễn thông UAE trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành viễn thông UAE

Thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của UAE Telecom năm 2024 do Mordor Intelligence™ Industry Report tạo ra. Phân tích của UAE Telecom bao gồm triển vọng dự báo thị trường từ năm 2024 đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.