Размер и доля рынка электроэнергетики Вьетнама

Анализ рынка электроэнергетики Вьетнама от Mordor Intelligence

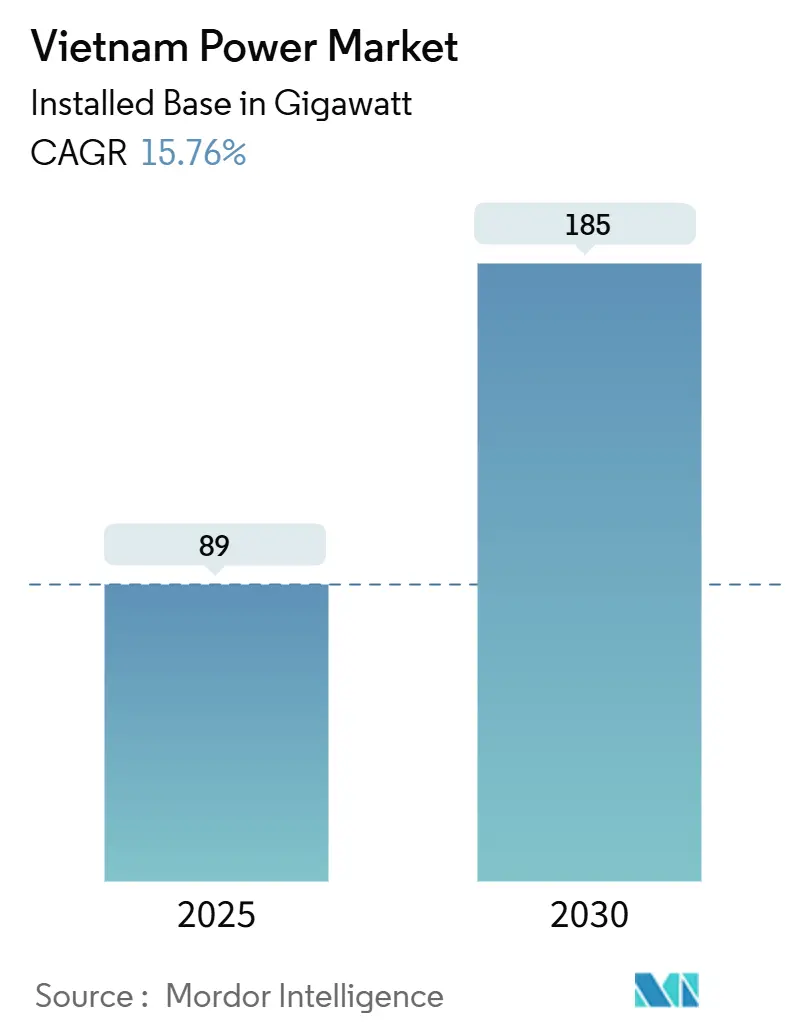

Ожидается, что размер рынка электроэнергетики Вьетнама в терминах установленной базы вырастет с 89 гигаватт в 2025 году до 185 гигаватт к 2030 году, со среднегодовым темпом роста 15,76% в течение прогнозного периода (2025-2030).

Рынок электроэнергетики Вьетнама находится на траектории быстрого развития. Политический толчок на сумму 136 млрд долларов США в рамках Плана развития энергетики 8 (PDP-8) поддерживает это ускорение, нацеливаясь на 28-36% возобновляемой энергии к 2030 году и 74-75% к 2050 году. Промышленная электрификация, распространение дата-центров и обязательства по энергетической безопасности после отключений 2023 года увеличивают капитальные расходы, в то время как новые правила прямых соглашений о покупке электроэнергии (DPPA) открывают пространство для частных производителей возобновляемой энергии для прямых сделок с крупными пользователями. Модернизация передачи - в частности, магистраль выше 500 кВ - устраняет узкие места в сети, которые когда-то блокировали половину установленной мощности и вынуждали импортировать 2,56 млрд кВтч из Китая в 2024 году. Умеренно конкурентная среда, в которой доминирует государственная EVN, развивается по мере того, как международные застройщики закрепляют пилотные проекты морской ветроэнергетики и СПГ.

Ключевые выводы отчета

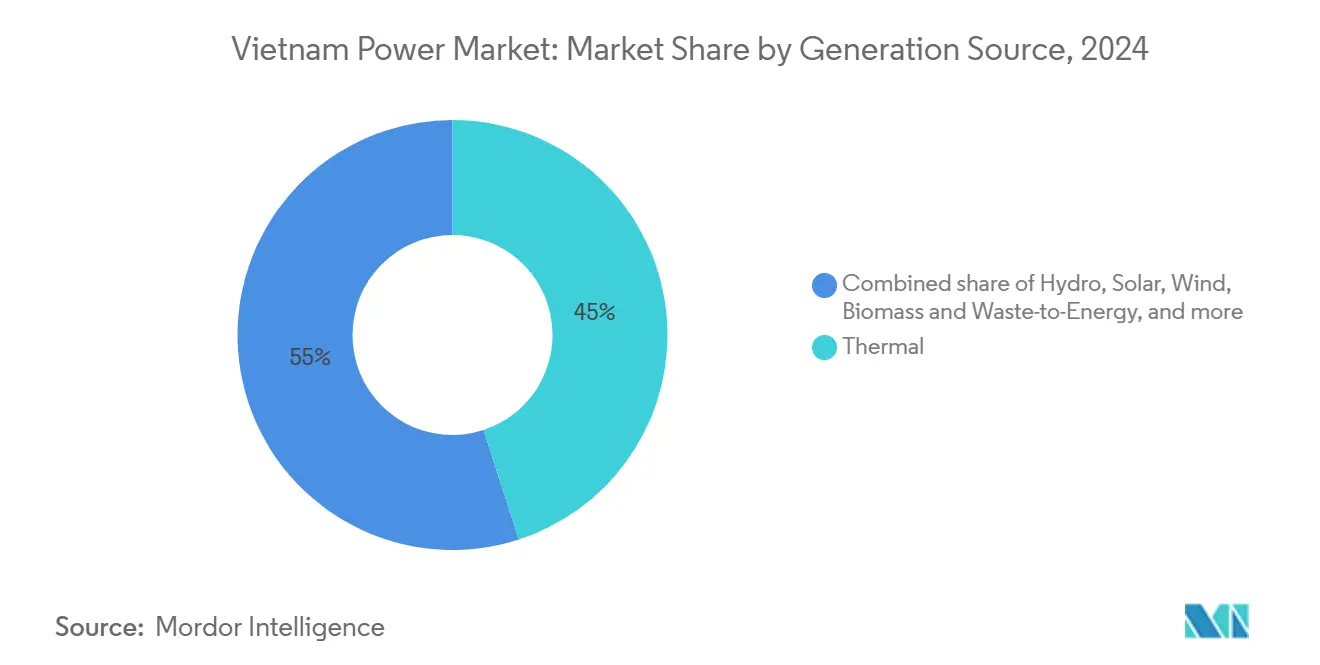

- По источникам генерации тепловые электростанции лидировали с 45% доли рынка электроэнергетики Вьетнама в 2024 году, в то время как ветровая генерация, прогнозируется, будет расти со среднегодовым темпом роста 16,5% до 2030 года.

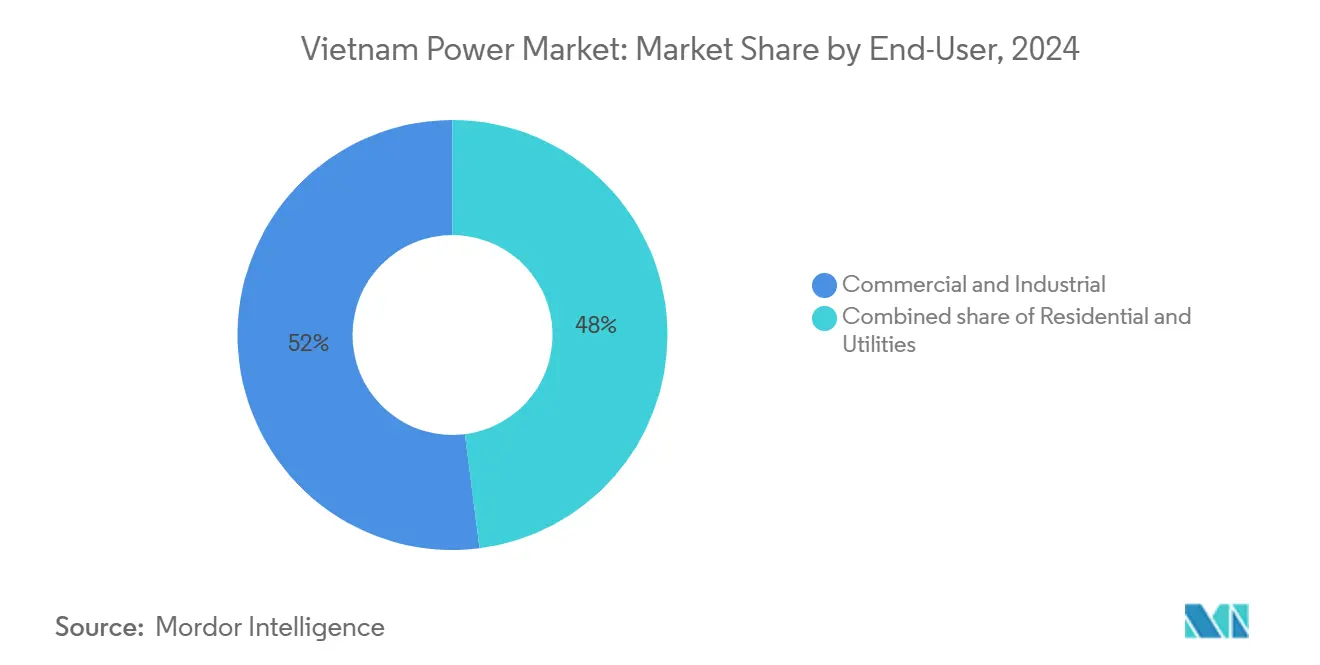

- По конечным пользователям коммерческие и промышленные клиенты занимали 52% спроса в 2024 году, и прогнозируется, что они покажут самый быстрый рост со среднегодовым темпом роста 17% до 2030 года.

Тенденции и аналитика рынка электроэнергетики Вьетнама

Анализ влияния драйверов

| Драйвер | (~) % Влияние на прогнозируемый среднегодовой темп роста | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Всплеск спроса на электроэнергию, вызванный быстрой индустриализацией | +2.80% | Национальный, с концентрацией в Хошимине и северных промышленных зонах | Краткосрочная перспектива (≤ 2 лет) |

| Государственные цели по возобновляемой энергии и льготные тарифы | +2.10% | Национальная, с фокусом на морскую ветроэнергетику в центральных и южных прибрежных регионах | Среднесрочная перспектива (2-4 года) |

| Приток ПИИ в генерацию и сети, обусловленный PDP-8 | +1.90% | Национальная инфраструктура, с приоритетными коридорами передачи | Среднесрочная перспектива (2-4 года) |

| Финансирование модернизации сетей (ADB, JICA) | +1.40% | Национальная энергосеть, с акцентом на соединение север-юг | Долгосрочная перспектива (≥ 4 лет) |

| Разблокировка pipeline морских ветровых аукционов | +1.20% | Центральные и южные прибрежные провинции | Долгосрочная перспектива (≥ 4 лет) |

| Бум дата-центров, повышающий потребность в гибкой генерации | +0.80% | Хошимин, Ханой и развивающиеся технологические хабы | Краткосрочная перспектива (≤ 2 лет) |

| Источник: Mordor Intelligence | |||

Всплеск спроса на электроэнергию, вызванный быстрой индустриализацией

Промышленное производство подскочило на 8,4% в 2024 году, подняв общенациональное потребление электроэнергии до 1 млрд кВтч в конце мая и побудив EVN развернуть программы реагирования на спрос.(1)Источник: Nguyen Lan, "Manufacturing Output and Electricity Use Surge," VietnamPlus, vietnamplus.vn Один только сектор полупроводников оценивается в 18,23 млрд долларов США в 2024 году и расширяется со среднегодовым темпом роста 11,48%, что является результатом политики 'Кремниевой дельты' Вьетнама, нацеленной на 45% производства высокотехнологичных товаров к 2030 году. Южная Корея вернула себе статус главного инвестора в начале 2025 года, при этом SK Group выделила многомиллиардные бюджеты на СПГ и малые модульные реакторы. Достижение правительственной цели по ВВП в 8% на 2025 год требует 12-16% годового прироста к генерации, увеличивая зависимость рынка электроэнергетики Вьетнама от быстрых сетевых проектов. Иностранные инвесторы теперь называют стабильное электроснабжение предварительным условием для размещения высокотехнологичных заводов.

Государственные цели по возобновляемой энергии и льготные тарифы

Пересмотренный PDP-8 устанавливает диапазон потребления 500,4-557,8 млрд кВтч на 2030 год, требуя при этом, чтобы возобновляемые источники заняли 28-36% микса, сигнализируя о повороте от доминирования угля. Новые ценовые потолки устанавливают наземную ветроэнергетику на уровне 1 959,4 вьетнамских донгов/кВтч (0,078 долларов США) на севере и прибрежные проекты на уровне 1 987,4 вьетнамских донгов/кВтч (0,079 долларов США), восстанавливая видимость для инвесторов после лет застоя в руководящих принципах.(2)Источник: Nguyen Quang, "Vietnam Issues Wind FITs for 2025," Ministry of Industry and Trade, moit.gov.vnОднако одновременные ретроактивные сокращения тарифов угрожают 13 млрд долларов США действующих солнечных и ветровых активов, вызывая протесты международных застройщиков. Постановление 57/2025 ввело DPPA, позволяя частным генераторам обходить EVN и заключать сделки напрямую с квалифицированными потребителями, реформа, которая, как ожидается, снизит нагрузку на государственный бюджет и ускорит развертывание возобновляемых источников. Эти сдвиги согласуют Вьетнам с видением Энергосети АСЕАН, которое предвидит покрытие чистыми источниками до 50% регионального производства к 2030 году.

Приток ПИИ в генерацию и сети, обусловленный PDP-8

Общие расходы на инфраструктуру, прогнозируется, вырастут на 40% до 36 млрд долларов США в 2025 году, при этом более четырех пятых предназначены для модернизации генерации электроэнергии и передачи. Флагманские сделки включают водородный хаб Huadian за 2,4 млрд долларов США в Куанг Три и СПГ-комплекс Vingroup за 5,5 млрд долларов США в Хайфоне. Со стороны сетей, линия 500 кВ Лаокай-Виньен стоимостью 7 410 млрд вьетнамских донгов (300 млн долларов США) будет передавать 3 000 МВт северной гидроэнергии, когда заработает в сентябре 2025 года. Локализация оборудования набирает обороты; CS Wind тратит 200 млн долларов США на завод ветровых башен в Лонг Ан для удовлетворения местного спроса на морскую ветроэнергетику. Хранение стало параллельным направлением, при этом T&T Group нацеливается на 2 ГВтч годового производства батарей к 2026 году.

Финансирование модернизации сетей (ADB, JICA)

ADB выделил 16,5 млрд долларов США на климатически устойчивую инфраструктуру, и премьер-министр Фам Минь Чинь запросил дополнительную поддержку крупных энергетических схем во время апрельских встреч 2025 года. Завершенные модернизации добавили 1 000 МВт реактивной компенсации на 20 подстанциях перед пиком сухого сезона 2025 года. JICA софинансирует СПГ-станцию Куанг Нинь мощностью 1 500 МВт, разрабатываемую PetroVietnam Power, Tokyo Gas и Marubeni, которая должна заработать в 2026-2027 годах. EVN сообщает о 100% покрытии онлайн-обслуживания клиентов, а ИИ-усиленный мониторинг сократил время отключений на 320% в годовом исчислении. Дополнительные коридоры 500 кВ также будут нести 9 360-12 100 МВт импорта из Лаоса по цене 0,0695 долларов США/кВтч для гидроэлектрических потоков

Анализ влияния ограничений

| Ограничение | (~) % Влияние на прогнозируемый среднегодовой темп роста | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Медленное одобрение PPA и регулятивная неопределенность | -1.80% | Национальная, с особым влиянием на развитие проектов возобновляемой энергии | Краткосрочная перспектива (≤ 2 лет) |

| ESG-обусловленное сжатие финансирования угля | -1.20% | Национальная угольная генерация с давлением поэтапного отказа к 2050 году | Долгосрочная перспектива (≥ 4 лет) |

| Конфликты приобретения земли для солнечных ферм | -0.90% | Центральные и южные провинции с конкуренцией сельскохозяйственных земель | Среднесрочная перспектива (2-4 года) |

| Зависимость от импорта высоковольтного оборудования | -0.70% | Национальное развитие передающей инфраструктуры | Среднесрочная перспектива (2-4 года) |

| Источник: Mordor Intelligence | |||

Медленное одобрение PPA и регулятивная неопределенность

Около 13 млрд долларов США ветровых и солнечных активов находятся под угрозой после того, как аудиторы обнаружили неправильно применяемые правила льготных тарифов и приостановили новые PPA до рассмотрения, побудив к выходу Enel, Equinor и Ørsted, несмотря на заявленный план Вьетнама удвоить мощность к 2030 году. Зона морской ветроэнергетики мощностью 6 ГВт была удалена из последнего проекта PDP-8, углубляя восприятие политической нестабильности. Одобрения передачи также медленны; правительственные данные показывают, что только 2 из 16 обязательных сетевых проектов соответствовали срокам 2024 года. Эти задержки сдерживают темп рынка электроэнергетики Вьетнама в краткосрочной перспективе.

ESG-обусловленное сжатие финансирования угля

Международные кредиторы продолжают ужесточать экспозицию по углю, оказывая давление на план Вьетнама по отказу от топлива к 2050 году. Достижение нетто-нуля требует 650 млрд долларов США, большая часть из которых предназначена для биомассы или аммиачных конверсий на существующих угольных площадках. Рамочная программа JETP направит льготные средства, но разрыв остается широким; угольный проект Нам Динь является показательным, потеряв ACWA Power в 2023 году и теперь рассматривая перевод на СПГ. Несмотря на ограничения, потребление угля установило рекорд в 2024 году, выявляя напряжения между краткосрочной надежностью и долгосрочным соблюдением ESG.

Сегментный анализ

По источникам генерации: Тепловое доминирование сталкивается с ветровыми нарушениями

Тепловые электростанции контролировали 45% доли рынка электроэнергетики Вьетнама в 2024 году, закрепленные угольными установками, которые стабилизировали сеть во время вызванных засухой отключений гидроэнергетики, которые убрали 5 000 МВт из эксплуатации. В то же время ветровые проекты находятся на траектории среднегодового темпа роста 16,5% до 2030 года, позиционируя сегмент для постепенного ослабления теплового превосходства по мере ввода в эксплуатацию морских комплексов мощностью 3,4 ГВт. СПГ является мостом среднего перехода; 15 новых электростанций общей мощностью 22 ГВт запланированы к 2035 году, начиная с блока Nhon Trach 3 мощностью 812 МВт от PetroVietnam, запущенного в январе 2025 года(3)Thierry Bros, "Vietnam Launches First LNG Plant," Enerdata, enerdata.net. Размер рынка электроэнергетики Вьетнама для ветровой генерации может превысить 20 ГВт к концу десятилетия, если аукционы пройдут по графику.

Гидроэнергетика остается опорой надежности, но сезонность подрывает стабильность, побуждая к испытаниям батарей и первой в стране гидроаккумулирующей схеме мощностью 1 200 МВт в Нинь Туан, одобренной в феврале 2025 года. Развертывание солнечной энергии восстановилось после сброса тарифов, в то время как биомасса набрала популярность с электростанцией на рисовой шелухе мощностью 20 МВт, которая исключает 36 800 тонн CO₂ ежегодно. Появляющиеся ядерные варианты, долго откладываемые, вернулись в дебаты через переговоры о целесообразности с Россией, Японией и Соединенными Штатами, потенциально изменяя размер рынка электроэнергетики Вьетнама в 2030-х годах.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По уровню напряжения передачи и распределения: Высоковольтное расширение стимулирует модернизацию сетей

Сеть выше 500 кВ быстро растет, отражая намерение транспортировать массовую энергию от богатого гидроэнергией севера и богатых ветром побережий к центрам потребления. Этот уровень поддерживает размер рынка электроэнергетики Вьетнама для передающих мощностей, подчеркнутый схемой Лаокай-Виньен за 300 млн долларов США, которая добавит 3 000 МВт пропускной способности передачи север-юг. Уровень 220-330 кВ интегрирует крупные тепловые станции, такие как Хай Зыонг, в то время как сеть 110 кВ обеспечивает последнюю милю до быстрорастущих промышленных парков.

EVN реализовала 50 новых проектов 110 кВ в 2024 году, отмечая 50-ю годовщину освобождения и расширяя сельскую электрификацию. Цифровые счетчики и ИИ-управляемые сенсоры являются стандартом в footprint Южной энергетической корпорации, сокращая технические потери и улучшая клиентские панели. Международные кредиторы финансируют большую часть развертывания; последний климатический транш ADB выделяет автоматизацию подстанций, а JICA поддерживает работы по соединению СПГ. Эти шаги поднимают рынок электроэнергетики Вьетнама до регионального торгового узла к 2030 году, готового к передаче импорта из Лаоса по цене 0,0695 долларов США/кВтч.

По конечным пользователям: Дата-центры ускоряют рост коммерческого спроса

Коммерческие и промышленные клиенты захватили 52% потребления в 2024 году, поскольку кластеры электроники и машиностроения увеличили производство на основе преференциального торгового доступа и растут со среднегодовым темпом роста 17%, направляясь к пулу доходов в 1,1 млрд долларов США к 2030 году, при этом Viettel IDC уже контролирует 49% этого подсегмента. Размер рынка электроэнергетики Вьетнама для высокотехнологичных парков расширяется параллельно, привлекая SK Hynix, поставщиков Apple и облачных мэйджоров, которые требуют 99,9% времени безотказной работы и опций закупки возобновляемой энергии.

Потребности жилого сектора растут наряду с городской миграцией, в то время как потребление государственного сектора увеличивается с цифровизацией электронного правительства. Крышная солнечная энергетика получает регулятивную поддержку с целью 50% покрытия зданий к 2030 году и поставщиками хранения, такими как Sigenergy, развертывающими батареи за счетчиком для сдвига нагрузки. Энергоемкие фабрики ведут переговоры по индивидуальным контрактам DPPA для хеджирования волатильных сетевых цен, расширяя микс доходов отрасли электроэнергетики Вьетнама. Иностранные инвесторы постоянно оценивают надежность электроснабжения как фактор выбора площадки из топ-3, подчеркивая центральность доверия конечных пользователей к траектории рынка электроэнергетики Вьетнама.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

Географический анализ

Северные провинции столкнулись с дефицитом 1 200-2 500 МВт во время жаркого сезона 2024 года, вынуждая 2,56 млрд кВтч экстренного импорта из Китая и стимулируя быстрые строительства 500 кВ, такие как связь Лаокай-Виньен мощностью 3 000 МВт. Южные хабы вокруг Хошимина зафиксировали 12,4% рост спроса в годовом исчислении в 2025 году, движимый активностью дата-центров и логистики, что изменит кривую распределения рынка электроэнергетики Вьетнама к концу десятилетия. Центральные прибрежные провинции становятся гигантами возобновляемой энергии; морской массив Corio-Fecon мощностью 500 МВт и ветро-солнечно-водородный гибрид Huadian за 2,4 млрд долларов США в Куанг Три подчеркивают сдвиг.

Производственные инвесторы в южных промышленных парках пережили дорогостоящие отключения 2023 года, побуждая правительственные обещания 'не повторять отключения' и ускоряя инвестиции в СПГ, включая проект Vingroup за 5,5 млрд долларов США в Хайфоне. Дельта Меконга использует новые газопроводы, питающие комбинированную установку О Мон IV мощностью 1 155 МВт, запланированную к вводу в 2028 году, укрепляя поставки для сельскохозяйственного экспорта. Техники морской ветроэнергетики будут обучаться в центре за 50 млн долларов США при поддержке Германии в Бинь Динь, инициатива, которая, как ожидается, будет сертифицировать тысячи ежегодно и укреплять региональные навыки. Трансграничная торговля укрепляет роль Вьетнама как энергетического хаба АСЕАН; импорт гидроэнергии из Лаоса до 12 100 МВт заключен по потолочным ценам, которые улучшают ценовую конкурентоспособность на рынке электроэнергетики Вьетнама.

Конкурентная среда

Рынок электроэнергетики Вьетнама остается умеренно концентрированным. EVN контролирует передачу и распределение, но правила DPPA, действующие с марта 2025 года, позволяют частным генераторам заключать прямые сделки с крупными пользователями, снижая барьеры для новых участников. Отечественные группы, такие как T&T, Trung Nam и Bamboo Capital, быстро масштабировались на основе местного финансирования и EPC ноу-хау, однако технологические партнерства обеспечивают реальное преимущество; альянс PetroVietnam с JERA по аммиачному совместному сжиганию и консорциум СПГ Tokyo Gas-Marubeni в Куанг Нинь сигнализируют о сдвиге к интегрированным цепочкам создания стоимости.

Европейские incumbents, которые когда-то возглавляли pipeline морской ветроэнергетики, частично отступили из-за политических рисков, открывая двери для азиатских инвесторов и отечественных коммунальных предприятий для захвата площадей. Локализация оборудования сокращает сроки поставки: завод CS Wind в Лонг Ан будет поставлять региональный спрос на башни, в то время как Siemens Energy и GE конкурируют за локализацию сборки турбин для соответствия целям местного содержания PDP-8. Пространство хранения зарождается, но стратегично; T&T нацелена на командование 40-50% национальной долей с 2 ГВтч годового производства батарей к 2026 году, конкурируя с китайскими и корейскими поставщиками.

Цифровизация теперь дифференцирует incumbents. Развертывание ИИ EVN Southern Power подняло метрики вовлеченности клиентов на 320% в годовом исчислении, и коммунальная компания пилотирует блокчейн-основанное урегулирование DPPA для крышных производителей. Новые участники, которые сочетают технологии с исполнением проектов - такие как Sigenergy в хранении за счетчиком - могут захватить появляющиеся ниши по мере созревания рынка электроэнергетики Вьетнама.

Лидеры отрасли электроэнергетики Вьетнама

-

Vietnam Electricity

-

General Electric

-

AES Mong Duong Power Company Limited

-

Mekong Energy Company Ltd

-

Jera Co Inc.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние отраслевые разработки

- Июнь 2025: PetroVietnam Power присудила контракт на инжиниринг, закупки и строительство (EPC) консорциуму Doosan Enerbility и PECC2 для проекта электростанции комбинированного цикла на газовой турбине (CCGT) О Мон IV мощностью 1 155 МВт.

- Июнь 2025: Vingroup через консорциум с VinEnergo действительно приступает к своему крупнейшему на сегодняшний день энергетическому предприятию с проектом СПГ электростанции за 5,5 млрд долларов США в Хайфоне, Вьетнам. Этот проект, часть более широких инициатив Vingroup по возобновляемой энергии и энергетике СПГ, направлен на удовлетворение растущих энергетических потребностей Вьетнама и потенциального дефицита электроэнергии.

- Май 2025: Vietnam Electricity (EVN) увеличила розничные тарифы на электроэнергию на 4,8%, подняв среднюю цену до 2 200 вьетнамских донгов/кВтч (0,087 долларов США). Это четвертое повышение цен с начала 2023 года.

- Апрель 2025: Премьер-министр Вьетнама одобрил корректировку Национального плана развития электроэнергетики (PDP8), выделив 136 млрд долларов США и установив долю возобновляемой энергии 28-36% к 2030 году. Эта корректировка направлена на обеспечение энергетической безопасности Вьетнама при переходе к низкоуглеродному будущему.

Область применения отчета по рынку электроэнергетики Вьетнама

Производство электроэнергии генерируется через различные первичные источники, такие как уголь, гидро-, солнечная, тепловая и т.д. В коммунальных услугах это этап перед доставкой конечным пользователям. Процесс сопровождается передачей и распределением. При этом произведенная электроэнергия распределяется через высоковольтные линии (линии передачи) и низковольтные линии (линии распределения) в соответствии с требованиями конечного пользователя.

Рынок электроэнергетики Вьетнама сегментирован по производству электроэнергии и передаче и распределению. По производству электроэнергии рынок сегментирован на тепловые, гидро-, возобновляемые и другие источники генерации. Для каждого сегмента определение размера рынка и прогнозы были сделаны на основе выручки (млрд долларов США).

| Тепловая |

| Гидро- |

| Солнечная |

| Ветровая (наземная и морская) |

| Биомасса и переработка отходов в энергию |

| Прочие источники |

| Выше 500 кВ |

| От 220 до 330 кВ |

| От 110 до 220 кВ |

| Ниже 110 кВ |

| Жилой сектор |

| Коммерческий и промышленный |

| Коммунальные предприятия |

| По источникам генерации | Тепловая |

| Гидро- | |

| Солнечная | |

| Ветровая (наземная и морская) | |

| Биомасса и переработка отходов в энергию | |

| Прочие источники | |

| По уровню напряжения передачи и распределения (только качественный анализ) | Выше 500 кВ |

| От 220 до 330 кВ | |

| От 110 до 220 кВ | |

| Ниже 110 кВ | |

| По конечным пользователям | Жилой сектор |

| Коммерческий и промышленный | |

| Коммунальные предприятия |

Ключевые вопросы, отвеченные в отчете

Какова текущая мощность рынка электроэнергетики Вьетнама и насколько быстро он растет?

Рынок оценивается в 89 ГВт в 2025 году и, согласно прогнозам, достигнет 185 ГВт к 2030 году, что означает среднегодовой темп роста 15,76%.

Какой сегмент генерации расширяется наиболее быстро?

Ветровая энергетика является самым быстрорастущим источником с прогнозируемым среднегодовым темпом роста 16,5% до 2030 года, поддерживаемая предстоящими морскими проектами.

Как PDP-8 влияет на частные инвестиции?

PDP-8 стоимостью 136 млрд долларов США устанавливает четкие цели по возобновляемой энергетике и энергосетям и уже привлекает иностранный капитал в активы СПГ, морской ветроэнергетики и передачи электроэнергии.

Какую роль играют DPPA в либерализации рынка?

Постановление 57/2025 позволяет частным генераторам продавать электроэнергию напрямую крупным потребителям, снижая зависимость от EVN и ускоряя развитие возобновляемой энергетики.

Почему модернизация высоковольтных сетей критически важна?

Новые коридоры выше 500 кВ необходимы для передачи электроэнергии от северных гидроэлектростанций и прибрежных ветровых станций к центрам потребления и для импорта до 12 100 МВт из Лаоса.

Последнее обновление страницы: