Анализ рынка фармацевтической логистики США

По оценкам, среднегодовой темп роста рынка фармацевтической логистики США составит 3% в течение прогнозируемого периода времени.

- Проблемы с транспортом затрудняли распространение COVID-19, что вызывало проблемы в цепочке поставок лекарств. Перебои в работе портов, персонал на карантине и нехватка рабочей силы, вызванная блокировками, стали факторами. Кроме того, COVID-19 замедлил разработку новых фармацевтических продуктов из-за нехватки материалов, перерывов в клинических испытаниях и задержек в получении разрешений FDA. Покупатели были более склонны оставаться дома и избегать личных аптек, чтобы избежать заражения; поэтому усилия по распространению были направлены в первую очередь на системы доставки на дом, такие как интернет-аптеки и вспомогательные приложения.

- В Соединенных Штатах наблюдается значительный рост производства непатентованных лекарств, поскольку они дешевле, чем фирменные лекарства, и не требуют большого количества исследований и испытаний. Непатентованные лекарства также помогли поддержать работу системы здравоохранения страны. облегчая пациентам получение необходимой им помощи и экономя деньги налогоплательщиков, работодателей и страховых компаний. В результате правительство США настаивает на использовании непатентованных фармацевтических препаратов, чтобы сократить расходы страны на здравоохранение.

- Фармацевтические дистрибьюторы составляют основу экосистемы здравоохранения в США. Дистрибьюторы управляют 92% фармацевтических продаж, обеспечивая эффективность и порядок в цепочке поставок, которая соединяет два чрезвычайно фрагментированных рынка 1300 производителей и более 180 000 точек продаж. В связи с увеличением поставок лекарств, медико-биологических наук и медицинского оборудования по всему миру большая их часть поступает из США и Европы.

- Несмотря на то, что правила становятся все более строгими, биофармацевтическая промышленность отправляет все больше рабочих мест по доставке и дистрибуции сторонним логистическим фирмам. В связи с этим популярной альтернативой становится электронный мониторинг грузов, включающий в себя отчеты о том, где находится груз и как он себя ведет практически в реальном времени.

Тенденции рынка фармацевтической логистики США

Растущая фармацевтическая промышленность в стране

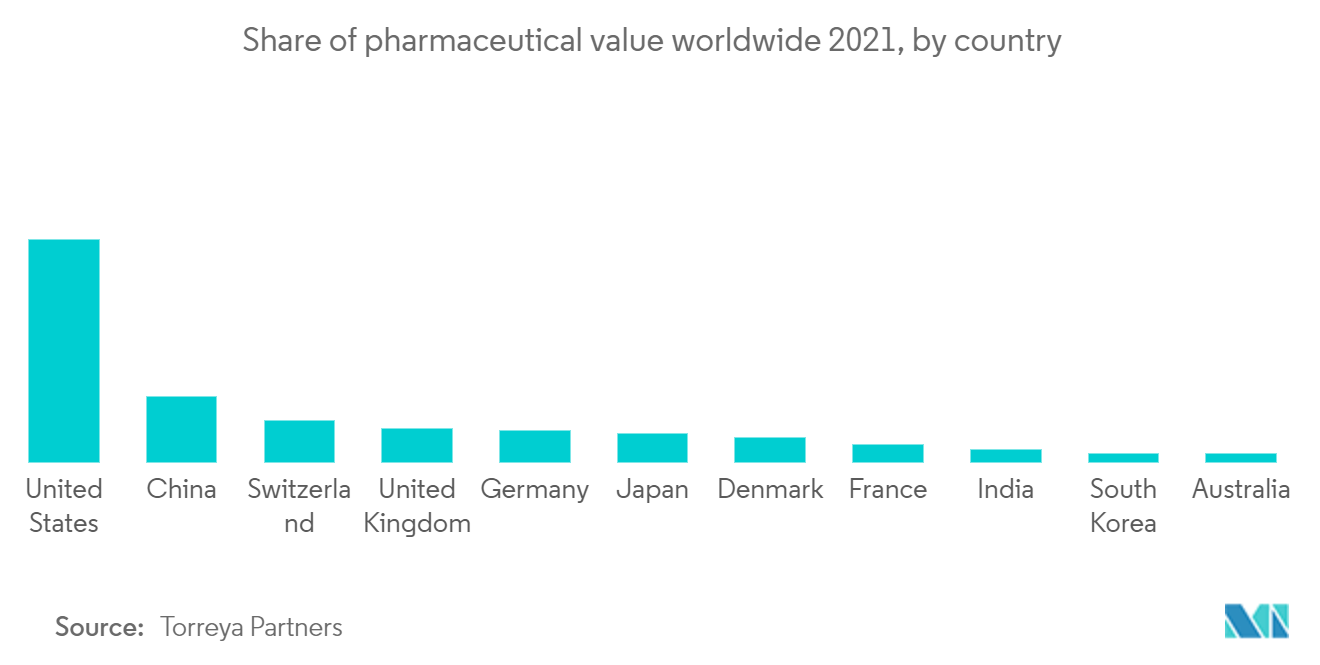

Соединенные Штаты являются мировым лидером в области фармацевтических исследований и разработок. По состоянию на ноябрь 2021 года доля США в общей мировой стоимости фармацевтической продукции составляла 40 процентов мировой фармацевтической промышленности, а доля Китая - 12 процентов.

Ожидается, что план правительства США по осуществлению политики контроля затрат, а также ужесточение государственных правил, таких как задержка в одобрении сложных дженериков и снижение цен на фармацевтическом рынке дженериков США, повлияют на перспективы роста фармацевтической промышленности США.

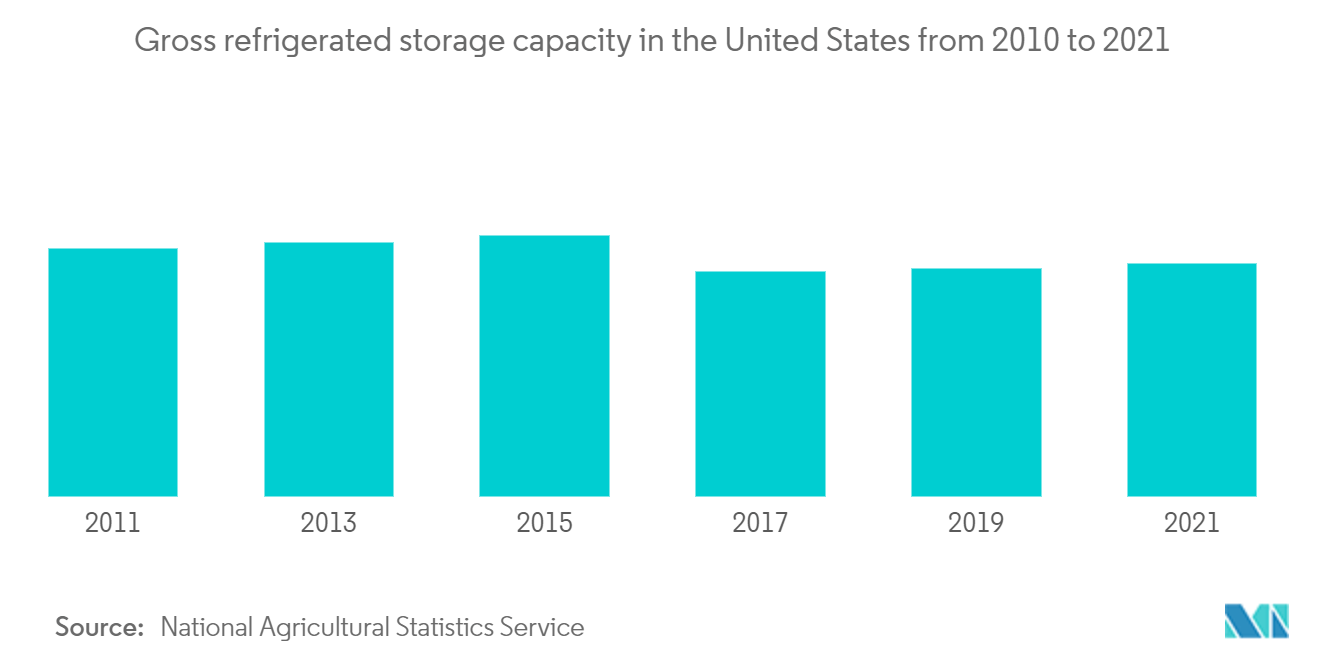

Выращивание холодильных хранилищ в США

Большую часть времени Соединенные Штаты рассматриваются как один из наиболее важных рынков для разработки решений для эффективного управления процессами холодильного хранения. В результате этот рынок, вероятно, предоставит возможности для роста фармацевтического сектора. Отслеживание фармацевтических товаров, таких как вакцины и лекарства, — это дорогостоящий процесс, который необходимо выполнять с соблюдением правильных мер безопасности для защиты качества продукции.

В 2022 году сектор производственных магазинов имел наибольшую долю и, как ожидается, будет расти самыми быстрыми темпами, среднегодовой темп роста составит более 15,6%. По данным Global Cold Chain Alliance, мощности общественных хранилищ в США составляют около 75% от общей мощности холодильных хранилищ. Общественные склады помогают торговцам и производителям дешево хранить скоропортящиеся товары и облегчают доставку товаров покупателям. Значительную часть занимают 400 миллионов кубических футов холодильных площадей штата, которые обслуживают большую клиентскую базу. Флорида, Вашингтон и Техас входят в число ведущих штатов отрасли, занимая значительную долю рынка в 2022 году. Северная Каролина и Южная Каролина являются двумя наиболее быстрорастущими рынками со среднегодовыми темпами роста более 15,2% и 14,7% соответственно.

Обзор фармацевтической логистической отрасли США

Поскольку существует множество международных и местных фармацевтических логистических компаний, рынок очень разделен. Компании активно конкурируют за предложение функций защищенной цепочки поставок и облачных решений для цепочки поставок. Кроме того, непрерывная эволюция фармацевтической продукции побуждает производителей сосредоточиться на расширении своего портфеля продукции.

Несколько крупных фармацевтических логистических компаний объединяются, чтобы расширить сферу своей деятельности и поделиться своими знаниями. В результате крупные фирмы приобретают новые технологии и опыт, одновременно предоставляя более мелким поставщикам адекватную финансовую и инфраструктурную поддержку.

Лидеры рынка фармацевтической логистики США

DHL

FedEx

UPS

XPO logistics

Hub Group

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка фармацевтической логистики США

- Август 2022 г. Wabash, поставщик решений в области транспорта, логистики и дистрибуции, объявил о добавлении двух дилеров в свою ведущую в отрасли дилерскую сеть в Северной Америке. Bergey's Truck Centers и Allegiance Trucks, два крупнейших дилера на северо-востоке, будут дилерами полного спектра запасных частей, услуг и оборудования Wabash, включая прицепы-фургоны с сухим и рефрижераторным оборудованием, кузова для грузовиков с сухим и рефрижератором, а также прицепы-платформы.

- Май 2022 г. компания Upper Cold Storage, разработчик и оператор распределительных центров с контролируемой температурой, спонсируемая управляющей недвижимостью Platform Ventures, приобрела у US Cold три общественных холодильных склада в Медли, штат Флорида, Маршвилле, Северная Каролина, и Ла-Висте, штат Небраска. Хранилище.

Сегментация фармацевтической логистической отрасли США

В целом фармацевтическая логистика – это обработка, транспортировка и управление цепочкой поставок множества различных видов продукции, большинство из которых необходимо обрабатывать определенным образом. Рынок фармацевтической логистики США сегментирован по продуктам (дженерики и фирменные лекарства), способам работы (транспортировка с использованием холодовой цепи и транспорт без холодовой цепи) и услугам (транспорт (автомобильный, воздушный, железнодорожный и морской), складским услугам, дополнительные услуги и другие). Кроме того, в отчете представлены размеры рынка и прогнозы стоимости рынка фармацевтической логистики США (в миллиардах долларов США) для всех вышеуказанных сегментов.

| Общие лекарства |

| Фирменные препараты |

| Транспортировка холодовой цепи |

| Транспорт без холодовой цепи |

| Транспорт | Дорога |

| Воздух | |

| Железнодорожный | |

| Море | |

| Складские услуги | |

| Дополнительные услуги и другие услуги |

| По продукту | Общие лекарства | |

| Фирменные препараты | ||

| По режиму работы | Транспортировка холодовой цепи | |

| Транспорт без холодовой цепи | ||

| По услугам | Транспорт | Дорога |

| Воздух | ||

| Железнодорожный | ||

| Море | ||

| Складские услуги | ||

| Дополнительные услуги и другие услуги | ||

Часто задаваемые вопросы по исследованию рынка фармацевтической логистики в США

Каков текущий размер рынка фармацевтической логистики в США?

Прогнозируется, что среднегодовой темп роста рынка фармацевтической логистики США составит 3% в течение прогнозируемого периода (2024-2029 гг.).

Кто являются ключевыми игроками на рынке фармацевтической логистики в США?

DHL, FedEx, UPS, XPO logistics, Hub Group — основные компании, работающие на рынке фармацевтической логистики США.

Какие годы охватывает рынок фармацевтической логистики США?

В отчете рассматривается исторический размер рынка фармацевтической логистики США за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка фармацевтической логистики США на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы..

Последнее обновление страницы:

Отчет о фармацевтической логистической отрасли США

Статистические данные о доле, размере и темпах роста доходов на рынке фармацевтической логистики США в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ фармацевтической логистики США включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.