Анализ рынка операторов мобильных виртуальных сетей (MVNO) США

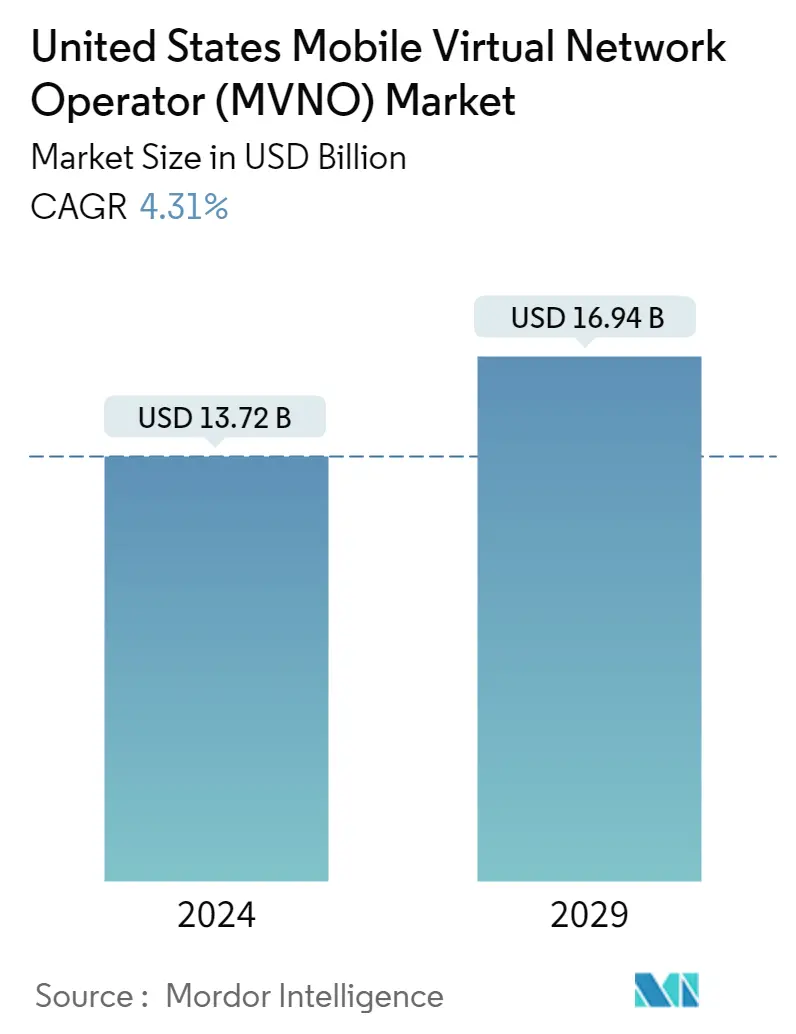

Объем рынка операторов мобильных виртуальных сетей в США оценивается в 13,72 млрд долларов США в 2024 году и, как ожидается, достигнет 16,94 млрд долларов США к 2029 году, при этом среднегодовой темп роста составит 4,31% в течение прогнозируемого периода (2024-2029 гг.).

Рынок операторов мобильных виртуальных сетей (MVNO) в США считается зрелым и развитым. MVNO впервые начали свою деятельность в США в 2011 году. С тех пор рынок MVNO демонстрировал продолжительный рост по сравнению с увеличением числа мобильных абонентов. По данным GSMA, в США есть четыре основных оператора связи, которые предоставляют сетевую инфраструктуру 139 MVNO, которые обслуживают 36 миллионов активных абонентов по состоянию на апрель 2019 года. MVNO процветали в США благодаря программе Lifeline, проводимой FCC в США. Крупнейшие штаты США заключили партнерские отношения с несколькими MVNO, чтобы предоставлять услуги мобильной и широкополосной связи по очень субсидированным ценам.

- Операторы мобильных виртуальных сетей (MVNO) сталкиваются с волной перемен, поскольку растущий спрос и конкуренция, а также технологические достижения открывают новейшие возможности и проблемы для MVNO и их хостов-операторов мобильных сетей (MNO). Рынок мобильной связи США движется к насыщению и в 2019 году уровень проникновения превысил 80%, при этом крупные компании, такие как T-Mobile, Verizon и ATT, контролируют значительную долю пользовательской базы страны. В США MVNO все чаще становятся средством привлечения дополнительных сегментов в абонентскую базу и в сеть хост-оператора путем сосредоточения внимания на конкретных ценностных предложениях для нишевых целевых сегментов клиентов. MVNO являются одним из более быстрых и дешевых подходов к входу по сравнению с построением сети со сравнительно экономичным предложением услуг со стороны MVNO. Услуги популярны среди пользователей подержанных и отремонтированных мобильных телефонов в стране.

- По мере того, как количество абонентов беспроводной телефонной связи достигает точки спада, растущая склонность страны к использованию данных способствует росту MVNO, где четыре крупных оператора мобильной связи в стране стремятся получить выгоду от пользовательской базы MVNO. По данным ACSI, удовлетворенность клиентов MVNO с полным спектром услуг в 2019 году была выше, чем у MNO, которая составила 77 по сравнению с 73 у MNO. Cricket Wireless, Metro от T-Mobile, Virgin и Boost были в числе лидеров с рейтингом Cricket Wireless. категория с 79 баллами и более 10 миллионами подписчиков. Компания добилась этого, предложив лучшие по дальности планы беспроводной связи среди MVNO с полным спектром услуг. BYOD являются еще одним движущим фактором, способствующим росту рынка в стране и внедрению в масштабах предприятия, а также точкой входа для MVNO на прибыльный рынок постоплаты.

- На рынке MNVO также происходят слияния в США. Например, в июле 2020 года DISH объявила о завершении приобретения Boost Mobile за 1,4 миллиарда долларов США. Благодаря этому приобретению DISH официально выходит на розничный рынок беспроводной связи, обслуживая более девяти миллионов клиентов. Ранее Boost управлялся и принадлежал Sprint. После слияния Sprint и T-Mobile в апреле 2020 года DISH приобрела Boost Mobile. В июле 2019 года DISH объявила о серии соглашений, достигнутых ею с Министерством юстиции и Федеральной комиссией США по связи (FCC) в рамках слияния Sprint и T-Mobile. Сеть DISH получила доступ к сети T-Mobile на семь лет, включая возможность обслуживать клиентов DISH между будущей автономной сетью 5G DISH и первой в своем роде национальной сетью T-Mobile в Соединенных Штатах. DISH продолжила работу по развертыванию сети 5G и объявила о выборе Fujitsu в качестве радиоустройств.

- Чтобы обеспечить непрерывность бизнеса в связи со вспышкой COVID-19, бизнес-организации, особенно в наиболее пострадавших странах, разрешают своим сотрудникам работать из дома (WFH). Увеличение числа людей, работающих из дома, привело к росту спроса на загрузку, просмотр онлайн-видео и общение посредством видеоконференций, что привело к увеличению сетевого трафика и использования данных. T-Mobile увеличила пропускную способность низкочастотной сети 4G почти в шесть раз, чтобы обеспечить возможность работать и учиться дома. Это будет продолжаться до тех пор, пока пандемия не закончится. Таким образом, ожидается, что MVNO, использующие сети T-Mobile и другие подобные сети, будут играть решающую роль в поддержке сетевой инфраструктуры США. В марте 2020 года Cricket Wireless запустила новый план стоимостью 15 долларов США с 2 ГБ данных и неограниченным количеством разговоров и текстовых сообщений без какой-либо активации, учитывая влияние COVID-19, на ограниченный период, который истекает в мае 2020 года.

Тенденции рынка операторов мобильных виртуальных сетей (MVNO) в США

Ожидается, что растущий спрос на эффективную сотовую сеть будет стимулировать рынок

- Растущий спрос на эффективную сотовую сеть является важным фактором, вызывающим потребность в MVNO на рынке. Растущее распространение Интернета и смартфонов, а также потребность в высокой скорости по всему миру вынуждают клиентов выбирать наиболее эффективного сетевого оператора. Растущее число подключенных устройств, межмашинная связь, облачные технологии, Интернет вещей, Индустрия 4.0 и периферийные вычисления, среди прочего, — вот некоторые из рыночных тенденций, которые делают необходимым внедрение высокоскоростных и эффективных сетей. Кроме того, такие факторы, как более широкое использование современных устройств и увеличение скорости сети, привели к быстрому росту использования приложений для передачи данных, таких как потоковое видео и просмотр Интернета в Соединенных Штатах.

- Ожидается, что в связи с цифровой трансформацией в США MVNO будут ориентированы на Интернет вещей, межмашинное взаимодействие (M2M) и возможности подключения. Эти провайдеры помогут расширить готовые возможности подключения, связанные с устройствами и другими услугами в мире, подключенном ко всему транспортные средства, медицинские устройства, носимые устройства, промышленное оборудование и т. д. Объем данных, передаваемых во время соединения M2M, очень мал из-за которым поставщики устройств IoT обычно отдают предпочтение операторам, которые могут предложить привлекательные цены и пакеты услуг. MVNO, благодаря своей бизнес-модели, лучше всего подходят для обслуживания этой отрасли и в будущем будут еще больше увеличивать свое проникновение в этот сегмент.

- В Соединенных Штатах наблюдается значительный рост количества подключенных устройств. Сетевые операторы, такие как ATT и T Mobile, в своих годовых отчетах упоминали жизненно важных подписчиков этих устройств. ATT сообщила, что 30% от общего числа ее подписчиков в 2018 году приходилось на подключенные устройства. В последние годы в стране наблюдается самый высокий уровень проникновения этих подключенных устройств, и она занимает значительную долю на североамериканском рынке по количеству устройств IoT. По данным GSMA, ожидается, что к 2025 году количество IoT-подключений в Северной Америке вырастет до 5,9 миллиардов. По данным American Tower Corporation, в 2019 году в США насчитывалось около 815 миллионов устройств, подключенных к мобильным устройствам.

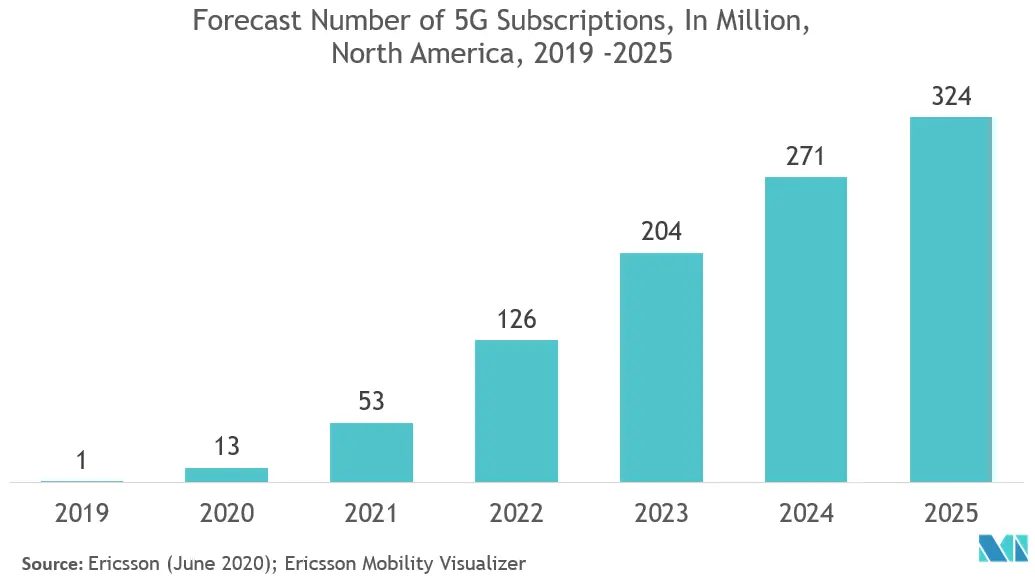

- По данным Ericsson, количество подписчиков 5G в Северной Америке, как ожидается, увеличится с 1 миллиона в 2019 году до 324 миллионов в 2025 году. На основе виртуализированной инфраструктуры 5G предлагает возможность нарезать сеть и присвоить каждой ее части определенное качество. обслуживания в соответствии со сценарием использования. Растущее проникновение технологий 4G, 4G+ и 5G также изменит бизнес-модели операторов мобильной связи и MVNO. Такие функции, как разделение сети, позволят MNVO создавать мини-сети для клиентов в определенных секторах. Это дает возможность охватить несколько вертикальных рынков и приложений, открывая возможности для MVNO. Например, мобильная сеть под управлением MVNO для игр требует меньшей задержки и более высокой пропускной способности. Для этого будет полезно нарезка сети.

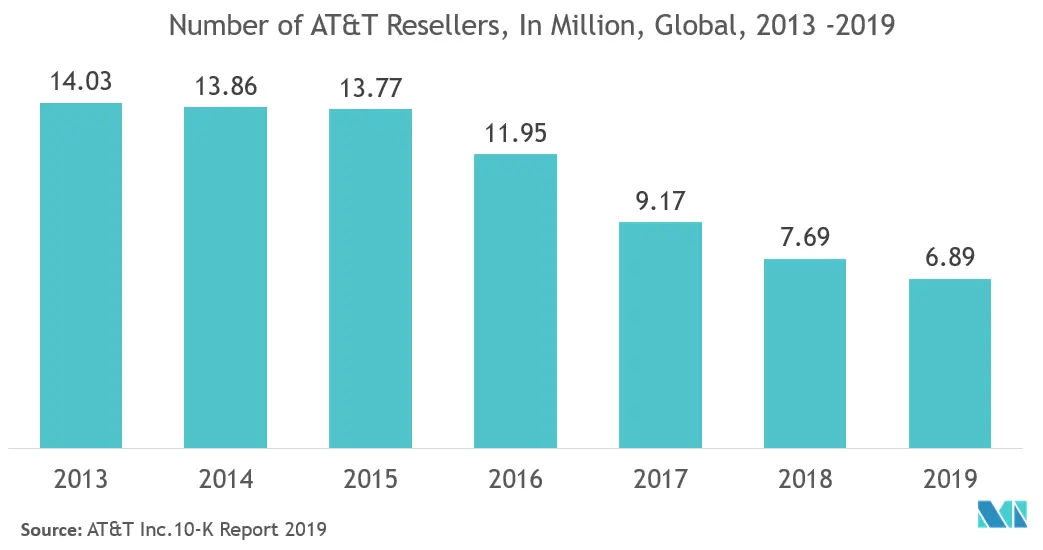

Ожидается, что реселлерам будет принадлежать значительная доля

- Реселлеры— это стороннее соглашение, продающее услуги поставщика/оператора и использующее стандартное соглашение об уровне обслуживания. Один счет выписывается через общего поставщика услуг или оператора. Реселлер MVNO будет работать либо под своим брендом, либо под брендом MNO. В большинстве случаев фирменный реселлер привлекает каналы сбыта бренда или большую существующую клиентскую базу, благодаря чему он может увеличить свои продажи. На выбор операционной модели для MVNO во многом влияет готовность операторов нести соответствующие риски и стоимость операций. Бизнес-процесс делает рынок MVNO более похожим на бизнес с меньшими капитальными затратами, которые оцениваются примерно в 3,5 миллиона долларов США, а максимальная оценка финансирования проекта находится в диапазоне от 6 до 8 миллионов долларов США.

- Используя модель реселлера, MVNO потенциально может предлагать свои услуги с добавленной стоимостью (VAS). Ограниченная ответственность делает этот сегмент рынка связанным с меньшими рисками для MVNO и ограничивает возможности получения дохода из-за отсутствия контроля над операциями. В этой бизнес-модели MVNO не владеют активами в партнерстве с MNO, т. е. они не получают права собственности на клиента, инфраструктуру или SIM-карту и не могут устанавливать цены. Мобильный реселлер предназначен для тех компаний, которые хотят предоставить своим клиентам индивидуальный тариф на мобильную связь. В то же время фирменный реселлер предназначен для компаний, которые хотят обогатить свой бренд услугами мобильной связи.

- Модель фирменного реселлера позволяет MVNO воспользоваться преимуществами работы под своим брендом или, в некоторых случаях, совместного бренда с MNO. Торговый посредник (брендированный) несет ответственность за расходы на брендинг, продажи и распространение и делится доходами с партнером MNO. Клиенты на этом рынке принадлежат операторам мобильной связи. Маржинальный доход реселлеров оценивается в диапазоне 10-15%. Брендинг, продажи и маркетинг находятся в компетенции реселлера, а оперативные возможности по обслуживанию клиентов могут частично присутствовать или отсутствовать в зависимости от делового соглашения. Более того, реселлерам требуется меньше времени на выход на рынок и низкие стартовые затраты, поскольку инвестиции в инфраструктуру MVNO не требуются, поскольку большую часть ее берет на себя сетевой оператор. Реселлер MVNO также несет ответственность за расходы на маркетинг, продажи и распространение.

- Ожидается, что с растущим внедрением технологий 4G и 5G модель реселлера получит огромные возможности в течение прогнозируемого периода. Например, в январе 2020 года под управлением Venn Mobile был представлен новый MVNO. MVNO управляется той же организацией, которая является реселлером бизнес-планов T-Mobile, Teltik. План стоит 30 долларов США в месяц и включает в себя неограниченное количество разговоров, текстовых сообщений, данных и 50 ГБ мобильной точки доступа. Волна беспроводной трансформации 5G продолжается. Это влияет на индустрию беспроводной связи, а также на все большее число других секторов. Многие игроки MVNO, такие как Google Fi, Xfinity Mobile, Spectrum Mobile, Altice Mobile, Tracfone, StraightTalk и многие более мелкие компании, продолжают интенсивно использовать их, что предполагает значительный рост в будущем.

Обзор отрасли операторов мобильных виртуальных сетей (MVNO) США

Оператор виртуальной мобильной сети США (MVNO) умеренно фрагментирован, в нем присутствуют такие важные игроки, как Verizon Communications Inc., ATT Corporation, T-Mobile USA, INC., Cricket Wireless LLC., Xfinity Mobile (Comcast Corporation) и т. д. Из-за растущей конкуренции и ценового давления MVNO внедряют инновации в ценностном предложении и структуре затрат.

- Июль 2020 г. — Cricket Wireless объявила дату запуска беспроводной сети 5G. 21 августа клиенты смогут активировать в сети услугу 5G. Первым устройством 5G от Cricket, которое станет доступно для покупки, станет Samsung Galaxy S20+ 5G. План Cricket за 40 долларов США получил больше данных, а безлимитный план за 55 долларов США получил повышение скорости.

- Май 2020 г. — Comcast запустила новые планы передачи данных, в которые включены бесплатные услуги 5G, независимо от того, как клиенты предпочитают платить за свои данные, будь то безлимитно или по гигабайтам. Comcast предлагает 5G во всех своих планах Xfinity Mobile. Xfinity Mobile — это услуга оператора мобильной виртуальной сети (MVNO) Comcast, которая работает в сети Verizon.

Лидеры рынка мобильных виртуальных сетей США (MVNO)

Verizon Communications Inc.

AT&T Corporation

T-Mobile USA, INC.

Cricket Wireless LLC.

Xfinity Mobile (Comcast Corporation)

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка операторов мобильных виртуальных сетей (MVNO) США

.

Сегментация отрасли операторов мобильных виртуальных сетей (MVNO) США

Операторы мобильных виртуальных сетей (MVNO) — это поставщики услуг беспроводной связи, которые не владеют инфраструктурой беспроводной сети, а вместо этого покупают сетевую мощность у существующих операторов мобильной связи для предоставления услуг своим пользователям. В рамках данной области рассматриваются такие операционные модели, как реселлер, оператор службы, полный MVNO и другие режимы. В исследовании также предлагается оценка влияния COVID-19 на отрасль.

| Реселлер |

| Сервисный оператор |

| Полный MVNO |

| Другие операционные модели |

| Бизнес |

| Потребитель |

| По операционной модели | Реселлер |

| Сервисный оператор | |

| Полный MVNO | |

| Другие операционные модели | |

| По подписчику | Бизнес |

| Потребитель |

Часто задаваемые вопросы по исследованию рынка операторов мобильных виртуальных сетей США (MVNO)

Насколько велик рынок операторов мобильных виртуальных сетей (MVNO) в США?

Ожидается, что объем рынка операторов мобильных виртуальных сетей (MVNO) в США достигнет 13,72 млрд долларов США в 2024 году, а среднегодовой темп роста составит 4,31% и достигнет 16,94 млрд долларов США к 2029 году.

Каков текущий размер рынка операторов мобильной виртуальной сети (MVNO) в США?

Ожидается, что в 2024 году объем рынка операторов мобильных виртуальных сетей (MVNO) США достигнет 13,72 миллиарда долларов США.

Кто являются ключевыми игроками на рынке Оператор мобильной виртуальной сети (MVNO) в США?

Verizon Communications Inc., AT&T Corporation, T-Mobile USA, INC., Cricket Wireless LLC., Xfinity Mobile (Comcast Corporation) – основные компании, работающие на рынке операторов мобильных виртуальных сетей (MVNO) США.

В какие годы охватывает рынок операторов мобильных виртуальных сетей (MVNO) в США и каков был размер рынка в 2023 году?

В 2023 году объем рынка операторов мобильных виртуальных сетей (MVNO) США оценивался в 13,15 млрд долларов США. В отчете рассматривается исторический размер рынка операторов мобильных виртуальных сетей (MVNO) в США за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка операторов мобильных виртуальных сетей (MVNO) в США на годы 2024. , 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет об отрасли MVNO в США

Индустрия операторов виртуальных мобильных сетей (MVNO) в США хорошо развита и развита первые виртуальные операторы мобильной связи начали работу в 2024 году. Рынок пережил значительный рост благодаря программе Lifeline, реализованной FCC, которая сотрудничает с многочисленными MVNO будут предлагать услуги мобильной и широкополосной связи по сниженным тарифам. Поскольку абонентская плата за беспроводную связь достигает своего пика, растущая склонность страны к использованию данных стимулирует рост операторов мобильных сетей. Рынок виртуальных операторов также переживает консолидацию в 2029 году DISH возьмет на себя Boost Mobile. В отчете также подчеркивается растущий спрос на эффективные сотовые сети и возможность сетевых операторов сосредоточиться на IoT и межмашинном соединении. Отчет можно бесплатно скачать в формате PDF.