Анализ рынка смазочных материалов США

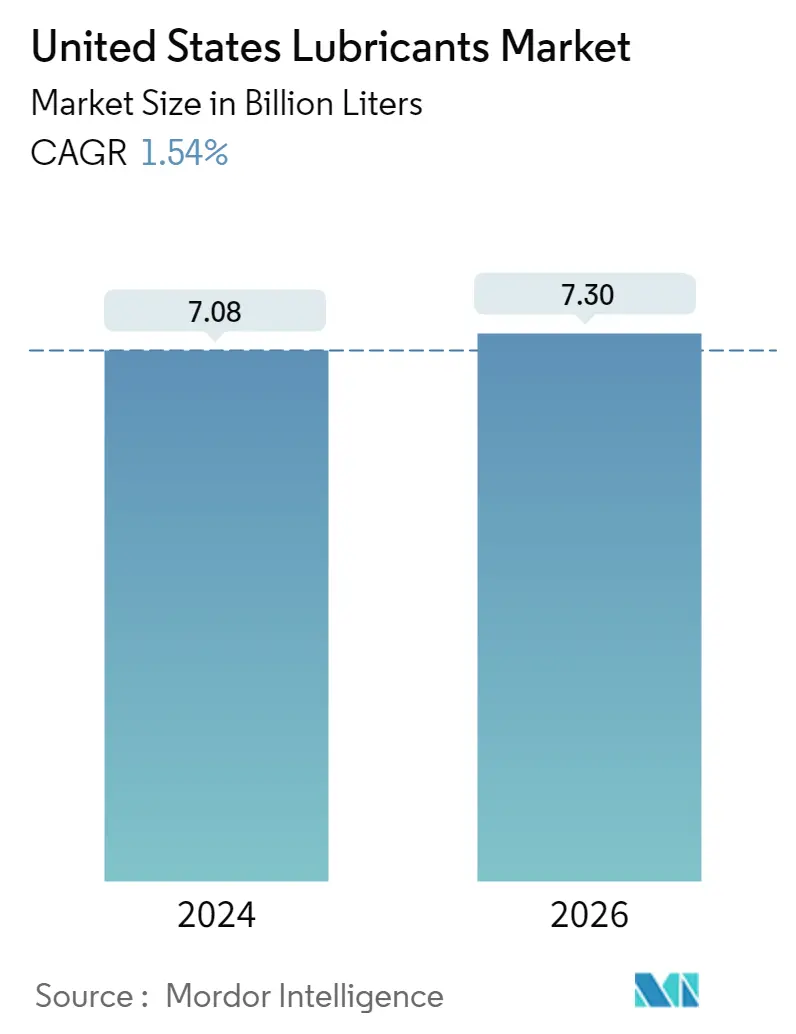

Объем рынка смазочных материалов США оценивается в 7,08 миллиарда литров в 2024 году и, как ожидается, достигнет 7,30 миллиарда литров к 2026 году, при этом среднегодовой темп роста составит 1,54% в течение прогнозируемого периода (2024-2026 годы).

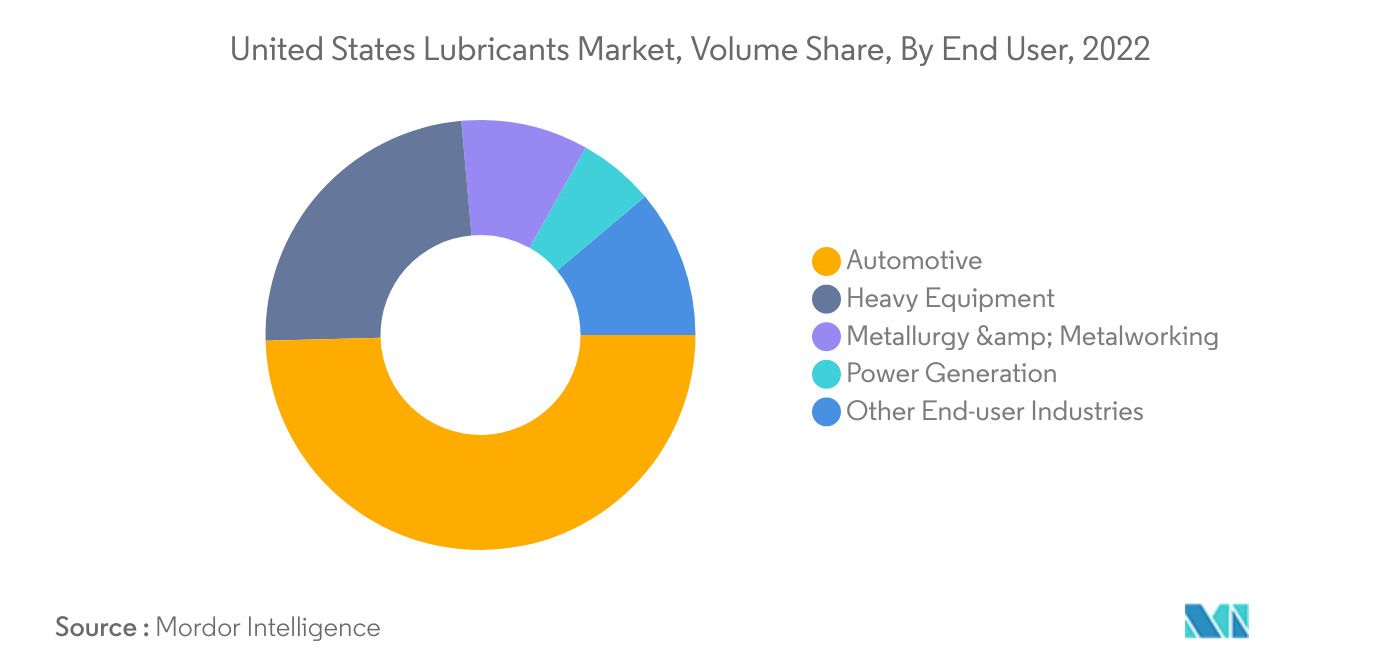

- Крупнейший сегмент по конечным потребителям. Отрасль автомобилестроения. Среди всех сегментов конечных пользователей автомобильная промышленность была крупнейшим конечным потребителем из-за высокой доли использования моторного и трансмиссионного масла в автомобилях, чем в любой другой сфере применения.

- Самый быстрый сегмент по конечным потребителям. Отрасль автомобилестроения. Ожидается, что автомобильная промышленность станет самым быстрорастущим конечным потребителем смазочных материалов в стране благодаря расширению владения пассажирскими и коммерческими транспортными средствами и восстановлению количества поездок.

- Крупнейший сегмент по типу продукта — Моторные масла. Моторное масло является наиболее потребляемым типом продукта из-за большого объема моторного масла с высокой частотой замены, необходимого для смазки двигателей легковых и грузовых автомобилей.

- Самый быстрый сегмент по типу продукта — моторные масла. Потребление моторных масел в США, вероятно, будет расти более быстрыми темпами, чем другие виды продуктов, из-за роста активности транспортных средств и резкого роста строительной активности.

Тенденции рынка смазочных материалов США

Крупнейший сегмент по конечным пользователям автомобилестроение

- В 2020 году автомобильная промышленность доминировала на рынке смазочных материалов США, на ее долю приходилось около 46,32% от общего потребления смазочных материалов в стране. За 2015-2019 годы потребление смазочных материалов в автомобильной промышленности снизилось примерно на 0,04%.

- В 2020 году ограничения, связанные с COVID-19, привели к снижению требований к техническому обслуживанию в ряде отраслей. Наибольшее влияние наблюдалось в автомобильной промышленности, где за год зафиксирован спад на 18,05%, за которым следует тяжелое машиностроение (13,75%).

- Автомобильная промышленность, вероятно, станет самой быстрорастущей отраслью конечного потребителя на рынке смазочных материалов США в 2021–2026 годах со среднегодовым темпом роста 2,89%, за ней следуют металлургия и металлообработка. Восстановление среднего пробега транспортных средств и объемов производства, вероятно, будет стимулировать потребление в автомобильной промышленности в течение следующих нескольких лет.

Обзор индустрии смазочных материалов США

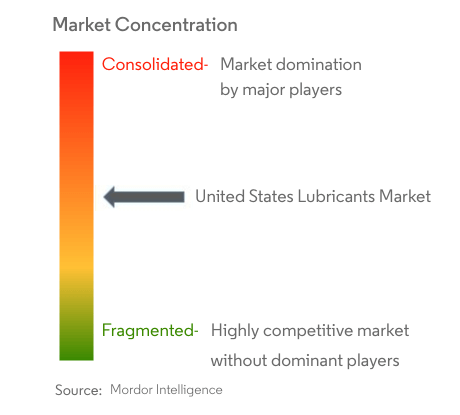

Рынок смазочных материалов США умеренно консолидирован пять крупнейших компаний занимают около 46%. Основными игроками на этом рынке являются BP Plc (Castrol), Chevron Corporation, ExxonMobil Corporation, Royal Dutch Shell Plc и Valvoline Inc. (отсортировано в алфавитном порядке).

Лидеры рынка смазочных материалов США

-

BP Plc (Castrol)

-

Chevron Corporation

-

ExxonMobil Corporation

-

Royal Dutch Shell Plc

-

Valvoline Inc.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка смазочных материалов США

- Май 2022 г . TotalEnergies и NEXUS Automotive продлевают стратегическое партнерство сроком на пять лет. В рамках этого партнерства TotalEnergies Lubricants будет расширять свое присутствие на растущем рынке N! сообщество, в котором наблюдался быстрый рост продаж с 7,2 млрд евро в 2015 году до почти 35 млрд евро к концу 2021 года.

- Март 2022 г . Компания ExxonMobil Corporation назначила Джея Хули ведущим управляющим директором компании.

- Январь 2022 г . с 1 апреля корпорация ExxonMobil была организована по трем бизнес-направлениям ExxonMobil Upstream Company, ExxonMobil Product Solutions и ExxonMobil Low Carbon Solutions.

Сегментация индустрии смазочных материалов в США

| Автомобильная промышленность |

| Тяжелое оборудование |

| Металлургия и металлообработка |

| Выработка энергии |

| Другие отрасли конечных пользователей |

| Моторные масла |

| Смазки |

| Гидравлические жидкости |

| Металлообрабатывающие жидкости |

| Трансмиссионные и трансмиссионные масла |

| Другие типы продуктов |

| Конечным пользователем | Автомобильная промышленность |

| Тяжелое оборудование | |

| Металлургия и металлообработка | |

| Выработка энергии | |

| Другие отрасли конечных пользователей | |

| По типу продукта | Моторные масла |

| Смазки | |

| Гидравлические жидкости | |

| Металлообрабатывающие жидкости | |

| Трансмиссионные и трансмиссионные масла | |

| Другие типы продуктов |

Часто задаваемые вопросы по исследованию рынка смазочных материалов в США

Насколько велик рынок смазочных материалов США?

Ожидается, что объем рынка смазочных материалов в США достигнет 7,08 млрд литров в 2024 году, а среднегодовой темп роста составит 1,54% и достигнет 7,30 млрд литров к 2026 году.

Каков текущий размер рынка смазочных материалов в США?

Ожидается, что в 2024 году объем рынка смазочных материалов США достигнет 7,08 миллиарда литров.

Кто являются ключевыми игроками на рынке смазочных материалов в США?

BP Plc (Castrol), Chevron Corporation, ExxonMobil Corporation, Royal Dutch Shell Plc, Valvoline Inc. — крупнейшие компании, работающие на рынке смазочных материалов США.

Какой сегмент занимает наибольшую долю на рынке смазочных материалов США?

На рынке смазочных материалов США автомобильный сегмент занимает наибольшую долю среди конечных пользователей.

Какой сегмент рынка смазочных материалов в США является наиболее быстрорастущим?

В 2024 году автомобильный сегмент станет самым быстрорастущим по количеству конечных пользователей на рынке смазочных материалов США.

Какие годы охватывает рынок смазочных материалов в США и каков был размер рынка в 2023 году?

В 2023 году объем рынка смазочных материалов США оценивался в 6,98 миллиарда литров. В отчете рассматривается исторический размер рынка смазочных материалов США за годы 2018, 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка смазочных материалов США на годы 2024, 2025 и 2026 годы.

Последнее обновление страницы:

Отчет о промышленности смазочных материалов США

Статистические данные о доле, размере и темпах роста доходов на рынке смазочных материалов США в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ смазочных материалов США включает прогноз рынка до 2026 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.