Анализ рынка мелкой бытовой техники в ОАЭ

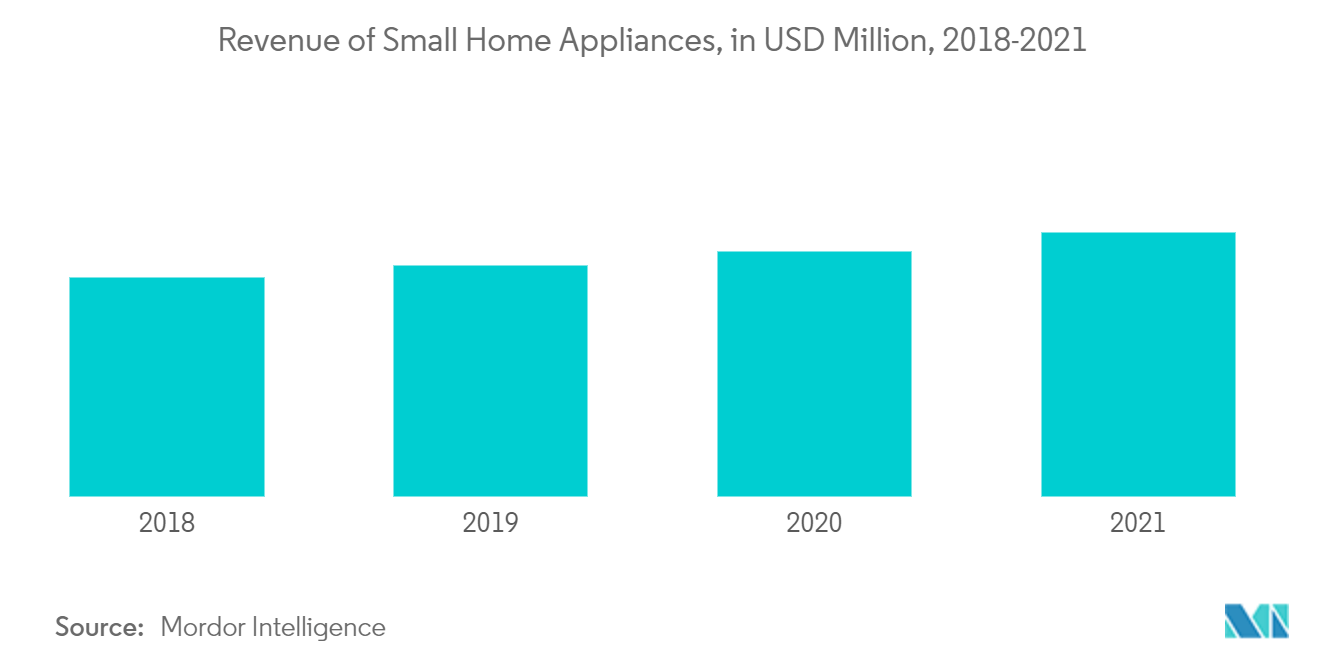

Из-за пандемии COVID-19 в 2020 году многие производственные предприятия либо работали с сокращенным персоналом, либо были закрыты. Они также столкнулись с проблемами, связанными с нарушением цепочек поставок сырья и компонентов. Пандемия привела к задержкам и сбоям в цепочках поставок, выпуске продукции, мероприятиях и другой связанной с ними промышленной деятельности, из-за чего в 2020 году на рынке наблюдался спад.

Рынок мелкой бытовой техники в регионе ОАЭ расширяется с точки зрения объемов продаж и, как ожидается, продолжит это делать в ближайшие годы. Рост крошечной бытовой техники в основном обусловлен городским образом жизни, располагаемыми доходами и тенденциями в области здравоохранения. Мелкая бытовая техника имеет решающее значение, потому что потребители готовы тратить на нее деньги, а также потому, что она используется для выполнения повседневных домашних обязанностей в домах. Из-за пожилого населения в этом районе есть спрос на такие продукты, как хлебопечки, кухонные комбайны и другая здоровая многофункциональная мелкая бытовая техника.

Тенденции рынка мелкой бытовой техники в ОАЭ

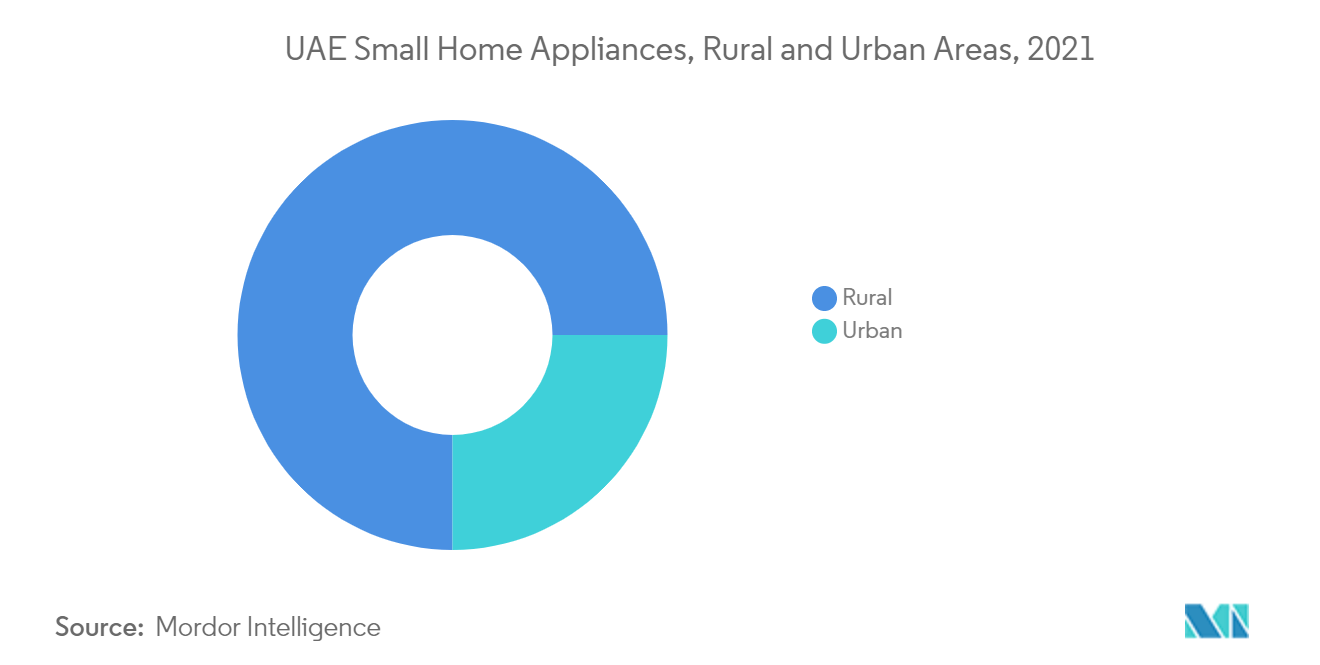

На городские районы приходится большая часть продаж на рынке

В малой индустрии бытовой техники ОАЭ на столичный регион приходится значительная часть общего дохода. Покупательная способность городских жителей ОАЭ возросла, поскольку они выбирают товары и услуги, которые служат заявлением о стиле или символом статуса. Растущее желание взаимодействовать с предметами подтолкнуло потребность в индивидуальной технике, которая дополняет весь стиль дома и отвечает утилитарным потребностям домохозяйства.

Мелкая бытовая техника, в том числе кофеварки, пылесосы, кухонные комбайны, грили и жаровни, которые присутствуют в каждом доме Emarati, переживает всплеск спроса на новейшие и самые современные функции. Удивительно, но спрос на встраиваемую технику растет в результате идеального сочетания передовых инноваций в дизайне и высокой производительности.

Производители рассчитывают на интеллектуальные технологии для обеспечения роста рынка

Технология умного дома является ключом к росту нового рынка и не ограничивается сектором развлечений с такими устройствами, как Amazon Echo или Google Assistant. На рынок выходит все больше подключенной бытовой техники и гаджетов.

С помощью голосовых помощников или приложений для смартфона умной бытовой техникой можно удобно управлять из любой точки дома или в дороге. В результате ручные настройки исключаются и все больше заменяются сенсорными экранами на устройстве или с помощью управления на смартфоне через приложение. Интеллектуальные технологии являются ключевой особенностью многих новых приборов, от кухонных комбайнов до кофемашин. Подключенные приборы предлагают индивидуальные функциональные возможности для всех видов потребностей и предпочтений.

Обзор отрасли мелкой бытовой техники в ОАЭ

Отчет охватывает крупных международных игроков, работающих на рынке бытовой техники Объединенных Арабских Эмиратов. С точки зрения доли рынка, некоторые из крупных игроков в настоящее время доминируют на рынке. Тем не менее, благодаря технологическому прогрессу и инновационным продуктам, средние и малые компании увеличивают свое присутствие на рынке, заключая новые контракты и осваивая новые рынки. Некоторые крупные игроки BSH Electronics, LG Electronics, Better Life, Samsung Electronics и т.д.

Лидеры рынка мелкой бытовой техники в ОАЭ

BSH Electronics

LG Electronics

Better Life

Haier Electronics

Samsung Electronics

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка мелкой бытовой техники в ОАЭ

- Июль 2021 г. Al-Futtaim Group и KHIND объявляют о партнерстве для расширения в ОАЭ и увеличения рынка бытовой техники на 27,9 млрд дирхамов. Дистрибьюторское партнерство укрепит рынок бытовой и бытовой электроники в ОАЭ и на Ближнем Востоке в ближайшие годы.

- Июнь 2021 г. Gorenje, ведущий европейский производитель бытовой техники, объявил о своем долгосрочном стратегическом партнерстве с Better Life, специализированным розничным продавцом бытовой техники премиум-класса, для расширения своего присутствия в ОАЭ. Благодаря этому партнерству Gorenje будет использовать сильные стороны Better Life для расширения своих дистрибьюторских и сервисных сетей, а также для создания привлекательной ценности для своих потребителей.

Сегментация отрасли мелкой бытовой техники в ОАЭ

Небольшой бытовой прибор, также известный как небольшой электрический прибор или мелкий прибор или просто небольшой прибор, небольшой бытовой или небольшой электрический, представляет собой портативную или полупереносную машину, обычно используемую на столешницах, столешницах или других платформах для выполнения домашних задач. В отчете представлен полный фоновый анализ рынка мелкой бытовой техники Объединенных Арабских Эмиратов, который включает в себя оценку национальных счетов, экономики и тенденций развивающихся рынков по сегментам, значительные изменения в динамике рынка, а также обзор рынка. Рынок мелкой бытовой техники в ОАЭ сегментирован по продуктам (кофеварки/чайники, кухонные комбайны, грили и жаровни, пылесосы и другая мелкая бытовая техника), по каналам сбыта (мультибрендовые магазины, специализированные магазины, интернет и другие каналы сбыта).

| Кофеварки/чайники |

| Кухонные комбайны |

| Грили и ростеры |

| Пылесосы |

| Грили и ростеры |

| Другая мелкая бытовая техника |

| Мультибрендовые магазины |

| Специализированные магазины |

| В сети |

| Другие каналы сбыта |

| По продукту | Кофеварки/чайники |

| Кухонные комбайны | |

| Грили и ростеры | |

| Пылесосы | |

| Грили и ростеры | |

| Другая мелкая бытовая техника | |

| Канал распределения | Мультибрендовые магазины |

| Специализированные магазины | |

| В сети | |

| Другие каналы сбыта |

Часто задаваемые вопросы об исследовании рынка мелкой бытовой техники в ОАЭ

Каков текущий объем рынка мелкой бытовой техники в ОАЭ?

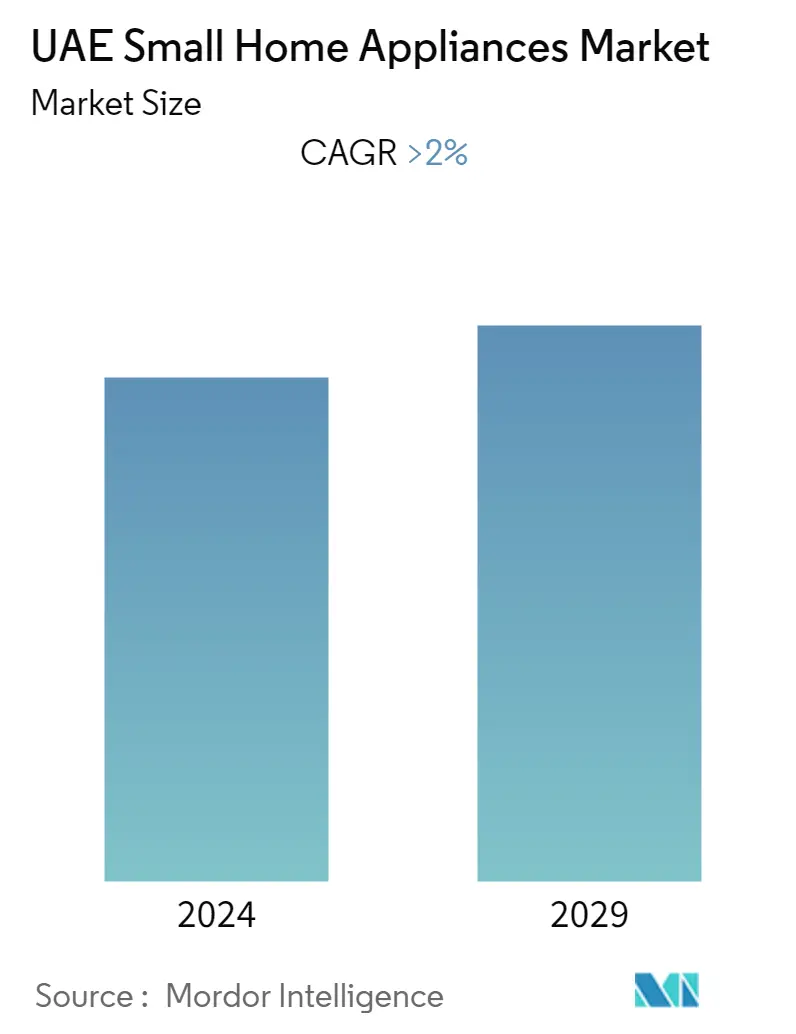

Прогнозируется, что среднегодовой темп роста рынка мелкой бытовой техники в ОАЭ составит более 2% в течение прогнозируемого периода (2024-2029 гг.)

Кто является ключевыми игроками на рынке мелкой бытовой техники ОАЭ?

BSH Electronics, LG Electronics, Better Life, Haier Electronics, Samsung Electronics являются основными компаниями, работающими на рынке мелкой бытовой техники ОАЭ.

За какие годы охватывает рынок мелкой бытовой техники в ОАЭ?

Отчет охватывает исторический объем рынка мелкой бытовой техники в ОАЭ за годы 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется объем рынка мелкой бытовой техники ОАЭ на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет об отрасли мелкой бытовой техники в ОАЭ

Статистические данные по доле, размеру и темпам роста рынка мелкой бытовой техники в ОАЭ в 2024 году, созданные Mordor Intelligence™ Industry Reports. Анализ рынка мелкой бытовой техники в ОАЭ включает в себя прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета для скачивания в формате PDF.