Анализ рынка тракторов

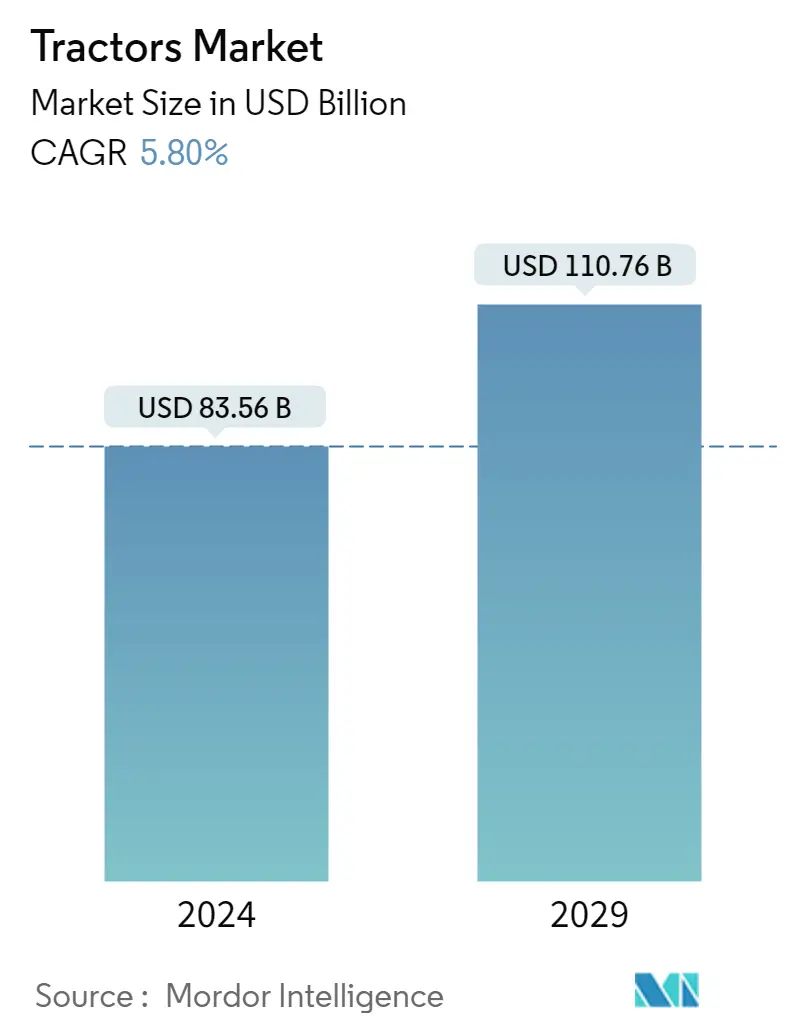

Объем рынка тракторов оценивается в 83,56 млрд долларов США в 2024 году и, как ожидается, достигнет 110,76 млрд долларов США к 2029 году, при этом среднегодовой темп роста составит 5,80% в течение прогнозируемого периода (2024-2029 гг.).

На рынок тракторов негативно повлияла вспышка COVID-19, поскольку карантинные меры в различных частях мира нарушили цепочку поставок во втором квартале 2020 года, что повлияло на производство и продажи тракторов во всем мире. Однако по мере возобновления экономики рынок восстанавливается быстрыми темпами, наряду с разработкой и запуском новых продуктов. Растущий спрос на тракторы также способствует росту рынка.

В долгосрочной перспективе ключевыми факторами, способствующими увеличению продаж тракторов во всем мире, являются повышение уровня механизации сельского хозяйства, особенно в развивающихся странах, рост затрат на рабочую силу в сельском хозяйстве, сезонная нехватка рабочей силы и более короткие циклы замены тракторов. Однако некоторые видные игроки отрасли сосредоточивают свое внимание на слияниях и поглощениях, а также на разработке новых продуктов на рынке. Например,.

- В октябре 2022 года на выставке Kubota Connect производитель продемонстрировал дилерам новинки. Серия M7, поколение 4. Kubota M7 — самые большие тракторы компании, предназначенные для животноводства и производителей кормов.

- В сентябре 2021 года TAFE выпустила новые версии тракторов Massey Ferguson 244 и 246 Dynatrack специально для штатов Западная Бенгалия и Одиша в Индии. Эти тракторы характеризуются высокой практичностью, передовыми технологиями и высокой мощностью.

Правительства развивающихся рынков также поощряют фермеров в своих странах и предоставляют сельскохозяйственное оборудование по субсидированным ставкам и низким процентным ставкам. Ожидается, что спрос на сельскохозяйственную технику и тракторы будет расти высокими темпами. Например,.

- Согласно бюджету Министерства сельского хозяйства США на 2021 год, 3,3 миллиарда долларов США выделено на поддержку исследований, направленных на повышение конкурентоспособности сельского хозяйства США и содействие продовольственной безопасности. Бюджет также поддерживает около 35 000 фермеров и владельцев ранчо, финансируя операционные расходы и предоставляя возможности приобрести ферму или сохранить существующую.

Тенденции рынка тракторов

Ожидается, что в ближайшие пять лет рост сегмента тракторов мощностью менее 40 л.с. ускорится

Тенденция отрасли к тракторам большей мощности продолжает расти во всем мире благодаря более высокой производительности на труднопроходимой местности и универсальности в сельскохозяйственном и несельскохозяйственном применении. На основных рынках тракторов, таких как Индия и Китай, в последние годы наблюдается положительный рост в сегментах мощностью менее 40 л.с.

Тракторы мощностью менее 40 л.с. часто являются синонимом термина компактные тракторы. Благодаря объему двигателя не более 1500 куб.см эти тракторы занимают меньше места и обеспечивают большую гибкость в регулировке. В основном они используются для скашивания, но могут выполнять и другие основные сельскохозяйственные задачи, например уборку навоза.

Однако из-за значительной волатильности, которую вызвал мировой рынок во время пандемии COVID-19, спрос на компактные тракторы резко упал в первом квартале 2020 года. Введение карантинных мер в ряде регионов ограничило мобильность и привело к закрытию торговых точек. Это привело к задержке рынка, что, в свою очередь, значительно снизило продажи.

В большинстве стран с активной сельскохозяйственной деятельностью, в Азиатско-Тихоокеанском и Африканском регионах наблюдается высокий спрос на тракторы мощностью менее 40 л.с., в первую очередь для сельскохозяйственной деятельности, поскольку низкая стоимость этих тракторов увеличила уровень доступности среди густонаселенных малых стран. масштабные фермеры. Несколько игроков на изучаемом рынке выпускают новейшие продукты, чтобы завоевать долю рынка. Например,.

- В августе 2021 года Kubota представила свою новую серию LX, линейку многоцелевых компактных тракторов мощностью до 40 л.с. с двумя разными моделями, а именно LX-351 Rear ROPS мощностью 35 л.с. и LX-351 Cab. Новый трактор LX оснащен двигателем Stage V с CRS, EGR и DPF и доступен в четырех различных моделях. LX-351 с задней защитой ROPS и кабиной LX-351 мощностью 35 л.с. и трехдиапазонной коробкой передач HST, а также LX-401 с задней защитой ROPS и кабиной LX-401 мощностью 40 л.с. и трехдиапазонной коробкой передач HST.

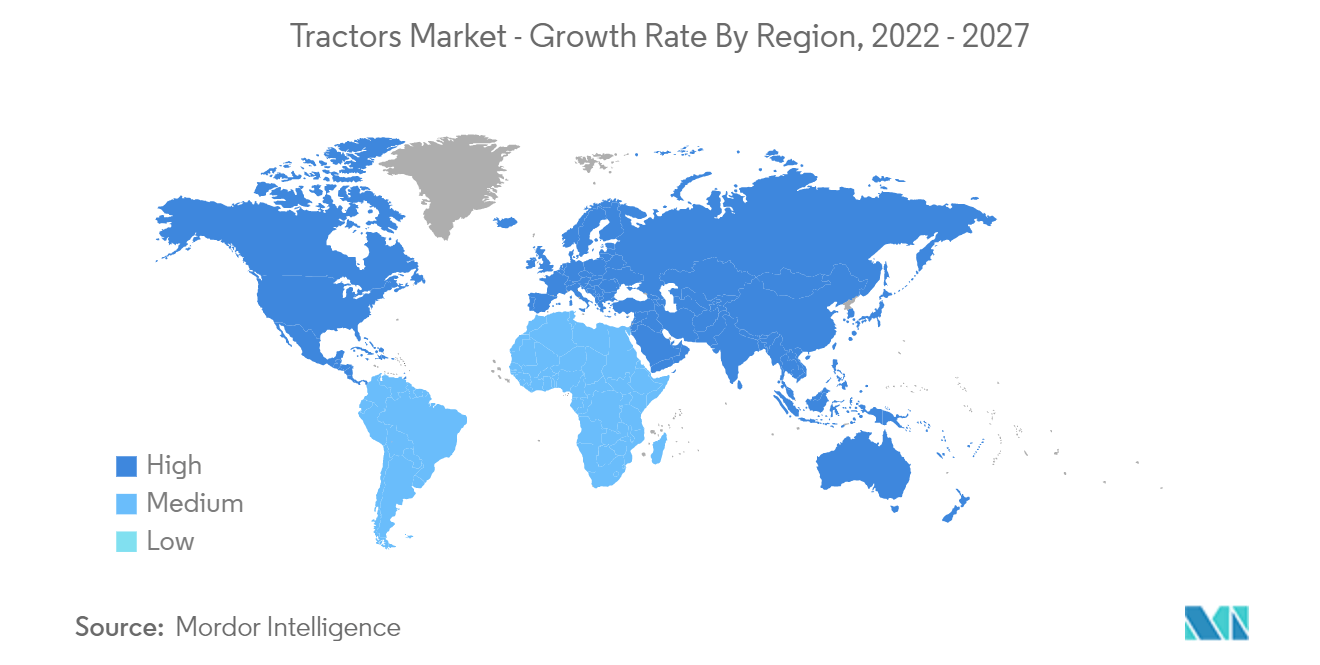

Ожидается, что Азиатско-Тихоокеанский регион будет лидировать на рынке в течение прогнозируемого периода

Ожидается, что на рынке тракторов будет доминировать Азиатско-Тихоокеанский регион, и прогнозируется, что в ближайшие годы этот регион будет развиваться самыми высокими темпами. Ожидается, что растущее предпочтение механизации сельского хозяйства и увеличение числа программ, финансируемых государством, будут способствовать росту рынка в ближайшие несколько лет. Например,.

- В октябре 2021 года правительство Индии объявило о субсидии до 50% на покупку тракторов в рамках программы премьер-министра Кисана по тракторам. Фермеры, покупающие трактор по этой схеме, могут воспользоваться льготами и заплатить половину суммы.

Некоторые региональные регулирующие органы, такие как Китайская ассоциация механизации сельскохозяйственной промышленности, продвигают механизацию сельского хозяйства, рассказывая кооперативам и отдельным фермерам о преимуществах использования мощных тракторов на более крупных сельскохозяйственных территориях. Переход к электромобилям также поддерживается правительством, которое помогает компаниям разрабатывать экологически чистые продукты. Например,.

- Monarch Tractor — производитель полностью электрического автономного трактора. В ноябре 2021 года компания и ее партнеры по Консорциуму по электрификации ферм получили грант на сумму 3 миллиона долларов США от Калифорнийской энергетической комиссии (CEC) на ускорение электрификации сельскохозяйственной техники, включая тракторы, а также на демонстрацию возможностей аккумуляторов во внутрихозяйственной технике. для поддержания работы критически важных электрических нагрузок во время отключений электроэнергии, вызванных лесными пожарами. В консорциум входят Monarch Tractor, Gridtractor, Rhombus Energy Solutions, Current Ways и Polaris Energy Services.

Обзор тракторной отрасли

Рынок тракторов умеренно консолидирован, поскольку на нем активно участвуют несколько глобальных и региональных игроков. Крупные игроки, такие как Mahindra Mahindra, Tractor, Kubota Corporation, Farm Equipment Limited и HMT Limited, принимают соглашения и запускают новые продукты в качестве ключевых стратегий развития для улучшения портфеля тракторной продукции. Например,.

- В ноябре 2022 года на выставке SIMA 2022 компания New Holland представила трактор T8 с Raven Autonomy, беспилотным прицепом для уборки зерна. Он включает в себя OMNiDRIVE, первую в мире беспилотную сельскохозяйственную технологию для уборки урожая зерновыми тележками. Стек передовых технологий позволяет фермеру контролировать, синхронизировать и управлять беспилотным трактором из кабины комбайна.

- В октябре 2021 года Mahindra выпустила три новых трактора YuvoTech+, оснащенных новейшими передовыми технологиями и обеспечивающими высочайший крутящий момент и топливную экономичность. Тракторы доступны в трех моделях Yuvo Tech+ 275 (27,6 кВт-37 л.с.), Yuvo Tech+ 405 (29,1 кВт-39 л.с.) и Yuvo Tech+ 415 (31,33 кВт-42 л.с.).

- В августе 2021 года компания John Deere представила новый трактор 6155MH, который обеспечивает все проверенные на практике характеристики и надежность, эффективный для культивации, боронования или буксировки прицепов харвестеров.

Лидеры рынка тракторов

Deere and Company

Kubota Corporation

Mahindra Tractors

CNH Industrial

AGCO Corporation

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости тракторного рынка

- Сентябрь 2022 г.: ПАО КАМАЗ объявило о планах по расширению модельного ряда газовой техники. КАМАЗ продолжил реализацию планов по развитию газомоторной техники. Сюда входит завершение производства автомобилей поколения К4, модернизация автомобилей поколения К3 с использованием альтернативной комплектующей базы, а также разработка и развитие автомобилей поколения К5. В планах компании вывод на рынок наиболее популярных магистральных тягачей КАМАЗ-54901, работающих на СПГ, а также транспортных средств, работающих на КПГ.

- Август 2022 г.: Hon Hai Technology Group (Foxconn) подписала контрактное производственное соглашение с Zimeno Inc. (dba Monarch Tractor) на производство автономных тракторов и аккумуляторных батарей нового поколения на заводе Foxconn в Огайо в Лордстауне.

- Июль 2022 г.: В сегменте тракторов 4x2 компания Ashok Leyland представила AVTR 4220 с полной массой 41,5 т и AVTR 4420 с полной массой 43,5 т. Эти тракторы оснащены двигателем H6 — 6-цилиндровым двигателем с технологией i-Gen6, опциями GCW 41,5T и 43,5T, а также подходящим двухосным прицепом.

- Октябрь 2021 г.: Итальянский производитель тракторного оборудования ROC Srl был приобретен компанией Kubota Group для усиления продукции Kubota Hay and Forage и увеличения авторитета бренда в европейском регионе.

Сегментация тракторной отрасли

Трактор — это транспортное средство, обычно имеющее одно или два маленьких колеса спереди и два больших колеса сзади. Он используется в сельском хозяйстве, строительстве и логистике для перемещения навесного оборудования, такого как ротаваторы, вспашка, обработка почвы, посев, культивация и сбор урожая.

Рынок тракторов сегментирован по мощности (до 40 л.с., от 40 до 100 л.с. и выше 100 л.с.), по типу привода (полный привод и полный привод/полный привод), а также по географии (Северная Америка). , Европа, Азиатско-Тихоокеанский регион и остальной мир). Для каждого сегмента размер рынка и прогноз даны на основе стоимости в миллиардах долларов США.

| Ниже 40 л.с. |

| 40 л.с. - 100 л.с. |

| Выше 100 л.с. |

| Полный привод |

| Полный привод/Полный привод |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Остальная часть Северной Америки | |

| Европа | Германия |

| Великобритания | |

| Франция | |

| Испания | |

| Италия | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Япония | |

| Индия | |

| Южная Корея | |

| Остальная часть Азиатско-Тихоокеанского региона | |

| Остальной мир | Южная Америка |

| Ближний Восток и Африка |

| По лошадиным силам | Ниже 40 л.с. | |

| 40 л.с. - 100 л.с. | ||

| Выше 100 л.с. | ||

| По типу диска | Полный привод | |

| Полный привод/Полный привод | ||

| По географии | Северная Америка | Соединенные Штаты |

| Канада | ||

| Остальная часть Северной Америки | ||

| Европа | Германия | |

| Великобритания | ||

| Франция | ||

| Испания | ||

| Италия | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Япония | ||

| Индия | ||

| Южная Корея | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Остальной мир | Южная Америка | |

| Ближний Восток и Африка | ||

Часто задаваемые вопросы по исследованию рынка тракторов

Насколько велик рынок тракторов?

Ожидается, что объем рынка тракторов достигнет 83,56 млрд долларов США в 2024 году, а среднегодовой темп роста составит 5,80% и достигнет 110,76 млрд долларов США к 2029 году.

Каков текущий размер рынка тракторов?

Ожидается, что в 2024 году объем рынка тракторов достигнет 83,56 млрд долларов США.

Кто являются ключевыми игроками на рынке Тракторы?

Deere and Company, Kubota Corporation, Mahindra Tractors, CNH Industrial, AGCO Corporation – основные компании, работающие на рынке Тракторы.

Какой регион на рынке Тракторы является наиболее быстрорастущим?

По оценкам, в Азиатско-Тихоокеанском регионе темпы роста будут самыми высокими в среднем за прогнозируемый период (2024–2029 гг.).

Какой регион имеет наибольшую долю на рынке Тракторы?

В 2024 году Азиатско-Тихоокеанский регион будет занимать наибольшую долю рынка тракторов.

Какие годы охватывает рынок Тракторы и каков был размер рынка в 2023 году?

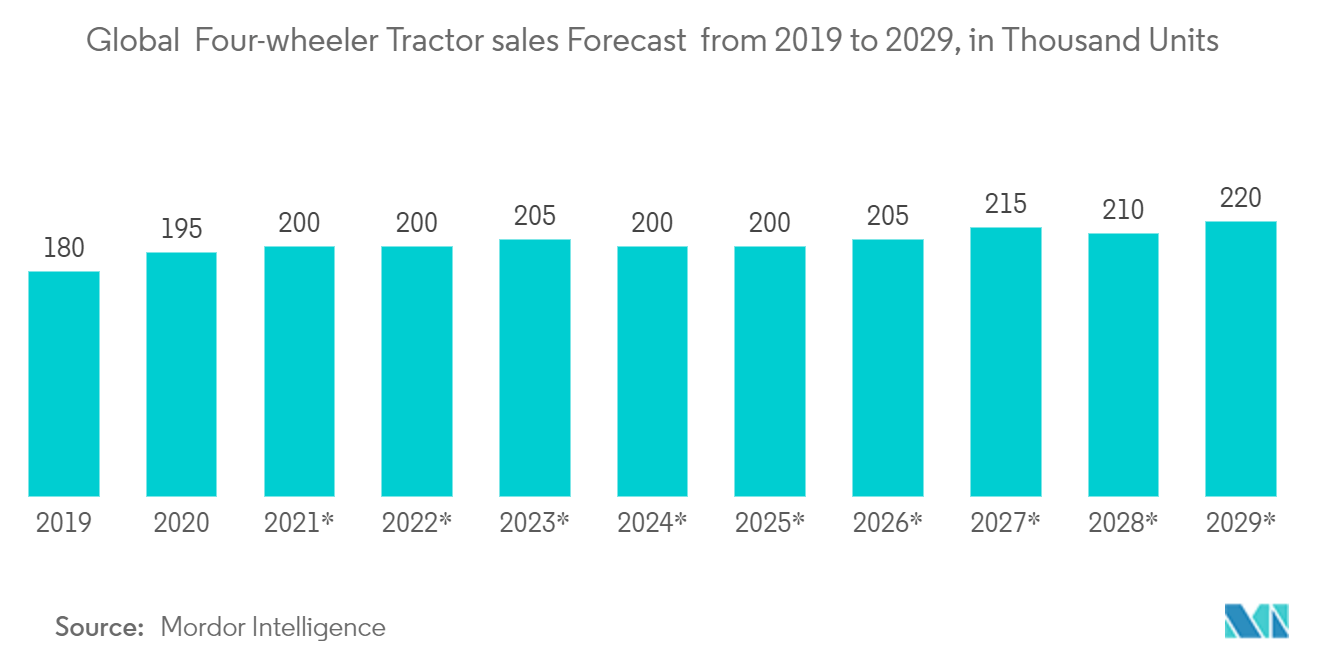

В 2023 году объем рынка тракторов оценивается в 78,98 млрд долларов США. В отчете рассматривается исторический размер рынка тракторов за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка тракторов на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет о тракторной отрасли

Статистические данные о доле, размере и темпах роста доходов на рынке тракторов в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ тракторов включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.