Размер и доля рынка распределительных устройств

Анализ рынка распределительных устройств от Mordor Intelligence

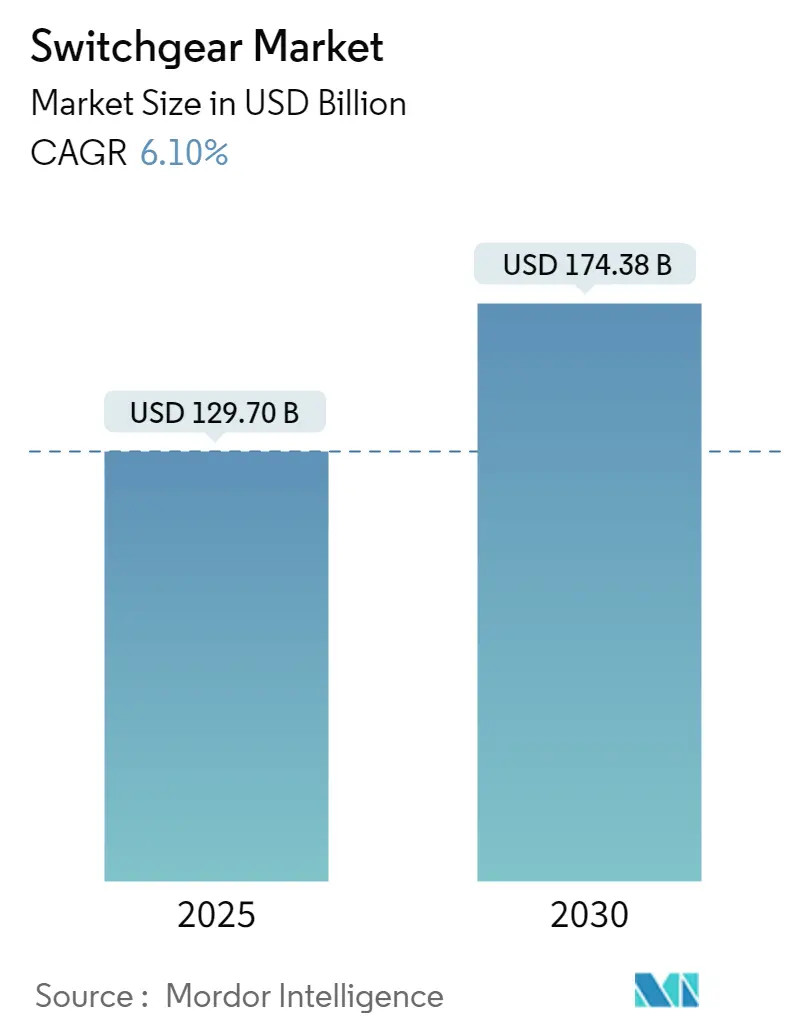

Мировой рынок распределительных устройств составил 129,7 миллиарда долларов США в 2025 году и, согласно прогнозам, достигнет 174,38 миллиарда долларов США к 2030 году, увеличиваясь со среднегодовым темпом роста 6,10%. Усиливающиеся программы электрификации, рекордное развитие возобновляемых источников энергии и всплеск плотности мощности дата-центров поддерживают объемы закупок на восходящей траектории даже в условиях инфляционной среды. [1]Министерство энергетики США, "IIJA-Партнерства по устойчивости и инновациям в энергосистеме," energy.gov Обязательные поэтапные отказы от SF₆ в Европейском союзе, многомиллиардные гранты на устойчивость энергосистем в США и индийская Пересмотренная схема сектора распределения коллективно ускоряют циклы замены оборудования. [2]Европейская комиссия, "Аналитическая записка: SF₆ и альтернативы в электрических распределительных устройствах," climate.ec.europa.eu Ограничения поставок привели к увеличению сроков поставки среднего напряжения до 48 недель, однако коммунальные предприятия и гипермасштабные операторы продолжают приоритизировать заказы, поскольку распределительные устройства остаются критически важной инфраструктурой, которую нельзя откладывать. Признанные производители с готовыми портфолио без SF₆ и отечественными производственными мощностями получают ценовые премии, увеличивая конкурентный разрыв с отстающими.

Ключевые выводы отчета

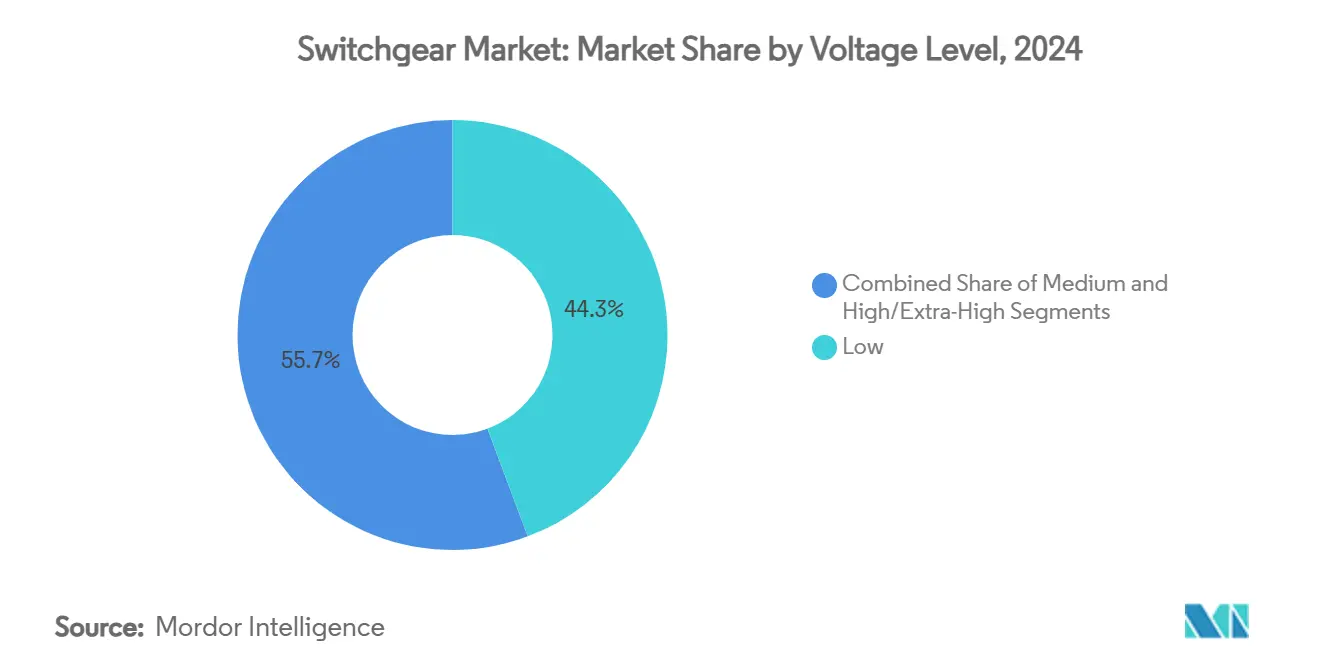

- По уровню напряжения системы низкого напряжения занимали 44,3% доли рынка распределительных устройств в 2024 году, в то время как оборудование среднего напряжения, согласно прогнозам, будет расширяться со среднегодовым темпом роста 10,5% до 2030 года.

- По установке внутренние конфигурации захватили 60% доли рынка распределительных устройств в 2024 году; наружные системы развиваются со среднегодовым темпом роста 6,2%.

- По типу тока оборудование переменного тока доминировало с долей 85% в 2024 году, тогда как распределительные устройства постоянного тока растут со среднегодовым темпом роста 6,1% до 2030 года.

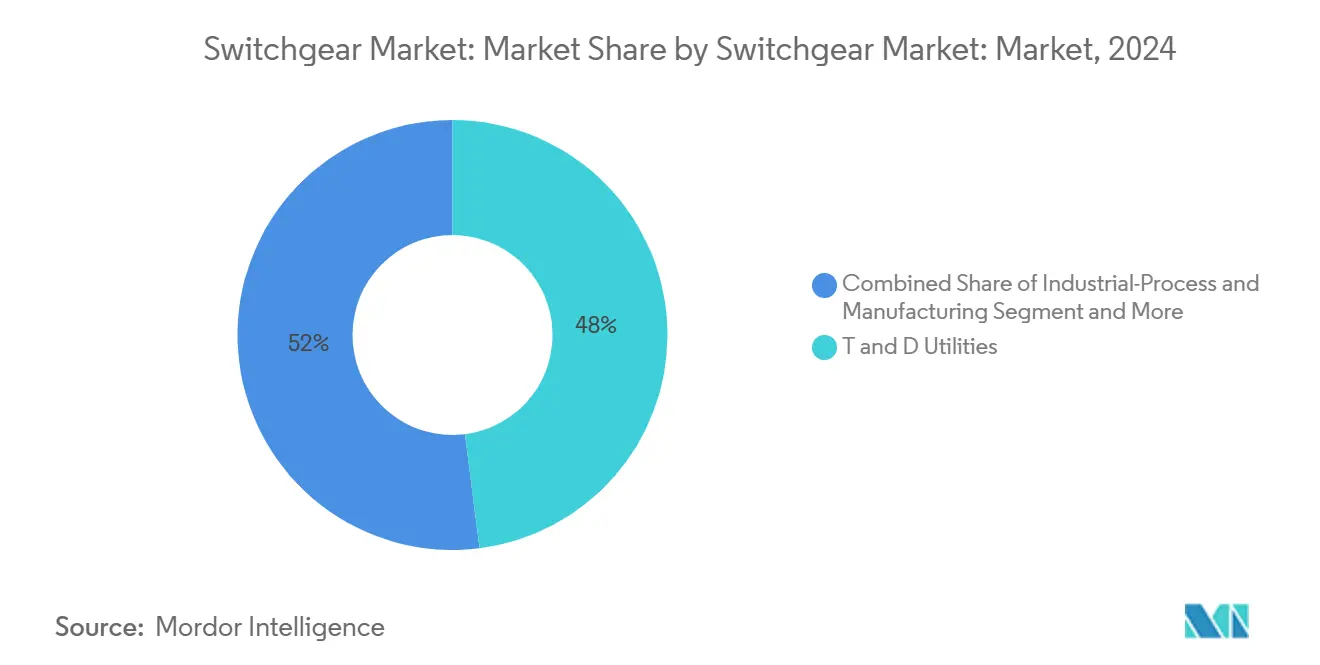

- По конечному пользователю коммунальные предприятия передачи и распределения лидировали с долей 48% размера рынка распределительных устройств в 2024 году; дата-центры представляют самый быстрорастущий пользовательский сегмент со среднегодовым темпом роста 9,2%.

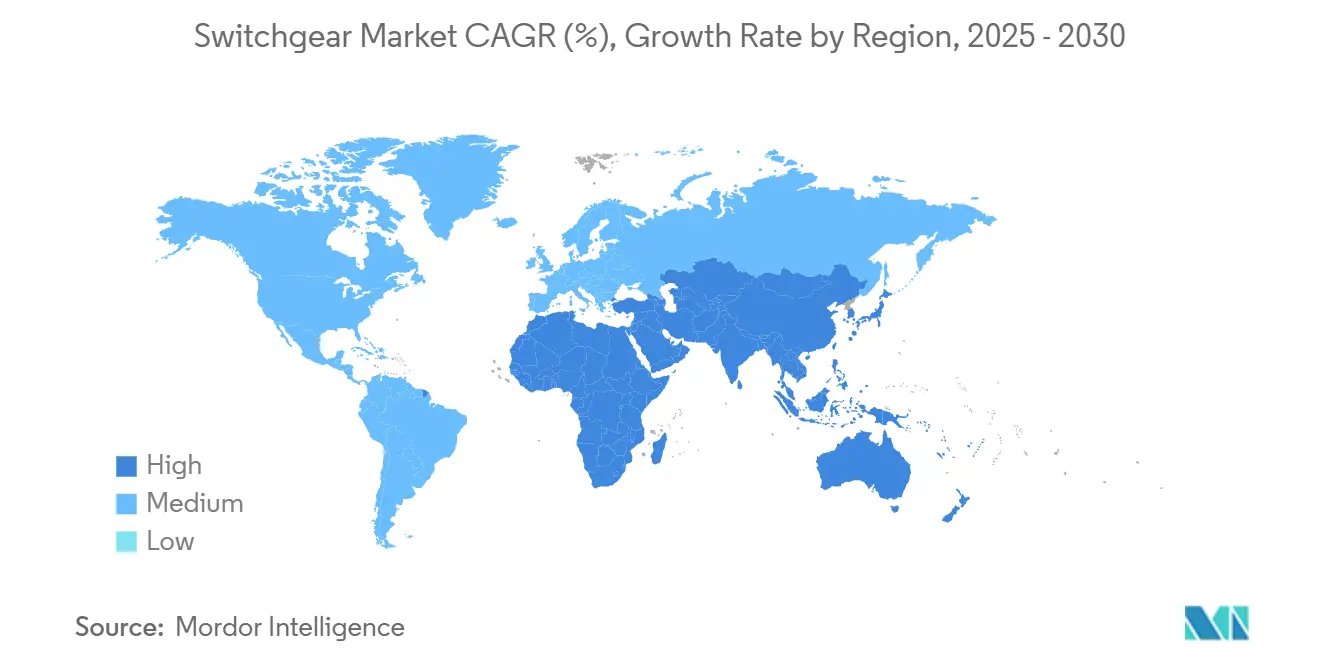

- По географии Азиатско-Тихоокеанский регион составлял 45% доходов 2024 года, и прогнозируется, что регион Ближнего Востока и Африки будет расти со среднегодовым темпом роста 6,3% до 2030 года.

Глобальные тенденции и инсайты рынка распределительных устройств

Анализ влияния движущих сил

| Движущая сила | (~) % Влияние на прогноз CAGR | Географическая релевантность | Временные рамки влияния |

|---|---|---|---|

| Расширение спроса на внутренние распределительные устройства среднего напряжения дата-центров в Северной Америке и ЕС | +1.80% | Северная Америка и ЕС | Среднесрочная перспектива (2-4 года) |

| Поэтапный отказ от F-газов в ЕС ускоряет закупки ГИС без SF₆ | +1.20% | Европа, глобальный spillover | Краткосрочная перспектива (≤ 2 лет) |

| Индийская RDSS с выделением 40 млрд долларов США на распределительные устройства 2021-28 | +0.90% | Индия, Южная Азия | Долгосрочная перспектива (≥ 4 лет) |

| Освоение ГИС 66 кВ морских ветряных кабелей в Восточной Азии | +0.70% | Восточная Азия, АТР | Среднесрочная перспектива (2-4 года) |

| Гранты IIJA США на модернизацию сетей с наземными устройствами | +0.60% | США | Среднесрочная перспектва (2-4 года) |

| Электрификация железных дорог ССАГПЗ стимулирует высокоскоростные распределительные устройства постоянного тока | +0.40% | Страны ССАГПЗ | Долгосрочная перспектива (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Расширение спроса на внутренние распределительные устройства среднего напряжения дата-центров в Северной Америке и ЕС

Гипермасштабные операторы увеличивают нагрузки отдельных объектов с 10-20 МВт до 100 МВт, вызывая 16%-ный ежегодный рост заказов на внутренние распределительные устройства среднего напряжения до 2030 года. [3]Schneider Electric, "Schneider Electric инвестирует более 700 млн долларов в энергетический сектор США," ft.com Внутренние газоизолированные конструкции сокращают требуемую площадь пола до трех четвертей, что является критическим преимуществом в ограниченных по земле городских кампусах. Застройщики платят 50%-ные премии за поставку, чтобы обеспечить твердые слоты в перегруженных производственных линиях. Производители с американскими или европейскими сборочными заводами воспользовались преимуществом, поскольку сроки поставки импорта растягиваются свыше 40 недель. Фокус на гарантированной логистике переопределяет стратегии распределения по всему рынку распределительных устройств.

Поэтапный отказ от F-газов в ЕС ускоряет закупки ГИС без SF₆

Регулирования прекращают использование SF₆ в оборудовании среднего напряжения к 2026 году и в оборудовании высокого напряжения к 2030 году, принуждая коммунальные предприятия стандартизироваться на альтернативных газах. Ранние участники блокируют поставки устройств без SF₆ на 18-24 месяца раньше дедлайнов, снижая риск ценовых всплесков. Hitachi Energy уже поставила 550 кВ ГИС без SF₆, доказав готовность высокого напряжения. [4]Hitachi, Ltd., "Hitachi Energy поставит первую в мире ГИС 550 кВ без SF₆," hitachi.com Экономия жизненного цикла от избежания обращения с газом и утилизации компенсирует более высокие первоначальные затраты. Ускоренный график усиливает замещающий спрос внутри рынка распределительных устройств.

Индийская RDSS с выделением 40 млрд долларов США на распределительные устройства 2021-28

RDSS выделяет 8-12 миллиардов долларов США на распределительные устройства, которые интегрируют коммуникации IEC 61850 и могут выдерживать токи короткого замыкания сельских фидеров. Предпочтения "Делай в Индии" заставляют зарубежные OEM локализовать сборку, что подтверждается модернизацией заводов GE Vernova на 16 миллионов долларов США. Цели умного распределения благоприятствуют премиальным интеллектуальным устройствам, расширяя ценовой диапазон по сравнению с устаревшим оборудованием. Программа устанавливает предсказуемый многолетний конвейер закупок, обеспечивая масштабирование объемов и стабильную загрузку заводов на рынке распределительных устройств.

Освоение ГИС 66 кВ морских ветряных кабелей в Восточной Азии

Подверженные тайфунам площадки требуют морских распределительных устройств 66 кВ, которые выдерживают ветровые нагрузки 200 км/ч и соляные брызги, поднимая стоимость единицы выше 2 миллионов долларов США. Мандаты местного содержания в Тайване и Китае поощряют совместные предприятия, такие как MHI Vestas-Shihlin Electric для отечественной сборки. Ожидается ежегодная установка 400-500 единиц, поскольку Китай нацелен на 15-20 ГВт морской ветроэнергетики до 2030 года. Проверенный морской опыт дает признанным OEM преимущество, укрепляя их долю на рынке распределительных устройств.

Анализ влияния ограничений

| Ограничение | (~) % Влияние на прогноз CAGR | Географическая релевантность | Временные рамки влияния |

|---|---|---|---|

| Дефицит прерывателей без SF₆ (сроки поставки > 72 недель) | -1.40% | Глобальный, острый в Северной Америке и ЕС | Краткосрочная перспектива (≤ 2 лет) |

| Волатильность цен на медь и CRGO давит на маржи OEM низкого напряжения | -0.80% | Глобальный, серьезный в АТР | Среднесрочная перспектива (2-4 года) |

| Поддельные устройства низкого напряжения от неформальных экспортеров в Африке | -0.30% | Африка, развивающиеся рынки | Долгосрочная перспектива (≥ 4 лет) |

| Затраты на соответствие кибербезопасности для умного оборудования IEC 61850 | -0.20% | Глобальный, развитые рынки | Среднесрочная перспектива (2-4 года) |

| Источник: Mordor Intelligence | |||

Дефицит прерывателей без SF₆ (сроки поставки > 72 недель)

Вакуумные прерыватели и прерыватели на чистом воздухе требуют точной металлургии, которую существующие линии SF₆ не могут воспроизвести, продлевая сроки поставки производства до 72 недель в Европе и Северной Америке. Коммунальные предприятия, сталкивающиеся с дедлайнами соответствия 2026 года, накапливают запасы обычного оборудования для хеджирования переходного риска. Расширение Hitachi Energy в США на 155 миллионов долларов США не будет полностью запущено в течение 18 месяцев. Дефицит создает двухуровневую ценовую среду, где устройства без SF₆ требуют премий 30-40%, сжимая капитальные бюджеты и замедляя некоторые планы модернизации на рынке распределительных устройств.

Волатильность цен на медь и CRGO давит на маржи OEM низкого напряжения

Цены на медь колебались на 25-30% в годовых диапазонах, в то время как тарифы на импортную сталь и алюминий добавляют 25% к затратам поставки в 2025 году. Медь представляет до 20% материальных затрат низкого напряжения, однако фиксированные цены контрактов с коммунальными предприятиями ограничивают переложение. Индийские OEM, зависящие от 50% импорта меди, сталкиваются с двойным воздействием валютных колебаний и товарных всплесков. Более мелкие производители лишены инструментов хеджирования, вызывая сжатие маржи на 6-12 месяцев, что может привести к консолидации внутри рынка распределительных устройств.

Сегментный анализ

По уровню напряжения: среднее напряжение движет ускорением роста

Ожидается, что оборудование среднего напряжения превзойдет общий рост рынка распределительных устройств со среднегодовым темпом роста 10,5% до 2030 года. Сборки низкого напряжения по-прежнему удерживали самую большую долю 44,3% размера рынка распределительных устройств в 2024 году благодаря повсеместному использованию в зданиях и на заводах. Коммунальные предприятия ускоряют замены среднего напряжения для выполнения мандатов умных сетей, а подключения возобновляемых источников энергии требуют передовых схем защиты. Модернизация Siemens во Франкфурте на 100 миллионов евро фокусируется на линиях среднего напряжения без SF₆, демонстрируя, как регулирование направляет капитал. Развивающиеся применения в концентраторах зарядки электромобилей и накопителях энергии эскалируют спрос, в то время как высокое напряжение и сверхвысокое напряжение остаются нишевыми, но требуют премиального ценообразования.

Эта стратификация напряжений иллюстрирует, как индустрия распределительных устройств балансирует вездесущие потребности низкого напряжения с быстрорастущими нишами среднего напряжения. Признанные OEM используют десятилетия полевых данных для уточнения смягчения дуговых вспышек и цифровых датчиков, которые улучшают мониторинг состояния. Новые участники сталкиваются с пугающими препятствиями сертификации, особенно в диапазонах среднего напряжения, связанных со стандартами безопасности коммунальных предприятий. Восходящий цикл в замещающих инвестициях позиционирует рынок распределительных устройств для устойчивого расширения доходов.

По установке: доминирование внутренних устройств встречает наружную стойкость

Внутреннее оборудование захватило 60% доходов 2024 года и остается по умолчанию в ограниченных по пространству городских сетях. Газоизолированная технология делает внутреннее принятие возможным, сокращая площади до 75%. Наружные сборки, однако, прогнозируются расти со среднегодовым темпом роста 6,2%, поскольку устойчивость к изменению климата становится приоритетом, а коммунальные предприятия укрепляют открытые подстанции наземными решениями, квалифицирующимися для финансирования IIJA.

На рынке распределительных устройств монтажники взвешивают более высокие затраты на корпуса против сниженных гражданских работ при выборе внутренних маршрутов. Сельские фидеры все больше благоприятствуют наружным или столбовым вариантам, которые исключают строительные оболочки. Всепогодные рейтинги и модульные конструкции салазок позволяют быстрые развертывания для кластеров возобновляемых источников энергии. Хотя давление снижения затрат сохраняется, анализы жизненного цикла показывают, что герметичные внутренние ГИС единицы сокращают визиты технического обслуживания, создавая преимущество общей стоимости владения за 25 лет.

По типу тока: доминирование переменного тока сталкивается с нарушением постоянного тока

Конфигурации переменного тока доминировали в 85% отгрузок в 2024 году, наследие синхронного дизайна сети. Прогнозируется, что распределительные устройства постоянного тока будут подниматься со среднегодовым темпом роста 6,1%, поскольку морские ветряные HVDC связи и инверторы накопления энергии распространяются. Рынок распределительных устройств видит пилотные программы, тестирующие кольца постоянного тока среднего напряжения для кампусов дата-центров, стремящихся к более высокой эффективности. Электрификация железных дорог ССАГПЗ добавляет целевой спрос на высокоскоростные прерыватели постоянного тока, подчеркивая закрепление технологии в тяговых системах.

Проектирование распределительных устройств постоянного тока требует снижения зазоров и пересмотра гасящих сред, повышая барьеры для поздних последователей. Установки HVDC Light Hitachi Energy в США иллюстрируют как премию, так и требуемую экспертизу. Доминирование переменного тока останется, однако достижения постоянного тока переформировывают дорожные карты продуктов и сажают будущие семена доходов для рынка распределительных устройств.

По конечному пользователю: коммунальные предприятия лидируют, пока дата-центры ускоряются

Коммунальные предприятия сохранили 48%-ную долю расходов в 2024 году, финансируя замены сетей и проекты устойчивости. Дата-центры, растущие со среднегодовым темпом роста 9,2%, переопределили циклы закупок, часто обходя интеграторов для прямых покупок от OEM для пользовательских линеек среднего напряжения. Промышленные заводы вносят стабильный базовый спрос, тогда как транспорт и инфраструктуры зарядки электромобилей представляют дополнительные объемы, которые диверсифицируют рынок распределительных устройств.

Эти сдвиги конечных пользователей влияют на дорожные карты функций: коммунальные предприятия требуют интеграции удаленного мониторинга, в то время как гипермасштабируемые операторы приоритизируют ограничения площади и тепловой нагрузки. OEM теперь создают семейства продуктов, адаптированные к каждому архетипу конечного пользователя, блокируя услуги жизненного цикла. Ценностные предложения сосредоточены на быстрой поставке и модульности - атрибутах, которые требуют более высоких маржей на рынке распределительных устройств.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По применению: оборудование подстанций якорит рост возобновляемых источников энергии

Первичное оборудование подстанций сохраняет самую большую долю доходов благодаря высоким стоимостям единиц и инженерной сложности. Сети сбора возобновляемых энергозаводов являются самым быстрорастущим применением, поскольку солнечные и ветряные фермы множатся. Специализированные морские ветряные распределительные устройства должны противостоять соляному туману и вибрации, требуя ценовых премий, оправданных критически важной надежностью.

Центры управления двигателями остаются объемными движущими силами в производстве, но сталкиваются с коммодитизацией. Аварийные и параллельные системы получают тягу, поскольку коммунальные предприятия и больницы стремятся к устойчивости микросетей. Продвинутые применения все больше требуют автоматизации с поддержкой IEC 61850, смешивая энергетическое проектирование с экспертизой кибербезопасности - схождение, формирующее возможности следующего поколения по всему рынку распределительных устройств.

Географический анализ

Азиатско-Тихоокеанский регион удерживал 45% доходов 2024 года, поддерживаемый масштабом Китая, конвейером RDSS Индии и высокоспецификационными нишами Японии. Правила местного содержания и быстрые развертывания возобновляемых источников энергии поддерживают загрузку заводов и стимулируют региональные R&D хабы. Расширения мощностей, объявленные глобальными OEM в Китае и Индии, подтверждают центральность региона для рынка распределительных устройств.

Прогнозируется, что Ближний Восток и Африка будут расширяться со среднегодовым темпом роста 6,3% до 2030 года. Мегапроекты ССАГПЗ, такие как NEOM, наряду с общенациональной электрификацией в Субсахарской Африке, требуют упрочненного оборудования для жарких, пыльных климатов. Зависимость от импорта представляет возможности для партнерств и сборочных структур СП, что подтверждается присутствием Schneider Electric в Южной Африке.

Северная Америка и Европа в основном являются рынками замещения, но извлекают выгоду из политических попутных ветров. Награды GRIP IIJA на 10,5 миллиарда долларов США и запрет SF₆ ЕС ускоряют циклы заказов. Инвестиции в отечественное производство Hitachi Energy, Eaton и Mitsubishi Electric нацелены на закрытие логистических пробелов и поддержание обещаний поставки. Высокие регулятивные стандарты и стареющие сетевые активы обеспечивают стабильные потоки спроса в этих зрелых, но технологически прогрессивных регионах рынка распределительных устройств.

Конкурентная среда

Топ-компании на рынке распределительных устройств

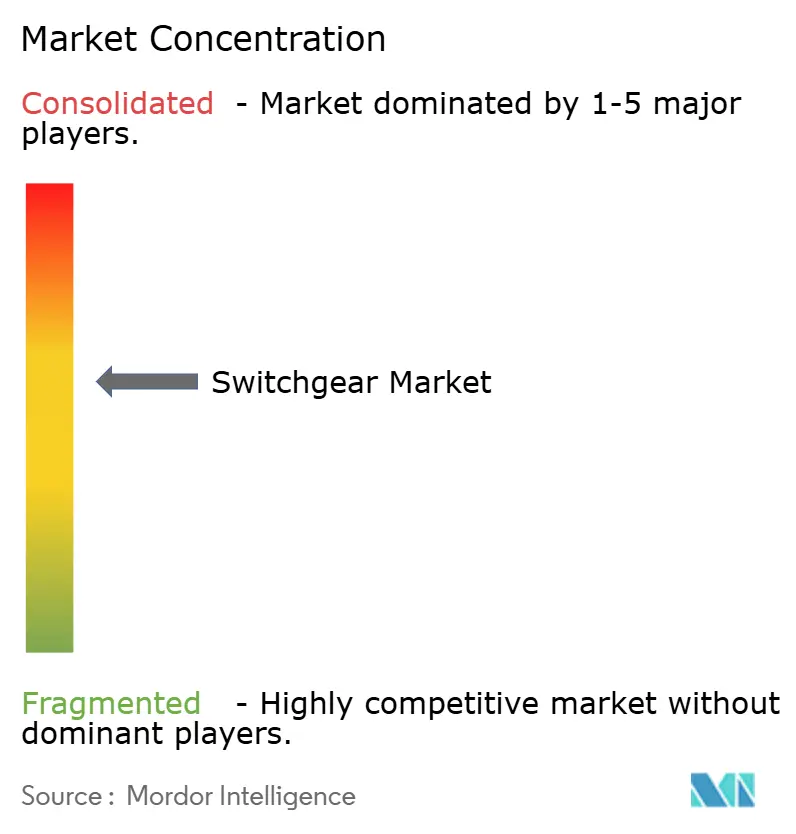

Производство распределительных устройств остается умеренно консолидированным, при этом пять ведущих игроков, по оценкам, контролируют примерно 60% глобальных доходов. Капиталоемкость, препятствия сертификации и сервисные контракты установленной базы сдерживают новых участников. Конкурентная дифференциация теперь зависит от портфолио без SF₆, цифровой диагностики и местного заводского присутствия, которое изолирует клиентов от геополитических шоков.

Стратегическая M&A активность переформировывает возможности: покупка ABB подразделения силовой электроники Siemens Gamesa за 170 миллионов евро (200,24 миллиона долларов США) расширяет контроль над конвертерами, ориентированными на возобновляемые источники энергии. Приобретение Siemens Trayer Engineering углубляет предложения наземного оборудования, согласованные с фондами модернизации сетей США. Лидеры рынка обязались более чем на 6 миллиардов долларов США в органических расширениях мощностей до 2027 года, сигнализируя уверенность в устойчивом росте рынка распределительных устройств.

Устойчивость цепочки поставок является новым полем битвы. OEM с вертикально интегрированным производством прерывателей и региональным снабжением сталью могут соблюдать агрессивные оговорки о сроках поставки, выигрывая заказы по премиальным ценам. Контракты на услуги жизненного цикла, объединенные с аналитическими платформами, улучшают повторяющиеся доходы и привязку клиентов. Схождение электрического оборудования и программного обеспечения дополнительно поднимает входной барьер для новичков на рынке распределительных устройств.

Лидеры индустрии распределительных устройств

-

Schneider Electric

-

Mitsubishi Electric Corporation

-

Siemens AG

-

ABB Ltd

-

Havells India Limited.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние отраслевые разработки

- Май 2025: Hitachi Energy поставила первую в мире ГИС 550 кВ без SF₆ Китайской государственной сетевой корпорации.

- Апрель 2025: Hitachi Energy увеличила инвестиции в Пенсильвании до более чем 70 миллионов долларов США для расширения производства EconiQ.

- Март 2025: Schneider Electric обязалась более 700 миллионов долларов США в производство и R&D расходы в США до 2027 года.

- Март 2025: nVent Electric приобрела Electrical Products Group за 975 миллионов долларов США.

Охват отчета по глобальному рынку распределительных устройств

Распределительные устройства играют ключевую роль в защите энергосистем. Они регулируют электрические цепи, управляют распределением энергии и облегчают тестирование и обслуживание путем обесточивания оборудования. Ключевые компоненты распределительных устройств включают автоматические выключатели, разъединители, реле, переключатели, предохранители и панели управления.

Рынок распределительных устройств сегментирован по типу (напряжение (низкое напряжение, среднее напряжение и высокое напряжение), изоляция (газоизолированные распределительные устройства (ГИС), воздухоизолированные распределительные устройства (ВИС) и другие типы изоляции) и установка (внутренняя и наружная)), отрасли конечного пользователя (коммерческая, жилая и промышленная) и географии (Северная Америка, Европа, Азиатско-Тихоокеанский регион, Ближний Восток и Африка, и Латинская Америка). Размеры рынка и прогнозы предоставлены в стоимостном выражении (доллары США) для всех вышеуказанных сегментов.

| Низкое (<1 кВ) |

| Среднее (1-40 кВ) |

| Высокое/сверхвысокое (>40 кВ) |

| Газоизолированные (SF₆) |

| Газоизолированные (без SF₆) |

| Масляно-изолированные |

| Вакуумные |

| Твердодиэлектрические |

| Внутренние |

| Наружные |

| Наземные |

| Столбовые |

| Распределительные устройства переменного тока |

| Распределительные устройства постоянного тока |

| Коммунальные предприятия передачи и распределения |

| Промышленность-процессы и производство |

| Дата-центры |

| Инфраструктура и транспорт (железные дороги, аэропорты, зарядка электромобилей) |

| Коммерческие и жилые здания |

| Первичное оборудование подстанций |

| Сети сбора возобновляемых энергозаводов (солнечные, ветряные) |

| Управление двигателями и МЦУ |

| Аварийные и параллельные системы |

| Северная Америка | США |

| Канада | |

| Мексика | |

| Европа | Великобритания |

| Германия | |

| Франция | |

| Италия | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Япония | |

| Индия | |

| Южная Корея | |

| Остальной АТР | |

| Ближний Восток | Израиль |

| Саудовская Аравия | |

| ОАЭ | |

| Турция | |

| Остальной Ближний Восток | |

| Африка | Южная Африка |

| Египет | |

| Остальная Африка | |

| Южная Америка | Бразилия |

| Аргентина | |

| Остальная Южная Америка |

| По уровню напряжения | Низкое (<1 кВ) | |

| Среднее (1-40 кВ) | ||

| Высокое/сверхвысокое (>40 кВ) | ||

| По изоляции | Газоизолированные (SF₆) | |

| Газоизолированные (без SF₆) | ||

| Масляно-изолированные | ||

| Вакуумные | ||

| Твердодиэлектрические | ||

| По установке | Внутренние | |

| Наружные | ||

| Наземные | ||

| Столбовые | ||

| По типу тока | Распределительные устройства переменного тока | |

| Распределительные устройства постоянного тока | ||

| По конечному пользователю | Коммунальные предприятия передачи и распределения | |

| Промышленность-процессы и производство | ||

| Дата-центры | ||

| Инфраструктура и транспорт (железные дороги, аэропорты, зарядка электромобилей) | ||

| Коммерческие и жилые здания | ||

| По применению | Первичное оборудование подстанций | |

| Сети сбора возобновляемых энергозаводов (солнечные, ветряные) | ||

| Управление двигателями и МЦУ | ||

| Аварийные и параллельные системы | ||

| По географии | Северная Америка | США |

| Канада | ||

| Мексика | ||

| Европа | Великобритания | |

| Германия | ||

| Франция | ||

| Италия | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Япония | ||

| Индия | ||

| Южная Корея | ||

| Остальной АТР | ||

| Ближний Восток | Израиль | |

| Саудовская Аравия | ||

| ОАЭ | ||

| Турция | ||

| Остальной Ближний Восток | ||

| Африка | Южная Африка | |

| Египет | ||

| Остальная Африка | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная Южная Америка | ||

Ключевые вопросы, отвеченные в отчете

Каков текущий размер рынка распределительных устройств?

Рынок распределительных устройств сгенерировал 129,7 миллиарда долларов США в 2025 году.

Как быстро ожидается рост рынка распределительных устройств?

Прогнозируется, что рынок покажет среднегодовой темп роста 6,1%, достигнув 174,38 миллиарда долларов США к 2030 году.

Какой сегмент растет быстрее всего в рынке распределительных устройств?

Оборудование среднего напряжения лидирует в росте со среднегодовым темпом роста 10,5% на фоне проектов модернизации сетей и интеграции возобновляемых источников энергии.

Почему технологии без SF₆ критически важны для поставщиков распределительных устройств?

Европейские регулирования поэтапно отменяют SF₆ в оборудовании среднего напряжения к 2026 году, заставляя коммунальные предприятия по всему миру принимать альтернативные газы и вознаграждая OEM с проверенными решениями.

Как дата-центры влияют на спрос на распределительные устройства?

Гипермасштабные объекты, масштабирующиеся до нагрузок 100 МВт, требуют компактных внутренних линеек ГИС, движущих 16%-ным ежегодным ростом соответствующих заказов среднего напряжения.

Какой регион удерживает самую большую долю рынка распределительных устройств?

Азиатско-Тихоокеанский регион составлял 45% глобальных доходов в 2024 году, поддерживаемый крупномасштабными инфраструктурными программами в Китае и Индии.

Последнее обновление страницы: