Размер и доля рынка кормов для домашних животных Южной Кореи

Анализ рынка кормов для домашних животных Южной Кореи компанией Mordor Intelligence

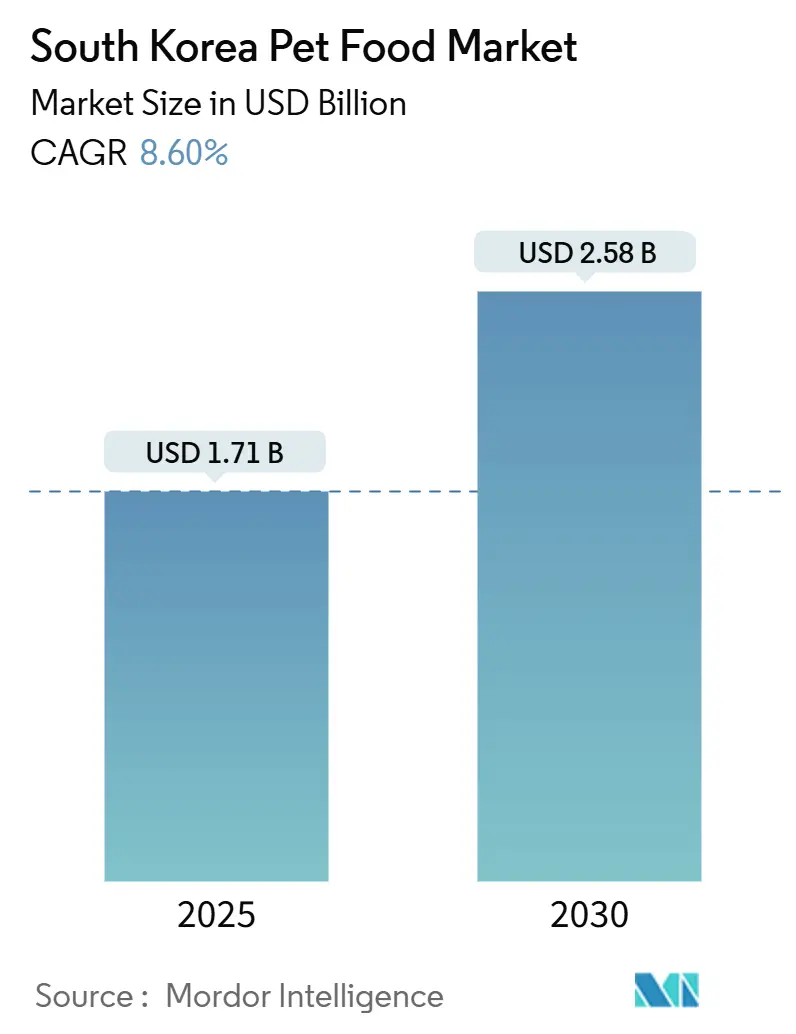

Размер рынка кормов для домашних животных Южной Кореи составляет 1,71 млрд долларов США в 2025 году и, по прогнозам, вырастет до 2,58 млрд долларов США к 2030 году, демонстрируя среднегодовой темп роста 8,6% в течение прогнозируемого периода. Несколько факторов объединяются для создания такого темпа роста. Знаковый запрет на собачье мясо в 2024 году ускорил усыновление собак, в то время как быстрая урбанизация направляет молодые домохозяйства к кошкам и другим неприхотливым компаньонам. Цифровая торговля уже составляет две трети продаж, предоставляя брендам богатые данные для целевых запусков продукции. Премиальные и функциональные рецептуры продолжают обеспечивать более высокие маржи, а белок насекомых становится устойчивым дифференциатором. Отечественные производители защищают полочное пространство благодаря глубокому пониманию культуры и гибким цепочкам поставок, даже когда многонациональные компании расширяют местное производство и каналы прямых продаж потребителям. Основные риски связаны с волатильностью валютного курса для импортируемых ингредиентов, более строгими правилами маркировки и сохраняющимся дефицитом доверия после кризиса токсичности кошачьих кормов в 2024 году.

Ключевые выводы отчета

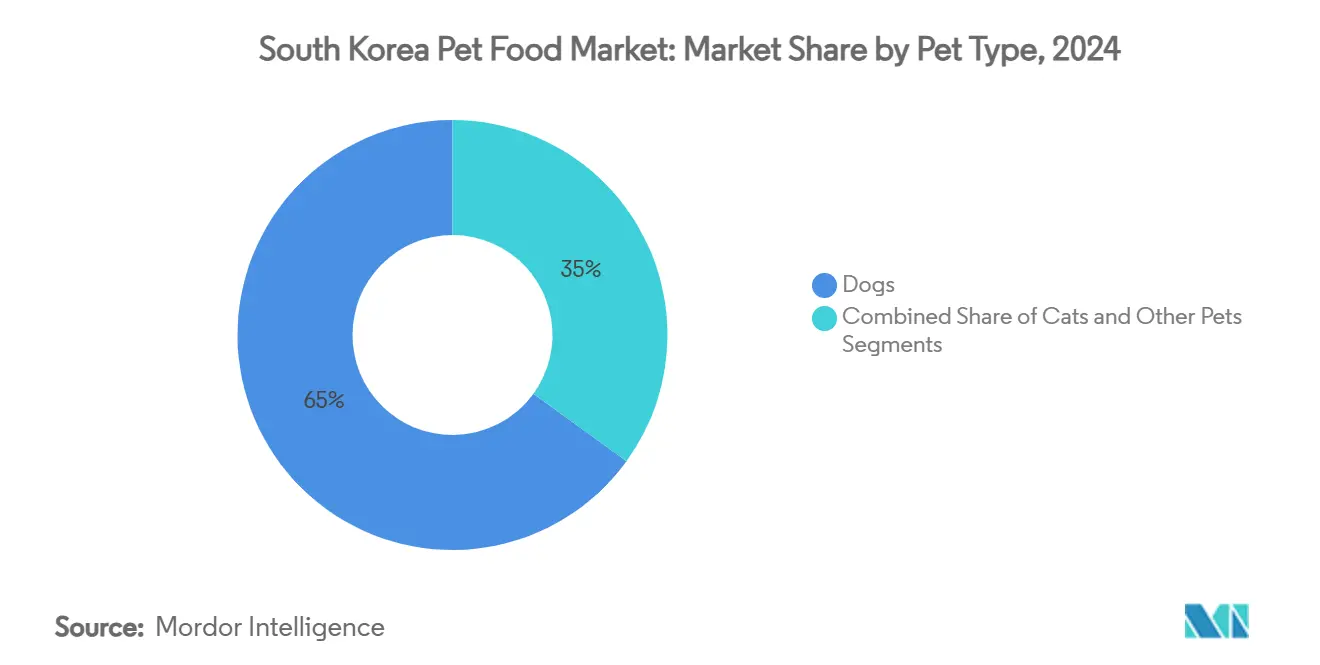

- По типу животных собаки лидировали с 65% доли рынка кормов для домашних животных Южной Кореи в 2024 году; кошки готовы расти со среднегодовым темпом роста 11,1% до 2030 года.

- По типу продукции сухой корм составил 42,2% размера рынка кормов для домашних животных Южной Кореи в 2024 году, в то время как ветеринарные диеты, по прогнозам, будут расширяться со среднегодовым темпом роста 12,4% к 2030 году.

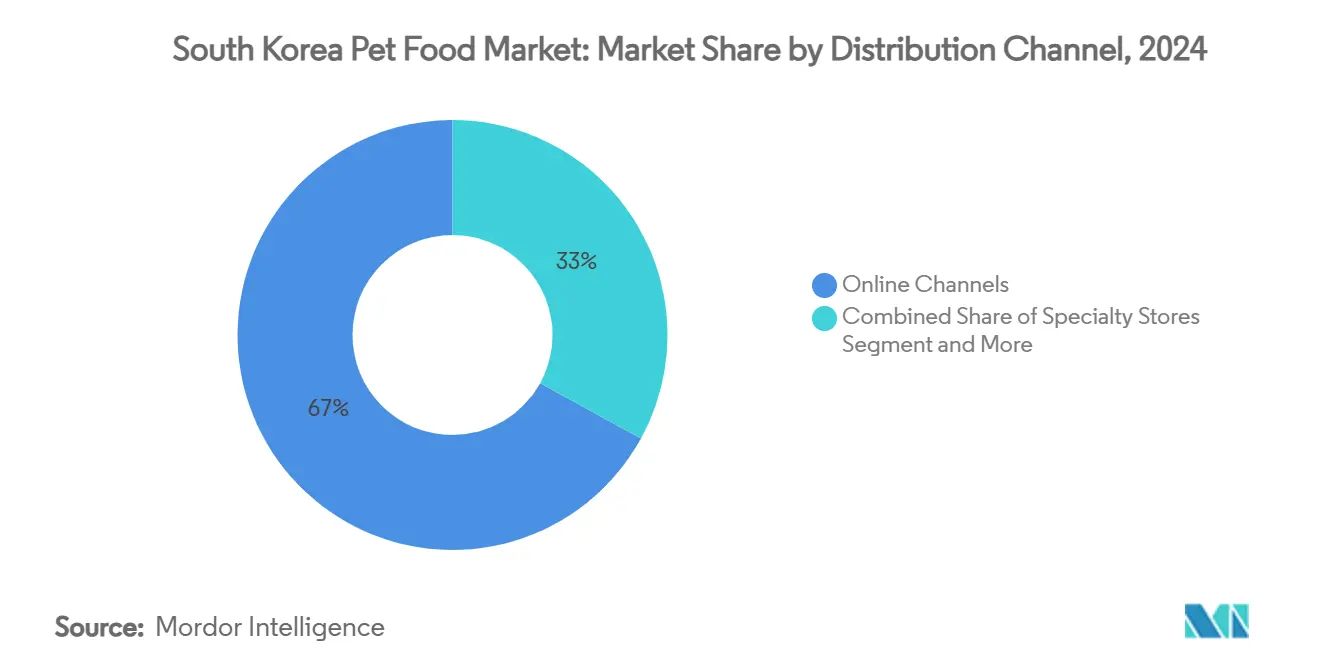

- По каналам распространения онлайн-платформы захватили 67% доли выручки в 2024 году и развиваются со среднегодовым темпом роста 12,2% до 2030 года.

Тенденции и аналитические данные рынка кормов для домашних животных Южной Кореи

Анализ влияния драйверов

| Драйвер | (~) % влияние на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Рост владения домашними животными и их гуманизация | +2.1% | Национальный, с концентрацией в Сеуле, Пусане и столичных районах Инчхона | Среднесрочный (2-4 года) |

| Всплеск спроса на премиальное и функциональное питание | +1.8% | Национальный, с более высоким проникновением в богатых городских районах | Краткосрочный (≤ 2 лет) |

| Быстрое расширение электронной коммерции и доставки последней мили | +1.5% | Национальный, при этом сельские районы демонстрируют самые быстрые темпы принятия | Краткосрочный (≤ 2 лет) |

| Государственный запрет на собачье мясо, стимулирующий усыновление собак | +1.3% | Национальный, с наибольшим воздействием в традиционных регионах потребления собачьего мяса | Долгосрочный (≥ 4 лет) |

| Коммерциализация цепочки поставок белка насекомых | +0.9% | Национальный, с первоначальным фокусом на премиальных городских рынках | Долгосрочный (≥ 4 лет) |

| Принятие платформ персонализированной диеты на основе ИИ | +0.7% | Национальный, с ранним принятием в технологически продвинутых столичных районах | Среднесрочный (2-4 года) |

| Источник: Mordor Intelligence | |||

Рост владения домашними животными и их гуманизация

Каждое четвертое корейское домохозяйство теперь владеет животным-компаньоном, соотношение, которое резко возросло после изменений образа жизни в период пандемии и запрета на собачье мясо в 2024 году. Владельцы домашних животных ищут ингредиенты человеческого качества, подпитывая премиальные рецептуры, которые отражают основные пищевые тенденции. Розничные данные показывают, что продажи колясок для домашних животных превосходят продажи детских колясок в крупных городах, символизируя повышенный семейный статус питомцев[1]Источник: The Times, "Pet Stroller Sales Top Baby Pushchairs in Korea," thetimes.co.uk. Готовность тратить больше на питание, здравоохранение и досуг поддерживает средние годовые расходы на собак почти в два раза выше, чем на кошек, закрепляя рост выручки рынка кормов для домашних животных Южной Кореи.

Всплеск спроса на премиальное и функциональное питание

Функциональные диеты, направленные на здоровье суставов, пищеварение или когнитивные функции, теперь опережают обычные товарные позиции. Harim Group зафиксировала 15% скачок продаж в 2024 году после запуска специфических для состояний составов, обогащенных пробиотиками и омега-3[2]Источник: KrASIA, "Harim Pet Food Riding Wave of Functional Diet Demand," kr-asia.com. Корейские покупатели также приветствуют растительные активные вещества, такие как женьшень и катехины зеленого чая, используя знакомство с традиционной медициной. Маржи в этом сегменте составляют 20-30% выше массовых линий, мотивируя как многонациональные компании, так и отечественных конкурентов инвестировать в клинические обоснования и ветеринарные одобрения.

Быстрое расширение электронной коммерции и доставки последней мили

При 67% оборота, проходящего через цифровые корзины в 2024 году, рынок кормов для домашних животных Южной Кореи демонстрирует самое глубокое онлайн-проникновение в мире. Доставка в тот же день и пакеты подписок устраняют необходимость тащить тяжелые пакеты домой, поощряя заказы больших упаковок и более высокую частоту покупок. Меньшие бренды процветают здесь, потому что рейтинг в поиске и отзывы пользователей выравнивают игровое поле против бюджетов на полочное пространство. Операторы платформ, в свою очередь, монетизируют данные для персонализированных промоакций, которые увеличивают размеры корзин.

Государственный запрет на собачье мясо, стимулирующий усыновление собак

Закон 2024 года запрещает убой собак и торговлю ими с 2027 года, оставляя примерно 570 000 животных, нуждающихся в новых домах. Программы усыновления, субсидии приютов и общественное образование расширяют популяцию собак и повышают базовый спрос на полноценное питание. Владельцы-новички часто полагаются на стартовые наборы и онлайн-руководство, создавая домохозяйства, лояльные к брендам на годы вперед.

Анализ влияния ограничений

| Ограничение | (~) % влияние на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Высокая зависимость от импорта и волатильность затрат, связанная с валютным курсом | -1.4% | Национальное, с более высоким воздействием на премиальные импортные бренды | Краткосрочный (≤ 2 лет) |

| Сложный режим соответствия маркировке | -0.8% | Национальное, с непропорциональным воздействием на меньшие компании | Среднесрочный (2-4 года) |

| Кризис доверия после случаев токсичности кошачьих кормов 2024 года | -1.1% | Национальное, с наибольшим воздействием на отечественные бренды кошачьих кормов | Краткосрочный (≤ 2 лет) |

| Риск дефицита питательных веществ в свежих диетах | -0.6% | Национальное, с концентрацией в городских районах, принимающих сырое кормление | Среднесрочный (2-4 года) |

| Источник: Mordor Intelligence | |||

Высокая зависимость от импорта и волатильность затрат, связанная с валютным курсом

Примерно половина аминокислот, витаминов и жировых ингредиентов происходит из-за рубежа, при этом США являются главным источником[3]Источник: USDA Foreign Agricultural Service, "South Korea Feed Ingredients Annual," usda.gov. Слабая корейская вона повышает стоимость доставки, сужая маржи на премиальных товарных позициях или вынуждая повышать полочные цены, что может ослабить объемы. Стандартный 7% тариф на готовые корма для домашних животных усиливает давление.

Кризис доверия после случаев токсичности кошачьих кормов 2024 года

Событие загрязнения, которое убило 100 кошек, дестабилизировало доверие к категории и вызвало более строгие проверки безопасности. Новые микробиологические тесты и тесты на микотоксины добавляют дни к таможенному оформлению и повышают бюджеты на соответствие требованиям, особенно для местных производителей, восстанавливающих репутацию. Сдвиги полок в сторону импорта подчеркивают необходимость прозрачного происхождения и сертификатов третьих сторон.

Анализ сегментов

По типу животных: собаки доминируют, в то время как владение кошками быстро масштабируется

Собаки удерживали 65% долю рынка кормов для домашних животных Южной Кореи в 2024 году, поддерживаемые всплесками усыновления после запрета и более высокими средними тратами на крупных животных. Размер рынка кормов для домашних животных Южной Кореи, связанный с кошками, по прогнозам, будет расти со среднегодовым темпом роста 11,1% к 2030 году, поскольку квартирная жизнь благоприятствует самостоятельным питомцам. Ветеринарные организации отмечают параллельный рост владения мелкими млекопитающими и рыбами, но эти категории остаются нишевыми и часто полагаются на импортные специализированные диеты.

Волна гуманизации затрагивает оба основных вида. Владельцы покупают диеты по стадиям жизни, корм для конкретных пород и влажные порции на одну порцию, которые минимизируют отходы. Собаки по-прежнему требуют больше покупок по уходу, лакомствам и добавкам, фиксируя основную часть дополнительной выручки. Тем не менее, кошачьи товарные позиции фиксируют более быстрый оборот онлайн, потому что владельцы кошек предпочитают разнообразные пакеты и автоматические пакеты доставки, чтобы избежать дефицита запасов.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По типу продукции: ветеринарные диеты опережают массовые составы

Сухой корм сохранил 42,2% долю в 2024 году благодаря выгодной экономике цена-за-калорию и простоте хранения. Тем не менее, ветеринарные диеты, по прогнозам, будут расти на 12,4% ежегодно к 2030 году, что делает их самым быстрорастущим сегментом рынка кормов для домашних животных Южной Кореи. Клинически проверенные рецептуры для почечной, метаболической или аллергической поддержки теперь появляются на сайтах электронной коммерции с телеветеринарными рецептами, обходя полки физических ветеринарных клиник.

Влажные и полувлажные линии набирают обороты среди владельцев кошек, сосредоточенных на гидратации, а лакомства занимают сладкое место удовольствий. Функциональные жевательные конфеты с добавлением глюкозамина или пробиотиков часто демонстрируют двузначный рост, демонстрируя конвергенцию между категориями закусок и добавок.

По каналам распространения: электронная коммерция цементирует структурное лидерство

Онлайн-магазины генерировали 67% продаж в 2024 году и будут расти на 12,2% ежегодно до 2030 года - беспрецедентное соотношение даже среди цифрово продвинутых экономик. Гипермаркеты когда-то доминировали в загрузке кладовых, но теперь служат в основном как удобные пополнения или места открытий. Специализированные бутики сохраняют актуальность там, где персонал предоставляет консультации по диете для конкретных пород и демонстрирует импортные холистические бренды, редко перечисленные на массовых платформах.

Эффективность обратной логистики, синхронизация запасов в реальном времени и движки рекомендаций на основе ИИ продолжают перемещать еще больший объем онлайн. Эта динамика заставляет действующих игроков инвестировать в DTC витрины и склады рядом с Сеулом, Пусаном и Тэджоном, чтобы соответствовать нормам доставки в тот же день.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

Географический анализ

Рынок кормов для домашних животных Южной Кореи имеет национальный масштаб, но демонстрирует региональные нюансы покупок. Коридор Сеул-Инчхон в одиночку составляет примерно 40% продаж из-за плотного населения, высокого располагаемого дохода и раннего принятия премиальных товарных позиций. Принятие подписок здесь самое высокое, потому что курьерские сети гарантируют доставку менее чем за час в отдельных районах, укрепляя формирование привычек.

Пусан, Тэгу и Кванчжу занимают следующие места, подпитываемые ростом односемейных домохозяйств, откладывающих брак и деторождение. Местные влиятельные лица и ветеринары продвигают функциональные диеты в социальных сетях, ускоряя премиальное проникновение за пределы столицы. Прибрежная влажность в Пусане усиливает спрос на влажные банки с герметичной свежестью, в то время как внутренний Тэгу склоняется к составам для крупных собак, подходящим для полугородского жилого фонда.

Сельские округа, когда-то периферийные, теперь выигрывают от модернизированных маршрутов холодной цепи и принятия смартфонов среди потребителей серебряного возраста. Владение домашними животными среди мелких фермеров растет, поскольку собаки переходят от охранников к компаньонам. Запрет на собачье мясо сильно резонирует здесь, с приютами, управляемыми НПО, и ярмарками усыновления, поставляющими бесплатные стартовые пакеты с отечественными сухими кормами.

Конкурентная среда

Глобальные мажоры и гибкие отечественные фирмы делят рынок кормов для домашних животных Южной Кореи. Mars и Nestlé развертывают бренды, такие как Royal Canin и Purina Pro Plan, опираясь на глобальные исследования и разработки и маркетинговую мощь. Тем не менее, корейские компании все еще захватили 54,8% собачьего корма и 28,4% кошачьего корма в 2024 году, иллюстрируя укоренившуюся местную лояльность. CJ CheilJedang использует экспертизу ферментации для интеграции белка насекомых и экстрактов красного женьшеня, в то время как Harim Group использует вертикальную мощность кормов для обеспечения экономики сырьевых материалов.

Стратегически все игроки преследуют премиализацию через одобренные ветеринарами товарные позиции, заявления без зерна и упаковку с чистой этикеткой. Инвестиции в приложения настройки еды на основе ИИ направлены на фиксацию преимущества в данных. Limpid, например, привлекла 1,5 млрд корейских вон в 2025 году для масштабирования рецептурных диет и клинических испытаний, намекая на поворот к услугам за пределы продаж кормовых мешков.

Локализация цепочки поставок является растущей темой: Royal Canin открыла завод в Огайо стоимостью 450 млн долларов США, чтобы освободить азиатские мощности для импорта в Корею, в то время как Nestlé расторгла свое совместное предприятие с Lotte для ведения чистого бизнеса Purina Korea, ускоряя циклы инноваций и время ответа. Отечественные производители противостоят через контрактное производство для частных торговых марок электронной торговли, цементируя эффективность масштаба и гибкость полочного ценообразования.

Лидеры индустрии кормов для домашних животных Южной Кореи

-

Mars, Incorporated

-

Nestlé SA (Purina)

-

LG Unicharm Co., Ltd.

-

CJ CheilJedang (O'Nature)

-

Harim Group (Jeil Feed)

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние события в отрасли

- Май 2025: Royal Canin открыла завод в Огайо стоимостью 450 млн долларов США для поддержки целей регионального снабжения азиатских рынков, включая Корею.

- Март 2025: Nestlé создала независимую дочернюю компанию Purina PetCare в Корее после выхода из партнерства с Lotte.

- Январь 2025: Nugape представила линейку Cebican Cosmo, предлагающую высокобелковые рецептуры с включениями фруктов и овощей для азиатских клиентов.

- Январь 2025: Власти расследовали загрязненную местную линию кошачьих кормов, связанную со 100 смертями, ужесточив требования к тестированию.

Область отчета о рынке кормов для домашних животных Южной Кореи

Корма для домашних животных включают корма для домашних животных, таких как кошки, собаки, птицы и другие животные, обычно продаваемые в супермаркетах, зоомагазинах и т.д. Рынок кормов для домашних животных Южной Кореи сегментирован по типу животных (собаки, кошки и другие типы домашних животных), типу продукции (сухие корма для домашних животных, влажные корма для домашних животных, ветеринарные диеты, лакомства и закуски, и другие типы продукции), и каналу распространения (специализированные магазины, супермаркеты/гипермаркеты, онлайн-каналы и другие каналы распространения). Отчет предлагает размер рынка и прогнозы в стоимостном (долл. США) и объемном (метрические тонны) выражении для всех вышеперечисленных сегментов.

| Собаки |

| Кошки |

| Другие домашние животные |

| Сухие корма для домашних животных |

| Влажные корма для домашних животных |

| Ветеринарные диеты |

| Лакомства и закуски |

| Другие типы продукции |

| Гипермаркеты/Супермаркеты |

| Специализированные магазины |

| Онлайн-каналы |

| Другие каналы распространения |

| По типу животных | Собаки |

| Кошки | |

| Другие домашние животные | |

| По типу продукции | Сухие корма для домашних животных |

| Влажные корма для домашних животных | |

| Ветеринарные диеты | |

| Лакомства и закуски | |

| Другие типы продукции | |

| По каналу распространения | Гипермаркеты/Супермаркеты |

| Специализированные магазины | |

| Онлайн-каналы | |

| Другие каналы распространения |

Ключевые вопросы, на которые отвечает отчет

Какова текущая стоимость рынка кормов для домашних животных Южной Кореи?

Размер рынка кормов для домашних животных Южной Кореи составляет 1,71 млрд долларов США в 2025 году и, по прогнозам, достигнет 2,58 млрд долларов США к 2030 году.

Какой тип животных растет быстрее всего в Южной Корее?

Кошачий корм, по прогнозам, продемонстрирует среднегодовой темп роста 11,1% до 2030 года, опережая все другие сегменты животных.

Насколько доминирует онлайн-ритейл в продажах кормов для домашних животных в Корее?

Электронная коммерция уже захватывает 67% общей выручки категории и все еще растет на 12,2% в год.

Почему ветеринарные диеты набирают долю?

Растущая гуманизация домашних животных и влияние ветеринаров подталкивают владельцев к специфичным для заболеваний рецептурам, делая ветеринарные диеты самым быстро расширяющимся классом продукции со среднегодовым темпом роста 12,4%.

Какие риски могут замедлить расширение рынка?

Сильная зависимость от импортируемых ингредиентов, колебания валютного курса, более строгие правила маркировки и проблемы доверия потребителей после инцидента с токсичностью 2024 года являются основными ограничениями.

Как запрет на собачье мясо повлияет на спрос?

Переселение почти 570 000 бывших мясных собак между настоящим моментом и 2027 годом, по прогнозам, поднимет базовый спрос на собачий корм во всех ценовых сегментах.

Последнее обновление страницы: