Анализ рынка бумажной упаковки Южной Кореи

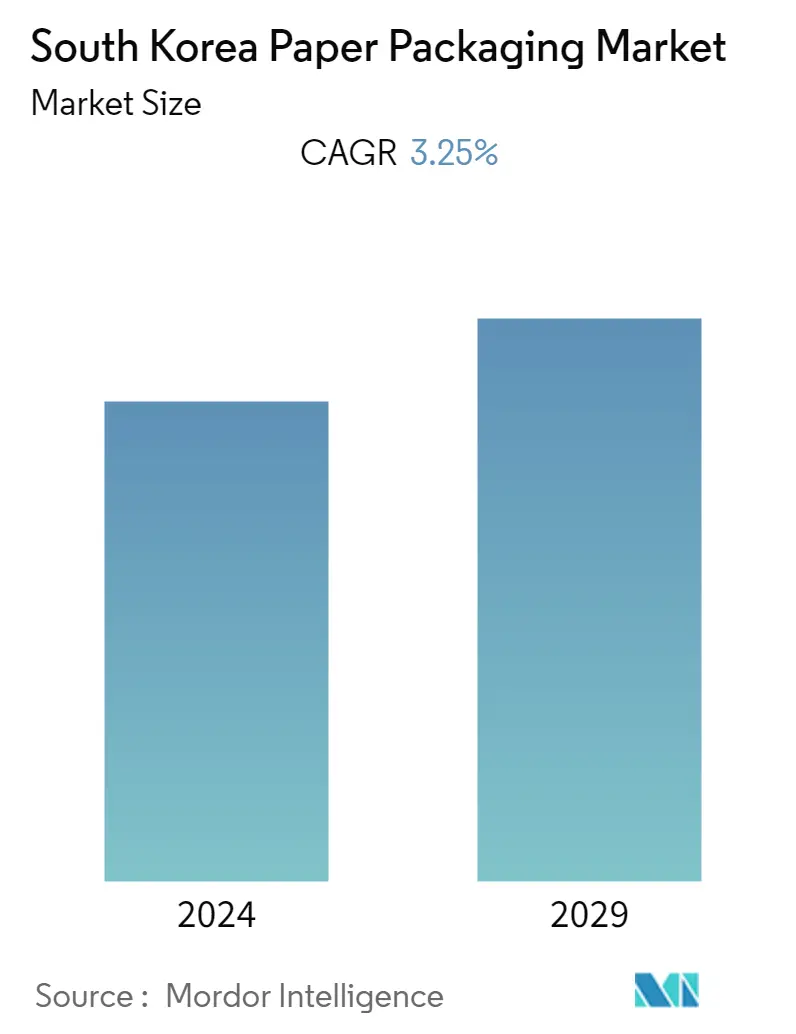

Ожидается, что рынок бумажной упаковки Южной Кореи будет расти в среднем на 3,25% в течение прогнозируемого периода. Ожидается, что услуги доставки еды и расширяющаяся электронная коммерция будут продолжать быстро развиваться в последующие годы, способствуя расширению рынка.

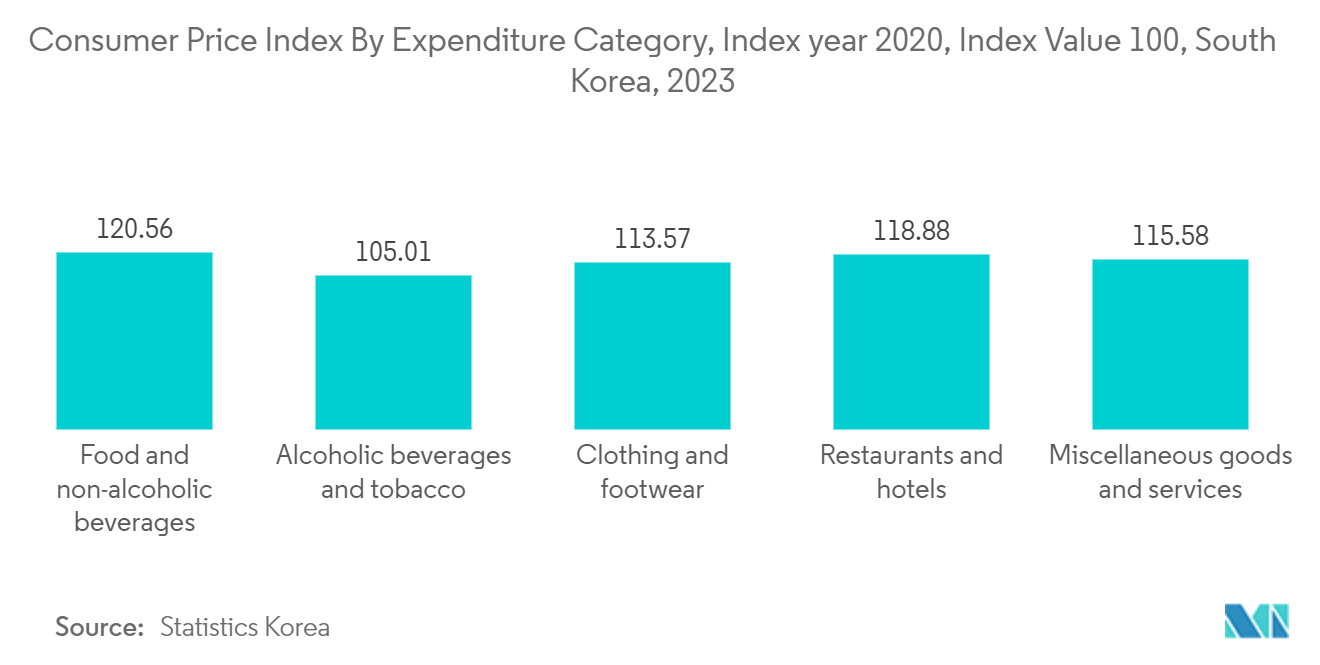

- Люди в стране выбирают доступные и экологичные варианты упаковки, поскольку они становятся более осведомленными о влиянии упаковочных материалов на окружающую среду и в результате своего напряженного образа жизни требуют удобства. Таким образом, ожидается, что потребность в упаковочных материалах на основе бумаги возрастет.

- Принимая во внимание чрезмерное использование одноразового пластика, правительство Южной Кореи в 2019 году ввело запрет на все виды одноразового пластика. Таким образом, запретив все виды упаковки и оберточных материалов, пищевая промышленность и промышленность напитков, которая в значительной степени полагается на пластиковую упаковку, с тех пор ищет новые методы упаковки продуктов, которые могут сохранить безопасность влажных пищевых продуктов, таких как рыба и мясо, но также могут противостоять нагрузкам при транспортировке.. Более того, многие подобные изделия изготавливаются из бумаги и картона, которые пищевая и ресторанная промышленность могут использовать на рынке. Учитывая запрет на использование пластиковых упаковочных материалов, бумажная упаковка может стать подходящей альтернативой заполнению пространства.

- Растущие отрасли розничной торговли и электронной коммерции, а также растущая потребность в экологически чистых упаковочных материалах в настоящее время способствуют расширению рынка. По данным Управления международной торговли Министерства торговли США, внутренние интернет-покупки в Южной Корее достигли 168,5 млрд долларов США в 2021 году по сравнению со 135,1 млрд долларов США в 2020 году. Потребность во вторичной и третичной бумажной упаковочной продукции резко возросла по мере распространения платформ онлайн-шоппинга.

- Бумага, целлюлоза, смолы, картон и клеи являются одними из наиболее популярных сырьевых материалов, используемых в производстве бумажной упаковки. В последние годы цены на эти важные материалы в сфере производства гибкой упаковки резко возросли.

- Фирмы, производящие потребительские товары, всегда ищут новые методы удовлетворения потребностей потребителей и улучшения своих предложений. Они часто полагаются на фирмы, занимающиеся бумажной упаковкой, для разработки новых продуктов и привлечения большего количества покупателей на полку магазина. Однако участникам бизнеса по производству бумажной упаковки часто требуется помощь, чтобы не отставать от этих быстро меняющихся ожиданий. Кроме того, для удовлетворения этих потребностей компаниям, занимающимся бумажной упаковкой, потребуется регулярно обновлять свое оборудование, что потребует значительных капиталовложений.

- COVID-19 привел к непредвиденным препятствиям в цепочке поставок и задержкам заказов, что привело к резкому росту цен на бумагу. Из-за этого затруднения конкурентоспособность предприятий отрасли гибкой упаковки пострадала. Согласно опросу Корейского института сельской экономики (KREI) за 2020 год, примерно 33,6% южнокорейских домохозяйств покупали еду с доставкой или на вынос каждые две недели из-за пандемии COVID-19. Аналогичная доля домохозяйств размещала еженедельные заказы на еду. Лишь 0,1% опрошенных заявили, что покупали еду на вынос или им ежедневно доставляли еду. Кроме того, особое внимание уделяется гигиене и защите продукции. В Южной Корее растет спрос на бумажную упаковку, поскольку она используется только один раз, является экологически безопасной и может быть переработана.

Тенденции рынка бумажной упаковки Южной Кореи

Электронная коммерция для стимулирования роста рынка

- В Южной Корее электронная коммерция составляет значительную часть всего потребительского рынка, который постоянно растет. Корея — технологически развитая страна, где около 99,5 % корейских домохозяйств имеют подключение к Интернету через компьютер, мобильный телефон или другое устройство. По данным ITA, внутренние интернет-продажи в 2021 году выросли на 24,72% по сравнению с предыдущим, 2020 годом. Ключевым драйвером роста отрасли является высокий уровень проникновения смартфонов.

- За последние несколько лет популярность онлайн-покупок через различные каналы электронной коммерции неуклонно росла. Это особенно актуально в последний год в результате воздействия COVID-19, когда рост южнокорейского рынка электронной коммерции неожиданно увеличился, несмотря на тенденцию к снижению с 2017 года.

- Интернет-покупки возможны на различных платформах, включая планшеты, ноутбуки и смартфоны. По мере роста числа пользователей смартфонов в Южной Корее растет и популярность мобильных покупок. Растущие факторы электронной коммерции заставляют рынок использовать бумажную упаковочную продукцию из-за ее устойчивых и экологически чистых преимуществ.

- Электронная коммерция способствовала расширению корейского розничного рынка. Традиционные каналы розничной торговли нуждаются в помощи, поскольку электронная коммерция быстро расширяется. Потребители просматривают товары обычных розничных продавцов, чтобы получить оптимальные цены перед покупкой. Ожидаемый рост электронной коммерции в стране может создать возможности для нескольких упаковочных компаний, которые в основном используют бумажную упаковку.

- По данным Статистического управления Кореи, годовой объем продаж рынка электронной коммерции в стране оценивается примерно в 128 миллиардов долларов США, что на 16,9% больше, чем в предыдущем, 2020 году, который принес около 109,5 долларов США. По оценкам организации, в 2021 году электронная коммерция будет составлять 28,7% всех розничных продаж. Поставщики бумажной упаковки в стране могут получить значительную выгоду от таких крупных долей.

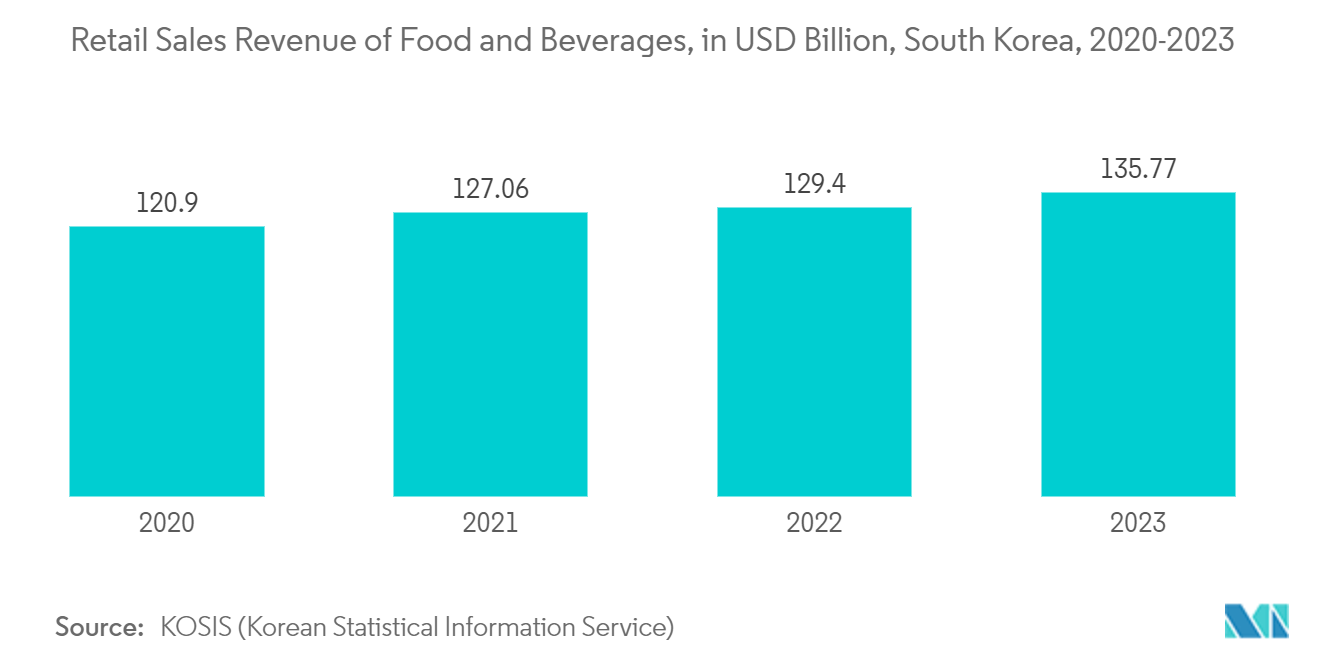

Пищевая промышленность и напитки будут занимать значительную долю рынка

- Потребительские товары, такие как продукты питания и напитки, являются одними из самых популярных категорий онлайн-покупок. Интернет-покупки продуктов стали более популярными, поскольку все больше транзакций переключаются на онлайн-взаимодействие, а не на покупки в обычных магазинах, в результате чего многие потребители используют мобильные приложения для покупок продуктов.

- По данным ITA, онлайн-покупки услуг доставки еды увеличились на 48,2% в годовом исчислении до 25,7 трлн вон (19 млрд долларов США), а покупки продуктов питания и напитков увеличились на 26,32% до 24,9 трлн вон (18 млрд долларов США). Значительная доля продуктов питания и напитков в продажах электронной коммерции может увеличить спрос на бумажную упаковку в стране.

- Более того, из-за последствий вспышки COVID-19 интернет-бизнес продуктов питания в Южной Корее рос головокружительными темпами. По данным Статистического управления Кореи, в декабре 2021 года онлайн-продажи продуктов питания и продуктов питания в Южной Корее превысили только 2,2 триллиона вон (1,8 миллиарда долларов США), что на 11,2 процента больше, чем в предыдущем году.

- По данным Британской торговой палаты в Корее, бизнес Южной Кореи в сфере общественного питания определяется доминированием гипермаркетов и расширением продаж через платформы электронной коммерции. Ожидается, что к 2024 году рынок еды и напитков в Южной Корее достигнет 76,1 млрд фунтов стерлингов (89,98 млрд долларов США).

- Кроме того, правительственные инициативы по устойчивой упаковке требуют внедрения бумажной упаковочной продукции. Например, в рамках цели Южной Кореи по достижению углеродной нейтральности к 2050 году Министерство окружающей среды Южной Кореи объявило, что с 10 июня 2022 года за одноразовые стаканчики в сетевых кафе и ресторанах быстрого питания потребуется внести залог в размере 300 вон (0,25 доллара США). регулирование распространяется на сети с более чем 100 филиалами и 38 000 магазинов.

- Благодаря своей мобильности и простоте использования упаковка из бумаги и картона получила широкое распространение. Одноразовая и перерабатываемая упаковка из бумаги и картона также способствует ее растущей популярности. Благодаря простоте потребления на ходу, он подходит занятым потребителям; упаковка в основном используется в сегменте соков. Экологичные характеристики в основном стимулируют упаковку бумаги и картона в стране.

Обзор индустрии бумажной упаковки Южной Кореи

Конкурентоспособность южнокорейского рынка бумажной упаковки умеренно консолидирована за счет присутствия таких крупных игроков, как Amcor, Mondi Group, Smurfit Kappa и т. д. На рынке присутствует несколько фирм со значительными долями рынка. Участники рынка сосредотачивают внимание на инновациях продуктов, чтобы расширить присутствие своего бренда за счет инициатив в области экологически чистой упаковки.

- Июнь 2022 г.: Mondi создала несколько вариантов упаковки для свежих продуктов, соответствующих назначению. Свежие фрукты можно безопасно и эффективно защитить и транспортировать с полей в магазины и домой к потребителям с помощью упаковочных материалов GrowGo. Штабелируемые продукты портфолио помогают предотвратить пищевые отходы, защищая фрукты и овощи от пятен после сборки и наполнения. Покупатели получают свою продукцию в экологически чистой упаковке, которая полностью пригодна для вторичной переработки и состоит исключительно из бумаги, крахмала и клея.

- Январь 2022 г.: компания Amcor представила AmFiber, новую линейку упаковочных товаров на бумажной основе. Amcor стремится предоставить различные функции и функциональные преимущества через платформу AmFiber для удовлетворения растущих потребностей потребителей. Обширный опыт Amcor в области упаковки из бумаги и картона послужил основой для внедрения платформы AmFiber. Платформа также будет распространена на Америку, Азиатско-Тихоокеанский регион и Европу.

Лидеры рынка бумажной упаковки Южной Кореи

Amcor Plc

Mondi Plc

Smurfit Kappa Group Plc

International Paper Company

Metsa Group

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка бумажной упаковки Южной Кореи

- Октябрь 2022 г.: Nestle Confectionery, компания по производству продуктов питания и напитков, обновила упаковку своих брендов Quality Street и KitKat, сделав ее более экологически чистой. Бумажная упаковка для Quality Street и KitKat теперь доступна у Nestle. Компания заменит двойную фольгу и целлюлозу, используемые для упаковки конфет в закрученной упаковке, на пригодную для вторичной переработки бумажную обертку, сертифицированную FSC. В этом месяце Nestlé представит упаковку для продуктов KitKat с двумя пальцами, чтобы к 2024 году распространить ее на всю линейку.

- Январь 2022 г.: Hansol EB (Eco Barrier), гибкая упаковка, альтернатива пластиковой пленке и алюминиевой фольге, была разработана известным корейским производителем бумаги Hansol Paper. Используя эксклюзивную технологию покрытия Hansol Paper, Hansol EB создает барьерный слой на подготовленной бумаге-основе. Благодаря своей способности сохранять содержимое нетронутым благодаря своим высоким барьерным свойствам он превосходит современные бумажные упаковочные материалы.

Сегментация индустрии бумажной упаковки Южной Кореи

Рынок для исследования определяет доход, полученный от продаж бумажной упаковочной продукции, такой как складные картонные коробки и коробки из гофрированного картона, в различных приложениях для конечных пользователей, рассматриваемых в рамках исследования. Рынок отслеживает объем потребления и стоимость бумажной упаковочной продукции в стране. Анализ основан на данных о рынке, полученных в ходе вторичных исследований и первичных выборов. Рынок также охватывает основные факторы, влияющие на рост рынка бумажной упаковки в Южной Корее, с точки зрения движущих сил и ограничений.

Рынок бумажной упаковки Южной Кореи сегментирован по типам продукции (складные картонные коробки, коробки из гофрированного картона) и отраслям конечного пользователя (продукты питания и напитки, здравоохранение, средства личной гигиены и бытовой химии, а также промышленность). Размеры рынка и прогнозы представлены в стоимостном выражении (млн долларов США) для всех вышеперечисленных сегментов.

| Складные коробки |

| Гофрированные коробки |

| Другие типы продукции (гибкая бумажная упаковка, картонные коробки для жидкостей и т. д.) |

| Еда и напитки |

| Здравоохранение |

| Личная гигиена и уход за домом |

| Промышленный |

| Другие отрасли конечных пользователей |

| По типу продукта | Складные коробки |

| Гофрированные коробки | |

| Другие типы продукции (гибкая бумажная упаковка, картонные коробки для жидкостей и т. д.) | |

| По отраслям конечных пользователей | Еда и напитки |

| Здравоохранение | |

| Личная гигиена и уход за домом | |

| Промышленный | |

| Другие отрасли конечных пользователей |

Часто задаваемые вопросы по исследованию рынка бумажной упаковки в Южной Корее

Каков текущий размер рынка бумажной упаковки в Южной Корее?

Прогнозируется, что среднегодовой темп роста рынка бумажной упаковки Южной Кореи составит 3,25% в течение прогнозируемого периода (2024-2029 гг.).

Кто являются ключевыми игроками на рынке бумажной упаковки в Южной Корее?

Amcor Plc, Mondi Plc, Smurfit Kappa Group Plc, International Paper Company, Metsa Group — основные компании, работающие на рынке бумажной упаковки Южной Кореи.

Какие годы охватывает рынок бумажной упаковки в Южной Корее?

В отчете рассматривается исторический размер рынка бумажной упаковки в Южной Корее за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка бумажной упаковки в Южной Корее на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы..

Последнее обновление страницы:

Отчет об индустрии бумажной упаковки Южной Кореи

Статистические данные о доле, размере и темпах роста доходов на рынке бумажной упаковки в Южной Корее в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ бумажной упаковки Южной Кореи включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.