Размер и доля рынка чая готового к употреблению в Южной Америке

Анализ рынка чая готового к употреблению в Южной Америке от Mordor Intelligence

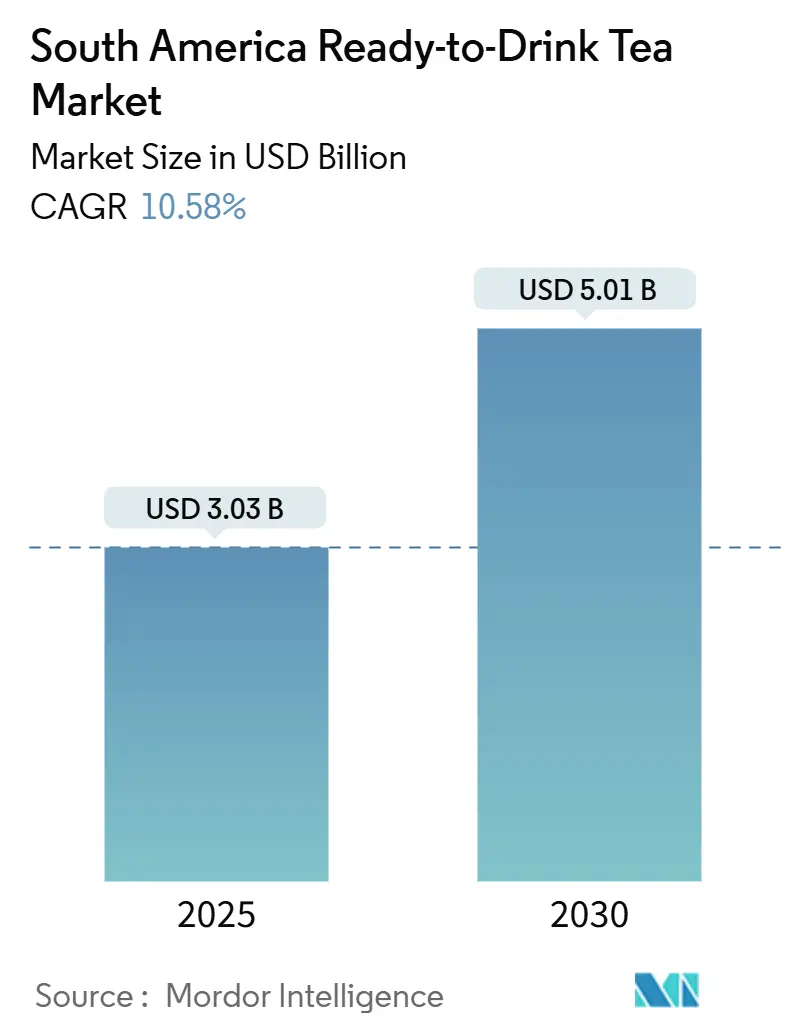

Размер рынка чая готового к употреблению в Южной Америке оценивается в 3,03 млрд долларов США в 2025 году, и прогнозируется его рост до 5,01 млрд долларов США к 2030 году, что отражает CAGR 10,58%. Рынок демонстрирует значительный рост, обусловленный возрастающим потребительским спросом на напитки с меньшим содержанием сахара, расширением дистрибуции через современные торговые каналы и постоянными продуктовыми инновациями. Городские специалисты с напряженным графиком все чаще заменяют газированные безалкогольные напитки чаем готовым к употреблению, который предлагает как удобство, так и функциональные преимущества. Дополнительно, премиальные линейки чая готового к употреблению, которые подчеркивают свои антиоксидантные свойства, способствуют более высоким размерам прибыли для брендов. Инициативы устойчивого развития также играют ключевую роль, поскольку компании переходят на легкую алюминиевую упаковку и ПЭТ-тару с переработанным содержимым. Этот переход не только соответствует экологическим целям, но и укрепляет доверие к бренду, позволяя обосновывать ценовые премии. Кроме того, рост цифровых розничных платформ и моделей прямых продаж потребителям расширяет доступность рынка, особенно для нишевых ботанических смесей, которые еще не получили широкого распространения в физических розничных магазинах.

Ключевые выводы отчета

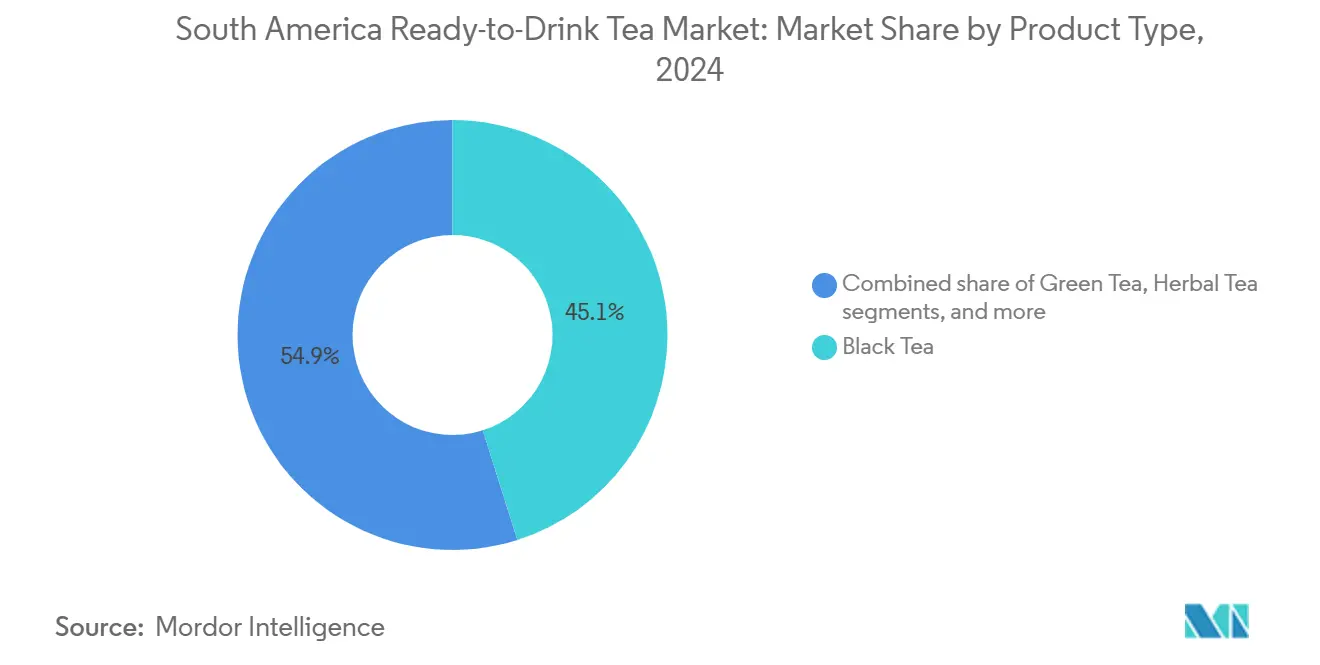

- По типу продукта черный чай занимал 45,12% доли выручки в 2024 году, в то время как травяной чай прогнозируется к росту со CAGR 10,56% к 2030 году.

- По категории подслащенные варианты составляли 80,23% доли рынка чая готового к употреблению в Южной Америке в 2024 году; неподслащенные продукты продвигаются со CAGR 13,34% до 2030 года.

- По упаковке бутылки захватили 67,21% рыночной доли в 2024 году; банки прогнозируются к росту со CAGR 9,21% между 2025-2030 годами.

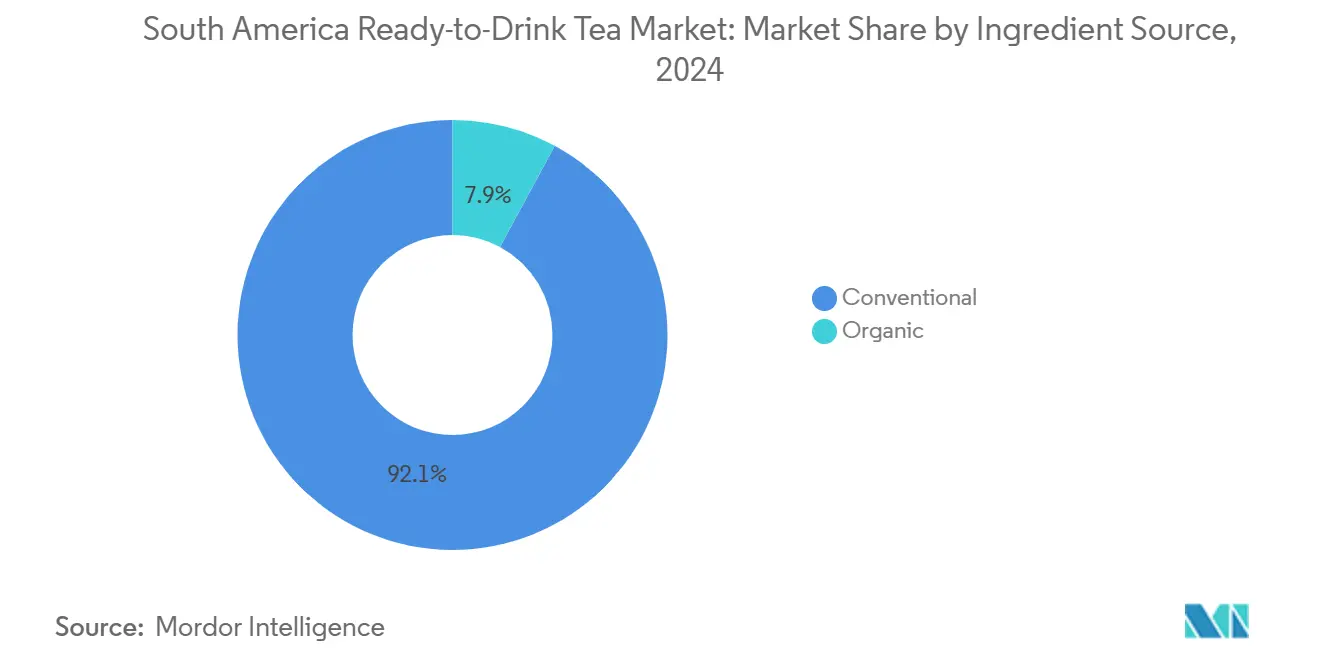

- По источнику ингредиентов обычное производство доминировало с долей 92,12% в 2024 году; органические варианты прогнозируются к росту со CAGR 12,03% к 2030 году.

- По каналам распространения супермаркеты и гипермаркеты командовали долей 65,34% в 2024 году, тогда как онлайн-ритейл демонстрирует CAGR 18,32% в период 2025-2030 годов.

- По географии Бразилия лидировала с 63,21% доли рынка чая готового к употреблению в Южной Америке в 2024 году; Колумбия прогнозируется показать самый быстрый CAGR 11,45% до 2030 года.

Тенденции и аналитика рынка чая готового к употреблению в Южной Америке

Анализ влияния драйверов

| Драйверы | (~) % влияние на прогноз CAGR | Географическая релевантность | Временные рамки влияния |

|---|---|---|---|

| Растущий спрос на освежающие напитки с низким содержанием сахара на фоне проблем ожирения в регионе | +1.80% | Бразилия, Колумбия, Аргентина | Среднесрочный период (2-4 года) |

| Расширение гибридных чайно-фруктовых линеек готовых к употреблению, ориентированных на миллениалов | +1.40% | Бразилия, Колумбия, Чили | Краткосрочный период (≤ 2 лет) |

| Переход к устойчивой ПЭТ и алюминиевой упаковке, стимулирующий премиализацию | +1.10% | Бразилия, Чили, Колумбия | Среднесрочный период (2-4 года) |

| Заботящиеся о здоровье потребители, склоняющиеся к низкокалорийным напиткам, богатым антиоксидантами, стимулируют спрос на чай готовый к употреблению. | +0.80% | Бразилия, Аргентина, Колумбия | Долгосрочный период (≥ 4 лет) |

| Растущая популярность натуральных и травяных ингредиентов стимулирует спрос на функциональные чаи готовые к употреблению. | +0.70% | Колумбия, Бразилия, Перу | Среднесрочный период (2-4 года) |

| Переход к натуральным и органическим продуктам, стимулирующий рост рынка | +0.60% | Чили, Бразилия, Аргентина | Долгосрочный период (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Растущий спрос на освежающие напитки с низким содержанием сахара на фоне проблем ожирения в регионе

Эскалация показателей ожирения по всей Южной Америке фундаментально меняет модели потребления напитков, при этом чай готовый к употреблению становится основным бенефициаром перехода от газированных напитков с высоким содержанием сахара. Всемирная федерация ожирения прогнозирует, что к 2044 году 48% взрослых бразильцев будут сталкиваться с ожирением, в то время как еще 27% будут жить с избыточным весом [1]World Obesity Federation, "Almost half of Brazilian adults will be living with obesity within 20 years", www.worldobesity.org. Эта растущая забота о здоровье спровоцировала значительные изменения в поведении потребителей, особенно по мере роста осведомленности о рисках для здоровья, связанных с чрезмерным потреблением сахара. Панамериканская организация здравоохранения (ПАОЗ) активно продвигает инициативы по снижению сахара по всему region, дополнительно побуждая потребителей искать более здоровые альтернативы. Городские специалисты в возрасте 25-40 лет движут этим сдвигом, выбирая напитки с низким содержанием сахара в 2,7 раза чаще, чем предыдущие поколения, поскольку они приоритизируют здоровье и благополучие в своих ежедневных выборах. Кампании общественного здравоохранения, изменяющиеся потребительские предпочтения и инновационная разработка продуктов коллективно стимулируют рост вариантов чая готового к употреблению с низким содержанием сахара. Производители используют премиальное позиционирование для управления более высокими затратами на ингредиенты при поддержании своих размеров прибыли, обеспечивая, чтобы эти более здоровые варианты оставались доступными и привлекательными для растущей демографии, заботящейся о здоровье.

Расширение гибридных чайно-фруктовых линеек готовых к употреблению, ориентированных на миллениалов

Рынок быстро растет, движимый возрастающим спросом на гибридные чайно-фруктовые напитки среди миллениалов. Эта заботящаяся о здоровье демографическая группа подтолкнула производителей к расширению своих продуктовых портфолио. Продовольственная и сельскохозяйственная организация (ФАО) сообщает о стабильном росте потребления чая по всей Южной Америке с предпочтением ароматизированных и функциональных напитков. Бразильская ассоциация чая подчеркивает растущую популярность гибридных чайно-фруктовых продуктов готовых к употреблению благодаря их пользе для здоровья и удобству. Правительственные инициативы дополнительно поддерживают эту тенденцию. Например, Министерство здравоохранения Чили ввело регулирование по снижению сахара, стимулируя разработку гибридных чайно-фруктовых вариантов готовых к употреблению с низким содержанием сахара. Аналогично, Национальный институт мате Аргентины (INYM) сообщает об увеличении производства напитков готовых к употреблению на основе мате, часто обогащенных фруктовыми ароматами для привлечения миллениалов. Эти сдвиги отражают растущий потребительский спрос на напитки, которые балансируют вкус и пользу для здоровья, позиционируя гибридные чайно-фруктовые продукты готовые к употреблению как ключевой драйвер на южноамериканском рынке чая готового к употреблению. Всемирная организация здравоохранения (ВОЗ) также подчеркнула снижение потребления сахара для борьбы с ожирением, побуждая производителей к инновациям с натуральными подсластителями и функциональными ингредиентами, такими как антиоксиданты и витамины. Ожидается, что сегмент гибридного чайно-фруктового чая готового к употреблению будет играть ключевую роль в движении рынка чая готового к употреблению в Южной Америке в течение прогнозного периода.

Переход к устойчивой ПЭТ и алюминиевой упаковке, стимулирующий премиализацию

Переход к устойчивой ПЭТ и алюминиевой упаковке является значительным драйвером рынка чая готового к употреблению в Южной Америке. Потребители все больше приоритизируют экологически дружественные упаковочные решения, что привело производителей к принятию перерабатываемых и устойчивых материалов, таких как ПЭТ и алюминий. Например, согласно Бразильской ассоциации индустрии безалкогольных напитков (ABIR), принятие ПЭТ-бутылок с более высокими показателями переработки резко возросло в последние годы, соответствуя целям устойчивого развития региона. Дополнительно, правительственные инициативы, такие как программа расширенной ответственности производителя (EPR) Колумбии, обязывают производителей обеспечивать перерабатываемость своих упаковочных материалов, дополнительно поощряя использование устойчивых вариантов. Эта тенденция не только поддерживает экологические цели, но также соответствует премиализации продуктов чая готового к употреблению, поскольку потребители ассоциируют устойчивую упаковку с предложениями более высокого качества. Ожидается, что растущий акцент на устойчивости будет продолжать стимулировать инновации в упаковке в течение прогнозного периода (2024-2029).

Заботящиеся о здоровье потребители, склоняющиеся к низкокалорийным напиткам, богатым антиоксидантами, стимулируют спрос на чай готовый к употреблению

Рынок чая готового к употреблению в Южной Америке переживает значительный рост, движимый возрастающим предпочтением заботящихся о здоровье потребителей низкокалорийных и богатых антиоксидантами напитков. Согласно отчету Национального института здравоохранения, распространенность ожирения и связанных с ним проблем со здоровьем в Южной Америке привела к растущей осведомленности о более здоровых диетических выборах [2]Nationa; Institute of Health, "Obesity and the food system transformation in Latin America", www.ncbi.nlm.nih.gov. Чай готовый к употреблению, рассматриваемый как низкокалорийная альтернатива сладким напиткам, выигрывает от этого сдвига. Продовольственная и сельскохозяйственная организация (ФАО) отмечает растущее потребление чая в регионе, поддерживаемое его антиоксидантными свойствами и преимуществами для контроля веса. Бразилия, основной рынок, стала свидетелем всплеска предложений чая готового к употреблению, с производителями, вводящими новые вкусы и формулировки для удовлетворения спроса. Правительственные кампании в таких странах, как Аргентина и Чили, продвигающие снижение потребления сахара, дополнительно стимулируют рынок. Ожидается, что эта тенденция будет поддерживать рост в течение прогнозного периода, поскольку покупки, ориентированные на здоровье, продолжают расти.

Анализ влияния ограничений

| Ограничение | (~) % влияние на прогноз CAGR | Географическая релевантность | Временные рамки влияния |

|---|---|---|---|

| Усиливающаяся конкуренция от кофе готового к употреблению и функциональных напитков | -0.90% | Бразилия, Колумбия, Чили | Среднесрочный период (2-4 года) |

| Непоследовательная инфраструктура холодовой цепи создает вызовы для распространения и срока годности продуктов чая готового к употреблению | -0.70% | Перу, Колумбия, Остальная часть Южной Америки | Краткосрочный период (≤ 2 лет) |

| Высокие импортные тарифы на специальные чайные экстракты повышают производственные затраты | -0.50% | Бразилия, Аргентина, Колумбия | Среднесрочный период (2-4 года) |

| Высокие затраты по сравнению с традиционными напитками ограничивают рост рынка | -0.40% | Перу, Колумбия, Остальная часть Южной Америки | Краткосрочный период (≤ 2 лет) |

| Источник: Mordor Intelligence | |||

Усиливающаяся конкуренция от кофе готового к употреблению и функциональных напитков

Рынок сталкивается со значительным ограничением из-за усиливающейся конкуренции от кофе готового к употреблению и функциональных напитков. Эти альтернативы набирают популярность среди потребителей благодаря их воспринимаемой пользе для здоровья, удобству и инновационным вкусам. Функциональные напитки, в частности, привлекают заботящихся о здоровье потребителей, предлагая добавленные питательные вещества, витамины и другие функциональные ингредиенты. Аналогично, кофе готовый к употреблению становится предпочтительным выбором благодаря своим энергетическим свойствам и широкому разнообразию вариантов, включая холодные варки и специальные вкусы. Возрастающая доступность этих продуктов в розничных точках, супермаркетах и онлайн-платформах дополнительно усиливает их охват и привлекательность, делая сложным для чая готового к употреблению поддержание своей рыночной доли. Дополнительно, агрессивные маркетинговые стратегии и промо-кампании брендов кофе готового к употреблению и функциональных напитков привлекают внимание потребителей, создавая конкурентную среду. Эта растущая конкуренция заставляет производителей чая готового к употреблению инновировать и дифференцировать свои предложения, внедряя уникальные вкусы, органические варианты и формулировки, ориентированные на здоровье, чтобы сохранить и расширить свою потребительскую базу. Однако вызов остается значительным, поскольку предпочтение кофе готового к употреблению и функциональных напитков продолжает расти, движимое эволюционирующими потребительскими образами жизни и предпочтениями.

Непоследовательная инфраструктура холодовой цепи создает вызовы для распространения и срока годности продуктов чая готового к употреблению

В Южной Америке рынок чая готового к употреблению сталкивается с значительными вызовами из-за непоследовательной инфраструктуры холодовой цепи. Отсутствие надежной и эффективной системы холодовой цепи нарушает процесс распространения, приводя к задержкам и ухудшению качества продукта. Продукты чая готового к употреблению, которые требуют правильного температурного контроля для поддержания своей свежести и срока годности, особенно уязвимы к таким неэффективностям. Эта проблема не только влияет на общую цепочку поставок, но также воздействует на удовлетворенность потребителей, поскольку продукты могут достигать рынка в неоптимальном состоянии. Кроме того, фрагментированная природа логистики холодовой цепи в регионе усугубляет проблему. Многие области лишены адекватных складских помещений и транспортных систем, оборудованных механизмами температурного контроля. Это ограничение увеличивает риск порчи во время транзита, приводя к финансовым потерям для производителей и дистрибьюторов. Ситуация дополнительно осложняется высокими операционными затратами, связанными с поддержанием инфраструктуры холодовой цепи, что может отпугнуть мелких игроков от входа на рынок или расширения своих операций. Решение этих вызовов критично для роста рынка чая готового к употреблению в Южной Америке. Инвестиции в современные технологии холодовой цепи и инфраструктуру, наряду с правительственной поддержкой и сотрудничеством частного сектора, могли бы помочь смягчить эти проблемы. Улучшив эффективность и надежность системы холодовой цепи, заинтересованные стороны могут обеспечить лучшее качество продукта, снизить потери и укрепить доверие потребителей к продуктам чая готового к употреблению.

Сегментный анализ

По типу продукта: доминирует черный чай, травяной чай ускоряется

В 2024 году черный чай сохранил свою позицию как наиболее популярный выбор на рынке чая готового к употреблению в Южной Америке, удерживая значительную долю рынка 45,12%. Его широкая привлекательность исходит из его универсальности, поскольку он хорошо сочетается с различными подсластителями и фруктовыми ароматами, делая его фаворитом среди широкого спектра потребителей. Травяной чай, хотя в настоящее время занимает меньшую часть рынка, растет значительно быстрее, с прогнозируемым среднегодовым темпом роста (CAGR) 10,56%. Этот быстрый рост в значительной степени движим молодыми потребителями, которые активно ищут более здоровые варианты напитков. Многие из этих потребителей ищут альтернативы кофеину и привлечены к травяным чаям за их функциональные преимущества, такие как поощрение расслабления или повышение иммунитета. Зеленый чай занимает среднюю позицию на рынке, выигрывая от своей долгосрочной репутации здорового напитка, богатого антиоксидантами. Этот ориентированный на здоровье образ продолжает привлекать потребителей, которые заботятся о своем благополучии.

С другой стороны, чаи улун и белые обслуживают меньшую, нишевую аудиторию. Несмотря на их ограниченные объемы производства, эти чаи способны поддерживать более высокие ценовые точки благодаря их премиальному позиционированию и уникальным вкусовым профилям. Одной из наиболее заметных тенденций на южноамериканском рынке чая готового к употреблению является быстрый рост сегмента травяного чая. Хотя его объемы продаж еще не достигли уровней черного чая, ожидается, что сегмент добавит значительную стоимость рынку. Этот рост подчеркивает возрастающий потребительский интерес к напиткам, которые предлагают как пользу для здоровья, так и уникальные вкусы, позиционируя травяной чай как ключевой драйвер будущего расширения рынка.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По категории: неподслащенные варианты захватывают заботящийся о здоровье сегмент

В 2024 году подслащенный чай готовый к употреблению удерживает 80,23% рыночной доли, отражая сильное культурное предпочтение сладких вкусов и переход от газированных безалкогольных напитков. Это доминирование движимо потребительским спросом на подслащенные напитки, поддерживаемым обширной доступностью продуктов, агрессивным маркетингом и инновациями в подслащенном сегменте. Переход к подслащенному чаю готовому к употреблению также соответствует более широкой тенденции к воспринимаемым более здоровым альтернативам. Тем временем неподслащенный сегмент набирает обороты с прогнозируемым CAGR 13,34% с 2025 по 2030 год, подпитываемый растущей осведомленностью о здоровье и глобальными тенденциями, благоприятствующими сниженному потреблению сахара.

Производители в подслащенной категории адаптируются, внедряя варианты со сниженным содержанием сахара, чтобы преодолеть разрыв для потребителей, переходящих с полносахарных продуктов. Эти стратегии нацелены на сохранение широкой потребительской базы при решении проблем со здоровьем. Натуральные подсластители, такие как стевия, монашеский фрукт и эритрит, также набирают известность, позволяя брендам балансировать сладость с требованиями, заботящимися о здоровье. Рост неподслащенного сегмента особенно очевиден на премиальных рынках и среди состоятельных потребителей, подчеркивая связь между доходом, образованием и предпочтением неподслащенных вариантов. Эта сегментация позволяет производителям внедрять стратегии ценовых уровней, захватывая разнообразные потребительские группы, соответствуя сдвигу к более здоровым выборам.

По упаковке: бутылки лидируют, банки набирают обороты

В 2024 году бутылки доминируют в ландшафте упаковки чая готового к употреблению, захватывая командующую долю рынка 67,21%. Разработанные с учетом потребителя в движении, бутылки предлагают видимость, возможность повторного закрытия и точный контроль порций. Их визуальная привлекательность не только эффективно передает сообщения бренда, но также возвышает их как премиальные выборы, особенно для натуральных и органических вариантов, где прозрачность синонимична качеству. Бутылки, демонстрируя свое содержимое, воспитывают доверие среди потребителей, критический фактор на сегодняшнем рынке, который приоритизирует подлинность и прозрачность ингредиентов. В ответ на требования устойчивости производители пионеры инновационных ПЭТ-формулировок, включающих 30-50% переработанного содержания, тем самым устанавливая новый индустриальный эталон, сохраняя функциональные преимущества пластиковой упаковки.

С другой стороны, банки быстро набирают обороты с прогнозами, указывающими на устойчивый рост CAGR 9,21% с 2025 по 2030 год. Их подъем в значительной степени обусловлен преимуществами, такими как улучшенная перерабатываемость, продленный срок годности и быстрые возможности охлаждения. Банки особенно хорошо резонируют с экологически сознательными потребителями благодаря их высоким показателям перерабатываемости, которые соответствуют глобальным целям устойчивости. Более того, банки превосходят в сохранении свежести и вкуса чая готового к употреблению, делая их привлекательным вариантом для производителей, желающих расширить свою дистрибуцию и войти в различные рынки. Их преимущество быстрого охлаждения дополнительно усиливает потребительский опыт, особенно в более теплых регионах, где охлажденные напитки пользуются спросом. Коллективно, эти атрибуты укрепляют растущее предпочтение банок в арене упаковки чая готового к употреблению.

По источнику ингредиентов: органическая премия захватывает ценностный рост

В 2024 году обычное добывание ингредиентов командует доминирующей долей 92,12% южноамериканского рынка чая готового к употреблению, подчеркивая чувствительность основных потребителей к цене и ограниченное органическое производство чая в регионе. Опора обычного сегмента дополнительно поддерживается его доступностью, широкой доступностью и установленным доверием потребителей к традиционным формулировкам. Однако органический сегмент находится на трансформационной траектории, хвастающейся устойчивым CAGR 12,03% с 2025 по 2030 год.

Отвечая на этот органический всплеск, обычный сегмент не стоит на месте. Производители принимают стратегии "чистой этикетки", высвечивая натуральные ингредиенты и минимальную обработку, хотя без полной органической сертификации. Эта стратегия рождает продукты средней земли, решая проблемы со здоровьем, сохраняя доступные цены. Дополнительно, обычные продукты чая готового к употреблению продолжают инновировать, включая функциональные ингредиенты, такие как витамины и антиоксиданты, чтобы привлечь заботящихся о здоровье потребителей без значительного увеличения затрат. Заметно, органическая тенденция всплескивает в премиальных розничных каналах и электронной коммерции, где подробные детали продукта могут подтвердить более высокие ценовые метки. Тем временем обычные продукты поддерживают свое доминирование в массовых розничных торговых точках, используя свою доступность и знакомость для сохранения широкой потребительской базы.

По каналам распространения: электронная коммерция разрушает традиционное розничное доминирование

В 2024 году супермаркеты и гипермаркеты удерживают 65,34% рынка чая готового к употреблению, движимые обширными холодильными пространствами, широким потребительским охватом и эффективными акциями. Эти каналы хранят разнообразные варианты чая готового к употреблению, удовлетворяя различные потребительские предпочтения. Используя экономии масштаба, они обеспечивают конкурентное ценообразование и высокую видимость продуктов, стимулируя продажи. Их установленное доверие и частые акции укрепляют их доминирование как ведущего канала распространения. Магазины удобства и продуктовые магазины, тем временем, обслуживают импульсивные покупки и немедленное потребление, особенно в городских областях. Их стратегические местоположения в зонах высокого трафика делают их доступными для быстрых покупок.

Онлайн-ритейл встряхивает ландшафт распространения, хвастающийся ошеломляющим темпом роста 18,32% CAGR с 2025 по 2030 год. Данные от Data Reportal подчеркивают цифровой ландшафт Бразилии: на начало 2024 года страна имела 187,9 миллиона интернет-пользователей, переводящихся в 86,6% уровень проникновения [3]Data Reportal, "Digital 2024: Brazil", www.datareportal.com. Быстрое принятие платформ электронной коммерции движимо возрастающей доступностью интернета, проникновением смартфонов и удобством домашней доставки. Онлайн-каналы также предлагают более широкий ассортимент продуктов и персонализированные рекомендации, улучшая покупательский опыт для потребителей. Этот сдвиг фундаментально изменяет традиционную динамику распространения, поскольку больше потребителей обращается к онлайн-платформам для своих покупок чая готового к употреблению.

Географический анализ

В 2024 году Бразилия удерживает долю 63,21% рынка чая готового к употреблению в Южной Америке, движимая своим большим населением, продвинутой розничной инфраструктурой и сильной чайной культурой. Рынок выигрывает от устойчивого внутреннего производства и присутствия глобальных напиточных компаний с обширными дистрибьюторскими сетями. Городские потребители все больше требуют разнообразных вкусов и более здоровых вариантов, таких как премиальные, низкокалорийные продукты без консервантов. Электронная коммерция является ключевым драйвером роста, предлагая потребителям удобный доступ к специальным продуктам чая готового к употреблению. Рост использования смартфонов и интернет-связи расширил онлайн-покупки, побуждая бренды инвестировать в цифровой маркетинг и прямые каналы потребителя. Этот сдвиг усиливает потребительское удобство и предоставляет компаниям ценные поведенческие инсайты.

За пределами Бразилии страны, такие как Аргентина, Чили и Колумбия, способствуют росту рынка чая готового к употреблению, хотя и в меньшем масштабе. Урбанизация, растущие доходы и осведомленность о здоровье движут спросом на этих рынках. Чайная культура Аргентины, особенно её предпочтение мате, представляет возможности для продуктов чая готового к употреблению на основе традиционных ароматов. Аналогично, Чили и Колумбия, прогнозируемые показать самый быстрый CAGR 11,45% до 2030 года, видят возрастающий интерес к органическим и натуральным вариантам чая готового к употреблению.

Рынок чая готового к употреблению в Южной Америке готов к стабильному росту в течение прогнозного периода, поддерживаемый благоприятной демографией, расширяющимися розничными сетями и растущей ролью электронной коммерции. Разнообразная потребительская база региона и меняющиеся предпочтения создают возможности для инноваций и расширения рынка.

Конкурентный ландшафт

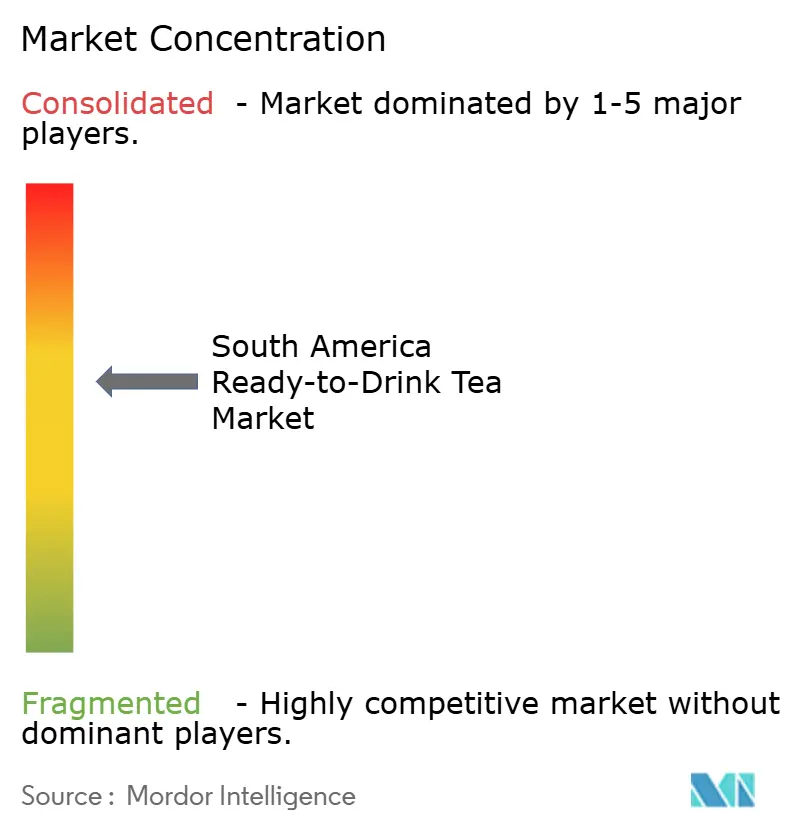

Южноамериканский рынок чая готового к употреблению демонстрирует умеренный уровень концентрации. Многонациональные напиточные корпорации, такие как Coca-Cola и PepsiCo, доминируют на рынке, поддерживаемые своими обширными дистрибьюторскими сетями и устойчивыми портфельными стратегиями. Эти установленные игроки поддерживают свое доминирование, используя экономии масштаба, капитал бренда и стратегические партнерства, обеспечивая широкую доступность и лояльность потребителей по всему регион.

Несмотря на твердую позицию этих глобальных гигантов, рынок свидетельствует о появлении региональных специалистов и премиальных нишевых брендов. Эти меньшие игроки выкраивают свое пространство, ориентируясь на специфические потребительские сегменты с инновационными формулировками, такими как органические и функциональные чаи готовые к употреблению, и подчеркивая уникальное позиционирование бренда. Их фокус на заботящихся о здоровье и движимых устойчивостью потребителях позволил им получить тягу в конкурентной среде. Дополнительно, эти бренды капитализируют на местных вкусах и культурных предпочтениях, которые сильно резонируют с южноамериканскими потребителями, дополнительно дифференцируя себя от больших конкурентов.

Конкурентная динамика на южноамериканском рынке чая готового к употреблению эволюционирует, поскольку производители смещают свои стратегии для достижения дифференциации. Компании все больше инвестируют в инновации ингредиентов, такие как включение адаптогенов и ботаников, чтобы обслужить растущий спрос на функциональные напитки. Инициативы устойчивости, включая экологически дружественную упаковку и этическое добывание, становятся критическими факторами в позиционировании бренда. Кроме того, производители принимают канально-специфические стратегии, такие как расширение своего присутствия в электронной коммерции и магазинах удобства, чтобы усилить доступность и обслужить меняющиеся потребительские покупательные поведения.

Лидеры индустрии чая готового к употреблению в Южной Америке

-

The Coca-Cola Company

-

PepsiCo Inc

-

Nestlé S.A.

-

Keurig Dr Pepper

-

Kirin Holdings Co., Ltd.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние отраслевые разработки

- Апрель 2025: Nestlé расширила свою линейку холодного кофе Nescafé Ready-to-Drink в Бразилию, усиливая конкуренцию на более широком рынке напитков готовых к употреблению. Этот стратегический ход сигнализирует о намерении Nestlé захватить большую долю потребительского случая напитков в движении, потенциально бросая вызов позиции чая готового к употреблению в определенных моментах потребления

- Ноябрь 2024: PepsiCo и Unilever расширили свое партнерство для чая готового к употреблению Lipton для усиления их глобального охвата с специфическим фокусом на расширение дистрибуции на южноамериканских рынках. Это сотрудничество направлено на использование обширной дистрибьюторской сети PepsiCo, капитализируя на экспертизе Unilever в чае для ускорения проникновения рынка в развивающихся регионах.

- Январь 2023: Wiltshire Tea Company запустила новую линейку чаев готовых к употреблению, подчеркивающую органические ингредиенты и преимущества велнеса. Линейка включает тщательно кураторские вкусы, такие как ромашка-лаванда, известная своими успокаивающими свойствами, и зеленый чай-лимон, признанный за его детоксифицирующие преимущества. Эта продуктовая линия специально разработана для привлечения заботящихся о здоровье потребителей, ищущих напитки, которые соответствуют их велнес-целям.

Область охвата отчета по рынку чая готового к употреблению в Южной Америке

Рынок чая готового к употреблению в Южной Америке сегментирован по типу, который включает зеленый чай, травяной чай и другие. На основе канала распространения рынок разделен на супермаркет/гипермаркет, магазины удобства, онлайн-магазины и другие. Исследование также включает анализ регионов, таких как Бразилия, Аргентина и остальная часть Южной Америки.

| Черный чай |

| Зеленый чай |

| Травяной чай |

| Фруктовый и ароматизированный чай |

| Чай улун |

| Без кофеина чай |

| Другие |

| Подслащенный |

| Неподслащенный |

| Бутылки |

| Банки |

| Другие |

| Обычный |

| Органический |

| Супермаркеты и гипермаркеты |

| Магазины удобства/продуктовые |

| Онлайн розничные магазины |

| Другие каналы распространения |

| Бразилия |

| Аргентина |

| Чили |

| Колумбия |

| Перу |

| Остальная часть Южной Америки |

| По типу | Черный чай |

| Зеленый чай | |

| Травяной чай | |

| Фруктовый и ароматизированный чай | |

| Чай улун | |

| Без кофеина чай | |

| Другие | |

| По категории | Подслащенный |

| Неподслащенный | |

| По упаковке | Бутылки |

| Банки | |

| Другие | |

| По источнику ингредиентов | Обычный |

| Органический | |

| По каналам распространения | Супермаркеты и гипермаркеты |

| Магазины удобства/продуктовые | |

| Онлайн розничные магазины | |

| Другие каналы распространения | |

| По географии | Бразилия |

| Аргентина | |

| Чили | |

| Колумбия | |

| Перу | |

| Остальная часть Южной Америки |

Ключевые вопросы, отвеченные в отчете

Каков текущий размер южноамериканского рынка чая готового к употреблению?

Рынок оценивается в 3,03 млрд долларов США в 2025 году и ожидается достичь 5,01 млрд долларов США к 2030 году.

Какая страна лидирует в региональных продажах?

Бразилия доминирует с 63,21% рыночных продаж, поддерживаемая большой потребительской базой и сложной розничной инфраструктурой.

Какой сегмент растет быстрее всего?

Неподслащенные чаи готовые к употреблению расширяются со CAGR 13,34%, отражая сильный движимый здоровьем спрос.

Насколько значима электронная коммерция в распространении?

Онлайн-ритейл демонстрирует CAGR 18,32% и критичен для нишевых и премиальных брендов, которые требуют более глубокого сторителлинга.

Последнее обновление страницы: