Размер и доля рынка продуктов для укладки волос Южной Америки

Анализ рынка продуктов для укладки волос Южной Америки от Mordor Intelligence

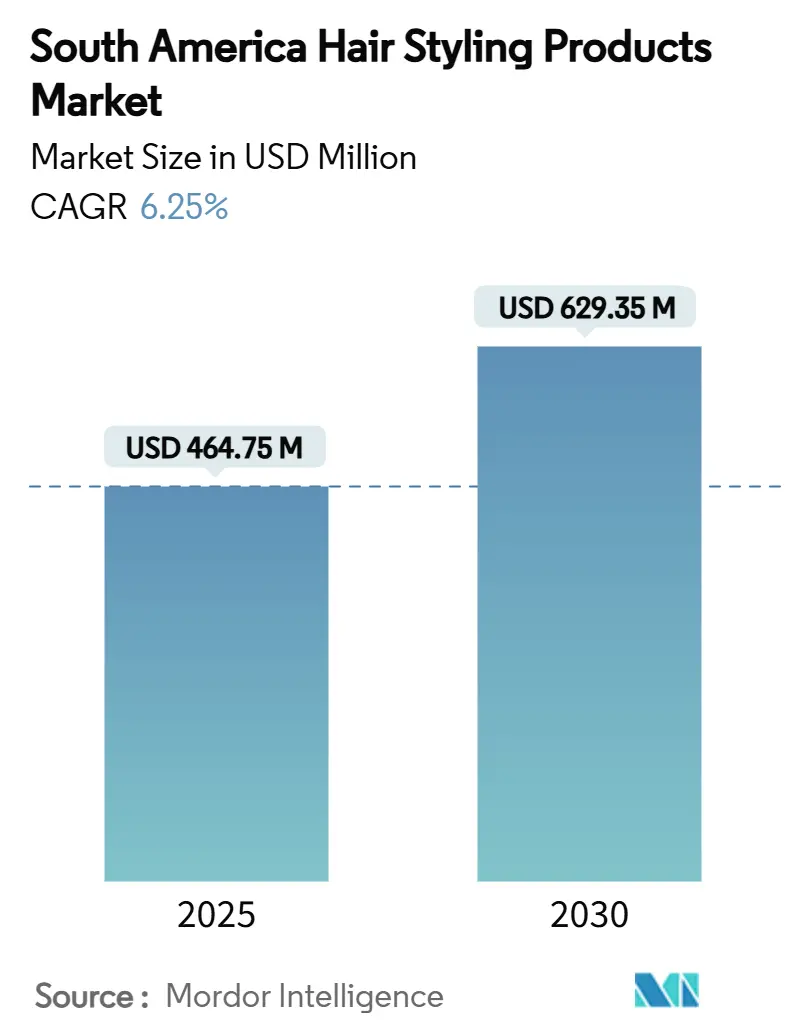

Размер рынка продуктов для укладки волос Южной Америки оценивается в 464,75 млн долл. США в 2025 году и достигнет 629,35 млн долл. США в 2030 году, показывая среднегодовой темп роста 6,25%. Этот рост обусловлен устойчивыми традициями мужского груминга и развивающейся женской демографической группой, которая все больше тяготеет к передовым решениям для укладки. Покупатели все чаще отдают предпочтение натуральным ингредиентам растительного происхождения, что подчеркивает растущий акцент на здоровье и устойчивости. Кроме того, культурные нюансы, такие как спрос афро-латиноамериканского сообщества на специализированные продукты для текстурирования, диверсифицируют рыночный ландшафт. В то же время социальная коммерция и маркетинг с участием инфлюенсеров усиливают узнаваемость брендов и вовлеченность, особенно среди молодой аудитории. Заметной тенденцией является рост популярности гибридных 'хайрсьютических' продуктов, сочетающих укладку с уходом, что создает конкурентное преимущество. Хотя Бразилия доминирует в регионе с точки зрения доходов, Аргентина, поддерживаемая изменяющимися потребительскими предпочтениями и тенденцией к премиумизации, становится наиболее быстрорастущим рынком.

Ключевые выводы отчета

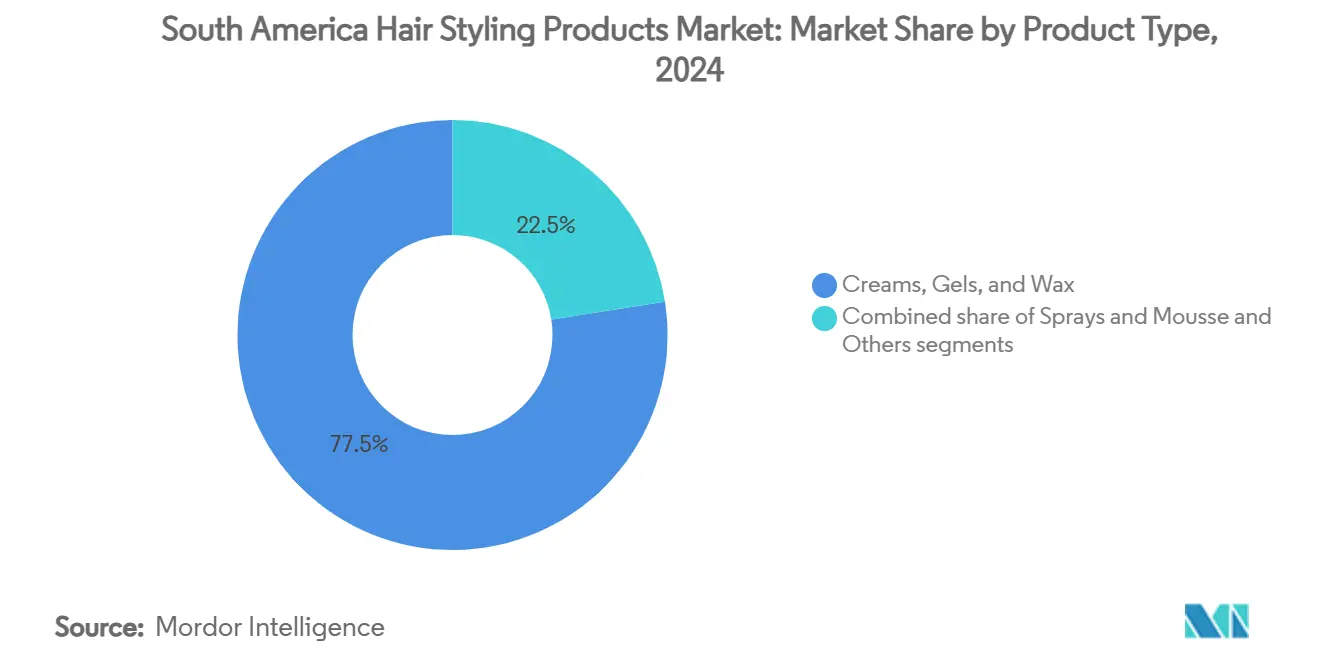

- По типу продукта кремы, гели и воски занимали 77,47% доли доходов в 2024 году; прогнозируется рост спреев и муссов со среднегодовым темпом роста 6,47% до 2030 года.

- По конечному потребителю мужской сегмент занимал 82,65% доли рынка продуктов для укладки волос Южной Америки в 2024 году, в то время как женский сегмент прогнозируется к расширению со среднегодовым темпом роста 7,02% до 2030 года.

- По ингредиентам обычные составы составили 73,36% размера рынка продуктов для укладки волос Южной Америки в 2024 году, в то время как натуральные/органические форматы являются наиболее быстро развивающимися со среднегодовым темпом роста 6,74%.

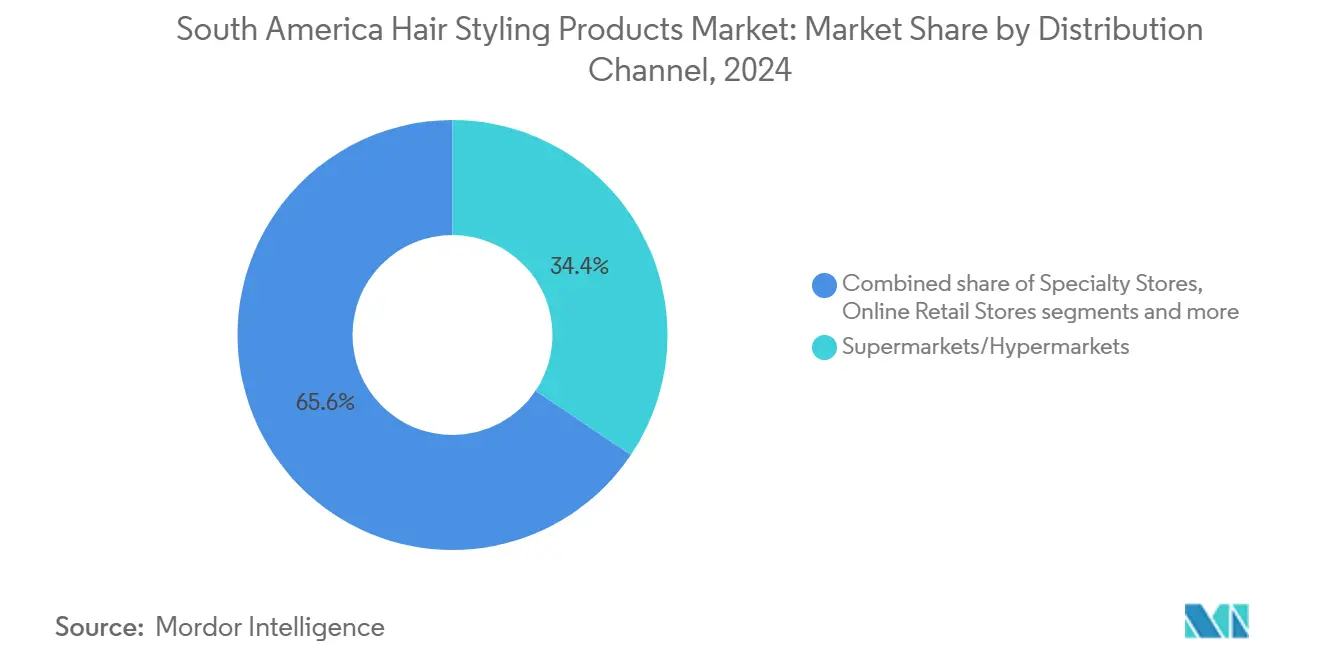

- По каналам распределения супермаркеты/гипермаркеты лидировали с долей 34,36% в 2024 году; интернет-торговля находится на пути к среднегодовому темпу роста 7,53% до 2030 года.

- По географии Бразилия занимала 22,74% доли рынка в 2024 году и остается крупнейшим рынком отдельной страны; Аргентина фиксирует самый высокий региональный среднегодовой темп роста 7,83% в период 2025-2030 годов.

Тенденции и аналитические данные рынка продуктов для укладки волос Южной Америки

Анализ влияния драйверов

| Драйвер | (~) % влияние на прогноз среднегодового темпа роста | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Растущее афро-латиноамериканское население, стимулирующее потребности в текстурировании и укладке | +1.8% | Бразилия, Колумбия, остальная Южная Америка | Долгосрочный (≥ 4 лет) |

| Повышенное внимание потребителей к личному грумингу | +1.5% | Южная Америка, с наиболее сильным влиянием в Аргентине и Бразилии | Среднесрочный (2-4 года) |

| Влияние социальных медиа-платформ и одобрения знаменитостей | +1.2% | Южная Америка, с ранним внедрением в городских центрах | Краткосрочный (≤ 2 лет) |

| Всплеск спроса на органические и натуральные продукты для укладки волос | +1.1% | Бразилия, Аргентина, городские центры по всей Южной Америке | Среднесрочный (2-4 года) |

| Технологические инновации в составах продуктов | +0.9% | Бразилия, Аргентина | Среднесрочный (2-4 года) |

| Растущая тенденция к самостоятельной укладке дома, подпитываемая онлайн-уроками | +0.8% | Южная Америка, с наивысшим влиянием в Бразилии и Аргентине | Краткосрочный (≤ 2 лет) |

| Источник: Mordor Intelligence | |||

Растущее афро-латиноамериканское население, стимулирующее потребности в текстурировании и укладке

В Южной Америке растущая афро-латинская демографическая группа стимулирует всплеск спроса на продукты для укладки волос, специально разработанные для текстурированных типов волос. Бразилия, где проживает значительное афро-потомковое население, находится в авангарде этой тенденции. Научные исследования выявили отличительные геномные черты в афро-текстурированных волосах, подчеркивающие необходимость индивидуальных составов. Эти составы учитывают уникальные характеристики, такие как склонность к низкому удержанию влаги и повышенная хрупкость. Требования к укладке для этой демографической группы значительно отличаются от тех, у кого прямые или волнистые волосы, подчеркивая необходимость в продуктах, которые обеспечивают усиленные увлажняющие свойства и специализированные фиксирующие возможности. Рынок отреагировал стратегиями разработки продуктов, которые отвечают этим специфическим потребностям, балансируя эстетические желания с соображениями здоровья. Компании, использующие эту возможность, создают специализированные линейки продуктов, которые учитывают молекулярные и структурные нюансы афро-текстурированных волос, позиционируя себя для устойчивого роста, который обещает влиять на рынок далеко в будущем.

Повышенное внимание потребителей к личному грумингу

В 2024 году мужчины-потребители доминируют на рынке груминга Южной Америки, занимая значительную долю в 82,65%. Это доминирование подчеркивает их ключевую роль в преобразовании ландшафта груминга региона. Крупные города, включая Сан-Паулу, Буэнос-Айрес и Боготу, переживают всплеск спроса на передовые решения для груминга волос. Этот подъем обусловлен повышенными стандартами профессионального внешнего вида и растущим акцентом на самообслуживание. Молодые поколения, особенно поколение Z и миллениалы, возглавляют эту тенденцию, стремясь экспериментировать с разнообразными прическами и премиальными продуктами. Подъем мужских инфлюенсеров груминга на платформах, таких как Instagram и TikTok, нормализовал разговоры о уходе за волосами и экспериментах с продуктами среди мужчин. Эта эволюция рынка дополнительно подпитывается изменяющимися представлениями о мужественности, ростом располагаемых доходов и расширенным доступом к электронной коммерции. Всемирный банк сообщил, что валовой национальный доход на душу населения в Аргентине составил 12 890 долл. США в 2023 году [1]Источник: Всемирный банк, "Индикаторы мирового развития", databank.worldbank.org .

Влияние социальных медиа-платформ и одобрения знаменитостей

По всей Южной Америке социальные медиа-платформы преобразуют то, как потребители принимают продукты для укладки волос. Платформа TikTok способствовала существенному росту покупок продуктов красоты. Способность платформы к коротким видео сделала её мощной силой для демонстрации техник укладки и преимуществ продуктов, порождая вирусные тренды, которые легко конвертируются в продажи. Добавляя к этому импульсу, одобрения знаменитостей играют ключевую роль. Региональные инфлюенсеры, выделяя методы укладки, которые культурно резонируют, находят отклик у местных аудиторий. Примечательно, что бразильские потребители тяготеют к брендам, которые отражают их ценности, подчеркивая силу подлинных одобрений. Кроме того, социальные платформы демократизировали советы по красоте, ускоряя открытие продуктов и сокращая путь от маркетинга к покупке. Хотя эта динамика предлагает брендам быстрое воздействие на рынок, она требует постоянной адаптации. Поскольку предпочтения платформ меняются, бренды должны оставаться гибкими в своих цифровых стратегиях, чтобы использовать постоянно развивающиеся тренды и внимание потребителей.

Технологические инновации в составах продуктов

В Южной Америке рынок укладки волос переживает трансформацию, движимую инновациями в составах. Достижения в науке об ингредиентах теперь позволяют продуктам предлагать множественные преимущества одновременно. Заметной эволюцией в этой сфере является рост 'хайрсьютикалов', которые легко сочетают косметические и терапевтические свойства. Эти передовые составы не только удовлетворяют предпочтения в укладке, но и улучшают здоровье волос, резонируя с более взыскательной потребительской базой. Бренды теперь используют инновации, такие как альтернативы силикону на основе жожоба и кератин растительного происхождения, обеспечивая высочайшую производительность, поддерживая свою приверженность натуральным ингредиентам. Кроме того, внедрение пузырчатых гелей и других уникальных текстур повышает пользовательский опыт, выделяя бренды на насыщенном рынке. Эти технологические достижения особенно актуальны в Бразилии и Аргентине, где потребители более склонны инвестировать в инновационные составы. Среднесрочные эффекты этих достижений подчеркивают время, необходимое для того, чтобы новые технологии получили тракцию и принятие, с обещанием переопределить стандарты категории по мере того, как их преимущества становятся яснее для масс.

Анализ влияния ограничений

| Ограничение | (~) % влияние на прогноз среднегодового темпа роста | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Распространение поддельных продуктов | -0.7% | Южная Америка, с наивысшим влиянием в приграничных регионах и городских центрах | Среднесрочный (2-4 года) |

| Колебания цен на сырье, влияющие на ценообразование продуктов | -0.6% | Южная Америка, с наивысшим влиянием в Аргентине и Бразилии | Краткосрочный (≤ 2 лет) |

| Проблемы здоровья в отношении химических ингредиентов | -0.5% | Бразилия, Аргентина, городские центры по всей Южной Америке | Долгосрочный (≥ 4 лет) |

| Усиленная конкуренция от местных брендов | -0.4% | Бразилия, Аргентина, Колумбия | Среднесрочный (2-4 года) |

| Источник: Mordor Intelligence | |||

Распространение поддельных продуктов

Поддельные продукты для укладки волос наводняют Южную Америку, создавая серьезные препятствия для роста рынка. Эти несанкционированные копии не только подрывают доверие потребителей, но и ставят под угрозу капитал бренда. Часто эти подделки содержат некачественные ингредиенты, не выполняя свои обещания по укладке и, в некоторых случаях, подвергая здоровье потребителей риску. Проблема наиболее выражена в приграничных районах и оживленных городских центрах, где правоприменение слабое, позволяя процветать распределению серого рынка. Такие поддельные товары оказывают понижающее давление на цены законных продуктов. Многие потребители, неспособные различить подлинные и поддельные товары, выбирают более дешевые альтернативы. Этот сдвиг ограничивает способность производителей инвестировать в инновации и маркетинг, создавая пагубный цикл, который препятствует общему росту категории. Среднесрочные последствия очевидны, подчеркивая отставание в развивающихся регулятивных рамках и медленное горение потребительского образования. Хотя бренды обращаются к технологиям аутентификации и усиливают контроль цепочки поставок, широкое влияние этих мер все еще находится в процессе разработки, делая вызов подделок постоянной проблемой в течение прогнозного периода.

Проблемы здоровья в отношении химических ингредиентов

Поскольку потребители все больше осознают риски для здоровья, связанные с химическими ингредиентами в продуктах для укладки волос, обычные составы, которые занимают 73,36% доли рынка, сталкиваются с растущими вызовами. Исследования выявили тревожные уровни вредных химикатов в продуктах для волос. Примечательно, что некоторые синтетические варианты содержат канцерогены и свинец, с концентрациями, превышающими пределы безопасности более чем на 600%. Кроме того, исследования подчеркивают, что салоны красоты демонстрируют концентрации летучих органических соединений (ЛОС), которые в 2-175 раз выше тех, что обнаружены в типичных офисных условиях. Такие откровения привлекли внимание регуляторов. Закон о модернизации регулирования косметики 2022 года (MoCRA) FDA должен обеспечить более строгие стандарты безопасности и производства к декабрю 2025 года [2]Источник: Исследовательская служба Конгресса (CRS), "Регулирование FDA косметики и средств личной гигиены в рамках Закона о модернизации регулирования косметики 2022 года (MoCRA)", congress.gov. Хотя эти регулирования создают вызовы для обычных продуктов, они одновременно прокладывают путь для натуральных и органических альтернатив, которые демонстрируют устойчивый темп роста 6,74% среднегодового темпа роста. Эта тенденция подчеркивает постепенный сдвиг в поведении потребителей и время, необходимое производителям для переформулирования без компромисса по производительности.

Сегментный анализ

По типу продукта: кремы и гели доминируют в арсенале для укладки

В 2024 году кремы, гели и воски доминируют на рынке продуктов для укладки волос Южной Америки, занимая существенную долю в 77,47%. Их универсальность подходит для ряда типов волос и предпочтений в укладке. Это доминирование особенно выражено в Бразилии, где значительное афро-латинское сообщество обращается к этим продуктам для умелой укладки текстурированных волос. Недавние инновации продуктов сосредоточены не только на укладке, но также подчеркивают здоровье волос, смягчая опасения по поводу потенциального ущерба от частого использования. Тем временем другие сегменты, особенно спреи и муссы, которые растут быстрее всего со среднегодовым темпом роста 6,47%, вместе с несколькими другими, составляют оставшиеся 22,53% рынка, каждый удовлетворяя отдельные потребности в укладке и случаи.

Стимулирующий устойчивый рост сегмента спреев и муссов со среднегодовым темпом роста 6,47% (2025-2030) - это достижения в технологии нанесения и науке о составах. Городские профессионалы, в частности, тяготеют к этим продуктам за их быстрое применение и надежную фиксацию, все без жесткости или неприглядных остатков. Заслуживающие внимания инновации включают составы без аммиака и те, что обогащены натуральными ингредиентами, удовлетворяющие как укладке, так и здоровью волос. Сегмент также следует волне тенденции 'текстуризации', с предложениями, которые акцентируют естественную текстуру волос, а не навязывают кардинальные изменения. Это легко согласуется с изменяющимися потребительскими предпочтениями к стилям, которые излучают естественный вид, движение и осязаемость.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По ингредиентам: натуральные составы завоевывают позиции

В 2024 году обычные/синтетические ингредиенты занимают доминирующую долю рынка в 73,36%, поддерживаемую их проверенной производительностью и знакомостью потребителей. Их превосходство объясняется стабильной производительностью, экономической эффективностью и адаптируемостью к различным условиям окружающей среды. Тем не менее, эта твердыня сталкивается с вызовами от растущих проблем здоровья. Исследования выделили потенциальные риски, связанные с распространенными синтетическими ингредиентами. Примечательно, что исследования связали определенные консерванты и ароматизаторы в продуктах по уходу за волосами с контактным дерматитом, способствуя потребительскому сдвигу к альтернативным составам.

Хотя сегмент натуральных и органических продуктов в настоящее время занимает долю рынка в 26,64%, он находится в быстром подъеме, хвастаясь среднегодовым темпом роста 6,74% с 2025 по 2030 год, опережая более широкий рынок. Этот всплеск обусловлен повышенной осведомленностью потребителей о безопасности ингредиентов и наклоном к устойчивым выборам. Инновации, такие как Natural Deep Eutectic Solvents (NaDES), преодолевают исторические пробелы в производительности, укрепляя стабильность и эффективность натуральных составов. Крупные игроки, включая L'Oréal и Grupo Boticário, удваивают усилия по устойчивому снабжению и экологически дружественным инициативам. Их приверженность подчеркивается мастер-классами на 34-м конгрессе IFSCC в октябре 2024 года, выделяющими устойчивость и биотехнологии в косметике.

По каналу распределения: идет эволюция розничной торговли

В 2024 году супермаркеты/гипермаркеты доминируют на рынке продуктов для укладки волос Южной Америки, занимая заметную долю в 34,36%. Их твердыня в значительной степени обусловлена их обширным географическим охватом и укоренившимся присутствием в повседневных покупательских рутинах потребителей. Эти розничные гиганты наиболее заметны в Бразилии, Чили и Аргентине, где организованный розничный ландшафт заметно развит. Тяжеловесы, такие как Carrefour, Walmart и Grupo Éxito, используют свои обширные сети распределения для захвата лучших полочных мест для ведущих брендов укладки волос, часто объединяя их с другими продуктами личной гигиены. Они эффективно применяли стратегии, такие как промоционное ценообразование, программы лояльности и сезонные скидки, особенно резонирующие с семьями среднего дохода, которые ценят как доступность, так и разнообразие.

Интернет-магазины, хотя в настоящее время занимают меньшую долю рынка, быстро восходят как наиболее быстрорастущий канал, прогнозируя устойчивый среднегодовой темп роста 7,53% с 2025 по 2030 год. Эта траектория роста согласуется с всеобъемлющей цифровой трансформацией, охватывающей Латинскую Америку. Ориентированные на красоту платформы электронной коммерции, такие как Beleza na Web в Бразилии и Falabella в Чили, капитализируют растущий потребительский аппетит к удобству, эксклюзивным продуктам и персонализированным покупательским путешествиям. Динамичная культура красоты региона, значительно формируемая визуальными платформами, такими как Instagram, TikTok и YouTube, подчеркивает критическую роль цифровых путей в открытии продуктов. В этом ландшафте учебные пособия, управляемые инфлюенсерами, и отзывы пользователей играют важную роль в направлении покупательских решений. Более того, развивающаяся тенденция трансграничной электронной коммерции позволяет потребителям получать доступ к международным продуктам для укладки, часто отсутствующим в местных магазинах, дополнительно подпитывая расширение онлайн-сегмента.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По конечному потребителю: мужчины-потребители движут объемом рынка

В 2024 году мужчины занимают долю в 82,65% рынка продуктов для укладки волос Южной Америки, подчеркивая глубоко укоренившийся акцент региона на мужском груминге. Это доминирование отражает вековые традиции груминга в таких странах, как Бразилия, Аргентина и Колумбия, где волосы играют ключевую роль в социальной и профессиональной идентичности. Молодые потребители, находящиеся под влиянием региональных футбольных икон и инфлюенсеров, тяготеют к гелям, воскам и помадам, предпочитая элегантные, скульптурные стили. Городские центры, такие как Сан-Паулу и Буэнос-Айрес, видят выраженное поглощение продуктов, с посещениями салонов и самостоятельным грумингом, становящимися необходимыми для мужских процедур ухода. Развивающаяся культура парикмахерских, сочетающая услуги груминга с розничной торговлей, дополнительно цементирует лояльность к мужско-ориентированной укладке.

Тем временем женщины, занимающие долю рынка в 17,35%, находятся в быстром подъеме, прогнозируются к росту с устойчивым среднегодовым темпом роста 7,02% с 2025 по 2030 год, опережая общий темп рынка. Этот всплеск подпитывается сдвигами, такими как рост участия женской рабочей силы и новообретенная финансовая автономия, особенно в семьях среднего дохода. Такие страны, как Чили и Перу, увеличивают свои траты на премиальный уход за волосами, находясь под влиянием глобальных трендов красоты через цифровые платформы. Индивидуальная диверсификация продуктов - подумайте о спреях против завивания для влажного климата и муссах для объема для более тонких волос - резонирует с более широкой женской аудиторией. Рост гендерно-нейтральных и чистых брендов красоты бросает вызов традиционным нормам, расширяя масштаб рынка и намекая на всплеск женского участия вскоре.

Географический анализ

В 2024 году Бразилия укрепляет свою позицию как ведущий рынок продуктов для укладки волос в Южной Америке, занимая командную долю рынка в 22,74%. Это лидерство обусловлено обширным населением Бразилии и её глубоко укоренившейся культурой красоты. Заслуживающим внимания фактором является крупное афро-потомковое сообщество страны, которое создает повышенный спрос на специализированные продукты для текстурирования и укладки. Научные исследования подчеркивают уникальные геномные характеристики афро-текстурированных волос, подчеркивая необходимость индивидуальных составов.

Имея устойчивую производственную основу, сектор красоты Бразилии сталкивается с интенсивной конкуренцией от отечественных мощностей, таких как Natura & Co. и Grupo Boticário, обе из которых бросают вызов международным игрокам. Электронная коммерция, глубоко переплетенная с этосом красоты Бразилии, возникает как критическая платформа как для открытия продуктов, так и для продаж. Кроме того, Бразилия признана как центр инноваций региона, что подтверждается событиями, такими как 34-й конгресс IFSCC в водопадах Игуасу, который выделил достижения в устойчивых практиках и инновациях ингредиентов в косметической сфере.

Тем временем Аргентина строит свою репутацию как региональная движущая сила роста, с прогнозируемым среднегодовым темпом роста 7,83% с 2025 по 2030 год, превосходя ожидаемый рост более широкого рынка в 6,25%. Этот подъем преимущественно обусловлен быстро расширяющимся сектором электронной коммерции Аргентины. В Аргентине электронная коммерция продемонстрировала высокую потребительскую активность, с 60% покупателей, совершающих онлайн-покупки ежемесячно. Согласно данным Аргентинской палаты электронной коммерции (CACE) 2024 года, 17% потребителей покупали еженедельно, в то время как 43% совершали покупки каждые 15-30 дней [3]Аргентинская палата электронной коммерции (CACE), "Статистика электронной коммерции", cace.org.ar . Этот регулярный паттерн покупок создал возможности для роста продуктов для укладки волос, поскольку аргентинские потребители все больше покупали продукты для груминга онлайн, особенно многофункциональные гели, спреи и кремы для укладки. Компании использовали эти установленные покупательские поведения через цифровые кампании, предложения по подписке и продвижение в социальных сетях, чтобы достичь этих активных онлайн-покупателей.

Конкурентный ландшафт

Рынок продуктов для укладки волос Южной Америки демонстрирует умеренную консолидацию, с крупными многонациональными корпорациями, контролирующими значительную долю рынка. Отраслевые лидеры, включая L'Oréal SA, Unilever PLC, The Procter & Gamble Company, Henkel AG & Co. KGaA и Natura & Co., выполняют стратегические бизнес-инициативы через корпоративные слияния, стратегические приобретения, деловые партнерства и непрерывную разработку продуктов для усиления своей конкурентной позиции и увеличения проникновения на рынок в различных потребительских сегментах.

Значительная возможность заключается в удовлетворении уникальных потребностей ухода за волосами афро-латинского населения, существенной потребительской группы, которая остается недостаточно обслуженной. Компании все больше используют достижения в науке об ингредиентах для разработки многофункциональных продуктов, которые удовлетворяют различные типы волос и предпочтения. Например, P&G сообщила о росте на 2% год к году в чистых продажах красоты, достигнув 3 550 млн долл. США в первом квартале 2024 года. Чистые продажи груминга увеличились на 3% до 1 539 млн долл. США, в то время как органические продажи по уходу за волосами в Латинской Америке показали высокий однозначный рост, в основном обусловленный стратегиями ценообразования.

Новые и развивающиеся бренды разрушают рынок, принимая подходы, ориентированные на цифровые технологии, обходя традиционные барьеры распределения и используя социальную коммерцию для создания узнаваемости бренда и поощрения прямого взаимодействия с клиентами. Конкурентный ландшафт также свидетельствует об увеличенной консолидации через стратегические приобретения. Заслуживающим внимания примером является приобретение TRUSS группой Boticário в январе 2023 года, отражающее более широкую тенденцию компаний к расширению своих портфелей продуктов и рыночного охвата, чтобы оставаться конкурентоспособными в развивающейся отрасли.

Лидеры отрасли продуктов для укладки волос Южной Америки

-

L'Oréal SA

-

Unilever PLC

-

The Procter & Gamble Company

-

Henkel AG & Co. KGaA

-

Natura & Co.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние разработки отрасли

- Апрель 2025: Alfaparf Milano расширила свои бразильские операции через приобретение двух компаний из Сан-Паулу: Bioclean, которая производила продукты для укладки волос Depil Bella, воски и кремы для удаления волос, и Raavi, производитель дермокосметики. Эти приобретения усилили рыночную позицию Alfaparf в Бразилии и диверсифицировали её портфель продуктов за пределы продуктов для укладки и ухода за волосами.

- Июль 2024: TRESemmé внедрила свою линейку продуктов для ухода за волосами Lamellar Shine в Великобритании, Аргентине, Мексике и Бразилии. Продукты использовали технологию ламеллярных молекул для улучшения гладкости поверхности волос и повышения светимости в различных типах волос. Это внедрение согласовалось со стратегией TRESemmé предоставления продуктов по уходу за волосами профессионального качества на розничном рынке.

- Май 2024: Advent International, глобальный фонд прямых инвестиций, приобрел Skala Cosméticos, бразильский веганский бренд по уходу за волосами. Со штаб-квартирой в Уберабе, штат Минас-Жерайс, Skala производила кремы для волос и присутствовала в более чем 45% бразильских домохозяйств. Компания экспортировала свои продукты в более чем 40 стран по всему миру.

Область охвата отчета по рынку продуктов для укладки волос Южной Америки

Рынок продуктов для укладки волос включает составы, которые формируют, фиксируют и улучшают внешний вид волос. Портфель продуктов включает гели, воски, муссы, спреи и кремы, которые обеспечивают создание и поддержание прически. Эти продукты обеспечивают контроль, текстуру, объем и финиш в зависимости от требований потребителя.

Рынок продуктов для укладки волос Южной Америки сегментирован по типу продукта, ингредиенту, конечному потребителю, каналу распределения и стране. По типу продукта рынок сегментирован на кремы, гели и воски, спреи и муссы, и другие продукты для укладки. По ингредиентам рынок сегментирован на натуральные/органические и обычные/синтетические. По конечному потребителю рынок сегментирован на мужчин и женщин. По каналу распределения рынок сегментирован на супермаркеты/гипермаркеты, специализированные магазины, интернет-магазины и другие. По странам рынок сегментирован на Бразилию, Аргентину и остальную Южную Америку. Размер рынка был рассчитан в стоимостном выражении в долларах США для всех вышеупомянутых сегментов.

| Кремы, гели и воски |

| Спреи и муссы |

| Прочие |

| Натуральные/органические |

| Обычные/синтетические |

| Мужчины |

| Женщины |

| Супермаркеты/гипермаркеты |

| Специализированные магазины |

| Интернет-магазины |

| Прочие |

| Бразилия |

| Аргентина |

| Колумбия |

| Чили |

| Перу |

| Остальная Южная Америка |

| По типу продукта | Кремы, гели и воски |

| Спреи и муссы | |

| Прочие | |

| По ингредиенту | Натуральные/органические |

| Обычные/синтетические | |

| По конечному потребителю | Мужчины |

| Женщины | |

| По каналу распределения | Супермаркеты/гипермаркеты |

| Специализированные магазины | |

| Интернет-магазины | |

| Прочие | |

| По стране | Бразилия |

| Аргентина | |

| Колумбия | |

| Чили | |

| Перу | |

| Остальная Южная Америка |

Ключевые вопросы, на которые отвечает отчет

Какова текущая стоимость рынка продуктов для укладки волос Южной Америки?

Рынок составляет 464,75 млн долл. США в 2025 году и прогнозируется достигнуть 629,35 млн долл. США к 2030 году.

Какой сегмент конечных потребителей доминирует в продажах?

Мужчины-потребители лидируют с долей 82,65% в 2024 году, что отражает культурные нормы груминга, которые приоритизируют мужскую укладку волос.

Какая категория ингредиентов растет быстрее всего?

Натуральные и органические составы расширяются со среднегодовым темпом роста 6,74%, опережая обычные синтетические продукты, поскольку растут опасения по безопасности и устойчивости.

Как быстро растет интернет-торговля на данном рынке?

Онлайн-каналы продвигаются со среднегодовым темпом роста 7,53%, выигрывая от расширяющегося проникновения смартфонов и социальной коммерции.

Последнее обновление страницы: