Анализ рынка распределительных устройств с элегазовой изоляцией в Южной Америке

Прогнозируется, что среднегодовой темп роста рынка распределительных устройств с элегазовой изоляцией в Южной Америке составит более 5% в течение прогнозируемого периода.

- В 2020 году COVID-19 негативно повлиял на рынок. В настоящее время рынок достиг допандемического уровня. Ожидается, что в среднесрочной перспективе увеличение инвестиций в инфраструктуру передачи и распределения электроэнергии будет стимулировать спрос на распределительные устройства с элегазовой изоляцией в течение прогнозируемого периода.

- С другой стороны, газ SF6, используемый в изоляционных распределительных устройствах, является мощным парниковым газом с потенциалом глобального потепления, который может сдерживать рынок. Тем не менее, ожидается, что планы по интеграции возобновляемой энергетики в национальные сети создадут значительные возможности для игроков рынка распределительных устройств с элегазовой изоляцией в ближайшем будущем.

- В течение прогнозируемого периода Бразилия является самой быстрорастущей страной на рынке распределительных устройств с элегазовой изоляцией в Южной Америке.

Тенденции рынка распределительных устройств с элегазовой изоляцией в Южной Америке

Высоковольтное оборудование занимает значительную долю рынка

- Энергосистема, работающая с напряжением выше 36 кВ, называется высоковольтным распределительным устройством. Поскольку уровень напряжения высок, дуга, возникающая во время коммутации, также очень высока. Таким образом, при проектировании высоковольтных распределительных устройств необходимо соблюдать особую осторожность. Высоковольтный автоматический выключатель является основным компонентом высоковольтного распределительного устройства. Следовательно, высоковольтные автоматические выключатели (ВН) должны обладать специальными характеристиками для безопасной и надежной работы.

- Эти распределительные устройства имеют множество применений в таких отраслях, как ветряные турбины, электродвигатели, генераторы, производство солнечной энергии, распределение электроэнергии в жилых домах, системы электроснабжения, экологически чувствительные установки, подземные станции, сталелитейная, бумажная и горнодобывающая промышленность, а также растущее число морских применений. Основное применение сегмента обусловлено растущим спросом на модернизацию и строительство крупных сетей передачи и распределения электроэнергии по всему миру, особенно в странах Азиатско-Тихоокеанского региона, где темпы роста особенно высоки.

- Тем не менее, сегмент страдает от простоев и проблем с техническим обслуживанием. Для этого такие компании, как ACTOM High voltage (HVE), совместно со своими технологическими партнерами разрабатывают решения для управления эффективностью активов, чтобы помочь клиентам со стратегиями технического обслуживания по состоянию. Ожидается, что такие усилия в отрасли будут способствовать росту рынка, предоставляя более реальную альтернативу, особенно по сравнению с конкурентами.

- Кроме того, ожидается, что растущий рынок высоковольтного постоянного тока (HVDC) будет способствовать росту рынка за счет крупных проектов. Кроме того, для удовлетворения будущего спроса на электроэнергию необходимы инвестиции в мощности передачи электроэнергии на большие расстояния, особенно в HVDC, поскольку существуют планы по дополнительному потреблению и потенциалу генерации.

- В 2021 году правительство Чили объявило тендер на строительство и эксплуатацию первой в Чили междугородней линии электропередач HVDC. Линия электропередачи состоит из линии электропередачи 600 кВ протяженностью 1 500 км, которая, как ожидается, будет иметь мощность 3 000 МВт и пройдет между подстанцией Кималь в регионе Антофагаста и Ло Агирре в столичном регионе. Стоимость проекта составляет 2,5 млрд долларов США.

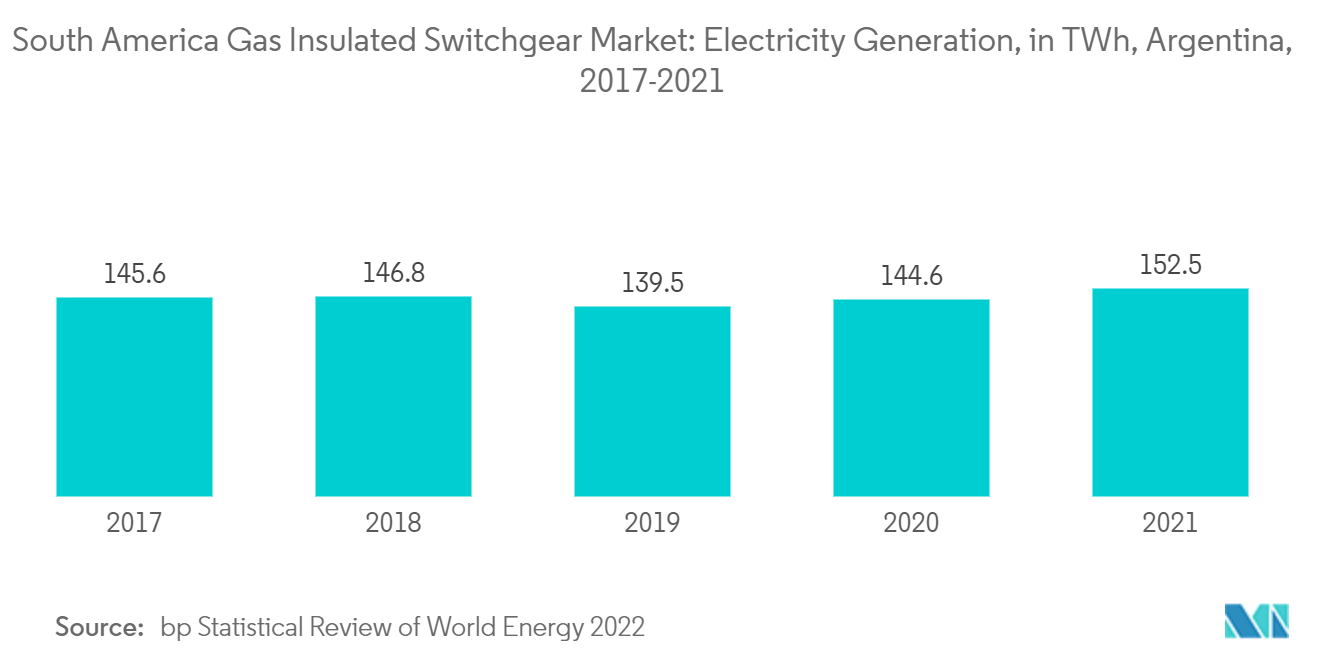

- Кроме того, Аргентина поставила перед собой цель к 2025 году вырабатывать 20% электроэнергии из возобновляемых источников, что значительно больше по сравнению с текущей долей примерно в 11,27% по состоянию на 2021 год. В 2021 году выработка электроэнергии в Аргентине достигла 152,5 ТВтч.

- Аналогичным образом, правительство Чили представило план поэтапного отказа от угля в 2019 году, который направлен на полное отключение 5,5 ГВт угольных генерирующих мощностей к 2040 году, а 1,04 ГВт должны быть выведены из эксплуатации к 2025 году, которые, как ожидается, будут заменены за счет возобновляемых источников энергии, технологий хранения и электростанций на природном газе с низким уровнем выбросов. Их цель — достичь 60% доли возобновляемых источников энергии к 2035 году и увеличить ее до 70% к 2050 году.

- В заключение следует отметить, что регион обладает значительным потенциалом для рынка распределительных устройств с элегазовой изоляцией благодаря растущей диверсификации структуры производства электроэнергии, инвестициям в сектор передачи и распределения, а также развитию энергетического сектора.

Ожидается, что Бразилия будет доминировать на рынке

- Бразилия, бесспорно, является одним из крупнейших рынков электроэнергии в Южной Америке. По состоянию на январь 2021 года Бразилия производит и распределяет электроэнергию для более чем 85 миллионов бытовых, коммерческих и промышленных потребителей, что больше, чем вся совокупная мощность, производимая другими странами Южной Америки.

- На протяжении многих лет в стране наблюдался значительный рост мощностей по производству электроэнергии, а также сетей передачи и распределения, что можно объяснить растущим спросом на электроэнергию в стране в сочетании с замечательными усилиями правительства. Как и весь остальной рынок, рынок распределительных устройств с элегазовой изоляцией в стране зависит от развития электроэнергетической инфраструктуры в стране.

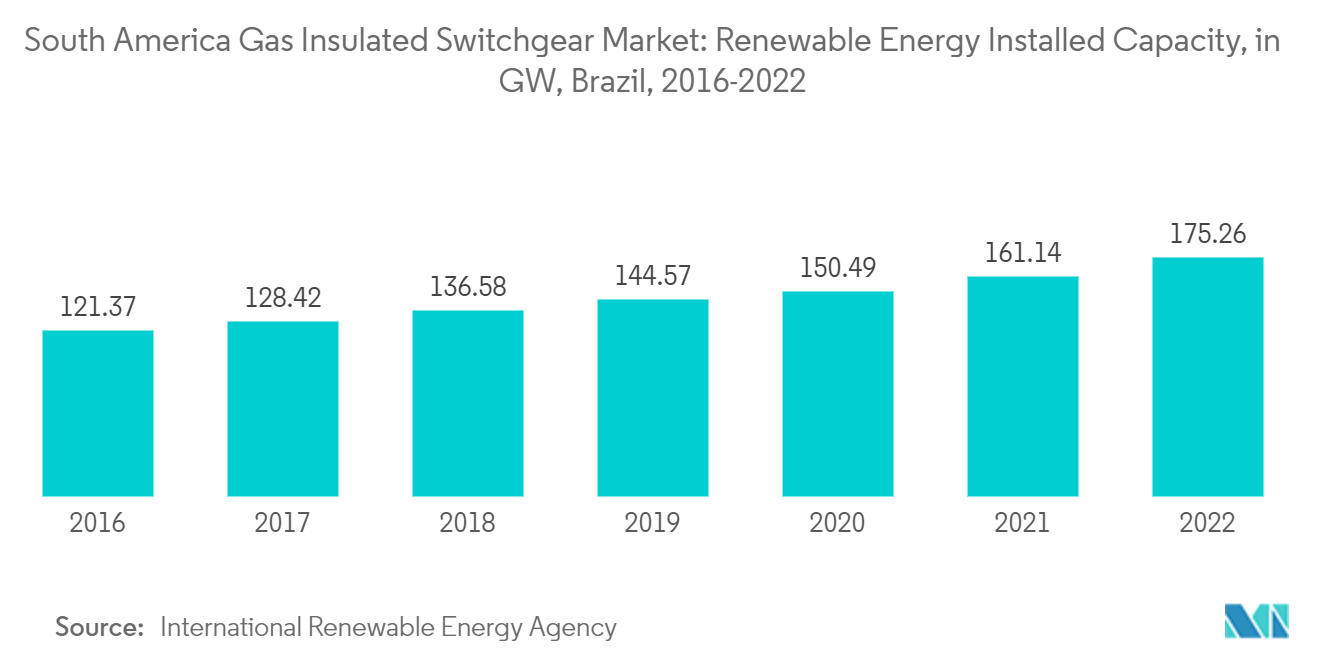

- План энергетического расширения (PDE) Бразильской энергетической исследовательской компании (EPE) на 2019-2029 годы указывает на то, что возобновляемые источники останутся приоритетом для страны, стремясь достичь 48% возобновляемых источников энергии в энергетическом балансе Бразилии к 2029 году. По данным Международного агентства по возобновляемым источникам энергии (IRENA), в 2022 году установленная мощность ВИЭ в Бразилии достигла 175,26 ГВт.

- Кроме того, ядерная энергетика также будет расти с вводом в эксплуатацию электростанции Ангра-3, которая ожидается в 2026 году. Кроме того, невозобновляемые источники, такие как нефть и газ, будут продолжать играть жизненно важную роль в энергоснабжении страны.

- В июне 2022 года Национальное агентство по электроэнергетике (ANEEL) и Палата коммерциализации электроэнергии (CCEE) начали новый энергетический аукцион по 29 проектам возобновляемых источников энергии, ожидая инвестиций в размере около 7 млрд бразильских реалов (1,33 млрд долларов США). Проекты оцениваются примерно в 947 МВт, которые будут подключены к Национальной объединенной системе в период с 2026 по 2045 год для удовлетворения спроса трех дистрибьюторов на рынке (Cemig, Coelba и Light).

- Кроме того, ожидается, что увеличение инвестиций в сегмент передачи и распределения электроэнергии приведет к увеличению спроса на распределительные устройства с элегазовой изоляцией в регионе. В сентябре 2021 года Elecnor, дочерняя компания Elecnor do Brazil, объявила о строительстве 200-километровой линии электропередачи от солнечной электростанции в штате Минас-Жерайс до Национальной взаимосвязанной системы. Первый участок протянется в муниципалитеты Ханауба и Хаиба. Это будет двухцепная линия электропередачи 230 кВ протяженностью 93 км. Второй участок свяжет Пирапору с Трес-Мариас одноцепной линией электропередачи протяженностью 112 км 345 кВ. Ожидается, что общая мощность сети электропередачи составит 1,6 ГВт, а затраты составят около 18,5 млн евро (21,83 млн долларов США).

- По данным Управления международной торговли (ITA), к 2029 году общий объем инвестиций в сектор передачи электроэнергии в Бразилии достигнет 22 млрд долларов США, из которых 15 млрд долларов США приходится на линии электропередачи и 7 млрд долларов США на подстанции. Кроме того, в сектор распределения электроэнергии уже ежегодно инвестируется около 2,2 млрд долларов США, из которых 69% идет на расширение, 19% на улучшение и 12% на обновление распределительных сетей.

- Это еще раз подтверждает развитие и совершенствование сегмента передачи и распределения электроэнергии в стране, что, в свою очередь, будет стимулировать рост рынка распределительных устройств с элегазовой изоляцией в Бразилии.

Обзор отрасли распределительных устройств с элегазовой изоляцией в Южной Америке

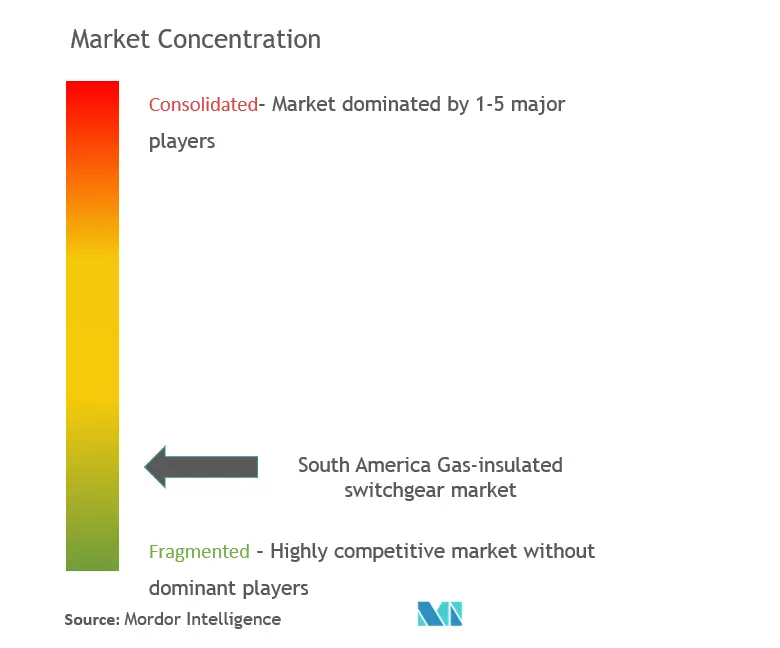

Рынок распределительных устройств в Южной Америке умеренно фрагментирован. Некоторые из ключевых игроков (не в определенном порядке) Schneider Electric SE, Siemens AG, Hitachi Energy Ltd, General Electric Company, Eaton Corporation и другие.

Лидеры рынка распределительных устройств с элегазовой изоляцией в Южной Америке

Eaton corporation

General Electric Company

Siemens AG

Schneider Electric SE

Hitachi Energy Ltd

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка распределительных устройств с элегазовой изоляцией в Южной Америке

- Февраль 2023 г. Министерство горнодобывающей промышленности и энергетики Бразилии (MME) рекомендовало построить дополнительные 6 000 км линий электропередач и одиннадцать подстанций в бразильских штатах, таких как Сан-Пол

- Июль 2022 г. Sterlite Power выиграла два аукциона по продаже линий электропередачи. Развитие первого проекта стоимостью 4,4 млн долларов США включает в себя строительство 113 км линии электропередачи между Сержипи и Баией с пропускной способностью 300 МВА. Еще один проект стоимостью 17,6 млн долларов США предусматривает строительство линии электропередачи протяженностью 505 км с пропускной способностью 850 МВА в Мату-Гросу и Пара. Проект позволит удовлетворить растущий спрос на энергию в регионе. Такое развитие событий приводит к тому, что в регионе возникает потребность в распределительных устройствах с элегазовой изоляцией.

Сегментация отрасли распределительных устройств с элегазовой изоляцией в Южной Америке

Распределительные устройства с элегазовой изоляцией (КРУЭ) — это тип высоковольтного электрооборудования, используемого в системах распределения электроэнергии для управления и защиты электрооборудования. Это компактная модульная конструкция, в которой в качестве изолирующей и дугогасящей среды используется газообразный гексафторид серы (SF6).

Рынок распределительных устройств с элегазовой изоляцией в Южной Америке сегментирован по уровню напряжения, конечному пользователю и географическому положению. По напряжению рынок сегментируется на низковольтное, средневольтное и высоковольтное. Рынок сегментирован по конечным потребителям на энергетические, промышленные, коммерческие и жилые. В отчете также представлен объем рынка и прогнозы рынка распределительных устройств с элегазовой изоляцией в странах региона.

Для каждого сегмента размер рынка и прогнозы были сделаны на основе выручки (млрд долларов США).

| Низкое напряжение |

| Среднее напряжение |

| Высокое напряжение |

| Коммерческое и Жилое Жилье |

| Энергетические предприятия |

| Производственный сектор |

| Бразилия |

| Аргентина |

| Чили |

| Остальная часть Южной Америки |

| Напряжение | Низкое напряжение |

| Среднее напряжение | |

| Высокое напряжение | |

| Конечный пользователь | Коммерческое и Жилое Жилье |

| Энергетические предприятия | |

| Производственный сектор | |

| География | Бразилия |

| Аргентина | |

| Чили | |

| Остальная часть Южной Америки |

Часто задаваемые вопросы

Каков текущий объем рынка распределительных устройств с элегазовой изоляцией в Южной Америке?

Прогнозируется, что среднегодовой темп роста рынка распределительных устройств с элегазовой изоляцией в Южной Америке составит более 5% в течение прогнозируемого периода (2024-2029 гг.)

Кто является ключевыми игроками на рынке распределительных устройств с элегазовой изоляцией в Южной Америке?

Eaton corporation, General Electric Company, Siemens AG, Schneider Electric SE, Hitachi Energy Ltd являются основными компаниями, работающими на рынке распределительных устройств с элегазовой изоляцией в Южной Америке.

На какие годы распространяется рынок распределительных устройств с элегазовой изоляцией в Южной Америке?

Отчет охватывает исторический объем рынка распределительных устройств с элегазовой изоляцией в Южной Америке за годы 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется объем рынка распределительных устройств с элегазовой изоляцией в Южной Америке на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет об отрасли распределительных устройств с элегазовой изоляцией в Южной Америке

Статистические данные о доле рынка распределительных устройств с элегазовой изоляцией в Южной Америке в 2024 году, размере и темпах роста выручки, созданные Mordor Intelligence™ Industry Reports. Анализ распределительных устройств с элегазовой изоляцией в Южной Америке включает прогноз рынка на 2024–2029 годы) и исторический обзор. Получить образец этого отраслевого анализа в виде бесплатного отчета для скачивания в формате PDF.