Анализ рынка напитков Южной Африки

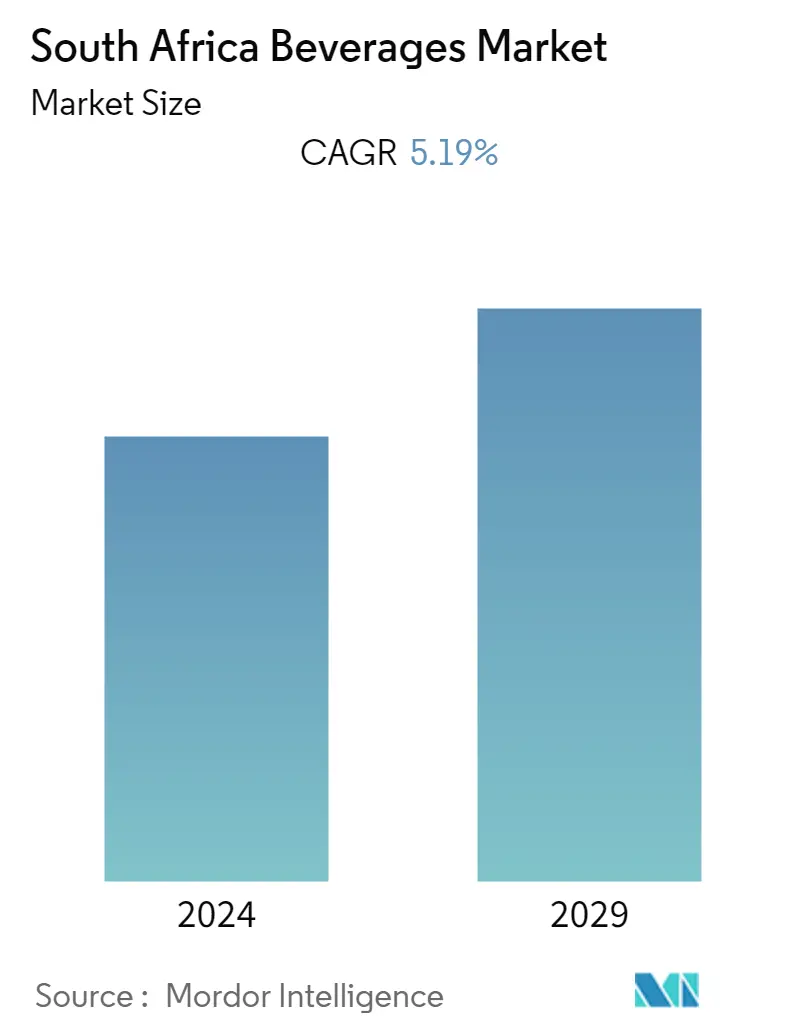

Ожидается, что объем рынка напитков в Южной Африке вырастет с 19,01 млрд долларов США в 2023 году до 24,47 млрд долларов США к 2028 году, при среднегодовом темпе роста 5,19% в течение прогнозируемого периода (2023-2028 гг.).

- В последние годы рынок напитков Южной Африки пережил значительный рост из-за различных факторов, включая изменение режима питания и предпочтений потребителей. Из-за плотного графика потребители предпочитают быстрые и готовые к употреблению напитки, которые обеспечивают немедленную пользу, например, придают энергию, гидратируют или питают. Это, в свою очередь, увеличило спрос на бутилированную воду, энергетические напитки, спортивные напитки, а также готовые к употреблению чай и кофе, а также другие продукты.

- Более того, органические, растительные и функциональные напитки приобретают огромную популярность, поскольку потребители все чаще отдают предпочтение более здоровым и натуральным напиткам. Кроме того, спрос на алкогольные напитки премиум-класса в Южной Африке растет и, по прогнозам, будет продолжаться в течение прогнозируемого периода. Местные игроки внедряют фруктовый хмель при приготовлении крафтового пива, которое стало популярным среди потребителей. Эта стратегия позволяет компаниям позиционировать свою продукцию как премиальную, способствуя росту рынка.

- Кроме того, с ростом тенденций употребления алкоголя в обществе из-за культуры коктейлей и роста городского населения увеличился спрос на алкогольные напитки, включая пиво. С другой стороны, безалкогольное и слабоалкогольное пиво также приобрело популярность, особенно среди молодых потребителей, стремящихся сделать позитивный образ жизни и контролировать потребление алкоголя.

- Кроме того, растущее влияние социальных сетей, растущее проникновение Интернета и рост сектора электронной коммерции позволили производителям создать улучшенные каналы розничной торговли и присутствие на рынке.

Тенденции рынка напитков Южной Африки

Увеличение потребления алкогольных напитков

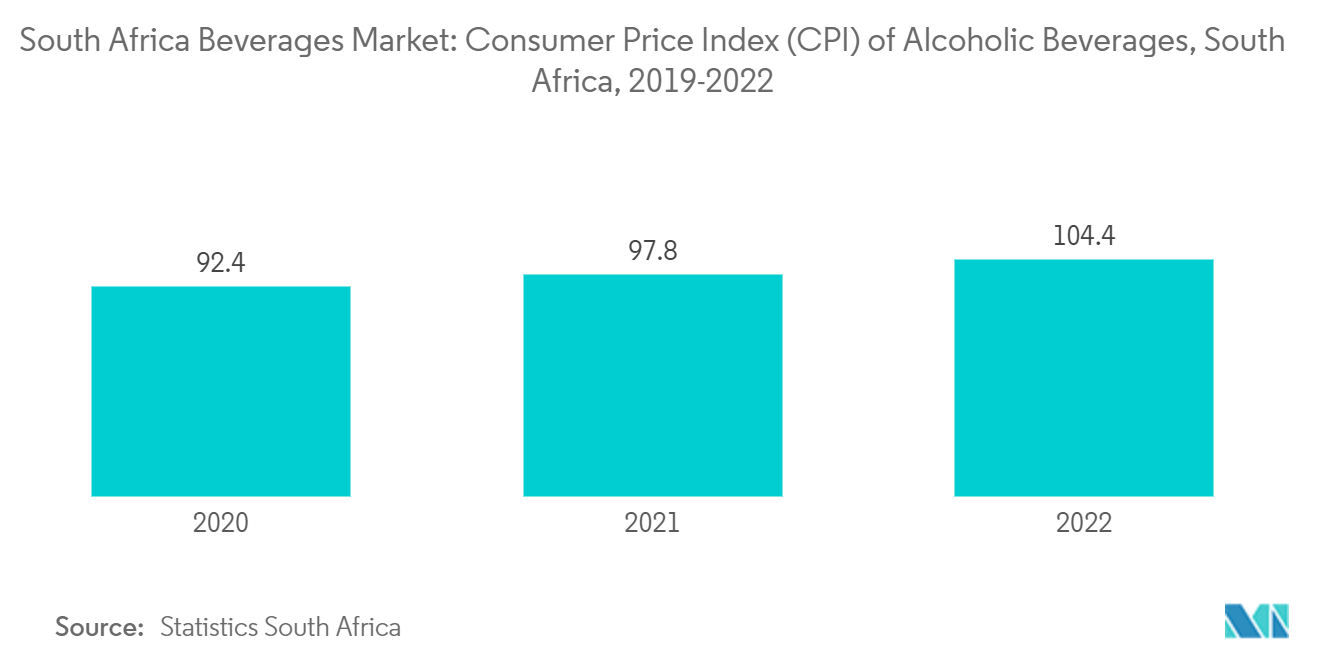

- Ожидается, что сегмент алкогольных напитков в Южной Африке будет расти вместе с увеличением числа потребителей алкоголя. Изменение потребительских предпочтений в сторону слабоалкогольного и крафтового пива, а также растущая тенденция премиализации, связанная с низким содержанием алкоголя, побуждают производителей выпускать высококачественную продукцию.

- Например, в марте 2021 года компания South African Breweries (SAB), дочерняя компания AB InBev, запустила в стране слабоалкогольное пиво Flying Fish Seltzer. Компания утверждает, что пиво Flying Fish Seltzer содержит 5,5% ALC/VOL и содержит 35 калорий на 100 мл. Он поставляется в тонкой банке премиум-класса объемом 300 мл с двумя вкусами лимоном и малиной.

- Кроме того, на рынке наблюдается рост числа небольших и независимых пивоваренных заводов, продающих пиво на местном уровне и напрямую потребителям. Эта тенденция не уникальна для Южной Африки и отражает глобальный сдвиг в сторону более нишевой и ремесленной продукции, поскольку потребители все чаще ищут уникальный и персонализированный опыт.

Функциональные напитки в тренде

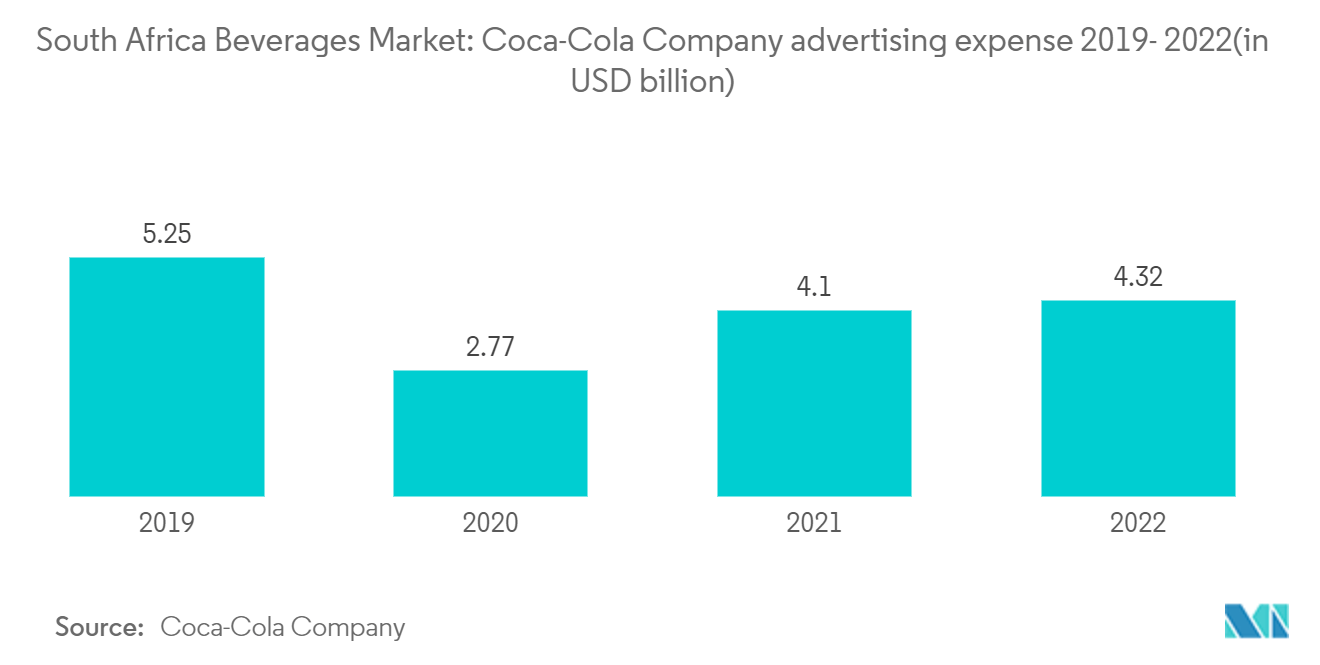

- Функциональные напитки становятся все более популярными среди потребителей, особенно среди миллениалов, из-за увеличения рекламы, расходов на рекламу и осознания здоровья среди широких слоев населения. Кроме того, реклама энергетических напитков изображает их как напитки, которые заряжают интеллект, оживляют тело и повышают работоспособность и выносливость.

- Более того, функциональные напитки в Южной Африке переживают фазу роста благодаря новым вкусоароматическим составам, пониженному содержанию сахара и калорий, а также инновационным ингредиентам, таким как растительные компоненты и травы. Например, компания Coca-Cola в Южной Африке предлагает энергетический напиток под названием Coca-Cola Energy. Напиток, доступный в банке объемом 300 мл, содержит кофеин, экстракты гуараны, витамины группы В и не содержит таурина.

- Ключевые игроки рынка предлагают новые продукты, обогащенные дополнительными питательными веществами, чтобы укрепить свои позиции на рынке страны. Например, Red Bull South Africa предлагает энергетические напитки Red Bull Green, обогащенные витаминами группы B, аминокислотами и натуральным сахаром (свекловичным сахаром), чтобы удовлетворить потребительский спрос на функциональные напитки с низким содержанием сахара, согласно заявлениям компании.

Обзор южноафриканской индустрии напитков

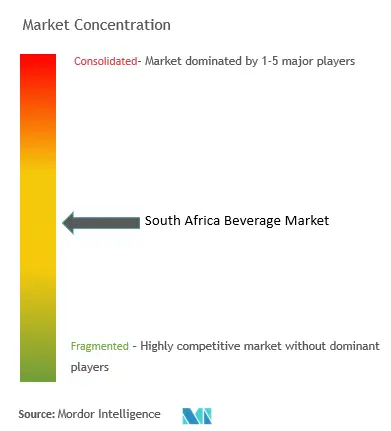

Рынок напитков Южной Африки является конкурентоспособным благодаря нескольким региональным и международным игрокам, занимающим значительную долю рынка. Anheuser-Busch InBev NV, PepsiCo Inc., Kingsley Beverages, Diageo PLC и Coca-Cola Company занимают заметную долю в сегменте напитков в стране. Напротив, компания Coca-Cola занимает центральное место в сегменте южноафриканского рынка безалкогольных напитков. Игроки увеличивают свои инвестиции в исследования, разработки и маркетинг, а также расширяют каналы сбыта, чтобы сохранить свою роль на рынке. Они также сосредоточены на предоставлении потребителям инновационных предложений, включая функциональные преимущества в каждый продукт. Кроме того, игроки в регионе снижают содержание сахара в своей продукции, чтобы смягчить налоги, связанные с содержанием сахара.

Лидеры южноафриканского рынка напитков

Anheuser-Busch InBev NV

PepsiCo Inc.

Kingsley Beverages

Diageo PLC

Coca Cola Company

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости южноафриканского рынка напитков

- Сентябрь 2022 г. Coca-Cola представила в Южной Африке новый бренд соков Cappy, 100% фруктовый сок с различными вкусами, включая тропический, апельсиновый, манго, яблочный, апельсиновый и виноградный.

- Июль 2022 г. Red Bull выпустила в Южной Африке новый энергетический напиток Summer Edition Apricot, который содержит смесь абрикоса и клубники с оттенком персика.

- Июнь 2022 г. Bang Energy, третий по величине энергетический напиток в Северной Америке, заключил партнерское соглашение с SG Gateway Services, чтобы расширить свое присутствие в Южной Африке. Bang Energy предлагает продукты Star Blast, Frosé Rosé и Rainbow Unicorn в ведущих торговых точках по всей стране, ориентированные на любителей фитнеса, спортсменов, геймеров, любителей экстремальных видов спорта и работников здравоохранения.

Сегментация индустрии напитков Южной Африки

Напитком считается любой напиток, предназначенный для употребления человеком, например чай, кофе, ликер, пиво, молоко, сок или безалкогольные напитки.

Рынок напитков Южной Африки сегментирован по типам продукции и каналам сбыта. По типу продукции рынок сегментирован на алкогольные и безалкогольные напитки. Сегмент алкогольных напитков подразделяется на пиво, вино и спиртные напитки. Безалкогольные напитки подразделяются на энергетические и спортивные напитки, газированные безалкогольные напитки, чай и кофе и другие напитки. По каналам сбыта рынок охватывает основные каналы сбыта, такие как внутренняя торговля и внешняя торговля. Каналы внеторговой торговли далее подразделяются на супермаркеты/гипермаркеты, магазины повседневного спроса, интернет-магазины розничной торговли и другие каналы.

Для каждого сегмента определение размера рынка и прогнозирование проводились в стоимостном выражении в долларах США.

| Алкогольные напитки | Пиво |

| Вино | |

| духи | |

| Безалкогольные напитки | Энергетические и спортивные напитки |

| Газированные безалкогольные напитки | |

| Чай и Кофе | |

| Другие безалкогольные напитки |

| Он-Трейд | |

| Вне торговли | Супермаркеты/гипермаркеты |

| Магазины | |

| Розничные интернет-магазины | |

| Другие каналы сбыта |

| Тип продукта | Алкогольные напитки | Пиво |

| Вино | ||

| духи | ||

| Безалкогольные напитки | Энергетические и спортивные напитки | |

| Газированные безалкогольные напитки | ||

| Чай и Кофе | ||

| Другие безалкогольные напитки | ||

| Канал распределения | Он-Трейд | |

| Вне торговли | Супермаркеты/гипермаркеты | |

| Магазины | ||

| Розничные интернет-магазины | ||

| Другие каналы сбыта | ||

Часто задаваемые вопросы по исследованию рынка напитков в Южной Африке

Каков текущий размер рынка напитков в Южной Африке?

Прогнозируется, что среднегодовой темп роста рынка напитков Южной Африки составит 5,19% в течение прогнозируемого периода (2024-2029 гг.).

Кто являются ключевыми игроками на рынке напитков в Южной Африке?

Anheuser-Busch InBev NV, PepsiCo Inc., Kingsley Beverages, Diageo PLC, Coca Cola Company — крупнейшие компании, работающие на рынке напитков Южной Африки.

В какие годы охватывает рынок напитков Южной Африки?

В отчете рассматривается исторический размер рынка напитков в Южной Африке за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка напитков в Южной Африке на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет об индустрии напитков в Южной Африке

Статистические данные о доле, размере и темпах роста доходов на рынке напитков в Южной Африке в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ South Africa Beverages включает прогноз рынка на 2024–2029 годы и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.