Анализ рынка мелкой бытовой техники

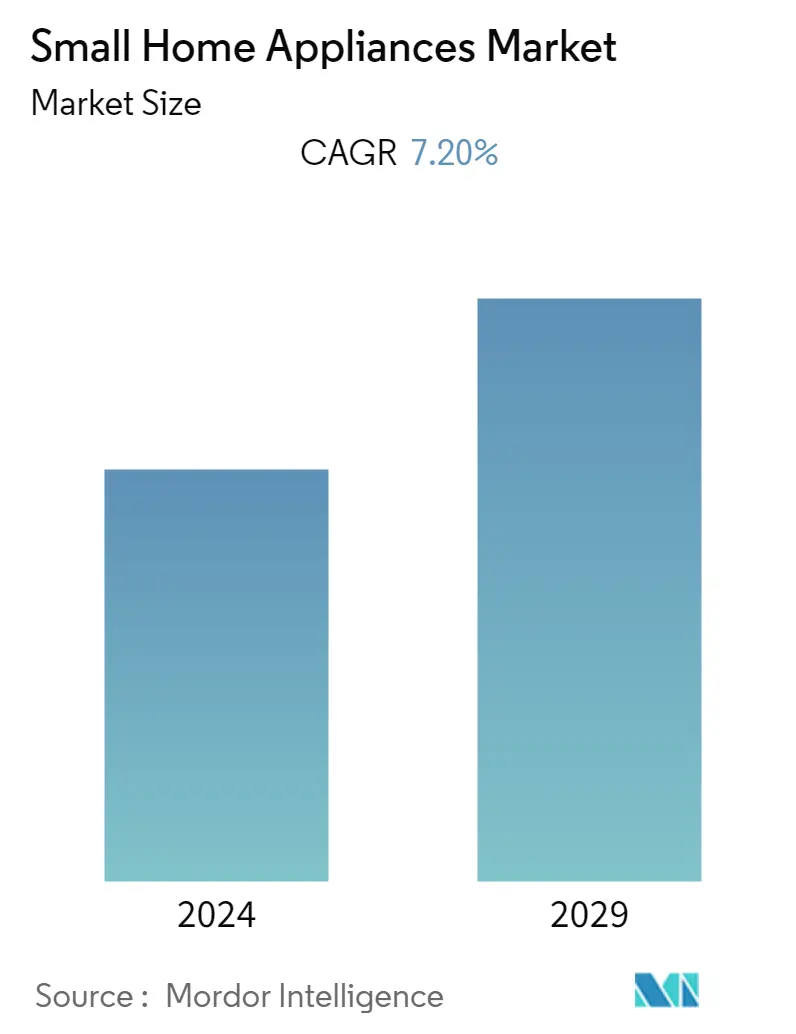

Рынок мелкой бытовой техники оценивается в 60,2 миллиарда долларов США в текущем году, и ожидается, что среднегодовой темп роста составит 7,2% в течение прогнозируемого периода.

Пандемия COVID-19 повлияла на мировой рынок мелкой бытовой техники. Поскольку люди проводили больше времени дома из-за карантина и мер социального дистанцирования, спрос на мелкую бытовую технику увеличился, поскольку потребители сосредоточились на улучшении дома и удобстве. Пандемия также привела к увеличению удаленной работы и виртуального обучения, что повысило спрос на такие продукты, как кофеварки, блендеры и микроволновые печи. Несмотря на эти проблемы, рынок мелкой бытовой техники продемонстрировал устойчивость и адаптировался к меняющимся потребностям и предпочтениям потребителей во время пандемии. На рынке также наблюдается рост спроса на энергоэффективную и интеллектуальную бытовую технику, которая, как ожидается, будет способствовать росту рынка в ближайшие годы.

Небольшая бытовая техника — это полупортативные или портативные машины, которые в основном используются на таких платформах, как столешницы и столешницы, для выполнения определенной домашней задачи. Некоторые мелкие бытовые приборы функционируют так же, как и крупные бытовые приборы, и выполняют аналогичные задачи, например духовка. Мелкая бытовая техника доступна как в коммерческой, так и в домашней версии. Ожидается, что в ближайшие годы на мировом рынке мелкой бытовой техники произойдет значительный рост благодаря повышению уровня жизни потребителей, особенно в развивающихся регионах. Рынок, вероятно, будет в первую очередь стимулироваться разработкой инновационных продуктов. Ожидается, что дополнительные функции и модернизация новых продуктов также вызовут спрос на мелкую бытовую технику в ближайшие годы.

Кроме того, мелкая бытовая техника набирает популярность из-за изменений в образе жизни потребителей, что еще больше увеличивает спрос на эту мелкую бытовую технику. Потребители становятся технически подкованными и используют мелкую бытовую технику, чтобы сэкономить время. В связи с расширением индустрии электронной коммерции на рынке мелкой бытовой техники может наблюдаться больший спрос, поскольку онлайн-платформы предлагают ряд преимуществ, таких как бесплатная доставка на дом, скидки, разнообразие товаров и легкий обмен, которые являются основными факторами, которые делают онлайн-покупки более выгодными. привлекательный.

Тенденции рынка мелкой бытовой техники

Сегмент мелкой кухонной техники стал самым доминирующим сегментом

Изменение образа жизни является одним из движущих факторов. Все больше людей живут в городах и имеют меньше места; становится больше одиноких домохозяйств, люди путешествуют и черпают вдохновение со всего мира, а также у них может быть меньше времени. Кухня стала сердцем дома. Бытовая техника должна быть функциональной и простой в использовании. Основной причиной роста рынка мелкой кухонной техники является увеличение располагаемого дохода потребителей во всем мире. Рост располагаемого дохода стимулирует потребительские потребности. Инновации в дизайне продукции привели к повышению эффективности работы мелкой кухонной техники. Таким образом, ожидается, что в течение прогнозируемого периода спрос на мелкую кухонную технику будет расти.

Удобство использования компактной кухонной техники благодаря простоте обращения и обслуживания способствует росту рынка мелкой кухонной техники. Ожидается, что рост числа миллениалов, использующих кухонную технику с компактным дизайном и множеством функций, будет способствовать дальнейшему развитию рынка мелкой кухонной техники в прогнозируемый период.

Ожидается, что в Азиатско-Тихоокеанском регионе будет наблюдаться самый высокий спрос на мелкую бытовую технику

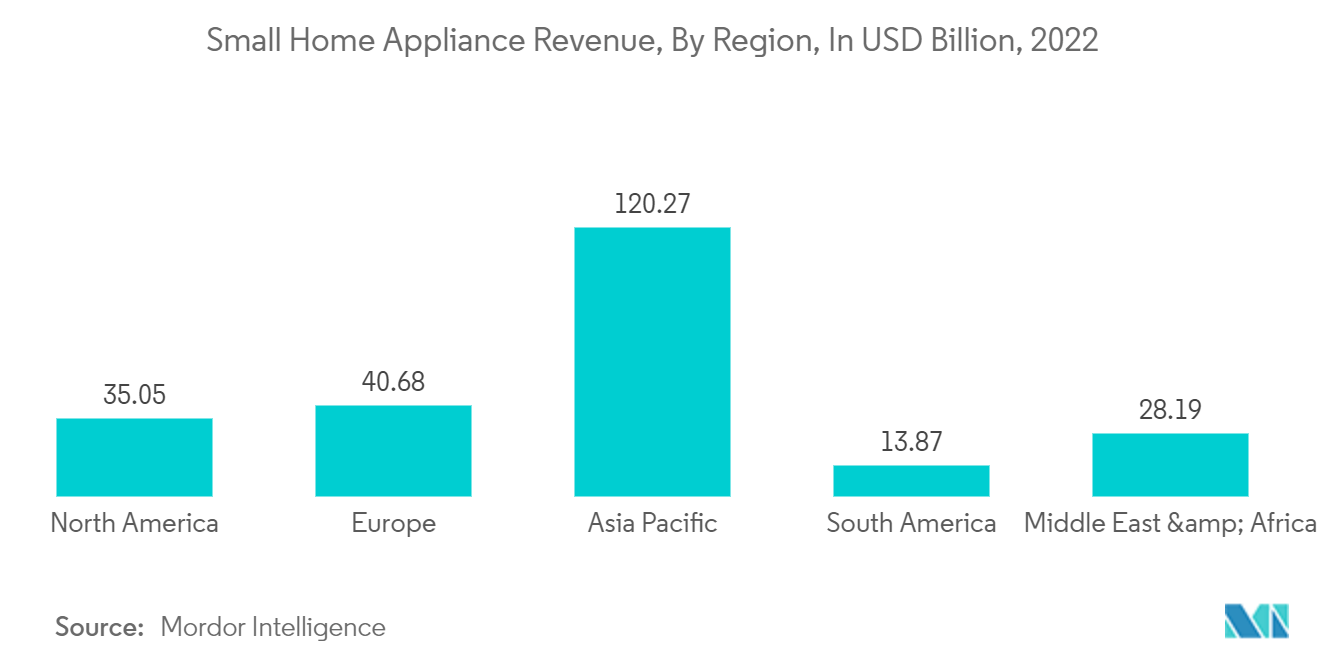

Азиатско-Тихоокеанский регион в настоящее время лидирует по объему продаж мелкой бытовой техники среди всех регионов мира и является самым быстрорастущим регионом. Ожидается, что в Азиатско-Тихоокеанском регионе продолжится положительный рост продаж мелкой бытовой техники в прогнозируемый период. Увеличение располагаемых доходов, городской образ жизни и тенденция заботы о своем здоровье являются одними из основных факторов, которые можно объяснить ростом количества мелкой бытовой техники в этом регионе.

Индия и страны Юго-Восточной Азии, вероятно, станут ведущими ключевыми рынками в регионе, стимулирующими рост продаж мелкой бытовой техники. Из-за старения населения в Азиатско-Тихоокеанском регионе эта тенденция выиграет от некоторых продуктов, таких как фритюрницы, хлебопечки, кухонные комбайны и другие полезные для здоровья продукты. Ведущими игроками в Азиатско-Тихоокеанском регионе являются в основном компании из Китая, однако только Midea и Haier смогли успешно выйти за границу. Другие региональные и международные игроки продолжают конкурировать с этими компаниями на всех рынках.

Обзор отрасли мелкой бытовой техники

Рынок мелкой бытовой техники является конкурентным, на нем присутствует огромное количество глобальных и региональных игроков. Крупнейшие игроки принимают различные стратегии, такие как региональная экспансия и расширение портфеля продуктов, чтобы укрепить свои позиции на рынке. Одними из ключевых игроков, работающих на мировом рынке мелкой бытовой техники, являются Russell Hobbs Inc., Proctor Silex, Philips, Meyer Corporation, Kitchen Aid, Hamilton Beach Brands и Haier.

Лидеры рынка мелкой бытовой техники

Russell Hobbs Inc

Proctor Silex

Philips

Kitchen Aid

Haier

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка мелкой бытовой техники

- Апрель 2023 г. Haier India инвестирует 182,8 млн долларов США во второй этап расширения своего предприятия в Большой Нойде, в основном в обратную интеграцию, который, как ожидается, завершится к 2025 г., что, в свою очередь, поможет компании улучшить локализацию компонентов.

- Май 2022 г. Philips расширяет производственный и научно-исследовательский центр в Пуне, Махараштра.

Сегментация отрасли мелкой бытовой техники

В отчете представлен полный анализ рынка мелкой бытовой техники, который включает оценку родительского рынка, возникающих тенденций по сегментам и региональным рынкам, значительные изменения в динамике рынка, а также обзор рынка. В отчете также представлена качественная и количественная оценка путем анализа данных, полученных от отраслевых аналитиков и участников рынка в ключевых точках цепочки создания стоимости в отрасли.

Рынок мелкой бытовой техники сегментирован по товарам (пылесосы, машинки для стрижки волос, утюги, тостеры, фены, кофемашины, грили и жаровни и другая продукция), каналам сбыта (супермаркеты/гипермаркеты, специализированные магазины, интернет-магазины и др.). каналы распространения) и географию (Северная Америка, Европа, Азиатско-Тихоокеанский регион, Южная Америка, Ближний Восток и Африка). В отчете представлены размер рынка и прогнозы по стоимости (в миллиардах долларов США) для всех вышеуказанных сегментов.

| Пылесосы |

| Машинки для стрижки волос |

| Утюги |

| Тостеры |

| Фены для волос |

| Кофемашины |

| Грили и ростеры |

| Другие продукты |

| Супермаркеты/гипермаркеты |

| Специализированные магазины |

| Интернет-магазины |

| Другие каналы сбыта |

| Северная Америка |

| Европа |

| Азиатско-Тихоокеанский регион |

| Южная Америка |

| Ближний Восток и Африка |

| По продукту | Пылесосы |

| Машинки для стрижки волос | |

| Утюги | |

| Тостеры | |

| Фены для волос | |

| Кофемашины | |

| Грили и ростеры | |

| Другие продукты | |

| По каналу распространения | Супермаркеты/гипермаркеты |

| Специализированные магазины | |

| Интернет-магазины | |

| Другие каналы сбыта | |

| По географии | Северная Америка |

| Европа | |

| Азиатско-Тихоокеанский регион | |

| Южная Америка | |

| Ближний Восток и Африка |

Часто задаваемые вопросы по исследованию рынка малой бытовой техники

Каков текущий размер рынка малой бытовой техники?

Прогнозируется, что среднегодовой темп роста рынка мелкой бытовой техники составит 7,20% в течение прогнозируемого периода (2024-2029 гг.).

Кто являются ключевыми игроками на рынке Малая бытовая техника?

Russell Hobbs Inc, Proctor Silex, Philips, Kitchen Aid, Haier – основные компании, работающие на рынке Малая бытовая техника.

Какой регион на рынке Малая бытовая техника является наиболее быстрорастущим?

По оценкам, Азиатско-Тихоокеанский регион будет расти с самым высоким среднегодовым темпом роста за прогнозируемый период (2024-2029 гг.).

Какой регион имеет самую большую долю на рынке Малая бытовая техника?

В 2024 году на Северную Америку будет приходиться наибольшая доля рынка мелкой бытовой техники.

Какие годы охватывает рынок малой бытовой техники?

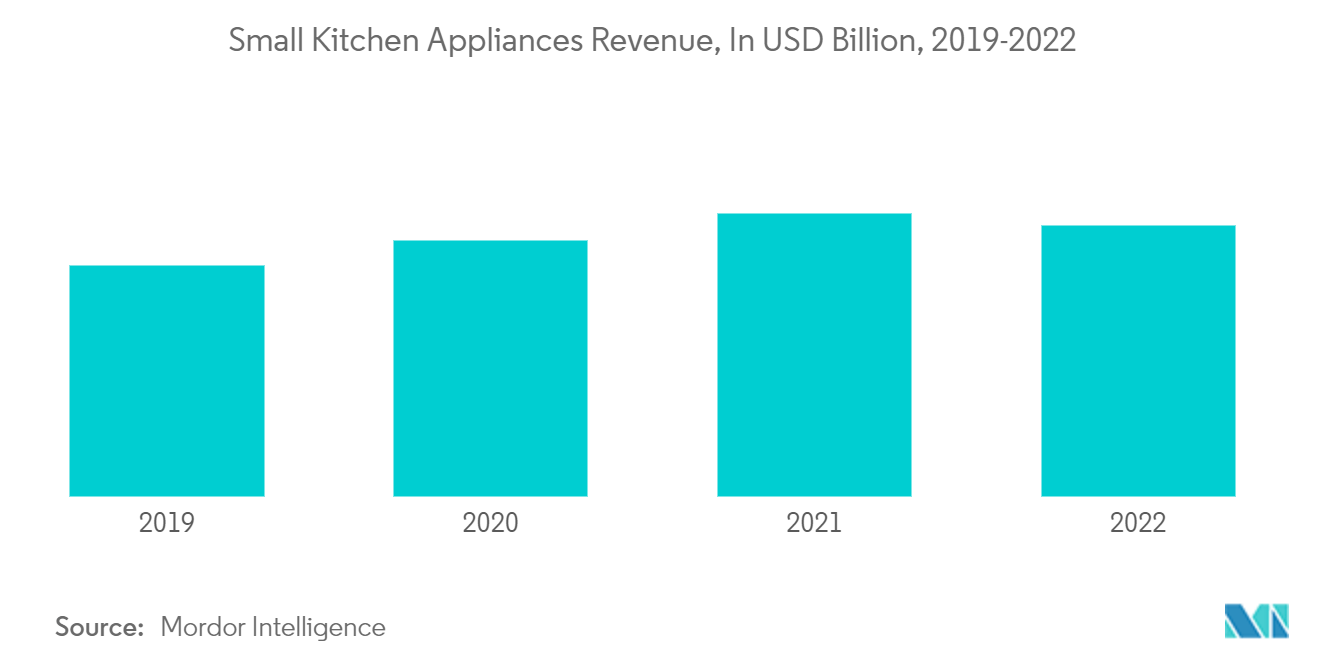

В отчете рассматривается исторический размер рынка Малая бытовая техника за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка Малая бытовая техника на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет об отрасли мелкой бытовой техники

Статистические данные о доле, размере и темпах роста доходов на рынке малой бытовой техники в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ мелкой бытовой техники включает прогноз рынка на 2024–2029 годы и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.