Анализ рынка силикона

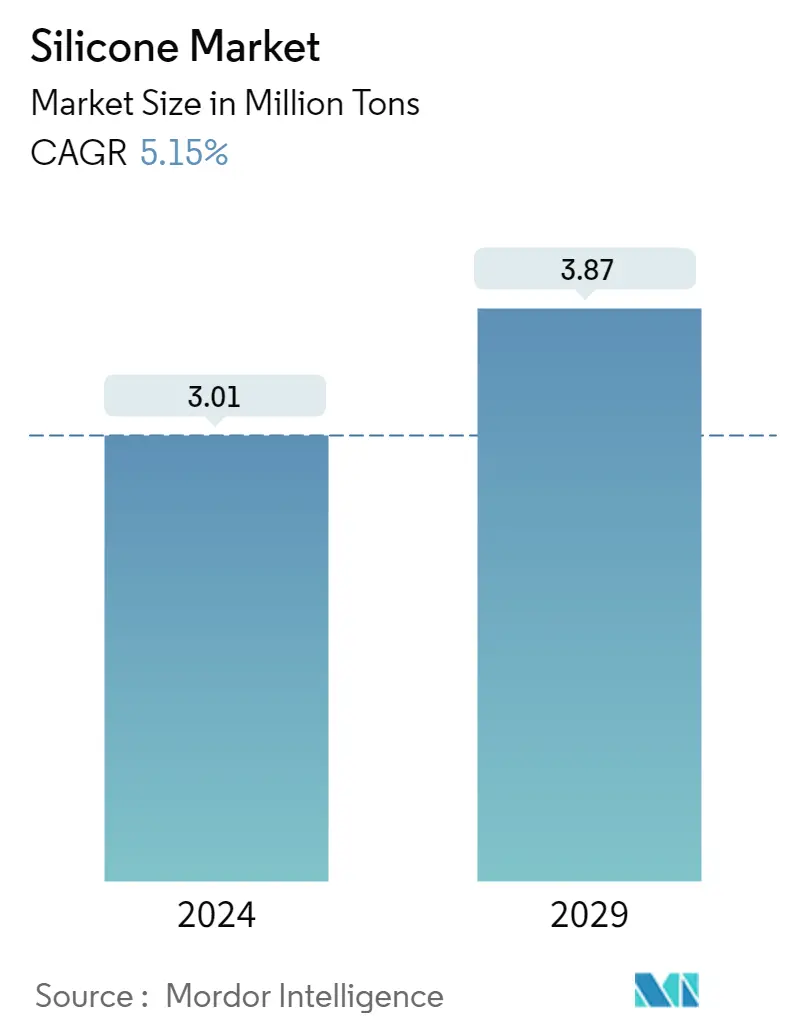

Размер рынка силикона оценивается в 3,01 миллиона тонн в 2024 году и, как ожидается, достигнет 3,87 миллиона тонн к 2029 году, среднегодовой рост составит 5,15% в течение прогнозируемого периода (2024-2029).

Пандемия COVID-19, серия общенациональных ограничений, строгие нормы социального дистанцирования и сбои в глобальной сети поставок затруднили развитие рынка силикона. Многие заводы и предприятия по всему миру были закрыты, что повлияло на спрос на силикон. Однако из-за растущей осведомленности о здоровье и гигиене дальнейший рост спроса со стороны секторов здравоохранения, личной гигиены и потребительских товаров стимулировал спрос на силикон.

- В долгосрочной перспективе основными факторами, способствующими росту рынка силикона, являются более широкое использование в сфере здравоохранения, растущий спрос со стороны сектора передачи и распределения электроэнергии, а также рост сфер применения в автомобильной промышленности.

- С другой стороны, влияние геополитической напряженности и растущего числа правительственных постановлений, вероятно, будут препятствовать росту рынка.

- Растущий потенциальный спрос на электроактивные полимеры (EAP) со стороны различных конечных пользователей, вероятно, станет возможностью для рынка силикона в течение прогнозируемого периода.

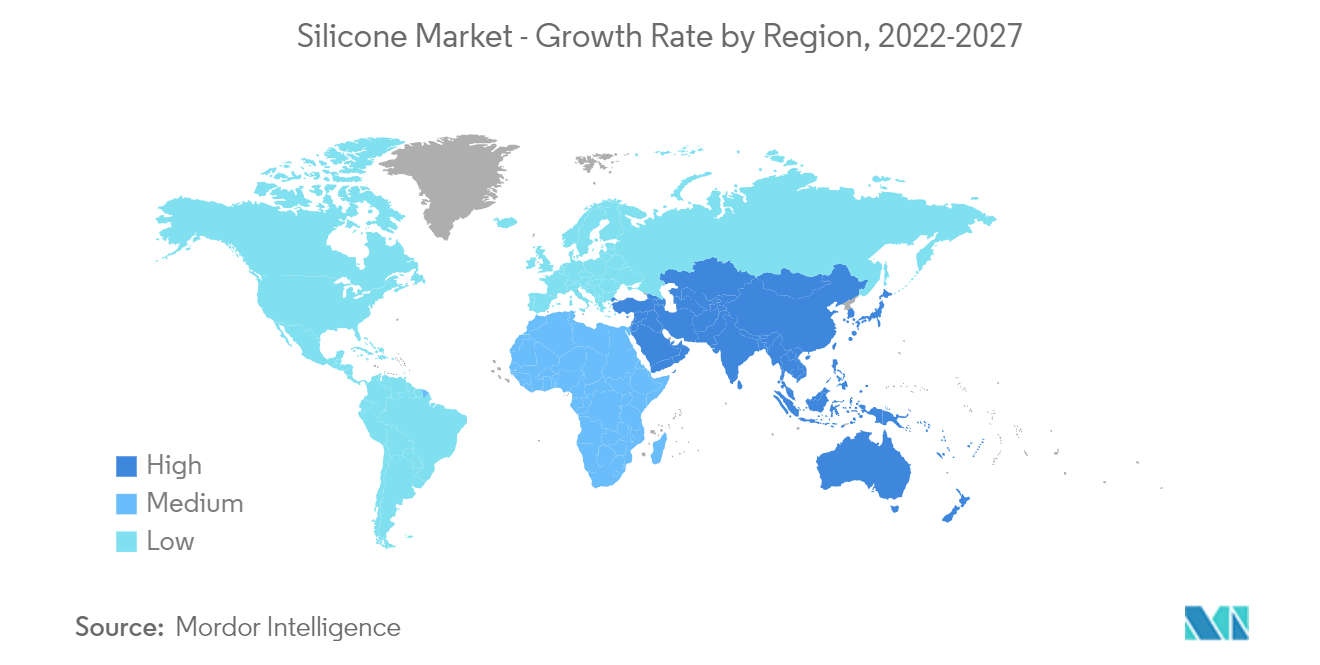

- Ожидается, что Азиатско-Тихоокеанский регион будет доминировать на рынке среди других регионов, при этом Китай и Индия будут лидировать в росте в регионе.

Тенденции рынка силикона

Увеличение использования в промышленных процессах

- Промышленные пеногасители, промышленные покрытия, гидравлические жидкости и смазочные материалы, герметики RTV (вулканизация при комнатной температуре), формы и добавки для полимеров представляют собой ключевое применение силиконов в секторе промышленных процессов.

- В нефтегазовой отрасли силиконы широко используются при морском бурении, где удаление пены и отходов имеет важное значение из-за ограничений по размеру и весу. Силиконы позволяют газу, попавшему в буровой раствор, высвобождаться. Антивспениватели сокращают использование энергии и химикатов, одновременно увеличивая производительность, поскольку наличие пены замедляет процесс и требует времени для операций по техническому обслуживанию.

- Силикон также находит свое основное применение в промышленных покрытиях, таких как антикоррозийные, химически стойкие и термостойкие покрытия, используемые на мостах и туннелях. К ним также относятся покрытия на конструкциях, используемых в нефтегазовой (включая нефтеперерабатывающие заводы), энергетической и других отраслях промышленности (включая горнодобывающую, перерабатывающую, целлюлозно-бумажную).

- Таким образом, ожидается, что расширение мировой нефтегазовой промышленности выиграет от спроса на силикон. Ожидается, что различные реализуемые проекты расширения будут способствовать росту. Например, PetroChina, контролируемая государством нефтеперерабатывающая компания, планирует к первой половине 2022 года запустить нефтеперерабатывающий завод Jieyang мощностью 400 000 баррелей в день в южно-китайской провинции Гуандун. газовый сегмент. По данным India Brand Equity Foundation (IBEF), к 2045 году спрос на нефть в Индии достигнет 11 миллионов баррелей. Кроме того, ожидается, что потребление природного газа в Индии вырастет на 25 миллиардов кубометров. м. к 2024 году.

- Количество морских буровых установок во всем мире с годами постепенно росло, и это, наряду с заключением новых контрактов и увеличением производственной деятельности в Европе, Африке и США, привело к увеличению спроса. для морского геологоразведочного оборудования, что, в свою очередь, способствует росту рынка химикатов для очистки воды, включая пеногасители на основе силикона, в недавнем прошлом.

- Ожидается, что благодаря всем вышеперечисленным факторам на рынке в течение прогнозируемого периода будет наблюдаться сильный рост после восстановления.

Ожидается, что Азиатско-Тихоокеанский регион будет доминировать на рынке

- Азиатско-Тихоокеанский регион является основным потребителем силикона, на его долю приходится наибольшая доля. Растущий рынок Китая, Индии и Японии на протяжении многих лет был одной из основных причин роста рынка силикона в Азиатско-Тихоокеанском регионе.

- Полупроводники составляют основную часть сегмента электроники, который предполагает использование силиконов в качестве силиконовых капсул, покрытия, приклеивания и защиты полупроводников, печатных плат, ЭБУ и других устройств. По данным Ассоциации полупроводниковой промышленности, объем продаж полупроводников в Китае в 2021 году составил 182,93 миллиарда долларов США по сравнению со 150,4 миллиарда долларов США в 2020 году, что привело к увеличению спроса на исследуемом рынке.

- Имея береговую линию протяженностью более 14 000 км и несколько крупных портов, Китай является одной из крупнейших морских стран мира. В стране имеется несколько крупных судостроительных конгломератов Китайская государственная судостроительная корпорация (CSSC), Китайская судостроительная корпорация (CSIC), Sinotrans, COSCO Shipping и CMHI — вот несколько крупных компаний в судостроительной отрасли страны. Китайские верфи строят различные суда, такие как сухогрузы, контейнеровозы, нефтяные танкеры, военно-морские суда, пассажирские суда, суда класса люкс и другие, тем самым создавая спрос на силикон.

- Более того, Китай имеет крупнейшую в мире базу по производству электроники. По данным ZVEI Dia Elektroindustrie, в 2020 году электронная промышленность Китая оценивалась примерно в 2 430 миллионов долларов США, и, по прогнозам, в 2021 и 2022 годах ее рост составит 11% и 8% в годовом сопоставлении, что обеспечит огромный рынок силикона.

- Кроме того, по данным India Brand Equity Foundation (IBEF), спрос Индии на полупроводниковую продукцию достигнет 400 миллиардов долларов США к 2025 финансовому году. Поскольку Индия, по оценкам, получит 76 000 крор индийских рупий в качестве инвестиций в полупроводниковый сектор в рамках схемы стимулирования производства (PLI), правительство штата Уттар-Прадеш также стремится стать центром полупроводниковой промышленности в стране.

- Общая стоимость продукции электронной промышленности Японии в 2020 году составила около 9,96 трлн иен, что составило 96,6% от стоимости продукции по сравнению с прошлым годом. Однако производство электронной промышленности до августа 2021 года выросло до 7,193 трлн иен, что составило 113,4% от объема за первые восемь месяцев 2020 года, что привело к увеличению потребления силикона в регионе.

- Кроме того, Азиатско-Тихоокеанский регион является крупнейшим центром автомобилестроения, на долю которого приходится почти 60% мирового производства. По данным OICA, за девять месяцев 2021 года общий объем производства автомобилей составил 32,67 млн единиц, увеличившись на 11% по сравнению с аналогичным периодом прошлого года.

- Вышеупомянутые факторы могут способствовать увеличению спроса на рынке силикона в регионе в течение прогнозируемого периода.

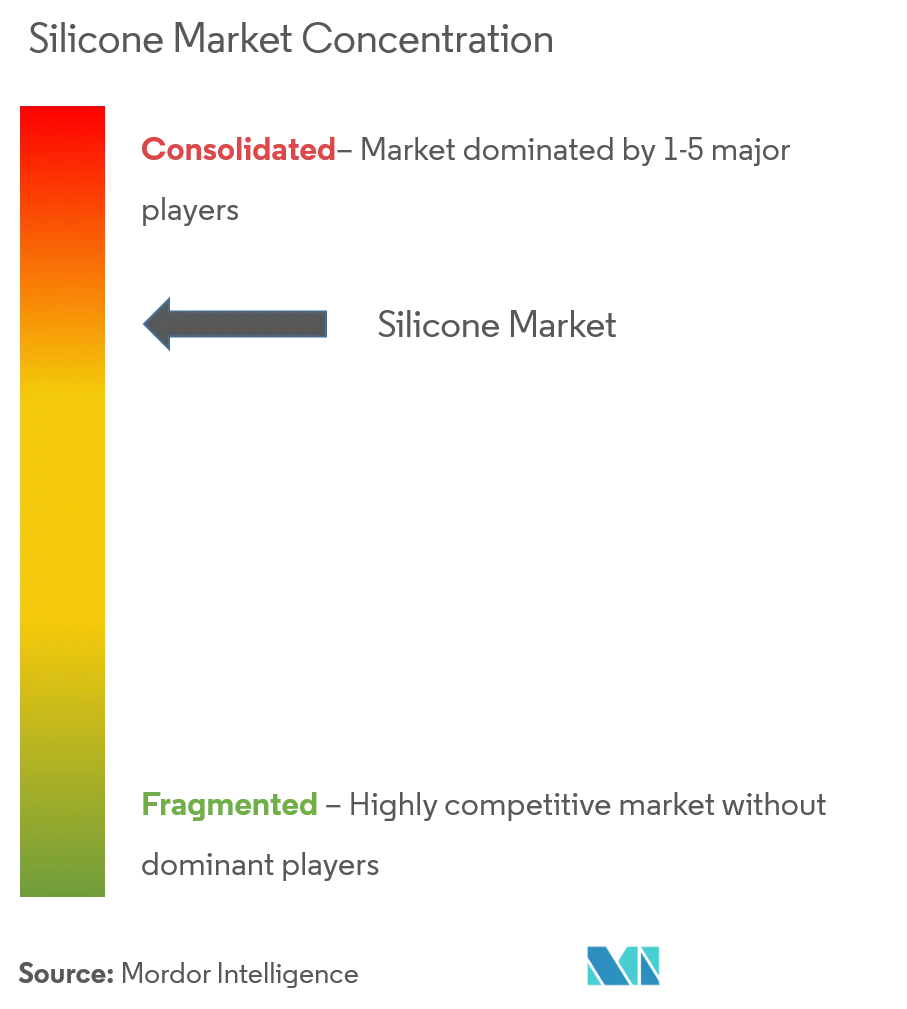

Обзор силиконовой промышленности

Рынок силикона консолидирован, большая часть его доли приходится на ключевых игроков. Некоторые из основных игроков рынка (не в каком-то определенном порядке) включают Wacker Chemie AG, Dow, Shin-Etsu Chemical Co. Ltd, Momentive и Elkem ASA и другие.

Лидеры рынка силикона

Wacker Chemie AG

Dow

Shin-Etsu Chemical Co. Ltd

Elkem ASA

Momentive

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка силикона

- В октябре 2022 года Elkem ASA объявила об открытии своего нового специализированного предприятия, расположенного на территории Тимберленда. Новое предприятие площадью более 18 000 кв. футов будет производить медицинские силиконовые материалы высокой чистоты, отвечающие требованиям рынка медицинских технологий и фармацевтики.

- В апреле 2022 года компания Shin-Etsu Chemical Co., Ltd. объявила о разработке новой серии листов силиконовой резины с термоинтерфейсом для применения в компонентах электромобилей (EV). Эти термоинтерфейсные силиконовые материалы могут использоваться в качестве мер по отводу тепла для компонентов электромобилей, для которых требования к высокому напряжению возрастают.

Сегментация силиконовой промышленности

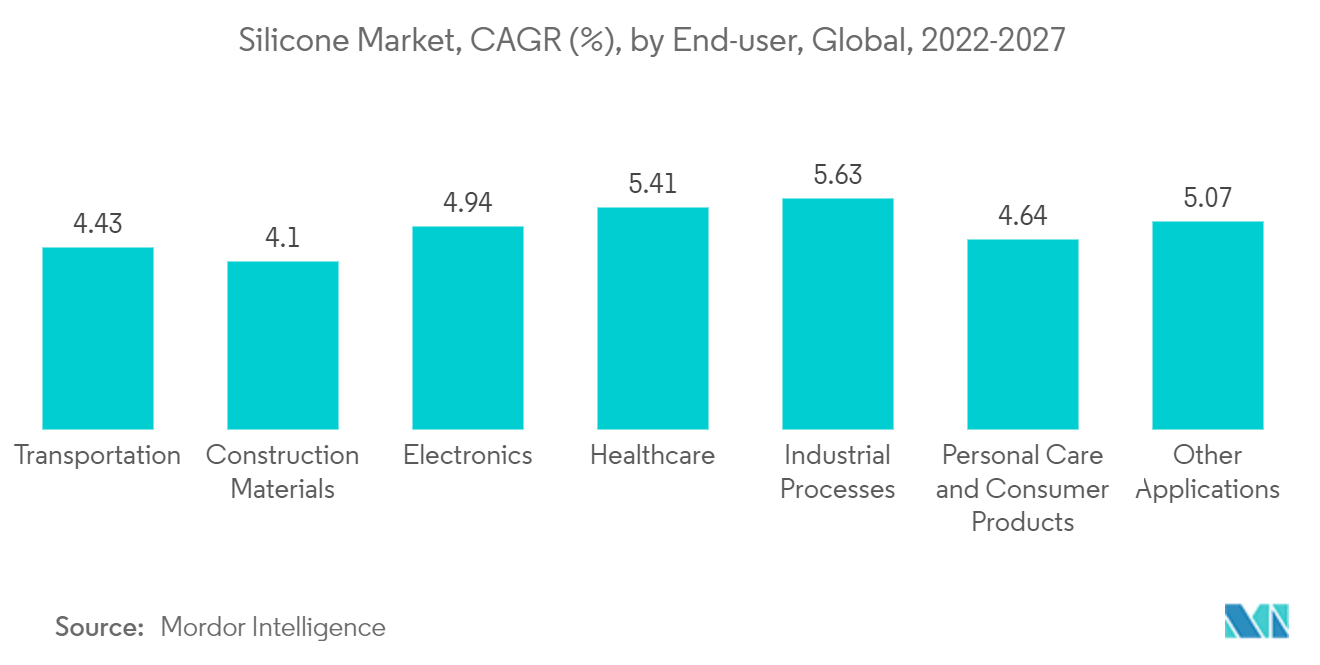

Силиконы или полисилоксаны — это полимеры, которые содержат синтетические соединения, состоящие из повторяющихся мономеров силоксана, который представляет собой цепочку чередующихся атомов кремния и атомов кислорода в сочетании с углеродом, водородом и другими элементами. Рынок силикона сегментирован по технологиям, конечным пользователям и географическому положению. По типу формы рынок сегментирован на эластомеры и жидкости. По конечным пользователям рынок сегментирован на транспорт, строительные материалы, электронику, здравоохранение, промышленные процессы, средства личной гигиены и потребительские товары, а также других конечных пользователей. В отчете также рассматриваются размеры рынка и прогнозы рынка силикона в 15 странах основных регионов. Для каждого сегмента размеры рынка и прогнозы были сделаны на основе объема (килотонны).

| Эластомеры |

| Жидкости |

| Транспорт |

| Строительные материалы |

| Электроника |

| Здравоохранение |

| Промышленные процессы |

| Средства личной гигиены и потребительские товары |

| Другие конечные пользователи |

| Азиатско-Тихоокеанский регион | Китай |

| Индия | |

| Япония | |

| Южная Корея | |

| Страны АСЕАН | |

| Остальная часть Азиатско-Тихоокеанского региона | |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Европа | Германия |

| Великобритания | |

| Италия | |

| Франция | |

| Остальная Европа | |

| Южная Америка | Бразилия |

| Аргентина | |

| Остальная часть Южной Америки | |

| Ближний Восток и Африка | Саудовская Аравия |

| Южная Африка | |

| Остальная часть Ближнего Востока и Африки |

| Технологии | Эластомеры | |

| Жидкости | ||

| Конечный пользователь | Транспорт | |

| Строительные материалы | ||

| Электроника | ||

| Здравоохранение | ||

| Промышленные процессы | ||

| Средства личной гигиены и потребительские товары | ||

| Другие конечные пользователи | ||

| География | Азиатско-Тихоокеанский регион | Китай |

| Индия | ||

| Япония | ||

| Южная Корея | ||

| Страны АСЕАН | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Северная Америка | Соединенные Штаты | |

| Канада | ||

| Мексика | ||

| Европа | Германия | |

| Великобритания | ||

| Италия | ||

| Франция | ||

| Остальная Европа | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная часть Южной Америки | ||

| Ближний Восток и Африка | Саудовская Аравия | |

| Южная Африка | ||

| Остальная часть Ближнего Востока и Африки | ||

Часто задаваемые вопросы по исследованию рынка силикона

Насколько велик рынок силикона?

Ожидается, что объем рынка силикона достигнет 3,01 миллиона тонн в 2024 году, а среднегодовой темп роста составит 5,15% и достигнет 3,87 миллиона тонн к 2029 году.

Каков текущий размер рынка силикона?

Ожидается, что в 2024 году объем рынка силикона достигнет 3,01 миллиона тонн.

Кто являются ключевыми игроками на рынке Силикон?

Wacker Chemie AG, Dow, Shin-Etsu Chemical Co. Ltd, Elkem ASA, Momentive — основные компании, работающие на рынке силикона.

Какой регион на рынке силикона является самым быстрорастущим?

По оценкам, в Азиатско-Тихоокеанском регионе темпы роста будут самыми высокими в среднем за прогнозируемый период (2024–2029 гг.).

Какой регион имеет наибольшую долю на рынке силиконов?

В 2024 году наибольшая доля рынка силикона будет приходиться на Азиатско-Тихоокеанский регион.

Какие годы охватывает рынок силикона и каков был размер рынка в 2023 году?

В 2023 году объем рынка силикона оценивался в 2,86 миллиона тонн. Отчет охватывает исторический размер рынка силикона за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка силикона на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет силиконовой промышленности

Статистические данные о доле, размере и темпах роста доходов на рынке силикона в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ силикона включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.