Анализ рынка жесткой пластиковой упаковки Саудовской Аравии

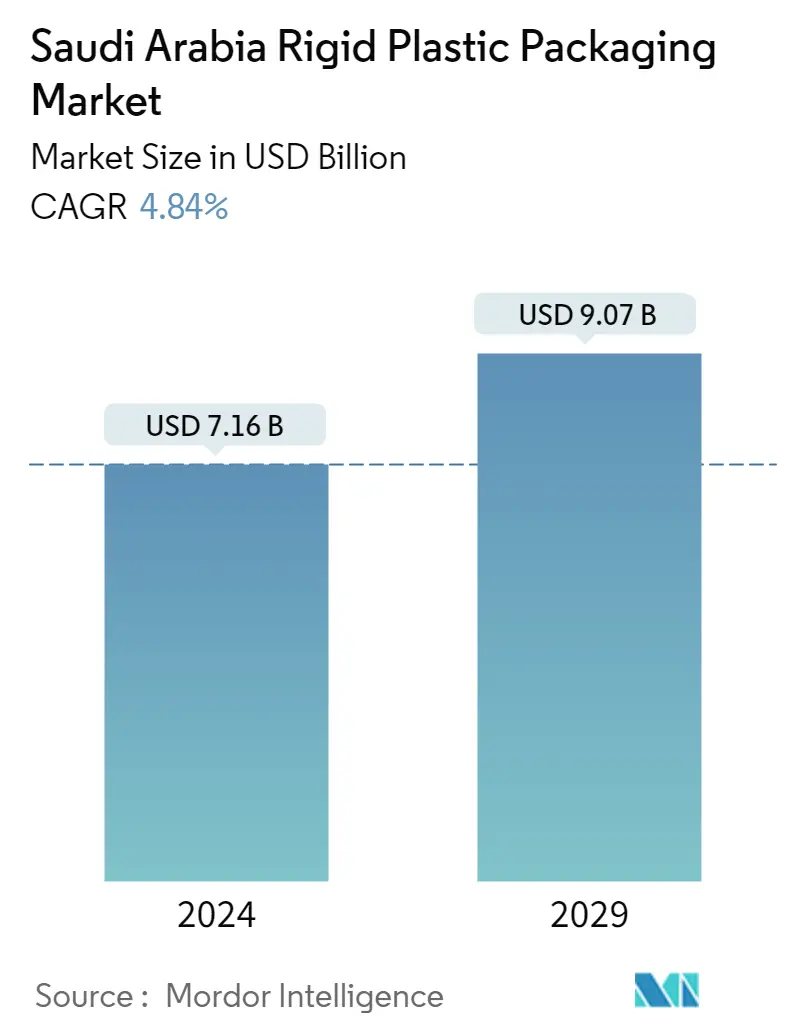

Объем рынка жесткой пластиковой упаковки Саудовской Аравии оценивается в 7,16 млрд долларов США в 2024 году и, как ожидается, достигнет 9,07 млрд долларов США к 2029 году, при этом среднегодовой темп роста составит 4,84% в течение прогнозируемого периода (2024-2029 гг.).

Исследование рынка жесткой пластиковой упаковки в Саудовской Аравии отслеживает спрос на основные типы упаковки, такие как бутылки и банки, лотки и контейнеры, колпачки и затворы, чашки и крышки, а также другие продукты, а также соответствующие отраслевые вертикали конечных пользователей, спрос, и доход, полученный от продажи этой жесткой пластиковой упаковочной продукции.

- Увеличение использования оксоразлагаемых пластиков; растущий спрос на жесткую пластиковую упаковку со стороны различных отраслей конечного потребителя; достижения в области технологий, ведущие к улучшению барьерных решений; внедрение активной и интеллектуальной упаковки вследствие растущего потребительского спроса и т. д. являются одними из основных движущих сил рынка. Саудовская Аравия стала одним из крупнейших рынков индустрии жесткой пластиковой упаковки на Ближнем Востоке. Страна имеет обширную потребительскую базу и широкий спектр промышленной деятельности (за исключением нефтегазового сектора), что способствует быстро растущему спросу на пластиковую упаковку.

- Ожидается, что новое регулирование пластика затронет многие продукты, такие как пластиковые ящики, пластиковые контейнеры и другие пластиковые упаковочные изделия. Согласно новым правилам и положениям, введенным саудовской организацией SASO, пластиковые изделия должны быть изготовлены из одобренных оксо-биоразлагаемых материалов. Ожидается, что это увеличит инвестиции в инновации и приведет к появлению на рынке новых решений в области жесткой упаковки в течение следующих двух лет, соответствующих уникальным нормативным требованиям и потребностям конечных клиентов.

- В условиях растущего спроса на решения для жесткой упаковки поставщики на рынке укрепляют свои позиции, открывая новое подразделение. Компания SABIC открыла подразделение крышек и укупорочных средств в Эр-Рияде, Саудовская Аравия, которое занимается решением проблем экономики замкнутого цикла за счет использования новейших экологически чистых материалов и решений на рынке укупорочных средств. Компания завоевала прочные позиции в производстве крышек и укупорочных средств, а также расширила сферу применения в пищевой промышленности, производстве напитков и непродовольственных товарах.

- Сочетание роста населения, индустриализации и экономического роста привело к увеличению личного потребления в Саудовской Аравии и образованию огромного количества пластиковых отходов. Согласно арабским новостям в январе 2022 года, пять стран Совета сотрудничества стран Персидского залива Бахрейн, Саудовская Аравия, ОАЭ, Катар и Кувейт входят в десятку крупнейших стран мира по объему образования твердых отходов на душу населения.

- На раннем этапе распространения COVID-19 спрос на основные упакованные продукты питания и напитки резко возрос, и компании изо всех сил пытались удовлетворить быстро меняющуюся ситуацию спроса и столкнулись с перебоями в цепочке поставок. Кроме того, быстрый рост электронной коммерции способствовал росту продаж жесткой пластиковой упаковки для продуктов питания, напитков, а также продаж в интернет-аптеках и аптеках, что способствовало перспективам роста.

Тенденции рынка жесткой пластиковой упаковки Саудовской Аравии

Увеличение спроса в секторах конечных пользователей для стимулирования рынка

- Спрос на жесткую пластиковую упаковку демонстрирует положительный рост в таких секторах конечных пользователей, как продукты питания, розничная торговля, потребительские товары, косметика, фармацевтика и другие. Спрос объясняется быстрой урбанизацией, которая обычно приводит к увеличению потребительских расходов и производства потребительских товаров, большому количеству иностранцев и изменению пищевых привычек местных жителей.

- Благодаря растущему проникновению организованных форматов розничной торговли, таких как гипермаркеты, супермаркеты и электронная коммерция, рынок обработанных и упакованных продуктов питания в стране демонстрирует высокие темпы роста.

- Инициативы правительства по диверсификации экономической зависимости от нефтегазовой отрасли привели к поддержке развития недвижимости и увеличению открытия розничного рынка. Ожидается, что это откроет новые возможности для жесткой пластиковой упаковки и увеличит спрос со стороны различных отраслей.

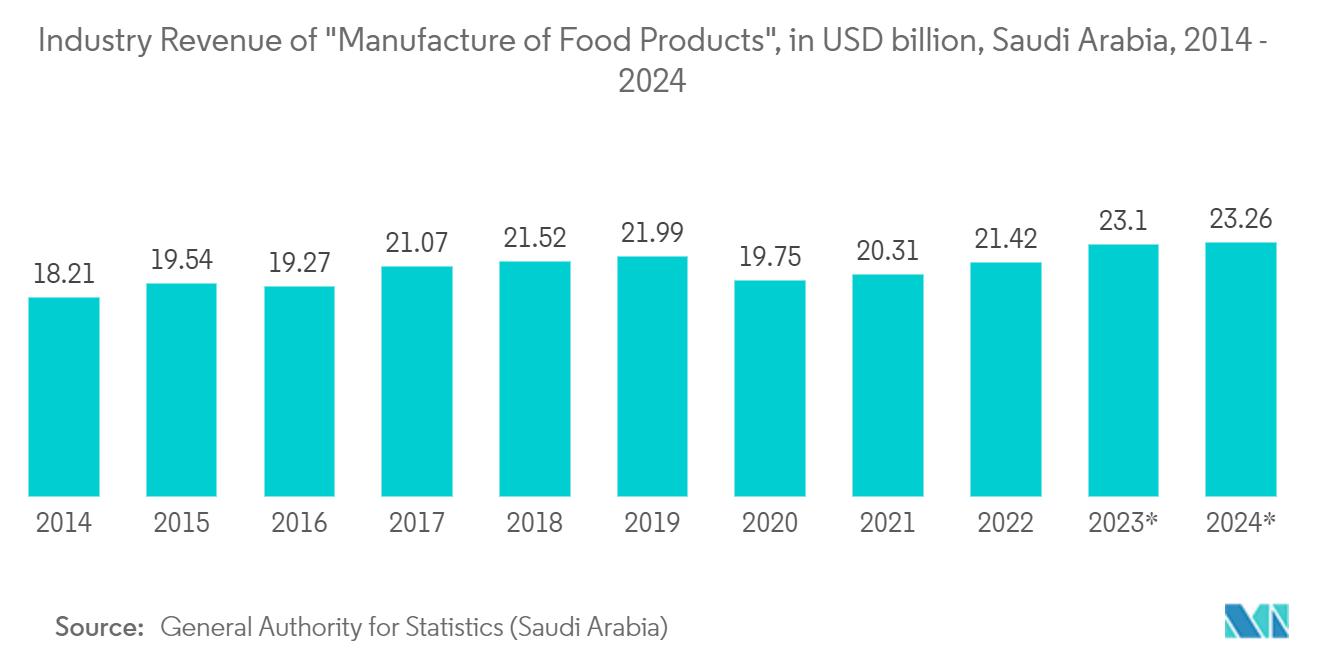

- Саудовская Аравия имеет крупнейшую на Ближнем Востоке промышленность по производству продуктов питания и напитков (FB). Главное управление инвестиций Саудовской Аравии (SAGIA) прогнозирует, что расходы на общественное питание будут увеличиваться на 6% в год в ближайшие годы.

- В 2021 году Саудовская Аравия экспортировала в регион продуктов питания на сумму около 1,1 миллиарда долларов США, что почти на 2% больше, чем в 2020 году. Основные продукты включали молочные продукты, закуски, обработанные пищевые продукты, обработанные финики, переработанные фрукты и овощи, сахар и подсластители и мясо птицы (Источник Ассоциация экспорта пищевых продуктов Среднего Запада США и Экспорт пищевых продуктов США-Северо-Восток).

- В апреле 2022 года Министерство окружающей среды, водных ресурсов и сельского хозяйства Саудовской Аравии призвало инвестировать в четыре сельскохозяйственных проекта для повышения продовольственной безопасности Королевства. Проекты в Мекке, Кассиме и Джазансике производят высококачественные овощи и фрукты. Ожидается, что такие разработки повысят спрос на жесткие упаковочные решения, такие как лотки и контейнеры, в секторе продуктов питания и напитков.

- Ожидается, что последние события на рынках здравоохранения, фармацевтики и косметики останутся основными движущими силами спроса на пластиковую упаковочную продукцию. Растущее потребление продуктов для кожи и ухода за кожей, в основном упакованных с использованием пластиковых материалов, способствует росту рынка в стране.

Полиэтилентерефталат (ПЭТ) занимает основную долю рынка

- Полиэтилентерефталат (ПЭТ) представляет собой алифатический полиэфир. В стабильном состоянии он полукристаллический, используется в повседневных предметах и может быть легко переработан. Он используется в упаковке автомобилей и электроники, текстиле, фольге и формованных деталях. Он также демонстрирует устойчивость к ударам, влаге и растворителям. Полиэтилентерефталат, или ПЭТ, полученный из полиэтилена, принадлежит к семейству полиэфиров и используется в типичных приложениях, связанных с очень легкими, жесткими и гибкими упаковками.

- Полиэтилентерефталат (ПЭТ) — популярный вариант пластика для термоформования благодаря его высокопрочному барьеру и универсальности. Перед охлаждением ему можно придать практически любую форму, чтобы продлить срок хранения. Полученная в результате устойчивость к несанкционированному вмешательству и внешним воздействиям делает ПЭТ подходящим для чувствительных применений, таких как контейнеры для пищевых продуктов, бутылки для напитков и упаковка медицинского оборудования.

- По данным Управления международной торговли, регион Ближнего Востока растет примерно на 36%, при этом Саудовская Аравия является крупнейшим источником доходов на региональном рынке. На долю Саудовской Аравии в последнее время приходилось около 52% автомобилей, проданных в Совете сотрудничества стран Персидского залива (GCC). По прогнозам, к 2025 году продажи достигнут 543 000, при этом доля электромобилей (EV) составит всего 32 000. Ожидается, что это увеличит спрос на ПЭТ внутри страны, поскольку автомобили являются основным конечным потребителем этого материала. Ожидается, что растущий спрос будет стимулировать рынок полиэтилентерефталата в ближайшие годы.

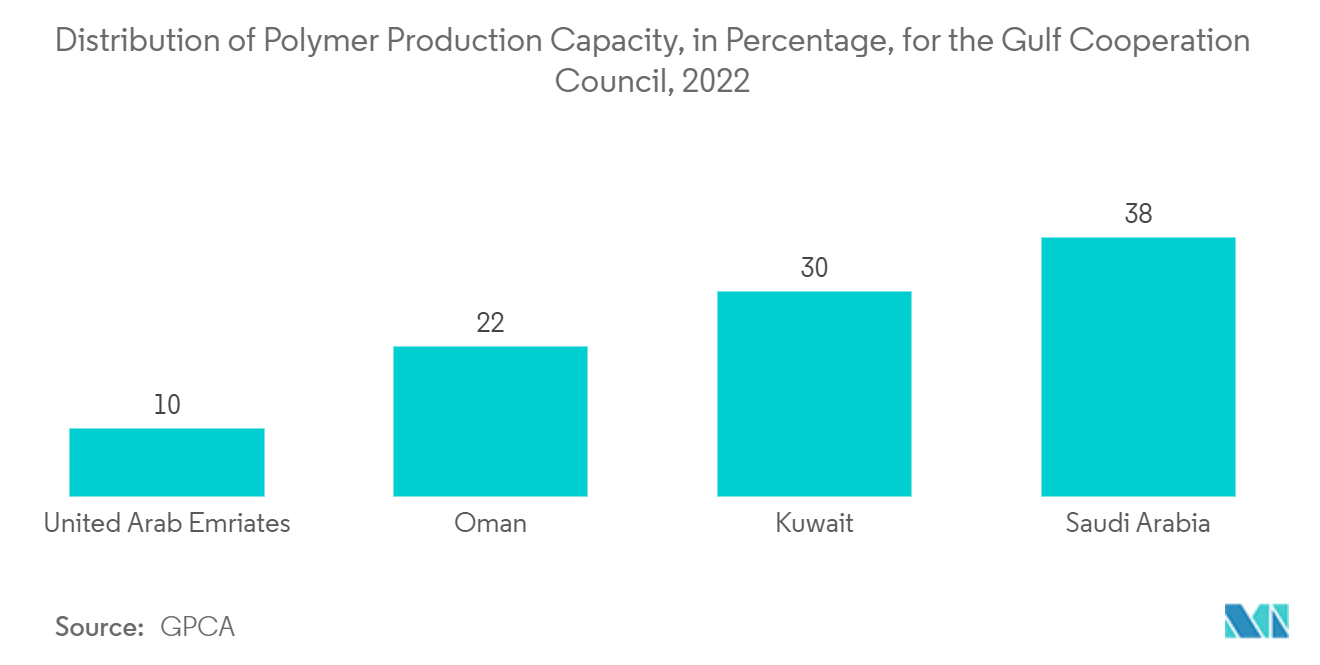

- Пластиковые бутылки из ПЭТ теперь заменяют тяжелые и хрупкие стеклянные бутылки, обеспечивая многоразовую упаковку для минеральной воды и других напитков и обеспечивая более экономичный процесс доставки. Благодаря своей прозрачности и естественным свойствам барьера против CO2, ПЭТ имеет множество применений, его можно легко выдувать в бутылки или придавать ему другие формы. Красители, блокаторы ультрафиолетового излучения и другие добавки можно использовать для улучшения свойств ПЭТ при разработке бутылок, отвечающих конкретным потребностям бренда. Кроме того, такие особенности, как прозрачность, делают его универсальным для различных целей, особенно для бутилированной воды. Полиолефины являются одними из наиболее важных сырьевых материалов, используемых для пластиковой упаковки. По последним оценкам GPCA, потребление пластика на душу населения в стране составляет около 95 кг, что делает ее крупнейшим потребителем пластиковых изделий во всем Персидском заливе.

- Согласно опросу, проведенному ChemAnalystin в январе 2022 года, компании FMCG Саудовской Аравии по-прежнему отдают предпочтение упаковке из 100% первичного пластика. Кроме того, прогнозируется, что рынок R-PET в Саудовской Аравии останется медвежьим, поскольку цены неуклонно падают, что соответствует стагнации спроса.

Обзор отрасли жесткой пластиковой упаковки Саудовской Аравии

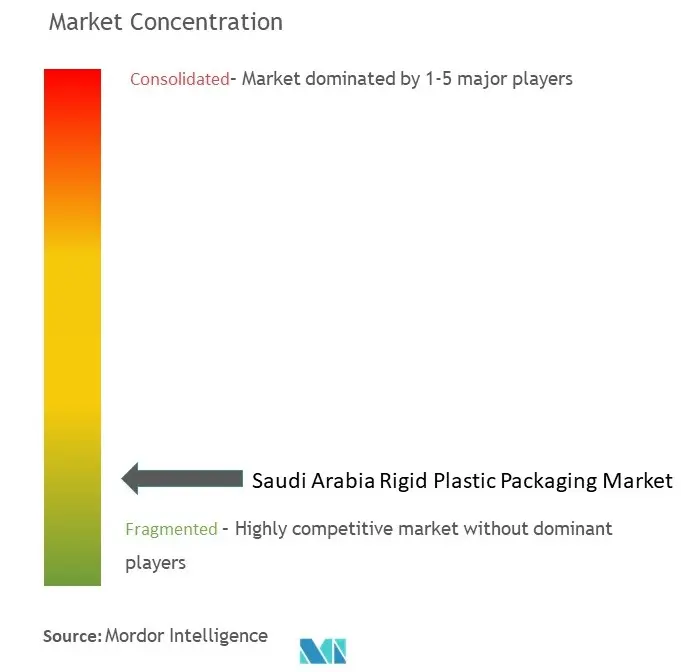

Индустрия жесткой пластиковой упаковки в Саудовской Аравии сильно фрагментирована на рынке присутствуют такие игроки, как SABIC, Takween, Zamil Plastics и Saudi Plastic Factory Company, а также несколько региональных контрактных упаковочных фирм Саудовской Аравии. Несмотря на то, что барьеры для входа новых игроков высоки, региональные упаковочные компании видят ценность в набеге, особенно в отрасли жесткой упаковки, из-за значительного спроса со стороны промышленности, пищевой промышленности, производства напитков и других отраслей конечного потребителя.

- Май 2022 г. — SABIC представила смолу LNP ELCRIN WF0061BiQ, изготовленную из бутылок из пластиковых отходов (ПЭТ), выбрасываемых в океан, для химической переработки в смолу из полибутилентерефталата (ПБТ).

- Январь 2022 г. — SABIC объявила о новом сотрудничестве с Ella's Kitchen, ведущим британским брендом детского питания, для создания новой крышки из переработанного пластика. Более 3,5 миллионов пакетиков с органической клубникой и яблоками от Ella's Kitchen должны были иметь эту новую крышку и оказаться на полках магазинов Великобритании.

Лидеры рынка жесткой пластиковой упаковки Саудовской Аравии

SABIC (Aramco Chemicals Company)

Zamil Plastic Industries Co.

Arabian Plastic Industrial Company Limited

Takween Advanced Industries

3P Gulf Group

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка жесткой пластиковой упаковки Саудовской Аравии

- Февраль 2022 г. - Alpek объявила о подписании соглашения о приобретении OCTAL Holding SAOC. Это приобретение позволит Alpek интегрироваться в бизнес-сегмент высококачественных листов ПЭТ, что ликвидирует разрыв в достижении ее целей ESG. Это расширяет возможности компании по удовлетворению растущих потребностей клиентов в смолах ПЭТ.

- Январь 2022 г. - Заместитель министра промышленности и минеральных ресурсов Саудовской Аравии заявил, что форум является важным шагом вперед в укреплении промышленных позиций Саудовской Аравии на национальном и международном уровнях в индустрии пластмасс. Инвестиции составили 35 миллиардов саудовских риялов (9,31 миллиарда долларов США) и более 1300 заводов.

Сегментация отрасли производства жесткой пластиковой упаковки в Саудовской Аравии

Жесткая пластиковая упаковка — это технология упаковки, которая предполагает использование пластикового материала, который можно определить как материал, не проявляющий упругой деформации и обладающий идеальной пластической деформацией.

Исследование охватывает рынок жесткой пластиковой упаковки Саудовской Аравии, отслеживаемый с точки зрения доходов, получаемых в зависимости от типа продукции и материала. Охватываемая продукция включает бутылки и банки, лотки и контейнеры, чашки и крышки, колпачки и затворы, а также другие продукты. Анализ основан на данных о рынке, полученных в ходе вторичных исследований и первичных выборов. Рынок также охватывает основные факторы, влияющие на рост рынка жесткой пластиковой упаковки с точки зрения движущих сил и ограничений.

В объем исследования входят такие типы материалов, как полиэтилен, полиэтилентерефталат, полипропилен и другие, которые используются в ряде отраслей конечного пользователя, таких как продукты питания, напитки, здравоохранение и фармацевтика, косметика и средства личной гигиены, а также другие конечные пользователи.. Кроме того, исследование также включает оценку влияния COVID-19 на рынок. В исследовании также рассматриваются основные факторы роста и важные отраслевые поставщики, которые помогают поддерживать рыночные оценки и темпы роста в течение ожидаемого периода. Размеры рынка и прогнозы представлены в стоимостном выражении (млрд долларов США) для всех вышеперечисленных сегментов.

| Полиэтилен (ПЭ) |

| Полиэтилентерефталат (ПЭТ) |

| Полипропилен (ПП) |

| Полистирол (ПС) и вспененный полистирол (EPS) |

| Поливинилхлорид (ПВХ) |

| Другие жесткие пластиковые материалы |

| Еда |

| Напиток |

| Здравоохранение и фармацевтика |

| Косметика и уход за собой |

| Другие отрасли конечных пользователей |

| Бутылки и банки |

| Лотки и контейнеры |

| Чашки, ванны и кастрюли |

| Колпачки и затворы |

| Другие типы продуктов |

| По материалу | Полиэтилен (ПЭ) |

| Полиэтилентерефталат (ПЭТ) | |

| Полипропилен (ПП) | |

| Полистирол (ПС) и вспененный полистирол (EPS) | |

| Поливинилхлорид (ПВХ) | |

| Другие жесткие пластиковые материалы | |

| По отраслям конечных пользователей | Еда |

| Напиток | |

| Здравоохранение и фармацевтика | |

| Косметика и уход за собой | |

| Другие отрасли конечных пользователей | |

| По типу продукта | Бутылки и банки |

| Лотки и контейнеры | |

| Чашки, ванны и кастрюли | |

| Колпачки и затворы | |

| Другие типы продуктов |

Часто задаваемые вопросы по исследованию рынка жесткой пластиковой упаковки в Саудовской Аравии

Насколько велик рынок жесткой пластиковой упаковки в Саудовской Аравии?

Ожидается, что объем рынка жесткой пластиковой упаковки Саудовской Аравии достигнет 7,16 млрд долларов США в 2024 году, а среднегодовой темп роста составит 4,84% и достигнет 9,07 млрд долларов США к 2029 году.

Каков текущий размер рынка жесткой пластиковой упаковки в Саудовской Аравии?

Ожидается, что в 2024 году объем рынка жесткой пластиковой упаковки Саудовской Аравии достигнет 7,16 млрд долларов США.

Кто являются ключевыми игроками на рынке Жесткая пластиковая упаковка в Саудовской Аравии?

SABIC (Aramco Chemicals Company), Zamil Plastic Industries Co., Arabian Plastic Industrial Company Limited, Takween Advanced Industries, 3P Gulf Group — основные компании, работающие на рынке жесткой пластиковой упаковки Саудовской Аравии.

В какие годы охватывает рынок жесткой пластиковой упаковки Саудовской Аравии и каков был размер рынка в 2023 году?

В 2023 году объем рынка жесткой пластиковой упаковки Саудовской Аравии оценивался в 6,83 миллиарда долларов США. В отчете рассматривается исторический размер рынка жесткой пластиковой упаковки Саудовской Аравии за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка жесткой пластиковой упаковки Саудовской Аравии на годы 2024, 2025, 2026, 2027, 2028 годы. и 2029.

Последнее обновление страницы:

Отчет об индустрии жесткой пластиковой упаковки Саудовской Аравии

Статистические данные о доле, размере и темпах роста доходов на рынке жесткой пластиковой упаковки в Саудовской Аравии в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ жесткой пластиковой упаковки Саудовской Аравии включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.